Система страхования вкладов физических лиц

Открытие вкладов в банках всегда было сопряжено с потенциальными рисками. Создание системы страхования вкладов в России призвано минимизировать данные риски и увеличить приток денежных средств в кредитные организации страны. Об особенностях функционирования данной системы, ее преимуществах и недостатках рассказывает Brobank.

- Понятие системы страхования вкладов

- Функции Агентства по страхованию вкладов

- Что такое реестр банков-участников системы обязательного страхования вкладов?

- Преимущества и недостатки системы страхования вкладов в РФ

Конец минувшего века, а особенно 90-е годы, принято считать кризисными для нашего государства, ведь из-за резкого экономического спада население массово теряло свои сбережения. Именно в это время максимально остро проявилась потребность в создании некой системы, которая могла бы гарантировать гражданам сохранность их вложений в кредитные организации.

Это необходимо было для того, чтобы вернуть доверие граждан к банкам и банковской системе и вновь вернуть деньги, которые на тот момент многие хранили наличными, в валюте, в банки. В связи с этим в 2004 году в РФ начала функционировать система страхования вкладов, главной целью создания которой стала необходимость повышения доверия населения к банковским учреждениям нашей страны.

Понятие системы страхования вкладов

Что такое система страхования вкладов — это специальный механизм защиты сбережений граждан, которые находятся на счетах банков, регламентируемый государством. Подобные механизмы востребованы во многих странах мира. Страхование вкладов позволяет получить возврат депозитных средств в случае банкротства или ликвидации банковской организации.

Основными целями страхования вкладов населения являются:

- обеспечение стабильной работы банковских учреждений;

- повышение доверия к вкладам со стороны населения;

- максимизация привлечения вкладов в кредитные учреждения.

Страхование вкладов физических лиц в банках РФ регламентируется соответствующим законом «О страховании вкладов в банках РФ». Согласно данному положению участниками системы защиты вкладов являются:

- банковские организации, привлекающие вклады со стороны населения и внесенные в реестр банков-участников системы страхования вкладов;

- вкладчики;

- специализированный государственный орган — Агентство по страхованию вкладов;

- Банк России.

Согласно действующему законодательству, страховым случаем может быть признано:

- отзыв лицензии у кредитной организации;

- введение моратория в банковском учреждении.

Компенсации по вкладам выплачиваются гражданам в полном объеме с учетом начисленных на них процентов за период, однако размер возмещения не может превысить сумму в 1 400 000 рублей. Если вкладчик хранил сбережения в иностранной валюте, то сумма компенсации будет пересчитана в валюту РФ по курсу, который был установлен во время наступления страхового случая.

Стоит также учесть, что, если у вкладчика были и кредитные обязательства перед учреждением (например, невыплаченный кредит или задолженность по кредитной карте), по отношению к которому наступил страховой случай, то размер страховых выплат будет рассчитан как разница между суммой депозита и кредиторской задолженности вкладчика перед банковской организацией.

Возмещения по сбережениям вкладчиков, которые имели вклады сразу в нескольких банковских учреждениях, в отношении к которым наступил страховой случай, рассчитываются и выплачиваются отдельно с максимальной суммой выплат – 1 400 000 рублей в каждом из них.

Для того, чтобы максимально обезопасить сбережения, размер которых составляет более 1 400 000 рублей, эксперты Brobank а могут посоветовать вкладчикам следующие варианты:

- открыть депозитные счета на разных членов семьи, разделив вклад на несколько частей;

- разместить сбережения в нескольких кредитных учреждениях.

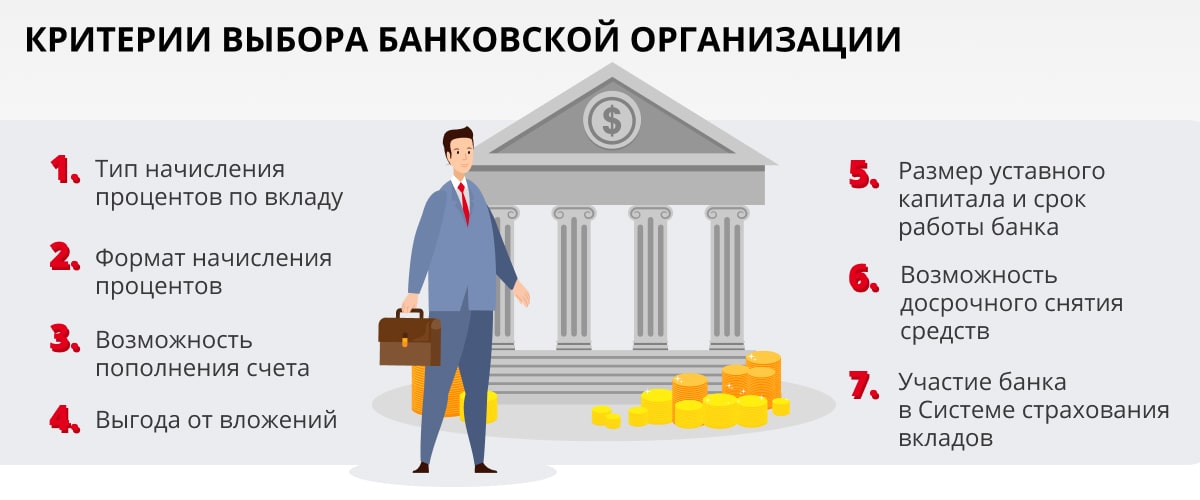

При выборе банка потенциальным вкладчикам в обязательном порядке необходимо проверять, состоит ли кредитное учреждение в реестре участников системы обязательного страхования вкладов, ведь, если окажется, что выбранная организация была исключена из данной программы, — страховые выплаты будут невозможны.

Функции Агентства по страхованию вкладов

С целью управления и контроля над работой системы страхования вкладов в 2004 году была основана специализированная государственная организация – Агентство по страхованию вкладов. Главными функциями данного агентства являются:

- учет банков-участников системы и составление соответствующего реестра;

- контроль над поступлением страховых взносов в фонд;

- осуществление сбора взносов по страхованию;

- регламентирование порядка расчета страховых взносов.

Именно данная государственная организация осуществляет выплаты гражданам при наступлении страховых случаев в банках. Получение страховых возмещений возможно не ранее, чем через 2 недели со дня вступления в силу страхового случая.

Алгоритм формирования и осуществления страховых компенсаций вкладчикам:

- в течение 7-ми дней временная администрация составляет реестр задолженностей банковской организации перед вкладчиками и передает его в Агентство;

- Агентство в течение 7-ми дней распространяет информацию для вкладчиков о порядке и форме предоставления заявлений на получение страховых компенсаций;

- Выдача компенсаций гражданам должна быть начата в течение трех рабочих дней с момента подачи заявлений в Агентство.

Получить страховые компенсации можно непосредственно в офисе Агентства либо в офисах уполномоченных банковских организаций.

Что такое реестр банков-участников системы обязательного страхования вкладов?

Среди участников системы страхования вкладов – более 700 российских банков. Среди них такие крупные кредитные организации нашей страны, как:

- Нордеа Банк;

- Промсвязьбанк;

- Альфа-Банк;

- ЮниКредит Банк;

- Абсолют Банк;

- ВТБ;

- Сбербанк;

- Росбанк;

- Уральский банк реконструкции и развития;

- Возрождение;

- Росгосстрах Банк и другие.

Полный перечень банков-участников системы страхования вкладов можно найти на страницах Интернет-портала Агентства по страхованию вкладов в разделе «Списки банков». Там же размещен и перечень организаций, которые были исключены из данной программы.

Преимущества и недостатки системы страхования вкладов в РФ

Система страхования депозитов позволила значительно снизить риски для населения нашей страны, связанные с возможностью потери банковских вкладов. Благодаря внедрению данной системы доверие вкладчиков к банкам значительно возросло, а как следствие – стабилизировалась и вся экономика государства в целом.

Однако в функционировании системы вкладов в России специалисты находят и некоторые недостатки:

- недостаточная эффективность систем контроля и надзора за деятельностью кредитных организаций;

- наличие ограничения в размере максимальной суммы страховых выплат;

- несовершенство законодательного регулирования.

В целом, система страхования вкладов в России стала позитивным новшеством, которое значительно снизило риски для потенциальных вкладчиков и значительно укрепило доверие населения к банковской системе страны.

Страхование вкладов АСВ – что это и как работает

В 2004 году в России создана система обязательного страхования вкладов (ССВ). Это госпрограмма, которая регулируется ФЗ №177-ФЗ «О страховании вкладов в банках Российской Федерации». Данная программа находится в ведении Агентства по страхованию вкладов (АСВ).

Основные задачи программы:

- защита прав и интересов вкладчиков, доверивших деньги российским банкам

- поддержание и дальнейшее укрепление доверия к банковской системе РФ

- стимулирование привлечения денег в банковскую систему РФ.

Агентство по страхованию вкладов – государственная организация, занимающаяся вопросами возмещения денежных средств по вкладам в случае банкротства или наступления иного страхового случая у банка-участника программы.

Почему у банка могут отозвать лицензию?

Банк России вправе отозвать лицензию на осуществление банковской деятельности у банка по ряду причин, например, задержка или недостоверность отчетности, неисполнение закона или недостаточность капитала.

Полный перечень оснований для отзыва лицензии у банка закреплен в Ст.20, ФЗ № 395-1.

Процедура банкротства банка выглядит следующим образом:

- ЦБ РФ объявляет об отзыве лицензии у банка.

- Арбитражный суд запускает процесс по признанию банка банкротом.

- Агентство по страхованию вкладов размещает информацию по страховым выплатам на своем официальном сайте.

С момента начала процедуры банкротства банка, вкладчикам перестают начисляться проценты по размещенным на вкладах средствам.

Сумма возмещения по вкладам при отзыве лицензии у банка в 2022 году

Если у вас имеется вклад в банке, в случае отзыва лицензии на осуществление деятельности у вашего банка, возмещение по вкладам выплачивается в размере 100% денежных средств от всех имеющихся у вас вкладов в этом банке. Однако, имеется ограничение по сумме — не более 1,4 млн руб. в совокупности на одного вкладчика в одном банке. Также стоит обратить внимание, что некоторые категории вкладов могут являться исключениями. Подробная информация представлена на официальном сайте АСВ.

Оцените материал:

Подписывайтесь на наш Telegram канал — мы расскажем, куда инвестировать деньги в 2022 году

Подписывайтесь на наш Telegram канал — мы расскажем, куда инвестировать деньги в 2022 году

Система страхования вкладов физических лиц по порядку

Страхование вкладов физических лиц организовано в форме специальной системы, которая защищает денежные средства граждан от утери в случае финансового краха банка или лишения его лицензирующих документов.

- Зачем нужна система страхования вкладов?

- Законодательные аспекты

- Объекты страхования

- Страховые случаи

- Порядок совершения выплат

- Максимальная сумма возмещения

- Проценты являются объектом страхования?

- Формы совершения выплат

- Вопросы-ответы

- Проблемы, возникающие при страховании вкладов или как не попасть впросак

- Мошенничество со стороны компаний и банков

- Коллизии законодательства

Зачем нужна система страхования вкладов?

Инициатором создания такой системы всегда выступает государство. Страхование депозитов работает как на просторах российских регионов, так и в других государствах.

Страхование преследует несколько важных целей:

- поддерживает стабильность финансовой системы;

- уменьшает риски, связанные с денежными операциями;

- минимизирует вероятность углубления экономических кризисов;

- уменьшает панические настроения среди клиентов банковских учреждений;

- сохраняет конфиденцию населения к банковским институтам.

Законодательные аспекты

Российская система вкладов физических лиц страхования основана на нормах закона одноименного закона. Фундаментом для членства в системе является открытие депозита.

Законом не предусмотрено оформление дополнительной документации для страхователя. Менеджмент системы страхования осуществляет Агентство по страхованию вкладов, которое организует деятельность финансовых учреждений в сфере защиты интересов вкладчиков. Агентство является крупной корпорацией, контроль над деятельностью которой осуществляет государство.

Страхование банковских вкладов физических лиц является частью государственной политики, направленной на синхронизацию механизма оказания банковских услуг и протекции граждан от финансовых убытков, появляющихся в результате использования пассивных банковских инструментов.

Объекты страхования

Основным объектом страхования являются персональные вклады граждан, включая зарплатные карты и именные сберегательные сертификаты.

Финансовая компенсация не выплачивается в отношении :

- финансовых активов, участвующих в банковской программе доверительного управления;

- вкладов, которые открыты в филиалах финансовых организаций, расположенных в других государствах

- денежных ресурсов, размещаемых на металлических счетах;

- денежных переводов, реализуемых без открытия специального счета;

- счетов ИП, используемых в ходе хозяйственной деятельности;

- электронной наличности.

Страховые случаи

Страховое возмещение возникает в нескольких случаях, установленных законодательными нормами:

- отзыв лицензирующих документов у банка, инициированный регулятором в связи с сложным финансовым положением или наличием проблемных направлений деятельности;

- введение процедуры приостановления погашения обязательств перед кредиторами финансовой организации.

Порядок совершения выплат

Денежные выплаты по банковским вкладам физических лиц, страхование которых осуществлялось по стандартному принципу, происходят в течение 2 недель. Отчетной точкой является дата наступления события, которое расценивается как страховой случай. При этом вкладчику необходимо посетить Агентство с заявлением о совершении страховых выплат в отношении вкладов. Срок рассмотрения документации в агентстве составляет не более 3 суток.

Получить деньги можно в офисах Агентства или в уполномоченных финансовых учреждения, перечень которых можно узнать в АСВ. Сумма и схема предоставления финансовых средств определяется в персональном порядке с учетом количества вкладчиков банка и суммы депозитов.

Претендовать на выплаты может вкладчик, а также его наследники. Единственным условием является вступление в наследство на момент лишения финансовой организацией разрешительной документации или наступления иного страхового случая.

Максимальная сумма возмещения

Обязательное страхование вкладов физических лиц предусматривает 100 процентное денежное возмещение, в ситуации, когда размер депозита составляет менее 700 тысяч рублей. Если сумма открытого счета, превышает установленное значение, вопросы выплаты денежного возмещения решаются в индивидуальном порядке.

Система страхования не предполагает интеграции вкладов, открытых в различных финансовых учреждениях. Они рассматриваются, как автономные единицы. Если у вкладчика имеются пассивы перед банком (кредит), то сумма страхового возмещения в обязательном порядке уменьшается на остаток ссудной задолженности, зафиксированный на момент лишения банка разрешительных документов.

Список вкладчиков составляется Агентством самостоятельно. Организацией также производится расчет компенсации, положенной каждому вкладчику. О начале совершения выплат официально сообщается на интернет ресурсе агентства.

Откуда берутся средства для выплаты компенсации?

Денежные выплаты по вкладам физических лиц, обязательное страхование по которым совершается Агентством со счетов специального фонда, который аккумулирует следующие составные части:

- финансовые ресурсы государства;

- прибыль от активного инвестирования;

- страховые взносы банковских учреждений.

Банки уплачивают установленную сумму взносов один раз в квартал. Размер выплат определяется персонально для каждого банковского учреждения Агентством по страхованию вкладов.

Проценты являются объектом страхования?

При рассмотрении объектов важно учитывать, что сумма капитализированных процентов, также включается в систему страхования, в случае если они объединены с основной суммой вкладного счета и данное условие содержится в положениях банковского договора.

В расчете компенсации участвуют проценты, которые начислены на момент, когда регулятор сформировал решение об отзыве лицензирующих документов. Если вкладчик снимает проценты, они автоматически выбывают из суммы положенного возмещения.

Формы совершения выплат

Выплата компенсации может производиться в форме наличных или посредством безналичного перечисления на счет. Если вкладчик временно отсутствует (например, находится заграницей), то денежные выплаты может получить доверенное лицо. Для соблюдения процедуры необходимо оформление генеральной доверенности.

Вопросы-ответы

Страхование вкладов всегда вызывает много вопросов, связанных с тонкостями осуществления выплат. Предлагаем небольшую подборку, которая позволит лучше ориентироваться в данном вопросе.

Какие сроки, предусмотрены законодательством для перечисления денежной компенсации пострадавшему вкладчику?

Страхование вкладов сумма до 700 тысяч рублей оплачивается в пределах 3 дней, после обращения в Агентство. Сумма, превышающая данное значение перечисляется вкладчику после ликвидации банковской организации.

Что делать если нарушили сроки обращения в Агентство? Восстановление сроков, возможно, в следующих ситуациях:

- при установлении факта наличия чрезвычайных обстоятельств;

- при нахождении в войсковой части по призыву или при установлении военного положения на определенной территории;

- если вкладчик имеет проблемы со здоровьем, является госпитализированным и беспомощным.

При наличии иных обстоятельств, сроки совершения выплат не продлеваются.

Какой размер возмещения предусмотрен для вклада в размере 500 тысяч рублей? Если вклад, подпадает под условия системы страхования, по нему выплачивается возмещение в полном размере. Подобное условие работает в отношении всех вкладных счетов размером менее 700 тысяч рублей. Если вкладчик является обладателем нескольких вкладных счетов, открытых в одном финансовом учреждении, сумма которых в совокупности превышает установленное значение, то выплаты производятся с учетом размера каждого вклада. Сумма вклада определяется на день документальной регистрации страхового случая.

Каким образом рассчитывается компенсация по вкладам в зарубежной валюте? Если вклад открыт в долларах или евро или ином виде валюты при выплате денежных средств Агентством будет произведен расчет суммы в рублевом эквиваленте с использованием курса, установленного на день документальной регистрации страхового случая.

Какие действия предпринять, если сумма активов составляет более 700 тысяч рублей и владелец вклада не согласен с суммой рассчитанного возмещения? Если вкладчик считает сумму назначенной компенсации несправедливой, он может посетить агентство или суд, для подачи заявления с просьбой оспорить обозначенную сумму. При этом необходимо приложить договор банковского вклада и иные документы, аргументирующие вашу позицию.

Какая документация предоставляется для получения финансовой компенсации по депозиту? Для посещения агентства необходим паспорт, или иной документ, позволяющий узнать личность вкладчика.

Входят ли в систему страхования денежные средства, размещенные в микрофинансовых организациях?Не входят, т.к с точки зрения законодательных норм, МФО не являются банковскими организациями.

Проблемы, возникающие при страховании вкладов или как не попасть впросак

Иногда при прекращении деятельности банком возникают ситуации, которые сродни мошенническим действиям. Например, банк отказывается выплачивать сумму вклада наличными деньгами и просит о совершении перевода в другую финансовую организацию, в которой вкладчик сможет получить причитающуюся наличность.

Если согласится на такой вариант, можно потерять право на получение денежной компенсации. Банк может не успеть произвести перевод средств, и вы не получите их в ближайшее время. Кроме того, согласие на перевод означает расторжение договора банковского вклада, являющегося важнейшим условием страхования вкладов. Конечно, сумма вашего перевода будет включена в список требований, расчеты по которым финансовая организация будет осуществлять в процессе ликвидации. Но такой процесс потребует от вас терпения и ожидания. Ликвидационная процедура может длится несколько лет.

Мошенничество со стороны компаний и банков

Система страхования также привлекательна для компаний, которые могут попытаться замаскировать собственные финансовые ресурсы под активы физических лиц, с целью предотвращения их возможной утраты в результате убыточной деятельности банка.

Еще одним распространенным видом мошенничества является открытие банком счетов на бумаге в расчете на получение дополнительных источников средств для покрытия убытков.

В 2013 году наиболее крупные аферы со средствами вкладчиков были замечены в дагестанском банке «Экспресс» и «Трансэнергобанка». Сумма фиктивных счетов в финансовых учреждениях превышала 11 млрд. рублей. Попытка осуществления мошеннических операций была пресечена сотрудниками федеральной службы безопасности, виновные лица были наказаны на основании приведенных фактов.

Коллизии законодательства

Система страхования является хорошо проработанным механизмом защиты вкладчиков. При этом финансирование выплат производится за счет денежных ресурсов банка. В целях минимизации издержек финансовые учреждения снижают доходность по вкладам для обеспечения своевременной оплаты взносов. На практике, таким образом, возникает дилемма. С одной стороны вкладчик надежно защищен, с другой стороны он теряет потенциальный доход за счет снижения уровня рисков.

Источник https://brobank.ru/sistema-strakhovaniya-vkladov/

Источник https://investfuture.ru/edu/articles/strahovanie-vkladov-asv-chto-eto-i-kak-rabotaet

Источник https://buffett.ru/insurance/strakhovanie-vkladov-fizicheskikh-lits/

Источник