В каком банке выгоднее всего открывать вклад?

Сегодня все хотят без больших усилий накопить денег или повысить свой доход. Сегодня мы расскажем, как банковский вклад может помочь с этим и как банк выбрать.

Что такое банковский вклад?

Банковский вклад – суммарное количество денежных средств, которое передается физическими или юридическими лицами банку со стремлением получить некую прибыль, предоставленную в виде процентов.

Другими словами, если у людей имеются в наличие свободные деньги, то почему бы и не дать их в пользование какую-нибудь банковскую организацию и наряду с этим получать некий процент от количества денег. Это и называется банковским вкладом или депозитом.

Вклады на протяжении долгих лет пользуются популярностью среди населения.

Главными целями вложений людей считаются:

- сохранение своего капитала, то есть надежнее копить деньги, отдав их в кредитную организацию, чем в домашних условиях. Так вероятность накопить больше будет выше;

- накопление денег. За определенный временной промежуток будет начисляться некоторая сумма, что будет увеличивать количество накопленных денежных средств;

- получение дохода можно отметить отдельным пунктом. Пускай величина дохода не так и высока, но лишняя копеечка еще никому не помешала.

Виды банковских вкладов

Существует великое множество видов вкладов в банках, которые классифицируются по различным критериям. Основными видами являются:

По срокам различают:

- Вклад до востребования. Его отличие состоит в том, что кредитная организация обязана отдать обратно средства, находящиеся во вкладе, в любое время, когда владелец денег этого захочет, с сохранением процента. Как правило, такого рода вклады даются под самые минимальные ставки процента.

- Срочный вклад. Он открывается на определенный срок, который определяется совместно между банком и вкладчиком. Процент от такого типа вклада перечисляется владельцу только по окончанию согласованного срока. Сроки бывают разные от одного месяца и до одного года и даже больше. Сейчас банки в основном предлагают вклады на короткие сроки. Однако, чем короче срок действия вклада, тем ниже процентная ставка.

По цели открывания выделяют:

- Сберегательный. Такой вид представляет собой, что клиенту не допускается возможным пополнение и снятие денег до окончания оговоренного срока.

- Накопительный. Идеально подходит тем, кто хочет накопить на какую-нибудь дорогую покупку или вложение. Преимущество его в том, что у владельца есть возможность пополнять свой вклад на протяжении длительности его действия.

- Расчетный. Имеет второе название — это универсальный вклад. Открыв расчетный вклад, клиент вправе совершать разнородные операции как приходные, так и расходные. Такого рода вклады отличаются самой низкой процентной ставкой по отличие с другими видами такими как накопительными и сберегательными.

В зависимости от установленной валюты вклада:

- Валютные, то есть в таких валютах, как евро или доллар.

- Рублевые – в рублях.

- Мультивалютные – в двух или более валютах единовременно. Обычно пользуется высоким спросом в период сильной неустойчивости валютного курса.

По аудитории (или для какой узкой группы людей предназначен вклад):

- Детские вклады открываются опекунами, родителями или родственниками, а накопленные деньги получает ребенок по достижению определенного возраста.

- Пенсионные

- Молодежные

- Студенческие и другие.

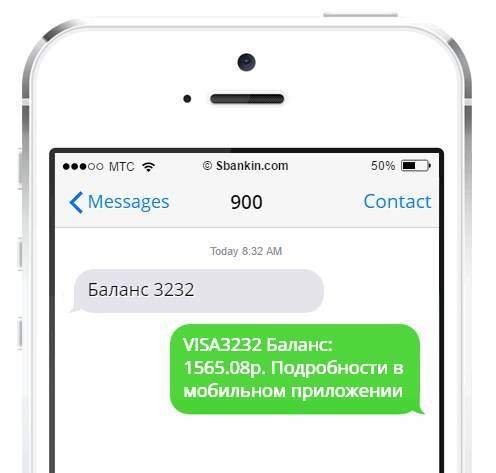

Также в настоящее время существуют онлайн-вклады, они весьма популярны среди населения, потому что управлять ими можно через Интернет, что является основным преимуществом.

Обширная разновидность банковских вкладов дает шанс людям выбрать наиболее выгодное размещение их накопленных денег. А банковские учреждения в свою очередь привлекают необходимые им средства на тех условиях, которые будут выгодны и им.

Преимущества и недостатки банковских вкладов

Как и у любых других видов инвестиций, вклады имеют свои конкурентные преимущества. К ним относятся:

- Простота (для того чтобы открыть банковский вклад и управлять им нет необходимости обладать особыми профессиональными знаниями и навыками, к тому же в этом всегда могут помочь растолковать и разъяснить банковские работники);

- Доступность (нет необходимости обладать огромной начальной суммой, чтобы открыть вклад, будет достаточно одной тысячи рублей или более в зависимости от банка);

- Гарантированность получения дохода (банк должен выплачивать своему клиенту процент в виде денег за пользование его деньгами).

К сожалению, несмотря на столь привлекательные преимущества, вклады имеют рад следующих недостатков:

- Низкий доход, которого вполне достаточно покрыть убытки от инфляции, поэтому основным назначением вклада является сбережение;

- Маленький процент или совсем его отсутствие, если вклад будет закрыт раньше, чем завершится срок действия вложения.

Выбрать банк для вклада

Подбор безопасного банка – это весьма трудоемкая работа, которая займет достойное количество времени, поэтому необходимо основательно подойти к этой работе.

Рекомендации:

- Изначально важно узнать отзывы людей, будет хорошо, если это будут знакомые и родственники, которые точно скажут правду.

- Необходимо посетить выбранные банки и узнать процентные ставки и величину уставного капитала, и стартовую сумму, необходимую при открытии вклада (также это можно сделать через сайты).

- Выяснить местоположение банков и их филиалов.

- Акцентировать внимание на том, участвует ли банк в государственной системе страхования.

- Узнать рейтинг выбранного организации.

Но к сожалению, многие потенциальные клиенты совершают распространенные ошибки. Во-первых, это предпочтение высокой ставки по вкладу (это говорит о том, скорее всего банку срочно нужные средства, так как он имеет трудное финансовое положение). Во-вторых, это излишнее доверие специалистам (работникам банка), которые отличаются особым умением втираться в доверие, поэтому необходимо проявлять бдительность.

На что обращать внимание при оформлении вклада:

- Плавающая процентная ставка;

- Периоды начисления (каждый месяц, или раз в год, или единым платежом по окончании срока);

- Всевозможные льготные условия (в новогодние праздники и другие).

На что обращать внимание при оформлении вклада

Начальная сумма вклада

Является важным размещать вкладываемую сумму, не превышающею определённого порога — 1,4 миллиона рублей, так как страховая компания сможет вернуть только количество денег, не превышающее этот предел. Поэтому в таком случаем будет целесообразно открыть два вклада в разных банках на похожих условиях.

Срок вложения

Срок является важным моментом в договоре, так как ставка все время находится в динамике и зависит от экономической ситуации в стране. Также важно отметить такую закономерность, как чем длиннее срок существования вклада, чем выше предлагаемая ставка.

Функция частичного снятия вкладываемых средств

Вклады с постоянной ставкой, самой низкой вкладываемой суммой и установленным сроком считаются более привлекательными, так как проценты в таких случаях обычно завышены. Но основным отличием является то, что пополнение не допустимо, но является возможными снимать уже полученные проценты. Если виду определенных обстоятельств, появится необходимость забрать деньги до окончания срока, то в лучшем случаем не будут выплачены проценты, а в худшем – штраф.

Капитализация вложения

Если частота капитализации высокая, то и выше будут полученные проценты. Особенность капитализации состоит в том аспекте, что проценты насчитываются на первоначальные вложенные средства с учетом уже полученных ранее процентов.

Пополнение вклада

Наличие этой функции дает огромное достоинство открываемому вкладу, так как владелец вклада в любой удобный период сможет приумножить размер уже открытого вклада. Однако вклады, которые включают в себя функцию пополнения, выделяются более низкой ставкой вознаграждения.

Топ 6 банков для вклада

Сравнение банков будет проходить по некоторым критериям оценки. Предоставленные данные могут быть не совсем точными, так как банковская система все время развивается. Теперь необходимо внимательно проанализировать сравнительную таблицу и сделать следующие выводы по каждому банку:

| Название | Минимальный взнос | Срок размещения | Ставка процента | ||

| Мин. | Макс. | Мин. | Макс. | ||

| Тинькофф банк | 50.000 рублей | 3 мес. | 24 мес. (2 года) | 5,5% | 8,8% |

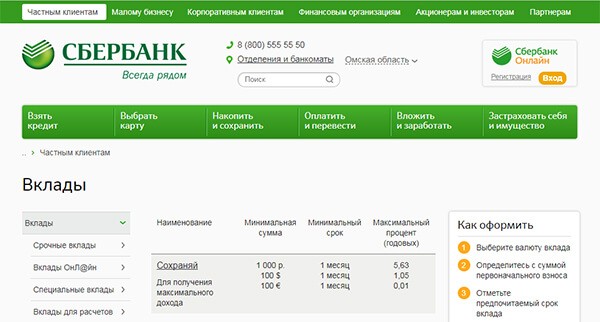

| Сбербанк | 1 рубль | 30 дней | 36 мес. (3 года) | 3% | 7% |

| ВТБ-24 | 200.000 рублей | 90 дней | 60 мес. (5 лет) | 4,1% | 7,4% |

| Россельхоз банк | 10 рублей | 1 мес. | 4 года | 0,01% | 8,75% |

1. Тинькофф банк

Достойный банк для сотрудничества, принимает участие в государственной системе страхования, что значится не мало важным. Также основными преимуществами являются каждый вкладчик становится владельцем персонифицированной карты и имеет право решить, в какой валюте открывать вклад.

2. Сбербанк

Банк отличается своей надежностью и стабильностью, а также имеет высокую поддержку государства. Есть возможность открыть вклад дистанционно через онлайн-кабинет. Однако, из-за высокой стабильности и государственной поддержки процентные ставки значительно отличаются от предложенных другими банками.

3. ВТБ-24

Основным изъяном, который попадется в глаза, это весьма высокий объем первого взноса, потому как не каждый обладает наличием такой большой суммы. Но главной ценностью является наличие возможности дополнять вклад в любое удобное время, а также и снимать преждевременно.

4. Россельхозбанк

Нет отпугивающих условий для открытия вклада, все доступно каждому, а также нет ограничений по длительности.

5. Ренессанс кредит

Некоторые виды вкладов имеют ограничения в пополнении и снятии. Положительной стороной является управление вкладом дистанционно.

6. Газпром банк

Банк участвует в государственной системе страхования, возможно пополнение и снятие частями, предоставляется функция персонального консультирования.

Многие важным критерием оценки считают величину ставки. Но не стоит забывать, что есть и другие показатели, которые смогут существенно увеличить доходность вклада. Также как говорилось ранее высокий % может скрывать за собой некую нестабильность банка и убыточное финансовое состояние.

На сегодняшний момент дистанционное открытие и управление вкладом дает большие преимущества банку, за что некоторые банки увеличивают % ставку.

В чем риск или как не нарваться на мошенников

Как и в любой денежной сделке, при открытии вклада тоже можно наткнуться на мошенников. Сейчас высокое постоянство приобретает отзыв лицензии у кредитных организаций. И некоторые банки-мошенники в официальных документах не указывают открытие вкладов или значительно уменьшают сумму, тем самым присваивая деньги себе. Но как можно обезопасить себя от подобного рода операций? К сожалению, застраховать свои средства на все сто процентов невозможно.

Рекомендуется до конца сохранять все подлинные документы. Также изначально необходимо более тщательно проанализировать деятельность банка и его текущее финансовое состояние.

Заключение

Вся необходимая информация, советы и рекомендации по отбору надежного банка для открытия вклада предоставлена, поэтому дело остается за малым. Дерзайте и не забывайте про бдительность!

В каком банке открыть вклад — как сделать правильный выбор

В каком банке открыть вклад? Это вопрос, которым должен задаваться каждый человек, желающий пристроить свои сбережения и обеспечить их сохранность. Это связано в первую очередь с тем, что количество банков сегодня растет, как грибы после дождя. А во вторую, у этих банков точно с такой же скоростью Центральный банк отзывают лицензию. И неправильный выбор банка грозит вам потерей всех ваших накоплений.

В данной статье мы попробуем разобраться в том, как грамотно и правильно выбрать банк для вложения своих средств, как сравнить вклады и выбрать наиболее для себя подходящий.

Содержание

Зачем нужно открывать вклад в банке

Не смотря на низкую доходность банковских вкладов, люди как носили, так и продолжают носить свои денежные средства в банк. И у каждого из них на это есть свои причины, самые распространенные из которых мы разберем ниже.

Причина 1. Сохранность своих денежных средств

Сегодня до сих пор еще существуют люди, которые из-за своих консервативных соображений, хранят деньги дома, сильно подвергая их риску. Хранящиеся деньги дома можно украсть, они могут сгореть и обесценится под действием инфляции.

Но уже все больше людей, которых с каждым годом становится все больше, чтоб сохранить свои сбережения несут свои деньги в банк. Может доход на них начислят небольшой, зато от действия инфляции они вполне могут уберечь, что восстановит их покупательную способность. К тому же, вложение денежных средства в банк сохранит их от воров, от пожаров и других форс – мажорных обстоятельств.

Причина 2. Накопление на крупную покупку

Существует достаточно людей, у которых деньги утекают сквозь пальцы, и они не могут накопить даже небольшую сумму. В таких случаях очень может помочь открытие вклада в банке, где из всего многообразия его видов можно выбрать наиболее для себя подходящий.

Причина 3. Получение дополнительного дохода

Конечно, на вклад начисляют очень маленькие проценты, и получить приличный доход можно только с очень больших сумм денег, но все-таки лучше такой, чем вообще никакой. А, если учесть, что вклады в банке – это практически без рисковый способ вложения своих средств, но, в отдельных случаях, они могут стать идеальным вариантом вложения своих денежных средств.

Помимо начисляемых процентов на вложенную сумму с вкладов можно получить доход еще c разницы валютных курсов. Это можно проделывать на мультивалютных вкладах, которые открываются обычно в нескольких валютах, между которыми можно перераспределять свои средства.

Некоторые опытные вкладчики получают еще доход с того, что открывают разом несколько депозитов, между которыми перемещают доход.

Как грамотно выбрать вклад в банке

Сегодня банки предлагают на столько много разных программ вкладов, которые отличаются между собой процентными ставками и условиями, что в них очень просто запутаться и очень не просто выбрать наиболее выгодный вклад для себя.

Ниже попробуем разобраться в том, как правильно и грамотно выбирать вклад, чтоб получить наибольший доход. Для этого необходимо проделать несколько последовательных шагов.

Шаг 1. Определяемся с суммой вклада

От суммы вклада очень многое зависит. Во-первых, вид вклада, который вы можете выбрать, а во-вторых, вернут вам ваш вклад в случае банкротства банка или нет.

Это объясняется тем, что на многие виды вклада установлен порог входа, при внесении суммы ниже которого открыть вклад не получится. На большие суммы вклада обычно установлены более высокие процентные ставки, а на маленькие суммы вклада – более низкие.

К тому же, в случае банкротства банка агентство по страхованию вкладов может возместить сумму вклада, не превышающие 1,4 млн. руб.. даже, если вы имеете несколько вкладов в одном банке, вы сможете получить по всем депозитам (включая проценты) только сумму не выше указанного лимита. Поэтому не стоит открывать в одном банке вклад на сумму 1,4 млн. руб..

Шаг 2. Определяем срок вклада

От срока вклада тоже очень многое зависит. На долгосрочные вклады обычно устанавливается более высокая процентная ставка, которая колеблется в течение всего периода времени. Такие вклады обычно привязываются к ставке рефинансирования Центрально банка и зависят от курса валют.

Процентная ставка краткосрочных вкладов обычно фиксирована, и пролонгация таких вложений зависит от колебаний экономической ситуации.

Шаг 3. Выбираем валюту вклада

После того, как вы определились с суммой и сроком вклада, необходимо будет выбрать валюту, в которой будете открывать свой вклад. При выборе валюты стоит учитывать то, что для самых стабильных денежных единиц устанавливается минимальная процентная ставка.

По своей сути, особенно для новичков, лучше открывать вклад в той валюте, в которой будет использован вклад в дальнейшем. Более опытные вкладчики частенько выбирают мультивалютные вклады, в которых можно разместить свои средства в трех валютах. Обычно это доллар, евро и рубль.

Шаг 4. Выбираем банк для вклада

Как правило, лучше выбрать банк, который находится через дорогу. Нет никакого смысла открывать вклад в другом банке, учитывая, что условия вкладов в надежных банков практически везде одинаковые. К тому же, сегодня многие банки предлагают вкладчикам возможность открыть вклад в режиме онлайн.

И еще, не стоит верить многообещающей рекламе, которая гарантирует получение высокого дохода. Обычно такие вклады приносят только сплошное разочарование. Вклад лучше открывать в надежных банках, которые обычно предлагают более низкий процент, но зато гарантируют возврат ваших вкладов вместе с процентами.

Шаг 5. Проводим анализ вкладов в разных банках

Прежде, чем выбрать себе вклад, стоит сравнить доходность вкладов на разных условиях и в разных банков. Это дело очень непростое и требует большого внимания и грамотности. И, если у вас недостаточно знаний, то лучше воспользуйтесь калькуляторами расчета доходности вкладов, которые есть на сайтах практически всех банков.

Шаг 6. Выбираем вклад

При выборе вклада необходимо учесть несколько моментов:

- возможность частичного снятия денежных средств;

- возможность пополнения вклада;

- и капитализация процентов.

Выбирая вклад в соответствии с этими условиями необходимо учитывать цель, с которой вы открываете вклад.

В каком банке открыть вклад. Важные советы по выбору надежного банка

При открытии вклада всегда следует помнить то, что самые большие и надежные банки предлагают более низкие проценты, чем небольшие и средние. Как правило, небольшие и средние банки, чтоб привлечь как можно больше клиентов и получить огромную прибыль, предлагают различные вклады с гораздо более выгодными условиями.

И? вкладывая свои средства в такой банк, вкладчик очень сильно рискует их потерять. То, что банки предлагают большой процент, не значит, что вы обязательно получите большой доход. Это больше указывает на то, что такие банки гораздо сильнее рискуют, инвестируя ваши деньги.

Поэтому, решая, в каком банке лучше открыть вклад, стоит учитывать важные и правильные советы экспертов по выбору банка. Далее рассмотрим. как можно определить степень надежности банка.

Совет 1. Вклады должны быть застрахованы

Банк должен участвовать в системе страхования вкладов. Аккредитация в Агентстве по страхованию вкладов – это обязательное условие принятия вкладов для банков в РФ. только Центральным банком может быть дано право на проведение банками финансовых операций по депозитным вкладам после получения такого статуса в страховой компании.

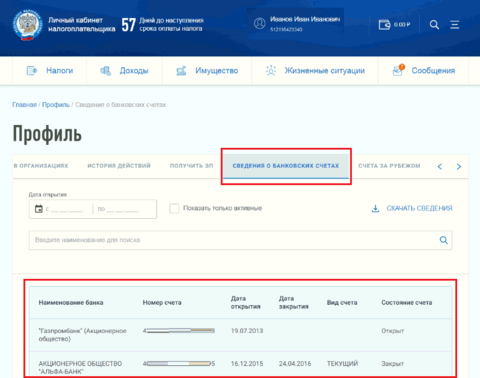

При выборе банка обязательно проверьте его участие в страховании вкладов, а также о наличии выданных или отозванных лицензиях. Всю необходимую информацию можно найти на сайте Центрального банка.

Совет 2. Узнайте размер уставного капитала выбранного банка

перед вложением своих денег в банк, необходимо узнать его реальный размер, который определяется размером его активов. А для этого определяют отношение собственного капитала к привлеченным средствам. В идеале, число должно быть приближено к 11%.

Обычно крупные банки из-за большого привлечения клиентов крупными суммами обладают активами, которые в 10 и более раз больше, чем их собственный капитал. чем не могут похвастаться мелкие и средние банки.

Совет 3. Обратите внимание на оперативность сотрудников банков и их компетентность

Обычно сотрудники получают зарплату в размере определенного процента от «впаренных» услуг клиенту, которые, как правило, оказываются не нужными. А некоторые банки вообще не любят консультировать своих клиентов. Таким банкам доверять не стоит.

Вне зависимости от того, будет клиент вкладывать свои средства или нет, сотрудники банка обязаны в очень вежливой форме его проконсультировать. А все неясности вкладчик должен уточнить заранее, а сотрудники банка терпеливо и спокойно все объяснить.

Совет 4. Способ начисления процентов

Банки начислят процентную ставку по двум схемам: с капитализацией и без капитализации.

При капитализации проценты начисляются на проценты. И выиграть по таким вкладам только, если вкладывать свои средства на длительный срок без права снятия процентов.

В любом случае в выигрыше останется только банк. А вы, если и защитите свои денежные средства от инфляции, то это уже будет очень хорошо.

Совет 5. Не ориентируйтесь только на процентную ставку

Процентная ставка – это, конечно, очень важная вещь. Но помимо нее существуют и другие параметры, которые имеет большое значение при вложении своих средств. к ним относятся:

- срок вклада;

- возможность пополнения / снятия своих средств;

- условия досрочного снятия

Способ 6. Изучите отзывы

Сегодня многие вкладчики, радуясь своему удачному вложения, стараются поделиться своим счастьем с другими и начинают оставлять отзывы, где не попадя: на сайтах, форумах, социальных сетях и т.д..

Здесь очень важно не перепутать реальные отзывы с заказными, которые обычно сильно попахивают рекламой и практически полным отсутствием эмоций. Большее доверие в таких случаях вызывает устаревшее, как мир, сарафанное радио».

Способы сравнения вкладов в банке

При выборе вклада не стоит доверять консультациям сотрудников банков. Лучше произвести сравнение вкладов самостоятельно. Для этого можно воспользоваться ниже приведенными способами.

Способ 1. Консультация с сотрудником банка

если вкладчику интересно конкретное предложение, то можно обратиться в отделение банка. Это можно сделать двумя способами: личное общение с сотрудником и по телефону.

Перед обращением за консультацией в банк, необходимо составить заранее перечень интересующих вас вопросов.

Если сотрудник банка предоставит вам исчерпывающий ответ, то вклад действительно является выгодным. А, если он не сможет дать вам конкретные ответы на конкретные вопросы, то вклад, скорее всего, окажется мало эффективным.

Способ 2. На сайте выбранного вами банка

Сегодня можно подобрать себе выгодную программу вклада на самом сайте банка, где очень подробно расписаны все нюансы и подробности. Правда. яркой и выразительной рекламе лучше не доверять.

Выбирать себе вклад на различных сайтах банке следует аккуратно и не спеша, проводя тщательный анализ всех предложений. Можно оформить все интересующие вам предложения разных банков в таблице Excel, расписав в ней подробно условия каждого вклада, такие как:

- Сумма вклада;

- Процентная ставка и условия их начисления;

- Возможность пополнения / снятия;

- Условия досрочного снятия и т.д..

Так вы более наглядно сможете увидеть все ваши вклады, провести сравнительный анализ, вычислить прибыль и выбрать более подходящий для вас.

Способ 3. Использование сторонних онлайн – сервисов

Это самый современный метод на сегодняшний день, суть которого заключается в использовании интернет — калькуляторов. Сих помощью можно гораздо быстрее и легче провести сравнительный анализ интересующих вас вкладов. Они, также, позволяют легко найти ваш вклад, для чего достаточно просто ввести сумму вклада, срок вложения и валют вклада, где за один только клик вам предоставят все существующие предложения по вашему запросу.

Еще можно использовать специальные веб — сервисы такие, как Сравни.ру или Банки.ру, где вам все сразу станет понятно. А также, можно структурировать вклады по категориям, узнать информацию из новостей. Статей в интернете, почитать отзывы и форумы и другую полезную информацию, которой в интернете развелось очень много.

Теперь вы знаете, в каком банке лучше открыть вклад, как сравнить вклады и выбрать наиболее для себя подходящий. Если вы все правильно и грамотно сделаете, то от своего вложения своих денежных средств, вы ощутите существенную выгоду.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми.

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

В каком банке лучше открыть вклад: практические советы по выбору банка

Здравствуйте, мои дорогие читатели! Думаю, многие из вас задавались вопросом – в каком банке лучше открыть вклад? Что вам это даст, какие предлагаются условия и проценты, документы, которые получит вкладчик и о чем надо знать, чтобы открыть валютный вклад? Сейчас будем разбираться.

Казалось, мы все знаем о страховке наших сбережений – 1,4 млн. рублей и прописанном в Гражданском кодексе праве отозвать свои средства. Депозиты не зря пользуются популярностью у населения – это способ сохранить средства от инфляции и воровства, да и, вообще надежнее хранить их в кредитном учреждении. Кстати процент фиксированный – это указывается в договоре, что немаловажно.

Где открываем?

Прежде всего, выясните, что имеете дело именно с банком, а не с какой-нибудь конторой (микрофинансовой структурой) или мошенниками. Узнать об этом можно, поинтересовавшись наличием действующей (не просроченной!) лицензии, ее выдает Центробанк. Информация находится в свободном доступе на сайте ЦБ. Также в интернете на специальных форумах можно поискать отзывы вкладчиков.

Нет ли обмана?

Итак, с финансовым институтом определились. Теперь идем в кредитную организацию открывать вклад. Получив заверенный и подписанный один экземпляр договора вложения и документ, доказывающий пополнение средств. Далее через интернет-банк необходимо убедиться, что ваш депозит действительно существует – это будет доказательством того, что банк от вас ничего не утаил.

Вклады в валюте

Для начала знайте, что если вы поместили средства в иностранных денежных единицах, а Центробанк, впоследствии отозвал лицензию у обслуживающего вас кредитного учреждения, то деньги будут вам выплачены в национальной валюте по курсу ЦБ на момент отзыва.

Получается, что после изменения курса, по страховой выплате вы можете получить меньше, чем положили. Если у вас долларовый депозит, то рассчитывайте на небольшое повышение валюты, на весь период размещения денежных средств.

Высокие ставки

Когда выбираете финансовый институт, есть соблазн положить деньги под высокие проценты. Предположим, что через пару месяцев лицензия будет отозвана, и найти кредитное учреждение, предлагающее такие же ставки будет очень сложно, так как в последнее время, все чаще ставки по депозитам снижаются.

Поступите так: выберете надежный банк, пусть и с более скромным предложением, тогда вы будете получать доход регулярно. Да, он будет немного ниже, зато рисков меньше.

Сравним предложения

Ознакомимся с обзором самых надежных финансовых организаций России в 2017 – 2018 году. Главное совместить процентную ставку и уровень надежности учреждения. Мы рассмотрим только депозиты для простых граждан.

— РоссельхозБанк. Вложение называется «Доходный». Сумма от 3 000 российских единиц или 50 долларов США, период от одного месяца до 1 460 дней, ставка 7,8% в российских единицах, 3.4 в долларах. Выбор выплаты дивидендов: по окончании или каждый месяц.

— Совкомбанк. Вложение называется «Максимальный доход». От 30 000 рублей до 5 000 американских единиц, срок от месяца до 1 095 дней в руб., от 271 до 1 095 дней в валюте, ставки 6,1% в национальных единицах, 1,55% в валюте. Выплата дивидендов после окончания.

— МКБанк. Вложение называется «Максимальный доход онлайн». От 1 000 российских единиц или 100 американских единиц, период от 95 до 370 дней, ставки от 5,75% в наших деньгах до 2,15% в валюте. Получение дивидендов после окончания срока.

— ПромсвязьБанк. Вложение называется «Доходный». От 5 000 российских единиц, срок не ограничен, ставка 6,5%. Доходы выплачиваются ежемесячно.

— ВТБ24. Вложение называется «Выгодный». Сумма от 100 000 руб., 3 000 условных единиц, период от трех месяцев до пяти лет, ставка от 6% годовых, предусмотрено доступ к процентам ежемесячно. Подойдет вкладчикам, имеющим большую сумму и, желающих жить на прибыль. Представлен в Украине.

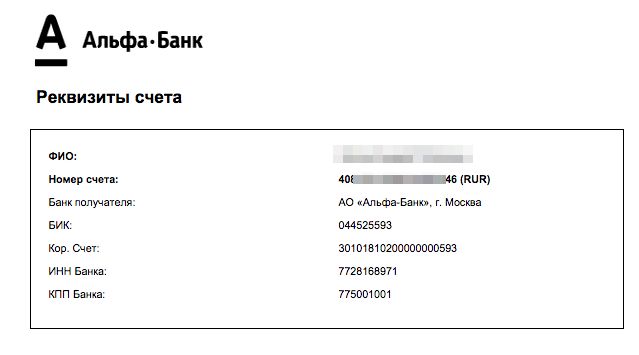

— Альфа-Банк. Название инвестиций – «Победа». От 10 000 в национальной валюте или 500 американских единиц, или евро, промежуток от 92 дней до 3-х лет, ставка 5,42% в рублях, 0,2 в евро. Представлен в Украине.

— БинБанк. Название вклада «Максимальный процент». От 10 000 наших денег или 300 долларов, срок от трех месяцев до 2-х лет, ставка 6,1% в рублях, 0,8% в евро. Проценты в конце срока.

— ГазпромБанк. Вложение называется «Сбережения». Промежуток от 91 до 1 097 дней, от 15 000 руб. или 500 долларов, ставка от 5,4% до 6,2%, прибыль начисляется в конце года или по окончании срока вклада.

— ФК Открытие. Вложение называется «Основной доход». Депозит имеет высокие проценты. Срок от 91 дня до 2-х лет, сумма 50 000 наших единиц или 1 000 американских единиц, проценты в рублях от 4,41% до 6,1%, в валюте от 0,2% до 0,9%. Банк имеет более 50 отделений в Москве и 40 отделений в Санкт-Петербурге.

— Сбербанк. Вложение называется «ОнлайК». От 10 000 руб., период от одного до 2-х лет, ставки 6,5% — 6,7%. Депозит можно оформить онлайн или в банкомате. Оформляется только в российских деньгах. Представлен в Украине.

Виды инвестиций

Сегодня банки в крупных городах предлагают большой выбор депозитов. Их, условно, можно объединить в несколько групп:

— инвестиции с определенным сроком хранения денег от одного – трех месяцев до трех лет. В этот период нет возможности частично пополнить или снять денежные средства. Как правило, имеют высокие проценты.

— пополняемые вложения. Вы можете периодически вносить деньги, вклад будет расти, а с ним и доход, но снять можете только по окончанию срока.

— с возможностью частичного снятия средств. Такие вклады имеют самые низкие проценты, но есть возможность пользоваться деньгами, не теряя прибыль.

Величина собственного капитала

Этот показатель также должен повлиять на выбор финансовой организации. Данные приведены на 01 июля 2018 года.

1 место: «Сбербанк» – первый по величине капитала, но и по размеру активов. Капитал составляет 3772034,1 млн. (Все цифры приведены в рублях).

2 место: «ВТБ» Банк – 1384371,2 млн. Крупнейший и надежный банк, по своим показателям проигрывает только Сбербанку.

3 место: «ГазпромБанк» – 725459,2 млн. Создавался для поддержки объектов нефтегазовой отрасли. Со временем расширил предложения и сейчас представляет весь спектр банковских операций, в том числе для физических лиц.

4 место: «РоссельхозБанк» – 433849,0 миллиона. Предлагает услуги не только для сельских жителей, но и городских.

5 место: « Альфа-Банк » – обладает капиталом в 419637,6 миллиона.

6 место: «Московский кредитный банк» – 255945,8 млн. Работает с 1992 года. Обладает полным перечнем услуг, как для физических лиц, так и корпоративных вкладчиков.

7 место: Банк «Открытие» — 219371,1 миллион. Один из старейших банков. На Российском рынке с 1993 года.

8 место: «ЮниКредит» Банк – 206002,0 млн. На рынке с 1989 года, представляет европейскую группу банков.

9 место: «Райффайзенбанк» — 139153,1 миллион. Также старейшая кредитная организация, представлен весь спектр услуг.

10 место: «Росбанк» — капитал 129415,5 млн. Входит в международную финансовую структуру, большой выбор услуг, как резидентам так и нет.

Пополняемые вклады на самых выгодных условиях

Кого заинтересовала возможность пополняемых сбережений (вы помните, можно регулярно пополнять и увеличивать прибыль), приведу пример двенадцати самых интересных предложений. Цифры указаны в рублях. Итак:

— «Совкомбанк» — 8,2%, 1 095 дней, от 30 000.

— «Промсвязьбанк» — 6,8%, до востребования, от 5 000.

— «МКБ» — 6,72%, 370 дней, от 1 000.

— «ПочтаБанк» — 6,15%, 367 дней, от 1 500 000.

— «Альфа-Банк» — 6,0%, до востребования, сумма любая.

— «ГаспромБанк» — 5,9%, 180 дней, от 1 000 000.

— «Траст» — 5,9%, 367 дней, от 1,25 миллиона.

— «РоссельхозБанк» — 5,85%, 1 095 дней, от 3 000.

— «ВТБ» — 5,75%, 180 дней, от 30 000.

— «Открытие» — 5,00%, до востребования, от 10 000.

— «Бинбанк» — 5,00%, до востребования, сумма любая.

— «Сбербанк» — 4,1%, 365 дней, от 400 000.

Заключение

Сегодня мы познакомились с некоторыми предложениями о хранении своих сбережений в кредитных организациях. Подходите к этому вопросу очень ответственно, изучайте внимательно, не стесняйтесь задавать вопросы, находясь в отделении организации. Мы обязательно продолжим разбираться в этой теме.

Источник https://kreditkarti.ru/vklad-banki

Источник https://finans-bablo.ru/v-kakom-banke-luchshe-otkryt-vklad.html

Источник https://conicheva84.ru/investirovanie/v-kakom-banke-luchshe-otkryt-vklad/

Источник