Зачем каждому нужно инвестировать

По статистике, в России инвестирует меньше 10 % населения. Причин этому много: боязнь дефолтов, отсутствие свободных денег, страх обмана и риска. Люди думают, что покупают акции и облигации только богатые, а с нес- колькими тысячами рублей это не имеет смысла. Расскажем, почему каждому человеку стоит начать инвестировать.

Чтобы не терять деньги

на инфляции

Уровень инфляции за 5 лет составил почти 23 %. Чтобы было понятнее:

на 1 000 000 ₽ 5 лет назад вы смогли бы купить столько, сколько сейчас —

на 770 000 ₽. С инвестициями же ситуация другая. Доходность по инвестициям может обгонять инфляцию. Например, вот данные по доходности за 5 лет:

депозиты — 6,2 % годовых;

государственные облигации — 11,5 % годовых;

акции США — 17 % годовых;

российские акции — 19 % годовых.

Кроме того, если вы открываете индивидуальный инвестиционный счет (ИИС) и в течение года покупаете на него акции, облигации и другие активы, то сможете получить не только доход от активов, но и налоговый вычет до 52 000 ₽* в год. Это тоже солидная прибавка, которая позволит обогнать инфляцию. Так что как минимум инвестировать нужно, чтобы не терять

на инфляции.

* При условии пополнения ИИС до 400 000 ₽ за год.

Чтобы получать дополнительный доход

Заработная плата — основной доход, на который вы живете. Часть

от зарплаты можно инвестировать и получать пассивный доход от инвестиций.

Размер дополнительного дохода зависит от многих факторов: вложенной суммы, инструментов инвестирования, состояния рынка. Со временем вы научитесь определять, когда и во что нужно инвестировать, чтобы приумножить свой доход. Можете начать с нашего курса для начинающих инвесторов — он поможет разобраться в том, куда и когда вкладывать деньги.

Для инвестиций не нужны огромные суммы — начать можно с нескольких сотен рублей. Например, одна акция банка ВTБ стоит меньше рубля. Продаются они лотами, т. е. определенным количеством. В случае ВТБ это

10 000 бумаг, за которые вы заплатите около 400 ₽.

Пока человек размышляет о важности инвестиций, на его счету уже могут копиться деньги. Давайте посмотрим это на конкретном примере.

Есть Саша и Дима. Саша поддался трендам и начал инвестировать в 2020 году. Он вложил 10 000 ₽ в некий актив, который приносит ежегодно 10 %. Дима начнёт инвестировать на 5 лет позже и, по примеру друга, тоже вложит

10 000 ₽ под 10 %. Вот что у них получится:

| Саша | Дима | |

| 2020 | 10 000 | |

| 2021 | 11 000 | |

| 2022 | 12 100 | |

| 2023 | 13 310 | |

| 2024 | 14 641 | |

| 2025 | 16 105 | 10 000 |

| 2026 | 17 715 | 11 000 |

| 2027 | 19 487 | 12 100 |

| 2028 | 21 436 | 13 310 |

| 2029 | 23 579 | 14 641 |

| 2030 | 25 937 | 16 105 |

К 2030 году у Саши будет 25 937 ₽, а у Димы — 16 105 ₽. Инвестировать можно больше, а значит, и доход от инвестиций будет выше.

Чтобы копить на долгосрочные цели

Одни хотят путешествовать, вторые собираются купить недвижимость, третьи заботятся о будущей безбедной старости. Цели у людей разные, но стремление одно — сохранить и приумножить. Если начать инвестировать сейчас, целей получится достичь быстрее. Можно открыть депозит в банке, но ставка по депозитам сейчас низкая — на 25 октября 2020 года она составляла 4,86 %.

Динамика максимальной процентной ставки (по вкладам в российских рублях) десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц по данным Банка России

Кроме того, некоторые инструменты, например акции крупных и надёжных эмитентов, хороши именно на длинные дистанции, и дохода с них будет за 10 лет больше, чем за 3 года.

Чтобы позаботиться о детях

и оставить им капитал

Детям надо дать образование, может, они захотят приобрести квартиру или открыть своё дело. Для этого нужны деньги. Вот примерная стоимость года обучения в московских вузах:

Если начать инвестировать, пока ребенок ещё ходит в школу, то к её окончанию на счету будет неплохая сумма для стартового капитала

на обучение или недвижимость. Именно на таких долгих сроках инвестиции показывают свои преимущества — даже если в какой-то год рынок сильно упадёт, то ещё будет время, чтобы ваши акции выросли обратно и принесли доход.

Вернемся к ИИС. Если вы будете пополнять его, то сможете каждый год получать налоговый вычет. А полученные деньги снова можно инвестировать. Неплохое вливание в «копилку» будущего для детей.

Инвестиции — это забота о своем будущем и будущем семьи, осознанное отношение к деньгам и жизни. Инструментов для инвестиций много,

и каждый может выбрать себе подходящий. Можно покупать разные активы

и составлять инвестиционные портфели под разные цели.

Не обязательно начинать с крупных сумм. Просто откройте счёт, пополните его и начинайте инвестировать. Если сомневаетесь, попросите помощи у персонального советника или робота-советника. Они помогут подобрать первые активы и расскажут, как ими управлять, чтобы получить максимальную прибыль.

Что вы получите, если будете инвестировать

Не потеряете деньги из-за инфляции. А если откроете ИИС, то ещё получите налоговый вычет.

Получите дополнительный доход. Его можно реинвестировать и увеличить прибыль.

Создадите финансовую подушку. В любое время активы можно продать

и получить деньги на банковский счёт.

Накопите на разные цели. Можно открывать несколько счетов, чтобы удобнее было копить.

Оставите капитал детям и внукам. Если выбирать долгосрочные активы, например облигации сроком на 10−20 лет, то может накопиться солидная сумма.

Реальный бизнес: как инвестору обойти подводные камни и остаться при деньгах? Серия 2

В прошлой серии мы выяснили, что есть три варианта пассивных инвестиций во франшизу в зависимости от типа договора с франчайзи. В этот раз обсудим, чем рискует инвестор и как избежать неприятностей, связываясь с малым и средним бизнесом, запущенным по отработанной схеме.

Из практики профессионального инвестора в бизнес

Когда знаешь все подводные камни и где их искать, проблем обычно не возникает. Инвестиционный советник Антон Алпутов приобрел сразу две управленческие франшизы — суши-ресторан в Москве и бьюти-коворкинг в Уфе, хотя в этом городе ни разу не был. Это формат франшизы, при котором компания полностью занимается открытием торговой точки и операционным управлением ею, при этом самой точкой владеет инвестор.

«Получаю прибыль, вижу все изнутри по камерам видеонаблюдения, получаю абсолютно прозрачно все цифры в реальном времени. Ежемесячно (проходят. — Прим. ред.) видеосозвоны с менеджерами», — рассказывает Алпутов о своем опыте.

По его словам, распределение инвестиций идет следующим образом:

- до возврата инвестиций 90% прибыли получает инвестор, еще 10% поступает в качестве бонуса менеджеру. Окупаемость бизнеса составляет 2—4 года, доходность при этом — около 30% годовых;

- после возврата инвестиций 50% прибыли перечисляют инвестору и 50% — управляющей компании.

По словам Алпутова, благодаря такой схеме управляющая компания стремится как можно быстрее сделать предприятие прибыльным, потому что, только вернув инвестору вложенный капитал, она сможет распределять больше прибыли в свою пользу. Партнер может быстро получить обратно свой вложенный капитал, все гарантии этого ему предоставляет компания.

Но такой «безоблачный» заработок во франшизах гарантирован далеко не всегда.

Модный тренд — зарабатывать и ничего не делать? «Так не бывает», — скажете вы. Настоящие рантье возразили бы, но и тут поступят энергосберегающе. Выясним, какие стратегии потенциально обеспечивают пассивный доход.

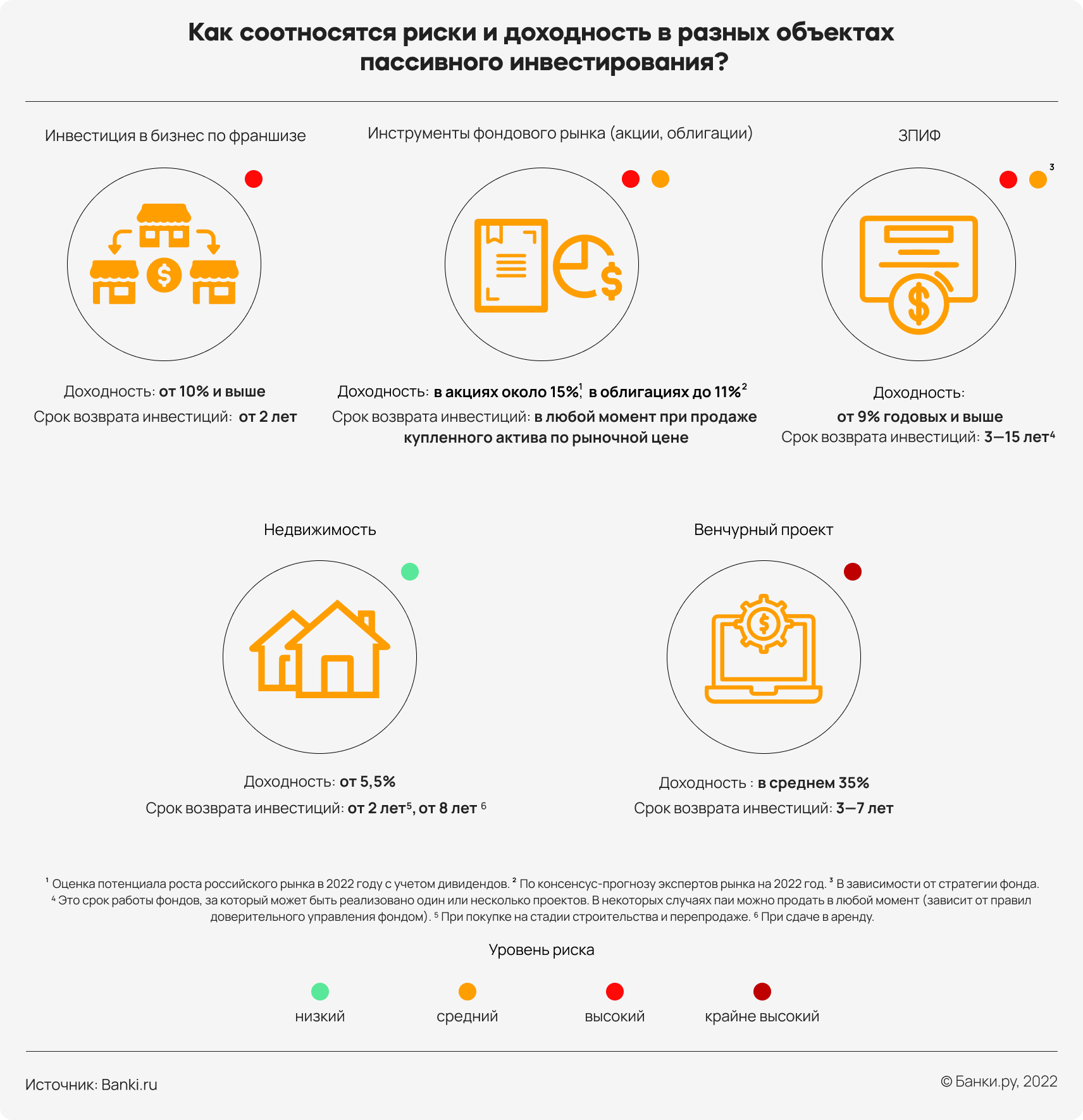

Риски и доходы пассивных инвесторов

Дать денег на развитие реальной компании для многих кажется более понятной бизнес-моделью, чем заводить брокерский счет и подбирать себе облигации для вложения. Кто-то не хочет разбираться с фондовым рынком, считая его для себя сложной темой. Кто-то предпочитает, чтобы купленный актив был максимально реалистичен: если недвижимость, то квартира или дом, если бизнес, то работающий свечной заводик. На фондовом рынке и в прямых инвестициях принцип работы одинаков: дать в долг или вложиться в развитие, став совладельцем.

Разница в размерах компаний, в том, насколько прозрачно и четко организован их бизнес, система отчетности. И риски у работающего бизнеса в сравнении с запуском нового предприятия по готовой бизнес-схеме тоже существенно отличаются. В пользу рыночных активов говорит то, что они прошли проверку биржи и, если отнесены к первому уровню листинга, их надежность высока.

Сопоставимую доходность кроме франшиз еще обещают венчурные проекты. Но результат их запуска еще более непредсказуем, чем открытие предприятия по франшизе.

Именно поэтому венчуром занимаются крупные фонды, которые могут позволить себе убытки. Но в случае, если проект окажется успешным, инвестора ждут большие деньги. Например, основатель Apple Рональд Уэйн продал 10-процентную долю в компании в 1976 году за 800 долларов, сейчас она стоит 300 млрд долларов.

А в случае с франшизой, если вы вкладываете деньги, например, в пиццерию, то «должны понимать, что рост вашей доходности будет ограничен, условно говоря, стенами этой пиццерии. После выхода на максимальную доходность вы будете получать прибавление к проценту рентабельности максимум плюс 10% в год», объясняет Антон Алпутов. Так, при удачном развитии ситуации через три года инвестор будет получать 20%, через четыре — 24%.

Из существенных параметров для выбора инвестиционного актива остаются еще гарантии инвестору и налоговый вопрос.

Каковы гарантии и налоги при разных видах пассивного инвестирования

Тип пассивной инвестиции

Гарантии сохранности инвестиционного капитала

Гарантии получения дохода

Налоги

Договор займа или инвестирования,

личное поручительство предпринимателя,

передача оборудования в залог

Договор процентного займа с фиксированными выплатами вне зависимости от выручки

НДФЛ 13% с прибыли от дивидендов и кредитных платежей, продажи доли в бизнесе стоимостью до 5 млн рублей, в случае превышения этой суммы — 15% с превышения лимита в 5 млн рублей

При продаже доли в бизнесе, которая находилась в собственности более шести лет, налога нет

В инструменты фондового

рынка (акции, облигации)

Отсутствуют при покупке инструментов фондового рынка,

при покупке некоторых

предоставляется защита капитала

Выплаты дивидендов и купонов производят согласно условиям выпуска ценных бумаг

Налоги по дивидендам и купонам зависят от страны-эмитента. Для российских ценных бумаг — 13% для физических лиц и 20% для юридических лиц.

Свыше 13% в некоторых случаях приходится платить с доходов по дивидендам и купонам ценных иностранных компаний и российских компаний, зарегистрированных за рубежом. При продаже ценных бумаг — НДФЛ 13% или 15% (если сумма больше 5 млн рублей), если срок владения бумагами менее трех лет

Владельцы ИИС типа А могут вернуть 13% от внесенной суммы, но не более 52 тыс. рублей

Владельцы ИИС типа Б могут вернуть 13% с прибыли

Контроль Банка России

за управляющей компанией

Выплаты при получении дохода во время работы фонда или при завершении работы фонда

При погашении паев с прибылью — 13%, при начислении дивидендов — 13%. С суммы, превышающей 5 млн рублей, взимается налог 15%

страхование объекта недвижимости, защита капитала системой эскроу-счетов

Выплаты по договору аренды, перепродажа квартиры по более высокой стоимости

При продаже недвижимости взимается НДФЛ 13% с разницы от стоимости покупки

Налог 0% при продаже, если недвижимость находилась в собственности более пяти лет или была продана дешевле, чем куплена, но не менее чем за 70% кадастровой стоимости

В венчурный проект

Для инвесторов предоставляются льготы. В рамках специальных инвестиционных контрактов (СПИК) есть возможность обнулить ставку, для резидентов территорий опережающего развития (ТОР) ставка на прибыль в первые пять лет — 5%

В остальных случаях — стандартная ставка НДФЛ 13%, при продаже доли в компании, которая находилась в собственности шесть лет, — 0%

Источник: Banki.ru

Правовые риски инвестора во франшизу

Проверить надежность и устойчивость предприятия, открытого по франшизе, можно, запросив у франчайзи данные финансовой отчетности и регистрационные документы, почитав отзывы клиентов. А вот какими будут условия работы вашего капитала в компании, раскроет только договор с инвестором или договор займа. В нем стоит внимательно изучить условия выплат инвестору, их периодичность и другие параметры. Например, как распределяется ответственность за управленческие решения менеджмента компании, ведь инвестор в них практически не участвует.

«В случае противозаконных действий компании к ответственности могут привлечь как управляющего, так и учредителя (инвестора) — как лиц, несущих ответственность за деятельность юридического лица», — комментирует Егор Редин, управляющий партнер юридической компании «Позиция Права».

Так, если компания наберет долгов, то банкротство ждет не только это юридическое лицо, но и учредителя, которым может выступать инвестор.

Доходы инвестора могут значительно уменьшиться, если франчайзи нарушит договор коммерческой концессии и будет вынужден заплатить за это большой штраф. «Те деньги, которые должны были бы пойти на развитие предпринимательской деятельности, уйдут франчайзеру, и денег в обороте станет меньше», — предупреждает Сергей Демкин, советник по специальным проектам «Коллегии адвокатов А1».

Юристы рекомендуют читать не только кредитный или инвестиционный договор, но и договор коммерческой концессии, который заключают между собой франчайзи и франчайзер.

Что должно насторожить инвестора в договорах о присоединении?

Наличие в договоре коммерческой концессии некой гарантированной суммы, которую будет платить франчайзи франчайзеру, — это первый «красный флаг». Например, предприниматель должен каждый месяц перечислять 3 млн рублей правообладателю и еще проценты от выручки. «Это очень серьезный риск, потому что, если бизнес у франчайзи не пойдет по определенным причинам, он все равно будет должен отдавать деньги правообладателю по договору коммерческой концессии», — говорит Сергей Демкин.

Второй «красный флаг» — это потенциальные большие штрафы для франчайзи. Подобные санкции во франчайзинге — нормальное явление. Например, франчайзер имеет право оштрафовать франчайзи за неуплату роялти вовремя или открытие еще одной точки без ведома правообладателя. Но когда суммы выставлены запредельные, лучше поискать другого партнера. «Инвестор должен отдавать себе отчет в том, что те средства, которые он передаст франчайзи, могут просто уйти на выплату штрафов по договору коммерческой концессии. И в результате он потеряет свои деньги», — подчеркивает юрист.

Дополнительной гарантией сохранности денег в проекте для инвестора может стать личное поручительство предпринимателя или управляющей компании.

Расторжение договора: позиция инвестора

Выход из проекта с франшизой по срокам серьезно уступает обычной биржевой сделке, когда в несколько кликов можно избавиться от актива.

В ситуации, когда инвестор захочет или будет вынужден выйти из проекта, скорее всего, никто сразу ему деньги не отдаст. «Это не фондовая биржа, средний срок вывода средств — 6—8 месяцев», — предупреждает в своем инвестиционном предложении компания «Персональное решение», которая развивает франшизу, предоставляющую услуги грузчиков.

О желании выйти из договора и получить деньги инвестор тоже должен предупреждать заранее — за месяц или несколько недель.

Досрочно расторгнуть инвестиционный договор или договор займа возможно, но почти всегда это будет не в пользу инвестора. По словам Виктора Стоумова-Олешкевича, франчайзи «Додо пиццы», на практике на такой шаг решаются редко. «У инвестора есть право продать свою долю, если он владеет долей, или предложить партнерам досрочно расторгнуть инвестиционный договор, если он получает платежи от оборота», — подчеркивает он. Для инвестора это фактически будет добровольным отказом от дохода в виде процентов от прибыли или от оборота.

Сами предприниматели тоже могут предложить партнеру продать долю в бизнесе. Так бывает, когда завершается срок действия инвестиционного договора или предприниматель хочет «убрать» партнера из бизнеса. На этот шаг решаются, чтобы избавиться от старых обременительных 15—20-летних договоров. Например, инвестор вложил деньги в компанию в 2005 году, эти деньги давно вернулись, но партнеры продолжают перечислять ему проценты от прибыли. Но обычно франчайзи дорожат своими отношениями с инвесторами, да и партнерам выгодно получать пассивный доход.

Если инвестор не согласится выходить из проекта и договор продолжает действовать, предприниматели будут обязаны выплачивать дивиденды, нравится им это или нет. Избежать конфликтов из-за разрыва бизнес-отношений поможет тщательная юридическая подготовка — еще в самом начале совместной работы. «Нужно грамотно прописывать все условия. Допустим, что инвестор заходит со своими деньгами на три года. В течение года он возвращает свои инвестиции, два года получает дивиденды и потом просто выходит из проекта. Также важно прописать условия, на которых он выходит, — это может быть выкуп доли либо возврат инвестиций и сверху какая-то премия», — делится опытом Станислав Тихомолов, генеральный директор компании «Инвестиционный франчайзинг».

Пандемия как форс-мажор для франшизы

Все форс-мажоры вроде стихийного бедствия или пожара должны быть указаны в договоре. Предприниматель и инвестор заранее решают, как они расходятся, если бизнес закрылся. Это снимет вопросы погашения долгов и выплат компенсаций, сроков перечисления денег. Но предусмотреть можно, конечно же, не все. «В прошлом году в пик пандемии — с апреля по август — многие инвесторы сами разрешили выплаты поставить на паузу, — приводит пример Антон Руцкий, франчайзи сети пиццерий «Додо пицца». — Несмотря на это, все возвраты займа планируются ранее срока, указанного в договоре».

Как управляющие компании снижают риски?

Существует устойчивое мнение: риски между предпринимателем и инвестором нужно делить пополам. Тем не менее управляющие компании стараются по возможности обезопасить вложения во франшизы. Для них любой конфликт между франчайзи и инвестором — это удар по репутации и, соответственно, потенциальные проблемы с привлечением новых денег. Риски снижают следующими способами:

- Крупные сети разрешают только успешным франчайзи привлекать инвестиции через управляющую компанию. У предпринимателей должны быть приносящие прибыль заведения в той же сети и как минимум 25—30% своих средств, необходимых на открытие новой точки. При этом если инвестор ищет партнеров среди своих знакомых, то такого ограничения, конечно, не будет.

«Для того чтобы попасть в базу инвестиционных предложений, действующие заведения франчайзи должны иметь высокие показатели качества продукта в соответствии со стандартами бренда — это отзывы тайных покупателей, скорость доставки… Всего около 40—50 показателей, на основе которых формируется оценка», — объясняет Виктор Стоумов-Олешкевич.

- Инвесторы получают право контролировать действия управляющей компании, знакомиться с ежемесячной отчетностью, данными о продажах, маркетинге, взаимоотношениях с клиентами, а также им предоставляют доступ к видеокамерам. Есть беспокойные инвесторы, которые хотят в режиме онлайн смотреть, что происходит в ресторане или барбершопе, открытом на их деньги.

Однако управляющие компании не могут гарантировать, что деньги стопроцентно вернутся инвесторам. «Бизнес есть бизнес», — гласит предупреждение на сайте «Додо пиццы».

Как оценить, стоит ли франшиза инвестиций?

Бизнес-инвестор Антон Алпутов специально для читателей Банки.ру подготовил чек-лист для тех, кто задумывается о вложении денег во франшизу. По умолчанию, безопаснее инвестировать в предприятие, которое уже работает, чем в то, что еще даже не открылось. Однако в любом случае перед тем, как принимать решение, стоит ответить себе на несколько вопросов.

- Кто будет управлять вашим бизнесом?

Это первый вопрос, который должен задать себе потенциальный инвестор. От опыта управленцев и их решений во многом зависит потенциальная доходность. Заниматься всеми бизнес-процессами может либо управляющая компания, либо сам франчайзи. «Я бы советовал отдавать предпочтение управляющей компании. Это надежнее и эффективнее по понятным причинам. Если же это франчайзи, то внимательно изучите его опыт. Лучше будет, если у него уже есть точки, работающие уже несколько лет, — тогда посмотрите их показатели», — отмечает Алпутов.

- Сколько заведений (точек) в составе сети?

Внимания стоят более крупные сети. «Чем крупнее сеть, тем больше узнаваемость бренда, дешевле продукты (потому что крупнее закупки), больше рекламы, дешевле аренда (надежный арендатор) и прочее. Но главное — устойчивее и жизнеспособнее бизнес-модель», — говорит Антон Алпутов. Он предлагает потенциальным инвесторам внимательно изучить точки, работающие в городе с похожей численностью населения, узнать о специфике рынка и других параметрах.

- Насколько удовлетворены другие инвесторы?

Пообщаться следует не только с франчайзи, но и с другими инвесторами, которые уже вкладывали в эту сеть деньги. Можно и нужно принимать во внимание именно их финансовые показатели.

- Какая финансовая модель у предприятия?

Бизнес-процесс должен быть понятен инвестору, тогда он может сделать расчет, насколько выгодно ему предложение.

- Насколько прозрачен доступ к информации?

Франчайзи или управляющая компания должны выдать инвестору доступ к видео с камер наблюдения, а также к личному кабинету со всеми показателями компании. «Желательны еженедельные или ежемесячные текстовые и видеоотчеты от управляющих (что было сделано для увеличения прибыли? Какой план-факт?)», — продолжает Антон Алпутов.

- Какие гарантии есть для инвестора?

У франчайзи должны быть готовы ответы на сложные вопросы: что будет, если точка принесет вдвое меньше заявленной прибыли или вообще окажется убыточной? кто понесет расходы при смене локации?

Опрошенные юристы отмечают, что инвесторы могут сами по данным арбитражных судов, базам судебных приставов проверять франчайзи на предмет непогашенных долгов и многочисленных разбирательств. Хорошим знаком будет наличие банковских кредитов у франчайзи — это означает, что финансовая организация тщательно проверила бизнесменов и доверила им свои деньги, несмотря на большие риски.

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Что такое акции

Акция — это ценная бумага, которая даёт право на владение и управление частью уставного капитала акционерного общества. Все акционерные общества выпускают акции, а потом размещают их. Размещение возможно как среди заранее ограниченного круга лиц, так и путём открытой подписки (IPO). Как правило, на рынке нельзя купить акции закрытых (в современной трактовке закона — непубличных) акционерных обществ, можно лишь открытых (публичных). На фондовых биржах могут обращаться только акции публичных АО — неорганизованный («уличный») рынок в этой статье не рассматривается из-за специфических (и немалых) рисков.

Все, кто приобретает акцию, становятся владельцами доли компании. Инвесторы вкладывают деньги в различные ценные бумаги как в инструменты для получения прибыли.

Раньше акции печатали на бумаге. Но сейчас их и выпускают, и хранят в бездокументарной форме. Информация о покупке или продаже ценной бумаги проходит по специальным депозитным счетам. Записи о сделках ведут депозитарии и регистраторы. Для этого они получают специальную лицензию ЦБ РФ. Акции, которые обращаются в торговых системах бирж, специально туда «заводятся». Мы не будем в рамках данной статьи описывать тонкости ведения счетов «депо», но важно запомнить: на бирже переход ценных бумаг от одного владельца к другому происходит быстро и дёшево.

Какие бывают акции

Акции выпускают двух видов:

- обыкновенные — наиболее распространённый вариант — он даёт право на участие в голосовании на собрании акционеров, но не гарантирует получение дивидендов;

- привилегированные — дают преимущественное право на получение дивидендов — к примеру, процент от прибыли бизнеса или процент от номинальной стоимости акции. Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Прежде чем инвестировать в акции, изучите устав, чтобы понять, на какие виды выплат сможете претендовать и в какой очерёдности.

Как инвестировать в акции онлайн

Рядовые инвесторы отечественных и зарубежных компаний покупают ценные бумаги не для того, чтобы получить контрольный пакет, а для заработка. Трейдеры инвестируют в акции, чтобы заработать на одном или сразу двух направлениях:

- Дивиденды — один из источников дохода инвестора, если компания, акции которой куплены, успешна и делится частью прибыли со своими акционерами. Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами.

- Разница между стоимостью акции в момент покупки и продажи. Никто не покупает ценные бумаги с расчётом на падение — наоборот, все хотят заработать. Поэтому, прежде чем брать акции в свой портфель, изучите перспективы бизнеса. Также установите предельные цены, при достижении которых акцию нужно продать или докупить.

Приобрести акции можно двумя способами — на бирже или вне её. Второй вариант рискованнее. Там можно заключить сделку по цене выше или ниже среднерыночной. Кроме того, продать акцию «на улице» сложнее.

На бирже котировки видны и доступны всем участникам торгов. Перед допуском к сделкам биржи проверяют компании. По всем акциям, обращающимся на бирже, регулярно публикуется финансовая отчётность. Разумеется, и на бирже торгуются ценные бумаги компаний с неблагополучным финансовым положением. Махинаторы устраивают «разгон» дутых котировок: когда никому не нужные бумаги формально перепродаются друг другу, и цена акций фиктивно дорожает. Когда котировка «надувается», бумагу начинают покупать жертвы аферистов, организаторы продают акции и «уходят в закат». Но на бирже есть хотя бы возможность прочесть исходники.

Какие акции купить в первую очередь

Прежде чем купить акции на онлайн-бирже, посмотрите, в какой котировальный список входит эмитент. На бирже существует такое понятие как «листинг» — включение ценных бумаг компаний-эмитентов в список финансовых инструментов, доступных к торгам.

- Акции первого списка или листинга — это акции компаний самых надёжных и ликвидных компаний. Это высшая лига.

- Акции второго листинга менее надёжны по сравнению с первым. Обороты по ним меньше, компании не такие крупные, но они отчитываются и размещают информацию о себе, как и на первом уровне.

- Акции третьего уровня листинга. У биржи низкие требования к таким компаниям. Ценные бумаги должны быть лишь зарегистрированы по закону, а АО должно раскрывать основную информацию о себе. Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

Цену на акции и информацию о ценных бумагах российских компаний можно найти на сайте Московской биржи. Акции зарубежных компаний торгуются на Санкт-Петербургской бирже. В последнее время это классическое разделение стало стираться: Московская биржа стала развивать сектор зарубежных ценных бумаг, а Петербургская — российских. Кстати, в реальности Санкт-Петербургская биржа тоже находится в Белокаменной на улице Долгоруковская. Но место расположения биржи не имеет значения для частного инвестора — сделки в наш век совершаются через брокера с лицензией и по компьютерной сети. Так что покупать и продавать акции на столичных биржах можно не покидая Волгоград или Хабаровск.

Топ−10 российских акций

В рейтинг 10 российских компаний, акции которых выросли сильнее всего за предшествующий год, попали:

Источник https://school.vtb.ru/materials/articles/zachem-kazhdomu-nuzhno-investirovat/

Источник https://www.banki.ru/news/daytheme/?id=10959514

Источник https://www.vbr.ru/investicii/help/investicii/cto-takoe-akcii-i-kak-v-nih-investirovat/