Россия становится менее привлекательной для зарубежных инвесторов?

В 2020 г. объём прямых иностранных инвестиций в Россию снизился в четыре раза по сравнению с 2019-м. На это повлияли два фактора: пандемия коронавируса и напряжённая геополитика.

Давайте рассмотрим динамику и структуру прямых иностранных инвестиций в российские активы, сравним данные с показателями стран Европы и определим перспективы зарубежных инвестиций в экономику РФ на ближайшие несколько лет.

Прямые иностранные инвестиции в Россию

Иностранные инвестиции, поступающие в экономику другой страны, делятся на прямые, портфельные и прочие.

Прямые иностранные инвестиции — финансы, которые поступают в экономику РФ напрямую от иностранных инвесторов и вкладываются в российские проекты. При этом инвестор должен владеть 10% акций компании.

Прямые иностранные инвестиции могут поступать:

-

в российские банки;

Портфельные инвестиции — покупка акций, паёв, облигаций, векселей и других долговых ценных бумаг, доля которых составляет меньше 10% в уставном капитале финансируемой организации.

Прочие инвестиции — торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства РФ, кредиты международных финансовых организаций и другие.

Остановимся на прямых иностранных инвестициях в прочие секторы, на которые приходится 85% в общей структуре зарубежного финансирования в Россию.

По данным Банка России , в 2020 г. прямые иностранные инвестиции снизились в четыре раза, составив 8,6 млрд долл. Из них 7,2 млрд долл. — зарубежные вложения в российские инвестиционные проекты.

За последние десять лет меньше всего инвестиций в российскую экономику зарубежные инвесторы вложили в 2015 г., после мирового кризиса и введения экономических санкций в отношении России из-за событий на Украине. Общий объём составил 6,8 млрд долл.

Больше всего иностранных инвестиций Россия получила в 2013 г. — 70 млрд долл.

Динамика прямых иностранных инвестиций в Россию, млрд долл.

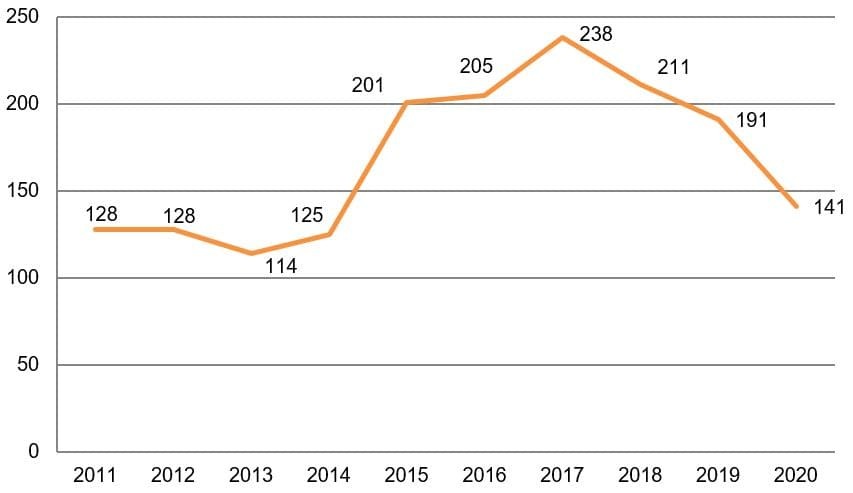

Если объём прямых иностранных инвестиций сократился в четыре раза в 2020 г., то по количеству проектов падение составило 26,1% — до 141 проекта. Это самое маленькое количество проектов с 2013 г. Максимальное количество проектов, которые получили финансы от зарубежных инвесторов, было в 2017 г. — 238 проектов.

Динамика общего количества проектов прямых иностранных инвестиций в России, шт.

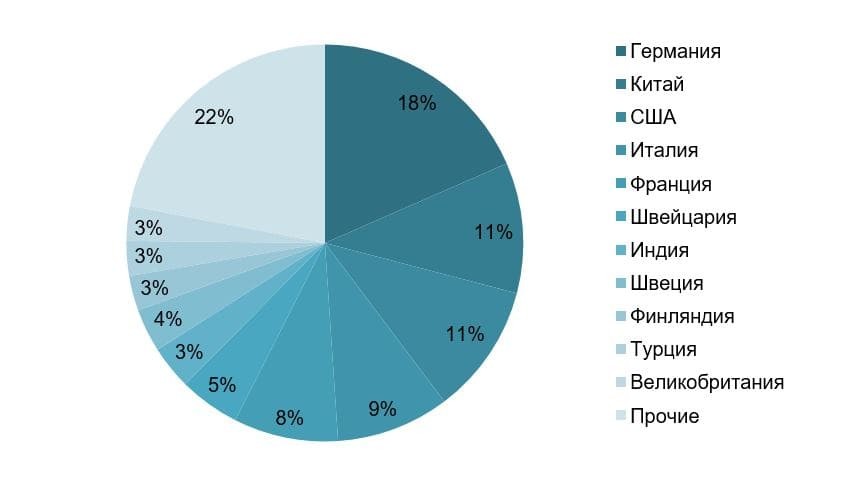

Лидеры среди стран-инвесторов активно финансирующих российские инвестиционные проекты — Германия, Китай и США. В 2020 г. Германия профинансировала 26 российских проектов (против 36 в 2019 г.), в основном из агропродовольственного сектора. Рост российского экспорта сельскохозяйственной продукции за рубеж, который превысил импорт в 2020 г., делает агропромышленный комплекс России одним из самых инвестиционно-привлекательных в Европе.

В 2020 г. Китай профинансировал 15 российский проектов, против 22 в 2019 г. Поднебесная активно финансирует российские проекты высокотехнологичного сектора: электронику, программное обеспечение и IT-услуги.

Инвесторы из США и Китая в 2020 г. вложили финансы в 15 российских проектов, против 20 в 2019 г. Также инвесторы из США и Германии вкладывают в российский АПК. Несмотря на снижение количества проектов, объём прямых иностранных инвестиций из США в 2020 г. вырос в 3,3 раза за предыдущие несколько лет. На прямых инвестициях не сказались санкции и сложные геополитические отношения.

Структура стран-инвесторов по количеству проектов в Россию, %

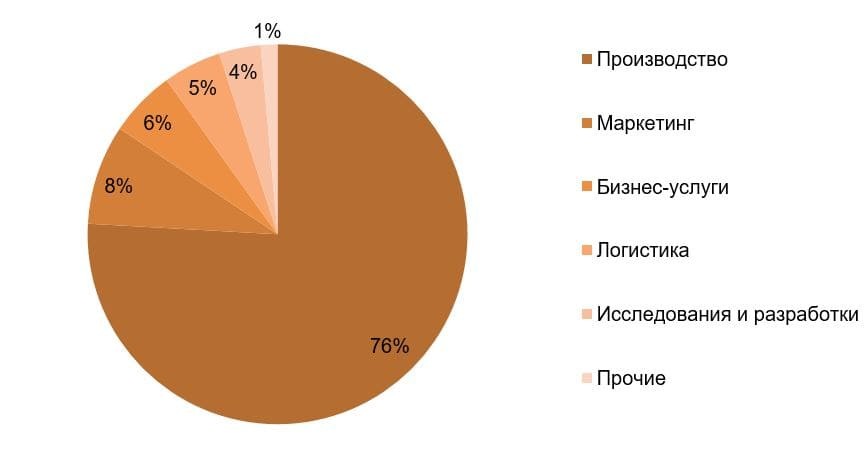

Охотнее всего иностранные инвесторы вкладывают свои активы в российский сектор производства — 107 проектов в 2020 г. Российское производство финансируют инвесторы Германии, США, Китая и Италии.

Из-за спада деловой активности в 2020 г., инвестиции в маркетинговые проекты сократились на 80%. Многие компании стали меньше ресурсов тратить на рекламу и продвижение.

Ещё один крупный сегмент, который является привлекательным для зарубежных инвесторов — бизнес-услуги. В 2020 г. иностранные инвесторы профинансировали восемь российских проектов данного сектора: они связаны с иностранными инжиниринговыми и консалтинговыми компаниями. Половина этих проектов сосредоточена в крупных российских финансовых центрах — Москве и Санкт-Петербурге.

Отраслевая структура прямых иностранных инвестиции в Россию, %

Россия и страны Европы

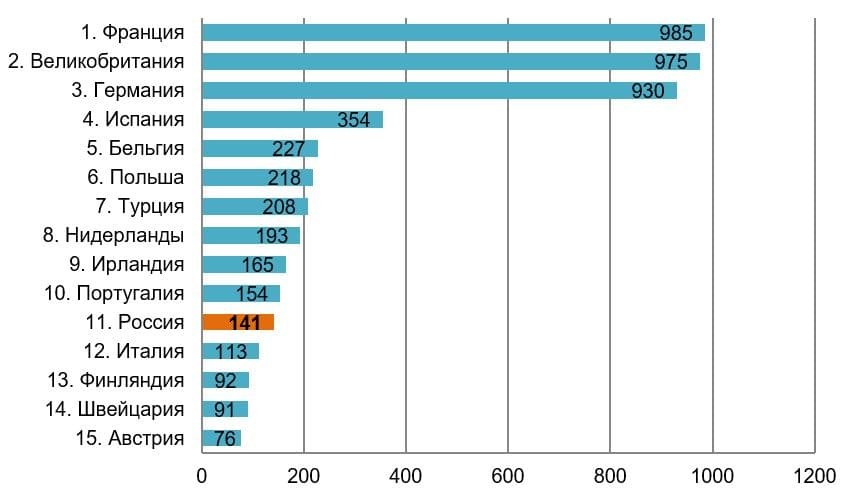

Согласно ежегодному исследованию крупнейшей аудиторско-консалтинговой компании Ernst & Young, в 2020 г. Россия заняла одиннадцатое место в Европе по количеству проектов с прямыми иностранными инвестициями. В 2020 г. иностранные инвесторы профинансировали 141 российский проект, что ниже показателей 2019 г. Однако это не означает, что менее привлекательной для инвестиций стала только Россия. Из-за пандемии коронавируса и мирового кризиса по всей Европе количество инвестиционных проектов уменьшилось в 2020 г. на 21%. Во всём мире этот показатель ещё ниже — глобальное падение инвестиций составило 42%.

Топ-15 стран Европы по количеству проектов прямых иностранных инвестиций, шт.

Перспективы иностранных инвестиций в российскую экономику

В I квартале 2021 г. прямые иностранные инвестиции в Россию составили 4,7 млрд долл. против 4,1 млрд долл. за аналогичный период в 2020 г. По мере восстановления деловой активности и на фоне рекордно низкой базы прошлого года можно прогнозировать рост зарубежных инвестиций в российскую экономику в 2021 г.

Несмотря на западные санкции, Россия остаётся одной из самых привлекательных стран для инвестирования не только в Европе, но и в мире. Самыми «лакомыми» отраслями для финансирования остаются сектор АПК и высокотехнологичный сегмент, в которых наша страна преуспевает в последние годы.

У России один из самых низких в мире размер государственного долга благодаря нефтегазовым доходам, которые составляют основу федерального бюджета, и значительному объёму ликвидных активов — в виде средств Фонда национального благосостояния.

Уровень долговой нагрузки напрямую влияет на уровень риска финансирования инвестиционных проектов в ту или иную страну. По отношению госдолга к ВВП определяется место государства в рейтинге наиболее привлекательных стран для инвестирования.

Ужесточение монетарной политики Банка России путём повышения ключевой ставки в ближайшие пару лет может создать ещё более привлекательные условия для притока иностранных инвесторов: в остальных странах наблюдается низкий уровень процентных ставок.

В 2021 г. российская экономика чувствует себя лучше и увереннее, чем экономики других стран мира, постепенно восстанавливаясь после кризисного 2020 г. Поэтому можно ожидать притока зарубежных инвестиционных ресурсов.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест – вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

ПИФы многое потеряли, но многое выиграют

В феврале чистый отток средств из паевых инвестиционных фондов составил 6,15 млрд рублей — в 1,5 раза больше, чем в марте 2020 г, когда по финансовым рынкам ударила первая волна коронавируса. Более сильные потери ПИФы последний раз понесли в декабре 2014 года, лишившись 9,4 млрд рублей на предыдущем «украинском кризисе». В то же время, с возобновлением торгов на фондовом рынке «правила игры» для российских инвесторов практически не изменятся, а многие категории ПИФов обещают порадовать высокой доходностью.

Из облигаций в акции

По данным портала investfunds.ru, наибольшие потери — почти 10 млрд руб, пришлось на фонды облигаций, из которых пайщики уходят непрерывно с марта прошлого года.

Основная причина нелюбви инвесторов к этой категории ПИФов на протяжении почти года кроется в падении курсовой стоимости облигаций. Повышение ключевой ставки Банка России приводит к падению котировок ОФЗ, вслед за которыми идут вниз и коррелирующие с ними облигации корпоративных и муниципальных эмитентов.

Таким образом, складывается парадоксальная на первый взгляд картина: активы фондов вложены в высоконадежные облигации, в том числе ОФЗ, а при этом пайщики видят на своих счетах убытки. Некоторые инвестирующие в российские облигации фонды с начала текущего года потеряли 13-15% средств пайщиков. При этом начинающие инвесторы зачастую приобретали паи облигационных ПИФов как альтернативу депозитам, и морально просто не готовы к просадкам капитала.

Представители нескольких крупных управляющих компаний сообщили «Эксперту», что многие пайщики просто обменивали паи облигационных ПИФов на паи фондов акций и смешанных инвестиций. Так, чистое сальдо притока средств в фонды акций составило 6,1 млрд руб.

Никакой угрозы стабильности рынка коллективных инвестиций, несмотря на самый большой за последние годы отток средств пайщиков, нет. На начало февраля совокупная стоимость чистых активов открытых ПИФов оценивалась в 1,5 трлн руб. Для сравнения, в начале декабря 2014 г этот показатель равнялся 511 млрд руб.

Управляющие компании получают доход не только в виде части заработанной прибыли, но и регулярную выручку от стоимости чистых активов (обычно 1-3% годовых от СЧА). Учитывая, что за прошлые годы ПИФы показывали отличные результаты, финансовая «подушка» управляющих компаний просто огромная.

С большой вероятностью, отток средств из ПИФов продолжится и в марте. Не исключено, что пальма первенства перейдет к фондам рублевых акций, паи многих из которых будут погашать клиенты, увидев огромную просадку капитала.

Против притока новых инвестиций будут играть и ставки по банковским депозитам, ушедшие в район 20% годовых.

Валютные вложения остаются в лидерах

За прошедшие два месяца принести номинальную доходность пайщикам смогли лишь 144 фонда из 370, результаты по которым опубликовал портал investfunds.ru.

Десятку лучших фондов по доходности оккупировали ПИФы, инвестирующие в сырьевые ресурсы и американский рынок акций. Причем с 4 по 10 место заняли ПИФы, объектом вложения которых являются золото и серебро.

С очень большой вероятностью можно предполагать, что ориентированные на валютные инструменты ПИФы будут показывать опережающие результаты и в ближайшие месяцы. В связи с ростом геополитической напряженности, продолжается безудержный рост стоимости нефти и промышленных металлов. Некоторые аналитики уже не исключают, что к концу года цены на нефть приблизятся к уровню $200 за баррель. Золото ушло в район $2000 за тройскую унцию золото, подорожав с начала месяца на 5%.

Американский рынок акций никак не хочет уходить в глубокую коррекцию, несмотря на то что повышение ставок ФРС США — вопрос практически уже решенный. Аналитики не исключают, что фондовая Америка может краткосрочно обвалиться процентов на 10-15, но прогнозируют, что восстановление будет очень быстрым.

При этом котировки всех паев ПИФов были рассчитаны по состоянию 25 февраля, и в доходность «валютных» ПИФов на еще не заложена гигантская девальвация рубля, которая с 25 февраля составила около 50%.

Существенным же риском вложения в «валютные» ПИФы является то, что российские власти могут запретить вложения в иностранные активы, стремясь и дальше минимизировать отток капитала из страны.

Двуликие облигации

Очень интересной и противоречивой складывается ситуация на рынке облигаций, как рублевых, так и валютных.

25 февраля российские ОФЗ со сроком погашения до 5 лет торговались под доходность около 13% годовых. На прошлой неделе торги в фондовой секции Московской бирже не проводились, а в этот период Банк России поднял ключевую ставку до 20% годовых.

С возобновлением торгов на Московской бирже доходности ОФЗ и облигаций высоконадежных корпоративных эмитентов устремятся к этой величине, что вызовет огромную просадку их курсовой стоимости. Таким образом, убытки фондов рублевых облигаций возрастут еще.

Но при этом складывается отличная возможность для «захода в рынок», то есть покупки облигаций как на брокерские счета, так и приобретение паев облигационных ПИФов. Банки предлагают сейчас депозиты под 20% годовых, но это ставка в основном по 3-месячным вкладам. С большой вероятностью, в дальнейшем проценты будут снижаться. Покупка облигаций позволит получать такую доходность на протяжении 3-5 лет, причем этот показатель можно будет увеличить, реинвестируя полученные купоны.

В тоже время эксперты не дают однозначных рекомендаций относительно целесообразности покупок еврооблигаций — долговых обязательств Российской Федерации и компаний, аффилированных с крупнейшими отечественными эмитентами, выпущенных в валюте по западному праву.

Традиционно евробонды были лучшим объектом инвестиций в период различного рода кризисов. Цены на них в периоды потрясений падали, и в валюте можно было получать 5-10% годовых, а иногда и более. Российские компании в первую очередь старались точно и в срок исполнить обязательства по западным долгам, стремясь не потерять выход на зарубежные рынки капитала и кредитную историю.

Сейчас ситуация резко изменилась.

Как говорят трейдеры, на зарубежных площадках и в режиме переговорных сделок близкие к погашению обязательства Российской Федерации и российских компаний торговались под доходность 60-100% годовых. Это говорит о том, что инвесторы закладывают очень высокий риск дефолта по этим бумагам.

Кроме того, понижение инвестиционного рейтинга России до «мусорного» уровня и соответствующее снижение рейтингов корпоративных заемщиков, приводит к тому, что в соответствие со своими внутренним правилами многие инвесторы просто не имеют права держать в портфелях такие низкокачественные долговые бумаги.

Недавно президент РФ Владимир Путин подписал указ о временном порядке выплаты внешнего долга, как государственного, так и корпоративного. Держатели бумаг из стран, не присоединившихся к антироссийским санкциям, будет получать причитающиеся им выплаты либо в рублях, либо, при наличии специального разрешения, в валюте долга. При этом, как разъяснил Банк России, «каких-либо ограничений на использование полученных кредиторами рублей, в том числе в части проведения конверсионных операций, не устанавливается».

Таким образом, для российских инвесторов «правила игры» практически не меняются.

Средства же кредиторам из стран, поддержавших санкции, будут перечисляться в рублях на специальные счета типа «С». «Режим счета «С» будет определен решением Банка России и предполагает возможность проведения операций с ценными бумагами, учитываемыми на счетах депо типа «С», осуществление налоговых платежей, а также переводы между счетами «С»», — говорится в материалах Банка России. Таким образом, складывается впечатление, это эта категория инвесторов не будет иметь возможность конвертировать доходы в валюту и вывести полученные средства на родину.

Также, пока непонятно, как указ президента РФ будет интерпретирован западным инвестиционным сообществом. Не исключено, что зарубежные регуляторы, а эти бумаги выпущены по западному праву, интерпретируют выплаты в рублях и невозможность репатриации дохода на Запад, как дефолт. В таком случае держатели бумаг могут предъявить их к досрочному выкупу. И очень не многие российские компании смогут (или захотят) выполнить это требование. Однако, хотя некоторые компании-эмитенты уже заявили о риске дефолта, в настоящее время это только предположения.

Вернуть убегающие миллиарды: что такое иностранные инвестиции в Россию и кому они нужны

Как переманить иностранных инвесторов и сделать так, чтобы они охотно вкладывались в развитие российской экономики? На этот сложный вопрос у представителей власти и бизнеса однозначного ответа нет. Финтолк объясняет, как вообще иностранцы инвестируют в Россию и ждать ли улучшения инвестиционного климата в ближайшем будущем.

В каких странах инвесторам лучше всего

Инвестиционный климат — это разные экономические и социальные условия, в которых бизнесу комфортно (или некомфортно) вести свои дела, а инвесторам, соответственно, вкладывать деньги в развитие этого бизнеса. Если в стране сложились условия, при которых предпринимателям удобно и выгодно работать, то такой климат считается благоприятным. И наоборот.

Проще говоря, если есть куча бюрократической волокиты и административных барьеров, работа судов вызывает вопросы, присутствуют высокий уровень коррупции, высокие налоги, таможенные пошлины, сборы, штрафы и вообще горизонт планирования для бизнеса «туманный», инвесторы будут неохотно вкладывать деньги в предпринимателей.

Ярким примером регионов с благоприятным инвестиционным климатом считаются четыре «азиатских тигра»: Сингапур, Южная Корея, Гонконг и Тайвань.

С начала 1960-х и до 1990-х годов их экономики развивались настолько стремительно, что рост ВВП и других показателей назвали экономическим чудом.

Правда, за «чудом» стоят серьезные рыночные реформы, социальные преобразования и кропотливая работа по привлечению инвестиций. Еще к благоприятным климатам можно отнести экономики офшорных зон. Например, в крохотном княжестве Лихтенштейн (меньшем по площади, чем Минск, Мюнхен или Астрахань) зарегистрировано более 70 тысяч иностранных компаний. По уровню ВВП на душу населения эта страна вообще занимает первое место в мире — 118 000 долларов. Ну и, конечно, экономика княжества построена за счет иностранных инвестиций.

В России также стремятся привлечь зарубежных инвесторов. Правда, местный инвестиционный климат многие оценивают неоднозначно. В целом с 2008 года уровень прямых долгосрочных иностранных инвестиций в Россию снижается.

Если в 2008 году он составлял более 60 млрд долларов, то в 2020 году — только 1,4 млрд.

Какими бывают прямые иностранные инвестиции в Россию

Прямые инвестиции — это когда кто-то вкладывает деньги надолго, веря в успех бизнес-предприятия. При этом инвестор рассчитывает принять участие в управлении компанией.

Например:

Группа российских энтузиастов создает стартап. Идея не избитая и хайповая. У людей есть спрос на услуги такого стартапа. Но вот проблема: для дальнейшего развития нужен капитал, а его, как часто бывает, нету. И тут об успехах стартапа узнает крупный британский хедж-фонд и решает вложиться. Фонд получает долю в бизнесе. В дальнейшем стартап продолжает развитие, выходит на IPO. Все оказались в прибыли — и основатели, и инвесторы.

Как правило, прямые инвестиции предполагают приобретение не менее десятой части предприятия. Основной целью такого распределения денег является подъем бизнеса с непосредственным участием в его развитии, а потом продажа по более высокой цене. Прямые иностранные инвестиции — это вложения денег в российский бизнес со стороны иностранных компаний. Не так давно ЦБ РФ объявил, что в первом квартале 2021 года наблюдался приток подобного рода инвестиций в страну, итого за три месяца = 4,7 млрд долларов.

Звучит амбициозно на фоне прошлогоднего бегства прямых иностранных инвестиций общей суммой в 4,1 млрд долларов.

За последние пять лет больше всех вкладывали в Россию люди из дальнего зарубежья. Больше всего инвесторов прибыло из США, Норвегии, Германии. Международные организации относятся к инвестициям в Россию скептически.

Что такое портфельные иностранные инвестиции в Россию

Кроме прямых инвестиций, бывают еще портфельные. Они не предполагают владение компанией и участие в управлении. Это просто спекулятивная покупка с целью получения быстрой прибыли. Соответственно, иностранные портфельные инвестиции в Россию — это вложение денег зарубежными энтузиастами в отечественный фондовый рынок (акции, облигации и тому подобное).

Осуществлять такие операции могут как частные инвесторы и финансисты, так и крупные компании — институциональные инвесторы. Этим подобные вложения отличаются от прямых инвестиций. Ведь вряд ли простой рабочий, откладывающий деньги и торгующий на фондовой бирже, сможет купить 10 % крупной корпорации.

Пример для наглядности:

Бобби живет в пригороде Нью-Йорка. Он работает в закусочной поваром. На шикарную яхту или самолет у него денег нет. Но Бобби крайне практичный человек. Часть своих денег он откладывал каждый месяц. Поэтому через полгода Бобби смог открыть брокерский счет. К тому моменту сложилась благоприятная ситуация на российском рынке. А именно в металлургии. Бумаги российских компаний были достаточно дешевы, и к тому же по ним платили неплохие дивиденды. Бобби решил приобрести акции ГМК «Норникель», так как увидел в них наибольший потенциал. Для диверсификации рисков он также купил российские ОФЗ. Таким образом, повар из Нью-Йорка стал портфельным инвестором в РФ.

В 2020 году портфельные инвестиции в Россию снизились на рекордную сумму в 14,1 млрд долларов. Особенно негативными были показатели второго квартала: отток составил 7,3 млрд долларов, больше, чем за весь 2019 год (4,2 млрд долларов). Одной из важных причин стала пандемия COVID-19.

Иностранные инвесторы выводили свои деньги из российской экономики на протяжении всего 2020 года. А что же нам ждать в будущем? Вернется ли иностранный капитал в Россию?

Иностранные инвестиции в России-2021

В 2020 году наблюдалось снижение иностранных инвестиций не только в российские предприятия, но и в предприятия других стран. 2021 станет периодом затишья, полагают эксперты, опрошенные Финтолком.

Вакцинация и снятие ограничений должны привести к увеличению предпринимательской иностранной активности. С другой стороны, над россиянами по-прежнему витают санкционные риски, что не способствует привлечению иностранных денег.

Большое влияние на стоимость российских акций, а следовательно, и на их привлекательность для иностранных инвесторов окажет стоимость нефти. Сейчас она, как минимум, не падает, а значит, предпосылок к оттоку зарубежного капитала с фондового рынка РФ меньше.

Николай Неплюев, член совета директоров ПАО «Тольяттиазот», член Ассоциации профессиональных директоров АНД:

— Несмотря на сегодняшние сложные отношения России со странами Запада, наша страна по-прежнему вызывает большой интерес с точки зрения инвестиций. В числе перспективных и интересных иностранцам я бы назвал проекты отраслей обрабатывающего производства, ТЭКа, прорывных инноваций в сфере IT и транспорта. Особенно масштабными выглядят проекты, связанные с ТЭК и транспортом. Тут достаточно вспомнить уже введенные в эксплуатацию или находящиеся на различных этапах готовности заводы «Ямал СПГ», «Арктик СПГ-2», магистральные газопроводы «Сила Сибири», «Северный поток-2» и прочие.

В 2020 году произошло сокращение иностранных инвестиций по всему миру. Россия пока остается в общем тренде. Причинами явились вызванный пандемией экономический кризис и слабая поддержка российским государством частного бизнеса. В 2021 году ожидается небольшой позитивный всплеск со стороны иностранных инвесторов.

А как вы думаете, что нужно предпринять для увеличения привлекательности нашей экономики для иностранных инвесторов? Напишите об этом в комментариях.

Источник https://journal.open-broker.ru/research/snizhenie-inostrannyh-investiciy-v-rf/

Источник https://expert.ru/2022/03/11/pify-mnogoye-poteryali-no-mnogoye-vyigrayut/

Источник https://fintolk.pro/vernut-ubegajushhie-milliardy-chto-takoe-inostrannye-investicii-v-rossiju-i-komu-oni-nuzhny/