Оценка эффективности инвестиций

Ключевыми целями инвестирования являются извлечение прибыли, сохранность первоначального капитала, минимизация риска потери денег. Чтобы добиться этого, проводится оценка эффективности инвестиций по множеству показателей. Она проходит еще до вложения средств, приобретения активов или участия в инвестиционном проекте.

Содержание:

Что такое эффективность инвестирования

Под эффективностью инвестиций понимается соответствие вложенных затрат ожидаемому результату. Если такой предполагаемый результат не будет соответствовать целям и задачам инвестора, он сможет отказаться от вложения средств, направить их в другой проект либо предусмотреть дополнительные меры защиты от рисков.

Самостоятельно оценить эффективность инвестирования сложно, так как придется рассматривать множество показателей экономической деятельности. Поэтому для оценки привлекаются профессиональные эксперты в сфере финансов и экономики, отдельных направлений деятельности. Провести проверку можно в отношении любых видов инвестиций:

- ценных бумаг, паев, иных финансовых инструментов;

- объектов недвижимости и имущественных прав;

- объектов интеллектуальной собственности;

- имущественных активов, оборудования, техники, а также иных видов реальных и финансовых активов.

Специалисты компании «Альфа-Капитал» при оценке эффективности используют все современные методы и технологии оценки, представляют объективный отчет о целесообразности вложения средств, указывают на возможные риски.

Показатели оценки эффективности инвестиций

Оценивать предполагаемые результаты вложения средств можно по нескольким направлениям. Например, экономическая эффективность инвестиций используется для определения разницы между доходами и расходами. Финансовая эффективность непосредственно связана с вложением средств в инвестиционные проекты, ценные бумаги (акции, облигации, паи и т. д.). Аналогичная оценка может проводиться и в бюджетной сфере.

Финансовая эффективность инвестиций может оцениваться по основным критериям:

- норма доходности (IRR);

- внутренняя ставка (MIRR);

- индекс доходности (PI);

- чистая приведенная стоимость (NPV);

- коэффициент эффективности инвестиций (ARR);

- срок окупаемости инвестиций (PP);

- индекс дисконтирования (DPI).

Оптимальным вариантом является использование сразу всех перечисленных параметров. Однако на практике это затруднительно и нецелесообразно, поэтому можно выбрать отдельные показатели, соответствующие целям и задачам инвестора. Кратко разберем основные моменты для наиболее распространенных показателей эффективности.

Индекс доходности (PI) позволяет определить рентабельность (прибыльность) инвестиционного проекта. Для расчета используется множество финансовых критериев: учетная ставка ЦБ РФ, маркетинговые стратегии, показатели спроса и предложения, динамика цен.

Показатель чистой стоимости (NPV) показывает эффект инвестиций за все время существования (жизненного цикла) проекта. Показатель срока окупаемости (PP) применяется практически в каждом случае, так как дает представление о периоде, когда инвестор сможет полностью возместить инвестиционные расходы. Коэффициент эффективности инвестиций (ARR) представляет собой соотношение среднегодовой прибыли к среднему размеру инвестиций.

Выбор отдельных параметров оценки зависит от сферы и направлений инвестирования, целей заказчика. Подробнее об этом вы сможете узнать у специалистов компании «Альфа-Капитал».

Что дает оценка эффективности инвестиций

Каждый инвестор выбирает активы, проекты или финансовые инструменты с учетом возможных рисков, показателей доходности и сроков получения желаемой прибыли. Даже если инвестиции составляют незначительную сумму, она должна дать максимальную отдачу. Заказать оценку эффективности можно:

- на начальном этапе инвестирования, т. е. при выборе проекта для вложения средств;

- в процессе инвестирования, чтобы определить возможность выхода из проекта с минимальными потерями либо для наращивания объема вложений;

- по итогам запланированного периода инвестиций, чтобы оценить ожидаемую и фактическую прибыль.

Эффективное инвестирование заключается не только в большой сумме итогового дохода, оно определяется множеством факторов. Например, при вложенном 1 млн руб. разная эффективность достигается при доходе 500 тыс. руб. за 1 год или за 10 лет. В первом случае очевиден успех проекта и инвестора, так как начальный капитал увеличился на 50 % (без учета инвестиционных расходов). Во втором случае результат инвестирования нельзя признать удачным, так как полученный доход ниже обычных банковских ставок по вкладам.

По итогам оценки эффективности инвестор получит отчет или рекомендации, которые позволят принять следующие решения:

- выбрать один из инвестиционных проектов, видов активов и финансовых инструментов с наибольшей эффективностью вложений;

- правильно определить стадию проекта, на котором нужно вкладывать деньги (особенно это актуально для стартапов);

- распределить капитал между несколькими проектами и инструментами для диверсификации рисков;

- отказаться от инвестирования в предложенный проект или изменить размер капитала для вложения;

- выйти из проекта до его завершения, если возникает риск убытков, либо для их минимизации;

- продать активы, если достигнут запланированный результат;

- продолжить сотрудничество в рамках проекта, если в первоначальный срок инвестиции дали хороший результат.

Для принятия одного из перечисленных решений нужно быть уверенным в профессионализме и надежности специалистов, которым заказана оценка. В управляющей компании «Альфа-Капитал» вы можете получить помощь опытных специалистов в сфере инвестирования. Наши услуги востребованы как у начинающих, так и у опытных инвесторов.

Преимущества сотрудничества с нашей компанией

Компания «Альфа-Капитал» входит в число лидеров рынка инвестирования. Мы предлагаем услуги по доверительному управлению активами на максимально выгодных условиях. Вы сможете получить следующие преимущества:

- консультационную поддержку на всех этапах сотрудничества;

- использование всех доступных методов и показателей оценки;

- подробные и аргументированные заключения об эффективности текущих или будущих инвестиций, рекомендации по формированию инвестиционного портфеля и вложению средств.

Мы заинтересованы в финансовом успехе наших клиентов, поэтому гарантируем объективные и достоверные результаты оценки. Подробнее об условиях сотрудничества вы сможете узнать по телефону либо в одном из офисов компании «Альфа-Капитал» в Москве и других городах России.

Показатели эффективности и привлекательности инвестиционных проектов

Эффективность инвестиций оценивается довольно большим количеством показателей. Их используют специалисты — аналитики инвестиционных процессов. Для инвесторов обычно достаточно несколько из них, чтобы принять решение об инвестировании. Ниже приводим этот необходимый перечень.

Показатели оценки эффективности инвестиционных проектов:

- чистая приведенная стоимость проекта (NPV);

- индекс доходности (PI);

- внутренняя норма доходности (IRR, %);

- модифицированная внутренняя ставка доходности (MIRR, %);

- срок окупаемости первоначальных инвестиций (РР);

- период окупаемости первоначальных инвестиций, рассчитанный с учетом дисконтирования денежных потоков (DPP);

- коэффициент рентабельности инвестиций (ARR).

Группа этих показателей иногда дополняется показателями, характеризующими денежные потоки в процессе инвестирования – денежные поступления (Чистые денежные поступления NV) и денежные оттоки (Максимальный денежный отток Cash Outflow).

Чистая приведенная стоимость проекта

Поскольку главная цель большинства инвестиций является получение от них максимального дохода показателем, отражающим это стремление инвесторов, является чистая приведенная стоимость инвестиционного проекта.

Данный показатель дает инвестору информацию о том, какую абсолютную величину денег он получит за весь жизненный цикл инвестиционного проекта.

Для его расчета необходимо знать характер денежных потоков, который вызовут инвестиции, и как они будут меняться во времени.

На графике ниже мы видим, как изменяется общий денежный поток. Первая фаза инвестиций, обозначена на графике как «Предпроизводственный период», может рассматриваться как единовременное вложение, если оно производится в течение одного года. А может как процесс во времени от года и более. В этом случае расчет чистой приведенной стоимости инвестиций должен учитывать изменяющуюся стоимость вложений в инвестиционный проект, то есть рассчитываться с дисконтированием по ставке дисконтирования r, которая определяется исходя из выбираемых инвестором критериев. Основными критериями при выборе дисконтной ставки могут быть названы:

На графике ниже мы видим, как изменяется общий денежный поток. Первая фаза инвестиций, обозначена на графике как «Предпроизводственный период», может рассматриваться как единовременное вложение, если оно производится в течение одного года. А может как процесс во времени от года и более. В этом случае расчет чистой приведенной стоимости инвестиций должен учитывать изменяющуюся стоимость вложений в инвестиционный проект, то есть рассчитываться с дисконтированием по ставке дисконтирования r, которая определяется исходя из выбираемых инвестором критериев. Основными критериями при выборе дисконтной ставки могут быть названы:

- cтоимость капитала инвестируемого объекта;

- кредитная ставка банков в финансовом окружении;

- среднеотраслевая доходность капитала для инвестируемого объекта;

- доходность финансовых инструментов на фондовом рынке;

- внутренняя норма доходности.

Денежные притоки на инвестируемый объект в виде денежных поступлений NV рассчитываются так:

- CIt – инвестиции за весь жизненный цикл проекта;

- CFt – денежные поступления за весь жизненный цикл проекта;

- n – жизненный цикл инвестиций.

Здесь денежные поступления за весь инвестиционный цикл не включают в себя денежные потоки от операционной деятельности и финансовой деятельностью Они учитываются в процессе реализации инвестиционного процесса.

Для расчетов чистой приведенной стоимости денежные потоки подвергаются дисконтированию по ставке r.

Расчет чистой приведенной стоимости проекта на предварительной стадии инвестирования осуществляется по формуле:

- ICt – приток инвестиций в период от i=0 до T;

- CFt – денежный поток от инвестиций в t–год;

- n – длительность жизненного цикла инвестиций;

- r – норма дисконтирования.

Если вложения делаются одномоментно, то формула приобретает вид:

где ICo – первоначальные инвестиции.

Для упрощения расчетов NPV частное от деления

именуют коэффициентом дисконтирования и, их значения, при различных r, сводят в специальные таблицы, где можно легко определить необходимый коэффициент под заданные условия. Эти табулированные значения легко найти в интернете.

Показатель на предварительной стадии инвестирования:

Показатель на предварительной стадии инвестирования:

- служит критерием целесообразности вложений в данный инвестируемый объект,

- оценочным показателем при выборе вариантов;

- абсолютным показателем будущей доходности инвестиций.

Одновременно показатель при равенстве его 0, показывает предельный уровень доходности по нижней границе, отраженной выбранной нормой дисконтирования r. Если , они не окупаются, а при , инвестиции принесут инвестору увеличение его капитала. Очевидно, что выбор нормы дисконтирования влияет на конечный результат при решении об инвестициях.

Чем выше эффективность действующего капитала, в который направляются инвестиции, тем меньше будет прирост капитала при прочих равных условиях. Иными словами, в высокоэффективное производство целесообразно делать высокоэффективные инвестиционные проекты.

- 1 инвестиционный объект со стоимостью капитала на уровне 25%;

- 2 инвестиционный объект на уровне 15%;

- Срок жизни инвестиций – 3 года;

- Размер первоначальных инвестиций 60 млн. рублей;

- Среднеотраслевая доходность предприятий данной отрасли 14%.

Поступления дохода от инвестиций:

- Для 1 объекта: 1 год – 27 млн.рублей; 2 год – 33 млн. рублей; 3 год 35 млн. рублей.

- Для 2 объекта: 1 год – 27 млн.рублей; 2 год – 33 млн. рублей; 3 год 35 млн. рублей.

Для 1 объекта норма дисконтирования в 14% неприемлема, так как инвестиционный проект снизит стоимость его капитала, поэтому она может быть не ниже 25%. Рассчитаем NPV при такой норме дисконта: NPV =-60 +27/1,25 + 33/1,5625 + 35/1,953 = -60 + 21,6 + 21,12 + 18,14 = 0,86.

Для 2 объекта: NPV =-60 +27/1,15 + 33/1,322 + 35/1,52 = -60 + 23,47 + 24,96 + 23,02 = 11,45.

Пример показывает, что один и тот же проект для предприятий с разной нормой дисконтирования может быть малоприбыльным и прибыльным. Чтобы устранить неоднозначность подобных оценок на помощь приходят относительные показатели эффективности инвестиционных проектов.

Дисконтированный индекс доходности инвестиционного проекта

Дисконтированный индекс доходности представляет собой отношение всех доходов от инвестиций, дисконтированных по ставке привлечения капитала в инвестиции за жизненный цикл проекта к размеру всех инвестиций также дисконтированный по времени этих вложений. Индекс доходности обозначается как DPI (Discounted Profitability Index) и формула его расчета выглядит так:

Очевидно также, что дисконтированный индекс доходности инвестиций должен быть больше 0.

Индекс доходности инвестиций

Для небольших инвестиционных объектов со сроками реализации около года или несколько больше используют упрощенную формулу индекса доходности инвестиций, которая выглядит следующим образом:

где ICo– первоначальные инвестиции.

где ICo– первоначальные инвестиции.

Так для предыдущего примера мы получим:

Для 1 объекта = 60,86 / 60 = 1,014.

Для 2 объекта = 71,45/60 = 1,19.

В данном случае индекс доходности подтверждает, что объект 2 более прибыльный, чем объект 1. Инвестор предпочтет 2 объект, хотя стоимость капитала объекта инвестирования у 1 объекта существенно выше и финансовая устойчивость тоже выше.

Внутренняя норма доходности инвестиционного проекта

Внутренняя норма доходности широко используется при оценке инвестиционных проектов и при их анализе, она обозначается IRR (Internal rate of return) . Математическое выражение внутренней нормы доходности выглядит так:

IRR = r, при NPV = 0, или более подробно:

- CFt – денежный поток от инвестиций в t -м году;

- ICt – инвестиционный поток в t–м году;

- n – срок жизни проекта.

То есть, при равенстве доходов и инвестиций полученная норма представляет собой нижнюю границу ставки доходности, при которой инвестирование не целесообразно. Если полученный показатель IRR будет ниже средневзвешенной доходности капитала инвестируемого объекта, от проекта надо отказываться.

То есть, при равенстве доходов и инвестиций полученная норма представляет собой нижнюю границу ставки доходности, при которой инвестирование не целесообразно. Если полученный показатель IRR будет ниже средневзвешенной доходности капитала инвестируемого объекта, от проекта надо отказываться.

Кроме этого, полученная внутренняя норма доходности может служить нормой дисконтирования денежных потоков при расчетах показателей оценки инвестиционных проектов.

При сравнении нескольких инвестиционных вариантов IRR служит критерием отбора более эффективного варианта. Показатель IRR выражается в процентах, поэтому как относительный показатель, он используется для сравнения даже разномасштабных проектов и с различными жизненными циклами.

Расчет показателя ведется методом последовательного приближения. Функция NPV(r) имеет нелинейный характер, поскольку знаменатель в вышеприведенном уравнении имеет степенную функцию. Поэтому определяются r, близкие к показателю NPV = 0, и в этом диапазоне осуществляется подбор r, при котором выполняется уравнение NPV = 0.

График, приведенный ниже, показывает, как это выглядит:

Находится значение NPV≥0, на графике и значение NPV≤0, на графике .

Далее для расчета IRR принимаем, что отрезок между обозначенными на кривой точками имеет линейный характер. Тогда легко определяем IRR из линейного уравнения:

Данный расчет показывает для 1 варианта 25,88%, что означает, что проект должен обеспечить такую среднюю норму доходности на весь срок существования проекта и поскольку IRR > r, который мы приняли равным 25%, проект реализуем.

Для 2 варианта 18%, средневзвешенная стоимость капитала равна 14%, а среднеотраслевая доходность предприятий в отрасли 15%. и может быть предложен инвестору для реализации.

Модифицированная внутренняя ставка доходности

Модифицированная внутренняя ставка доходности необходима при расчетах эффективности инвестиционных проектов, в которых прибыль от него ежегодно реинвестируется по ставке стоимости совокупного капитала инвестируемого объекта. В этом случае формула приобретает вид:

где:

где:

- MIRR — модифицированная внутренняя ставка доходности;

- d – средневзвешенная стоимость капитала;

- r – ставка дисконтирования денежных притоков;

- CFt – денежные притоки в t-ый год жизни проекта;

- ICt – инвестиционные денежные потоки в t-ый год жизни проекта;

- n – срок жизненного цикла проекта.

Оба показателя и имеют общий недостаток: денежные притоки от инвестиционной деятельности должны быть релевантными, т.е. на всем процессе приростными. В случае возникновения разно знаковых потоков расчет показателей не будет отражать реальную картину.

Показатели оценки инвестиционных проектов включают несколько простых и наглядных показателей, имеющих широкое применение у инвесторов, и наиболее распространенный среди них — срок окупаемости инвестиций.

Срок окупаемости первоначальных инвестиций

Этот показатель говорит инвестору о сроке возврата ему первоначальных вложений.

Общая формула расчета срока окупаемости выглядит следующим образом:

Где:

Где:

- PP – срок окупаемости инвестиций;

- Io – первоначальные инвестиции в проект;

- CFt – денежный поток от инвестиций в t-том году;

- t – период расчета срока окупаемости .

Если есть возможность определить среднегодовой или среднемесячный доход от вложенных средств, то:где CFcr — среднегодовой доход от инвестиций.

Данный показатель прост и нагляден, но не учитывает фактор изменения стоимости денег во времени.

Если этот фактор ввести в расчет показателя окупаемости, то он будет называться период окупаемости первоначальных вложений, рассчитанный с учетом дисконтирования денежных потоков (DPP):

- CFt – денежный поток от инвестиций в t-том году;

- r – норма дисконтирования денежных поступлений.

Из сравнения этих формул очевидно, что всегда DPP > PP.

Есть еще один недостаток этих показателей: за пределами сроков окупаемости денежные потоки могут изменяться разными темпами и при одинаковых сроках окупаемости сумма накопленного денежного потока может оказаться различной.

Иными словами, нельзя ориентироваться на данный показатель в случае сравнения вариантов инвестирования, необходима обязательная абсолютная оценка накопленного денежного потока за жизненный цикл проекта.

Коэффициент эффективности инвестиций

Если внимательно посмотреть на формулу расчета коэффициента инвестиций, нетрудно заметить, что он по смыслу является обратной величиной срока окупаемости инвестиций:

If — остаточная (ликвидационная) стоимость вложений в проект, определяемая путем продажи имущества и оборудования после его завершения.

If — остаточная (ликвидационная) стоимость вложений в проект, определяемая путем продажи имущества и оборудования после его завершения.

CFcr — среднегодовой приход денежных средств от проекта в течение жизни проекта. Особенно это видно когда If=0.Тогда нет необходимости ее учитывать в формуле, и она приобретает вид:

РР – срок окупаемости проекта.

Все приведенные показатели характеризуют инвестиции с экономической точки зрения. Инвестора интересуют еще показатели характеризующие степень риска инвестиционного проекта. К этим показателям относятся вероятностные оценки достижения заложенных в инвестиционный проект параметров. Показатели риска характеризуются математическим ожиданием рисковых событий в заданном диапазоне. Рисковые события определяются при анализе характеристик инвестируемого объекта, таких как доходность его капитала, финансовая устойчивость инвестируемого объекта, оборачиваемость его активов и ликвидность капитала. Показатели экономической эффективности вкупе с показателями риска образуют показатели инвестиционной привлекательности проекта. На их основе инвестор и принимает решение о целесообразности инвестиций в тот или иной проект.

Как проводить оценку эффективности инвестиционного проекта

Исследование эффективности инвестиционного проекта – важное условие для определения степени его привлекательности для внешних игроков рынка и возможных инвесторов.

Оценка эффективности проекта – это процедура расчета затрат и анализа капитальных затрат на исполнение проекта и итоговых достижений, показывающая, насколько он отвечает намеченным ориентирам и планам участвующих сторон.

Методы оценки эффективности инвестиционного проекта

Эффективность инвестиционного проекта – это такая мера соответствия стартапа ожидаемым целям, задачам и выгодам всех хозяйствующих сторон, которые принимают участие в его оценки и реализации.

Этапы оценки

Под эффективностью инвестиционного проекта, как уже упоминалось, преимущественно подразумевает уровень его согласованности с ожидаемой отдачей и выгодами партнеров. В целях определения этого уровня и применяется оценка. Можно оценивать проект по двум показателям:

Эффективность проекта в целом

Оценка продуктивности инвестиционного проекта в целом осуществляется с общественной и коммерческой позиции, но необходимо отметить, что обе позиции предполагают наличие единственной стороны, организующей стартап за счет собственных вложений.

Цели оценки эффективности проекта в целом:

- Установление ожидаемой привлекательности для участвующих сторон;

- Определение источников привлечения денежных средств.

Виды инвестиционных оценок эффективности в целом:

- Общественная (социально-экономическая) эффективность инвестиций;

- Коммерческая эффективность.

Эффективность участия в проекте

Сторонами, принимающими участие в проекте, могут выступать организация, внедряющая стартап, ее учредители, кредитные институты (как дополнительный канал финансирования), лизинговые структуры, обеспечивающие, например, основными средствами для проекта, и т.д.

Иногда проект касается вовлеченности вышестоящих институтов, например, региона, что может оказать значительное влияние на его исполнение, потому что масштабные проекты, которые носят социально значимый характер, могут потребовать государственного финансирования.

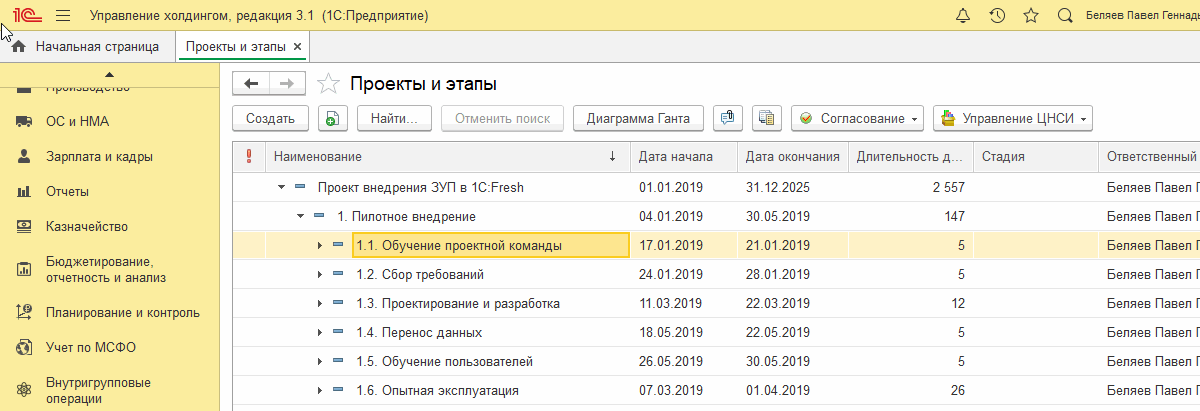

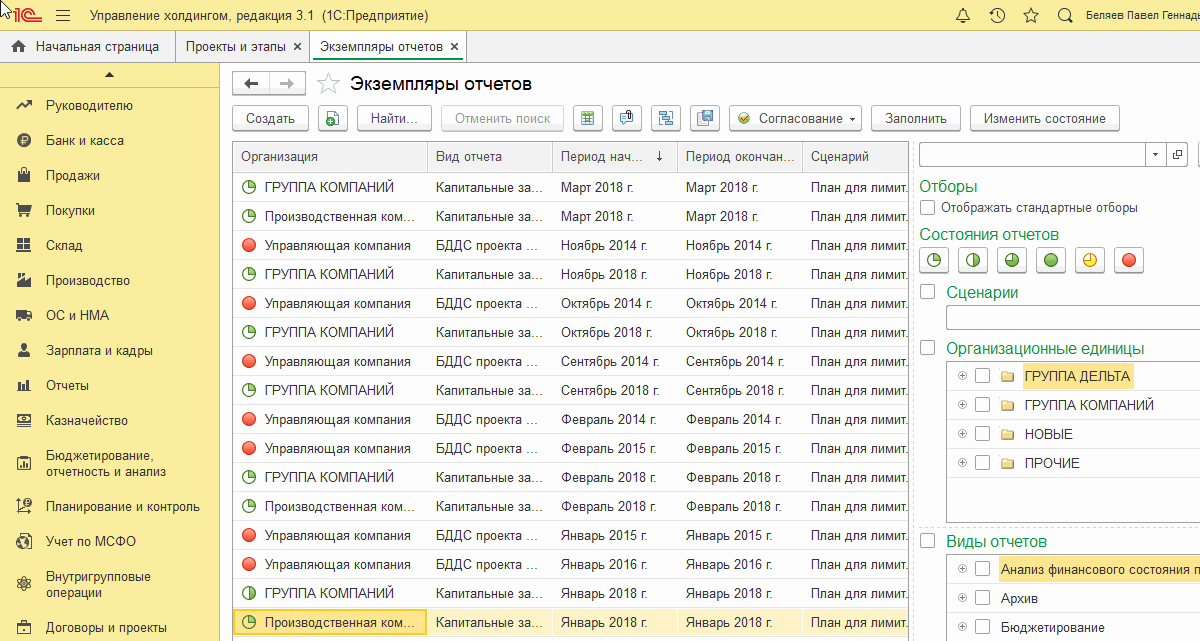

В системе 1С:Управление холдингом реестр подсистемы устроен в виде иерархической структуры «Проект – Этап проекта – Подэтап» с совокупностью реквизитов для каждого документа.

Рис.1 Проекты и этапы

Рис.1 Проекты и этапы

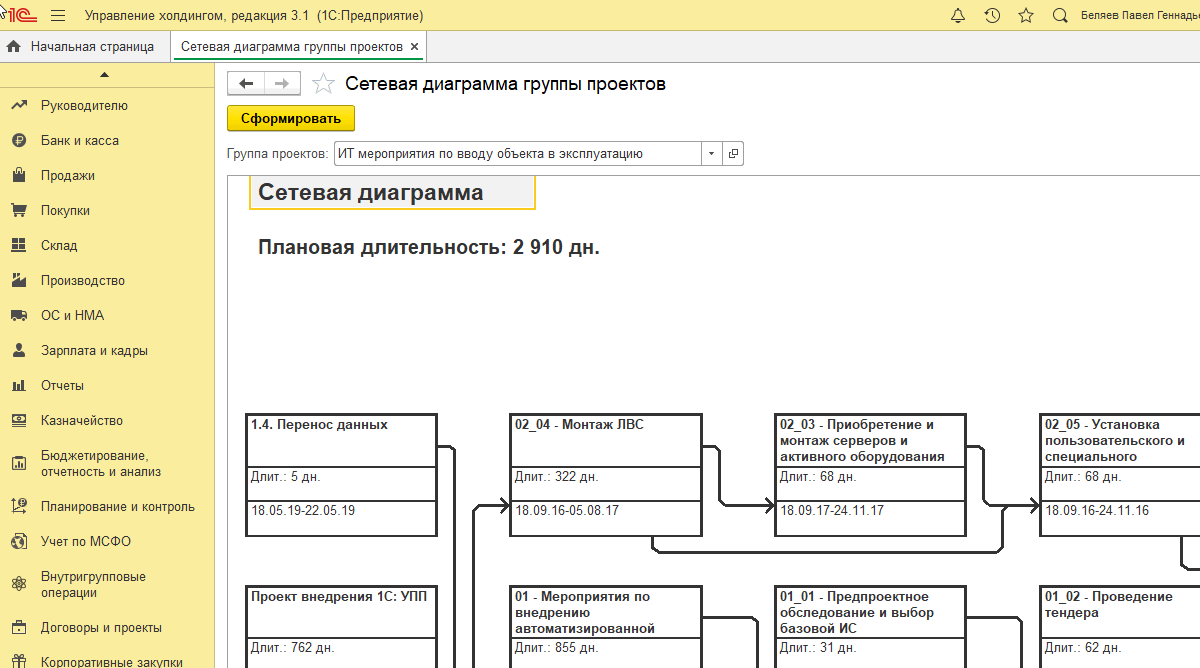

Отчет со схематичным изображением взаимосвязи стадий проекта в 1С:Управление холдингом можно представить в виде сетевой диаграммы.

Рис.2 Сетевая диаграмма группы проектов

Рис.2 Сетевая диаграмма группы проектов

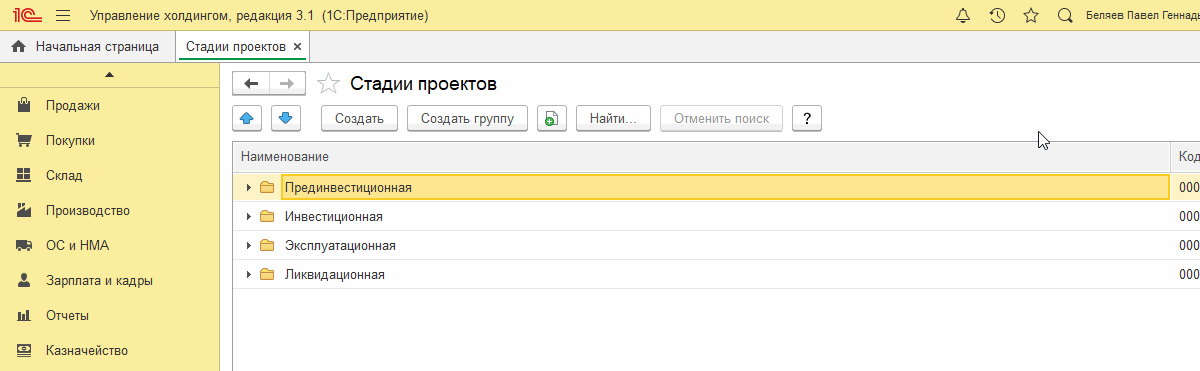

Этапы анализа

Любой инвестиционный проект можно рассматривать в качестве совокупности определенных последовательных стадий (этапов). Каждый имеет собственные задачи и цели. Допустимо разделять следующие ступени инвестиционного проекта:

- Прединвестиционная;

- Инвестиционная;

- Эксплуатационная;

- Ликвидационная.

Если совокупность капитальных затрат на проект в компании велика, то также возможна более подробная детализация каждой ступени проекта.

Рис.3 Стадии проектов

Рис.3 Стадии проектов

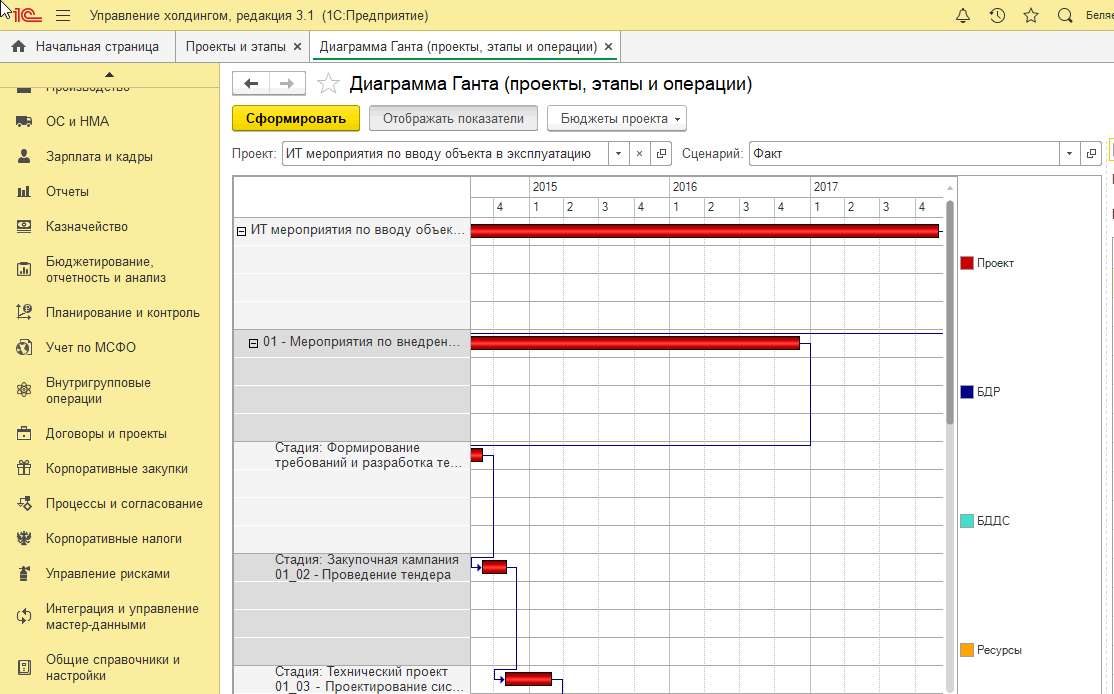

Для отдельного проекта или этапа формируется карточка проекта (этапа), куда вносится вся главная информация о проекте: реквизиты проекта (этапа), основные показатели, а также представляется возможным прикрепить туда документы бюджетирования. Напрямую из карточки можно развернуть БДДС, БДР или ДР проекта, диаграмму Ганта, а также обновить информацию проекта.

Диаграмма Ганта служит комфортным способом наглядно продемонстрировать очередность стадий проекта и их временной промежуток, а также дает возможность обновлять и изменять сроки и коэффициенты эффективности в режиме онлайн.

Рис.4 Диаграмма Ганта

Рис.4 Диаграмма Ганта

Расчет показателей

В роли ресурсов инвестиционных проектов служат разные справочники конфигурации (например, «Сотрудники», «Номенклатура»). Для них есть возможность указать стоимостные и натуральные форматы.

В качестве одного из критериев оценки при вынесении решения о разумности реализации используют следующие показатели эффективности:

- Чистая приведенная стоимость (NPV)

- Внутренняя ставка рентабельности (IRR)

- Дисконтированный срок окупаемости (DPP)

- Свободный денежный поток (FCF)

- Индекс прибыльности (PI)

В рамках подсистемы «Администрирования инвестиционных проектов» перечисленные показатели можно вычислить для любого проекта автоматически, на основе данных запланированной стоимости. Для осуществления этого необходимо:

- составить виды отчетов, которые соответствую бюджетам по инвестиционному проекту;

- в настройках параметров следует установить параметры расчета коэффициентов эффективности проекта (валюту, автоматическое обновление информации по проектам);

- запланировать движения по бюджетам. Для этого нужно ввести экземпляры отчетов. Формируется напрямую из проекта.

Рис.5 Экземпляр отчета

Рис.5 Экземпляр отчета

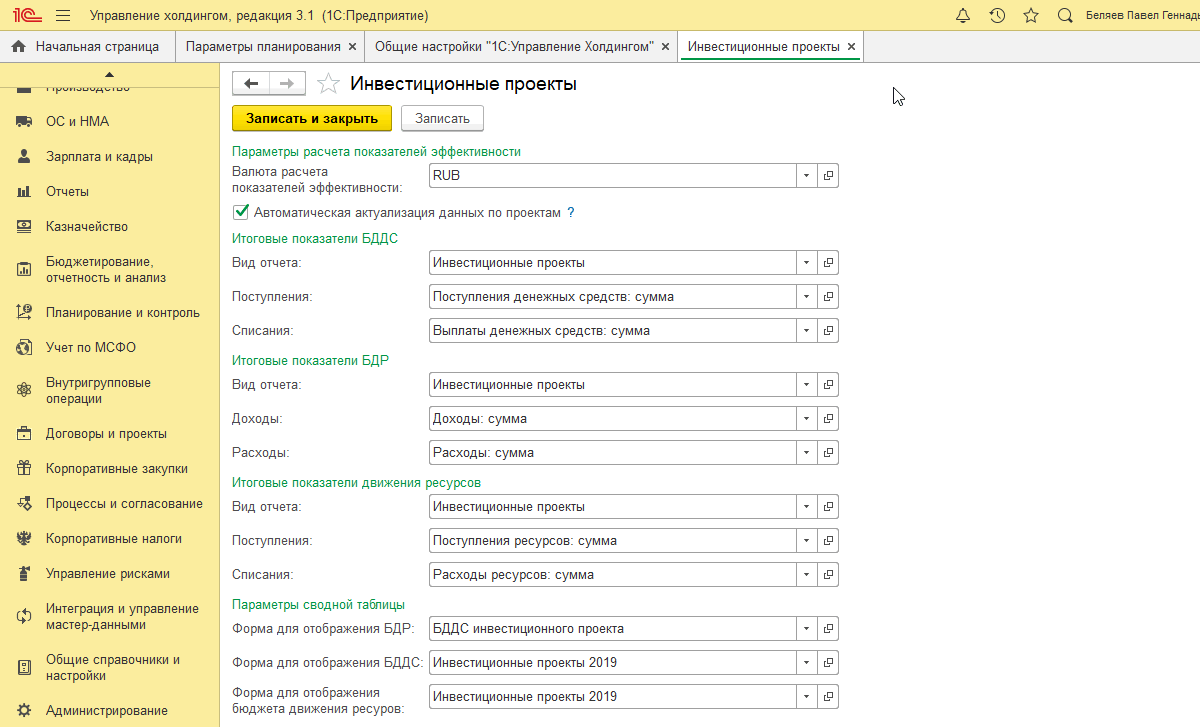

Для каждого из видов бюджетов (БДДС, БДР) требуется установить параметры:

- Вид отчета – элемент справочника «Виды отчетов», который содержит данные по соответствующему бюджету;

- Поступления – показатель вида отчета, сохраняющий сумму поступивших денежных средств по данному виду бюджета;

- Списания – показатель вида отчета, в котором хранится сумма списаний по данному виду бюджета.

Рис.6 Настройка параметров бюджетов

Рис.6 Настройка параметров бюджетов

Чистый дисконтированный доход

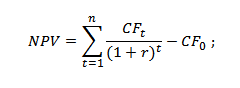

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

Рис.7 Формула расчета NPV

Рис.7 Формула расчета NPV

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

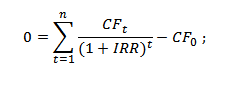

Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

Рис.8 Формула расчета IRR

Рис.8 Формула расчета IRR

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR

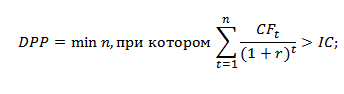

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

Рис.9 Формула расчета DPP

Рис.9 Формула расчета DPP

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

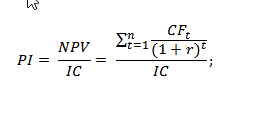

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

Рис.10 Формула расчета PI

Рис.10 Формула расчета PI

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

- PI

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

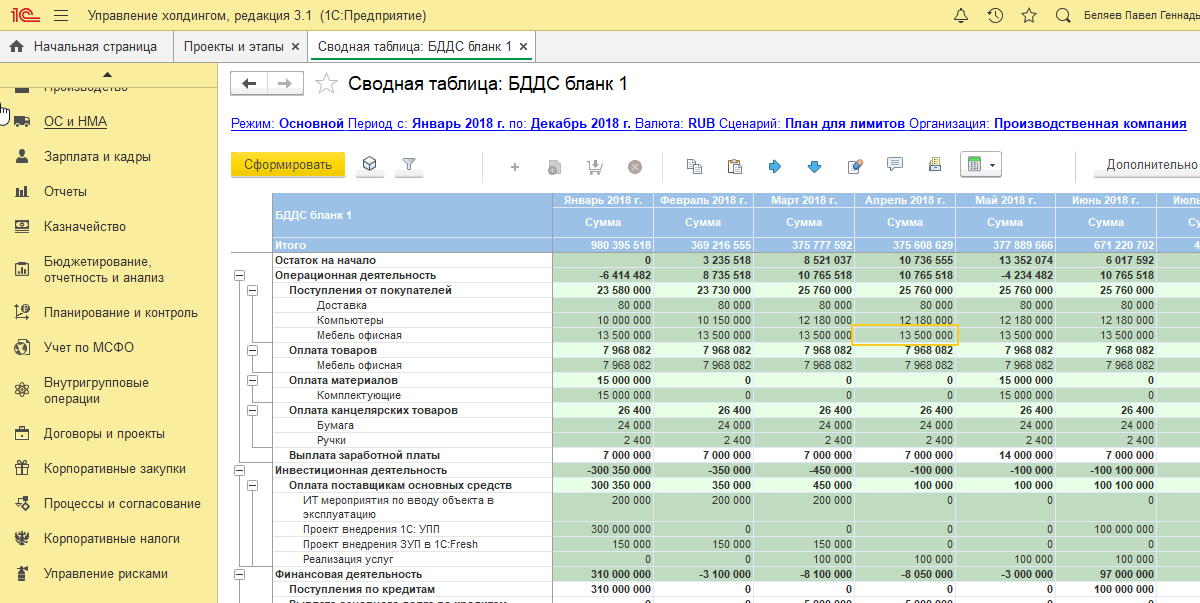

Анализ бюджетов, связанных с проектом

Фундаментом для прогнозирования стоимости проекта служат плановые данные бюджетов доходов и расходов (БДР) и поступлений и списаний денежных средств (БДДС). Потенциал «1С:Управление холдингом» дает возможность осуществить планирование бюджетных форм БДДС и БДР отдельно для любого проекта. Для формирования бюджетной формы сразу на весь календарный год создан инструмент «Сводная таблица».

Рис.11 Сводная таблица

Рис.11 Сводная таблица

Система автоматически считает главные коэффициенты эффективности проекта, опираясь на бюджетные данные, а также показывает их и в диаграмме Ганта, и в карточке проекта – в столбце «План».

Рис.12 Ключевые показатели

Рис.12 Ключевые показатели

При вступлении проекта на этап инвестиционной фазы, важным моментом является своевременный и оперативный мониторинг его исполнения. Актуализировать, обновлять и изменять ход проекта в системе можно как по плановым данным, так и вне плана, при учете случившихся изменений. Для обновления проекта разработан автоматический режим с использованием документа «Резервирование бюджета». В ручном варианте обновление производят с помощью команды «Актуализировать бюджеты».

1С:УХ для управления инвестициями

Программа для полного цикла управления и оценки эффективности инвестиционных проектов

Источник https://prodengi.alfacapital.ru/effektivnost-investicij/

Источник https://kudainvestiruem.ru/proekt/pokazateli-ehffektivnosti-investicionnogo-proekta.html

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/zachem-i-kak-provodit-ocenku-effektivnosti-investicionnogo-proekta/