Какие карты перестанут работать, клиенты каких пяти банков, попавших под санкции, не смогут расплачиваться картами в России?

Mastercard предупредила российские банки, попавшие под санкции Соединенных Штатов Америки, о приостановке их участия в международной платежной системе. Об этом сообщает РБК со ссылкой на два источника на платежном рынке. Эксперт Кувиков успокоил: карты попавших под санкции банков будут работать внутри России.

Клиенты пяти банков, попавших под санкции, не смогут расплачиваться картами

Клиенты пяти банков, попавших под санкции, не смогут расплачиваться картами этих банков за границей и использовать их для оплаты услуг в онлайн-магазинах и агрегаторах услуг, зарегистрированных в странах, поддерживающих санкции. В России же держателям всех карт Visa и Mastercard теперь необходимо носить с собой физические карты – платежные сервисы могут не сработать даже, если ваш банк не под санкциями.

Какие банки попали под санкции

Санкции коснулись банков группы ВТБ, Совкомбанка, Новикомбанка, Промсвязьбанка, Открытия. С 26 февраля карты Visa и Mastercard всех этих банков перестали работать за границей.

Клиенты Сбербанка могут пользоваться картами банка за границей в обычном режиме.

Какие операции невозможны по картам в России?

Картами, которые эмитированы указанными банками, нельзя оплатить покупки. Нельзя снять с них и наличные в банкомате за рубежом. Валютные переводы за рубеж недоступны, картами этих банков нельзя оплачивать покупки на иностранных сайтах.

Можно делать только онлайн-перевод с карты подсанкционного банка на другую свою карту (например, другого банка).

Это позволит, в частности, снять деньги в банкомате, если вы находитесь за рубежом. Если вы отправляетесь за границу, рекомендуется брать с собой наличные.

Можно ли пользоваться Apple Pay и Google Pay

Карты этих банков не смогут использоваться с сервисами Apple Pay, Google Pay. Не только за границей, но и в России.

А что с эквайрингом

Если POS-терминал магазина или любого торгового предприятия в РФ, в котором вы хотите сделать покупку при помощи одного из этих сервисов, обслуживается одним из указанных подсанкционных банков, то Apple Pay и Google Pay тоже работать не будут.

Эти сервисы на таком терминале не сработают даже в том случае, если ваша карта при этом выпущена другим, не подсанкционным или вообще зарубежным банком. При всем этом стандартная контактная или бесконтактная оплата по этим и всем другим картам Visa и Mastercard доступна в полном объеме на всей территории России.

Это означает, что только на смартфон никому больше полагаться нельзя, даже находясь в России: при оплате товара или услуги всегда нужно иметь при себе «физическую» банковскую карту, так как вы никогда точно не знаете, какой именно банк обслуживает терминалы того или иного магазина, розничной точки.

Заблокирована ли карта МИР: будет ли работать карта МИР?

Нет, карта МИР не заблокирована. Операции по картам этих банков с платежной системой «Мир» проводятся в полном объеме в РФ и за границей. Но важно понимать, что эти карты принимаются не во всех странах.

Карты «Мир» в настоящее время принимаются в 12 странах (Турция, Вьетнам, Армения, Беларусь, Узбекистан, Кыргызстан, Таджикистан, Казахстан, Южная Осетия, Абхазия, Кипр, ОАЭ).

Еще в 2 странах проведены тестовые операции по картам «Мир» (Южная Корея, Великобритания), участниками рынка велась работа по подготовке сети к приему карт, но, вероятно, из-за международной обстановки этого не произойдет.

СберБанк предупредил о фейках, связанных с санкциями

unsplash.com / freestocks

unsplash.com / freestocks

СберБанк в официальном Telegram-канале прокомментировал фейки — ложные сообщения, которые возникли в последние дни в связи с предъявлением санкций российской банковской системе.

В частности, один из фейков звучит следующим образом: «Банковские карты Visa и MasterCard перестанут работать, и все деньги будут заблокированы».

На самом деле, утверждают в «Сбере», все санкции, введенные в отношении СберБанка, не влияют на работу банковских карт как на территории России, так и за рубежом, какой бы платежной системы эти карты ни были.

Еще один фейк: «Вклады будут заморожены».

СберБанк в свою очередь гарантирует: «Все средства на счетах и вкладах доступны клиентам банка в полном объеме, без ограничений, по первому требованию».

В банке составили инструкцию, как распознать фейки и отличить их от правдивых сообщений:

- Смотрите на тональность сообщения: задача фейка — вызвать максимально сильные эмоции и отключить рациональное мышление.

- Обращайте внимание на заголовки: чем более эмоциональный и бросающийся в глаза заголовок, тем больше вероятность, что перед вами фейк.

- Проверяйте источник информации: легитимные источники в банковской сфере — официальный сайт Банка России и официальные сайты банков.

- Помните: даже видео и фото могут быть фейками.

- Оценивайте сообщение с точки зрения грамотности: опечатки и ошибки могут указать на то, что это лживая информация, которую торопились распространить.

«Будьте внимательнее, обращайтесь к первоисточникам и проверяйте любую информацию. Доверяйте проверенным и официальным источникам», — рекомендуют в СберБанке.

Банк заблокировал карту или счет физического лица: причины и что делать?

О блокировках счетов юридических лиц и активном отслеживании уклонения от налогов, а также операций по обналичке слышали многие. Однако все чаще становится известно и о случаях блокировки карт и операций физических лиц, также вызывающих подозрение необычными или сомнительными переводами.

В каких случаях банк заблокирует физлицу карту или операцию, на основании чего он вправе это сделать и как быть гражданину, попавшему в немилость?

Правовая основа: на основании чего банки блокируют счета граждан?

Основным «альманахом» банков при контроле за операциям является все тот же «антиотмывочный» закон №115-ФЗ. В дополнение к нему имеется Положение №375-П Центробанка от 2012 года с актуальными изменениями и дополнениями, где прописано свыше сотни различных критериев, по которым сделка или операция может быть признана подозрительной.

Большинство критериев Положения касаются юридических лиц, однако часть из них распространяется на всех участников операций, а некоторые примеры – только и исключительно на физических лиц.

При этом перечень не является исчерпывающим и содержит вот такие вот размытые формулировки, по сути, давая банкам и финмониторингу неограниченные права по блокировке кажущихся им подозрительными операций.

А ряд утверждений и вовсе носит субъективный характер, будучи отданный на откуп сотрудникам банка.

Последствия блокировки счета физического лица

Последствия блокировки счета физического лица

Усмотрев в операции физического лица какой-либо из перечисленных в документе признаков, банк вправе:

- Блокировать на неопределенный срок карты или счета клиента;

- Ограничить доступ клиента к веб- и Интернет-банку, включая мобильное приложение;

- Отказать клиенту в проведении конкретной операции – открытии вклада, снятии наличных, банковском переводе.

Помимо ограничений в операциях, не «оправдавшийся» перед банком человек лишается возможности открыть счет или получить новую карту, в том числе – перевыпустить уже имеющуюся.

По сути, уклонение от подтверждения законности операции влечет полный отказ в дальнейшем обслуживании клиента в отдельно взятом банке, а при попадании в список Финмониторинга – и в остальных. Операции по действующим счетам, скорее всего, придется в будущем проводить только при личном визите в офис банка.

Помимо подозрительности операций, банки обязаны в безусловном порядке ограничить обслуживание клиентов, которые внесены в специальный реестр лиц, причастных к финансированию терроризма и экстремистской деятельности. Данный реестр ведется Росфинмониторингом и является обязательным для учета всеми банками РФ.

Что делать, если банк заблокировал счет?

Представлять документы, обосновывающие экономическую целесообразность операции.

Наиболее распространенные примеры блокировок и способов их обоснования:

- Поступление средств от продажи машины или квартиры. Если вы продали имущество и покупатель перевел вам средства безналом, то будьте готовы подтвердить их законность документами о сделке. Особое внимание стоит обратить на соответствие сумм в договоре и на счете. Если вы указали в договоре сделку на 100 тыс. рублей, а на счет пришло 500 тыс., то доказать законность поступления средств вы не сможете. Они будут или заморожены или возвращены отправителю.

- Перевод «серой» зарплаты. Часто компании через частных лиц переводят на карту своим сотрудникам деньги в счет оплаты труда по «серым» схемам. Деньги поступают систематически — примерно в одно и то же время, в схожих суммах, чем и вызывают подозрения банка. Доказать законность поступления подобных средств довольно сложно, разве что представлять простой договор займа между отправителем и получателем. Возможны и случаи блокировки «белых» платежей, когда работодатель переводит крупную и нетипичную сумму, например выплату по заработной плате + оплату по гражданско-правовому договору за несколько месяцев.

- Перевод от частного лица. Вы попросили в долг деньги или родственники решили прислать вам крупную сумму. У банка могут возникнуть вопросы о законности такого перевода. При займе следует подтвердить перевод договором, а вот при дарении средств родственниками ситуация усложняется: можно представить документы, подтверждающие родство с отправителем. Никаких комментариев или официальных документов по подобным ситуациям банки не дают.

Блокировка как защита от мошенничества

Часто блокировку счетов по закону №115-ФЗ путают с защитой от мошенничества. Банки, помимо описанных выше критериев, могут приостановить нетипичную операцию и запросить устное подтверждение (например, по телефону) о том, что именно клиент ее проводил.

Данная мера призвана снизить число преступлений по хищению средств с банковских карт. Чаще всего могут быть приостановлены операции, нетипичные для этого клиента. Например, перевод на чужую карту в значительном размере или же покупка в магазине, если ранее по карте не было таких операций.

Кроме того, банки фиксируют операции по переводу на устройства или IP-адреса устройств, которые «засвечены» в мошеннических схемах. Но в этом случае клиенту достаточно подтвердить, что перевод действительно инициирован им и он будет выполнен. Если в течение 2 суток банк не дозвонился до клиента, операция будет выполнена.

Можно ли получить заблокированные на банковской карте средства?

И да, и нет. Зависит от оснований блокировки. Если информация поступила от Росфинмониторинга, то воспользоваться замороженными средствами будет нельзя. Остается либо попытаться обосновать поступление или же через суд требовать снятия ограничений, но практика по таким делам плачевна. Попавший по причастности к экстремизму клиент может лишь распоряжаться средствами в пределах и объемах, изложенных в п. 2.4 ст. 6, а также п. 4 ст.7.4 положений 115-ФЗ (до 600 тыс. рублей суммарно, или до 10 тыс. рублей при разовых выплатах).

В прочих случаях – например, при блокировке счета по инициативе банка ввиду его чрезмерной подозрительности, вариантов будет лишь два, если вы не смогли убедить банк в «легальности» денег:

1. Расторжение договора банковского вклада на основании пункта 1 статьи 859 ГК РФ с перечислением средств по указанным реквизитам или выдаче их наличными. Банк обязан произвести перечисление денег на другой счет или же выдать их клиенту (пункт 5 указанной статьи). Но проблемы могут возникнуть при получении их в другом банке.

2. Снятие ограничений через суд, если банки отказываются выдавать или переводить денежные средства.

Примечание: Инструкция ЦБ №153-И по работе с вкладами гласит (п. 8.1), что основанием для закрытия счета также является случай, описанный в абзаце 3 пункта 5.2 статьи 7 закона № 115-ФЗ. По данному пункту банк вправе в одностороннем порядке отказаться от договора банковского счета (вклада) с клиентом, если в течении года банк два и более раз «замораживал» денежные операции, на основании пункта 11 статьи 7 закона №115-ФЗ, то есть в том случае, если у работников банка ранее возникали подозрения, что такие операции совершались в противоправных целях.

Отказ выдать средства (или перевести их на счет) чаще всего встречается лишь по крупным операциям, то есть на 600 тыс. рублей и выше: перечисленных как разово, так и при нескольких операциях на указанную сумму.

Важно понимать, что каждый случай индивидуален и во многом связан с субъективным толкованием норм 115-ФЗ работниками служб безопасности банков.

Свои вопросы вы можете оставлять на «стене» этой группы или в специальной теме обсуждений. О блокировках счета юридического лица читайте здесь.

Share the post «Банк заблокировал карту физического лица: законность и как вернуть назад деньги»

Что нужно делать, чтобы банк не заблокировал карту и счет

Борьба с сомнительными, подозрительными и мошенническими операциями частенько заканчивается блокировкой банковских услуг у законопослушных пользователей. Обычные на первый взгляд действия могут возбудить соответствующие подразделения кредитных организаций.

На основе антиотмывочного 115-ФЗ, дополнительных писем и инструкций от Банка России (самое свежее из них — от 06.09.2021), отзывов клиентов и личного опыта я составил перечень «нелюбимых» банками операций, которые могут привести к блокировке карты и счета и попаданию в «черный список», а также действий, которые, наоборот, лучше совершать, чтобы не нарваться на блокировку.

Если я что-то забыл, буду очень рад вашим дополнениям 🙂

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Что нужно делать, чтобы банк не заблокировал карту и счет

1 Лучше не нагружать переводами одну карту.

Для банка очень подозрительно, если:

— Количество получателей/плательщиков больше 10 в день и 50 в месяц;

— Число операций зачисления/списания превышает 30 за день;

— Размер зачисления/списания средств между физическими лицами составляет более 100 000 руб./день, и более 1 000 000 руб. в месяц;

— Промежуток времени между зачислением и списанием короткий (меньше минуты);

— Операций зачисления и списания совершаются в течение 12 часов (и более) одних суток;

— Средний остаток на счете в течение недели не превышает 10% от дневного оборота средств за этот период.

2 Банки не любят регулярные снятия наличных с карты.

В тарифах по картам могут быть указаны довольно большие лимиты на обналичку денежных средств, однако на практике лучше использовать их максимум на 30-40%, за исключением, может быть, зарплатной карты, если сама зарплата превышает этот порог.

3 По «транзитным» картам нужно обязательно проводить реальные покупки и платежи.

Если вы часто используете карту для транзитных операций, то обычные покупки и платежи по ней тоже крайне желательно совершать, даже если за такие операции не предусмотрен кэшбэк. Тогда банк видит, что карта используется для обычной жизнедеятельности человека, а не для мошеннических операций.

1500 руб. за кредитку «ОТП Банка», 1000 руб. за бесплатную карту «Кэшбэк» от «Райффайзенбанка», 1000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1500 руб. за Tinkoff Black, 4000 руб. за Tinkoff Platinum, 1000 руб. за «Альфа-Карту», 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Пользу» от «Хоум Кредит», 3000 руб. за Opencard, 8000 руб. за Citi Select, «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

4 По картам, где баланс равен балансу номера телефона, тоже нужно иногда делать реальные покупки.

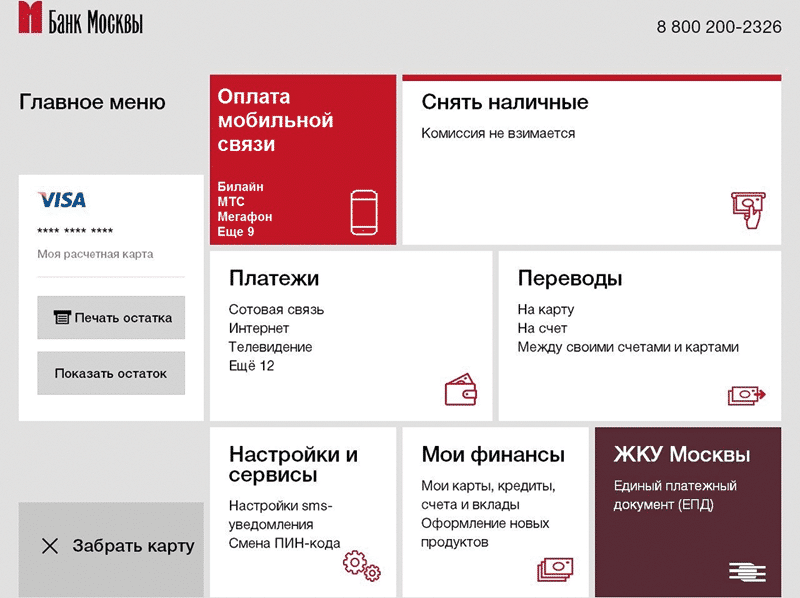

Карты, где баланс телефона равен балансу карты находятся под пристальным вниманием банков, так как на мобильный телефон можно вывести деньги с очень интересных мест (например, криптобирж и электронных кошельков), кроме того пополнение мобильного телефона частенько используется в мошеннических схемах.

Чтобы обезопасить себя от лишних вопросов, желательно хотя бы иногда использовать этот номер телефона и по прямому назначению (для разговоров, отправки смс), а также совершать реальные покупки в магазинах.

5 Переводы через СБП предпочтительнее межбанка.

Переводы по номеру телефона через Систему быстрых платежей, в отличие от межбанка, обычно осуществляются в течение минуты, поэтому у банка гораздо меньше времени, чтобы тормознуть перевод.

Переводы через СБП для самой кредитной организации пока бесплатны, а вот межбанк для банка в любом случае платный.

6 Банки не любят «затратных» клиентов.

Кредитные организации не любят невыгодных клиентов, которые совершают много затратных для банка операций, это касается бесплатного межбанка, бесплатной обналички в сторонних банкоматах, бесплатного пополнения с карт сторонних банков и т.д. Для самого банка эти операции стоят денег.

Соответственно, если очень сильно нагружать такими операциями одну карту, то можно нарваться на блокировку со стороны банка или, как минимум, на существенное урезание лимитов. Поэтому такие операции лучше распределять по картам нескольких банков.

7 Открытый вклад или накопительный счет повышают лояльность банка.

Свежестянутые на карту деньги (или зачисленные в банкомате) перед отправкой в другую кредитную организацию лучше минимум на 2-3 дня оставить в банке. Для этих целей хорошо подойдет открытый в нем накопительный счет или расходно-пополняемый вклад. Пусть проценты будут не самые высокие, но лучше «день потерять, а потом за пять минут долететь» 🙂

8 Нужно предупредить банк о заграничной поездке.

Любая операция за рубежом для банка считается подозрительной, поэтому перед поездкой за границу стоит сообщить ему, что вы собираетесь отправиться в ту или иную страну, чтобы избежать блокировки карты в самый неподходящий момент.

9 К премиальным клиентам реже возникают вопросы по 115-ФЗ.

Разумеется, у меня нет полной статистики по этому вопросу, но я постоянно читаю множество отзывов о различных банках и на основании этого делаю вывод, что чем состоятельнее клиент, тем меньше его беспокоят по 115-ФЗ.

Так что при оперировании большими суммами нелишним будет оформить премиальные пакеты в соответствующих кредитных организациях.

Ещё раз подчеркну, что данный пункт очень субъективен, возможно, я ошибаюсь.

10 Сумма операции больше 600 000 руб. выглядит подозрительной.

Согласно 115-ФЗ, банку может показаться подозрительной любая операция, однако при суммах более 600 000 руб. вероятность «возбуждения» банка заметно повышается. Так что такую сумму лучше разбить на несколько частей и, в идеале, разнести на несколько дней.

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.

Храни Деньги! рекомендует:

11 После совершения переводов нужно «быть на телефоне».

Спустя некоторое время после осуществления переводов, даже если деньги уже появились в банке-получателе, из банка-отправителя могут позвонить для подтверждения, что действия совершали именно вы. И если пропустить звонок, то банк просто заблокирует соответствующую карту. Иногда для разблокировки может потребоваться визит в офис и перевыпуск карты.

12 Выводить деньги со своего счета ИП лучше на свой счет в этом же банке.

Банки всегда с большим подозрением относятся к переводам со счета ИП на счет физического лица, подозревая незаконную обналичку.

Любому банку гораздо спокойнее, когда индивидуальный предприниматель выводит деньги на свой счет физического лица в этом же банке, поскольку у него есть возможность тщательно оценить бизнес ИП-шника на соответствие законодательству.

13 Банки не любят поступления из электронных кошельков.

Регулярные поступления на счет физического лица денежных средств из электронных кошельков (QIWI, ЮMoney, Элекснет, WebMoney и др.) нервируют любой банк. Поэтому без использования нескольких карт для этих целей не обойтись, причем лучше их чередовать месяц через месяц.

Сами электронные кошельки во избежание блокировок тоже нужно периодически использовать по прямому назначению (например, оплачивать с их помощью какие-либо услуги), также хорошо бы выпустить к ним пластиковые карты и совершать по ним покупки в обычных магазинах.

14 Банки не любят платежи в пользу букмекерских контор, онлайн-казино.

МСС-коды операций, связанных с азартными играми и лотереями (например, МСС 7995, 9754, 7800, 9406) действуют на банки как красная тряпка на быка.

Такие операции банк нормально переварит, только если вы активно используете его карту для обычных покупок, а в самом банке у вас открыты и другие продукты (вклады, кредиты и т.д.).

15 Банки не любят платежи с некоторыми «особенными» МСС-кодами.

У любого банка на контроле есть несколько МСС-кодов, за которыми он следит особенно внимательно, считая их потенциально подозрительными, поэтому нагружать ими одну карту точно не стоит. Я имею в виду, например:

МСС 5999 — Различные магазины и специальные розничные магазины;

МСС 8999 — Профессиональные услуги, нигде ранее не классифицируемые;

МСС 4816 — Компьютерная сеть/информационные услуги;

МСС 7299 — Иной сервис;

МСС 7372 — Программирование, обработка данных, интегрированные системы, дизайн;

МСС 6051 — Нефинансовые институты: иностранная валюта, денежные переводы, дорожные чеки, квази-кэш;

МСС 6540 — Транзакции по финансированию POI (за исключением MoneySend);

МСС 4829 — Денежные переводы.

На сайте «Альфа-Банка» есть неплохая подборка указанных МСС-кодов с наименованием торговых точек, которые он относит к квази-кэш операциям и хочет за них комиссию при использовании своих дебетовых и кредитных карт.

16 В поле «Назначение платежа» при переводах лучше не креативить.

В графе «Назначение платежа» при переводах юмор лучше не использовать, чтобы не привлекать лишнего внимания. В большинстве случаев подойдет стандартная формулировка вроде «Перевод собственных средств, НДС не облагается». При переводах третьим лицам обычно не вызывает подозрений фраза «возврат долга».

Если вы переводите деньги юридическому лицу, постарайтесь описать данную процедуру максимально подробно (№ договора, дата, наименование услуги и т.д.).

17 К запросу подтверждающих документов или пояснений нужно относиться спокойно.

Если банк запрашивает у вас какие-либо документы, постарайтесь оперативно предоставить максимально подробную информацию, изображайте повышенную заинтересованность в решении вопроса. Будьте откровенны с банком. Даже если у вас есть не все требуемые документы, важно предъявить хоть что-то.

Ни в коем случае на этом этапе не устраивайте скандал и не грозите засудить кредитную организацию за незаконное удержание своих средств.

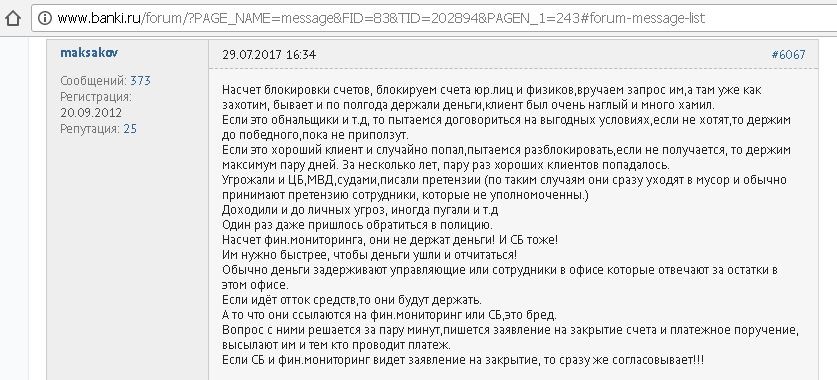

Вот любопытный отзыв насчет блокировок от сотрудника банка, знакомого с процессом изнутри:

В конце концов, банки любопытничают не по своей воле, они просто обязаны отчитываться о применении 115-ФЗ и о своих успехах в борьбе с легализацией средств, полученных преступным путем. Поэтому вполне вероятно, что банк запрашивает у вас документы «для галочки», чтобы показать, что служба финансового контроля работает (условно говоря, было столько-то запросов, получено столько-то ответов, работа проведена успешно, контроль не дремлет, граница на замке и т.д.).

UPD: 17.01.2022

18 Банку не нравятся частые дорогие покупки с одинаковыми МСС.

Частые дорогие покупки c одинаковыми МСС-кодами вызывают у банка подозрение в том, что карта используется в предпринимательской деятельности, а значит, появляется повод заблокировать ее и отключить вас от дистанционного банковского обслуживания.

Главный совет тут — это все то же разбавление трат.

19 Для банка выглядит подозрительным множество операций в одном ТСП в течение дня.

Совершение по карте нескольких покупок в одном ТСП с незначительным промежутком времени частенько провоцирует банк позвонить вам и уточнить, действительно ли вы делаете эти покупки или это все-таки мошеннические списания. И если в этот момент не взять трубку, то банк просто заблокирует карту. А для разблокировки может потребоваться и визит в офис.

Вывод

Даже если следовать всем приведенным в статье рекомендациям, нет 100% гарантии, что банк не заблокирует карту. Однако вероятность наступления неблагоприятных событий заметно сократится. Но меру, конечно, тоже надо знать.

Я сам пользуюсь этими советами и могу на практике подтвердить их эффективность 🙂

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

Источник https://www.pravda-tv.ru/2022/03/04/522765/kakie-karty-perestanut-rabotat-klienty-kakih-pyati-bankov-popavshih-pod-sanktsii-ne-smogut-rasplachivatsya-kartami-v-rossii

Источник https://pravo18.ru/blog-advokata-kochenkova-v-v/advokat_publications/bank-zablokiroval-kartu-fizicheskogo-litsa-zakonnost-i-kak-vernut-nazad-dengi

Источник https://hranidengi.ru/chto-nuzhno-delat-chtoby-bank-ne-zablokiroval-kartu-i-schet/

Источник