Где самая выгодная ипотека в 2022 году: в каком банке самая выгодная ипотека, как можно повлиять на процентную ставку, выгодна ли ипотека в целом

В 2022 году ипотека для очень многих семей является единственным средством получения собственного жилья. Программы такого кредитования действуют практически во всех банках, как системообразующих, так и мелких региональных.

В этой статье мы постараемся ответить на вопрос: «В каком банке самая выгодная ипотека в 2022 году», чтобы вы могли получить наиболее выгодный кредит на жилье, разберемся, как можно повлиять на процентную ставку, какие факторы повышают или снижают ставку по ипотеке, какие банки предлагают оптимальные условия заключения договора и выгодна ли ипотека в целом.

В каком банке самые выгодные условия по ипотеке в 2022 году

Здесь вы найдете самую выгодную ипотеку. Это и реальные предложения банков, и советы по выбору оптимальных условий кредитования. Следуйте нашим рекомендациям, выбирайте лучший банк, подавайте заявку и заключайте договор без кардинальных переплат.

Кому доступна выгодная ипотека

Банк устанавливает предельно выгодные условия тем заемщикам, которым можно доверять. Ставка — прямой показатель доверия. Если оно невысокое, есть какие-то негативные факторы, банк увеличит процент. Это стандартная практика.

Каким ипотечным заемщикам банки больше всего доверяют:

- с положительной кредитной историей. Хорошо, если у заемщика есть 2-3 выплаченных в срок долговых обязательства перед банками. А вот наличие в кредитной истории информации об оформленных ранее займах станет негативным фактором;

- гражданам, которые работают официально и могут подтвердить все заявленные источники дохода. Это не только 2-НДФЛ или электронная выписка со счета в ПФР, но и заверенная работодателем копия трудовой книжки;

- с приличным стажем на текущем месте работы. Банки указывают минимальный предел в 3 месяца, но максимально доверяют тем, что трудится на одном месте в течение нескольких лет;

- работающим на крупных предприятиях. Если работодатель — небольшая фирма или ИП, риски остаться без работы выше, поэтому и степень доверия снижается;

- с достаточным уровнем дохода. Денег должно хватать и на жизнь, и на гашение ипотеки, и на покрытие других обязательств при их наличии. Чем выше доход заемщика, тем больше шансов на заключение выгодного договора ипотеки.

Каждый банк указывает требования к заемщику, но это просто определенные рамки или минимальные параметры. Это совсем не значит, что ссуда будет одобрена каждому, кто этим критериям соответствует.

В каком банке ипотека будет самой выгодной

Начнем не с названия конкретных банков, а с советов по выбору финансовой организации. От этого напрямую зависит потенциальная выгодность будущей сделки. В одном банке вам могут одобрить ссуду под 7,5%, а в другом под 8,5% или даже выше.

Где для вас ипотека будет выгоднее:

- Первым делом всегда обращайте внимание на банк, через который получаете зарплату. Именно такие банки обычно создают лучшие условия, не требуют кипу документов и без проблем одобряют сделки. Все банки улучшают условия кредитования своим зарплатным клиентам.

- Если условия зарплатного банка не устраивают, узнайте в своей организации, какие банки ее аккредитовали. Сотрудникам аккредитованных компаний часто выдвигают особые, льготные условия заключения договора.

- Если первые два варианта неактуальны, тогда запросите условия в банке, в котором раньше брали кредит. Постоянным качественным заемщикам также часто улучшают условия заключения договоров.

Как можно повлиять на процентную ставку

Прежде чем рассматривать, в каком банке лучше взять ипотеку, важно понять и то, что вообще влияет на процентную ставку. Разные люди могут обратиться в тот же Сбербанк и заключить договора на кардинально разных условиях. Один получит ставку 7,6%, другой 8,8%.

Банки никогда не устанавливают конкретных ставок, они всегда создают сетку. То есть точный процент назначается при анализе условий оформления. Устанавливаются повышающие и понижающие коэффициенты, которые применяются к процентным ставкам.

Какие факторы повышают ставку по ипотеке:

- заявка подана не зарплатным клиентом банка. Обычно кредиторы в описании продукта указывают процент для зарплатников и повышают его на 0,5-1 пункта, если клиент сторонний;

- клиент сделал небольшой первоначальный взнос или использовал вместо него материнский капитал;

- клиент подает заявку через офис, а не онлайн. Банки уводят оформление кредитов в сеть, так как им это удобно и выгодно;

- заемщик решил отказаться от страхования. Это может быть отдельно страхование жизни, титульное или комплексное. За это устанавливается самый большой повышающий коэффициент.

Какие факторы снижают процентную ставку:

- обращение зарплатного или корпоративного клиента. Часто ставки также снижают вкладчикам или держателям дебетовых карт;

- заемщик делает первоначальный взнос более 30-50%;

- заемщик приобретает квартиру в новостройке от застройщика-партнера.

- Выгодная ипотека в 2021 году ждет тех, кто планирует покупку квартиры в новостройке. Такие объекты менее безопасные, поэтому ставка по ссуде устанавливается ниже. Кроме того, часто банки и застройщики создают совместные партнерские программы, в рамках которых рождаются лучшие условия, договор заключается буквально под 3-5%.

Лучшие предложения банков

Рассмотрим, где ипотека будет лучше, какие банки предлагают оптимальные условия заключения договора. Для примера не будем анализировать новостройки, потому что по ним обычно действуют партнерские ставки. А вот проценты на покупку объектов вторичного рынка — объективный показатель выгодности предложения.

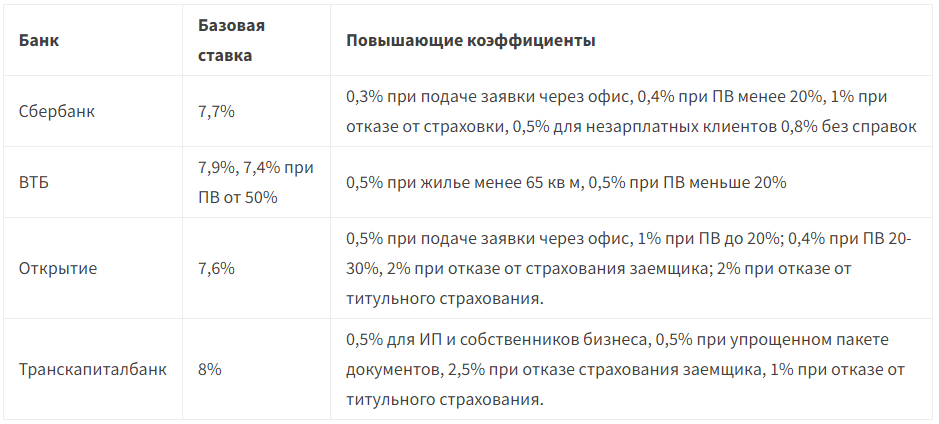

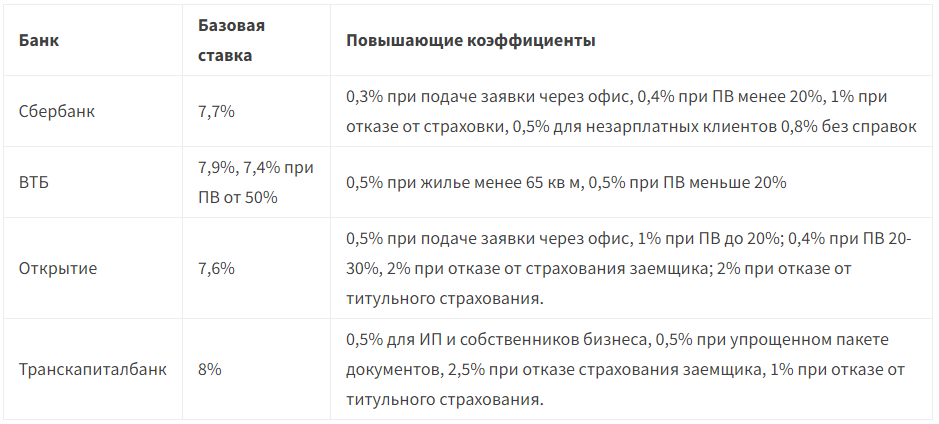

Выгодные варианты ипотеки в банках:

Как видно, каждый банк применяет коэффициенты, поэтому однозначно сказать, в каком ипотека окажется самой выгодной, просто невозможно.

Выгодна ли ипотека в целом

С точки зрения процентных ставок ипотека — самый выгодный банковский кредит. Она обеспечивается залогом, банк не рискует остаться ни с чем, поэтому может себе позволить установить хорошие условия обслуживания.

Но при этом важно понимать, что это большая ссуда, которая часто берется на 10-20 лет. И чем больше срок возврата, тем весомее становится переплата. Люди, заключающие договора на 15-20 лет и больше, часто констатируют тот факт, что на эти же деньги могли бы себе купить уже две, а то и 3 подобных квартиры.

Как сократить переплату:

- изначально выбрать выгодный срок ипотеки. Например, если планировали взять ссуду на 15 лет, постараться сделать 12. Уровень дохода в любом случае будет расти по отношению к ежемесячной выплате, с годами платежи будут становиться все менее обременительными;

- пользоваться программами рефинансирования. Если в будущем банки станут выдавать ипотеки дешевле на 1-2% и выше, подавайте заявку на рефинансирование, снижайте действующий процент;

- пользуйтесь всеми положенными программами субсидирования. Даже если ипотека действует, ее можно частично перекрыть маткапиталом, переоформить по программе Семейная ипотека и пр.;

- выбирайте для покупки новостройки, жилищный кредит окажется дешевле.

И помните, что при покупке жилья в ипотеку вы можете получить налоговый вычет, который составляет 13% от стоимости недвижимости и уплаченных банку процентов. Максимальная выплата — 390000. После получения эти деньги можно пустить на частичное погашение ипотеки, что значительно сократит переплату.

В каком банке выгоднее взять ипотеку в 2022 году: обзор ипотечных программ 2022 года

Перед покупкой квартиры или дома в ипотеку стоит найти лучший банк, которые предоставляет самые выгодные условия по кредиту. Сравните процентные ставки и другие условия кредитования: комиссии, досрочное погашение, наличие онлайн сервисов и отслеживание задолженности, а также предложения по обслуживанию клиентов.

Мы подробно проанализировали условия кредитования в крупных банках по льготным и обычным программам, готовы поделиться результатами с вами и ответить на вопрос, в каком банке самая выгодная ипотека, какие самые выгодные ипотечные программы на сегодня в 2022 году, что предлагают крупнейшие банки страны.

Самые выгодные ипотечные программы в 2022 году: обзор ставок по ипотеке

В декабре 2021 года Центральный банк России повысил ключевую ставку на 1 процентный пункт, до 8,5% годовых. За весь прошлый год ставка повышалась семь раз. От ее размера зависят проценты по вкладам и по кредитам, в том числе ипотечным.

Центробанк повышает ставку в рамках борьбы с инфляцией: деньги становятся дороже, на них падает спрос, замедляется потребительский спрос, а вместе с ним и инфляция.

Повышение ключевой ставки в первом полугодии 2022 года приплюсует к ипотечным ставкам как минимум 1%-1,5%. Во второй половине года возможен некоторый разворот тренда, если Центральный банк справится с инфляцией и приступит к снижению ключевой ставки. Однако нет предпосылок для падения ипотечных ставок к концу 2022 года, тем более до рекордных минимумов последних двух лет.

А вот ставки по льготным программам, — драйверам всего рынка ипотеки, — будут зависеть от решений правительства. Мы надеемся, что льготная ипотека будет сохранена и станет еще более адресной для региональных заемщиков. Ведущие банки уже разрабатывают интересные решения совместно с ДОМ.РФ и предлагают сделать программу универсальной с акцентом на бюджетников, молодые семьи с детьми в регионах. Ставки госпрограмм (семейной, ИЖС, дальневосточной, военной), весьма вероятно, не поднимутся выше 7%. Тогда банки смогут кредитовать заемщиков с дополнительным дисконтом, что важно и выгодно для людей.

1. Программы с господдержкой

Ипотека в 2020 году поставила новый рекорд по объемам выдачи, и, очевидно, что это заслуга государственной программы с субсидированием процентной ставки до 6,5% годовых и ниже. Эта программа уже скоро может закончиться, но кроме нее существует еще несколько программ со сниженными процентными ставками, которые тоже помогают сэкономить на ежемесячных платежах.

1.1 Программа для всех – до 1 июня

Запущенная в апреле 2020 года государственная программа предполагает, что федеральный бюджет субсидирует банкам часть процентной ставки – так, чтобы заемщики платили не больше, чем 6,5% годовых. Условия кредитования по большей части утверждены самой программой, поэтому в ней обошлось почти без «самодеятельности» со стороны банков.

Условия программы такие:

- сумма кредита – до 6 миллионов рублей в регионах (в Москве и Санкт-Петербурге с областями – до 12 миллионов рублей);

- первоначальный взнос – от 15%;

- срок кредитования – от 1 до 30 лет;

- объект кредитования – строящееся жилье или готовое жилье, находящееся в собственности застройщика;

- можно использовать материнский капитал как первоначальный взнос.

По сути, единственное серьезное ограничение по программе – это то, что она работает только при покупке квартиры в новостройке. Можно заключить договор долевого участия с застройщиком (ДДУ), можно купить готовую квартиру у него (если застройщик – первый собственник), можно купить строящуюся квартиру по договору уступки прав требования. Никакой «вторички», никакого рефинансирования.

Что интересно, несмотря на рекордный объем выдач, банки вынуждены конкурировать между собой, предлагая ставки даже ниже, чем официальные 6,5%. Дело в том, что бюджет компенсирует им разницу между 6,5% и ключевой ставкой, увеличенной на 3 пункта (то есть, 8% на данный момент). Но так как банки могут позволить себе кредитовать и по более низкой ставке, чем 8% годовых, они снижают и льготную ставку.

Бывают крайне интересные предложения, вот то, что предлагают крупнейшие банки страны:

| Банк | Ставка | Условия |

|---|---|---|

| Росбанк | 4,69% для зарплатных клиентов, от 4,99% для остальных | При отсутствии страховки: +1% |

| Транскапиталбанк | 6,49% | 4,99%, если сразу оплатить 4,99% от суммы кредита и специальную страховку |

| Промсвязьбанк | 5,45% | При отсутствии страховки +1% |

| Райффайзенбанк | 5,69% | При отсутствии страховки +1% |

| Сбербанк | 5,75% | При отсутствии страховки +1%, при отказе от «Сервиса электронной регистрации» +0,3%. По некоторым застройщикам есть сниженная ставка на первые 1-2 года |

| Альфа-Банк | 5,59% | При отсутствии страховки +1%, после мая ставка вырастет до 5,99% |

| ВТБ | 5,6% | Если первый взнос менее 20%, ставка вырастает до 5,8-5,9%. Если не выполняется хотя одно из условий (страховка в СОГАЗе), оформление через собственный сервис, покупка специального сервиса, и т.д. |

| Открытие | 5,59% | Если не подтверждать доход +0,5% |

| Банк ДОМ.РФ | 5,9% | Если доход не подтверждать +0,4%, если застройщик из определенного перечня -0,2% |

Условие, по которому банк вправе увеличить ставку по кредиту, если заемщик откажется оформить договор добровольного страхования жизни и здоровья, вписано в правительственную программу, поэтому это законно.

Самая низкая ставка без дополнительных условий – у Промсвязьбанка, это 5,45% годовых, также можно рассмотреть предложения Альфа-Банка, Открытия и Райффайзенбанка. А у Росбанка и Транскапиталбанка есть ставки около 5% годовых, но они действуют лишь при определенных условиях.

Требования к заемщикам у банков стандартные – возраст в среднем от 20 до 70 лет, общий стаж работы минимум 1 год, на последнем месте минимум 3 месяца, хорошая кредитная история, достаточный доход. То есть, госпрограмма никак не влияет на требования к заемщикам.

Главный минус этой госпрограммы (кроме того, что она взвинтила цены на жилье на 15-20% по всей стране) – это тот факт, что уже после 1 июля 2021 года она может прекратить существование. По программе успели купить жилье почти полмиллиона заемщиков, а слишком низкая ставка рискует перегреть рынок недвижимости. Тем не менее, уже давно существуют идеи продлить программу и после 1 июля – но только в регионах, где темпы роста строительства отстают от запланированных. Но пока это только идеи – конкретных регионов и условий пока еще не называли.

1.2 Для семей с двумя детьми

Так называемая «семейная» ипотека работает куда дольше – ее запустили еще с начала 2018 года, а в 2019-м заметно улучшили условия (сначала процентная ставка снижалась только на несколько лет, потом «скидку» сделали бессрочной). По действующим правилам, программа будет действовать до конца 2022 года, но ее могут и продлить.

Об этой программе ипотечного кредитования на фоне более популярной в последнее время говорят мало, но она продолжает действовать. Условия не менялись:

- оформить может только тот, у кого с 1 января 2018 года по 31 декабря 2022 года родится второй или последующий ребенок, или если в семье воспитывается ребенок-инвалид;

- процентная ставка – 6% годовых и ниже;

- сумма кредита – до 6 миллионов рублей в регионах, до 12 миллионов в Москве и Санкт-Петербурге с областями;

- первоначальный взнос – от 15% от стоимости жилья;

- объект кредитования – строящаяся квартира, готовая квартира (от застройщика), строительство частного дома, рефинансирование ранее оформленного кредита;

- можно использовать материнский капитал.

То есть, главное условие – второй или последующий ребенок должен родиться после запуска программы, соответственно, она неплохо сочетается с материнским капиталом.

В данном случае бюджет также компенсирует банкам разницу между льготной и рыночной процентными ставками, поэтому банки могут снижать ставки, чтобы привлечь максимум клиентов.

На данный момент (вторая половина мая 2021 года) условия в крупнейших банках по этой программе таковы:

| Банк | Ставка | Условия |

|---|---|---|

| Промсвязьбанк | 4,5% | Если без страховки +5%; если заемщик работает в оборонной промышленности, или в госструктуре и получает зарплату на карту ПСБ – ставка 3,99% |

| Открытие | 5,15% | За отсутствие страховки +1,3%; пока залог не оформлен +2% |

| Газпромбанк | 5,2% | За отсутствие страховки +0,5% |

| Райффайзенбанк | 4,59% | Без страховки ставка составляет 6% |

| Альфа-Банк | 4,69% | Если покупается квартира в регионах Дальнего Востока, ставка будет 4,29% годовых |

| ВТБ | 5% | Без страховки будет 6% |

| Сбербанк | 5,3% | Если использовать сервис «Электронная регистрация», будет 5%. Есть программы с отдельными застройщиками по ставке от 0,1% годовых |

Таким образом, и здесь снова побеждает Промсвязьбанк – ниже 4,5% годовых без дополнительных условий ставку никто больше не предлагает. Но нужно обратить внимание на условие по добровольной страховке – при ее отсутствии ПСБ увеличивает ставку сразу до 9,5% годовых, тогда как, например, в Газпромбанке в этой ситуации ставка вырастет всего до 5,7% годовых.

Учитывая, что разброс ставок не очень большой, а банки готовы давать скидки своим зарплатным клиентам, лучше обращаться в тот банк, на карту которого приходит зарплата. Это и шансы на одобрение повысит, и процентную ставку снизит.

Кстати, не так давно к этой программе присоединили возможность построить свой дом в кредит – но об этом речь пойдет дальше.

1.3 Сельская, деревянная и под ИЖС

Весной прошлого года, помимо «основной» ипотечной госпрограммы, в России начала работать и так называемая «сельская» ипотека. По ней можно было оформить кредит по ставке до 3% годовых, но только если приобретаемый объект недвижимости находился в сельской местности.

Условия у сельской ипотеки следующие:

- максимальная сумма кредита в регионах – 3 миллиона рублей, в регионах Дальнего Востока и Ленинградской области – 5 миллионов рублей. В Москве, Московской области и Санкт-Петербурге программа не работает;

- купить жилье можно в населенном пункте из специального перечня – туда входят почти все города и поселки с населением менее 30 тысяч человек;

- первоначальный взнос – от 10% от стоимости жилья;

- срок кредитования – до 25 лет;

- дополнительных требований к заемщикам нет;

- процентная ставка – от 0,1 до 3% годовых.

Для широкого круга россиян эта программа интересна тем, что можно купить частный дом в пригороде крупного города, и платить за это всего 3% годовых. А еще под нее формально попадали многие населенные пункты в пригороде Санкт-Петербурга – несмотря на то, что фактическая численность населения там могла быть и больше 30 тысяч рублей.

Однако программа сельской ипотеки оказалась слишком разбалансированной – сроки согласования были слишком большими, потому что каждый кредит приходилось согласовывать с Министерством сельского хозяйства России (через которое шла субсидия банкам). И в условиях кредитования прямо указано – если Минсельхоз не выделит субсидию на очередной год, заемщики в этот период будут платить проценты по рыночной ставке.

Но главная проблема оказалась в том, что на 2021 год выделили всего 4,1 миллиарда рублей субсидий, которые большинство банков уже исчерпали. Выдавали сельскую ипотеку Россельхозбанк, Сбербанк, и некоторые другие банки – почти все они перестали принимать заявки из-за исчерпания объемов субсидии.

На данный момент, судя по всему, сельскую ипотеку выдает только Банк ДОМ.РФ – и даже дает скидку в 0,2% для тех, кто получает зарплату на карту банка (так ставка выходит равной 2,8% годовых).

Второй вариант купить частный дом в ипотеку на хороших условиях – недавно расширенная программа «семейной ипотеки». Теперь по ее условиям можно получить ипотечный кредит на индивидуальное жилищное строительство (соответственно, если у заемщика после 2018 года родился второй или последующий ребенок). Банки выдают кредиты на таких условиях:

- Сбербанк – установил ставку на уровне 5,3% годовых, как и в случае с обычной «семейной» ипотекой. Можно получить скидку за «Электронную регистрацию»;

- Банк ДОМ.РФ – предлагает такие же кредиты по ставке в 6,1% годовых. Но если первоначальный взнос будет менее 20%, в льготную программу такой кредит уже не попадает.

У программы есть один явный минус – получить такой кредит можно лишь в том случае, если строить дом будет компания-подрядчик или ИП. Соответственно, построить дом своими силами с привлечением льготного кредита не получится.

Кроме того, Банк ДОМ.РФ выдвигает и другие серьезные требования – дом должен строиться на определенном расстоянии от крупного города, быть обеспеченным всей необходимой инфраструктурой, а по площади – не менее 70 квадратных метров. При этом программа не распространяется на несколько регионов (Северный Кавказ и Адыгея).

Наконец, самая малоизвестная программа – «деревянная ипотека». Она работала в России несколько лет назад, после чего ее обещали возобновить, но этого так и не произошло. По программе можно было купить деревянный дом заводского изготовления и оплатить его сборку на своем участке, заплатив за это по ставке 10-12% годовых (тогда это было на 5% ниже рыночной ставки). На данный момент программу так и не перезапустили.

2. Стандартные ипотечные программы

В отличие от льготных программ, по стандартным ипотечным кредитам у банков и заемщиков есть куда больше свободы – можно купить жилье в новостройке, на вторичном рынке или в апартаментах. При желании можно подобрать ипотечную программу и для ИЖС, но на практике объем таких кредитов крайне небольшой. Однако за такие условия придется заплатить чуть больше, чем по госпрограммам.

2.1 Для жилья на первичном рынке

Пока большая часть кредитов на квартиры в новостройках оформляется по одной из двух госпрограмм (для всех и для семей с детьми), по стандартным программам оформляются преимущественно нестандартные кредиты – на покупку апартаментов, на слишком дорогие квартиры или, например, на квартиры, которые строят ЖСК.

Важно, что в рамках стандартных программ банки никак не связаны требованиями правительства, поэтому могут предлагать самые разные варианты кредитов.

Мы собрали основные предложения по самым крупным российским банкам, и они следующие:

| Банк | Ставка | Условия |

|---|---|---|

| Промсвязьбанк | 8,5% на квартиры, 8,9% на апартаменты | Скидки для тех, кто получает зарплату на карту ПСБ или работает в оборонной промышленности. По некоторым застройщикам можно получить ставку от 7,65% на кредит в крупном размере |

| Открытие | 8,8% годовых | Минус 0,5% за онлайн-заявку, минус 0,4% за первоначальный взнос больше 30% |

| Газпромбанк | от 7,5% до 9,7% в зависимости от суммы кредита, города и статуса недвижимости | Ставка на апартаменты начинается от 8,8% годовых |

| Райффайзенбанк | 8,39% | Если сумма кредита более 3 миллионов рублей, а клиент зарплатный, ставка будет ниже. На объекты от некоторых застройщиков есть ставки в 7,77% годовых |

| Альфа-Банк | 7,89% | Если первоначальный взнос менее 20%, ставка увеличивается до 8,59% |

| ВТБ | 8,4% | Если первоначальный взнос более 50% – ставка падает до 7,7%, если более 60% – то до 7,4% годовых |

| Сбербанк | 8% | Есть 5 видов надбавок: за первоначальный взнос, отказ от «Электронной регистрации», для не зарплатных клиентов, за отказ от страховки и отказ подтвердить доходы |

| Банк Дом.РФ | 8,2% | Для зарплатных клиентов минус 0,6% годовых, при отсутствии части документов +0,5% |

Соответственно, условия стандартной ипотеки во всех банках примерно одинаковые – ставки начинаются от 8-9% годовых, но при желании процент можно снизить, если пойти в банк, где открыта зарплатная карта. При этом ставка при покупке апартаментов будет чуть выше – это нестандартные объекты, и они чуть менее ликвидны с точки зрения банков.

Требования к заемщикам устанавливает каждый банк самостоятельно, но это обычно возраст не менее 21 года, и не более возраста выхода на пенсию (к окончанию срока кредитования), официальное трудоустройство минимум 3-6 месяцев на последнем месте работы, положительная кредитная история, достаточные доходы, чтобы платежи по кредитам вместе не превышали 50% от доходов заемщика.

Если по какой-то причине подходит кредит только по стандартной программе, лучше подать заявки не в один банк, а в несколько. Сэкономить можно разными способами:

- пойти в банк, где открыта зарплатная карта. Обычно это снижает ставку, в среднем, на 0,5%;

- узнать, есть ли у застройщика специальная программа с одним из банков. Если есть, то можно сэкономить на процентах – в первые годы срока действия договора или вообще на весь срок;

- собрать документы, подтверждающие доходы – при этом условии банки готовы снижать ставку;

- оформить сделку через сервис банка – хоть это и платно, за счет сниженной ставки получится экономить все 20 лет срока ипотеки.

А еще нужно сопоставить ставки с учетом добровольной страховки и без нее – возможно, заемщику окажется выгоднее найти другой банк, где ставка без страховки будет ниже, чем процент в другом банке и стоимость страхового полиса.

2.2 Для жилья на вторичном рынке

Жилье на вторичном рынке можно купить в ипотеку исключительно на стандартных условиях, в льготные государственные программы «вторичка» не входит. Условия по таким кредитам не очень отличаются от кредитов на новостройки, но банки могут вводить дополнительные условия.

Например, в случае с вторичным рынком важными становятся риски потерять право собственности из-за проблем с законностью сделки – если, например, продавец скроет какие-то факты о квартире (сидящего в тюрьме родственника). Поэтому банки требуют оформлять полис титульного страхования, без которого ставка увеличивается.

Процентные ставки по ипотечным кредитам на вторичное жилье в крупных российских банках такие:

| Банк | Ставка | Условия |

|---|---|---|

| Открытие | 8,4% | При первоначальном взносе от 30% снижается до 8% годовых, менее 20% – +1% |

| Газпромбанк | от 7,5% до 9,7% в зависимости от суммы кредита, города и статуса недвижимости | Ставка на апартаменты начинается от 8,8% годовых |

| Райффайзенбанк | 8,39% | Если сумма кредита более 3 миллионов рублей, а клиент зарплатный, ставка будет ниже (от 8,09% годовых) |

| Альфа-Банк | 8,09% | Если первоначальный взнос менее 20%, +0,5% |

| ВТБ | 8,4% | Зарплатные клиенты платят 7,9%, с электронной регистрацией – минус 0,3%. При первоначальном взносе менее 20% +0,5% |

| Сбербанк | 8,1% | Все те же 5 видов надбавок |

| Банк Дом.РФ | от 7,8% до 9,2% в зависимости от первоначального взноса | За отсутствие страховки +0,7% |

| Промсвязьбанк | 8,59% для квартир, 8,9% для апартаментов | За отсутствие страховки и первоначальный взнос ставка вырастает на 3% и 0,5% соответственно |

Соответственно, оформить такой кредит можно примерно на тех же условиях, что и ипотеку на новостройку – базовые ставки от 8 до 9% годовых, стандартные надбавки за отсутствие полиса добровольного страхования. И снова, при выборе лучше обратиться в разные банки – прежде всего, в «зарплатный», так процентная ставка может быть ниже, чем ее базовая величина.

2.3 На строительство или покупку дома

Банки крайне неохотно кредитуют на цели строительства – пока дом не построен, в залог приходится оформлять земельный участок (который стоит явно меньше, чем участок вместе с домом), и такие кредиты гораздо более рискованные.

Поэтому без государственного участия подобных программ практически нет – нам удалось найти кредит на строительство собственного дома только в Сбербанке. Его условия следующие:

- сумма кредита не может быть больше 75% стоимости строительства дома и стоимости земельного участка;

- срок кредита – до 30 лет;

- первоначальный взнос – от 25%;

- процентная ставка – 9,2% плюс стандартные надбавки;

- залог – земельный участок, где строится дом, поручительство или залог иного жилого помещения.

Эта программа подойдет, например, тем, у кого есть квартира в собственности, и кто хочет построить еще и дом – тогда квартиру можно оформить в залог, и получить под него кредит на строительство. Что касается передачи в залог участка – банк вряд ли согласится только на этот залог, ведь стоимость участка заведомо ниже, чем стоимость участка вместе со строящимся домом.

Другие банки предлагают более простую ипотеку на покупку уже готового дома. И, в отличие от квартир, условия более жесткие и менее выгодные. Нам удалось найти такие предложения по крупным банкам:

- Банк ДОМ.РФ – готов выдать кредит на покупку готового дома под 10-11% годовых, при этом минимальный первоначальный взнос составляет 40%. Максимальная сумма кредита в регионах – 10 миллионов рублей. А если оформлять кредит без подтверждения доходов, ставка увеличивается на 0,5%;

- Росбанк – выдает такие кредиты по ставке от 8,3 до 16% годовых, с первоначальным взносом от 30% и обязательном подтверждении доходов. Есть дополнительные условия к самому дому – он должен быть не деревянным, изношенным не более чем на 50%, построен не ранее 2010 года, находится на определенном расстоянии от крупного города, пригоден для круглогодичного проживания;

- Открытие – предлагает купить земельный участок с готовым домом по ставке от 9-9,5% годовых, но первоначальный взнос составляет от 30 до 40%, а дом должен быть не старше 2010 года, построен из современных материалов и находиться не далее 15 километров от города, где есть офисы банка.

Похожие предложения есть и в других банках, но там есть кардинальное отличие – они предлагают обычный потребительский кредит под залог участка или вообще без залога, называя его кредитом на строительство. Но процентная ставка по таким кредитам слишком высокая, а максимальный срок кредитования от 3 до 7 лет, чего явно мало для комфортного ежемесячного платежа.

3. Рефинансирование ипотеки

Рефинансирование – это выдача нового ипотечного кредита для погашения ранее выданного, причем новый кредит выдается на более выгодных условиях. Рефинансирование стало актуальным, когда банки начали резко снижать процентные ставки по ипотечным кредитам. И тот, кто взял ипотеку под 15-16% годовых, смог ее рефинансировать под 8-9% годовых, существенно снизив переплату и минимальную сумму ежемесячного платежа.

Условия рефинансирования устанавливает каждый банк самостоятельно, но обычно они такие:

- рефинансировать можно только кредит от другого банка (хотя некоторые банки уже могут рефинансировать и свои же кредиты);

- максимальная сумма кредита зависит от стоимости залоговой квартиры и обычно не может быть больше 70-80% от нее (то есть, по старому кредиту нужно выплатить хотя бы какую-то часть основного долга);

- отсутствие просрочек на данный момент и в течение последнего полугодия (в расчет идут просрочки на месяц и более);

- старый кредит должен быть оформлен не позднее, чем за 6-12 месяцев до обращения за рефинансированием.

Основная проблема с рефинансированием заключается в том, что банк достаточно сильно рискует в момент, когда он уже перечислил деньги первому банку в счет полного погашения долга заемщика, но тот банк еще не снял ограничения на залоговое имущество. Поэтому в период до регистрации залога банки, как правило, поднимают процентные ставки, чтобы перекрыть риски.

В целом же ставки по рефинансированию ипотеки в российских банках мало чем отличаются от ставок при покупке жилья на первичном или вторичном рынках:

| Банк | Ставка | Условия |

|---|---|---|

| Открытие | 7,9% на ипотеку от другого банка; 8,9%, если кредит от Открытия | Без титульного страхования +2%, без обычной страховки +2%. Можно добавить к кредиту свободные средства по ставке 8,2% |

| Газпромбанк | 8,8% | За отсутствие титульного страхования или страхования жизни и здоровья +1% |

| Райффайзенбанк | 8,19% | Если сумма более 3 миллионов рублей, ставка будет 7,99%, но только если зарплатный клиент. Если кредит был выдан на любые цели под залог жилья, ставка будет 10,99% |

| Альфа-Банк | 8,29% | За отказ от титульного страхования и страхования жизни прибавляется по 2%. Если заемщик ИП или бизнесмен, то +0,5% |

| ВТБ | 7,8% | Если сумма кредита больше, чем 80% стоимости жилья, то к ставке прибавляется 0,5% |

| Сбербанк | 7,9% | Пока не оформлен залог, ставка повышается до 9,9%. Можно рефинансировать вместе с другими кредитами |

| Банк Дом.РФ | от 7,7% до 9,1% в зависимости от соотношения суммы кредита и стоимости недвижимости | Если стать зарплатным клиентом банка, ставка снижается на 0,6% |

| Промсвязьбанк | 7,85% | Для зарплатных клиентов ставка снижается до 7,75%, но если сумма кредита составляет от 85 до 90% стоимости залога, прибавляется 0,14% |

Вряд ли будет смысл рефинансировать ипотеку, если ставка по ней снизится на 1-2% – клиент потеряет больше на переоформлении документов и покупке страховок. А учитывая, что рыночные ставки по ипотеке в последние полгода стоят на минимальном уровне, есть смысл рефинансировать кредит, полученный в 2019 году и ранее.

Кстати, у некоторых банков есть программы по снижению процентных ставок по ипотеке – они на это идут, чтобы клиенты не уходили за рефинансированием к конкурентам. И по обычному заявлению банк может сократить процентную ставку до текущих рыночных условий, переписав график платежей в соответствии со ставками. Поэтому, прежде чем обращаться за рефинансированием в другой банк, стоит узнать у своего менеджера о возможности снизить ставку, не уходя из банка.

Где лучше взять ипотеку на вторичное жилье

В статье расскажем, где лучше взять ипотеку на вторичное жилье, так как рынок вторички в 2019 переживает повторный подъем. Сейчас многие потребители увидели выгоды, которых нет в новостройках, например, развитая инфраструктура, полная усадка дома и пр.

В каком банке выгоднее взять ипотеку: низкая процентная ставка

Стандартным процентом считается 10-13%. Этот показатель может существенно уменьшиться при наличии специальной программы. К примеру, Восточный банк предлагает Семейную ипотеку. Предложение действует для семей, в которых родился второй или третий ребенок в период с 1 января 2018 по 31 декабря 2022 года. Это программа с государственной поддержкой, и она распространяется как на новостройки, так и на вторичку (только для жителей ДФО).

Условия Восточного банка на лучшую ипотеку на вторичное жилье:

- максимальная сумма – от 500 тыс. руб. до 12 млн. рублей;

- первоначальный взнос – не менее 20%;

- продолжительность кредитования – от 3 до 30 лет;

- процентная ставка – 6%. Если заемщики проживают и имеют регистрацию в Дальневосточном округе, процент еще снижается – до 5%.

Аналогичное предложение с господдержкой на вторичку есть у ЮниКредитБанк.

Для остальных граждан, которые не попадают под данную категорию, процентная ставка выше и в среднем составляет 10-13%. Она зависит от множества факторов:

- величина первоначального взноса – чем он больше, чем меньше процент, так как риски для банка становятся минимальными;

- наличие страхового полиса жизни и здоровья – это необязательная услуга страховых компаний, при отказе от которой ставка может стать выше;

- наличие вклада или зарплатной карты – для всех проверенных клиентов банки предлагают более выгодные условия и выгодную ипотеку на квартиру.

Самая маленькая переплата

То, сколько вы переплачиваете, зависит от величины ежегодного процента и длительности кредитования. Если вы хотите минимальную сумму переплаты, необходимо заключать сделку на короткий срок, но тогда будет высокая ежемесячная оплата.

Альтернативный вариант – делать досрочные погашения, сперва частичные, а затем полное. Но необходимо тщательно читать условия кредитования – не будет ли начислена комиссия за такую услугу.

Промсвязьбанк предлагает программу Вторичный рынок, здесь выгодная ипотека на жилье с минимальной переплатой. Условия зависят от того, какой первоначальный взнос будет сделан. Если он от 10 до 15 процентов от стоимости квартиры, то процентная ставка равна 10,7%. При первой оплате от 15% до 80% – 10,4% годовых.

Самая маленькая сумма

Величина ежемесячного платежа будет тем меньше, чем:

- больше первоначальный взнос (соответственно, сумма самого долга становится небольшой);

- ниже процентная ставка;

- дольше срок кредитования.

Лучшая ипотека на вторичное жилье с маленькой суммой ежемесячных выплат представлена в банке ВТБ. Программа называется Вторичное жилье. Если квартира стоит 2 млн. руб., а первоначальный взнос составляет 500 000 рублей (разрешено от 10% от стоимости), то при условии максимальной продолжительности кредитования на 30 лет ежемесячная выплата будет составлять 12 800 р.

Где лучше взять ипотеку на вторичное жилье: там, где не учитывают иждивенцев

Раньше максимальная величина займа определялась, исходя из дохода заемщика и созаемщика. С недавнего времени ситуация изменилась, и банки начали учитывать не только сумму зарплаты, но и вычитывать средства, которые уходят на детей, недееспособных родственников и прочих иждивенцев. То есть теперь, чем больше неработающих членов семьи, тем меньше шанс получить большой заем. Средняя сумма понижения – от 5 до 10 тысяч рублей в месяц на каждого иждивенца.

Такая тактика позволяет минимизировать риски, поскольку в ситуации кризиса, потери работы заемщик сначала будет кормить детей, а только потом оплачивать кредит. Теперь, если у потенциального заемщика заработная плата 50 000 рублей и один ребенок, то фактически будет считаться, что доход – 40-45 тысяч.

Но не все финансовые компании придерживаются данного порядка. Самая выгодная ипотека на вторичное жилье без учета иждивенцев – программа Вторичное жилье от ВТБ.

Условия:

- процентная ставка – от 9,7%. Минимальный процент для партнеров банка;

- первый взнос – не менее 10% от стоимости жилья;

- максимальная сумма займа – от 600 000 до 60 млн. рублей;

- возможность заключить сделку без подтверждения дохода – тогда будет сделана надбавка на ставку в размере 0,25%;

- срок кредитования – до 30 лет.

При подтверждении дохода может учитываться заработок до четырех созаемщиков, но при этом ВТБ не обращает внимание на количество детей и прочих иждивенцев.

Где выгоднее взять ипотеку: там, где не учитывают кредитные карты ( или учитывают только одну)

Многие граждане пользуются кредитками. Это удобно, особенно если оплачивать задолженность в льготный период, то есть до момента начисления процентов. Но пользование карточкой воспринимается банками как кредитование, поэтому при просмотре кредитной истории наличие кредитки равно действующему займу на сумму лимита. Есть два выхода. Либо закрыть полностью кредитку или уменьшить лимит по ней. Либо искать, где выгоднее брать ипотеку с кредитной картой.

Но есть третий вариант. Банки против, если кредитка, которой вы пользуетесь, принадлежит другой финансовой организации. Но если у вас карточка, которую выпустил кредитор, и вы по ней оперативно и без задолженностей расплачиваетесь, то это становится плюсом при заполнении документов.

Список банков, где при наличии кредитки сразу из дохода высчитывается 10%:

- Юникредит; – могут более гибко отнестись к этому вопросу при наличии созаемщика; – обычно менеджеров не устраивает наличие одновременно большого количество обязательств; .

В каком банке самая выгодная ипотека при наличии действующей кредитки или потребительского кредита, список:

-

; ;

- ТрансКапиталБанк (ТКБ).

Еще один хороший вариант, когда кредитная история фактически не оценивается, а значит и не учитывается наличие кредиток, это воспользоваться программой Военная ипотека от банка Россия. Это одна из немногих финансовых организаций, которая предлагает военнослужащим приобрести не первичку, а вторичку. Воспользоваться выгодной ипотекой на вторичное жилье могут только военнослужащие, которые отслужили на контрактной основе более двух лет.

- нет проверки КИ, так как ежемесячные взносы оплачивает государство;

- максимальная сумма – до 2,5 миллионов рублей;

- первоначальный взнос – от 10%, он оплачивается также государством;

- продолжительность кредитования – до 20 лет;

- процентная ставка – 9,5%.

Какой срок ипотечного кредита выгодный

Это вечный вопрос: какую ипотеку выгоднее взять – с большой ежемесячной оплатой, но на короткий срок или на все 30 лет, но с небольшой выплатой. Конечно, чем больше продолжительность кредитования, тем больше общая переплата. Наиболее выгодный срок ипотеки – 10 и менее лет, особенно если сперва оплатить большой первоначальный взнос.

Но никто не может дать гарантию, что за ближайшие годы не поменяется материальная ситуация. Поэтому безопаснее растянуть выплаты на 20-25 лет, а если получается платить больше, то следует делать досрочное погашение.

В каком банке выгоднее брать ипотеку

Рассмотрим несколько условий и порекомендуем финансовые учреждения.

Если нет 21 года

Обычно восемнадцатилетние граждане могут являться созаемщиками, например, со своими родителями. Но что делать, если вам хочется самостоятельно погашать заем, а банки считают, что только с 21 года появляется достаточная финансовая независимость? Взять ипотеку выгодно в банке, который разрешает кредитование с 18 лет. К ним относятся:

- Северный морской путь, программа Акция 9,99%.

- Открытие, программа Квартира от банка.

- Национальная фабрика ипотеки, предложение На покупку недвижимости.

Выгодные предложения ипотеки для пенсионного или предпенсионного возраста

Большинство ипотечных продуктов предназначены для граждан в возрасте до 65 лет, иногда его еще сильнее сокращают – до 60. 65 – нормальный предпенсионный период, когда большинство людей еще работают, но уже могут получать пенсию, то есть имеют два источника дохода.

Работающим пенсионерам без труда удается получить выгодные условия. Но и только при наличии пенсии можно рассчитывать на займ по следующим программам:

- Ипотека для госслужащих от ТрансКапиталБанка – до 75 лет.

- Залоговая недвижимость от ВТБ – до 70 лет.

- Вторичное жилье от ВТБ – до 75 лет.

- Готовое жилье от Инвестторгбанка – до 75 лет.

- Готовое жилье от ТрансКапиталБанка – до 75 лет.

Если нет официального трудоустройства

Большинство финансовых организаций предлагают ипотечные продукты только при условии достаточного официального дохода. Если вы не получаете белую зарплату, вы можете воспользоваться предложением от ВТБ – Победа над формальностями. Согласно условиям, заемщик имеет возможность не предоставлять справку о доходах.

Если нет первоначального взноса

Лучшие ставки по ипотеке на вторичное жилье банки предлагают тем, кто вносит крупный первый взнос, около 50%. Нужно быть готовым, что чем меньше эта сумма, тем больше процент, так как для финансовой организации это всегда риск.

Программы, которые вам подойдут:

- Вторичное жилье от ВТБ.

- Готовое жилье от Инвестторгбанк.

- Готовое жилье от Альфа-банк.

- Приобретение готового жилья от Интерпрогрессбанк.

Для молодой семьи

Семьи, имеющие двух и более детей, имеют возможность пользоваться господдержкой, то есть покупать квартиры на выгодных условиях – по 5,5%-6% в год. Многие финансовые организации идут навстречу государственной поддержке и предлагают потребителям не только новостройки, но и вторичку. О выгодной ипотеке отзывы наиболее хорошие на следующие предложения:

- Семейная от банка Хлынов.

- Господдержка для семей с детьми от Сбербанка.

- Ипотека с господдержкой для семей с детьми от Русь.

Аналогичные программы представлены в следующих банках:

- Плюс;

- Кубань Кредит;

- Газпромбанк;

- Актив Банк;

- Райффайзенбанк;

- Севергазбанк и другие.

Нужно сделать занижение стоимости

Большинство продавцов просят покупателей в документах проводить сделку купли-продажи с заниженной стоимостью. Это нужно для того, чтобы не платить большой налог. Но на это идут не все банковские организации. Могут согласиться:

- Сбербанк;

- ВТБ;

- САИЖК;

- Росбанк;

- Дельтакредит;

- Ак Барс;

Нужно сделать завышение стоимости

Такая не совсем законно, но на это идут довольно уважаемые банки:

- Металлинвестбанк;

- Сбербанк;

- ВТБ;

- ФК Открытие;

- Райффайзенбанк;

- Транскапиталбанк;

- Россельхозбанк;

- Промсвязьбанк.

В статье мы рассказали про то, какая ипотека самая выгодная при покупке жилья на рынке вторички. Будьте внимательны при заключении сделки.

Источник https://www.9111.ru/questions/7777777771655002/

Источник https://yur-gazeta.ru/ekonomika/v-kakom-banke-vygodnee-vziat-ipoteky-v-2022-gody-obzor-samyh-vygodnyh-ipotek-2022-goda.html

Источник https://onipoteka.ru/ipoteka-onlajn/gde-luchshe-vzyat-ipoteku-na-vtorichnoe-zhile.html

Источник