Как купить акции физическому лицу: пошаговое руководство для чайников

Возможна ли покупка акций для обычного человека. Насколько процесс сложен и как купить ценные бумаги. Первые советы для начинающего инвестора. Где купить, сколько нужно денег, достоинства и недостатки вложений в акции. Риски, которые несут инвесторы. И возможная выгода. Об этом наш разговор сегодня.

Что такое акции и зачем они нужны

Ценная бумага, подтверждающая ваше право как инвестора. С покупкой акции инвестор становится совладельцем компании. Получает права в соответствии с уставом компании и законодательством. На дивиденды, участие в собрании акционеров, право на долю после банкротства акционерного общества.

Сколько нужно денег, чтобы купить акции

Рассмотрю российский рынок.

Чтобы приобрести акции, достаточно 1000 руб. Строго говоря, для покупки нужно столько денег, сколько хватит на 1 акцию. Покупка одной акции Сбербанка и Газпрома обойдется в 220-240 руб. (октябрь 2019 г.), ЛУКОЙЛа — 5400 руб., Норникеля — 16 000 руб. То есть покупка на 1000 руб. Сбербанка и Газпрома возможна, на остальные денег не хватит.

Стоимость 1 акции в рублях по итогам торгов 12.10.2019 на Московской бирже. Первые 20 компаний по обороту торгов в этот день. Источник — сайт ММВБ.

При этом нужно учитывать комиссии биржи и брокера. Дополнительно брокер (как правило) возьмет сумму за сопровождение брокерского счета, если активы менее определенной суммы. Пример — при остатке на счете меньше 50 000 руб. IT Invest спишет 300 руб., Открытие — 249 руб. Процесс покупки акций при таком раскладе становится экономически бессмысленным.

Минимальная сумма для инвестирования — 30–50 тыс. руб. Это должны быть не заемные средства и не деньги первые необходимости, которые через месяц могут срочно понадобиться для семейного бюджета. Важный аспект — выстраивание торговой стратегии после покупки акций. На маленькой сумме это сделать затруднительно или невозможно.

Плюсы и минусы вложений в акции

Плюсы инвестирования для физического лица:

- Отсутствуют ограничения по пределу дохода.

- Дополнительный доход. Не нужно бросать основную работу, чтобы стать инвестором. В самом начале инвестирование требует больше времени для формирования портфеля. Затем — меньше. При спекуляциях время нужно намного больше. Но и в этом случае это может быть занятие параллельно работе.

- Высокая вероятность получения дохода на продолжительных (от года) промежутках времени в случае долгосрочного инвестирования. На таких периодах рынки, как правило, растут. Исключение — периоды мировых кризисов. Но и это для инвестора плюс — покупка акций по более низким ценам.

- Покупка происходит через интернет. Открыть счет у многих брокеров возможно удаленно. Торговать на бирже можно из дома или любой точки планеты, где есть сеть. Технические требования минимальны — зарабатывать возможно даже со смартфона. Большинство брокеров предоставляет такую возможность.

- Научиться инвестировать или спекулировать можно самостоятельно.

- Удобно для спекулирования. Многие инструменты торгуются круглосуточно — покупка и продажа в любое время, за исключением технических перерывов, выходных и праздничных дней. Азиатскую сессию подхватывает Европа, затем американские биржи.

- Нет никаких требований к инвестору.

Риски и способы их избежать

Я не буду рассматривать торговлю внутри дня или удержание открытой позиции в течение нескольких дней. Риски на таких периодах зашкаливают, особенно для новичков.

Рассмотрю среднесрочный период — покупка акций на период от нескольких недель до нескольких месяцев, долгосрочный — > года.

При торговле на Московской бирже с российскими акциями:

- Маржинальная торговля или использование кредитного плеча. Можно использовать как при покупке, так и при короткой позиции. Для каждого эмитента брокер устанавливает размер плеча в соответствии с внутренними правилами и правилами биржи. Средний размер предоставляемого плеча при покупке 1:3.То есть, имея своих 100 000 руб., брокер дает возможность покупки акций еще на 300 000 руб. Это платное удовольствие — за маржинальный кредит надо платить исходя из процентной годовой ставки.

При долгосрочном инвестировании не используйте плечи. Если портфель сформирован без заемных средств, при неблагоприятном развитии событий возможна его просадка. Это неприятно, но несмертельно.

В случае плеча можно выйти на маржин-колл — принудительное закрытие позиций брокеров в силу того, что вашего денежного обеспечения не будет хватать. Размер кредитного плеча брокер устанавливает на свое усмотрение — на сильных движениях он может его сократить в одностороннем порядке или совсем отменить.

- Цена акций на бирже постоянно изменяется. И совсем необязательно только растет. Для снижения рисков потерь диверсифицируйте портфель — покупка акций разных компаний. Минимум 10 эмитентов. На каждую акцию не более 15% суммы покупки. Покупка акций с высоким риском (3,4 эшелон, небольшие компании) — не более 3% в портфеле на каждую. Индекс акций — тот же портфель ценных бумаг. Посмотрите на его график за 5–10 лет. Пример — индекс ММВБ.

Общий тренд — восходящий.

- Не используйте шорт в своей торговле. Это возможность спекулятивно заработать на падении цены, но с очень большим риском. Для торговли в шорт спекулянт берет взаймы акции у брокера. Пересидеть долгосрочно при росте актива не получится.

Налоги и льготы

Какие налоги и льготы по уплате в РФ для физического лица?

Во-первых, НДФЛ в размере 13% с прибыли, полученной на бирже (рост стоимости, дивиденды). Брокер — налоговый агент. Рассчитывает и уплачивает в конце года с брокерского счета инвестора.

- нет налога с купонного дохода облигаций федерального и муниципального займов;

- налоговый вычет в размере 3 млн. руб. за каждый 3 года удержания ценных бумаг владельцем (Ст.219.1 НК РФ). Акции должны быть куплены после 01.01.2014 г.

Во-вторых, использование индивидуального инвестиционного счета.

Налоговые вычеты 2-х типов:

- «А» — возврат уже уплаченного НДФЛ 13%;

- «Б» — освобождение от НДФЛ с дохода на бирже.

Разница между вычетами (источник — «Открытый журнал»).

Где можно купить акции

Давайте разбираться с вариантами покупки акций для физического лица (как продавать — аналогично).

На бирже

Покупка акций публичных компаний на фондовой бирже — самый короткий путь для инвестора, желающего приобрести ценные бумаги. Нужно заключить договор на брокерское обслуживание с профессиональным участником рынка ценных бумаг (РЦБ) — брокером.

Подписать соглашение на депозитарное обслуживание для ведения учета акций. После этого купить акции на биржевых торгах самостоятельно или отдать распоряжение брокеру на покупку. Во втором случае можно обратиться в интернет-магазин акций, например, — ИК Фридом Финанс.

В банке

Крупные российские банки, как правило, сами являются брокерами и участниками РЦБ. Это Сбербанк, ВТБ, Альфа-банк, Газпромбанк, Тинькофф, Открытие и т. д. Брокерская деятельность выделена в отдельное подразделение. Схема работы с ними такая же, как с обычным брокером.

Второй редкий случай — банк выпускает дополнительные акции или проводит IPO — первичное размещение. Как это было с так называемым «народным» IPO ВТБ в 2007 году.

У эмитента

У эмитента напрямую во время проведения IPO или внебиржевой сделкой. Вариант покупки напрямую — выше по тексту (IPO ВТБ). При этом акционерное общество необязательно может быть публичной компаний, то есть выводить свои акции на биржу. Вариант — переход акций внутри АО от одного собственника другому. Или собственник захотел продать свои акции стороннему лицу, если это не запрещено уставом общества.

У частных лиц и организаций

Внебиржевая покупка инвестора у собственника ценных бумаг напрямую — внебиржевая сделка. Не запрещена законодательством РФ. В депозитарии акции переписываются на нового собственника. Стоит ли это делать, если можно купить на бирже — каждый решает сам.

Пошаговая инструкция: как покупать акции обычному человеку

Сегодня покупка ценных бумаг — технически простой процесс. Шаги, которые необходимо сделать, далее.

Оцениваем собственные финансовые ресурсы

Я советую вкладывать в покупку акций не менее 50 000 руб. Это оптимальная минимальная сумма для формирования стартового долгосрочного портфеля или спекуляций. У крупных брокеров эта же сумма — точка отсчета для взимания дополнительной комиссии (Открытие, IT Invest и др.). Если активы клиента меньше — дополнительный сбор в месяц 250-300 руб.

Деньги, которые вкладывает инвестор в покупку акций, должны быть свободны от обязательств (кредитные и т. п.), не последними в семейном бюджете. Торговля на бирже не любит спешки. Это, прежде всего, долгосрочные отношения, вложения в будущее при инвестировании.

Определяемся со стратегией

Определитесь с дальнейшей стратегией и сроками инвестирования. Покупать долгосрочно — это год и более. Основные стратегии — дивидендные, недооцененные акции по фундаментальным показателям, лучшие по отчетности за прошлый период. Или стратегии с учетом разных факторов. Пример — подбор недооцененных компаний с высоким уровнем дивидендов.

Выбираем торговые площадки

Для российского резидента выбор возможен из российских торговых площадок и иностранных. Российские — без альтернативы самой крупной Московской биржи. Ведущие брокеры, помимо Московской, дают доступ и к инструментам Санкт-Петербургской биржи. Порог входа — 30–50 тысяч рублей для старта.

Иностранные — прежде всего американские биржи — NYSE, CME, NASDAQ. Доступ через российского или зарубежного брокера. Минимальная сумма для торговли — $10 000. Если через российского брокера со статусом «квалифицированный инвестор» — 6 млн. руб.

Ликвидных инструментов на американских биржах на порядок больше, но и технически торговать там сложнее. Начиная от сложностей открытия торгового счета до защиты прав инвестора нерезидента США или другой страны. Для новичка лучший вариант — стартовать с покупки акциями голубых фишек в фондовой секции Московской биржи.

Выбор времени для входа на рынок

Ни один инвестор в мире не знает, как поведет себя цена акций той или иной компании завтра или через три месяца. Покупка строится на предположении роста в будущем. На движение цены влияет масса факторов — от фундаментальных и геополитических до региональных и новостей по самому эмитенту.

Лучший момент для покупки — при снижении цены на общем долгосрочном ап-тренде.

Рассмотрю на примере дневного графика цены покупку акций Сбербанка, оптимальные точки входа в лонг — показаны стрелками. Как видно, общий тренд — восходящий.

Любая новость по компании может дать толчок долгосрочному тренду вверх или вниз. Пример — изменение дивидендной политики Газпрома в сторону увеличения. Это решение было опубликовано 14 мая 2019 г., мгновенно дало толчок скупке бумаг.

Это положительный долгоиграющий фактор, который будут учитывать крупные инвесторы при рассмотрении покупки акций голубого гиганта. Они могут поднять котировки на новые уровни.

Дополнительную подсказку инвестору дадут индикаторы технического и фундаментального анализа.

Кто такой брокер и как его выбрать

Второе, на что необходимо обратить внимание, — доступ брокера к той площадке, которая вас интересует — фондовая, срочный рынок FORTS, валюты. Для покупки акций нам нужна фондовая секция. Эти сведения публикует Московская биржа на сайте. Смотрим столбец «Участник торгов на фондовом рынке».

Посмотрите на историю брокера. Если он на рынке менее 5 лет — лучше не рассматривать. Плюс мнение клиентов в интернете. Следует учитывать, подходят или нет тарифы брокера для стратегии, которую вы выбрали.

Рейтинг лучших и надежных брокеров

При выборе брокера рекомендую обратить внимание на следующие компании (лицензированные и проверенные временем):

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Какие акции лучше покупать: советы по выбору

При покупке ценной бумаги используются различные подходы и стратегии для формирования портфеля инвестора. Цели — заработать на дивидендах и росте стоимости акций. Выбор объектов инвестирования — от подбора недооцененных ценных бумаг до покупки акций под события, которые могут повлиять на рост цены в будущем.

Пример — резкое снижение уровня добычи нефти, за которым последует увеличение цены углеводородов, следом — нефтедобывающих компаний.

Для оценки перед покупкой в портфель рекомендую использовать аналитическую таблицу ИК Доход с подбором инвестиционных стратегий, разработанных экспертами этой компании с применением стандартных и оригинальных методик.

Ведущие российские предприятия, в чьи акции выгодно вкладываться

Воспользуюсь сервисом ИК Доход, который описан выше, используя для покупки акций в портфель две стратегии одновременно:

- дивидендную, с наибольшими выплатами и высоким коэффициентом DSI (регулярность выплат за последние 7 лет);

- value, недооцененные рынком компании, с точки зрения оценки прибыли.

Как видно по результатам выборки, для покупки сервис рекомендует 5 компаний:

- Сбербанк;

- МРСК;

- ВТБ;

- ЛСР;

- Газпром нефть.

Выставляя в фильтрах индивидуальные значения, инвестор может гибко подобрать для покупки акции, исходя из разных параметров и используя разные подходы.

Как совершить сделку

После подписания договора с брокером и открытия торгового счета заявку на покупку акций можно отправить по телефону, письменно или воспользоваться торговым терминалом с установкой на ПК. Или воспользоваться WEB-версией. Для смартфонов — мобильной.

Через торговый терминал выставить заявку по рыночной или фиксированной цене. В первом случае заявка на покупку будет удовлетворена по рынку ближайшей ценой продажи в спреде. Во втором — по цене, которую определил инвестор. При этом она может быть не удовлетворена в силу отсутствия ценового предложения.

Как получать дивиденды

Частые ошибки новичков

- Использование кредитного плеча.

- Игра в шорт — на понижение. Пересидеть не получится.

- Закрытие позиции инвестором после первой просадки по цене. При сбалансированном портфеле снижение цены одного инструмента компенсируется повышением другого.

- Игра против тренда.

- Не ставить стоп-приказы.

- Инвестор не пересматривает портфель, оставляя неудачные активы.

- «Биржевая зависимость». Постоянно хочется совершить сделку, не думая о результате.

- Неудачный выбор брокера. Не подходит тарифный план или другие условия. Меняйте брокера.

- Не использует рекомендации экспертов.

Как покупать ценные бумаги на основе данных

Рассмотрю некоторые мультипликаторы фундаментального анализа, которые используют при оценке эффективности деятельности компании.

ebitda

p e или цена и прибыль

p s цена и объем продаж

Как купить иностранные акции

Через российского или иностранного брокера. На Санкт-Петербургской бирже торгуются акции, депозитарные расписки, облигации американских компаний.

На иностранных биржах российские брокеры предоставляют прямой доступ при наличии статуса квалифицированного инвестора. Другой вариант — заключение договора с дочкой российского брокера за рубежом или с иностранным брокером.

Отзывы инвесторов

Рекомендую воспользоваться ведущим российским информационным ресурсом трейдеров и инвесторов smart-lab.ru. На одной площадке отзывы, мнения о рынках, блоги инвестиционных компаний и брокеров.

Заключение

Что дает инвестору покупка ценных бумаг — в этом мы разбирались сегодня. Спекуляции или инвестирование на долгосрочный период — каждый выбирает сам. Необходимо учитывать риски этих подходов. Инвестирование — возможность меньшего, но более надежного дохода с течением времени. Спекуляции схожи с казино — выигравших мало.

Где и как покупать акции для получения дохода

Если вы только-только начинаете свой путь инвестора, будет полезно узнать, где безопасно купить акции и как это сделать. Финтолк объясняет, почему стоит начинать с российских ценных бумаг и как оформлять покупку онлайн, не выходя из дома.

В этой статье:

Что такое акции

Акции — это ценные бумаги, которые утверждают право их покупателя на часть прибыли компании. Акционер может не только иметь с них доход, но и участвовать в принятии решений, которые касаются предприятия.

Приобретая такую бумагу, вы становитесь совладельцем бизнеса, и ваш дальнейший доход зависит от того, как будет развиваться дело. Пойдет в гору — заработаете, разорится — потеряете вложения. На Московской бирже в большинстве представлены бумаги российских эмитентов, если вам больше нравятся иностранные — то добро пожаловать на Санкт-Петербургскую: сегодня там торгуется порядка 1 300 зарубежных компаний.

Как получать доход

Доход акционер может извлекать двумя способами:

- Взять подешевле — продать подороже. Если вы сделали правильный выбор и вложились в перспективный бизнес, то со временем он будет расти, масштабироваться, наращивать обороты и прибыли. Акции такой фирмы тоже будут расти в цене. Когда цена увеличится, вы сможете продать бумаги и срубить бабла.

- Получать дивиденды. Некоторые организации, у которых все хорошо, готовы делиться со своими акционерами частью заработанных денег. Они просто перечисляют на ваш счет определенную сумму за каждую бумагу: чем больше у вас акций, тем больше дивов вы получите.

Оба вида дохода можно комбинировать: держать ценные бумаги, пока их цена меняется несущественно, и рассчитывать на выплаты. А как только стоимость поднимется — выгодно продать. Правда, всегда есть шанс, что после вашей продажи стоимость поднимется еще и вы упустите выгоду. Это можно прогнозировать, но даже прогнозы экспертов сбываются не всегда.

Где приобрести акции физическому лицу

В магазине акций не найти, есть как минимум два способа стать их владельцем.

- Приобрести на бирже. Это самый простой вариант, доступный физическому лицу. Именно его мы и будем рассматривать в первую очередь. Покупка происходит не напрямую этим самым лицом, а через брокера — официального посредника, который стыкует желающих продать и купить ценные бумаги, производит перечисление дивидендов, фиксирует в репозитарии информацию о том, у кого сколько акций имеется. Также он следит за тем, чтобы каждый участник сделки выполнял свои обязательства, и помогает автоматизировать процесс. За это, как и любой посредник, брокер берет свою комиссию.

- Приобрести напрямую у владельцев компании. Инвесторы могут договориться с владельцами бизнеса напрямую и оформить договор, минуя брокера. Но это путь либо для крупных инвесторов, либо для тех, кто всерьез собирается заниматься бизнесом. В общем, это не совсем наш случай.

Кто может быть инвестором в России

Инвестировать в России может любое дееспособное совершеннолетнее лицо. Если у вас есть паспорт, то смело можете становиться акционером приглянувшихся компаний.

Выбор брокера — у кого открыть торговый счет

Открыть счет для торговли физическое лицо может у одного из множества брокеров. Или не у одного: ничто не мешает вам иметь отдельные счета у разных посредников. Выбирать стоит надежного брокера: изучить отзывы и удостовериться в том, что он имеет лицензию ЦБ РФ. Важен и размер комиссии: чем больше заберет посредник, тем меньше останется вам.

Брокеры взимают комиссию за сделку и, как правило, за ведение счета. За сделку посредник обычно берет от 0,025 до 0,05 %, то есть 25-50 копеек с каждой тысячи рублей. Депозитарий также оплачивается ежемесячно — неважно, совершаете вы сделки или нет. Тарифные планы, которые предлагаются клиентам, должны подходить для ваших целей. К примеру, вы планируете купить ценные бумаги и держать их годами — для вас будет наиболее выгоден тариф без ежемесячных платежей.

Как выбрать акции, которые стоит покупать

Чтобы иметь стабильную прибыль, надо уметь правильно выбирать акции. Если вам нужен быстрый доход и вы не боитесь риска, то можете взять бумаги новых высокотехнологичных компаний, только-только выходящих на рынок. Если вам по душе стабильность и низкие риски, то надежные государственные предприятия — то, что вам нужно. Прежде чем совершить сделку, проверьте отчеты по каждому варианту: как хорошо идут дела, какие прибыли показывала компания в предыдущие годы. Всю эту информацию можно найти в открытом доступе или запросить у брокера.

Привлекают дивиденды? Выбирайте предприятия, которые их платят. Учтите, что если эмитент платил дивы в предыдущие годы, то это не гарантирует и дальнейших выплат. Это часто воспринимается как жест доброй воли со стороны владельца бизнеса: хочет — делится прибылью, не хочет — не делится. Эмитенты, которые выплачивают их всегда, несмотря на кризисы и передряги, считаются дивидендными аристократами.

Акции надежных компаний с государственной поддержкой называют голубыми фишками. Их можно выбирать для начала формирования портфеля. Риски по таким ценным бумагам ниже, а доходность — довольно высокая.

На Московской бирже торгуются 15 российских голубых фишек:

- Сбербанк;

- «Газпром»;

- «Лукойл»;

- «Яндекс»;

- «Норильский никель»;

- «НОВАТЭК»;

- «Полиметалл»;

- «Роснефть»;

- «Полюс»;

- «Магнит»;

- МТС;

- «Татнефть»;

- НЛМК;

- Тинькофф;

- «Сургутнефтегаз».

Это ликвидные бумаги, то есть на них всегда найдется покупатель, если вы захотите продать. Они устойчивы к экономическим потрясениям, но и резкий рост их стоимости маловероятен. Зато вы не будете постоянно нервничать, глядя, как скачут значения на графике.

Покупаем акции: пошаговая инструкция

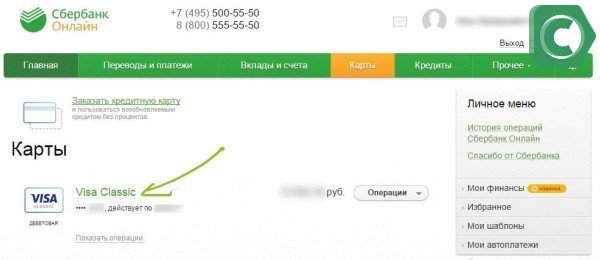

Проще всего купить акции через приложение банка, клиентом которого вы являетесь. Крупные банки предоставляют возможность открыть брокерский счет «физику» прямо в личном кабинете, без визита в офис (для юридических лиц процесс протекает несколько сложнее). Этот способ доступен каждому, у кого есть смартфон, компьютер и минимальные навыки работы в интернете.

- Открыть брокерский счет. Это может быть простой БС или ИИС — индивидуальный инвестиционный счет, частный вариант брокерского счета. У каждого есть свои плюсы и минусы, поэтому можно открыть оба одновременно.

- Теперь нужно завести на счет деньги: ту сумму, которую вы планируете отправить на инвестиции. На практике это выглядит не сложнее, чем перевод с карты на карту.

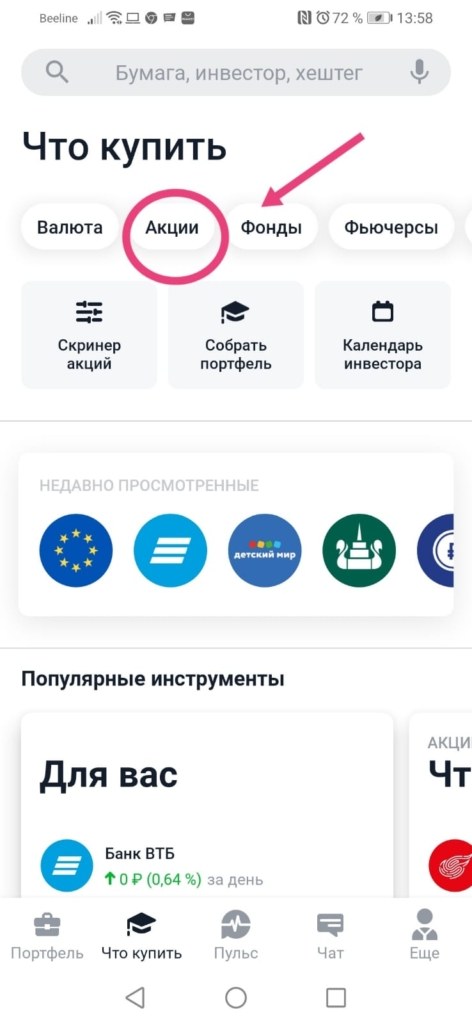

- Выбрать предприятие или организацию, акционером которой вам хочется стать. Найти их можно в поисковой строке по названию или тикеру — короткому названию.

4. Откроется информация о ценной бумаге: ее стоимость, график изменения цены и кнопка «Купить». Остается ввести нужное количество и нажать ее.

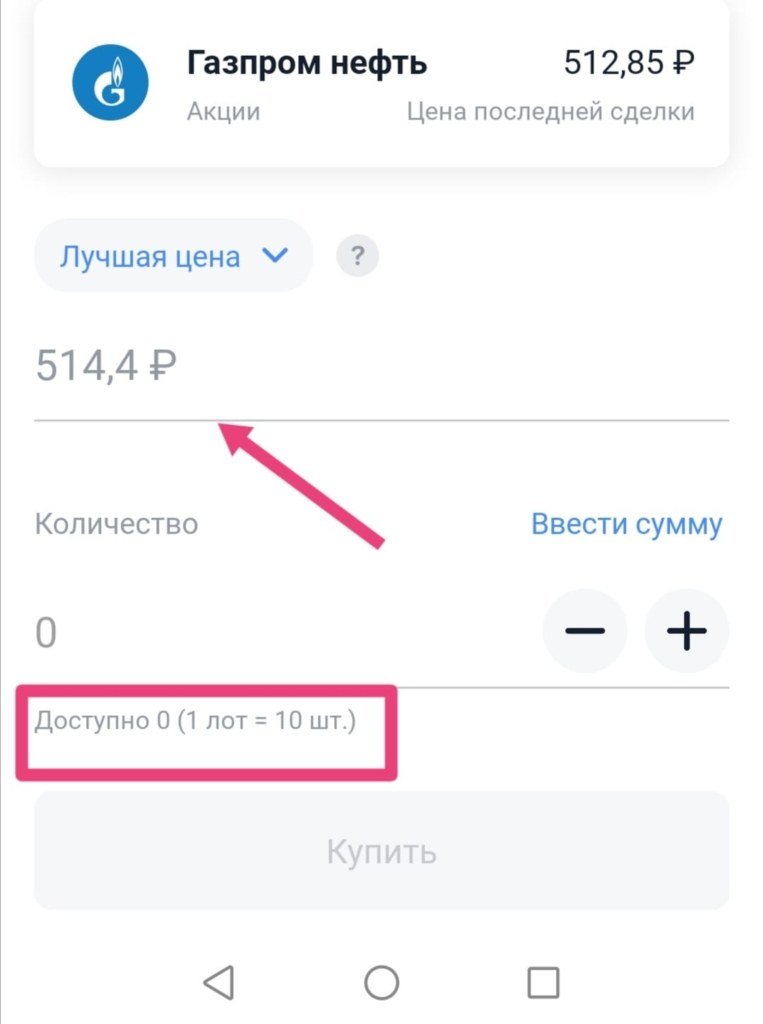

Обратите внимание: не все акции продаются по одной штуке. Многие идут лотами: по 10, 500 или даже 100 000 штук. Удостоверьтесь, что у вас на счету хватает денег на покупку. Если нет — кнопка будет неактивной.

Если все в порядке — можно нажимать.

Видеть свои приобретения вы можете в разделе «Брокерский счет».

Дивиденды

Дивиденды приходят на ваш счет автоматически. Эмитент выплачивает их в сроки, которые сам определил предварительно, но банк может задержать начисление на несколько месяцев. В любом случае, если на момент дивидендной отсечки вы уже были акционером, деньги придут — никуда не денутся. Правда, покупать бумаги для этого прямо в день выплаты — слишком поздно, нужно делать это минимум за два дня.

Нужно ли платить налоги

Каждое физическое лицо оплачивает НДФЛ, получив доход со своих ценных бумаг. Некоторые брокеры вычитают его самостоятельно, другие этим не занимаются. Тогда вам нужно самостоятельно подавать декларацию каждый налоговый период. Не облагаются налогами только доходы от продажи акций, которыми вы владели более трех лет.

Начинать ли инвестирование с акций

Многие начинающие инвесторы выбирают акции своим первым инструментом. Это интересный опыт, но если вы не уверены, что сможете разобраться в их многообразии и сделать правильный выбор, то для начала есть и другой вариант: биржевые фонды.

Фонды позволяют приобрести акции не целиком, а «по кусочкам», причем целыми наборами, пакетами. Например, одна акция стоит 22 000 рублей, но вы не готовы вложить такие деньги сразу. Фонд покупает эту и другие ценные бумаги, делит весь портфель на определенное количество частей — паи. И предлагает частным лицам паи всего по 100 рублей штука. Удобно для тех, кто хочет начать с небольших вложений и желает снизить риски.

Как видите, покупать акции для получения дохода совсем не сложно. Сложнее правильно выбрать их для своего портфеля, проанализировать отчеты и ситуацию на фондовом рынке, чтобы не ошибиться. Повысить свою компетентность вы можете, подписавшись на Финтолк. Мы регулярно публикуем полезные тексты и видео для начинающих и опытных инвесторов.

Источник https://greedisgood.one/kak-kupit-aktsii

Источник https://fintolk.pro/gde-i-kak-pokupat-aktsii/

Источник