Дивиденды для начинающих: 5 стратегий заработка на бирже`

Дивиденды − это часть чистого заработка, которым компания делится со своими акционерами. Инвесторы следят за новостями о фирме и собирают свой портфель дивидендных акций. В данной статье рассмотрим, какие компании платят дивиденды и как понять, сколько получает пользователь, как выбрать правильную фирму и какие стратегии получения профита по дивидендным акциям существуют. Информации в сети предостаточно, мы рассмотрим самые ключевые моменты касающиеся дивидендов.

Что такое дивиденды?

Это часть чистого дохода, которым организация делится с акционерами. Для получения дивидендов требуется выполнить следующие действия:

- подобрать аккредитованную брокерскую компанию на бирже;

- зарегистрировать счет у брокера;

- приобрести акции компании.

Учтите, что дивиденды выплачиваются отечественными фирмами и международными, но мы рассмотрим более углубленно компании, представленные на Московской бирже.

На Мосбирже процент поступает на счет клиента уже очищенный от НДФЛ 13%. Можно обсудить с компанией процесс перевода средств. Начисления могут перечисляться не на брокерский счет, а сразу на банковскую карту. Это выгодно в двух ситуациях:

- не планируется вложение средств в рынок;

- открытый ИИС, когда дивиденды поступили на счет их можно обратно забросить на ИИС, что будет новым пополнением. В результате база для расчета налогового вычета увеличится.

Помните, что не каждая фирма платит процент. Решение относительно выплаты принимается акционерами на основе информации предоставленной после совета директоров организации. Чистый профит фирмы может быть направлен на разные цели, кроме дивидендов, деньги направлены на открытие новых офисов, представительств, бонусные выплаты сотрудникам и т.д. Все зависит от воли акционеров компании. Госкомпании в РФ согласно законодательству должны платить акционерам 50% чистого профита по МСФО. Однако Газпром начал выплачивать дивиденды меньше 30%.

Частных компаниях размер выплат и их необходимость определяют по своему желанию. Частый вопрос, когда Яндекс начнет платить дивиденды? На данный момент только ходят слухи относительно выплаты процентов. В этом нет ничего странного, поскольку организация молодая, развивающаяся, и пока она не видит смысла тратить деньги на привлечение акционеров. Для примера, компания Apple до 2012 года не платила дивиденды. Не начали выплачивать дивиденды Амазон и Гугл.

Как выплачиваются проценты?

Стабильно компания выплачивает дивиденды в конце года по итогам работы. Но, в некоторых ситуациях появляются промежуточные дивиденды, которые заранее были не запланированы, выплачиваются за:

- квартал;

- полугод;

- 9 месяцев.

Это возникает когда собственники компании, нацелены вывести деньги и не готовы дожидаться, когда закончится финансовый год. При этом промежуточные дивиденды не отменяют выплату годовой ставки. Рассмотрим пример: в 2008 году часть компании ММК принадлежала государству, пакет акций был продан на аукционе. Генеральный директор компании и акционер Д. Рашников хотел выкупить пакет себе, чтобы стать полноценным собственником фирмы. Для достижения цели Рашников оформил крупный кредит, и компания оказалась под его контролем. По кредиту требовалось платить, чистую прибыль собственник вывел через промежуточные дивиденды и расплатился по заему. Простым акционерам повезло, они также заработали на интересах владельца компании.

Первые три месяца года организация публикует отчетность, проверяет расходы, доходы и прочие нюансы. После при наличии отчетности и данных относительность чистой прибыли проходит совет директоров, осуществляется обсуждение, сколько можно выплатить акционерам. Начинается собрание акционеров, без одобрения данной группу совет директоров не может принять окончательное решение относительно выплаты процентов. Собрание акционеров бывает:

- годовое;

- внеочередное.

На данном собрании утверждается окончательный размер дивидендов. Примерно с марта по июнь начинается дата отсечки или дата закрытия реестра (экс дивидендная дата). Это дата, на которую составляется список акционеров, при наличии в этом перечне вашей фамилии, вы получаете процент.

Нюансы Мосбиржи

На данной площадке акции торгуются Т+2 − отложенная поставка на счет. Это значит что, для попадания в реестр акционеров на 15 марта за 2 рабочих дня нужно купить акции. После даты отсечки фирма обязуется перевести долю на счет клиента.

После отсечки стоимость бумаг чаще снижается. Это связано с тем, что средства уходят с фирмы и на размер дивидендов, котировки снижаются. Это происходит для того, чтобы не было обидно инвесторам, покупающим акции без дивидендов. Те кто купили с выплатами, получают дивидендную доходность. Вероятней всего котировки со временем вырастут, как правило, бывает так. Такая ситуация называется дивидендный гэп.

Какие акции следует приобретать под дивиденды?

Для начисления дивидендов, для начинающих инвесторов нужно подобрать наиболее выигрышные акции. Для получения нормальной, точной информации перейдите на InvestFuture в раздел дивидендный календарь.

В разделе доступны данные относительно всех компаний в РФ выплачивающих ставки. После нужно нажать на категорию: 12 месяцев, перед вами откроется перечень фирм, которые в следующие 12 месяцев будут выплачивать дивиденды.

- Вводим «Газпром».

- Открываем вкладку компании.

- Кликаем на собрание акционеров, посмотреть дату следующего собрания. В этот день будет известен окончательный размер дивидендов по акциям фирмы.

- Открываем дивиденды − смотрим дату закрытия реестра для получения процента. За 2 рабочих дня до даты покупаем акции. В этом же разделе представлена информация относительно размера процентов, текущая доходность.

Второй вариант − выбрали компанию, переходите на ее сайт. Практически у всех организаций, которые уплачивают данный тип процента, имеется раздел «Аукционы и инвесторы». Рассмотрим пример Газпрома:

- На сайте представлена подборка новостей для инвесторов.

- Отдельно доступен раздел «Дивиденды». Представлена статистика выплат по годам. Доступен документ относительно порядка выплаты дивидендов, указаны все правила касательно выплат.

Тактики торговли на дивиденды

Как начать получать дивиденды? Предстоит изучить существующие алгоритмы действий. Рассмотрим пять самых базовых.

Как заработать на дивидендах — 5 стратегий покупки дивидендных акций

Как можно заработать на дивидендах, например акциях Газпрома или Сбербанка? И что для этого нужно сделать? С чего начать? На такой вопрос можно найти несколько ответов. А вернее стратегий, позволяющих инвесторам извлекать прибыль с фондового рынка, покупая акции дивидендных компаний.

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление о порядке начисления и выплат дивидендов, проведем небольшой ликбез.

- Есть компании выплачивающие дивиденды. И компании по которым выплат вы не дождетесь. Сама процедура начисления вознаграждения акционерам прописана в уставе компании. Обычно это какая-то доля от прибыли (от скромных 5-10% до 50 и даже 70%). Соответственно, нам нужны именно дивидендные акции.

- Обычно дивиденды выплачиваются раз в год. Иногда 2 раза (но редко) или 4 раза в год (очень редко). Все зависит от компании.

- Сколько платят? От скромных 2-3% до 15-20%. В среднем можно ориентироваться на 5-8%.

- Информацию по дивидендным акциям: название, когда и сколько заплатят, можно найти в календаре дивидендов. Например, здесь .

- Сведения о выплате дивидендов (дате выплат и размере на одну акцию), становятся известны примерно за 2 месяца до выплат. После собрания акционеров.

- Дата закрытия реестра (или дивидендная отсечка) — это последний день, когда нужно владеть акциями, чтобы претендовать на дивиденды. Именно она указана в дивидендном календаре. Достаточно купить акции в этот последний день — и получить вознаграждение. Соответственно, если продать бумаги в это время, то дивиденды вы не получите (даже если владели бумагой несколько месяцев).

- После закрытия реестра — все кто владел акциями, получит дивиденды в течение 2-х месяцев на свой брокерский счет.

- Желающих купить бумаги и поучаствовать в разделе прибыли много. Повышенный спрос толкает котировки вверх. На следующий день после отсечки, стоимость бумаг сразу падает. Обычно не менее размера начисленных дивидендов. Бумаги уже не интересны инвесторам, прибыль получена. И начинаются массовые распродажи.

Стратегия или спекуляция?

На фондовом рынке прибыль, используя дивидендные акции, можно получить двумя способами:

- Рост курсовой стоимости бумаг.

- Получение дивидендов.

В идеале, лучше когда оба способа работают и приносят доход своим владельцам.

Можно заниматься инвестированием или спекуляцией.

В чем же отличие?

Инвестор, покупая дивидендные акции, ожидает от них получение постоянного денежного потока. Ежегодно. Плюс со временем стоимость акций будет расти. Но. это долгий процесс, рассчитанный на годы.

Спекулянты пытаются заработать на краткосрочных вложениях. И срубить деньги по быстрому. Здесь и сейчас. Их горизонт — от нескольких дней до пары-тройки месяцев.

Чтобы представить наглядно, перенесем на пример из жизни.

Степан (спекулянт) покупает курицу за 100 рублей. На следующий день она приносит ему яйцо. Степан тут же продает и курицу (за 100 рублей) и яйцо (за 5 рублей). Итого он заработал моментально 5% прибыли. На следующий день — схема повторяется.

Игнат (инвестор) тоже покупает курицу за 100 рублей. Но в отличии от Степана, он ее не продает. А только яйцо. И так каждый раз. Если убрать затраты на корм для птицы, то чистая прибыль с одного яйца уже конечно не 5 рублей, а значительно меньше. Но зато Игнат обеспечил себе постоянную прибыль на долгое время.

Если же Игнат решит не продавать яйцо, а вырастит из него еще одну курицу, то

- его капитал увеличится (две курицы стоят больше, чем одна) — имеем рост курсовой стоимости;

- прибыль от продажи яиц с двух куриц возрастет — высокие дивиденды в следствии развития бизнеса.

Чем заниматься каждый решает сам. Влияет на это множество факторов. Готовы ли постоянно отслеживать выгодные варианты. Или не хотите заморачиваться и инвестируете по принципу «чем реже тем лучше».

Однозначно сказать, какой из способов заработка лучше (и выгоднее) нельзя. Кто-то добивается просто феноменальных успехов в спекуляциях. Другие «поднимают» неплохие деньги именно на долгосрочных вложениях.

5 способов (стратегий) заработка на дивидендах

Чтобы зарабатывать на дивидендах компаний, используйте одну из нижеперечисленных стратегий.

Купил и держи

Самая простая стратегия. Как понятно из названия, нужно купить акции одной или нескольких компаний. И все. Каждый год получая дивиденды. И давая компании расти и развиваться. Рост компании, повлечет увеличение получаемой ее прибыли. А это скажется на размере дивидендных выплат в сторону повышения.

Стратегия «купи и держи» хоть и простая, но не значит, что не прибыльная. Именно на долгосрочных инвестициях были построены многомиллиардные состояния. Минус только один — длительный горизонт инвестирования. От нескольких лет. Но зато, пакет акций обеспечит вас постоянным доходом. И не потребует от вас постоянного отслеживания позиций. И тратить свое время.

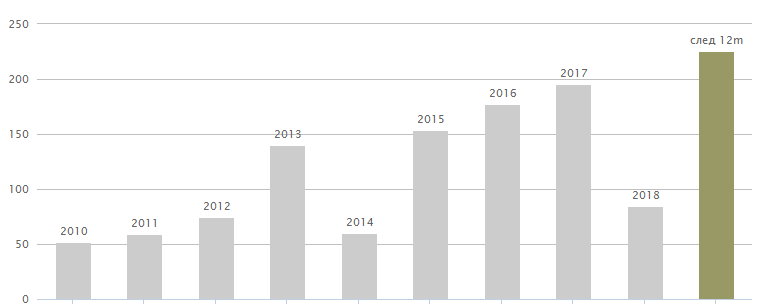

Пример. Постоянный рост дивидендов по акциям Лукойл. С 2010 года в 4 раза. Стоимость акций за этот период тоже выросла — примерно в 2,5 раза.

Покупай дешево

Большим недостатком дивидендных акций, является тот факт, что мы никак не можем повлиять на размер дивидендов. Сколько компания посчитает нужным выплатить своим акционерам, столько вы и получите. И каждый получаете одинаковую сумму на одну акцию. И крупные игроки, владеющие пакетами на сотни миллионов. И частные мелкие инвесторы со своими несколькими штуками.

Но есть способ увеличить прибыль. Для этого нужно покупать «интересные» акции в момент снижения цены.

В течение года на бирже цена может «гулять» как вверх, так и вниз. На десятки процентов. И обычно без видимых серьезных причин. Если смотреть в долгосрочном периоде, то график котировок плавно растет. А вот эти отклонения являются аномальными, с точки зрения средних значений.

Именно вот эти отклонения и будут интересны для получения повышенного дохода.

Ищем дивидендные акции, стоимость которых снизилась относительно пиковых значений. И покупаем. Главное, чтобы это были надежные бумаги. И падение котировок не было связано с серьезными финансовыми трудностями у компании.

Что нам даст эта стратегия?

Покупая с дисконтом, мы на одинаковую сумму сможем приобрести большее количество акций. Которые в свою очередь, будут приносить больше дивидендов.

Например. Акция компании стоила 100 рублей. По ней выплачивались 10 рублей дивидендов. На 100 тысяч рублей можно было купить 1 000 акций. И рассчитывать на ежегодные дивиденды — 10 000 рублей.

Вскоре котировки опустились до 75 рублей. Теперь на 100 тысяч можно приобрести 1 333 акции. И дивидендный доход составил бы уже 13,3 тысячи рублей.

Всего одна удачная сделка позволила увеличить ежегодную доходность на 30%. На все время, пока вы держите бумаги. А не только за первый год. Вы всегда будете получать больше прибыли, по сравнению с инвесторами купившими бумаги по высокой цене.

Покупай до отсечки

Когда становится известен размер дивидендов, начинает расти интерес инвесторам к бумагам. И чем ближе к дате отсечки, тем она выше. В результате постепенно котировки ползут вверх. Все хотят получить дивиденды и покупают, покупают акции.

Смысл стратегии сводится к приобретению нужных нам бумаг под получение дивидендов. И не за 2-3 дня или неделю до отсечки, а заранее. За несколько недель, пока еще котировки сильно не выросли.

Результат. Получение гарантированных заранее известных дивидендов за короткий срок (например, всего за месяц, не нужно ждать целый год). Плюс покупка акций по не завышенным ценам на долгосрок.

Конечно такое развитие сценария происходит не всегда. Но в большинстве случаев мы имеем именно такую картину.

Покупай заранее — продавай в день отсечки

Стратегия практически аналогичная предыдущей. Покупаем интересные бумаги заранее. Но продаем, не дожидаясь отсечки.

Что нам это дает?

На следующий день после закрытия реестра, образуется дивидендный гэп. Котировки резко падают вниз. Приблизительно на величину дивидендов. Уже никому не интересно держать бумаги, по которым следующие дивидендные выплаты будут только через год. И наблюдаются массовые распродажи.

Именно перед самой отсечкой бумаги будут иметь максимальную стоимость. Будущие дивиденды уже заложены в цену. Мы продаем на пике. Не дожидаясь падения на следующий день.

Здесь уже можно покупать акции ближе к отсечке. За неделю.

Да, мы потерям право на получение дивидендов. Но зато за короткий срок заработали на курсовой разнице.

Покупка после дивидендов

После дивидендного гэпа, цена падает. И это тоже интересный момент для входа в бумаги. Покупка с дисконтом имеет более высокий потенциал к росту.

И рынок быстро закрывает эту брешь. На это конечно уходит время от нескольких недель до пары-тройки месяцев. Иногда (кстати не так и редко) цена возвращается на до дивидендный уровень буквально за несколько дней.

Итог. С большей вероятностью за пару месяцев заработок на росте минимум на величину прошлых дивидендных выплат.

Советы

Небольшая подборка советов и рекомендаций по уменьшению рисков и увеличению доходности.

Не ставьте все на зеро

Как обычно действуют новички? Выбирают одну компанию, или пару-тройку, платящих самые щедрые дивиденды. И вкладывают все деньги. Логика в этом есть. Инвестировать в те активы, которые приносят максимальную отдачу.

И совсем забывают о рисках. Что будет если у компании в будущем возникнут финансовые трудности? Чем это грозит?

- Компания может просто перестать выплачивать дивиденды. Или снизить размер в разы.

- Котировки упадут если не в «пол», то на десятки процентов.

В итоге: вы практически полностью теряете дивидендный доход. А избавиться от бумаг можно только с убытком. И даже если это временное явление и через несколько лет все вернется на обычный уровень — этот простой дорого вам обойдется.

Вот такая западня.

Пример. За 2015-2016 года компания Сургутнефтегаз выплачивала своим акционерам щедрые дивиденды. Около 18-22% на акцию. Далее размер катастрофически уменьшился, до скромных 2-3%. Помимо этого котировки акций компании рухнули с 45 до 30 рублей.

Примечательно, что многие другие компании за 2017 год выплачивали просто рекордные размеры дивидендов.

Проблема решается путем расширения портфеля, включая в него акции нескольких компаний. Пусть и с меньшей дивидендной доходностью. Начавшиеся проблемы у одной компании, никак не скажутся на получение дивидендов от других.

Я вижу будущее

Никто, никогда со 100% уверенностью не скажет вам, что будет с рынком или конкретными акциями компаний через 5-10 лет. Даже через 2-3 года. А если скажет, то не верьте ему.

Сегодня компания может платить щедрые дивиденды, а через год урезать их в разы. Такое встречается повсеместно.

И наоборот. Компания с весьма скромной дивидендной историей, может внезапно «выстрелить» и начать выплачивать щедрые дивиденды.

Поэтому делать ставку только на одни высоко дивидендные компании не стоит. Середнячки тоже должны присутствовать в портфеле.

Пример. Дивиденды не были коньком Аэрофлота. В 2002 году акционеры получили скромные 6 копеек на акцию. Иногда компания вообще не вознаграждала акционеров. Были года, когда дивиденды не выплачивались. За 2017 год инвесторы получили 17,5 рублей с акции. И компания обещает в будущем придерживаться высокой дивидендной политики.

За 15 лет дивидендные выплаты выросли почти в 300 раз.

Реинвестиции

Покупка дополнительных акций на получаемые дивиденды, бесплатный способ увеличить доходность инвестиций в будущем.

Например, получили дивиденды из расчета 10% на акцию. На них приобретаете новые. На следующий год заработали уже на 10% больше, в виде дивидендов. И так с каждым годом. Здесь действует правило сложного процента. Которое, на больших сроках способно значительно увеличить и капитал и ежегодную прибыль.

В итоге, примерно через 15 лет у вас будет уже акций в 4 раза больше. И годовой дивидендный доход будет составлять уже 40% от ваших первоначальных вложений.

И это мы еще не учитываем, что котировки тоже могут вырасти в разы. Как и размер дивидендных выплат. Тогда отдача будет еще выше.

Ребалансирвка

После формирование портфеля из дивидендных акций, может произойти следующая ситуация. Какие-то бумаги могут значительно вырасти в цене. И их доля в портфеле будет неестественно высока. И как следствие — повышаются риски при возникновении неблагоприятных ситуаций.

Желательно поддерживать долю активов в одинаковой пропорции (или первоначально заданной). И нужно продавать часть дорогих бумаг. И на них приобрести акции с упавшей ценой.

- не даете рискам расти;

- получаете дополнительную прибыль, продавая часть акций по максимальным ценам;

- на вырученные деньги покупаете намного больше других акций с хорошим дисконтом.

Например, у вас есть 200 тысяч рублей. На эти деньги вы купили Газпром и Сбербанк в равной пропорции. На 100 тысяч акций каждой компании. Через год, акции Сбербанка выросли в 2 раза (+100 тысяч рублей прибыли). А Газпром упал на 30% (30 тысяч убытка).

Чистый финансовый результат — 70 тысяч прибыли. Или 270 тысяч стоимость всех бумаг.

За год доля акций в портфеле изменилась. Теперь на Сбербанк приходится почти 75%, а на Газпром всего 25%.

И если Сбер начнется снижаться — вы будет терпеть очень большие убытки. А рост Газпрома, уже в меньшей степени скажется на общей прибыли.

Продаем 25% портфеля в виде акций Сбера по высокой цене. Таким образом мы фиксируем часть прибыли. И на эти деньги берем Газпром с хорошим дисконтом.

Инвестиции: как заработать на дивидендах

Если вы когда-нибудь интересовались покупкой акций, то, наверняка, слышали про Уорена Баффета. Инвестор-легенда, которому сейчас 86, продолжает будоражить мировой финансовый мир. Консолидированная выручка сверхприбыльной машины Баффета – компании Berkshire Hathaway – по итогам 2016 года составила 223,6 млрд долларов. Если набрать в Google Уорен Баффет, найдете еще много впечатляющих цифр, которые заставляют задуматься: если инвестиции в ценные бумаги – это так прибыльно, можно ли у нас, в Беларуси, получать дивиденды по акциям.

- Что такое дивиденды, акции, капитализация – изучаем терминологию, а заодно поймем, как выплачиваются дивиденды.

- Может ли белорус купить акции Google или Facebook. Что разрешает и запрещает наше законодательство.

- Фонды банковского управления – вот что реально работает, если хотите прикупить ценные бумаги, и у вас есть минимум 10 тысяч долларов.

- Акции и дивиденды, о которых говорит весь мир.

Разбираемся с терминологией

Для начала дадим определение, что такое дивиденды по акциям. Это прибыль, которую получают акционеры компании по финансовым результатам отчетного периода. Если вы покупаете акции, то получаете право на дивиденды по ним. Когда компания развивается и зарабатывает прибыль, то делится ею с акционерами. Доход распределяется пропорционально доле, которой владеет каждый из инвесторов. Некоторые компании выплачивают дивиденды ежегодно, другие – ежеквартально.

У каждой компании своя политика начисления дивидендов. Одни сразу заявляют, что в первые несколько лет не планируют их выплачивать. Другие не обещают ничего конкретного. Третьи опираются на цифры, например, готовы платить акционерам 75% чистой прибыли или 50% свободного денежного потока, или, например, не менее определенной суммы на акцию.

На западе акционерные общества делятся на две категории – компании с акциями роста и «дойные коровы». Совет директоров первых большую часть прибыли вкладывает в развитие бизнеса, дивиденды они либо вовсе не выплачивают, либо сводят к минимуму. Цель – повысить рыночную стоимость акций, инвесторы, а в этом случае спекулянты, покупают бумаги для того, чтобы на пике продать акции и заработать на разнице. Учредители «дойных коров» поступают наоборот – обещают большие дивиденды и привлекают как можно больше инвесторов.

Акция – бессрочная эмиссионная ценная бумага, это доказательство вашего вклада в уставный фонд акционерного общества. Инвестирование в акции дает право участвовать в управлении компанией и получать часть прибыли в виде дивидендов. Акции компании выпускают тогда, когда создают акционерное общество или увеличивают уставной фонд.

Цена акции, по которой её приобретает первый держатель, называется эмиссионной. По рыночной, или курсовой цене акция продаётся и покупается на вторичном рынке. Рыночная стоимость формируется на биржевых торгах, она показывает реальную цену акций. На нее влияют финансовые показатели компании, иногда новости или реплики влиятельных людей могут резко изменять стоимость акций.

Есть любопытное приложение для трейдеров, которое сообщает пользователям о твитах Дональда Трампа: из-за его высказываний акции не одной компании падали в цене. 16 августа капитализация Amazon снизилась примерно на 5,7 млрд долларов всего за два часа. Причиной стал твит президента США, он написал: «Amazon наносит большой урон ритейлерам, которые платят налоги. Города и штаты США страдают от этого, теряется много рабочих мест!».

В начале года за несколько минут упали акции Toyota. Трамп пригрозил компании пошлинами за намерение построить завод в Мексике. Этот твит стоил автопроизводителю 1,2 млрд долларов. В декабре Трамп обрушил капитализацию крупнейшей американской оборонной компании Lockheed Martin. 3,5 миллиарда долларов стоило заявление будущего президента о том, что программа разработки истребителя F-35 слишком дорогостоящая. Вот так за считаные часы и даже минуты изменяется капитализация компаний.

Капитализация – это рост стоимости акций благодаря росту стоимости самой компании. Чтобы заработать на капитализации, нужно продать акции дороже, чем вы их покупали. Рост курсовой стоимости – это одна из главных причин инвестирования в акции.

А у нас в Беларуси свои законы

Хотите стать акционером Google, Facebook, Amazon, IBM или Coca-Cola? Звучит заманчиво, особенно если посмотреть статистику: акции Amazon и Facebook за пять лет увеличилась более чем в 4,5 раза.

Теоретически белорус может купить акции иностранной компании, но самостоятельно сделать это сложно. Есть перечень операций, осуществление которых возможно только с получением разрешения Национального банка. К ним относятся и операции по покупке акций. Получается, если вы хотите купить акции иностранных компаний, то можете с заявлением обратиться в Национальный банк. Скорее всего, он не очень хорошо к этому отнесется, потому что заинтересован в развитии национального сегмента, а подобная торговля может быть расценена как вывод средств из Беларуси. В любом случае ваше заявление будет рассмотрено в течение 15 дней.

Рынок акций в Беларуси развит слабо, но есть вероятность, что в ближайшем будущем его ждут изменения. В июле 2018 года вступит в силу закон «Об инвестиционных фондах». Инвестфонды – это что-то среднее между банковскими депозитами и профессиональной деятельностью на рынке ценных бумаг. Инвесторы вносят свои деньги в фонд, ими распоряжается профессиональная команда, например, покупает или перепродает акции, а прибыль делится между всеми инвесторами. Инвестфонды давно работают в соседних странах: в России они появились в 2001 году, в Казахстане – в 2004.

А как купить акции и получать дивиденды?

Единственный безболезненный и быстрый вариант – заключить договор с компанией-посредником, которая инвестирует в ценные бумаги. Получается, что напрямую вы не покупаете акции, поэтому разрешение Нацбанка не потребуется. Таким посредником может стать банк, который предлагает услугу доверительного управления – фонд банковского управления (ФБУ). В Беларуси несколько банков помогут купить акции иностранных компаний.

Как работают фонды банковского управления? По сути, это коллективное инвестирование: юридические и физические лица передают деньги банку, который управляет всей суммой как одним инвестиционным портфелем. Деньги вкладываются в разные активы – в акции корпоративных эмитентов, акции паевых инвестиционных фондов (ПИФ), еврооблигации, государственные ценные бумаги и корпоративные облигации, производные ценные бумаги (фьючерсные контракты, опционы). Здесь работает эффект «экономии масштаба»: если бы каждый инвестор управлял таким портфелем самостоятельно, то расходы по управлению инвестициями были бы значительно выше, как и риски. Получается, что ваша задача – вложить деньги в фонд, а инвестировать их будут профессионалы. К тому же фонды банковского управления дают реальный выход на мировой рынок ценных бумаг, где можно купить акции Google, Facebook, Amazon, IBM или Coca-Cola.

Доверительное управление – это долгосрочные инвестиции, минимальный срок – один год, но заметную прибыль можно увидеть спустя большее время, хотя бы через три года. Поэтому инвестиции в ФБУ подойдут тем, кто вкладывает не последние деньги, тем более входной порог не маленький – от 10 тысяч долларов.

Интерес банка – это 1–2% годовых от суммы инвестиций, процент фиксированный. Если инвестиции окажутся прибыльными, то банк попросит дополнительный бонус – процент от полученной прибыли. Детали лучше уточнять в конкретном банке, с которым заключаете договор.

Это очень усредненный пример, доход может быть выше или, наоборот, вы окажетесь в минусе. Поэтому если копите на крупную покупку, то вкладывать в ФБУ не стоит: рынок акций рискован, их стоимость может изменяться в большом диапазоне даже в течение одного торгового дня биржи. А когда деньги вам реально понадобятся, акции могут упасть, и вы потеряете часть денег, продав акции по более низкой цене. Рынок ценных бумаг мало похож на Поле чудес из сказки «Золотой ключик», когда из одной монеты вырастает денежное дерево.

Какие акции сейчас покупают

Конечно, все равняются на технологический сектор и каждый квартал ждут отчетности от таких компаний, как Apple. Их финансовые показатели самым прямым образом влияют на стоимость акций. Через белорусские фонды банковского управления вы можете купить ценные бумаги американских технологических компаний Apple, Alphabet, Amazon или Microsoft. Вот что на них можно заработать через пять лет, если инвестировать 10 тысяч долларов.

Любопытный прогноз в начале года опубликовал швейцарский банк Credit Suisse. Его эксперты считают, что к 2020 году рынки ценных бумаг в развивающихся странах будут в два раза обгонять развитые страны по оборотам. Банк прогнозирует, что совокупный оборот торгов на фондовых биржах БРИКС и Латинской Америки будет каждый год увеличиваться на 12% в год, тогда как в развитых странах – только на 6%. Аналитики Credit Suisse говорят, что это связано с повышением покупательной способности населения. Это значит, что для тех, кто ищет, как получать дивиденды с акций, открываются новые горизонты.

Резюмируем

На покупку ценных бумаг не стоит тратить стратегические сбережения: никто не скажет, какие дивиденды от акций вы будете получать, по какой цене их удастся продать, и какой процент принесут вложения в фонды банковского управления. А если рисковать – это не про вас, да и нервы не железные, то положите деньги на депозит или выберите другой способ инвестиций, о которых мы рассказывали. Про акции справедливо одно – с ними нужно строить долгосрочные отношения, и желательно, с внушительной финансовой основой.

Источник https://investfuture.ru/edu/articles/dividendy-dlja-nachinajuschih-5-strategij-zarabotka-na-birzhe

Источник https://vse-dengy.ru/upravlenie-finansami/aktsii/kak-zarabotat-na-dividendah.html

Источник https://mtblog.mtbank.by/investitsii-kak-zarabotat-na-dividendah/

Источник