Инвестирование для начинающих: как вкладывать деньги в акции

Пассивный заработок — слабая сторона многих россиян. Большинство о нем даже не задумываются, остальные же не всегда понимают, с чего начать. Инвестирование в акции — один из самых простых способов сформировать надежный источник пассивного дохода. В этой статье я расскажу новичкам, как инвестировать деньги в акции, что для этого требуется и как выбирать подходящие акции.

Кто такой инвестор

Инвестор — это человек, который покупает ценную бумагу на длительный срок, рассчитывая получать от нее прибыль. Инвестор отличается от трейдера тем, что его основной доход (при работе с акциями) составляют дивиденды, в то время как трейдер стремится получить доход от разницы котировок, покупая и быстро продавая бумаги.

Инвестором может стать любой совершеннолетний гражданин, у которого есть деньги на покупку хотя бы одного лота акций. Но перед тем как инвестировать в акции, новичку стоит познакомиться с теоретической основой этого занятия.

Сколько денег нужно, чтобы начать инвестировать

Теоретически инвестировать в акции можно, имея всего лишь тысячу рублей — главное, чтобы вам хватило на покупку лота акции и оплату комиссий. Но, разумеется, прибыль от такой покупки тоже будет скромной. Например, в 2021 году Сбербанк платит за каждую акцию по 18,7 рубля, выплаты раз в год. Акции банка сейчас стоят по 370 рублей (я округляю), в лоте по 10 акций. Вы сможете купить один лот за 3700 рублей (плюс комиссии), чтобы затем получить 187 рублей дивидендов. Есть и более дешевые акции, лот которых можно купить за тысячу рублей и даже меньше. Надеюсь, что этот расчет избавил некоторых читателей от иллюзий, что вложение в акции окупится в первые же пару лет.

Акции на бирже продаются лотами — это условность, которая позволяет стандартизировать торги. На Московской бирже стандартный лот — 10 акций.

В принципе вы ничего не теряете, если начинаете инвестиции с малых сумм. Просто первое время прибыль будет совсем маленькой, а это деморализует некоторых начинающих инвесторов. Так что перед тем как начать инвестировать в акции, новичку стоит немного подкопить денег. Но ни в коем случае не берите кредит для приобретения акций! Прибыль на бирже не гарантирована, да и с кредитными деньгами всегда есть соблазн потратить их чуть более бездумно, чем свои, кровно заработанные. Кредит на покупку акций — это верный способ разочароваться в инвестициях.

Если вы хотите получать ощутимый доход, я рекомендую начинать инвестировать с 50 000 рублей в кармане. Не нужно инвестировать все сразу — начните с 10–20 тысяч, а остальные вкладывайте, когда лучше разберетесь с механизмом рынка и прибылью от акций.

Обучение

Инвестирование в акции всегда связано с риском. Перед тем, как инвестировать в акции, новичку стоит пройти хотя бы минимальный курс обучения. Разберитесь, что такое акции, из чего складывается прибыль инвестора, как изменяется цена на акцию, как ее спрогнозировать. Получите хотя бы общее представление об экономических процессах, связанных с акциями. Так вы сможете избежать многих простейших ошибок, которые подстерегают вас в начале пути.

Основной источник дохода инвестора при покупке акций — это дивидендные выплаты. О том, как вычисляются дивиденды, я писал в статье: «Дивиденды: как получить, где смотреть отчетности и как определить размер».

Почитайте этот блог или поищите бесплатные курсы для начинающих инвесторов — их полно в интернете. Да, придется потратить немного времени на изучение материалов, но зато вы сэкономите свои деньги, отказавшись от убыточных вложений.

Брокер

Покупать акции безопаснее и удобнее всего на бирже. Если вы живете в России, то оптимальным вариантом станут Московская и Санкт-Петербургская биржа. Первая более популярна, а на второй предлагается больше иностранных акций.

Но вот незадача: частным лицам в России запрещено торговать на бирже. Напрямую заключать сделки и покупать акции вы не сможете. Но как новичку инвестировать в акции, если он не может приобретать ценные бумаги? Вам потребуется брокер — ваш представитель, который будет от вашего лица и за ваши деньги совершать покупки. Акции, которые будут куплены таким образом, будут принадлежать вам. Соответственно, и дивидендный доход будете получать вы, а не брокер.

Сразу отвечу на очень распространенный вопрос — нет, без брокера покупать акции на бирже нельзя. Вообще никак. Не тратьте свое время на поиск обходного пути.

Выбор брокера — это важный шаг для любого инвестора или трейдера. У каждой биржи есть список брокеров, допущенных к торгам. Выбирайте только из этого списка, если не хотите связываться с мошенниками.

Брокер предоставляет посреднические услуги не бесплатно, а за комиссию. Комиссия может взиматься за разные операции: совершение сделки, вывод средств, пополнение баланса и так далее. Слишком высокая комиссия на какую-либо операцию может свести всю вашу прибыль на нет. Большинство брокеров предлагают разные тарифные планы, подходящие для различного стиля торговли. Например, трейдеру (человеку, который скупает бумаги и быстро их продает, получая прибыль от изменения котировок) невыгодно платить большую комиссию за совершение каждой сделки, так что брокеры могут предлагать для трейдеров тарифы с минимальной комиссией за покупку и продажу бумаг. Для инвестора это не столь критично — как правило, он совершает сделки довольно редко, так что эта комиссия не будет серьезным источником убытков.

Обращайте внимание на стоимость обслуживания счета. Большинство брокеров бесплатно обслуживают счет, на котором есть деньги. Есть тарифы, которые предусматривают плату за неиспользуемый счет. Например, если вы в течение месяца не совершали никаких сделок, то с вашего счета спишется 500 рублей. Для инвестора это невыгодно — возможно, будут месяцы, когда вы не будете совершать сделок. По возможности выбирайте брокера, у которого нет такой комиссии.

Перед тем как начать инвестировать в акции, новичку стоит самостоятельно обучиться работе с этими бумагами. Брокер не будет проверять ваши знания. Но учтите, что для допуска ко многим другим инструментам (например, фьючерсам) вам предстоит сперва пройти тестирование у своего брокера. Подробнее о тесте в статье: «Тестирование неквалифицированного инвестора: вопросы и правильные ответы».

Индивидуальный инвестиционный счет

Вы можете получать прибыль от акций двумя способами: держать бумаги у себя и получать дивиденды или продавать их и получать выгоду от разницы стоимости покупки и продажи. В обоих случаях на полученную прибыль придется выплатить подоходный налог (13% от суммы).

ИИС — это один из самых эффективных способов получить налоговые льготы при инвестициях. Вам стоит быть в курсе такой возможности, поэтому я кратко обрисую ее.

Я не буду подробно останавливаться на ИИС и его возможностях; эта тема уже раскрыта в статье: «Что лучше открыть: ИИС или обычный брокерский счет». Если вас заинтересовала возможность получить налоговый вычет, обязательно прочитайте ее.

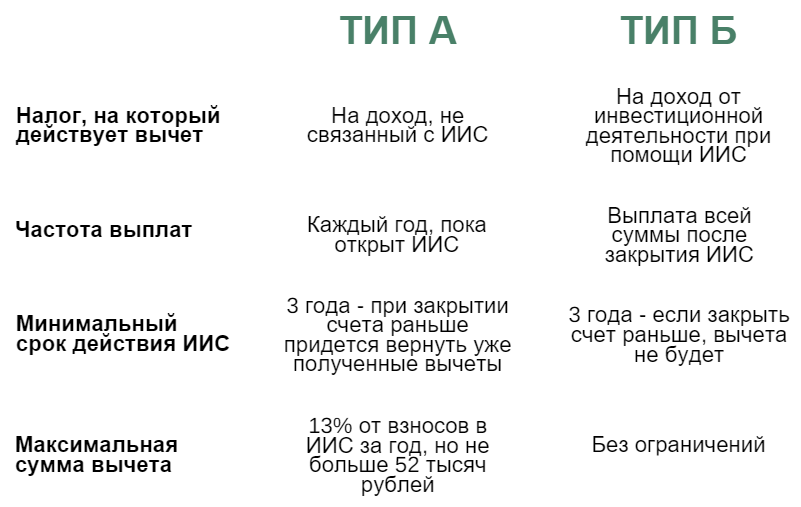

Перед тем как начать инвестировать в акции, новичку нужно выбрать, открывать обычный счет без налогового вычета или ИИС (индивидуальный инвестиционный счет). Второй вариант предлагает вам два типа вычетов (типы А и Б). Либо вы каждый год экономите до 52 000 рублей налогов ежегодно (тип А), либо вы сможете не платить подоходный налог с инвестиционных доходов вообще, но сможете забрать вычет лишь через три года после открытия ИИС (тип Б). У обоих типов есть еще несколько особенностей, которые отображены в таблице ниже.

Выбираем акции

Итак, вы изучили теорию, открыли счет у брокера… Осталось самое важное — выбрать компании для инвестирования.

В какие акции лучше инвестировать новичку? Для начинающих инвесторов больше всего подходят «голубые фишки». Так называют наиболее крупные и устойчивые компании на рынке. Среди российских «голубых фишек» вы наверняка сами сможете назвать Сбербанк, Газпром, Лукойл… Названия «голубых фишек» часто на слуху даже у людей, далеких от инвестиций. Главное преимущество «голубых фишек» — устойчивость. Шанс того, что эти бумаги обесценятся в краткий период времени, очень мал. Более того, «голубые фишки» обычно показывают довольно уверенный (хоть и медленный) рост. Ошибиться при покупке таких акций практически невозможно.

«Голубые фишки» могут приносить не очень впечатляющую прибыль. У этих компаний нет острой необходимости в привлечении частных инвесторов, поэтому они могут платить скромные дивиденды — инвесторы все равно будут скупать их акции. Чтобы увеличить доход, можно разбавить свой инвестиционный портфель акциями менее крупных эмитентов, которые привлекают инвесторов большими выплатами. Здесь труднее выбрать, в какие акции инвестировать новичку, так что я рекомендую приниматься за такие компании лишь тогда, когда вы разберетесь с «голубыми фишками».

У меня есть статья, в которой я рассматриваю наиболее перспективные в 2021 году акции: «Лучшие вложения: 15 самых выгодных российских акций». Вы можете ориентироваться на эту и подобные статьи, выбирая компании для инвестирования.

Компании выплачивают дивиденды с определенной периодичностью. Большинство российских эмитентов платят акционерам раз в год, некоторые выплачивают дивиденды каждый квартал. Если для вас важны частые выплаты, то выбирайте акции таким образом, чтобы дивиденды распределились равномерно в течение года. Например, Сбербанк платит дивиденды в июне. Дополните эти акции Лукойлом (он платит в январе), и вы получите более-менее равномерный доход. Существуют специальные калькуляторы для новичков, чтобы инвестировать деньги в акции с равномерным и предсказуемым доходом.

Привилегированные акции

На странице конкретной ценной бумаги вы можете увидеть пометку: обыкновенная или привилегированная акция. Разница между ними заключается в следующем:

- Владелец привилегированной акции не получает права голоса на собраниях акционеров. Впрочем, для большинства инвесторов это и неважно — вряд ли вы собирались купить акции Газпрома, чтобы участвовать в управлении компанией, верно?

- Привилегированная акция дает право на фиксированный уровень дивидендов. Например, если у компании в текущем году дела идут не очень хорошо, она может прекратить выплату дивидендов по обыкновенным акциям, но владельцам привилегированных выплатить фиксированную сумму будет обязана. Однако если в отчетном периоде был зафиксирован убыток, то компания освобождается от выплат дивидендов по всем акциям.

- Если компания обанкротится, у владельцев привилегированных акций есть приоритет при разделе имущества. Владельцам обыкновенных акций может вообще не достаться никакой компенсации, несмотря на то что акция дает право на долю в имуществе — их часть имущества может быть продана за долги компании.

У привилегированных акций есть важное преимущество — они менее волатильны (то есть цена на них изменяется более плавно и предсказуемо) и, как правило, стоят немного дешевле. Для долгосрочных инвесторов привилегированные акции выглядят привлекательно. В целом неважно, с каких акций начать инвестировать новичку — с обыкновенных или привилегированных. Вы можете приобретать их наравне, формируя свой инвестиционный портфель из различных типов бумаг.

Дальнейшие шаги

Когда вы получите свой первый доход, может появиться соблазн потратить его на различные безделушки и мелочи — порадовать себя за успех. Но если вы хотите, чтобы ваша прибыль со временем только росла, я рекомендую реинвестировать полученные деньги (если не целиком, то хотя бы половину). Увеличьте объем своего инвестиционного портфеля, докупив акций на полученные дивиденды. Поначалу такая операция может показаться бессмысленной — ну, увеличится ваш доход от дивидендов на 10 рублей, большое дело. Но реинвестирование позволяет увеличивать прибыль в геометрической прогрессии. Сегодня вы увеличили доход на 10 рублей, в следующем году — на 100, еще через год — на 1000, и так далее. Одно из важных преимуществ инвестирования — возможность постоянно увеличивать свой пассивный доход. Пользуйтесь этим!

Купленные вами акции формируют инвестиционный портфель. Его нужно периодически пересматривать, отказываясь от неудачных вложений и перемещая свои деньги в более прибыльные бумаги. Это не нужно делать каждый день — достаточно просматривать свои бумаги несколько раз в год.

Чтобы инвестиционный портфель приносил достойную прибыль и не был слишком рискованным, нужно его диверсифицировать. Почитайте об этом в статье: «Диверсификация инвестиционного портфеля: подробный разбор».

Выводы

Из этой статьи вы узнали, какие шаги следует предпринять, чтобы начать инвестировать в акции. Я разобрал, как выбрать брокера, в какие акции инвестировать новичку, как подобрать подходящие бумаги, с какими подводными камнями вам предстоит столкнуться. В статье я постарался дать максимально реалистичный взгляд на потенциальный заработок. Учтите, что инвестиции — это работа для терпеливых. Нетерпеливые инвесторы быстро разочаровываются в бирже, но умение ждать здесь хорошо вознаграждается.

Я надеюсь, что эта статья получилась доступной и понятной для людей, которые очень далеки от ценных бумаг и биржевых торгов. Если материал оказался полезным для вас, поделитесь статьей с друзьями в социальных сетях.

Инвестирование в акции: конкретные и практические шаги, с чего начать + советы, как правильно инвестировать

Хотите реальный способ разбогатеть легально, не потратив на это большую часть своей жизни?👉 Займитесь инвестированием, в частности, советую попробовать инвестиции в акции. А чтобы не было так страшно начинать, в этой статье я расскажу вам, с чего начать обучение, как выбрать высокодоходные ценные бумаги и застраховать себя от потери средств.

К сожалению, в России и других странах СНГ люди привыкли зарабатывать деньги наёмным трудом. Десятки лет они тратят 2/3 своего времени на работу, а потом получают копеечную пенсию. Как выбраться с этих крысиных бегов? Или не вляпаться туда, если вы только на старте взрослой жизни? Решение проблемы есть! Итак, начнём!⏬

Из этой статьи вы узнаете:

- 1 Что собой представляют инвестиции в акции – простое объяснение для начинающих

- 2 Реально ли новичку вложить деньги в акции и заработать на этом 💲?

- 3 Как инвестировать в акции – 3 варианта

- 3.1 Покупка акций на фондовой бирже

- 3.2 Самостоятельное приобретение акций у собственника

- 3.3 Участие в паевом инвестиционном фонде

- 4.1 Шаг 1. Получение знаний

- 4.2 Шаг 2. Выбор брокера

- 4.3 Шаг 3. Формирование инвестиционного портфеля и покупка ценных бумаг

- 5.1 Вопрос 1. В какие акции лучше вложить деньги новичку?

- 5.2 Вопрос 2. Как вложить деньги в акции и получать дивиденды?

- 5.3 Вопрос 3. Что надёжнее начинающему инвестору – краткосрочные или долгосрочные инвестиции в акции?

- 5.4 Вопрос 4. Как происходит инвестирование в американские акции?

Что собой представляют инвестиции в акции – простое объяснение для начинающих

Инвестирование в акции доступно любому человеку. По сути, это вложение средств в работающий бизнес. Тысячи компаний и предприятий заинтересованы в привлечении капитала от частных инвесторов, поэтому выпускают и реализуют ценные бумаги. Полученные деньги пускают в оборот на развитие бизнеса, например, разработку нового продукта. Поэтому если вы в раздумьях, куда вложить 100000 рублей – то вот вам реальный вариант.

Существует два принципа заработка на акциях⏬:

1. Дивиденды

Самый очевидный путь для новичка на фондовом рынке – купить акции и получать дивиденды. Последние представляют собой стабильный и долгосрочный доход, который зависит от размера прибыли компании. Выплаты производятся раз в квартал, полугодие или год.

ВАЖНО. Руководство фирмы даже в случае получения высокой прибыли может принять решение о направлении средств на развитие бизнеса, а не на выплату дивидендов акционерам. Поэтому перед тем, как вкладывать деньги в акции, изучите положения уставных документов, которые касаются дивидендной политики.

2. Рост стоимости ценных бумаг

Чтобы жить на дивиденды, нужно вложить в акции миллионы рублей. Таких сумм для инвестиций у большинства людей нет. К счастью, простым смертным доступен спекулятивный заработок – за счёт роста стоимости ценных бумаг.

Пример. В августе 2018 года одна акция Газпрома стоила 140 руб , а в августе 2019 года – уже 230 руб . Если бы вы вложили в ценные бумаги нефтяной компании 100 тыс. руб., то всего за год смогли б заработать на акциях 64,3 тыс. руб. Кроме того, Газпром ежегодно выплачивает акционерам дивиденды.

В какие акции инвестировать? Всё зависит от финансовых целей. Если для вас на первом месте стабильность и сохранность средств, советуем выбирать инвестиции в «голубые фишки». Для получения высокого пассивного дохода подойдут привилегированные ценные бумаги. Инвестиции в обычные акции, особенно молодых и перспективных компаний, сгодятся для спекулятивного заработка.

Таблица 1 «Виды акций для инвестиций»

Вид Особенности инвестиций Обычные Дают право на долю в компании (+ 1 голос при участии в принятии решений), размер дивидендов заранее не известен. «Голубые фишки» – разновидность обычных акций Их эмитентами выступают мегакорпорации, которые показали устойчивый финансовый рост на протяжении долгих лет. Примеры: Microsoft, Apple, Coca-Cola, Amazon, Газпром, Сбербанк, Яндекс. Привилегированные Не дают права на долю в компании. Однако по привилегированным акциям предусмотрен фиксированный размер дивидендов (как правило, по повышенной ставке). Инвестиции в ценные бумаги, в том числе акции и облигации бывают краткосрочными и долгосрочными. В первом случае доход инвесторов в основном складывается из спекулятивных сделок на фондовой бирже и достигает 20-30% в месяц.

Долгосрочное инвестирование – это покупка акций и удержание их в портфеле более 1 года. «Голубые фишки» приносят инвесторам в среднем 15-20% годового дохода. Акции молодой и перспективной компании за 5-10 лет способны вырасти в цене на сотни и даже тысячи процентов. Но если она обанкротится, вы потеряете инвестиции.

Реально ли новичку вложить деньги в акции и заработать на этом 💲?

Инвестиции в акции для начинающих – это реальность. Чтобы успешно зарабатывать, необязательно иметь финансовое образование или IQ выше 120. Достаточно базовых знаний фондового рынка, логики и умения контролировать эмоции.

Сколько нужно денег для инвестиций в акции? Новичку хватит даже скромного капитала – от 3-5 тыс. руб. Однако вы должны понимать, что если инвестировать небольшие деньги, то за 1 год превратить такую сумму инвестиций в миллион невозможно. Большинство ценных бумаг на короткой дистанции приносят маленький доход, а то и вовсе убытки. А вот долгосрочные инвестиции в акции при грамотном распределении капитала, как правило, оказываются прибыльными.

Пример. В январе 2015 года одна акция Лукойла стоила 2295 руб. , а в январе 2016 года – 2380 руб . Доходность инвестиций за 1 год составила всего 3,7%. Но в январе 2019 года стоимость поднялась уже до 5007 руб . То есть, «терпеливый» инвестор за 4 года смог бы заработать 218%.

И ещё один наглядный пример:

Инвестиции в ценные бумаги имеют ряд преимуществ для новичка по сравнению с другими вариантами. Ознакомившись с нижней таблицей, вы поймёте, почему стоит выбрать акции для инвестирования.

Таблица 2 «Почему инвестирование в акции и облигации – это выгодно»

Объект инвестиций для сравнения Преимущества инвестиций в ценные бумаги Банковский вклад (депозит) Вложив деньги в банк, вы получите максимум 8,5-10% годовых. По инвестициям в акции доходность не ограничена и может достигать сотни %. Недвижимость Для реального вложения в недвижимость без солидного капитала (от 1 млн. руб.) не обойтись. Инвестиции в акции и облигации доступны даже тем, кто имеет скромные сбережения. Драгоценные металлы Ценные бумаги обладают более высокой ликвидностью. При их продаже не нужно платить НДС государству. Инвестору доступен спекулятивный заработок. Валютный рынок Форекс Вложить деньги в акции и получать прибыль с нуля способен даже новичок. Риски средние или минимальные (в зависимости от выбранной стратегии). Инвестиции и заработок на Форекс сопряжены с высокой вероятностью потери средств и доступны только профессионалам. Чужие стартапы Инвестиции в фондовый рынок – это менее рисковый и более понятный для новичков вариант. Собственный бизнес Акции, в отличие от собственного бизнеса, приносят пассивный доход. Инвестиции в них не требует больших затрат времени и сил. Впрочем, вкладывать в акции деньги не так просто, как может показаться сразу. Нужно разбираться в финансовых показателях компании, выбранной отрасли, анализировать котировки ценных бумаг за прошлые периоды, делать прогноз с учётом экономической и политической обстановки в стране.

Вы серьёзно намерены этим заниматься? На какую прибыль хотели бы выйти в первый год?

Новички часто не хотят разбираться во всех тонкостях и инвестируют интуитивно. В результате теряют инвестиции и разочаровываются в фондовом рынке. Если вы хотите избежать типичных ошибок, советуем прочитать статью до конца.

Как инвестировать в акции – 3 варианта

Как начать инвестировать в акции? Всего существует три способа, каждый из которых имеет свои плюсы и минусы, о которых я вам сейчас расскажу⏬.

Покупка акций на фондовой бирже

Согласно российскому законодательству, физические лица не вправе напрямую осуществлять сделки с ценными бумагами на фондовой бирже. Но как инвестировать в акции в таком случае? Через посредника – брокерскую компанию.

Алгоритм действий выглядит так:

- Заходите на сайт брокера.

- Регистрируетесь и проходите верификацию аккаунта, то есть отправляете скан паспорта, чтобы подтвердить личность.

- Открываете счёт. Пополняете его с помощью банковской карты или электронной платёжной системы.

- Скачиваете специальное ПО для осуществления инвестиций – операций купли-продажи акций.

- Покупаете и продаёте ценные бумаги. А если быть точнее, то это делает брокер в соответствии с вашими распоряжениями.

За посреднические услуги брокер взимает комиссию. Но она, как правило, небольшая – десятые или сотые доли процента.

Можно инвестировать в облигации государства, обратившись в банк. Например, Сбербанк оформляет приобретение облигаций федерального займа, эмитентом которых выступает Минфин РФ. Однако доходность инвестиций примерно такая же, как по банковскому вкладу – до 7-8% годовых.

Самостоятельное приобретение акций у собственника

Компании, которые особенно остро нуждаются в деньгах для развития бизнеса, напрямую реализуют ценные бумаги частным инвесторам. Соответствующие предложения иногда размещаются в Интернете на официальных сайтах молодых организаций.

Совет. Вы можете разместить объявления «скупаю акции» или «делаю вложения в бизнес» в социальных сетях и ждать писем от собственников. Например, в ВК есть группа «Продажа / Покупка акций».

Начинать инвестирование следует с детального изучения договора на сайте. Проанализируйте порядок начисления и выплаты дивидендов, узнайте о минимальной сумме инвестиций и способах оплаты. Зарегистрируйтесь в системе и отправьте заявку. Если её одобрят, вы сможете заключить с эмитентом договор и приобрести акции.

Преимущество самостоятельной покупки ценных бумаг в экономии средств. Вам не нужно переплачивать деньги посредникам, а сам эмитент нередко предоставляет скидку 5-10%. Но и риски очень высоки. Как правило, напрямую акции реализует молодая фирма, и сделать точный прогноз прибыли невозможно. Если она обанкротится, вы потеряете инвестиции.

Участие в паевом инвестиционном фонде

Паевой инвестиционный фонд (ПИФ) – это объединение инвестиций нескольких частных инвесторов. Деньгами последних распоряжаются профессиональные управляющие, которые взимают за свои услуги комиссию. Специалисты сами формируют инвестиционный портфель, грамотно вкладывая средства участников.

Принцип работы ПИФов

Это нормальный вариант, если вы думаете, куда вложить 300000 рублей, к примеру. ПИФы обладают следующими преимуществами:

- пассивный доход – от 20% годовых;

- риски ниже, чем при самостоятельном инвестировании в акции;

- деятельность находится под строгим контролем государства;

- в случае банкротства инвестиции не «сгорают», а переходят под управление другого фонда.

К сожалению, недостатки у ПИФов тоже имеются. Главный из них – отсутствие прозрачности инвестиций. Вложив деньги, вы не сможете увидеть детальную отчётность по конкретным акциям и облигациям. Грубо говоря, не будете на 100% знать, куда ушли ваши инвестиции. Доходность обычно ниже, чем заявлено в рекламе, а проверить полную информацию о фонде негде. Кроме того, за профессиональное управление нужно регулярно платить административные сборы, даже в случае отсутствия прибыли.

Это интересно. Сегодня многие граждане, которые застали 90-е годы, задают вопросы про Первый инвестиционный ваучерный фонд. А именно, как получить дивиденды по его ваучерам. Первый инвестиционный ваучерный фонд был создан в 1993 году , когда проводилась массовая приватизация государственных предприятий. Контора много раз меняла названия и организационно-правовую форму. Сейчас Первый инвестиционный ваучерный фонд называется ПАО «Меридиан». Последний раз он производил выплаты дивидендов в 2012 году (всего 31 копейку на обыкновенную акцию). Согласно российскому законодательству, срок на их получение истёк ещё в 2015 году . Сегодня ваучеры организации «Первый инвестиционный ваучерный фонд» уже ничего не стоят.

Национальный инвестиционный фонд приватизации Республики Татарстан – аналогичная ситуация. Был создан в 1993 году , несколько раз реорганизовывался. Последняя выплата дивидендов производилась в 2011 году . Сейчас фонд ликвидирован.

С чего начать инвестирование в акции и облигации – 3 практических шага

Перед тем как вкладывать деньги в акции, определитесь со своими финансовыми целями. Если вы хотите получать стабильный доход и обеспечить себе достойную старость, выбирайте долгосрочное инвестирование. Желательно начинать с капитала не менее 60 тыс. руб. Если у вас пока нет такой суммы инвестиций, не беда. Просто не забывайте регулярно реинвестировать полученную прибыль, докупая новые акции.

Если хотите заработать много денег – изучите стратегии краткосрочного инвестирования (в частности, скальпинг), чтобы за короткий срок увеличить имеющийся капитал. Но помните, что и рисков здесь больше.

Шаг 1. Получение знаний

С чего начать изучение фондового рынка? Советуем прочитать следующие книги:

- В. Савенок «Ваши деньги должны работать»;

- Б. Грэм «Разумный инвестор»;

- У. Баффет, Л. Каннингем «Эссе об инвестициях, корпоративных финансах и управлении компаниями»;

- Дж. К. Богл «Руководство разумного инвестора»;

- Ф. Фишер «Обыкновенные акции и необыкновенные доходы».

Они научат вас правильно инвестировать и снижать риски. Помогут понять, какие факторы влияют на стоимость ценных бумаг, когда лучше покупать и продавать акции. Указанная литература больше подходит для тех, кто нацелен на долгосрочное инвестирование.

Чтобы успешно заниматься трейдингом, нужно освоить технический анализ. Самостоятельно разобраться в теме по книгам, блогам и youtube-каналам очень сложно. Лучше пройти обучение на платных курсах или у профессионала.

Шаг 2. Выбор брокера

Если выбрать ненадёжную компанию, есть риск столкнуться с блокировкой аккаунта, невозможностью вывода средств, повторной верификацией и другими проблемами. Чтобы сохранить и приумножить инвестиции, советуем сотрудничать только с легальными российскими брокерами, имеющими лицензию Центробанка и работающими на рынке более 10 лет.

Таблица 3 «ТОП-3 брокера для инвестиций в акции»

Наименование Описание Открытие Брокер Зарегистрирован в 1995 году. Регулярно получает премии престижного конкурса РФ «Элита фондового рынка», имеет максимальный рейтинг надёжности ААА Национального рейтингового агентства НРА. Предоставляет доступ к популярным торговым терминалам Quik и MetaTrader5. Отсутствует минимальный порог вхождения. БКС Брокер Зарегистрирован в 1995 году. Имеет максимальный рейтинг надёжности ААА и более 120 офисов на территории России. В службе поддержки трудятся компетентные сотрудники. Минимальная сумма инвестиций – 50 тыс. руб., комиссия – от 0,0177%. Финам Зарегистрирован в 2000 году. Предоставляет услугу «Единый счёт», с помощью которой клиенты могут с одного счёта осуществлять операции на американских торговых площадках Nyse, Nasdaq, а также рынках Московской биржи. В 2015 году запустил уникальный сервис «Интернет-магазин акций»: для покупки ценных бумаг достаточно иметь банковскую карту и выход в Интернет. Минимальная сумма инвестиций – 30 тыс. руб., комиссия – от 0,0027%. Не советуем выбирать брокера, зарегистрированного не на территории РФ. Ведь в случае спорных моментов вам придётся возвращать деньги по законам иностранного государства.

Брокер открывает счёт дистанционно за 5-10 минут. Для этого нужно указать Ф.И.О., номер телефона, адрес электронной почты и выслать сканы паспорта. Затем вам станет доступна покупка акций через терминал, личный кабинет или мобильное приложение.

Шаг 3. Формирование инвестиционного портфеля и покупка ценных бумаг

В какие акции лучше вложить деньги? При выборе рекомендуем придерживаться следующих критериев:

- Знакомая отрасль

Инвестируйте средства лишь в те компании, бизнес которых вам хорошо понятен. Только так вы сможете вовремя определить факторы, способные повлиять на изменение стоимости акций. - Низкий уровень конкуренции

Успешный инвестор Уоррен Баффет предпочитает вкладывать деньги в акции компаний, способных удерживать конкурентное преимущество или положение монополиста на протяжении долгих лет. Примеры: производство уникальных бритвенных станков Gilette (корпорация Proctor&Gamble), выпуск пластиковых карт Visa, Master Card. - Стабильные финансовые показатели

Если вы выбрали инвестиции в организации, существующие на рынке более 5 лет, проанализируйте финансовую отчётность за прошедшие периоды. Резкие колебания прибыли/убытков – это плохой показатель. Желательно, чтобы выбранный вами бизнес не зависел от сезонности и моды на определённые товары.

Совет. Нельзя класть все яйца в одну корзину. В идеале ваш инвестиционный портфель должен включать бумаги как минимум 5-7 компаний из разных ниш, в том числе российские или зарубежные «голубые фишки». Тогда прибыль от одних активов перекроет убытки по другим, и в целом вы выйдете в плюс.

Итак, теперь вы знаете, в какие акции лучше вложить деньги, и открыли счёт в брокерской конторе. Остальное – дело техники. Разобраться в интерфейсе торгового терминала (приложения) и купить акции под силу даже новичку.

Разъяснить неясные моменты поможет служба поддержки брокера.

Ответы от экспертов на самые популярные вопросы

В этом разделе статьи вы найдёте ответы на вопросы, которые задают 90% начинающих инвесторов. Обязательно прочтите полезную информацию перед тем, как вкладывать деньги в фондовый рынок.

А пока советую послушать интересные факты о жизни и принципах инвестирования одного из крупнейших мировых инвесторов – Уоррена Баффетта. Если ві в поиске вариантов, куда вложить миллион рублей, чтобы заработать – смело следуйте его советам.

Вопрос 1. В какие акции лучше вложить деньги новичку?

В «Голубые фишки», поскольку инвестиции в них сопряжены с минимальными рисками. Для примера, акции российских компаний Газпром, Сбербанк и Лукойл имеют только дивидендную доходность на уровне 4-6%, а также растут в цене в долгосрочной перспективе.

Это интересно. Как правило, акции иностранных компаний в период экономического подъёма растут медленнее, чем российских. Но они также дают меньшую просадку во время кризиса.

Вопрос 2. Как вложить деньги в акции и получать дивиденды?

Не все топовые корпорации со стабильными финансовыми показателями выплачивают акционерам дивиденды. Как выбрать акции, по которым предусмотрен дивидендный доход? Список иностранных компаний, выплачивающих дивиденды, можно посмотреть на сайте dividend.com, российских – на banki.ru.

Обращайте внимание на историю выплат. Если организация регулярно выплачивала акционерам дивиденды на протяжении последних 5-10 лет, высока вероятность, что такая традиция продолжится.

ВАЖНО. Посчитайте, какая часть прибыли компании уходит на выплату дивидендов. Если более 70% – это плохой показатель. Ведь грамотное руководство скорее потратит большую часть заработанных средств на развитие бизнеса.

Вопрос 3. Что надёжнее начинающему инвестору – краткосрочные или долгосрочные инвестиции в акции?

В целом инвестиции в акции – это скорее долгосрочное инвестирование. Стратегия «купи и держи» максимально проста в понимании, при этом приносит стабильный доход. Она идеально подходит для новичка. Главное – набраться терпения и не продавать акции в период временного спада экономики.

Краткосрочные инвестиции (спекулятивные операции) позволяют зарабатывать деньги как на росте, так и на падении стоимости ценных бумаг. Но требуют знания технического анализа. Большинство начинающих трейдеров терпят убытки в первый год торговли или имеют слабую отдачу от инвестиций.

Вопрос 4. Как происходит инвестирование в американские акции?

Хотите стать владельцем Microsoft, Amazon и других «голубых фишек» США? Или вложить средства в зарубежные организации, занимающиеся разработкой инновационных продуктов и услуг? Инвестирование в американские акции мало чем отличается от покупки ценных бумаг российских компаний.

У вас есть два варианта для инвестиций:

- Инвестировать через иностранную брокерскую компанию, имеющую лицензию США на осуществление биржевой торговли

Например, Interactive Brokers или Just2Trade. Минимальные суммы инвестиций там немаленькие – от 2,5-10 тыс. $, а торговые терминалы не русифицированы. Верификация аккаунта занимает в среднем 1-2 недели. Плюс этого варианта в широком выборе американских акций и других финансовых инструментов. - Инвестировать через российского брокера

Например, БКС Брокер позволяет покупать американские акции и ETF-фонды через посредническую компанию «БКС Кипр». Минимальная сумма инвестиций – 5 тыс. $. Торговые терминалы доступны на русском языке.

ВАЖНО. Инвестиции в российские акции предоставляют право на получение налогового вычета в размере 13% (освобождение от подоходного налога). При вложениях в американские ценные бумаги такая льгота не предусмотрена.

Заключение

Любые деньги можно потратить вмиг или умножить в десятки раз. Богатые люди отличаются от бедных тем, что выбирают второй вариант. Они не тратят последние сбережения на покупку статусных вещей, а экономят деньги, чтобы затем инвестировать в ценные бумаги, фонды, недвижимость, валюту и другие финансовые инструменты. Стоит ли продолжать жить как все или заранее позаботиться о своём будущем, решать только вам.

Источник https://bayturin.ru/investirovanie-dlya-nachinayushhih-kak-vkladyvat-dengi-v-aktsii/

Источник https://whiteprofit.ru/investirovanie/investicii-v-akcii-dlja-novichkov.htm

Источник