Социальная ипотека в 2022 году

Популярные предложения по ипотеке в 2022 году

- Ипотека: от 4,99% годовых

- Сумма: от 600 тыс. руб. до 50 000 000 руб.

- Срок: до 30 лет

- Первоначальный взнос: от 10%

| Узнать условия |

- Ипотека: от 7,8%

- Сумма: от 500 тыс. до 50 млн руб.

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 30%

| Узнать условия |

- Ипотека: от 5,34%

- Сумма: от 300 тыс.

- Срок: до 25 лет

- Первоначальный взнос: от 5%

| Узнать условия |

- Ипотека: от 7,1% годовых

- Сумма: от 300 тыс. руб. (для регионов) и от 600 тыс. руб. (для Москвы и МО)

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 20%

| Узнать условия |

- Ипотека: от 8,09% годовых

- Сумма: до 26 000 000 руб.

- Срок: до 30 лет

- Первоначальный взнос: от 15%

| Узнать условия |

| Узнать подробнее |

Условия социальной ипотеки

— Официального нормативного определения «социальная ипотека» не существует. Под ним обычно понимается предоставление кредитно-финансовыми организациями ипотечного кредитования с частичным возмещением затрат государством, — рассказывает Татьяна. — Недополученные доходы возмещаются кредиторам по займам в пределах средств, выделенных обществу для этой цели из федерального бюджета и других, определенных Правительством РФ, источников.

Проще говоря, социальная ипотека — это целый набор программ, который может отличаться от региона к региону и для конкретных профессий, например, врачей и учителей. Общее у них то, что часть кредита банку компенсируется из бюджета — в итоге заемщику выгодно получать такую ипотеку.

Для получения социальной ипотеки прописаны следующие условия:

- валютой кредитного обязательства является рубль;

- кредитный договор заключен в срок, оговоренный программой;

- кредит выдан в пределах установленного лимита средств;

- размер процентной ставки ниже, чем предлагают банки. Кредитным договором может быть предусмотрено увеличение процентной ставки.

Требования банка к заемщикам

Несмотря на социальную ипотеку, финансовые учреждения не менее требовательны к заемщикам. Банки учитывают возраст, семейное положение, другое ваше имущество. Для получения социальной ипотеки по госпрограмме от заемщика также потребуется выполнить ряд условий, которые определяет закон в регионе. Среди них:

- заемщик является гражданином Российской Федерации;

- имеет определенный трудовой стаж ли профессию;

- является «нуждающимся», то есть не имеет собственного жилья, либо его габариты и состояние (аварийное) не подходят для проживания.

Требования банка к недвижимости

Как отмечает Татьяна Шадрина, требования банка к недвижимости в рамках социальной ипотеки 2022 следующие:

- заемщик может приобрести у юридических лиц жилые помещения, находящиеся на этапе строительства, по договорам участия в долевом строительстве или эскроу-счету;

- заемщик может приобрести жилые помещения по договорам купли-продажи в многоквартирных домах и домах, построенных с привлечением денежных средств участников долевого строительства и введенных в эксплуатацию, у застройщиков.

Какие банки выдают социальную ипотеку

Как оформить социальную ипотеку

Процедура оформления социальной ипотеки классическая. Она фактически ни чем не отличается от других льготных программ.

— Для оформления социальной ипотеки нужно собрать пакет необходимых документов. Перед сбором лучше уточнить их количество и наименования в банке, в который вы обратились, — говорит Татьяна Шадрина.

Документы

Документы, необходимые заемщику по социальной ипотеке, вам подскажут в банке. Но в целом список стандартный и точно понадобятся:

- паспорт РФ;

- заявление заемщика;

- документ, подтверждающий регистрацию по месту пребывания (в случае временной регистрации);

Программы

Вот какие ипотечные программы в 2022 году в России можно назвать «социальной ипотекой».

Военная ипотека. Особая субсидия для военнослужащих, которую можно получить после определенной выслуги лет.

Молодым семьям до 36 лет с детьми. В каждом регионе свои условия по метражу и максимальной сумме кредита. Подробности узнавайте в соцзащите по месту жительства, министерстве или управлении соцотношений.

Банковские «социальные ипотеки». На сайтах российских банках вы можете найти предложения такого кредита. Они не имеют ничего общего с программами господдержки, субсидиями и льготами. По сути это акция банка. Например, для семей с ребенком предлагают ставку чуть ниже рыночной и другие более выгодные условия.

Ипотека специалистам. Решение о ней принимают на базе определенного ведомства. Например, социальная ипотека может распространятся на врачей, педагогов, специалистов оборонно-промышленного комплекса. Предусмотрена ли такая по вашей стезе — узнавайте у работодателя.

Социальная ипотека в Москве и Московской области

Для жителей столичного региона существуют конкретные программы, которые так и называются — «Социальная ипотека». Однако суть их разная.

В Москве. Если человек стоит на жилищном учете, т.е. ждет очереди на льготную квартиру как нуждающийся, то ему предлагают решение: купить помещение, которым владеет город или область по льготной цене.

Проще говоря, у Москвы в собственности есть квартиры. В большинстве своем это старый фонд. Его продают на городских аукционах, но по программе социальной ипотеки можно выбрать свободный объект вне конкурса. А если он нуждается в ремонте, то в Москве еще и дают денежную компенсацию.

Есть нюанс. В Москве участвовать в программе могут только те, кто встал на жилищный учет до 1 марта 2005 года. Более подробно расскажут специалисты Департамента городского имущества.

В Московской области. Получить социальную ипотеку могут учителя, врачи (в том числе фельдшеры скорой) и молодые ученые. Тело кредита — сумму займа — участник программы не платит. За него это делает бюджет. Льготник только гасит проценты. Всю информацию предоставят в том ведомстве, к которому относится сотрудник. Например, у врачей это Минздрав, а у педагогов — Минобразования.

Ипотека в Москве

Москва — город, в котором сосредоточены все федеральные банки России, плюс есть много местных. Ассортимент жилищных продуктов просто огромен. Есть стандартные программы, без справок, без первоначального взноса. Все доступные для оформления ипотеки в столице — на этой странице.

| Макс. сумма | 50 000 000 Р |

| Ставка | От 4,69% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 8,85% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 20% |

| Возраст | 21-65 лет |

| Решение | 10 минут |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 10,19% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 12,74% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 4,69% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 40 000 000 Р |

| Ставка | 9,09% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 5 дней |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,7% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 40 000 000 Р |

| Ставка | 9,09% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 5 дней |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 10,2% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | 4,89% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 9,89% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 10% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,34% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

Статьи об ипотеке

Ипотека в Москве — особый банковский продукт. Цены на недвижимость в столице — самые высокие в РФ, поэтому банки часто создают особые условия, снижают ставки при больших суммах. В целом же, здесь можно купить любой объект недвижимости, использовать все субсидии. Все доступные для оформления программы — на Бробанк.ру.

- Особенности оформления ипотеки в Москве

- Покупка квартиры в новостройке

- Если вы хотите купить квартиру на вторичном рынке

- Самая дешевая ипотека в Москве

- Другие ипотечные программы банков Москвы

- Как оформить ипотеку в Москве

Особенности оформления ипотеки в Москве

Ключевая особенность — это стоимость квадратного метра. Поэтому крайне важно выбрать банк с хорошими условиями заключения договора, чтобы переплата не была категорично большой. Разница в ставке даже в 0,5% будет играть существенную роль.

Особенности ипотеки в столице:

- чтобы взять ипотеку в Москве, нужен приличный первоначальный взнос. Например при относительно невысокой цене квартиры в 10 млн. заемщику нужно иметь минимум 1-1,5 млн собственных средств;

- огромный выбор новостроек, особенно в отдаленных от центра районах. Москва активно застраивается, поэтому можно найти хорошее партнерское предложение от банка и застройщика;

- некоторые банки снижают ставки при больших суммах кредита. Например, если обратиться к Газпромбанку, то при цене недвижимости в Москве более 10 млн банк даст скидку к ставке;

- жителям столицы часто полагаются субсидии, они могут участвовать в госпрограммах по обеспечению жильем. Все эти права можно реализовать при оформлении ипотеки в любом банке города.

Для многих критическим становится вопрос первого взноса. Без первоначального взноса в Москве ипотеку не оформить. Некоторые банки допускают его покрытие материнским капиталом. Но размер капитала — 483 или 639 тысяч. Этого будет мало, придется добавлять свои средства.

Покупка квартиры в новостройке

Многие жители столицы предпочитают приобретение квартиры в новостройке. Благо, что в Москве работают многие крупные строительные компании, к которым нет нареканий по качеству и юридической чистоте работы.

Если вы хотите купить квартиру в ипотеку, есть два варианта действий:

- Сначала выбрать дом или ЖК, после узнавать у застройщика, какими банками аккредитован объект. Оформить ипотеку можно только в них. И хорошо, если это перечень из 3-5 банков, тогда есть выбор.

- Сначала выбрать банк, а после смотреть на его сайте, какие новостройки он аккредитовал. При одобрении можно купить жилье в любой из них.

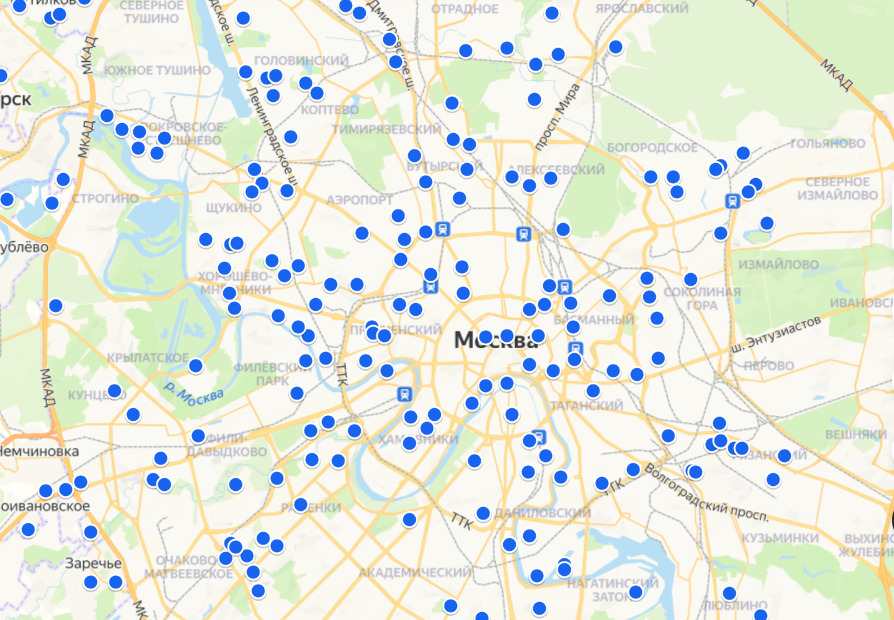

Например, вот скрин карты аккредитованных новостроек Сбербанка в Москве:

Покупка возможна только в аккредитованной, то есть проверенной банком новостройке. Это плюс для заемщика: плохие или рискованные объекты проверку ипотечных банков не проходят.

Если вы хотите купить квартиру на вторичном рынке

Ипотека на вторичное жилье также выдается всеми банками Москвы, работающими с жилищными программами. Но здесь важный момент — покупаемая недвижимость остается в залоге у банка, поэтому должна соответствовать его критериям.

Обычно критерии касаются года постройки дома, его состояния, обязательного проведения всех коммуникаций, наличия кухни и санузла, окон и дверей. Аварийные дома банки не рассматривают.

При любом виде сделки проводится обязательная экспертная оценка объекта, банк получит полный расклад. Если недвижимость не соответствует критериям кредитора, заключение договора будет невозможным.

Самая дешевая ипотека в Москве

Конечно, всех интересует, в каких банка можно оформить самый выгодный договор ипотечного кредитования. А если учесть, что в столице работают десятки банков с ипотеками в продуктовой линейке, хороший вариант точно можно найти.

Для начала рассмотрим основные критерии выбора банка в Москве и других городах:

- какой требуется первоначальный взнос для покупки нужной вам недвижимости. Для новостройки это 10-15%, для вторички — 15-20%, для загородных домов и дач — 20-30%;

- можно ли пустить на первый взнос материнский капитал, покрыть им ПВ полностью или частично. Конечно, если это для вас актуально;

- какие реально процентные ставки будут назначены. Важно смотреть сетку ставок, а не на ту, что указана в описании продукта. Обычно это просто базовая, к которой будут применяться коэффициенты;

- на какой срок можно заключить договор. Если нужен период больше 25 лет, он есть не в каждом банке.

Рассмотрим лучшие предложения банков Москвы по выдаче ипотеки. Для примера возьмем программы по покупке квартиры на вторичном рынке:

| Банк | Базовая ставка | Первый взнос, от | Срок |

| Сбербанк | 8,1% | 10% для зарпл. клиентов, 15% для остальных | до 30 лет |

| ВТБ | 8,4% | 10% | до 30 лет |

| ТКБ | 8,79% | 10% | до 25 лет |

| Зенит | 8,69% | 15% | до 25 лет |

| Открытие | 8% | 10% для зарпл. клиентов, 20% для остальных | до 30 лет |

Чаще всего лучшие предложения исходят от банка, через который заемщик получает зарплату. Зарплатным клиентам традиционно снижают ставки на 0,3-1%.

Указанные в таблице базовые ставки ни о чем не говорят, не несут конкретной информации о переплате. Каждый банк разрабатывает свою сетку повышающих и понижающих коэффициентов, которые применяются к базовой ставке.

Например, банки повышают процент за выдачу ипотеки без справок, за отказ от личного страхования, за небольшой первоначальный взнос. Могут понижать за обращение за ипотекой онлайн, за большой первый взнос, за получение зарплаты в этом же банке. Некоторые кредиторы дают льготы госслужащим.

У каждого банка все индивидуально. Поэтому, выбирая, смотрите на сетку ставок. Определите актуальный для себя процент и после можете делать расчет ипотеки на калькуляторе и подавать заявки.

Другие ипотечные программы банков Москвы

В банках столицы можно оформить любой ипотечный кредит, приобрести любую недвижимость, воспользоваться всеми доступными государственными программами субсидирования.

Кроме ипотеки на квартиры первичного и вторичного рынка вам доступны такие предложения:

-

; , дачи, земли; или последней доли в квартире;

- на покупку гаража или машиноместа; для семей, в которых с 1 января 2018 года появился второй или последующий ребенок; ; , в том числе военной; .

Отдельного внимания заслуживает сельская ипотека. Вокруг Москвы застраивается много территорий, которые относятся к сельским. При покупке там квартир и домов от застройщиков можно оформить ипотеку по сельской программе с государственным субсидированием. Ставка составит всего 3% годовых.

Как оформить ипотеку в Москве

Главная задача — выбрать банк с хорошими условиями, которому вы подойдете в качестве заемщика. У клиента должна быть хорошая кредитная история, достаточный для погашения ипотеки уровень платежеспособности, полный комплект документов.

Многие банки принимают заявки на получение ипотеки через интернет и даже снижают ставки за такую форму обращения. В итоге, если рассмотреть вариант покупки в Москве квартиры на вторичном рынке, алгоритм действий будет таким:

- Подача в банк онлайн-заявки, заполнение всех полей, контактных данных. Некоторые кредиторы сразу выдают предварительное решение.

- Клиент приглашается в офис, куда нужно принести справки о доходах, документы о семейном положении и другие требуемые банком бумаги.

- В течение 2-3 дней принимается решение, при одобрении банк сообщает возможную сумму выдачи. В ее рамках можно искать предмет покупки, по поиск дают 60-90 дней.

- Сбор документации на покупаемый объект, заказ его экспертной оценки.

- Проверка банком юридической чистоты сделки, принятие окончательного решения.

- Подписание кредитного договора, покупка страховки на объект.

- Регистрация договора в Росреестре, передача денег продавцу.

Во всех банках Москвы ипотека оформляется и погашается идентичным образом. По итогу выдачи ссуды заемщик получает график гашения, он должен каждый месяц вносить на счет идентичную сумму. В любой момент можно сделать полное или частичное досрочное погашение.

Ипотека для госслужащих и других бюджетников в Сбербанке в 2022 году

Для привлечения и удержания ценных кадров в федеральных государственных структурах правительство оказывает им поддержку в решении жилищного вопроса. Оформляя ипотеку на приобретение жилья, госслужащие и бюджетники могут рассчитывать на льготное субсидирование, которое можно направить на первоначальный взнос. Сбербанк – лидер финансового сектора России, реализующий данную программу по выгодной ставке: от 0,1% в первый год (со скидкой от застройщика) и от 6,1% со второго года.

Преимущества Сбербанка для бюджетников

При проживании в квартире, площадь которой на каждого члена семьи меньше установленной нормы, и при наличии необходимости улучшения жилищных условий человек может претендовать на господдержку. При оформлении займа на недвижимость работникам бюджетной сферы также полагается субсидия.

Преимущества оформления ипотечного кредита бюджетниками в Сбербанке:

- Процент по кредиту ниже, чем по всем остальным программам : в первый год 0,1%, далее 6,1%.

- Нет необходимости посещать банк, заявку можно оформить самостоятельно на сайте “ ДомКлик ”.

- Возможность получить до 12 млн руб.

- Оформить ипотеку работникам бюджетной сферы можно со скидками от аккредитованных застройщиков. Получить индивидуальное предложение можно на официальном портале “ ДомКлик ”.

- По кредиту отсутствуют скрытые комиссии и платежи.

- Если бюджетнику заработная плата поступает на счет в Сбербанке, то ему не придется подтверждать свой доход. Также ему будет снижена процентная ставка на 1%.

- Ипотечный займ можно погасить частично с первого месяца, а полностью – через полгода. Досрочное погашение производится через мобильное приложение “ Сбербанк-Онлайн ”.

- В Сбербанке имеется услуга электронной регистрации сделки в юстиции, которая не только снижает ставку по кредиту, но и ускоряет процесс оформления. Более подробная информация об услуге:

Условия ипотечного кредитования

Кредиты госслужащи м выдаются при участии государственного бюджета, в связи с этим условия по ипотеке могут значительно отличаться от условий стандартных программ:

- Минимальная сумма займа – 300 тыс. руб. Максимальная – 12 млн на объекты в пределах Москвы и Санкт-Петербурга, 6 млн – в иных регионах России.

- Ставка по ипотеке в Сбербанке для государственных служащих составляет 0,1% в первый год (действует скидка от аккредитованного застройщика), далее – от 6,1%.

- Срок кредитования – до 20 лет.

- Первоначальный взнос – от 15%.

- Для подтверждения дохода клиент должен предоставить справку с места работы и 2-НДФЛ.

- Обеспечением по займу является кредитуемая недвижимость.

- Банк обязывает страховать залоговое имущество от рисков утраты/гибели или повреждения на весь срок погашения кредита.

- Право участвовать в программе получают заемщики, приобретающие строящееся жилье или уже готовую квартиру у юридического лица.

- Сбербанк не ограничивает клиентов в сроках завершения строительства дома.

- Документы на квартиру необходимо предоставить в течение 90 дней со дня одобрения заявки.

- Оформить договор с господдержкой можно до 1 июля 2021-2022 годах.

- Несмотря на то что программа рассчитана на помощь нуждающимся, она имеет множество нюансов, которые важно учитывать до оформления ипотеки.

Дополнительные условия выдачи льгот

Льготная ипотека госслужащим и бюджетникам в Сбербанке выдается только при наличии необходимости в улучшении жилищных условий. Кому полагаются субсидии:

- госслужащим, проживающим всей семьей или с близкими родственниками;

- заемщикам, снимающим квартиру или коммуналку, не имеющим собственного жилья;

- работникам бюджетной сферы, живущим в квартире, площадь которой не отвечает установленным санитарным требованиям и нормам (менее 18 м2 на каждого члена семьи из трех человек).

Размер и условия получения льготы по ипотеке зависят от профессии соискателя. Кредит муниципальным служащим выдается только при наличии определенного стажа в бюджетной сфере:

- для учителей – от 3 лет;

- для ученых – от 5 лет;

- для военнослужащих – более 3 лет участия в накопительной ипотечной системе (НИС).

При этом заемщики обязаны отработать от 5 до 10 лет в данной сфере после получения средств, в противном случае их обяжут вернуть всю сумму или часть выделенной субсидии.

Размер выплаты зависит от коэффициента повышения (табл. 1), средней стоимости недвижимости в регионе заемщика, но не превышает 30-35% от суммы займа.

Таблица 1. Коэффициент повышения субсидии

| Выслуга госслужащего, лет | Повышающий субсидию коэффициент |

| До 3 | 1 |

| 3 – 5 | 1,05 |

| 5 – 9 | 1,1 |

| 9 – 11 | 1,15 |

| 11– 15 | 1,2 |

| 15 – 20 | 1,25 |

| Более 20 | 1,25 + 0,05 за каждый год, но не более 1,5 |

Субсидия на ипотеку по программе поддержки госслужащих и бюджетников выдается только в том случае, если получатель встал в очередь и работает в муниципальном или государственном бюджетном учреждении.

- отсутствие в собственности или аренде жилплощади, удовлетворяющей нормативной потребности;

- возраст – не более 35 лет;

- для военных – участие в НИС .

Порядок действий при оформлении ипотеки

Этапы оформления ипотечного займа:

- Встать на учет для получения льготного субсидирования.

- Рассчитать ежемесячный платеж с помощью онлайн-калькулятора , учитывая размер положенной выплаты.

- Подать заявку на сайте “ ДомКлик ”, прикрепив все подтверждающие документы.

- Выбрать квартиру, подходящую под условия программы.

- Передать документы в банк, подписать кредитный договор.

Первоначальный взнос

Первоначальный взнос по ипотечной программе для бюджетников составляет 15%. Он никак не влияет на величину процентной ставки, лишь определяет будущий платеж по кредиту и сумму переплаты.

В качестве первоначального взноса может быть использована единовременная дотация от государства. За внесение не собственных, а полученных средств Сбербанк комиссию не взимает.

Необходимые для получения ипотеки в Сбербанке документы

Перечень документов на оформление ипотеки:

- Заявление-анкета будущего заемщика.

- Паспорт соискателя, поручителя, залогодателя и созаемщика.

- Второй документ (водительское удостоверение, СНИЛС, военный билет, загранпаспорт и т. д.).

- Документы о финансовом положении и трудовой деятельности . Клиентам, получающим заработную плату на банковский счет в Сбербанке, предоставлять 2-НДФЛ или справку по форме банка не нужно.

- Документы на недвижимость, передаваемую в залог .

- Копия свидетельств о браке и о рождении ребенка.

Рассмотрение заявки

Срок рассмотрения заявки на ипотечный кредит для бюджетников и госслужащих составляет от 1 дня до нескольких недель.

Решение оглашается после полной проверки, ответ поступает в виде СМС или телефонного звонка от личного менеджера Сбербанка. Займ предоставляется в выбранном отделении банка по месту регистрации заемщика, нахождения кредитуемого жилья или аккредитации компании соискателя.

На данный момент возможность выдачи займа по месту службы не предусмотрена.

Страховка для получения ипотеки

Любая ипотечная программа требует оформления договора страхования имущества в пользу кредитора.

Его необходимо продлевать ежегодно до момента окончания срока выплаты займа. При нарушении данного требования с заемщика будет взыскана неустойка в размере 0,5% за каждый день просрочки.

Чтобы снизить ставку по ипотеке на 1%, Сбербанк предлагает оформить страхование жизни и здоровья. Так кредитор обезопасит себя от невыплаты в связи с наступлением страхового случая, а заемщик защитит своих родственников от потенциальных кредитных долгов.

Для сохранения пониженной ставки необходимо продлевать полис каждый год.

Оформить страховые договора можно на портале “ДомКлик” в разделе «Ипотечное страхование», или в аккредитованной банком страховой компании.

Чтобы немного сэкономить на страховании, заемщик может оформить полис по единой ставке на весь срок кредитования. В случае полного досрочного погашения страховая компания осуществит перерасчет.

Способы участия государства в ипотеке Сбербанка

В связи с разнообразием государственных, региональных и муниципальных программ поддержки населения существует несколько видов льгот. Оформляя ипотеку для госслужащих, необходимо заранее уточнить, какая именно субсидия положена заемщику.

Единоразовая дотация

Самым простым и удобным вариантом субсидирования ипотеки считается именно единоразовая дотация. Государство выделяет определенную сумму средств, которые заемщик может потратить на первоначальный взнос. За счет увеличения суммы первого платежа клиент значительно сэкономит на переплате и снизит кредитную нагрузку.

Размер единовременной выплаты

Государство определяет размер субсидии индивидуально, опираясь на следующие факторы:

- социальная норма жилья для рассматриваемого субъекта РФ;

- средняя стоимость недвижимости в регионе;

- поправочный коэффициент (таблица 1);

- стаж работы на госслужбе или в бюджетной сфере.

Минимальный размер жилищного займа для госслужащих и бюджетников равен 300 тыс. руб. Величина дотации не может превышать 30% от стоимости квартиры и 35%, если в семье есть ребенок. Поэтому единовременная выплата направляется на погашение первоначального взноса в ипотеку.

Компенсация платежей

Если отсутствует возможность получения ипотеки (имеется уже действующий жилищный займ или у заемщика отрицательная кредитная история), государство предлагает второй вариант субсидирования. Льгота направляется на компенсацию всех выплаченных платежей ранее (даже до момента поступления на службу). В некоторых случаях государство возлагает на себя часть ежемесячной выплаты по действующему займу.

Кто может рассчитывать на ипотеку для госслужащих

Оформить кредит для госслужащих может ограниченный законодательством круг лиц:

- сотрудники аппарата Президента РФ;

- сотрудники Совета безопасности;

- служащие Законодательных органов;

- аппарат суда;

- сотрудники Избирательной комиссии;

- работники прокуратуры;

- служащие счетной палаты;

- сотрудники правоохранительных органов;

- иные служащие муниципальных и федеральных органов власти.

Как и любая жилищная программа ипотечного кредитования, “Господдержка 2021-2022 годах” предусматривает особые требования к претендентам. При несоответствии условиям Сбербанка взять ипотеку госслужащему или работнику бюджетной сферы будет достаточно сложно.

Ипотека в Сбербанке для медработников

У Сбербанка нет отдельной ипотеки для медицинских работников, они также кредитуются по льготной системе, с субсидированием государства.

Дополнительные требования, предъявляемые к медикам:

- встать на учет по льготе можно только через 1 год работы в сфере медицины;

- на момент оформления ссуды возраст врача не должен превышать 35 лет;

- соискателю нужно предъявить диплом о среднем специальном или высшем образовании;

- после получения субсидии заемщик обязан проработать в медицинской сфере 5-10 лет (зависит от условий региона).

В семье молодых врачей, где оба супруга подходят под условия программы, льготную ипотеку может получить только один, а второй выступит в роли созаемщика.

Льготная ипотека для госслужащих

Получить ипотеку с дотацией от государства можно только один раз независимо от места службы. В течение двух месяцев комиссия обязана проверить и принять решение по заявке на льготу, но иногда срок затягивается (из-за неполного пакета документов или несоблюдения требований).

В случае положительного ответа госслужащий становится в очередь на субсидию. Только при возможности финансирования соискатель может подать заявку по программе льготного кредитования и использовать положенные средства в качестве первоначального взноса.

Если у заемщика уже была ипотека до поступления на службу, он также может получить субсидию. Для этого необходимо предоставить подтверждающий пакет документов (договор с кредитным учреждением, ДКП, свидетельство о регистрации).

Ипотека для госслужащих в других банках

В качестве альтернативы Сберу можно рассмотреть следующие банковские учреждения РФ:

| Банк | Сумма кредита, до | Ставка | Срок ипотеки | |

| до 30 000 руб. | от 9,8% | до 30 лет | Перейти | |

| |

до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

|

до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

Выводы

Оформить льготную ипотеку для госслужащих и бюджетников можно в Сбербанке по ставке от 0,1% в первый год и от 6,1% за все последующие. Для участия в программе субсидирования требуется подтвердить необходимость в улучшении жилищных условий, предоставить требуемые документы и подать заявку на сайте “ДомКлик”. Получить льготный жилищный заем можно только один раз.

Источник https://www.kp.ru/putevoditel/ipoteka/sotsialnaya-ipoteka/

Источник https://brobank.ru/ipoteka-moskva/

Источник https://domclick.su/ipoteka-dlya-gossluzhaschikh-ot-sberbanka/