ПИФ-паф, ой! Чем опасны паевые инвестиционные фонды

— Хочу вкладывать деньги в акции, читал, что это выгоднее, чем хранить на вкладе. Но не понимаю, с чего начать. Знакомый посоветовал начать с ПИФов. Что это? По описанию похоже на финансовую пирамиду, вкладываться страшновато.

Всей редакцией спешим вас успокоить: ПИФ — это не финансовая пирамида. Это способ приобщиться к миру инвестиций для новичков: вы отдаете свои деньги в руки профессионалов, платите им небольшую комиссию и надеетесь, что они распорядятся вашими сбережениями мудро и эффективно. Звучит заманчиво. Но есть один нюанс. В отличие от депозита, ПИФ может принести убытки. Как этого избежать?

ПИФ — это фонд, который собирает деньги вкладчиков (инвесторов) и решает, куда их вложить, чтобы получить максимальную прибыль. Для этого в фонде работают профессиональные брокеры, трейдеры и вообще целый штат экономистов и финансистов, анализирующих рынок и его возможности. За свои услуги они берут процент, но при благоприятном стечении обстоятельств эти затраты с избытком компенсируются прибылью для пайщика.

Весь этот штат называется управляющей компанией фонда. Управляющая компания ПИФа может покупать акции или облигации, драгметаллы или недвижимость. Иногда ее сделки успешны (и все вкладчики в плюсе), а иногда — нет. Управляющая компания определяет стратегию работы фонда. Направления, в которые он будет вкладывать деньги, и в которые не будет.

Прежде чем инвестировать деньги в продукты с негарантированной доходностью (а ПИФы как раз из таких), необходимо обеспечить себе финансовую подушку безопасности — три-шесть зарплат, лежащих на депозите. Но это так, к слову.

Специализация

Каждый ПИФ имеет свою специализацию. Она прописана в его инвестиционной декларации. Там обозначено, какую долю средств и во что может вложить управляющая компания. Например — в акции несырьевых компаний (ОПИФ рыночных финансовых инструментов «Апрель Капитал — Акции несырьевых компаний»). В интернет-технологии (ОПИФ РФИ «Сбербанк — Глобальный интернет»). В акции биржевого фонда Китая («Открытие — Китай») и так далее. То есть вариантов — масса.

Разделение

Но так как складывать все яйца в одну корзину — опасно, управляющие компании часто прописывают для ПИФа одно ключевое направление и несколько дополнительных. Вклады в такие ПИФы получаются зачастую менее доходными, но зато с низким риском: падение одних активов компенсируется ростом других и наоборот.

Что важнее — грамотное управление или перспективная сфера?

Вам может показаться, что главное — выбрать перспективное направление инвестирования. Например, вы верите, что будущее за нанотехнологиями, и хотите подобрать ПИФ, который вкладывается в них. Но если управляющая компания этого фонда имеет плохую репутацию и показывает низкую прибыль, вряд ли «золотая жила» принесет вам ожидаемые дивиденды. Подобный неприятный сюрприз, например, ждал многих клиентов «нефтяных» ПИФов: когда цены на нефть в 2016 году уверенно пошли вверх, далеко не все фонды начали показывать положительную доходность. И напротив: при падении цен на нефть многие фонды под грамотным управлением смогли сохранить большую часть денег своих вкладчиков.

Непрямые инвестиции

А из всего вышеперечисленного следует неочевидный, но интересный вывод: относя деньги в ПИФ, вы вкладываетесь не столько в перспективную сферу, сколько в грамотную управляющую компанию. Ведь именно от ее человеческого (а не только финансового) капитала зависит, как эффективно будут работать ваши сбережения. Курсы акций могут расти и падать, но вы не будете зависеть от этого напрямую: управляющая компания должна будет минимизировать ваши потери.

Крупным игрокам проще

При том, что управляющая компания, безусловно, возьмет с вас процент за свои услуги, она одновременно может сэкономить вам кучу денег. Дело в том, что мелкие «неквалифицированные» игроки на рынке вынуждены переплачивать множество комиссий за любое свое действие. В результате затраты на самостоятельное инвестирование — выше. Паевой фонд — крупный инвестор, так что пользуется определенными льготами на рынке.

Старт — от 1000 рублей

Самое интересное, что вы и сами можете взять пример с управляющих компаний и свести свои риски к минимуму. Для этого надо вложиться не в один ПИФ, а в несколько разных, желательно — под управлением разных компаний. Для большинства из них порог старта не превышает 1000 рублей, так что даже небольшую сумму можно «раскидать» довольно широко. Другое дело — следить за такой сетью инвестиций будет непросто.

Положительная и отрицательная доходность

Важное отличие ПИФа от того же депозита — он может принести не только прибыль, но и убыток. Это значит, есть шанс, что спустя определенное время ваш вклад не увеличится, а уменьшится, и вы не сможете вернуть первоначальные инвестиции. Дело в том, что вкладывая деньги в паевой инвестиционный фонд, вы покупаете как бы долю в его портфеле активов. Эта доля назвается ПАЙ (отсюда и название — ПАЕвой инвестиционный фонд).

Инвестиционный пай — именная ценная бумага, которая дает ее владельцу право требовать от управляющей компании эффективно распоряжаться инвестиционным фондом и право на получение денежной компенсации при расторжении договора с фондом.

Предположим, вы принесли в ПИФ 50 000 рублей. Управляющая компания говорит вам, что сейчас пай фонда стоит 1000 рублей. Год назад он стоил 800 рублей, так что вы можете рассчитывать на доходность порядка 20%. Но за покупку паев с вас возьмут комиссию в 1 % (в среднем такая комиссия может достигать 5 %).

Итого, один пай обойдется вам в 1000 + 1% = 1010 рублей.

На 50 000 вы сможете купить 49 паев (49 490 рублей). Если вы захотите продать (вообще в отношении паев принято говорить «погасить» – прим. ред.) паи меньше, чем через три года, вам придется заплатить с полученного дохода НДФЛ в 13%.

Например, вы решили забрать деньги через год. За это время цена пая выросла до 1100 рублей. Значит, вам за ваши 49 паев полагается:

49×1100 = 53 900 рублей

Но управляющая компания (или агент, через которого вы гасите паи) возьмет с вас комиссию за операцию. Например — тоже 1 %. Значит, вам полагается уже не 53 900 рублей, а

53 900 — 1 % = 53 361 рубль

Так как вы владели паями менее трех лет, вы должны будете заплатить налог — 13 % НДФЛ. Налог нужно платить только с суммы чистой прибыли, то есть

53 361 (сколько вам полагается) — 49 490 (сколько вы вложили) = 3 871 (ваша чистая прибыль)

13% х 3 871 = 503,23 рубля (налог)

Итого вы получите:

53 361 — 503,23 = 52 857 рублей 77 копеек.

То есть, за год вы заработали всего 3 367 рублей, или 6,8 %. Хотя ваш ПИФ показал доходность выше — в 10%. Но ведь могло быть и хуже. Например, цена пая за год могла не вырасти, а упасть до 900 рублей за штуку. И тогда вам бы удалось забрать всего 43 000 рублей. То есть даже меньше, чем вложили. Но по крайней мере НДФЛ с отрицательного дохода платить не придется.

А вот если вы подождете еще два года, то выиграете в разы больше. Например, через три года ваш пай будет стоить 1300 рублей за штуку. Вам нужно будет отдать тот же самый 1% комиссии, но уже не нужно будет платить НДФЛ, так что ваша прибыль составит:

49×1300 — 1 % = 63 063 (+27 %!)

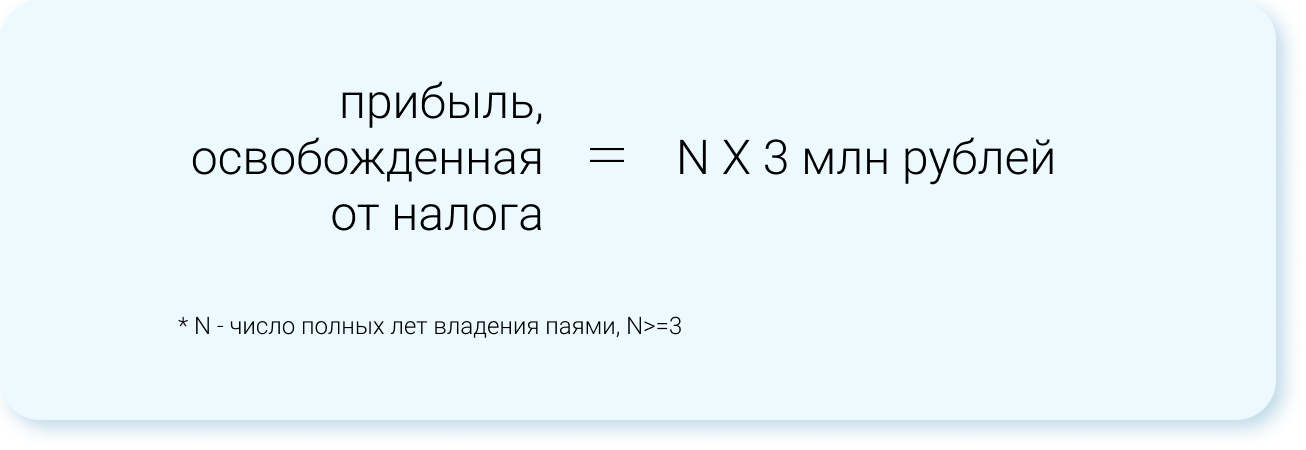

Важно: НДФЛ не придется платить, если вы владели паем дольше трех лет и (или) если доход при продаже составил меньше трех миллионов за каждый год владения паями. Если больше — придется.

Чем открытый ПИФ отличается от закрытого

Из названия может показаться, что открытый фонд — для всех, а закрытый — только для избранных, наподобие закрытого частного клуба. Но на самом деле речь идет о сроках вложений.

Открытый фонд

Его паи можно купить и погасить в любой день. И хотя деньги вы получите не сразу, а через пару дней — он все равно считается самым оперативным по проведению операций.

Интервальный фонд

Его паи можно купить и погасить только в определенные промежутки времени. Обычно — несколько раз в год.

Закрытый фонд

Паи такого фонда покупаются только при его формировании, а гасятся — только в момент его закрытия. Сколько именно времени пройдет от формирования до закрытия — зависит от условий конкретного фонда и задач управляющей компании.

Разница в том, что открытые фонды обычно инвестируют деньги в ликвидные активы — ценные бумаги, которые можно быстро продать (и быстро отдать вам за них деньги). А интервальные и закрытые — в менее ликвидные, например — недвижимость. Ее не получится продать так же быстро, как акции, риски у таких активов — выше, но и прибыль может быть значительно выше.

Фонды, которые в России называются паевыми, в США называются взаимными. Если вы хотите вложить деньги в такой фонд, я бы порекомендовал почитать две книги Питера Линча, управляющего взаимным фондом Magellan c 1977 по 1990 годы. За это время объем активов фонда вырос с $18 млн до $14 млрд, в 777 раз. Книги, о которых идет речь, — «Переиграть Уолл-стрит» и «Метод Питера Линча». И если в первый раз вам будет сложно их читать, не беда. Если вы будете пробовать покупать и продавать акции на бирже самостоятельно, то вернетесь к этим книгам через год или два, и их содержание станет вам более понятным и интересным.

Как выбрать ПИФ

Существует единый государственный реестр паевых инвестиционных фондов на сайте Банка России. Все официально зарегистрированные фонды в этом списке представлены. Вам стоит остерегаться компаний, которые называют себя ПИФом, но в реестр не входят.

А на сайте национальной ассоциации участников фондового рынка можно сравнить ПИФы по показателям эффективности: например, по стоимости чистых активов, по привлеченным средствам или по доходности. Причем рэнкинг по доходности можно просмотреть за нужное время: от недели до пяти лет.

Обязательно оцените не только прибыль ПИФа за последний год, но и в целом его прогресс за длительное время. Иногда управляющая компания показывает высокий доход в краткосрочной перспективе, но на деле это оказывается всего лишь возвращением потерянных ранее позиций, а не ростом.

Почитайте отдельно про управляющую компанию вашего ПИФа: заслуживает ли она доверия? Какое вознаграждение она берет за свои услуги? Какие комиссии предусмотрены за досрочное погашение паев?

По закону расходы ПИФа, включая оплату работы управляющей компании, не должны быть более 10% от среднегодовой стоимости чистых активов фонда. А вот чем они меньше — тем выше потенциальная доходность ваших вложений.

Кто контролирует ПИФы?

Фонды подчиняются Банку России. Если вы считаете, что управляющая компания нарушает данные вам обязательства или законы, вы можете подать жалобу напрямую в Центробанк.

Владимир Потапов, главный исполнительный директор ВТБ Капитал Инвестиции:

К преимуществам ПИФов можно отнести:

1) Низкий порог инвестирования (от 5000 руб.);

2) Диверсификация портфеля на всю инвестируемую сумму. За минимальную сумму можно стать инвестором с портфелем в 50-70 различных ценных бумаг. Выбирая ПИФ, клиент приобретает пропорциональные части тех или иных ценных бумаг одной операцией, вместо проведения 50-70 сделок;

3) Строгое регулирование и защита интересов пайщиков со стороны Банка России;

4) Возможность онлайн-операций с паями фондов;

5) Широкая продуктовая линейка, позволяющая инвестировать в различные классы активов в разных валютах и на разнообразных рынках. Данный продукт становится все более популярен среди клиентов, которые использовали классические депозиты, при этом ищут новые инструменты для инвестирования. Сегодня объем средств в паевых фондах на рынке составляет 366 млрд рублей (рост почти в три раза с 2017 г.). Средства, которые доверили клиенты нашей УК, показали самый большой рост на рынке, увеличившись за три года с 6,6 до 61 млрд рублей. Это говорит о популярности продукта.

Выводы:

Для начинающего инвестора, который пока не ориентируется на рынке ценных бумаг, ПИФы могут стать отличной стартовой площадкой. Денег для начала требуется мало, прибыль может быть высокая, риски есть, но при грамотном подходе их можно минимизировать. Но все же ПИФы — это рискованные инвестиции, и заниматься ими следует только после того, как накопили подушку безопасности. Вкладываться в ПИФы на срок меньше трех лет — не очень выгодная стратегия: слишком большую часть дохода «съедят» выплаты. Так что имеет смысл покупать паи только на ту сумму, с которой вы можете спокойно расстаться на три года или даже дольше. Если все перечисленное вас не смущает — внимательно изучите информацию об интересующих вас фондах и их управляющих компаниях и принимайте взвешенное во всех отношениях решение.

Как выбрать ПИФ?

Паевой инвестиционный фонд (ПИФ) — это вид коллективных инвестиций. Участники фонда доверяют деньги управляющей компании, которая инвестирует их в различные активы. Стоимость имущества фонда за вычетом обязательств (расходов на управление) называется стоимостью чистых активов. Активы фонда разделены на паи, которые принадлежат инвесторам.

Задача управляющего — получить максимальную прибыль при заданном уровне риска и ликвидности, то есть возможности в нужное время продать активы.

Вариантов вложений много, например:

- акции;

- облигации;

- бумаги, обеспеченные ипотекой;

- недвижимость;

- предметы искусства.

Фонды различаются в зависимости от того, по каким правилам управляющие распределяют средства по этим активам. Эти правила называются стратегией.

Какие бывают ПИФы?

Смешанные — когда управляющие вкладывают деньги в разные классы активов, например и в акции, и в облигации. Такие стратегии считаются более сбалансированными с точки зрения соотношения риска и доходности.

Отраслевые — когда деньги фонда вложены в акции какой-нибудь одной отрасли, например нефтедобычи или телекоммуникаций. Такой подход нарушает принцип отраслевой диверсификации. Но зато дает возможность инвестору получить сверхприбыль, если он верно спрогнозирует рост акций какого-нибудь сегмента экономики.

Страновые — фонды этого типа вкладывают деньги по географическому принципу, например в акции американских компаний или в европейские облигации. Страновые фонды могут быть смешанными или специализированными. Страновой подход тоже нарушает принцип диверсификации (на этот раз географический), но также может показать повышенную доходность, если дела в экономике страны идут лучше, чем у других стран.

Индексные — стоимость пая такого фонда привязана к соответствующему ценовому индикатору, например биржевому индексу S&P 500. Такие фонды лучше всего подходят долгосрочным инвесторам, которые любят пассивные инвестиции: исследования показывают, что на длинном временном промежутке обогнать доходность биржевого индекса практически невозможно. Стоимость управления индексным фондом ниже, чем у других типов, ведь управляющему не нужно принимать инвестиционных решений, его задача — следить, чтобы состав и пропорция входящих в активы бумаг была такая же, как и у целевого индекса.

Открытые — паи можно приобрести и продать в любой день. Обычно такие фонды работают с активами, продающимися на бирже.

Закрытые — паи можно купить только на этапе формирования фонда, а продать — только в момент его закрытия. В этом случае чаще речь идет о ПИФах, куда имеют доступ квалифицированные инвесторы, а вложения начинаются от 1 млн рублей. Потенциальная доходность таких фондов выше, чем у открытых, но нужно быть готовым заморозить крупную сумму на длительный срок. Фонды недвижимости часто являются закрытыми.

Интервальные — паи продаются и покупаются только в определенный период, указанный в правилах фонда.

Где продаются паи?

Паи биржевых ПИФов и ETF можно купить и продать прямо на бирже у любого брокера, как обычную акцию. Биржевые фонды могут быть любой из вышеперечисленных категорий.

Паи непубличных фондов покупают в офисах управляющей компании или ее агентов. Для оформления договора нужен паспорт и ИНН. Зачисление паев на счет инвестора в этом случае происходит в течение 3—7 дней. Клиенту создают личный кабинет, через него можно докупать или продавать паи, отслеживать изменение их стоимости.

Продаются паи в личном кабинете или в офисе организации, где они покупались.

Плюсы ПИФов

- Маленький стартовый капитал. Стоимость одного пая биржевого фонда начинается от нескольких рублей.

- Покупая пай, вы сразу покупаете целый портфель активов. Это снижает ваши риски.

- Не нужно тратить время на поиск инвестиционных идей. Вашими деньгами управляет профессионал с лицензией Банка России. Пайщику достаточно определиться со степенью риска, остальные решения будет принимать управляющая компания.

- Средства инвесторов в паевых инвестиционных фондах защищает закон. Управляющая компания не сможет сделать фонд банкротом и вывести средства. Имущество фонда (акции, облигации) хранится в независимой организации — депозитарии.

- Не нужно беспокоиться о налогах. Для фондов действуют льготы: они не платят налог на прибыль, дивиденды и купоны. У инвестора есть право получить налоговый вычет по истечении трех лет владения долями.

Недостатки ПИФов

- За долю в ПИФе не полагается дивидендов или процентов от прибыли. Деньги можно получить, только если продать пай.

- Услуги управляющей компании платные. Комиссия за обслуживание может достигать 5% годовых стоимости активов. Ее взимают вне зависимости от результата работы. Однако нижняя граница возможной комиссии начинается от 0,5% годовых стоимости активов. Такую плату берут чаще в индексных фондах. Также невысокая плата в фондах облигаций — 1—1,5% стоимости чистых активов. Это связано с относительно невысокими расходами на управление.

- ПИФы, кроме биржевых, зачастую непрозрачны, и поэтому непрофессиональному инвестору сложно понять, во что он вкладывает деньги.

- УК может сменить стратегию. По решению управляющего фонд, инвестировавший в недвижимость, может выбрать другое направление и начать, например, покупать активы зарубежных нефтедобывающих компаний. Либо фонд рынков зарубежных компаний может пополниться бумагами малоизвестных азиатских компаний.

- У фонда могут отобрать лицензию при возникновении серьезных нарушений в работе. На целостности активов это, впрочем, не скажется.

Что с налогами?

Доход россиян от продажи паев облагается 13-процентным налогом на доход физлиц. Налог удерживает управляющая компания, когда инвестор продает паи. Если инвестор владеет паями более трех лет, ему положены налоговые льготы. Налог не надо платить, если доход не превышает 3 млн рублей за каждый год из трех владения паями. Если доход больше, то налог берется только с суммы превышения.

Формула справедлива для ценных бумаг на бирже и паев открытых (включая интервальные) ПИФов, а также при продаже паев ЗПИФ через три года владения ими (если фонд до этого времени не будет закрыт).

Удерживаете паи три года — от налогов можете освободить доход до 9 млн рублей, за пять лет — до 15 млн рублей и т. д.

Дивиденды российских фондов прибавляются к стоимости пая, так что у инвестора есть возможность избежать налога на дивиденды, если он продержит паи три года.

Если инвестор предпочитает вкладываться в паи разных фондов и покупал их много раз, то погашение налогов идет по методу FIFO: купленное первым погашается первым. Не платить НДФЛ можно, погашая не больше паев, чем вы купили три года назад или еще раньше.

Как оценить эффективность управления ПИФом?

- Прошлая доходность не позволит спрогнозировать будущую, но поможет оценить профессионализм управления. На показатели предыдущего года ориентироваться не стоит: управляющая компания может сменить стратегию, продать часть активов, акции и облигаций могут резко подешеветь или, наоборот, подорожать. Эксперты рекомендуют смотреть на доходность ПИФа за три года. Некоторые УК сразу показывают доходность за этот срок. Разделите ее на три — получите примерную годовую доходность.

- Доходность сама по себе ни о чем не говорит. Если пай за год подорожал на 20%, это много или мало? Чтобы ответить на данный вопрос, надо сравнить доходность фонда с эталоном. Эталон выбирается в зависимости от того, во что вкладывается фонд. Например, доходность фонда российских акций есть смысл сравнивать с индексом Мосбиржи, фонда американских акций — с S&P 500 и т. д. При сравнении обратите внимание, насколько стабильно управляющий обгоняет эталон. На растущем рынке стоимость пая должна расти быстрее рынка, на падающем — снижаться медленнее рынка.

- Если фонд инвестирует в иностранные активы, а доходность показывает в рублях, не забудьте при оценке эффективности управления сделать поправку на курс российской валюты.

- Доходность фонда зависит от класса активов, а значит, сопровождается соответствующим риском. Минимальные доходности у фондов гособлигаций, а самые высокие, но куда менее непредсказуемые — у фондов акций. При этом фонд акций вовсе не лучше фонда облигаций только потому, что он доходнее. Ведь и риски по акциям куда выше. Сначала определитесь, какой тип фонда вам интересен, исходя из целей инвестирования и комфортного для вас уровня риска, и потом сравнивайте доходности разных фондов этого типа с эталоном.

Цена пая, то есть одной доли в ПИФе, равна стоимости чистых активов фонда, деленной на количество пайщиков. С приходом новых пайщиков чистые активы фонда растут пропорционально, поэтому количество пайщиков на цену пая не влияет. На цену влияет рыночная ситуация и мастерство управляющего: как меняются цены купленных им активов.

На что еще обратить внимание при выборе ПИФа?

- Давно ли появился фонд? Наиболее надежными считаются ПИФы, работающие более пяти лет.

- Какова стоимость чистых активов ПИФа, то есть того имущества, которым он распоряжается в данный момент? Хорошо, если размер фонда превышает 50—100 млн рублей. Если стоимость чистых активов ниже, то, например, массовый выход крупных инвесторов из фонда может привести к снижению стоимости пая — управляющему придется продавать активы по невыгодным ценам.

- Каков рейтинг надежности компании, управляющей ПИФом? Информация об этом есть на сайте организации. На сайте Банка России можно узнать государственный регистрационный номер ПИФа, а также проверить, не прекращена ли его деятельность. Кроме того, можно пользоваться данными сайта «Федресурс», на котором представлена информация об управляющих компаниях.

- Сколько в процентом выражении составляют издержки относительно потенциальной доходности: плата за вход и выход, комиссия управляющей компании.

С помощью этих вопросов попробуйте оценить наиболее подходящий для вас продукт в подборке ПИФов от Банки.ру.

Точно ли вам нужен ПИФ?

Ответьте для себя на несколько вопросов. Чем больше «да», тем больше вероятность, что ПИФ для вас — подходящий инструмент.

- Вы не знаете, чем акции отличаются от облигаций.

- У вас нет времени разбираться в специфике фондового рынка.

- У вас нет времени искать инвестиционные идеи.

- У вас нет времени следить за ситуацией в экономике.

- Вы боитесь принимать финансовые решения.

Как найти «правильный» ПИФ?

1. Определитесь со стратегией.

«Правильный» ПИФ — тот, который решает ваши задачи с наименьшими рисками, а именно увеличит ваши вложения на нужную величину к нужному сроку.

Оптимальный срок владения паями опять-таки тот, который подходит под вашу задачу, однако государство и сами УК стимулируют пайщиков оставаться в фонде как можно дольше. Например, от срока владения паями зависит комиссия УК за выход из фонда — чем дольше инвестор находится в фонде, тем меньше комиссия. А те, кто владел паями хотя бы три года, освобождаются от налога на прибыль.

Например, вы хотите накопить на первоначальный взнос по ипотеке. У вас есть 1 млн рублей, вы не готовы делать дополнительные взносы, при этом через три года хотите превратить эту сумму в 2 млн рублей. Это значит, что ваша целевая доходность — 25% годовых, довольно высокая даже для российского фондового рынка. Вам точно не подходят облигационные ПИФы, так как их доходность находится в районе 7%. Один из возможных вариантов: начинать с рискованных фондов, инвестирующих в компании роста, потенциальная доходность которых — около 30% годовых. И с приближением срока (то есть на второй или третий год), когда рисковые инвестиции принесут целевую доходность, переходить в фонды с умеренным риском.

2. Изучите фонды.

Сравните доходность, стабильность, комиссии за управление. Если вы обладаете достаточной экспертизой, можно изучить, во что инвестированы средства фонда. Эта информация, как и стратегия компании, находится на официальном сайте компании.

В итоге

На российском рынке представлены тысячи ПИФов:

- открытые, закрытые или интервальные;

- валютные или рублевые;

- высокорисковые или, наоборот, консервативные.

И с каждым годом их количество растет. Даже начинающий инвестор может выбрать ПИФ, подходящий ему по сроку инвестиции, сумме, риску и доходности. Все, что для этого нужно, — изучить информацию, которая публикуется на открытых интернет-ресурсах.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Источник https://fintolk.pro/pif-paf-oj-chem-interesny-i-opasny-paevye-investicionnye-fondy/

Источник https://www.banki.ru/investment/investment_education/?id=10945247

Источник

Источник