Законодательство о паевых инвестиционных фондах

Материал о правовых нормах, регулирующих деятельность паевых инвестиционных фондов.

Общие положения

Общие положения о доверительном управлении имуществом определены главой 53 Гражданского кодекса Российской Федерации. Согласно ст.1012 ГК РФ особенности доверительного управления паевыми инвестиционными фондами устанавливаются законом – Федеральным законом «Об инвестиционных фондах» (далее – Закон). Статьей 10 Закона введено понятие паевого инвестиционного фонда: «паевой инвестиционный фонд – обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией». Установлено, что паевой инвестиционный фонд не является юридическим лицом. Ни одно лицо, за исключением управляющей компании паевого инвестиционного фонда, не вправе привлекать денежные средства и иное имущество, используя слова « паевой инвестиционный фонд » в любом сочетании.

В соответствии со ст.11 Закона условия договора доверительного управления паевым инвестиционным фондом определяются управляющей компанией в стандартных формах – Правилах доверительного управления паевым инвестиционным фондом, которые подлежат согласно ст.19 Закона обязательной регистрации федеральным органом исполнительной власти по рынку ценных бумаг (также подлежат регистрации все изменения и дополнения в правила доверительного управления паевым инвестиционным). Порядок регистрации Правил доверительного управления установлен Положением о регистрации правил доверительного управления паевыми инвестиционными фондами и изменений и дополнений в них.

Статьей 17 Закона установлены требования к содержанию Правил доверительного управления, а также предусмотрено, что правила доверительного управления паевым инвестиционным фондом должны соответствовать типовым правилам, которые утверждены Правительством Российской Федерации.

Если Правила доверительного управления паевым инвестиционным фондом не предусматривают права владельца инвестиционных паев требовать от управляющей компании прекращения договора доверительного управления паевым инвестиционным фондом до истечения срока его действия, такой фонд называется закрытым паевым инвестиционным фондом. «в начало. »

Присоединение к Договору доверительного управления

Условия договора доверительного управления могут быть приняты учредителем доверительного управления только путем присоединения к указанному договору (Правилам доверительного управления Фондом) в целом. Присоединение к договору доверительного управления паевым инвестиционным фондом осуществляется путем приобретения инвестиционных паев паевого инвестиционного фонда, выдаваемых управляющей компанией, осуществляющей доверительное управление этим паевым инвестиционным фондом. Порядок выдачи, погашения и обмена инвестиционных паев закреплен главой IV Закона. Требования к срокам приема заявок на приобретение, погашение и обмен инвестиционных паев установлены Постановлением ФКЦБ Заявки на приобретение, погашение и обмен инвестиционных паев в соответствии с правилами доверительного управления паевым инвестиционным фондом подаются в управляющую компанию и (или) агентам по выдаче, погашению и обмену инвестиционных паев этого паевого инвестиционного фонда, требования к деятельности которых установлены ст. 27 – 28 Закона, а также Постановлением ФКЦБ при Правительстве РФ от 19.06.1996 № 12 . «в начало. »

Имущество Фонда

Законом установлено, что учредитель доверительного управления передает имущество управляющей компании для включения его в состав паевого инвестиционного фонда с условием объединения этого имущества с имуществом иных учредителей доверительного управления. Приказом ФСФР РФ от 09.12.2008 N 08-56/пз-н установлено, что в оплату инвестиционных паев закрытого паевого инвестиционного фонда при его формировании, а также при выдаче дополнительных инвестиционных паев помимо денежных средств могут быть переданы предусмотренные его инвестиционной декларацией:

- Ценные бумаги;

- Денежные требования по обеспеченным ипотекой обязательствам из кредитных договоров, включая права залогодержателя по договорам об ипотеке;

- Доли в уставном капитале обществ с ограниченной ответственностью;

- Недвижимое имущество;

- Художественные ценности.

Порядок учета имущества переданного в оплату инвестиционных паев регулируется Приказом ФСФР РФ от 15.04.2008 N 08-18/пз-н . Приказом Росрегистрации утверждены особенности государственной регистрации прав на недвижимое имущество, находящееся в составе паевого инвестиционного фонда, и сделок с ним.

Имущество, составляющее паевой инвестиционный фонд, является общим имуществом владельцев инвестиционных паев и принадлежит им на праве общей долевой собственности. Раздел имущества, составляющего паевой инвестиционный фонд, и выдел из него доли в натуре не допускаются. Владельцы инвестиционных паев несут риск убытков, связанных с изменением рыночной стоимости имущества, составляющего паевой инвестиционный фонд.

Согласно ст. 15 Закона имущество, составляющее паевой инвестиционный фонд, обособляется от имущества управляющей компании этого фонда, имущества владельцев инвестиционных паев, имущества, составляющего иные паевые инвестиционные фонды, находящиеся в доверительном управлении этой управляющей компании, а также иного имущества, находящегося в доверительном управлении или по иным основаниям у указанной управляющей компании. Имущество, составляющее паевой инвестиционный фонд, учитывается управляющей компанией на отдельном балансе, и по нему ведется самостоятельный учет. «в начало. »

Инвестиционный пай

В соответствии со ст.14 Закона инвестиционный пай, выдаваемый управляющей компанией, осуществляющей доверительное управление паевым инвестиционным фондом, является именной ценной бумагой, удостоверяющей:

- долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд;

- право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом;

- право на получение денежной компенсации при прекращении договора доверительного управления паевым инвестиционным фондом со всеми владельцами инвестиционных паев этого паевого инвестиционного фонда (прекращении паевого инвестиционного фонда).

- право владельца этого пая требовать от управляющей компании погашения инвестиционного пая и выплаты в связи с этим денежной компенсации, соразмерной приходящейся на него доле в праве общей собственности на имущество, составляющее этот паевой инвестиционный фонд в случаях, предусмотренных Законом;

- право участвовать в общем собрании владельцев инвестиционных паев. Требования к порядку подготовки, созыва и проведения общего собрания установлены ст.18 Закона и Приказом ФСФР РФ от 07.02.2008 № 08-5/пз-н ;

- если правилами доверительного управления паевым инвестиционным фондом предусмотрена выплата дохода от доверительного управления имуществом, составляющим этот паевой инвестиционный фонд, право на получение такого дохода.

Каждый инвестиционный пай удостоверяет одинаковую долю в праве общей собственности на имущество, составляющее паевой инвестиционный фонд, и одинаковые права. Инвестиционный пай не является эмиссионной ценной бумагой и не имеет номинальной стоимости. Права, удостоверенные инвестиционным паем, фиксируются в бездокументарной форме.

Количество инвестиционных паев, выдаваемых управляющей компанией закрытого паевого инвестиционного фонда, указывается в правилах доверительного управления этим паевым инвестиционным фондом. «в начало. »

Деятельность управляющей компании

Управляющая компания осуществляет доверительное управление паевым инвестиционным фондом путем совершения любых юридических и фактических действий в отношении составляющего его имущества, а также осуществляет все права, удостоверенные ценными бумагами, составляющими паевой инвестиционный фонд, включая право голоса по голосующим ценным бумагам.

Управляющая компания вправе предъявлять иски и выступать ответчиком по искам в суде в связи с осуществлением деятельности по доверительному управлению паевым инвестиционным фондом. Управляющая компания совершает сделки с имуществом, составляющим паевой инвестиционный фонд, от своего имени, указывая при этом, что она действует в качестве доверительного управляющего. Главой VIII установлены требования к управляющей компании, обязанности управляющей компании, ограничения деятельности управляющей компании. Ст.16 установлена ответственность Управляющей компании за нарушение законодательства при осуществлении деятельности по управлению паевыми инвестиционными фондами. Дополнительные требования к осуществлению управляющими компаниями доверительного управления паевыми инвестиционными фондами установлены Постановлением ФКЦБ РФ от 18.02.2004 № 04-5/пс « О регулировании деятельности управляющих компаний акционерных инвестиционных фондов и паевых инвестиционных фондов». В том числе данным Постановлением установлены требования к организации системы внутреннего контроля в Управляющей компании. «в начало. »

Контроль и учет

В целях защиты интересов пайщиков фонда, согласно ст.42 Закона имущество, составляющее паевой инвестиционный фонд, учитывается в специализированном депозитарии и согласно ст.43 Закона специализированный депозитарий осуществляет контроль за соблюдением управляющей компанией паевого инвестиционного фонда законодательства и правил доверительного управления паевым инвестиционным фондом. Специализированный депозитарий дает управляющей компании согласие на распоряжение активами паевого инвестиционного фонда. Статьями 44 – 45 Закона установлены требования к специализированному депозитарию, а также его обязанности.

Статьей 47 Закона установлено, что ведение реестра владельцев инвестиционных паев осуществляет не сама управляющая компания, а только юридическое лицо, имеющее лицензию на осуществление деятельности по ведению реестра владельцев именных ценных бумаг, или специализированный депозитарий этого паевого инвестиционного фонда, что также является гарантией защиты интересов пайщиков от злоупотреблений со стороны управляющей компании. Реестр владельцев инвестиционных паев – это система записей о паевом инвестиционном фонде, об общем количестве выданных и погашенных инвестиционных паев этого фонда, о владельцах инвестиционных паев и количестве принадлежащих им инвестиционных паев, номинальных держателях, об иных зарегистрированных лицах и о количестве зарегистрированных на них инвестиционных паев, дроблении инвестиционных паев, записей о приобретении, об обмене, о передаче или погашении инвестиционных паев. Порядок ведения реестра владельцев инвестиционных паев определяется Положением о порядке ведения реестра владельцев инвестиционных паев паевых инвестиционных фондов .

В соответствии с главой XI Закона бухгалтерский учет, ведение учета и составление отчетности в отношении имущества, составляющего паевой инвестиционный фонд, и операций с этим имуществом, подлежат аудиторской проверке на достоверность и соответствие требованиям федеральных законов, иных нормативных правовых актов Российской Федерации и нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг. Аудитор в соответствие с заключенным договором обязан проводить ежегодные аудиторские проверки. «в начало. »

Государственное регулирование

Основной гарантией интересов пайщиков Фонда является государственное регулирование деятельности управляющих компаний, специализированных депозитариев, агентов по выдаче, погашению и обмену инвестиционных паев, лиц, осуществляющих ведение реестров владельцев инвестиционных паев, и государственный контроль за указанными видами деятельности, осуществляемые федеральным органом исполнительной власти по рынку ценных бумаг.

К полномочиям ФСФР согласно ст.55 Закона, в частности, относится:

- принятие нормативных правовых актов в случаях, предусмотренных Федеральным законом и иными нормативными правовыми актами Российской Федерации, в частности установление требований к правилам ведения реестра владельцев инвестиционных паев, правилам внутреннего контроля управляющей компании и специализированного депозитария, порядка и сроков регистрации документов, подлежащих регистрации в соответствии с законом и пр.;

- осуществление контроля и надзора за деятельностью управляющих компаний, специализированных депозитариев, агентов по выдаче, погашению и обмену инвестиционных паев, лиц, осуществляющих ведение реестров владельцев инвестиционных паев, в т.ч. рассмотрение жалоб (заявлений, обращений) граждан и юридических лиц, связанных с нарушением требований законодательства; проведение в установленном порядке проверки соблюдения управляющими компаниями, специализированными депозитариями требований законодательства;

- вынесение обязательных для исполнения предписаний управляющим компаниям, специализированным депозитариям, агентам по выдаче, погашению и обмену инвестиционных паев и лицам, осуществляющим ведение реестров владельцев инвестиционных паев, о представлении информации, объяснений и документов, об устранении нарушений требований законодательства, о запрете на проведение операций и т.д. «в начало. »

Состав и структура активов

Главой VI Закона установлены требования к составу и структуре активов фонда, которые более детально раскрыты в Положении о составе и структуре активов. В зависимости от состава активов выделяются следующие категории фондов: фонд денежного рынка; фонд облигаций; фонд акций; фонд смешанных инвестиций; фонд прямых инвестиций; фонд особо рисковых (венчурных) инвестиций; фонд фондов; рентный фонд; фонд недвижимости; ипотечный фонд; индексный фонд (с указанием индекса); кредитный фонд; фонд товарного рынка; хедж-фонд; фонд художественных ценностей. Каждая отдельная глава указанного Положения определяет конкретные требования к составу и структуре активов фонда определенной категории.

Например, глава X Положения определяет, что в состав активов закрытого паевого инвестиционного фонда, относящегося к категории фондов недвижимости, могут входить только:

1) денежные средства, в том числе иностранная валюта, на счетах и во вкладах в кредитных организациях;

2) недвижимое имущество и право аренды недвижимого имущества;

3) имущественные права из договоров участия в долевом строительстве объектов недвижимого имущества, заключенных в соответствии с Федеральным законом от 30.12.2004 N 214-ФЗ « Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации » (Собрание законодательства Российской Федерации, 2005, N 1, ст. 40; 2006, N 30, ст. 3287; N 43, ст. 4412);

4) долговые инструменты;

5) инвестиционные паи паевых инвестиционных фондов и акции акционерных инвестиционных фондов, относящихся к категории фондов недвижимости или рентных фондов;

6) паи (акции) иностранных инвестиционных фондов, если присвоенный указанным паям (акциям) код CFI имеет следующие значения: первая буква – значение « E » , вторая буква – значение « U » , пятая буква – значение « R » .

Дополнительные объекты для инвестирования предусмотрены для закрытых паевых инвестиционных фондов недвижимости, инвестиционные паи которых предназначены для квалифицированных инвесторов.

Категория фонда должна быть отражена в названии паевого инвестиционного фонда, а требования к составу активов паевого инвестиционного фонда определяются в инвестиционной декларации, содержащейся в правилах доверительного управления этим паевым инвестиционным фондом. Положением установлены сроки устранения возникших несоответствий состава и (или) структуры активов фонда требованиям нормативных правовых актов или инвестиционной декларации фонда. «в начало. »

Раскрытие информации

Глава XII Закона устанавливает порядок раскрытия информации о деятельности управляющей компании паевого инвестиционного фонда. Дополнительные требования к срокам и содержанию раскрываемой информации закреплены Приказом ФСФР РФ от 22.06.2005 № 05-23/пз-н .

В частности, установлено, что любые распространяемые, предоставляемые или раскрываемые сведения о паевом инвестиционном фонде, об управляющей компании паевого инвестиционного фонда не должны содержать недобросовестную, недостоверную, неэтичную, заведомо ложную, скрытую, вводящую в заблуждение информацию; какие-либо гарантии и обещания о будущей эффективности и доходности инвестиционной деятельности акционерного инвестиционного фонда или управляющей компании паевого инвестиционного фонда, в том числе основанные на информации об их реальной деятельности в прошлом; заявления о том, что результаты деятельности акционерного инвестиционного фонда или управляющей компании паевого инвестиционного фонда, достигнутые в прошлом, могут быть повторены в будущем. «в начало. »

Прочие вопросы

Главой VII Закона установлены требования об определении стоимости чистых активов паевых инвестиционных фондов, оценке активов фонда. Порядок и сроки определения стоимости чистых активов паевых инвестиционных фондов и расчетной стоимости паевых инвестиционных фондов, установлены Приказом ФСФР РФ от 15.06.2005 N 05-21/пз-н .

Постановление ФКЦБ РФ от 22.10.2003 N 03-41/пс « Об отчетности акционерного инвестиционного фонда и отчетности управляющей компании паевого инвестиционного фонда» определяет объем, сроки, форму и порядок представления в ФСФР РФ отчетности управляющей компании паевого инвестиционного фонда.

Приказ ФСФР РФ от 24.05.2011 N 11-23/пз-н « Об утверждении нормативов достаточности собственных средств профессиональных участников рынка ценных бумаг, а также управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов » , устанавливает минимальные размеры собственных средств для лиц, осуществляющих деятельность по управлению ценными бумагами в размере 50 млн руб.; для управляющей компании инвестиционных фондов, паевых инвестиционных фондов и компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов — 80 млн. руб.

Приказом ФСФР РФ от 23.10.2008 N 08-41/пз-н установлен порядок расчета собственных средств управляющих компаний паевых инвестиционных фондов.

Постановление ФСФР от 18.03.2010 № 10-17/пз-н «Об утверждении Положения о порядке ведения реестра паевых инвестиционных фондов и предоставления выписок из него» регламентирует вопросы формирования и ведения Федеральной службой по финансовым рынкам реестра паевых инвестиционных фондов, правила доверительного управления которыми зарегистрированы ФСФР РФ. Реестр содержит перечень сведений о паевых инвестиционных фондах , в том числе: сведения о паевом инвестиционном фонде, включая название (индивидуальное обозначение) и тип паевого инвестиционного фонда, дату окончания формирования паевого инвестиционного фонда, дату внесения сведений о паевом инвестиционном фонде в реестр и пр.; сведения о правилах доверительного управления паевым инвестиционным фондом; сведения об управляющей компании паевого инвестиционного фонда; сведения об аудиторе паевого инвестиционного фонда; сведения об оценщике паевого инвестиционного фонда, сведения о специализированном депозитарии инвестиционного фонда; сведения о лице, осуществляющем ведение реестра владельцев инвестиционных паев паевого инвестиционного фонда; сведения об агентах по выдаче, погашению и обмену инвестиционных паев, с которыми управляющей компанией заключен договор поручения или агентский договор.

Приказом ФСФР РФ от 28.02.2008 № 08-7/пз-н « Об утверждении перечня расходов, связанных с доверительным управлением имуществом, составляющим активы акционерного инвестиционного фонда, или имуществом, составляющим паевой инвестиционный фонд » утвержден исчерпывающий перечень расходов, которые могут оплачиваться за счет имущества паевого инвестиционного фонда. Согласно ст.41 Закона оплата и возмещение иных расходов, понесенных управляющей компанией в связи с доверительным управлением паевым инвестиционным фондом, за счет активов имущества, составляющего паевой инвестиционный фонд, не допускаются.

Приказ ФСФР РФ от 02.11.2006 № 06-125/пз-н « О минимальной стоимости имущества, составляющего паевой инвестиционный фонд, по достижении которой паевой инвестиционный фонд является сформированным » , устанавливает, что содержащаяся в правилах доверительного управления паевым инвестиционным фондом стоимость имущества, составляющего паевой инвестиционный фонд, по достижении которой паевой инвестиционный фонд является сформированным, не может быть менее 25 млн рублей – для закрытого паевого инвестиционного фонда.

Постановление ФКЦБ РФ от 11.09.2002 № 37/пс « Об утверждении положения о порядке передачи управляющей компанией своих прав и обязанностей по договору доверительного управления паевым инвестиционным фондом другой управляющей компании » устанавливает порядок и сроки передачи прав и обязанностей управляющей компании паевого инвестиционного фонда по договору доверительного управления паевым инвестиционным фондом другому юридическому лицу (другой управляющей компании). «в начало. »

Заключение

Нормативные правовые акты, регулирующие деятельность по управлению паевыми инвестиционными фондами, не ограничиваются упоминающимися в настоящем разделе. «в начало. »

Что такое акционерный инвестиционный фонд?

Акционерный инвестиционный фонд (АИФ) – это разновидность корпоративной организации. Он формирует уставный капитал, а затем инвестирует его в ценные бумаги и иные объекты с целью получения дохода (п. 1 ст. 2 ФЗ-156).

Этот тип фондов сейчас мало известен в России, и неспроста — на данный момент у него насчитывается всего лишь два представителя. Не исключено, что уже в ближайшем будущем он исчезнет полностью, поскольку на рынке есть более интересные предложения и появляются новые. Но АИФ интересен хотя бы с исторической точки зрения — он старше, чем известные многим паевые фонды, появившись как структура в начале 1990-х годов и сохранившись (хотя скорее формально) по сей день.

У акционерного инвестиционного фонда есть четыре основных характеристики:

- Инвестиции диверсифицированы . Средства распределяются между большим числом ценных бумаг, что увеличивает доходность и снижает риски.

- Вклады любого размера . Чтобы купить одну акцию золотодобывающей компании «Полюс», на момент статьи придется потратить более 11 тыс. руб., а корпорации «Норильский Никель» – свыше 19 тыс. руб. В капитал АИФ можно было инвестировать и 100 руб., поскольку минимального лимита такие структуры обычно не устанавливали.

- Высокая ликвидность. Свои акции вкладчик АИФ мог продать обратно фонду и вернуть вложенные средства.

- Управление портфелем. Инвестору не надо было думать, куда распределить деньги: этот вопрос решало руководство фонда.

История возникновения АИФ

Первые инвестиционные фонды акционерного типа появились в 20-50 гг. ХIХ века в Бельгии, Швейцарии и Франции. В начале ХХ века они стали заметным явлением для Великобритании и США, а активное увеличение их числа пришлось на 20-30 гг.

Справка! Популярность АИФ в пору бурного развития капитализма в Европе вполне объяснима: эти структуры анонсировали инвесторам больший доход, чем дивиденды от акций крупнейший корпораций, процентов от облигаций и банковских вкладов. Кроме того, они подходили средним инвесторам, которые вряд ли могли самостоятельно создать большой портфель, купив множество акций.

Условным аналогом акционерных фондов в мире на сегодня можно считать взаимные фонды (mutual funds) в США и фонды переменного капитала (SICAV) в Европе. Первый взаимный фонд Massachusetts Investory Trust появился в США в 1924 году. В начале 2020 года в мире работало около 35 тыс. таких структур.

В России краеугольным камнем развития АИФ стал Федеральный закон «Об акционерных обществах», принятый в 1995 году (ФЗ-208). В 2001 году ФЗ «Об инвестиционных фондах» окончательно утвердил их статус (ФЗ-156). В 2015 году в России было четыре АИФ, а по данным ЦБ РФ на конец 2019 года в стране работало всего два акционерных инвестиционных фонда от одной компании.

Сколько средств под их управлением? Капитализация равна примерно 1.5 млрд. рублей, что однако крайне мало по сравнению с паевыми фондами, объем средств которых на конец 2019 года составлял 4.5 трлн. рублей. Один только приток средств в ПИФы за 2019 год был равен 1.1 трлн. р., что почти в 1000 раз больше капитализации акционерных фондов.

Табл. 1. Показатели по акционерным инвестиционным фондам за 3 квартал 2019 года*

| Наименование акционерного инвестиционного фонда | Наименование управляющей компании | Стоимость чистых активов на 30.09.2019 (руб.) | Количество размещенных акций на 30.09.2019 (шт.) |

| Публичное АО «Инвестиционный фонд «Детство-1» | АО «Управляющая компания «Агидель» | 1 079 382 506,01 | 24 880 069 |

| Публичное АО «Инвестиционный фонд «Защита» | АО «Управляющая компания «Агидель» | 415 389 903,94 | 7048 |

* Источник данных: Статистика ЦБ РФ http://www.cbr.ru/RSCI/statistics/

Структура акционерного инвестиционного фонда

Суть деятельности АИФ сводится к тому, что он выпускает акции, продает их инвесторам и использует средства уставного капитала для вложения в акции, облигации и иные инструменты финансового рынка с целью получения прибыли (п. 3 ст. 2 ФЗ-156). Вкладчики превращаются в совладельцев АИФ: они несут риск финансовых операций фонда и разделяют между собой его доходы.

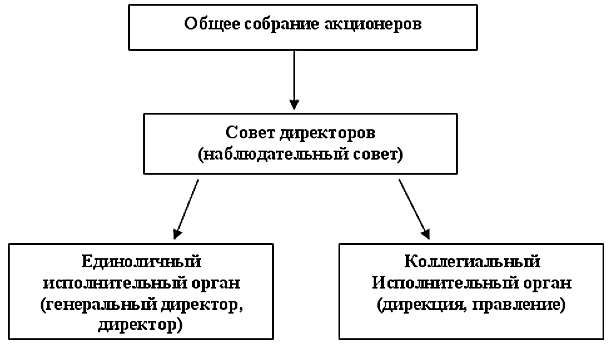

Структура управления инвестиционным фондом типична для акционерных обществ:

- основные решения принимает общее собрание акционеров (ст. 7 ФЗ-156);

- наблюдательный совет формируется из числа крупных вкладчиков и избирает своего председателя (п. 1 ст. 8 ФЗ-156);

- исполнительные органы фонда – руководителя или дирекцию – нанимает общее собрание акционеров (п. 2 ст. 8 ФЗ-156)

Структура управления акционерным инвестиционным фондом

На общем собрании акционеры принимают инвестиционную декларацию. В этом документе подробно описывается стратегия вложения средств, которая указывает, в какие ценные бумаги выбирает фонд:

- акции российских и зарубежных компаний;

- корпоративные облигации;

- государственные ценные бумаги;

- паи ПИФ;

- векселя частных компаний;

- объекты недвижимости;

- ипотечные сертификаты

Вопросы покупки акций и облигаций, заключения крупных сделок, взаимодействия с управляющей компанией, депозитарием, регистратором, аудитором, оценщиком решает совет директоров АИФ (п. 4 ст. 8 ФЗ-156).

Государственное регулирование АИФ в России и за рубежом

Акционерные инвестиционные фонды распоряжаются средствами вкладчиков – организаций и граждан. Для защиты интересов последних российское законодательство устанавливает ряд требований к АИФ (ст. 3 ФЗ-156).

- Объем собственных средств организации не должен быть меньше лимита, установленного Банком России.

- Вкладчиками фонда не могут быть регистраторы, аудиторы, депозитарии, а также оценщики, которые обслуживают АИФ по договору.

- Имущество делится на две больше группы: средства для инвестирования и капитал для функционирования фонда.

- Резервы, выделенные для вложения в ценные бумаги, и активы передаются на управление специализированной организации (СА).

- АИФ открывает в банке сегрегированный счет для проведения финансовых операций, доступ к которому на правах доверительного управления имеет СА.

Акционерный фонд, который соответствует всем перечисленным выше требованиям, получает лицензию ЦБ РФ – единственное законное основание для деятельности. Банк России – это тот государственный орган, в ведение которого передано регулирование и надзор за АИФ.

Табл. 2. Регулирование АИФ в России, США, Европе

| Страна | Основной нормативно-правовой акт | Орган регулирования и надзора |

| Россия | Федеральный закон от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» | Банк России |

| США | Закон об инвестиционных компаниях, 1940 | Федеральная комиссия по ценным бумагам и фондовым биржам |

| Европейский союз | Директива № 2004/39/ЕС | Европейского управление по надзору за рынком ценных бумаг |

- В Соединенных Штатах основой регулирования деятельности таких структур выступает Закон об инвестиционных компаниях (Investment Company Act, 1940), а центральным надзорным органом является Федеральная комиссия по ценным бумагам и фондовым биржам (SEC).

- В европейских странах основу правового регулирования акционерных фондов образует Директива № 2004/39/ЕС Европейского парламента и Совета Европейского Союза «О финансовых рынках» (Directive 2004/39/EC of the European Parliament and of the Council of 21 April 2004), надзорные же функции находятся в ведении Европейского управления по надзору за рынком ценных бумаг.

АИФ и ПИФ: сходства и отличия

Паевые и акционерные инвестиционные фонды – это учреждения коллективного вложения средств с последующим их размещением в ценные бумаги. В чем различия этих типов финансовых организаций?

Табл. 3. Сравнительный анализ инвестиционных фондов

| Критерий | АИФ | ПИФ |

| Организационная форма | Юридическое лицо | Обособленный имущественный комплекс |

| Оплата корпоративного налога | Оплачивает | Не оплачивает |

| Налог на прибыль | В рамках общей системы налогообложения | При продаже паев |

| Тип ценных бумаг | Эмиссионные ценные бумаги (акции) | Неэмиссионные ценные бумаги (паи) |

| Банкротство | Возможно | Невозможно |

| Управление активами и ценными бумагами | Специализированная компания | Управляющая компания (УК) |

| Лицензирование | Обязательно, фонд привязан к компании | Требуется для УК, причем фонд может быть передан другой УК |

Следовательно, ПИФ является предпочтительным вариантом по крайней мере по двум причинам: банкротство управляющей компании не ведет к проблемам с получением активов, а освобождение от корпоративного налога позволяет рассчитывать на более высокий результат. Это привело к тому, что число паевых фондов с конца 1990-х начало стремительно расти, а количество АИФ наоборот уменьшаться — и уже в 2010 году таких фондов насчитывалось менее 10 штук.

Фонды Агидель: последние АИФ?

Если физическое лицо приобретает акции АИФ, то оно становится его акционером и получает право на участие в общем собрании. Свой вклад можно оплатить денежными средствами или имуществом, но обязательно – в полном объеме.

Рассмотрим инвестиции в компанию Агидель. На своем сайта она заявляет, что является единственной в России управляющей компанией, сохранившей под управлением активы акционерных инвестиционных фондов со времен чековой приватизации. На ее сайте можно увидеть два указанных в таблице выше акционерных фонда:

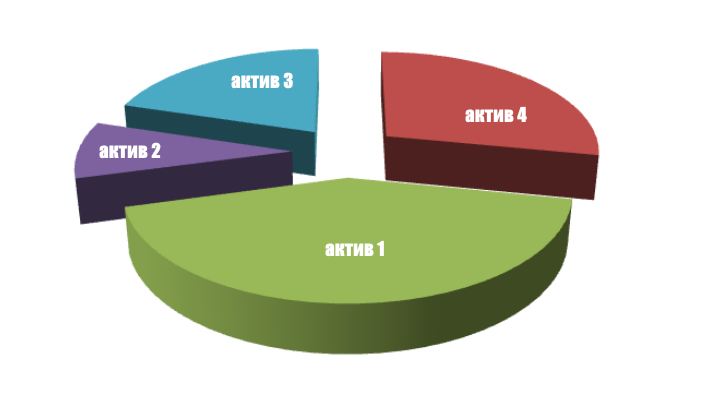

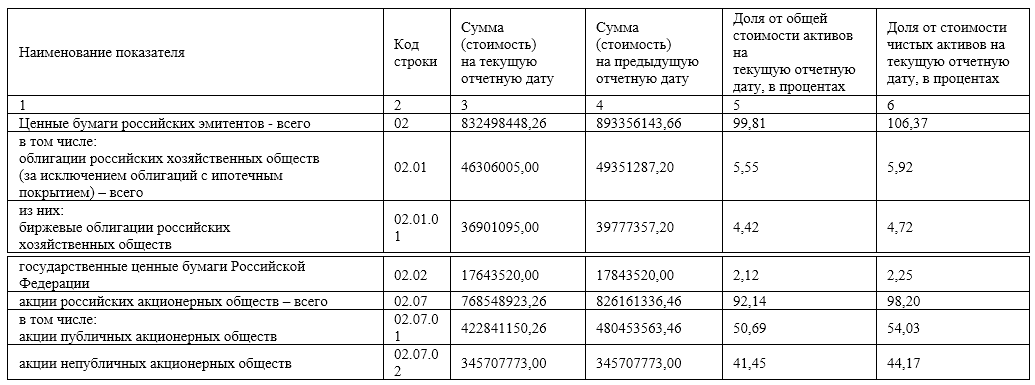

На сайте доступна инвестиционная декларация с перечнем объектов инвестирования и требованиями к структуре активов. После долгих поисков по документации удается обнаружить лишь грубую структуру фондов. Вот в каком виде доступен состав фонда «Детство»:

Более подробная информация доступна только акционерам АИФ. При этом непонятно, какую комиссию за управление снимает компания. Насчет доходности: есть ежемесячные «Сообщения о стоимости чистых активов» за последние три месяца. Для примера прикладываю текущий результат фонда АИФ «Защита»:

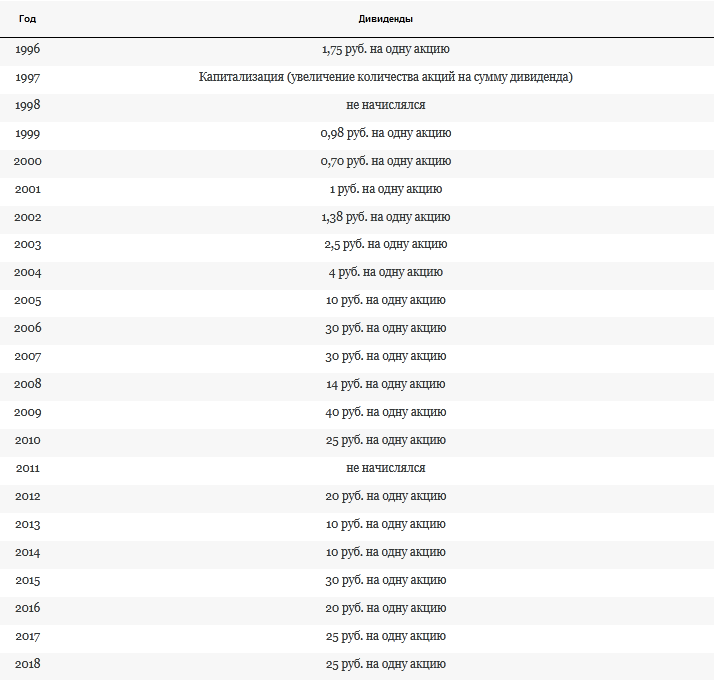

Кроме того, доступна дивидендная история фондов. Для фонда «Защита» дивиденды с 2000-ого года выросли в 35 раз:

Компания не предоставляет возможности продажи акций АИФ. Ни сами фонды, ни управляющая компания не осуществляют и никак не контролируют оборот этих акций. Инвестору, который хочет купить их, нужно самостоятельно искать контакты посреднических компаний или акционеров фонда. Никакой информации об акционерах управляющая компания также не разглашает. Однако действующие акционеры могут продать свои акции с помощью подачи заявления, форма которого доступна на сайте компании.

Заключение

Очевидно, что лучшие время для АИФ уже в прошлом – однако они оказались более успешными, чем чековые инвестиционные фонды (ЧИФ), фактически прекратившие существование уже в 1998 году. Как и последние, акционерные инвестиционные фонды проложили дорогу паевым фондам, которые оказались отличным инструментом своего времени, выдав с конца 1990-х по сегодня отличную доходность в разы выше банковского депозита.

Перевод бизнеса в комбинированный паевой инвестиционный фонд

В конце 2016 года Банк Росси открыл новые возможности использования паевых инвестиционных фондов, сняв ограничения по составу активов, которые могут входить в состав ПИФ определенной категории – комбинированных фондов1. Иными словами, в комбинированный паевой инвестиционный фонд можно перенести практически любой бизнес, связанный с оборотом или владением имуществом, или имущественными правами. Для чего? Об этом пойдет речь в данной статье.

Чем ПИФ может заинтересовать бизнес?

Налоговая оптимизация

На сегодня главное налоговое преимущество ПИФ – это отсутствие обязанности по уплате налога на прибыль до тех пор, пока инвестор фонда не получает выплат по паям. Доходы и расходы, получаемые в результате операций с имуществом фонда, не учитывается при налогообложении прибыли управляющей компании ПИФ (пп. 1, 5 ст. 276 НК РФ) и владельцев инвестиционных паев.

Действительно, если центр прибыли можно вывести в паевой инвестиционный фонд, при этом бенефициары бизнеса станут владельцами его инвестиционных паев, то выгода очевидна:

в стандартной схеме бенефициар фактически платит 33% (налог на прибыль + НДФЛ),

в схеме с фондом – только 13%.

Если по тем или иным причинам (в том числе, если переход к новой схеме сопряжен с существенными налоговыми потерями) бенефициары не становятся пайщиками фонда, налоговая экономия возникает за счет того, что прибыль, которая образуется в ПИФ реинвестируется без промежуточного налогообложения.

Соответствующую налоговую выгоду можно рассчитать, располагая данными о норме доходности бизнеса и финансовом потоке отчислений в бюджет по налогу на прибыль. Необходимо заметить, что:

По НДС каких-либо преимуществ у ПИФа нет. Налогоплательщиком согласно п. 1 ст. 174.1 НК РФ будет признаваться управляющая компания ПИФ, действующая в качестве доверительного управляющего, которая уплачивает налог на добавленную стоимость и зачитывает «входящий» и «исходящий» НДС в соответствии с общими правилами расчета и уплаты данного налога.

Земельный налог уплачивается управляющей компанией за счет активов ПИФ. В общем случае порядок расчета налоговой базы является стандартным, однако имеются преимущества, когда речь идет о земельных участках, приобретенных (предоставленных) в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства. В соответствии с п. 15 ст. 396 НК РФ в отношение таких объектов исчисление суммы налога производится налогоплательщиками — организациями или физическими лицами, являющимися индивидуальными предпринимателями, с учетом коэффициента 2 в течение трехлетнего срока строительства начиная с даты государственной регистрации прав на данные земельные участки вплоть до государственной регистрации прав на построенный объект недвижимости и с учетом коэффициента 4 в течение периода, превышающего трехлетний срок строительства, вплоть до даты государственной регистрации прав на построенный объект недвижимости. Вследствие того, что налогоплательщиком земельного налога в отношении земель, входящих в состав активов ПИФ, является УК (п. 1 ст. 388 НК РФ) – доверительный управляющий, а не собственник соответствующих активов, — Министерство финансов Российской Федерации разъяснило, что исчисление земельного налога в отношении земельных участков, входящих в имущество, составляющее ПИФ, находящихся в долевой собственности владельцев инвестиционных паев, разрешенное использование которых «жилищное строительство», должно производиться управляющими компаниями без учета повышающих коэффициентов, предусмотренных пунктом 15 статьи 396 Налогового кодекса Российской Федерации (см. Письмо от 15.02.2012 N 03-05-04-02/16).

Налог на имущество также уплачивается управляющей компанией за счет активов ПИФ в соответствии с п.2 ст. 378 Налогового Кодекса.

Таким образом, преследуя цель налоговой оптимизации, имеет смысл задуматься о переходе к структуризации бизнеса с использованием паевого фонда тем компаниям, которые:

используют ОСНО (т.е. платят НДС и прочие налоги), и фактически платят налог на прибыль и (или)

уплачивают земельный налог в отношении земель с назначением «под жилищное строительство» с применением повышающих коэффициентов.

Здесь надо оговориться, что «содержание» ПИФа создает дополнительные издержки, которые необходимо учитывать при принятии решения. В среднем связанные с фондом инфраструктурные затраты составляют от 4-х до 8-ми млн. руб. в год. Т.е. налоговая экономия должна превышать указанную сумму, тогда реструктуризация бизнеса будет эффективна.

Безопасность

В ряде случаев причиной для переноса бизнеса в ПИФ является особый правовой статус его активов и владельцев инвестиционных паев:

владельцы инвестиционных паев и ПИФ не являются взаимозависимыми лицами на основании формальных критериев в смысле главы 14.1 Налогового кодекса, т.е. снижается риск применения специальных правил налогового контроля к сделкам, совершаемым за счет имущества фонда2;

учитывая характер правоотношений между владельцами инвестиционных паев и управляющей компании – доверительное управление, в отношении имущества, находящегося в составе паевого инвестиционного фонда, действует режим защиты от взыскания по долгам учредителя управления и управляющего. Согласно п. 3 ст. 15 Закона об инвестиционных фондах обращение взыскания по долгам владельцев инвестиционных паев, в том числе при их несостоятельности (банкротстве), на имущество, составляющее паевой инвестиционный фонд, не допускается. При этом взыскание может быть обращено только на инвестиционные паи, принадлежащие учредителю управления;

анонимность владения имущественным комплексом «упакованным» в фонд: информация о пайщиках не подлежит раскрытию, содержится в реестре владельцев инвестиционных паев, который ведется по правилам аналогичным правил ведения реестра акционеров. Сведения о крупнейших пайщиках предоставляется в Банк России. Если компания, ведущая бизнес, действует в формате общества с ограниченной ответственностью, то преимущество очевидно, так как сведения об участниках ООО являются общедоступными и содержатся в ЕГРЮЛ;

запрет на раскрытие информации об имуществе ПИФ, если его паи предназначены для квалифицированных инвесторов.

Привлечение инвесторов

В ряде случаев бизнесом владеют несколько лиц или рассматривается возможность привлечения инвестиций в тот или иной проект. Известно, что соинвестирование в рамках ПИФ является наиболее защищенной и управляемой формой сотрудничества, так как все усилия законодателя с массивом нормативных актов направлены на защиту прав инвесторов.

Одновременно в закрытом комбинированном фонде допускается возможность функционирования инвестиционного комитета – надзорного органа, формируемого из состава владельцев паев, который может быть наделен компетенцией по согласованию сделок с имуществом ПИФ.

С учетом кризиса банковской сферы поиск альтернативных форм финансирования, в том числе, через механизм привлечения инвестиций в ПИФ – это тренд последних двух лет.

Кому это подходит?

Проще определить, какой бизнес не подходит для переноса его в ПИФ.

Во-первых, как уже было сказано, как правило, налоговых преимуществ не возникает у компаний, применяющих УСН, налог на вмененный доход.

Во-вторых, порядок учета в ПИФ существенно сложнее, каждая операция подлежит согласованию со специализированным депозитарием фонда, т.е. в ПИФе трудно и затратно вести высокооперационный бизнес.

В-третьих, имеются сложности с учетом и хранением движимого имущества, если оно находится во владении УК ПИФ (не переданы во владение третьих лиц, например, в аренду). Однако, они не являются непреодолимыми и решаются либо за счет страхования активов такого рода, либо путем их секъюритизации – оборот с товарами переводится в оборот складских свидетельств на товары.

Наконец, помимо вышесказанного, очевидно, что в ПИФ нельзя перенести бизнес, связанный с оказанием услуг, так как инвестиционные фонды – это инструмент инвестирования в имущество, имущественные права. Также имеется прямой запрет на работу с наличными денежными средствами.

Идеальный портрет «соискателя» ПИФ таков – это ООО, применяющая ОСНО, прибыль составляет или прогнозируется в размере от 50-60 млн. рублей в год. В основном прибыль не распределяется среди участников компании, а реинвестируется. Бизнес компании базируется на нечастных, но «дорогих» сделках купли-продажи, аренды, лизинга.

Классическим бизнесом, которой уже давно укоренился на почве паевых инвестиционных фондов, является рентный бизнес и девелопмент. В большей степени – девелопмент земли и строительство коммерческих объектов, в меньшей – строительство жилья (здесь, к сожалению, налоговая оптимизация будет минимальной в силу запрета на привлечение денежных средств управляющей компаний фонда по закону 214-ФЗ).

Активно набирают обороты фонды, имеющие целью кредитование, в том числе по лизинговым сделкам. Здесь играют роль такие аргументы, как возможность легального привлечения денежных средств (правда только у квалифицированных инвесторов) и налоговая оптимизация по налогу на прибыль. В этом направлении двигаются банки, предпочитая ПИФ как инструмент ведения бизнеса в существенно меньшей степени зарегулированный Банком России, и МФО, которые не имеют право привлекать средства в свой высоко маржинальный бизнес так, как это было ранее до изменения законодательства в сфере микрокредитования.

По нашему мнению, стоит обратить внимание на комбинированные ПИФы:

компаниям, работающим по лицензионным договорам, например, телекомпаниям;

торговым компаниям, объектом оборота у которых являются дорогостоящие товары, например, автомобили, спец. техника и т.п.

Вместе с тем, в рамках одной статьи сложно охватить все нюансы налогового и гражданско-правового регулирования паевых инвестиционных фондов, поэтому имеет смысл внимательно проанализировать все аспекты проекта, в том числе налоговые последствия реструктуризации бизнеса, и лишь после этого принимать соответствующие решения.

СПРАВКА «Правовой статус паевого инвестиционного фонда и его пайщиков»

Паевой инвестиционный фонд представляет собой объединение имущества граждан и юридических лиц, находящегося под управлением специализированной управляющей компании. Все имущество, составляющее паевой инвестиционный фонд, находится в долевой собственности участников фонда. Сам ПИФ юридическим лицом не является.

Имущество управляющей компании обособленно от имущества паевого инвестиционного фонда и учитывается на отдельном балансе. Отношения между участниками инвестиционного фонда и управляющей компании регламентированы законодательством об инвестиционных фондах и правилами доверительного управления конкретным фондом (регистрируются Банком России), имеющих статус договора доверительного управления.

Комбинированный ПИФ может быть закрытого или интервального типа, его паи предназначены только для квалифицированных инвесторов.

СПРАВКА «Расходы, связанные с сопровождением ПИФ»

Услуги управляющей компании – в среднем 1,5-6 млн. руб. в год.

Услуги специализированного депозитария, в обязанности которого войдут контроль всех операций управляющей компании с имуществом фонда, ведение реестра его пайщиков и пр. — 0,1-0,3% от стоимости чистых активов ПИФ, в среднем0,7-2 млн. в год;

Услуги аудитора – 0,1-0,2 млн. руб. в год;

Помимо этого, за счет активов фонда могут оплачиваться услуги независимого оценщика, который должен привлекаться для оценки недвижимых и некоторых других активов не менее двух раз в год – рассчитывается индивидуально в зависимости от состава активов ПИФ.

Приведенные расценки носят приблизительный характер и могут отличаться в зависимости от особенностей каждого конкретного фонда.

1 В декабре вступило в силу Указание Банка России №4129-У «О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов»

2 Необходимо отметить, что согласно п. 7 ст. 105.1 НК РФ суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 2 указанной статьи, если отношения между этими лицами обладают признаками, указанными в пункте 1 настоящей статьи, т.е. если особенности отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц. Для признания взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц, в соответствии с заключенным между ними соглашением либо при наличии иной возможности одного лица определять решения, принимаемые другими лицами. Т.е. полностью данный риск исключить нельзя.

Источник https://arsagera.ru/kuda_i_kak_investirovat/invest_polezno1/zakonodatelstvo_fondov/

Источник https://investprofit.info/stock-investfund/

Источник https://www.audit-it.ru/articles/account/court/a55/924481.html

Источник