Как правильно вложить деньги в акции: инвестиции для начинающих, с чего начать

Зарабатывать на бирже ценных бумаг можно по-разному.

Одни — играют на разнице курсов, другие — делают инвестиции в акции, третьи — следят за сменой показателей и пытаются спрогнозировать стоимость биржевых товаров.

Краткий ликбез

Специалисты отмечают, что игра на всемирном рынке ценных бумаг (ЦБ) — дело прибыльное, но рискованное . Брокер может за секунду заработать целое состояние и так же быстро все потерять.

На фондовом рынке получают доход от разных операций. Например, разница курсов валют является способом быстрого обогащения, а покупка акций считается вкладом в будущее.

В последнем случае владелец ресурса получает с них ежемесячные дивиденды. Кроме того, акции можно вовремя продать, что принесет дополнительную прибыль тем, кто играет на бирже, отслеживая стоимость ЦБ крупных и мелких компаний.

Научиться видеть рыночную ситуацию может любой желающий. Для этого нужно понять, что такое акция , и какое она имеет значение на фондовом рынке. Понятие «акция» обозначает ценную бумагу, выпущенную компанией для того, чтобы ее держатели могли документально подтвердить свои права на часть дохода, получаемого организацией в процессе ее работы.

Думая о том, как инвестировать в акции , нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству , ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Вкладывать средства можно как в акции топовых мировых лидеров , так и в развивающиеся компании. В первом случае владелец получает уверенность в будущем благодаря длительному нахождению на плаву компании. Во втором варианте новички имеют все шансы на быстрый рост и стабильность в будущем.

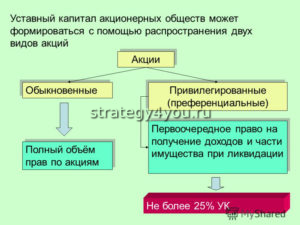

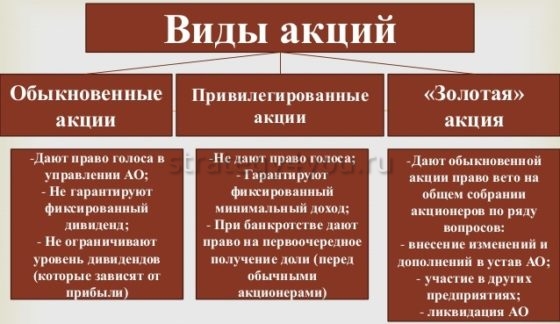

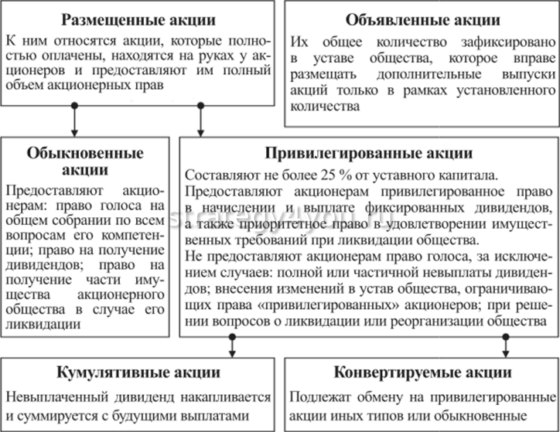

- привилегированные;

- стандартные.

Первые — не дают обладателю право на управление компанией-эмитентом , а сумма получаемых дивидендов является фиксированной и не растет. Вторые — дают возможность голосовать на совете акционеров компании , а пассивный акционный доход может расти в зависимости от оборотов фирмы. При этом чем больше непривилегированных акций у держателя, тем весомей будет его голос при решении важных управленческих вопросов.

Разве хранить в банке не безопаснее

Прежде, чем вложить деньги в акции, соискатель задумывается о выгодности предприятия . Среди людей, далеких от фондовой биржи, распространено мнение, что деньги надежней хранить в банке, чем вкладывать их в ЦБ российских и мировых компаний.

Брокеры не согласны с таким утверждением. Они отмечают, что капитал должен работать на владельца, а покупка акций — хороший способ умножить деньги . К тому же валюты стран могут обесцениваться, а ценные бумаги при необходимости можно продать, получив за них сумму ходовыми твердыми купюрами, которые на тот момент будут в обиходе.

Разобравшись, в какие акции вложить деньги, можно получить уверенность в завтрашнем дне и обеспечить себя долгосрочным доходом.

Как правильно зарабатывают на акциях РФ

Получать доход от ЦБ можно несколькими способами. Во-первых, каждые 30 дней на счет держателя поступают дивиденды. Во-вторых, брокеры зарабатывают на постоянном движении ресурсов (курсовой разнице), покупая и продавая требуемые категории и получая прибыль с разницы цены покупки и продажи.

Преимущества

Делая инвестиции в акции , нужно помнить, что у каждой операции есть свои положительные и отрицательные стороны.

К плюсам относят:

- прибыль от дивидендов ;

- доход от игры на курсовой разнице;

- подходит начинающим ;

- возможность покупать при минимальном стартовом капитале ;

- прогнозируемость рыночной ситуации;

- высокую ликвидность крупных мировых компаний;

- долгосрочный доход;

- быструю прибыль (курсовая разница);

- возможность делать активные или пассивные инвестиции .

Торги на ФБ происходят по своим правилам, поняв которые, можно быстро делать деньги. Большим плюсом считается то, что игра на бирже не требует опыта , поэтому инвестиции в акции для начинающих являются первым уверенным шагом на пути к обогащению и новому финансовому опыту. Специалисты отмечают, что для совершения операций на фондовом рынке не требуется высокий показатель интеллекта.

Недостатки

К минусам вложения денег в ценные бумаги относят:

-

расходы на услуги брокеров (при условии игры физического лица на финансовой бирже);

- влияние политической и экономической ситуации в мире на цены акций той или иной компании;

- снижение стоимости в кризис;

- длительный период восстановления позиций на мировом финансовом рынке;

- потребность денежных вложений;

- непредсказуемость курса ЦБ;

- акции могут быть без дивидендов;

- высокий уровень риска.

Сколько нужно денег, чтобы начать инвестировать новичку

Для того чтобы определить, сколько денег потребуется для выхода на фондовый рынок с желанием приобрести ЦБ, нужно понять, что доход от акций может быть краткосрочным и долгосрочным . Новичкам рекомендуется начинать с краткосрочного способа заработка. В этом случае соискатель получает возможность быстро увеличить свой доход и потратить минимум денег на покупку акций. Краткосрочные инвестиции производятся на срок до 12 месяцев.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала игры на бирже нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

Многим ли вы готовы рисковать

Изучая вопрос, как вложиться в акции, нужно помнить, что биржевые игры — не для бедных. Фондовый рынок — нестабильная среда , где за несколько секунд можно заработать миллионы или потерять все. К любому исходу событий нужно быть готовым как морально, так и материально.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать акции и получать дивиденды, нужно изучить топ 10 правил от опытных биржевиков :

- определение цели ;

- составление собственного финансового плана ;

- создание денежной «подушки безопасности» ;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег ;

- покупка ЦБ разных компаний ;

- снижение издержек ;

- использование налоговых льгот ;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.

С чего начать вложения

Чтобы начать инвестирование в акции, нужно понять, с какой целью будет производиться покупка ЦБ и на какой срок. На следующем этапе производится анализ стоимости акционных портфелей выбранных компаний. После этого соискатель приступает к сбору стартового капитала и поиску брокерской компании.

Какие акции покупать самостоятельно — выбор компании

Специалисты отмечают, что поведение соискателя на бирже зависит от того, для чего он покупает бумаги. Чтобы разобраться, в какие акции инвестировать , нужно запомнить, что существует 3 вида ценных бумаг:

- дивидендные;

- роста;

- стоимости.

К первому типу ЦБ относятся портфели крупных мировых компаний . Покупка таких акций проводится для получения стабильного дохода на длительный период времени. Чтобы выбрать компанию для вложения, нужно узнать ее чистый доход.

Акции стоимости относят к категории недооцененных . Случается это тогда, когда конкуренты, чтобы обесценить ЦБ соперника, запускают о нем неприятные новости или слухи. Такое поведение занижает цену акций на время, и они становятся доступными для приобретения.

Дорогие или дешевые — что выгодно для физических лиц

На бирже встречаются бумаги разных ценовых категорий . Решая, в какие акции вложить сумму, нужно помнить, что не всегда их стоимость является прямым показателем будущей доходности.

Например, американец Джон Темплтон в начале ХХ в. покупал акции компаний, находящихся в кризисной ситуации, за $1. Когда 96 фирм из 100, чьи ресурсы Темплтон приобрел, вышли из кризиса, он получил хорошую прибыль.

Опытные биржевики рекомендуют новичкам, думающим, стоит ли вкладывать деньги в ЦБ, обратить внимание на компании-гиганты , давно находящиеся на плаву в мировой экономике, называемые «голубыми фишками». Coca-Cоlа или See’s Candies, например, много лет приносят своим акционерам стабильные дивиденды.

Где и как инвестировать в ценные бумаги

Разобравшись с тем, в какие акции лучше вложить деньги, нужно понять, где можно их приобрести.

Существует 4 способа:

- самостоятельно;

- через фондовую биржу (ФБ);

- через паевой инвестиционный фонд (ПИФ);

- приобретая опционы и фьючерсы.

В первом случае инвестору нужно обратиться в компанию-эмитент на прямую . Покупая ресурсы через ФБ, соискателю нужно открыть в выбранной брокерской фирме с лицензией счет.

В случае задействования ПИФ инвестор вкладывает средства в паевой фонд, содержащий интересующие его ЦБ. При этом управление акциями производит руководство фонда.

Опционы и фьючерсы — это контракты на приобретение активов фирмы, поэтому, покупая их, инвестор получает прибыль от курсовой разницы.

Регистрация онлайн

Чтобы стать участником ФБ, нужно зарегистрироваться на одной из виртуальных торговых площадок .

В независимости от того, в Москве или в другом городе находится инвестор, от него потребуется на сайте компании внести:

- ФИО;

- номер работающего телефона;

- электронный адрес.

После подтверждения данных при помощи введения полученного секретного кода нужно открыть виртуальный счет и пополнить его денежными средствами — наличными через терминал, с банковской карты или виртуального кошелька.

Собираясь делать инвестиции в ЦБ, нужно подтвердить свою личность , отправив скан паспорта. Эта мера безопасности призвана оградить биржу от финансовых махинаторов, отмывающих деньги. Для удобства и быстрого доступа к операциями потребуется установить программу на подручный гаджет.

Инструкция — куда вложить деньги пошагово и как начать зарабатывать

Для новичков разработан свод правил, которыми они должны руководствоваться, собираясь окунуться в мир торгов и ценных ресурсов:

- Специалисты рекомендуют перед тем, как вкладывать деньги в акции, прочитать истории и советы , которые написали лучшие инвесторы. К ним относят Уоррена Баффета и Филипа Фишера.

- Определиться с суммой стартового капитала.

- Изучить рынок.

- Провести анализ компании , поинтересоваться ее доходностью и оценками по вкладам. Выбрать 5-10 привлекательных компаний и оценить котировку их ресурсов.

- Сформировать собственный брокерский портфель .

- Сделав долгосрочное инвестирование в акции, следует проводить ежемесячную проверку приобретенных ЦБ и раз в несколько дней мониторить ситуацию на ФБ.

Доходность

Разобравшись, как вкладывать в акции, инвестор интересуется будущей прибылью и доходностью от покупки ресурсов. Если учесть, что средняя доходность ФБ составляет 20% , а соискатель, например, вложил в акции $1000 США, то через 48 месяцев его прибыль может составить $1728.

Чтобы понять, какую доходность имеет 1 акция, нужно найти отношение выплаты с этой единицы к ее стоимости, за которую она была приобретена. Чтобы перевести число в процентное соотношение, нужно полученный результат разделить на 100. При этом следует помнить: чем выше уровень доходности, тем выше степень риска, связанная с этими акциями.

Финансовые ресурсы, если разобраться, как они работают, могут принести своему обладателю хорошую прибыль. Изучая движение и характеристики показателей на фондовом рынке, инвестор получает опыт в прогнозировании возможных ситуаций и поведения в результате их наступления.

Инвестирование в акции для начинающих — с чего начать новичку: как выбрать, правильно инвестировать и зарабатывать деньги

На фоне понижения ставок по депозитам в банках, инвестиции в акции — это актуальный способ капиталовложений. Чтобы вложенный капитал принес ожидаемую отдачу, нужно детально разобрать нюансы и особенности инвестирования, ведь сам процесс сильно отличается от вложений в облигации, не смотря на, казалось бы, должную схожесть.

Терминология — что такое инвестиции в акции для начинающих

Акция — ценная бумага, выпущенная акционерным обществом. Ее покупка подразумевает вложение средств в капитал организации. Доля держателя определяется пропорционально номинальной стоимости за единицу и приобретенному количеству.

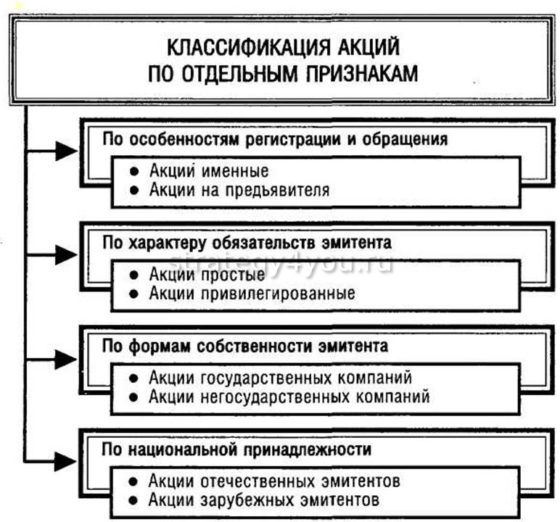

Виды акций:

- обыкновенные — дают возможность принимать участие в деятельности компании (чем больше единиц, тем большее количество голосов есть у их владельца) и получать установленный процент прибыли общества;

- привилегированные — их владельцы не имеют права голоса, преимущество в фиксированном размере дохода, который не зависит от фактической прибыли компании.

Чаще всего инвестирование в акции для начинающих происходит в рамках фондовой биржи. Частное лицо не может самостоятельно совершать подобные операции. Чтобы сделать покупку или продажу, нужно обратиться в брокерскую компанию. Иногда можно купить и напрямую, у компании-эмитента — такие сделки сопряжены с повышенной степенью риска, но могут принести инвестору хорошую прибыль при успехе выбранной организации.

Заработок — основы для новичков

Для понимания процесса важно разделить два понятия:

- номинальная стоимость — цена на момент выпуска (эмиссии);

- курсовая стоимость — показывает, сколько денег готовы предложить за ценную бумагу на рынке.

Существует два рабочих способа получения дохода на вложениях в акции:

- Заработать, осуществляя биржевые спекуляции. Инвестор приобретает бумаги компаний, рост которых он прогнозирует, а затем продает по цене выше номинальной.

- Иметь пассивный доход от выплачиваемых дивидендов. Купив такие документы, их владелец просто получает процент от прибыли компании.

Выбранный вариант зависит от стратегии и характера инвестора. Для заработка на курсовой разнице нужно активно отслеживать рынок, определять выгодное время как для купли, так и для покупки. Для стабильного получения дивидендов достаточно однажды удачно выбрать объект для вложения средств.

Мы вложили свои деньги в проекты, которые платят:

8bit.ltd обзор и отзывы 8 bit ltd — перспективная площадка с множеством фишек для заработка и доходностью до 366% за 24 месяца

SolidTradeBank.com — отзывы и перспективы средника Solid Trade Bank с четырехлетним стажем и доходностью 0,5% в сутки

Обзор Multitrade Global – доходность до 145% на торговле криптовалютой, отзывы о Мультитрейд Глобал

Особенности и риски — как правильно инвестировать в акции

Надежность вложений в акции напрямую зависит от стабильности эмитента. Но инвестор обязан понимать и прочие факторы, которые могут влиять на их стоимость:

- сезонные колебания рынка (например, предновогоднее повышение);

- изменение ситуации в отрасли в целом;

- влияние мировых индексов;

- громкие заявления мировых экспертов и/или публикация важных новостей;

- проводимая государством политика.

Инвестируя в акции, вкладчик принимает на себя риски:

- лишиться дивидендного дохода из-за неэффективности организации (при отсутствии прибыли);

- потерять часть размещенного в инвестиции капитала, если рыночная стоимость опустится ниже цены покупки;

- частично или полностью утратить вложенные средства при ликвидации предприятия.

Выбор надежной и перспективной конторы максимально минимизирует потенциальные риски.

Преимущества вложений:

- потенциально высокая прибыль — верхнего предела доходности нет;

- ликвидность — продажа имеющихся на руках ценных бумаг допускается в любой момент;

- низкий порог входа — начать инвестировать возможно с капиталом в несколько тысяч рублей;

- широкий выбор объектов для инвестиций — перечень компаний для вложения практически безграничен.

Как вкладывать деньги в акции и зарабатывать

Чтобы получить от вкладов высокий доход, перед тем, как вложить деньги в акции, необходимо изучить базовые принципы работы фондового рынка:

- понять причины роста и снижения стоимости ценных документов и бумаг;

- узнать критерии выбора брокера;

- научиться прогнозировать стоимость.

Для понимания биржевых процессов можно изучить специальную литературу или пройти тренинги профессионалов. Непосредственно к инвестициям стоит переходить после тщательного изучения материала.

Чтобы выгодно вложить деньги, нужно:

- Определить объект для инвестиций . В зависимости от стратегии, это могут быть как крупные и надежные лидеры рынка («голубые фишки»), так и молодые перспективные бизнесы.

- Выбрать надежного брокера . Заключать договор рекомендуется с крупной организацией, имеющей лицензию Центрального Банка, и высокие оценки от рейтинговых агентств. Опытный финансовый аналитик не только поможет дельным советом, но и полностью организует процесс инвестирования — от перевода денег в оплату купли бумаг до уплаты налога на прибыль.

- Составить инвестиционный портфель . Вкладывать все средства в одного эмитента не стоит. Чтобы минимизировать убыток, следует распределить капитал между несколькими компаниями. Принять решение можно как на основе личного прогноза, так и положившись на мнение брокера.

Такой способ заработка идеален для тех, кто точно знает, как правильно вкладывать деньги в акции:

- для людей, которые могут похвастаться мощной стрессоустойчивостью – переменчивость котировок не под силу слабонервным;

- для инвесторов, имеющих четкое понятие, что такое дисциплина и соблюдение выбранной стратегии;

- для вкладчиков, имеющих отличные «финансовые тылы» – зарабатывать, привлекая заемные средства невозможно.

Эти правила – золотой стандарт инвестирования . Но это еще не все. Несколько советов, как инвестировать в акции для начинающих:

- специальная литература для трейдеров и вкладчиков поможет освоить азы;

- начинать всегда тяжело – знания аналитиков, подсказки экспертов помогают делать первые шаги;

- нужно постоянно мониторить отзывы об инвестициях в акции;

- обучающие программы также могут пригодиться (кстати, у брокеров с хорошей репутацией такие курсы могут быть бесплатными).

Проведя необходимый анализ, следует переходить непосредственно к покупке бумаг.

Как зарабатывать на инвестициях в акции – уровень доходности

Для аналитиков со стажем высчитать такой показатель не представляет труда. Как научиться инвестировать в акции новичку с учетом доходности? Средний показатель в США составляет примерно 2%. Такой же уровень доходности в Японии. А вот в странах Евросоюза процент доходности инвестирования в акции по отзывам выше – от 3,5% до 4%.

Если говорить о ситуации в России, исторический показатель без учета инфляции составит 8–12 %. А вот по уровню дивидендной доходности за последние три года РФ лидирует – 6,5–7 %, так что у российских трейдеров ответ на вопрос, стоит ли вкладывать деньги в акции, очевиден – да.

Для начала нужно понять, что основная цель – заработать, а еще разобраться, сколько и за какое время? И что делать с деньгами? Это важно знать перед тем, как самостоятельно инвестировать в акции. Дело в том, что можно вложиться в крупнейшие холдинги с 10-15% ежегодного дохода. Но есть один момент – сколько можно заработать на инвестициях в акции, например, Microsoft, Coca-Cola или Google? Да, эти компании надежны, но они и так стоят миллиарды, что же еще нужно сделать, чтобы подорожали в 2 или 3 раза?

С чего начать инвестиции в акции, так это с самого очевидного – с дивидендов. По идее, это всего лишь один из способов получения прибыли, да и не очень высокая прибыль, но зато стабильная и более надежная. Например:

- цена одной акционерной бумажной единицы компании Procter & Gamble Co составляет около $65;

- при этом дивидендная доходность 3,2%, то есть $2;

- купив за $1000 долларов 15 единиц, можно получить свои $30;

- допустим, активы выросли за год на 20%, тогда эти 3,2% позволят получить больше прибыли;

- если заработанные деньги реинвестировать, в следующем году можно получить еще больше дивидендов.

Используя такую стратегию инвестирования в акции, можно иметь стабильный доход, который с каждым годом будет увеличиваться.

Выбор акций для инвестирования – где купить

Все операции с любыми ценными бумагами регулируются на законодательном уровне. Существуют специальные организации, которые ведут учет и контролируют все сделки:

- биржи – площадки для торгов;

- брокерские компании – дают возможность участвовать в торгах как юридическим, так и физическим лицам;

- депозитарий – контролирующий орган для учета прав собственности на ценные «бумажные» активы.

Чтобы решить, куда вложить деньги на акции, нужно пройти простую процедуру:

- выбрать толкового брокера;

- изучить внимательно условия;

- открыть счет;

- внести начальный капитал на депозит;

- дать распоряжение брокеру на покупку активов.

Надежная брокерская фирма – солидная организация, имеющая в своем штате опытных аналитиков, которые работают, как слаженный механизм. С их помощью можно узнать, как отбирать акции для инвестирования и много других нюансов.

Коммуницировать с представителем брокера можно разными способами – по телефону, в чате, через электронную почту.

Как выбрать акции для инвестирования

Чтобы уметь определять ценность таких активов, нужно хотя бы минимально знать основы фундаментального и технического анализа. Первый поможет ответить на вопрос, в какие акции лучше инвестировать, оценить варианты по финансовым показателям. Технический анализ нужен для того, чтобы понять, когда вкладывать деньги, то есть разобраться с динамикой котировки ценных бумаг.

Существует такой термин, как «три эшелона» для определения категорий активов:

- Самые ликвидные – голубые фишки. Это ценные бумаги, выпущенные компаниями с огромной капитализацией и показателями доходности. Их основные отличия – высокая ликвидность, узкий спред и низкая волатильность, большие торговые объемы. В перечень китов, обладателей голубых фишек, входят: Apple, Coca-Cola, Microsoft, IBM, Google, General Motors, Dow Jones, Газпром, Лукойл и так далее.

- Второй эшелон представляют менее крупные организации. Их акции отличаются относительно низкой ликвидностью, более широким спредом. высокой волатильностью и средними объемами торгов. Это компании: НЛМК, Полюс Золото, Иркутскэнерго и другие.

- Третий эшелон – очень низкая ликвидность и широкие спреды, увеличенная волатильность, минимальные объемы торгов.

Принимая решение об инвестициях, важно тщательно продумывать свою стратегию, иметь четкое представление о деятельности компании и ее развитии, реально оценивать риски.

Основные ошибки — как безопасно начать инвестировать в акции новичку

Купив ценные бумаги, начинающий вкладчик может совершить ошибки, которые помешают получить ожидаемую прибыль:

- «Забыть» про инвестиции. Факт того, что акции — долгосрочные вложения, не означает, что ими не нужно интересоваться несколько лет. Необходимо регулярно отслеживать любые малейшие изменения, оценивать дальнейшие перспективы. В ином случае можно пропустить момент, когда вложения станут убыточными.

- Продажа активов при минимальном снижении стоимости. Важно помнить, что цены постоянно меняются — как в большую, так и меньшую сторону. Выводить средства из инвестиций при незначительном снижении не нужно. Возможно, что в такой период даже стоит сделать докупку определенного количества бумаг.

- Отказ от продажи при очевидных неудачах эмитента. Обратная ситуация — у компании серьезные проблемы, рыночная стоимость активов стремительно падает. Инвестор должен оперативно среагировать и оценить ситуацию. Если «просадка» временна, то беспокоиться не нужно. Если же причин для последующего роста нет, то нужно закрывать инвестиции, чтобы не допустить еще большего убытка.

Заключение

Следует помнить 2 главных правила инвестирования:

- Прошлая доходность не гарантирует аналогичные показатели в будущем.

- Чем выше потенциальная прибыль, тем больший риск ожидает инвестора.

Инвестиции в акции — выгодный вид вложений. Чтобы денежные размещения себя оправдали, необходимо выбрать надежный и перспективный объект для капиталовложений, а после купли следить за изменением их стоимости.

Советы по инвестициям в акции

Сейчас инвестиции в акции уже стали одним из наиболее популярных способов вложения денег. Именно ценные бумаги различных компаний приносят достаточно хороший доход. Он не обязательно может быть стабильным. Например, иногда краткосрочное инвестирование в акции приносит достойную прибыль.

- Несколько советов начинающим: как правильно вкладывать деньги в акции

- Инструкция для новичков

- Стратегии инвестирования в акции

- Инвестиции в акции: Популярные стратегии

- Держим акции

- Стратегия Баффета

- Стратегия Грэхема

- Об учёте финансовых вложений

- Инвестируем в акции правильно: перспективные компании, прогнозы на 2016-й год

- Выбираем компании

- Как зарабатывать на акциях?

Инвестиции в акции способны приносить долгие годы хорошую прибыль. Чтобы начать ориентироваться в данной сфере, вам следует ознакомиться с полезной информацией. Сейчас мы узнаем, как вложить деньги в акции, рассмотрим несколько примеров, остановимся на проверенных стратегиях. к оглавлению ↑

Несколько советов начинающим: как правильно вкладывать деньги в акции

- Ознакомьтесь с полезной литературой. Доступны работы Уоррена Баффета, Бенджамина Грэма, Питера Линча. Топ-8 книг о бизнесе можно найти здесь.

- Здраво оценивайте ваши финансовые возможности. Инвестиции в акции требуют определённых затрат. Желательно начинать вкладывать с расчётом на серьёзный доход, когда у вас уже имеется надёжная работа, а также финансовая «подушка безопасности», которой должно хватить на год.

- Долгосрочность. Опирайтесь в первую очередь на стабильные компании. Следует осуществлять инвестирование в акции компаний, работающих успешно на рынке в течение длительного времени. В этом источнике вы найдете информацию о долгосрочных инвестициях.

- Практичный портфель. Не забывайте о безопасности, снижении риска. Даже если компания кажется вам очень надёжной, не стоит полностью опираться только на неё. Оптимальный вариант – составить портфель из ценных бумаг 10-ти – 15-ти компаний. Вот тогда вы сумеете снизить риск. При необходимости всегда можно наращивать инвестиционный капитал.

- Владеть информацией – владеть миром. Вы должны постоянно получать полезные сведения. Хорошо, если вы будете иногда получать советы от надёжного финансового консультанта, брокера. При этом не забывайте, что окончательное решение всегда остаётся за вами. Это ваши средства. Вы за них отвечаете. Подходите взвешенно к принятию каждого решения.

- Успех – достижение порога в 50%. Некоторые инвесторы считают именно порог в 50% определяющим. Когда ценные бумаги выросли настолько, вполне можно выйти с ними из инвестиций, получив достойную прибыль.

Это только базовая информация. Необходимо узнать ещё много важных сведений. Двигаемся дальше.

к оглавлению ↑

Инструкция для новичков

Теперь мы немного подробнее рассмотрим инвестиции в акции.

Для начала, чтобы ваши инвестиции в акции приносили доход, выберите надёжного брокера. Именно он станет для вас лучшим помощником, позволит решить множество мелких и достаточно серьёзных вопросов, которые обязательно возникают в процессе работы на рынке акций. Вы устраните все сложности технического характера, получив полную поддержку на специализированной брокерской площадке.

- Финнам. Здесь вы сумеете обучиться, получить много полезных сведений. На площадке каждый инвестор оказывается в комфортных условиях для работы.

- ОЛМА. Тут наиболее эффективно можно инвестировать в ценные бумаги компаний, входящих во второй эшелон.

- БКС. Инвестиционная поддержка отличная, также представлено множество готовых финансовых продуктов.

Есть и другие достойные брокеры, но эти пользуются особой популярностью, заслуженным доверием.

- Сначала заключается договор. Клиент заполняет анкету, предоставляет пакет документов, пишет соответствующее заявление.

- Затем на бирже открывают брокерский, депозитный счёт для клиента. Это делается безвозмездно или за символический взнос.

- Потом клиент вносит на счёт деньги, которые он собирается вкладывать в акции. Иногда имеется минимальный порог. То есть клиент может внести сумму, не ниже заданной. На этот момент сразу обращайте внимание.

- Когда на счету уже есть средства, можно приступать к покупке ценных бумаг.

- Акции могут отражаться в электронных реестрах. Вам будет удобно оформлять всё в режиме реального времени.

- В Интернете можно отслеживать все движения на финансовом рынке. Для оптимизации работы брокер выдаёт клиенту специальную программу.

- На продажу, покупку ценных бумаг тоже выдаётся особая форма заявки. Вам не составит труда быстро заполнить все поля и отправить заявку.

О заключении всех сделок брокер выдаёт отчёты. Храните их. к оглавлению ↑

Стратегии инвестирования в акции

Если вы начали задумываться, как вложить деньги в акции максимально выгодно, пришло время узнать ещё некоторую полезную информацию. Существуют конкретные стратегии инвестирования в акции, которые помогли уже множеству людей. Вы тоже сумеете ими воспользоваться и увеличить вашу прибыль.

Кто-то задаст вопрос: а зачем вообще нужно придерживаться каких-то особых стратегий, когда можно просто следовать ряду базовых правил. Например, экономить деньги, осмотрительно выбирать компании для инвестирования, стараться снижать риски. В чём польза от использования стратегий?

- оптимизировать работу;

- снизить риски;

- обеспечить себе психологический комфорт.

Например, когда начинается настоящая массовая истерия, связанная с резкими изменениями на финансовом рынке, моментально можно определить дальновидных инвесторов. Они не поддаются всеобщей панике и не начинают массово продавать или скупать активы, а продолжают действовать разумно, объективно рассматривать ситуацию. Разумеется, именно такие люди и получают большую прибыль, уменьшают свои риски. к оглавлению ↑

Инвестиции в акции: Популярные стратегии

Теперь рассмотрим конкретные стратегии. Для начала вы вполне можете воспользоваться одной из готовых методик. Потом, когда вы уже вникнете в тонкости покупки и продажи акций, у вас наверняка выработается собственная стратегия торговли.

Держим акции

Долгосрочное инвестирование в акции является наиболее подходящим вариантом для начинающих. Именно поэтому новичкам специалисты рекомендуют воспользоваться популярной проверенной стратегией «buy and hold», что означает в переводе на русский язык «купить и держать».

У данной методики есть главное преимущество – стабильная позиция вне зависимости от ситуации на рынке. Инвестор приобретает пакет ценных бумаг, а потом не расстаётся с ним, даже если уже возникает явная угроза значительного падения акций. На финансовом рынке положение зачастую бывает нестабильным, но как раз долгосрочность вложений нередко гарантирует прибыль. Безусловно, проиграть тоже можно, но такая долговременная стратегия хороша стабильностью и сулит большой доход в случае успеха.

Разумеется, компанию для вложений надо выбирать надёжную, тогда долгосрочные инвестиции в акции себя оправдают. Инвестор не будет продавать ценные бумаги, а время от времени станет наращивать пакет. Когда человек ещё не вник во все тонкости финансового рынка, долгосрочные инвестиции в акции станут оптимальным выбором.

Стратегия Баффета

- В первую очередь тщательно изучите компанию, в ценные бумаги которой вы собрались вкладывать деньги.

- Желательно осуществлять инвестирование в акции бизнеса, в котором вы хорошо разбираетесь. Тогда вы сумеете объективно оценить деятельность компании, её надёжность, успешность.

- Обращайте внимание на те компании, которые уже добились особого признания на рынке. Если компания выпускает продукцию, востребованную настолько, что она будет успешной даже без управления, стоит инвестировать в акции. Когда ещё и управление на высоте, это будет только дополнительным преимуществом.

Безусловно, когда вы сможете здраво оценить работу компании, для вас откроется дорога к успешному инвестированию. к оглавлению ↑

Стратегия Грэхема

- Пора приступать к реализации ценных бумаг, если рынок переоценил стоимость компании, сделав её на 30-60% дороже активов.

- Следует покупать активы, когда на рынке уже предлагают приобрести её на 30-60% дешевле активов

Правда, данной методикой сумеют грамотно воспользоваться только инвесторы, обладающие определёнными навыками в сфере экономики, бухгалтерии. Крайне важно оценить компанию объективно, а затем дождаться момента, когда её будут продавать дешевле истинной цены. Как раз в такое время и надо покупать акции. Затем наступит момент, когда компания начнёт котироваться по завышенной стоимости. Тогда и акции взлетят вверх.

Замечательное стратегическое правило озвучил Бенджамин Грэхем. Он подчёркивал, что выгодно вложить деньги в акции возможно, но для этого необходимо снижать риски. Метод прост: яйца следует хранить в разных корзинках. Как вложить деньги в акции? Просто выбрать 20-40 компаний и разделить средства, инвестировав их в разные акции. Тогда даже крах какой-то из компаний не нанесет инвестору существенного ущерба. Останется целый ряд прибыльных активов.

к оглавлению ↑

Об учёте финансовых вложений

Требует отдельного внимания и учёт финансовых вложений в акции. Сейчас мы остановимся на основных аспектах, связанных с формальной стороной вопроса.

Финансовыми вложениями являются любые инвестиции, которые делают организации в государственные ценные бумаги. Принято делить вложения на долгосрочные (их срок составляет больше года) и краткосрочные (к ним относятся все вложения со сроком до года). Для долгосрочных инвестиций предусмотрен активный счёт «Долгосрочные финансовые вложения», субсчёт «Паи и акции». Также имеется и соответствующий счёт «Краткосрочные финансовые вложения с субсчётом «Облигации и другие ценные бумаги».

Кредит отражает продажу ценных бумаг, дебет – покупку, а сальдо – размер вложений на старт периода. Когда приобретаются ценные бумаги, их отражают на счетах с их покупной ценой. При этом разницу между покупной и номинальной ценой доначисляют или списывают. Это необходимо, чтобы ко времени погашения акций их цена совпала с номинальной. Когда покупная цена превышает номинальную, разница будет составлять убыток, а если покупная цена ниже, она будет прибылью предприятия. Списание могут оформить обратной проводкой, а доначисление записывают в кредит.

Когда средства тратятся на покупку ценных бумаг, они учитываются на счёте «Капитальные вложения». Затем стоимость списывают, перенося её в дебет.

Отражается и начисление дивидендов на акции. Для этого используют кредит счёта «Прибыли и убытки», субсчёт «Расчёты по дивидендам». При этом есть разница между объявленной величиной дивидендов и суммой начисленных в реальности дивидендов. Разницу составляют налоги на доходы.

Когда при реализации ценных бумаг возникают дополнительные расходы, они списываются в дебет счёта «Реализации прочих активов». Финансовый итог реализации ценных бумаг показывается в разнице между дебетовыми и кредитовыми данными этого счёта. Такая разница отражена на счёте «Прибыли и убытки».

- дебет счёта «Расчёты с разными дебиторами и кредиторами», учитывается продажная цена акций;

- используется счёт «Реализация прочих активов», дебет отправляется на балансовую цену акций, есть также кредит;

- применяют счета «Краткосрочные финансовые вложения», «Долгосрочные финансовые вложения», используются их дебеты.

Существует также схема вычисления курсовой разницы, учёта данной величины. Когда инвестор получает дивиденды в иностранной валюте, образуется курсовая разница, если курс отличается на датах принятия на учёт, фактического зачисления. На счету «Прибыли и убытки» помещаются курсовые разницы.

Теперь вы представляете себе, что такое учет финансовых вложений в акции.

- прямые инвестиции как инструмент бизнеса – https://business-poisk.com/pryamye-investicii.html

Инвестируем в акции правильно: перспективные компании, прогнозы на 2016-й год

- Сначала объективно оцените компанию. Посмотрите, какова динамика торгов. Вам это понадобится, чтобы совершить сделку именно в тот момент, когда стоимость акций будет минимальна.

- Не следует рассчитывать на одну корпорацию, даже очень мощную. Специалисты убеждены, что инвестирование в акции разных компаний более успешно.

- Обращайте больше внимания на рейтинги, представленные проверенными аналитическими агентствами. Вам это поможет при выборе наиболее перспективных корпораций.

- Отлично, если вы сумеете сделать анализ финансовой, аналитической отчётности компании, сможете дать объективную оценку развития, перспектив. Такая информация имеется в свободном доступе.

Как видите, этим советам вполне можно следовать. Тогда вы сумеете выгодно вложить деньги в акции.

к оглавлению ↑

Выбираем компании

Сейчас во всемирной паутине имеется достаточное количество рейтингов. По данным такой аналитики вполне можно сделать выводы о работе различных корпораций. При этом стоит изучать разные рейтинги, созданные по всевозможным показателям. Постепенно вырисовывается вполне чёткая картина. Вы составите объективное мнение о компаниях, сможете определить перспективные акции.

В первый эшелон вошли акции наиболее успешных корпораций. Их принято называть «голубыми фишками». Например, многих интересует, как вложить деньги в акции Газпрома, потому что именно эта компания славится надёжностью, стабильностью и перспективностью. Также эксперты рекомендуют ценные бумаги Норильского никеля, Транснефти, Сбербанка.

Востребованы акции компаний мобильной связи. Спрос на услуги этих корпораций растёт. Можно назвать лучшие акции: это ценные бумаги «МТС», «Мегафон». Если осуществить инвестирование в акции данных корпораций, вам удастся защитить деньги от обесценивания, получить достойный доход.

Аэрофлот работает стабильно, имеет минимальные риски. Такие ценные бумаги тоже популярны у дальновидных инвесторов.

Крупнейшим поставщиком доступа к Интернету, телефонной связи является Ростелеком. Такая компания с государственным статусом – отличный объект для вложений. к оглавлению ↑

Как зарабатывать на акциях?

Для начала вам надо будет выбрать брокера. Очень важно соблюдать правила торгов, владеть всей необходимой информацией и по возможности следить за состоянием корпораций и колебаниями на финансовом рынке. Перед приобретением акций важно проанализировать ситуацию максимально тщательно.

- Выбираем брокера.

- Консультируемся, выясняя сведения о нюансах торгов, тенденциях на рынке.

- Вносим деньги на счёт.

- Определяем перспективные активы.

- Оформляем заявку на покупку ценных бумаг.

Сейчас, например, выгодно вложить деньги в акции Газпрома. Новички могут получить хорошую прибыль, работая с акциями этой компании на краткосрочных трендах. Так, можно приобретать ценные бумаги по 120 рублей, а реализовывать их по 140. Так получают доход, используя колебание цен.

Теперь вы знаете много полезных сведений. Это поможет вам сделать вложение в акции максимально выгодным. Постепенно вы будете всё больше погружать во все тонкости инвестирования в акции, а ваша прибыль начнёт расти.

Источник https://strategy4you.ru/vklad/vlozhit-dengi-v-akcii.html

Источник https://vkoshelek.com/investitsii-v-aktsii/

Источник https://business-poisk.com/investicii-v-akcii.html

Источник