Тема 14. Посреднические операции коммерческого банка

Лизинговые операции — операции, основанные на предоставлении в аренду внеоборотных активов на долгосрочный период с целью их производственного использования. Внеоборотные активы — это здания, сооружения, оборудование, транспортные средства, права интеллектуальной собственности (программное обеспечение, ноу-хау и др.).

В классической лизинговой операции участвуют три лица: лизингодатель, лизингополучатель, поставщик (продавец имущества). Взаимоотношения между участниками строятся по следующей схеме. Будущий лизингополучатель, нуждающийся в определенном имуществе, самостоятельно подбирает располагающего этим имуществом поставщика. Из-за отсутствия денег для приобретения имущества он обращается к будущему лизингодателю, имеющему необходимые средства, с просьбой об участии в сделке. Это участие выражается в покупке им имущества у поставщика в собственность и последующей его передаче лизингополучателю в пользование на оговоренных условиях.

Лизингодателем (арендодателем) обычно выступают коммерческие банки, лизингополучателем (арендополучателем, арендатором) — предприятия разных форм собственности, поставщиком имущества — его производители, снабженческо-сбытовые, торговые и другие организации — владельцы имущества. Субъектами лизинга могут быть также предприятия с иностранными инвестициями, осуществляющие свою деятельность в соответствии с Законом РФ «Об иностранных инвестициях в РСФСР».

В зависимости от экономических условий число участников сделки может расширяться. Кроме перечисленных трех сторон в сделке в ряде случаев участвуют лизинговые фирмы, которые выполняют роль посредников между поставщиком, лизингодателем и лизингополучателем. За рубежом при крупных многомиллионных сделках число участников может увеличиваться до пяти-шести, в числе которых лизинговые фирмы, трастовые корпорации, финансирующие учреждения и др.

Для коммерческих банков более выгодно обходиться без посредничества лизинговых компаний. В таком случае банк, приобретая имущество, является его покупателем, а сдавая его в аренду по лизинговому соглашению, становится лизингодателем.

Лизинговые операции дают ее участникам ряд преимуществ. Среди них для банков можно отметить следующее:

- расширение круга банковских операций и рост числа клиентов;

- снижение риска потерь от неплатежеспособности клиентов. Банк остается собственником имущества, переданного в аренду и, следовательно, при нарушении условий лизингового договора может потребовать его возврата;

- амортизационные отчисления на имущество, сдаваемое в аренду, не облагаются налогом и могут служить источником средств для закупки нового имущества;

- величина арендной платы за предоставление имущества в рамках лизинга может быть выше, чем процентная ставка по долгосрочным кредитам, выдаваемым на тот же срок. Данное положение оправдано предоставлением клиенту кроме ссуды реального наполнения в виде машин, оборудования, иного имущества, а также предоставлением ряда услуг, сопутствующих этой операции;

- при осуществлении лизинговых операций банк зачисляет на свой счет арендную плату на определенную дату, что намного проще начисления и учета процентов по ссудам предприятий в процессе долгосрочного кредитования.

Заинтересованность арендаторов объясняется такими обстоятельствами:

- возможностью осуществления технического перевооружения, увеличения производственной мощности без больших начальных капитальных вложений, а отсюда — ростом производства, реализации, прибыли;

- гарантией обеспечения материального наполнения от оказанной банком операции;

- возможностью стопроцентного кредитования. При использовании обычного кредита для покупки имущества предприятие должно часть его стоимости оплатить за счет собственных средств. При лизинге договор заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору, либо позже;

- гибкостью лизингового договора по сравнению с кредитным, который всегда предполагает ограниченные сроки и размеры погашения. При лизинге арендатор, рассчитывая на поступление доходов, может выработать с банком удобную для него схему платы по срокам (ежемесячно, ежеквартально), по сумме. Погашение обычно начинается после получения выручки от реализации продукции, произнеденно» ни оборудовании, взятом в лизинг. Ставка может быть фиксированной или плавающей;

- риск устаревания основных фондов ложится на банк;

- в балансе предприятия поддерживается оптимальное соотношение собственного и заемного капитала.

Виды лизинга.

Существуют разные виды лизинга. Рассмотрим их в зависимости от основных критериев классификации (табл. 14.1).

Классификация видов лизинга

| Критерии классификации | Вид лизинга | Особенности лизинга |

|---|---|---|

| Срок | а) краткосрочный (рензинг) | До 1 года |

| б) среднесрочный (хайринг) | Oт 1 года до 3 лет | |

| в) долгосрочный (лизинг) | Свыше 3 лет | |

| Состав участников | а) прямой (двусторонний) | Собственник имущества самостоятельно сдает его в аренду |

| в том числе возвратный | Имущество сдается в лизинг тому же лицу, у которого оно было куплено | |

| б) косвенный: | ||

| — трехсторонний | Участвуют поставщик, банк (или лизинговая фирма), арендатор | |

| — многосторонний | Участвуют еще посреднические компании | |

| Степень окупаемости | а) финансовый | Полная окупаемость (полная выплата банку стоимости имущества по окончании срока договора независимо от срока амортизации) |

| б) оперативный | Окупается только часть стоимости арендуемого имущества (амортизация неполная) | |

| Объем обслуживания | а) чистый | Все обслуживание объекта лизинга осуществляет арендатор |

| б) частичный | На лизингодателя возлагаются отдельные функции по обслуживанию | |

| в) полный | Полное обслуживание объекта лизинга осуществляет лизингодатель | |

| Масштаб рынка | а) внутренний | Все участники сделки представляют одну страну |

| б) международный: — экспортный — импортный |

Участвуют другие страны. В экспортном лизинге зарубежной страной является арендатор, в импортном — лизингодатель |

Для коммерческих банков, исходя из первых четырех критериев, характерны в основном такие виды лизинга: долгосрочный, прямой, финансовый, чистый (или частичный). Все эти признаки должны присутствовать в договоре.

Организация лизинговой сделки.

Рассмотрим организацию лизинговой операции в банках. Лизинговой операции предшествует определенная организационная работа: изучение лизингового рынка, его основных тенденций, выявление спроса на виды имущества, знакомство с ценами на движимое и недвижимое имущество, с ценами и тарифами на сопутствующие лизингу услуги.

Коммерческие банки являются организационно оформленными структурами. Однако для успешного проведения лизинговых операций вполне целесообразно создание специального отдела или хотя бы группы, в состав которой должны войти работники с определенным опытом банковской работы и знанием специфики проведения данной операции. Банк должен давать рекламу лизинговых операций, создавать банк данных об имуществе, которое может быть приобретено для сдачи в аренду. Общей целью предварительной работы является поиск потенциальных клиентов, заинтересованных в лизинге. Вместе с тем инициатива в проведении лизинговых операций может исходить и от будущего лизингополучателя, который самостоятельно находит располагающего необходимым имуществом поставщика или обращается в банк.

Все дальнейшие взаимоотношения между сторонами строятся следующим образом. Арендатор предоставляет в банк соответствующие документы:

- заявку на лизинг с названием вида имущества, его назначения, потенциального поставщика, места его нахождения (или необходим поиск информации банком). В заявке должны содержаться данные о производственной деятельности арендатора, его способности технически грамотно эксплуатировать и обслуживать имущество;

- документы для оценки его финансового состояния за последние 1 — 2 года (балансы, отчеты о прибылях и убытках);

- бизнес-план лизингового проекта.

Банк проверяет анализ финансового положения предприятия, оценку лизингового проекта с точки зрения его инвестиционной привлекательности, возможности выезда на место представителей банка, мосле изучения представленных сведений банк принимает решение с доведением его до арендатора. При положительном решении, т.е. согласим на сделку, к нему прилагаются общие условия лизингового договора.

Банк информирует поставщика имущества о намерении приобрести объект сделки, согласовывает цену, при необходимости и возможности проверяет комплектность, технические характеристики, отсутствие других сделок с данным имуществом.

Лизингополучатель, ознакомившись с общими условиями лизингового договора, выражает свое согласие его подписанием. К договору прилагается бланк заказа на имущество. Он составляется поставщиком и визируется арендатором. Получив документы, банк подписывает заказ и высылает его поставщику. Вместо бланка заказа может использоваться договор купли-продажи между поставщиком и банком или наряд поставщику на поставку объекта сделки.

Поставщик отгружает движимое имущество арендатору, осуществляет монтаж и ввод его в эксплуатацию. По окончании работы составляется протокол приемки с соответствующими подписями, и банк оплачивает стоимость объекта сделки поставщику (единовременно или частями в течение оговоренного периода) за счет собственных капитальных вложений. Недвижимое имущество принимается арендатором на месте.

Лизинговый договор регламентирует лизинговые операции. В последнее время разработаны стандартные типы договоров, особенно в области движимого имущества (оборудования, транспортных средств). Что касается лизинга недвижимости (здания, сооружения, земля), то отдельные пункты договоров составляются в индивидуальном порядке с учетом величины объекта и продолжительности срока действия. Лизинговый договор должен включать следующие разделы.

- Стороны договора: лизингодатель (банк), являющийся собственником имущества, сдаваемого в аренду, и лизингополучатель (арендатор), принимающий в пользование объект сделки.

- Предмет договора — конкретный вид имущества, которое банк закупает и сдает в аренду. Имущество указывается с индивидуальными признаками и техническими характеристиками. Здесь же указываются поставщик и срок, к которому последний обязуется поставить (подготовить) объект сделки.

- Срок договора определяется с учетом периода амортизации (возможно, ускоренной амортизации). Однако банк вправе заключать договор на срок, меньший периода амортизации, при условии оплаты лизингополучателем остаточной стоимости имущества.

- Права и обязанности сторон. Этот раздел предусматривает подробный перечень взаимных прав и обязанностей. Вот некоторые из них.

Банк как лизингодатель обязан заключить договор купли-продажи с поставщиком или своевременно направить ему наряд на поставку объекта сделки, подписать протокол приемки, поручить поставщику устранение недостатков, обнаруженных при приемке, оплатить объект лизинга. Банк имеет право быть собственником имущества до периода окончательных расчетов арендатора за имущество, систематически проверять состояние арендованного имущества, прервать договор при нарушении его условий арендатором.

Арендатор обязан: произвести приемку объекта лизинга; предоставлять информацию о его эксплуатации; извещать в период действия договора о каких-либо изменениях своего юридического и финансового состояния; содержать имущество в соответствии с рекомендациями и техническими инструкциями поставщика; производить необходимый ремонт и профилактическое обслуживание имущества; сообщать банку о возможной его переуступке третьему лицу (т.е. о субаренде); своевременно и в полном объеме вносить арендную плату. Арендатор имеет право предъявлять поставщику претензии, связанные с дефектами оборудования (если банк передал такие права арендатору) или самому банку; совершенствовать (улучшать) объект сделки с возмещением этих собственных затрат банком (с его разрешения) или за счет амортизационных отчислений (тогда увеличивается остаточная стоимость сланного в аренду имущества). - Лизинговая (арендная) плата. Вся сумма платы по лизинговой сделке должна покрыть полную стоимость имущества, издержки банка по его приобретению и обеспечить получение прибыли. Арендная плата зависит от стоимости имущества, срока его использования, порядка начисления амортизации (обычной или ускоренной), объема издержек банка по сделке, финансовых возможностей банка, длительности срока лизинга. Периодичность внесения платежей бывает разная: помесячно, поквартально, по полугодиям, по годам. Размеры платы за обозначенные периоды могут быть равными, уменьшающимися, ускоренными. В договоре может предусматриваться единовременный платеж (обычно после подписания сторонами протокола приемки объекта сделки) для возмещения транспортных, страховых расходов, услуг связи и др.

- Страхование имущества. Страхование является обязательным требованием. В финансовом лизинге страхование обычно осуществ¬ляет арендатор, использующий объект сделки.

- Прекращение действия договора. Лизинговый договор может прекратить свое действие при нарушении его условий или по окончании срока. Нарушениями условий могут быть следующие обстоятельства:

- не иступил и силу договор на закупку оборудования с поставщиком;

- лизингополучатель не обеспечил необходимые условия приемки объекта сделки или допускает его эксплуатацию с нарушением условии договора;

- не подписан договор о страховании имущества;

- лизингополучатель несвоевременно осуществляет платежи;

- возникли непредвиденные обстоятельства;

- другие условия (по согласию сторон).

При досрочном расторжении договора из-за нарушения его условий лизингополучателем последний возвращает объект сделки с возмещением убытков банку. Окончание срока лизингового договора сопровождается следующими вариантами действия сторон:

- лизингополучатель выкупает остаточную стоимость имущества (на условиях договора) и становится его собственником;

- договор возобновляется на прежних или новых условиях.

Важнейшим пунктом договора является определение лизинговой платы. В договоре должен быть принят в качестве приложения график уплаты арендатором долговых обязательств. Вместо единовременного платежа могут быть приняты периодические платежи (помесячно, поквартально, по полугодиям, годам) в равных суммах. Однако это не исключает расчетов с банком с увеличивающимися размерами взносов, например в условиях освоения оборудования и нарашивання темпов выпуска и реализации продукции, роста объема работ. Возможны ускоренные платежи, если лизингополучатель имеет устойчивое финансовое положение.

Лизинговый платеж включает следующие суммы: амортизационные отчисления, процент за пользование кредитными ресурсами банка, комиссионное вознаграждение, плату за дополнительные услуги (командировочные, технические, транспортные, консультационные и др.). Сумма амортизационных отчислений зависит от балансовой стоимости имущества, срока его службы, норм амортизации, возможности ускоренной амортизации, срока договора и рассчитывается по формуле:

![]()

где A — амортизационные отчисления;

С — балансовая стоимость имущества;

На — норма амортизации;

Т — период действия лизингового договора.

Сумма процентов за пользование кредитными ресурсами банка зависит от средней стоимости имущества, сдаваемого в лизинг, размера процентной ставки, срока договора и рассчитывается по формуле:

![]()

где Пк — сумма кредитных выплат за пользование кредитными ресурсами;

Кр — величина кредитных ресурсов, определяемая по средней сумме имущества

![]()

где Сн и Ск — соответственно стоимость имущества на начало и конец периода;

Скр — банковский процент за пользование кредитными ресурсами.

Оценка комиссионного вознаграждения рассчитывается по формуле:

![]()

Плата за дополнительные услуги Пу включает стоимость всех оказанных услуг лизингодателю. Она может вноситься единовременно и сразу, если банк не осуществляет услуги по обслуживанию объекта сделки в период действия договора.

Таким образом, лизинговая плата включает в себя следующие слагаемые:

![]()

Пример. Рассчитаем лизинговую плату при следующих данных по лизинговой сделке:

- срок лизинга 4 года;

- стоимость сдаваемого в лизинг имущества 5 млн руб.;

- норма амортизационных отчислений 10% годовых;

- банковский процент за привлекаемые ресурсы 30% годовых;

- процент комиссии 2% годовых;

- плата за дополнительные услуги 200 тыс. руб.

Рассчитаем сначала отдельные слагаемые лизинговой платы. Сумма амортизационных отчислений

А = (5 · 10) · 4 : 100 = 2 млн руб.

Сумма процентов за пользование кредитными ресурсами банка равна:

где 3 — остаточная стоимость имущества на конец четвертого года (5 — 2 = 3 млн руб.). Сумма комиссии:

Пком = ((5 + 3) : 2) 2 · 4 : 100 = 0,32 млн руб.

Сумма дополнительных услуг П, берется в абсолютной сумме. Если этот вид платы будет вноситься единовременно и заранее (т.е. до основных платежей по лизингу), то при определении общей лизинговой платы се пе учитывают. Таким образом, общая сумма лизингового платежа за четыре года составляет: 2 + 4,8 + 0,32 + 0,2 = 7,32 млн руб.

Равномерная плата по периодам: годовая 7,32 : 4 = 1,83 млн руб.; квартальная 1,83 : 4 = 457,5 тыс. руб.: помесячная 457,5 : 3 = 152,5 тыс. руб.

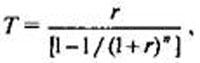

В экономической литературе есть предложения расчета равных сумм лизинговой платы по формуле аннуитетов:

![]()

где Р — сумма платежей за определенный период времени;

Л — стоимость лизингового имущества;

Г — коэффициент приведения аннуитетов, учитывающий временную стоимость денег.

Коэффициент приведения аннуитета равен:

где r — ставка процента (в виде десятичной дроби);

n — число периодов платежа.

Определим коэффициент по исходным данным предыдущего примера, если периодичность платы по лизингу годовая:

![]()

Тогда лизинговый платеж за год составит:

Р = 5 • 0,4615 = 2,31 млн руб.

Таким образом, для возмещения заемного капитала 5 млн руб. и процентов при их ставке, равной 30%, и периоде четыре года, лизингополучателю придется выплачивать ежегодно 2310 тыс. руб.

Определим значения Т и Р, если лизинговый платеж ежеквартальный:

![]()

Р = 5 • 0,1093 = 546 тыс. руб.

Расчеты облегчаются за счет использования стандартных таблиц аннуитетов, приводимых в финансовой литературе. Главное — надо знать процентную ставку и период.

Приведенные расчеты показывают, что суммы годовых и квартальных платежей несколько иные, чем в прямых арифметических расчетах по отдельным слагаемым лизингового платежа. Временная стоимость денег может учитываться банками путем определения плавающих процентных ставок.

Необходимость обновления основных фондов, недостаточность ресурсов для этого вызывают у отечественных предприятий интерес к лизинговым операциям. В развитых странах Европы и Америки лизинг появился еще в 50-х годах предыдущего столетия и занимает значительную долю в обшем объеме инвестиции. К 90-м годам эта доля составляла в США 28%, в Англии — 17,5, в Испании — 14, во Франции — 14, в Италии — 12%.

Развитию лизинга способствует ряд обстоятельств:

- развитие рынка средств производства;

- налоговые льготы;

- совершенствование законодательной базы;

- развитие страхования.

Эти обстоятельства, а также наличие достаточной ресурсной базы длительного характера коммерческих банков при стабильной политической обстановке создадут условия для расширения лизинговых операций отечественных коммерческих банков.

14.2. Факторинговые операции

В экономической литературе приводятся различные толкования сути факторинга. При этом наиболее распространенным является его определение как комиссионно-посреднической и кредитной операции. Термин «факторинг» — от английского factor (агент, посредник, маклер).

В факторинговых операциях действуют три стороны:

- факторинговая компания (или факторинговый отдел банка);

- клиент (кредитор, поставщик товара);

- предприятие (фирма) — потребитель товара.

Основная цель факторингового обслуживания — инкассирование дебиторских счетов своих клиентов и получение причитающихся в их пользу платежей. В мировой практике существуют следующие виды факторинговых операций:

- факторинг с финансированием и без финансирования;

- открытый и закрытый (конфиденциальный) факторинг;

- без права регресса и с правом регресса;

- внутренний и международный и т.д.

При факторинге с финансированием клиент (поставщик товара) уступает фактору-посреднику право последующего получения платежей от покупателей. Обычно клиенты получают от фактора 80 — 90% стоимости отгруженной продукции. Таким образом, фактор-посредник предоставляет клиенту кредит в виде досрочной оплаты поставленных товаров.

Резервные 10 — 20% стоимости отгрузки клиенту не выплачиваются, а бронируются на определенном счете на случай претензий в его адрес от покупателя по качеству продукции, цене и возмещаются поставщику в дальнейшем в момент поступления платежа за товар. Получение такой услуги отвечает потребностям предприятия, так как позволяет ему превратить продажу с отсрочкой платежа и продажу с немедленной оплатой и на этой основе ускорить движение капитала, сократить неплатежи.

За свои услуги фактор-посреди и к получает: комиссионные за инкассацию счетов (обычно это 0,75 — 3% стоимости сделки); процент по факторинговому кредиту, который взимается в течение срока от даты предоставления кредита до поступления средств за эту продукцию от покупателя. В мировой практике этот процент обычно на 1 — 2 пункта выше учетной ставки.

Под факторингом без финансирования понимают инкассирование фактором-посредником дебиторских счетов клиента. В этом случае клиент факторинговой компании или банка, отгрузив продукцию, предъявляет счета своему покупателю через фактора-посредника, задача которого состоит в получении причитающихся в пользу клиента платежей в сроки, согласованные клиентом (поставщиком) и покупателем в хозяйственном договоре.

Открытый факторинг — это вид факторинга, при котором плательщик (должник) уведомляется об участии в расчетах фактора-посредника. Оповещение осуществляется путем записи на счете-фактуре о направлении платежа в адрес фактора.

При закрытом, или конфиденциальном факторинге покупатель вообще не уведомляется о переуступке поставщиком требований фактору-посреднику. В этом случае должник ведет расчеты с самим поставщиком, а последний после получения платежа должен перечислить соответствующую его часть факторинговой компании для погашения кредита.

Факторинг без права регресса означает, что фактор-посредник при неоплате покупателем счетов в течение определенного срока (обычно от 36 до 90 дней) должен оплатить все издержки по взысканию долга в пользу кредитора (поставщика). В этом случае поставщик не несет риска по проданной им фактору дебиторской задолженности.

В договоре между клиентом и фактором-посредником может предусматриваться и право регресса, т.е. право возврата фактором клиенту неоплаченных покупателем счетов с требованием погашения кредита. На практике факторинге правом регресса применяется крайне редко. Факторинговые фирмы, как правило, весь риск неплатежа покупателя берут на себя.

Различают факторинг внутренний, когда поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в пределах одной страны. При экспортном (международном) факторинге поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в разных странах. Как правило, экспортер заключает с фактором договор глобальной цессии, в котором обязуется уступать фактору дебиторскую задолженность всех или определенного круга покупателей (например, всех покупателей в определенной стране).

Современные западные факторинговые компании не только кредитуют своих клиентов, но и оказывают им самые разнообразные услуги: ведут бухгалтерский учет дебиторской задолженности; осуществляют консультации по вопросам рынков сбыта, цен реализации, организации расчетов, заключения хозяйственных договоров; осуществляют юридическое, транспортное, складское, рекламное, страховое и другое обслуживание.

В этих условиях факторинг становится универсальной системой финансового обслуживания клиентов и его называют конвенционным. При такой форме факторинга клиент может существенно сократить свой штат служащих, что способствует снижению издержек по производству и сбыту продукции. Но одновременно возникает риск почти полной зависимости клиента от факторинговой компании, поскольку такие отношения ведуг к полному осведомлению фактора о делах своих клиентов, подчинению их своему влиянию и контролю.

Правовой основой взаимоотношений фактора-посредника с клиентом является договор, в котором указываются:

- реквизиты переуступаемых платежных требований;

- доли суммы платежей поставщику от суммы переуступаемых платежных требований;

- порядок совершения операции;

- лимиты на операции;

- размер комиссионного вознаграждения;

- условия расторжения договора;

- ответственность сторон в случае невыполнения обязательств;

- вид факторинга (открытый или конфиденциальный);

- наличие или отсутствие права регресса;

- сведения о покупателях, требования к которым переуступаются;

- размер платы за проведение операций;

- виды услуг, дополнительно оказываемых поставщику;

- предельные сроки платежей;

- меры, которые будут приниматься для взыскания платежа с неаккуратного плательщика;

- срок действия договора.

В договоре фиксируются обязанности сторон. Со стороны фактора-посредника — это своевременная оплата переуступленных ему долговых обязательств, своевременная информация клиента о состоянии расчетов с плательщиками или возможности появления затруднений с определенными плательщиками. Поставщик, в свою очередь, обязан предоставлять банку всю документацию о поставках товаров (оказании услуг), включая документы, подтверждающие, что клиент принял товары (услуги); предоставление банку сведений о неблагоприятных изменениях, происшедших с плательщиками, могущих изменить степень риска факторинговых операций банка; участие вместе с банком в рассмотрении дел в арбитраже.

Поскольку факторинговые операции носят рисковый характер, факторинговая компания должна тщательно изучить финансовое состояние потенциального клиента. Получив заявку поставщика, факторинговая компания или банк проводят такую же предварительную работу, как при выдаче обычного кредита. При этом оценивается кредитоспособность клиента, сфера его деятельности, виды выпускаемой продукции и возможности ее реализации, структура и длительность дебиторской задолженности, платежеспособность основных покупателей и т.д. При положительном решении фактор-посредник заключает с клиентом договор. В договоре может предусматриваться как рядовое кредитование клиента, так и обязательство по кредитованию продаж клиента в течение определенного периода. В последнем случае устанавливается лимит кредитования. Для определения размера лимита клиент должен представить факторинговой компании имеющиеся у него хозяйственные договоры с покупателями.

Как правило, на факторинговое обслуживание не принимаются предприятия и организации:

- с большим числом дебиторов, задолженность каждого их которых выражается небольшой суммой;

- занимающиеся спекулятивным бизнесом;

- производящие нестандартную или узкоспециализированную продукцию;

- работающие субподрядчиками (строительные и другие фирмы);

- реализующие в розницу широкий набор «мелочной» продукции;

- практикующие бартерные сделки.

Факторинговые операции не проводятся также в отношении долговых обязательств филиалов (отделений) предприятий; долговых обязательств физических лиц; требований к бюджетным организациям.

Факторинговые операции в нашей стране стали осуществляться с конца 80-х годов. Первым их начал применять ленинградский Промстройбанк. После инструктивного письма Госбанка СССР «О порядке осуществления операций по уступке поставщиками банку права получения платежа по платежным требованиям за поставленные товары, выполненные работы и оказанные услуги» от 12 декабря 1989 г. № 252 факторинговые отделы (группы) стали создаваться и в других банковских учреждениях страны. Внедрение факторинга в отечественный хозяйственный оборот было связано с возрождением коммерческого кредита, при котором поставщик предоставляет покупателю отсрочку платежа за проданный товар.

Поскольку риск неплатежа полностью ложился на банк-посредник, огромные потери от неплатежей заставили банки в середине 90-х годов практически полностью отказаться от проведения факторинговых операций. Возможности возрождения факторинга на отечественном рынке зависят прежде всего от подъема экономики и банковской системы, повышения взаимного доверия хозяйственных органов друг к другу, обеспечения стабильности их деятельности.

14.3. Трастовые операции

Трастовые операции — это банковская услуга для клиентов, стремящихся распорядиться своими свободными средствами с наибольшей выгодой, отношения между банком и клиентом, при которых банк принимает на себя обязательства по распоряжению собственностью в пользу доверителя или третьего лица.

Заинтересованность клиента в передаче банку отдельных функций по управлению его имуществом объясняется возможностями использования практического опыта и высокого профессионализма сотрудников банка, оказывающего данные услуги. Заключая трастовый договор, доверитель поручает банку распоряжаться своими временно свободными средствами с целью получения максимального дохода. При этом клиент остается их полноправным собственником, банку передаются лишь полномочия распоряжаться этими средствами в течение определенного срока. Совершая операции со средствами клиента, банк действует от своего имени, но в интересах клиента.

Трастовые операции делятся на три основные категории:

- персональные трастовые услуги (для отдельных граждан);

- институциональные трастовые услуги, оказываемые на основании, во-первых, договора между эмитентом долгосрочных долговых обязательств или залогодателем и юридическим лицом, управляющим этими обязательствами; во-вторых, договоры между компанией-собственником и трастовой компанией, предлагающей квалифицированные услуги по управлению этой собственностью;

- услуги типа «мастер-траст» (оказываемые банком пенсионному фонду или группе иных компаний путем управления общим счетом доверителей с целью максимизации дохода последних). Услуги типа «мастер-траст» оказываются компаниям, накапливающим средства своих акционеров (обычно на пенсионные цели) и желающим получить более высокий доход.

Наиболее распространенными являются следующие персональные трастовые услуги:

- завещательный траст, оформляемый на основании завещания гражданина,

- безотзывной траст, оформляемый договором, согласно которому доверитель не может расторгнуть договор и изъять доверенную собственность,

- отзывной траст, оформляемый договором, который может быть расторгнут доверителем в любой момент.

По характеру распоряжения доверяемой собственностью трасты делятся на активные и пассивные. Собственность, находящуюся в активном трасте, можно продавать, отдавать в долг, закладывать без дополнительного согласия доверителя. Подобные активные операции характерны для банков (траст-отделов). Пассивные трасты представляют собой услуги по управлению определенным имуществом, которое не может быть продано или заложено доверенным лицом (например, предприятие, земля, недвижимость). Подобные трастовые услуги оказываются в основном трастовыми фирмами, специализирующимися на управлении каким-либо видом собственности клиентов (например, недвижимостью или землей), консультационных услугах.

Наиболее распространенными являются следующие трастовые услуги, предоставляемые банками:

- ведение личных банковских счетов клиента;

- управление ценными бумагами клиента с целью выгодной реализации, получения гарантированного дохода, замены одних ценных бумаг на другие;

- взимание доходов в пользу клиентов;

- осуществление функций депозитария, а также выполнение операций, сопутствующих этой деятельности;

- временное оперативное управление компанией в случае реорганизации (слияния, поглощения или банкротства).

Траст-отделы банка выполняют обычно следующие виды услуг:

- хранение денежных средств, ценных бумаг и других ценностей;

- ведение бухгалтерских документов клиента, представленного индивидуальной фирмой;

- получение платежей от имени клиента по доверенности, включая проценты, дивиденды, арендные платежи;

- покупка и продажа ценных бумаг за счет и от имени клиента, проведение расчетов с продавцами и покупателями, консультационные услуги (выбор оптимального портфеля ценных бумаг, налоговое планирование, приобретение недвижимости, планирование оптимального распределения семейных доходов);

- создание частных пенсионных фондов и фондов ассоциаций граждан;

- принятие целевых вкладов граждан и организаций на покупку недвижимости;

- выдача гарантий и поручительств.

Банк берет на себя риски и выполняет обязательства. Если те или иные операции, связанные с управлением доверенных ценностей, оказались убыточными по вине банка, то банк возмещает клиенту упущенную выгоду. Конкретные действия того или иного банка в подобной ситуации обычно оговариваются в договоре доверительного управления. Каждый банк устанавливает свои условия доверительного управления средствами клиента. Размер дохода от средств, доверенных в управление, устанавливается при заключении договора и выплачивается доверителю в течение всего срока его действия.

14.4. Прочие операции

Развитие кредитных отношений и связанных с ними рисков делает необходимым использование кредиторами, которые стремятся избежать финансовых потерь, банковских гарантий (поручительств).

Банковская гарантия означает, что банк берет на себя обязательство в случае неуплаты клиентом в срок причитающихся с него платежей произвести платеж за счет своих средств. Если иное не предусмотрено договором, должник и гарант (поручитель) несут солидарную ответственность перед кредитором.

Нормативной базой для гарантийных операций коммерческих банков России являются Гражданский кодекс РФ (п. 6, ч. 1, гл. 23), Закон «О банках и банковской деятельности», Закон «О валютном регулировании и валютном контроле», а также инструкции, регулирующие валютные операции коммерческих банков.

В соответствии с Гражданским кодексом РФ в качестве банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала денежную сумму по предъявлении принципалом письменного требования об ее уплате (ст. 368).

В зарубежной и российской практике применяются различные виды банковских гарантий, выдаваемых кредитными организациями:

- безотзывная гарантия — это гарантия, которая не может быть отозвана, аннулирована или изменена банком-гарантом без предварительного согласования с банком-кредитором (согласно российскому законодательству, банковская гарантия, как правило, носит безотзывный характер);

- отзывная гарантия, которую гарант может в любой момент и без предварительного уведомления кредитора аннулировать (в этих случаях кредиторы должны быть внимательны и предусмотрительны);

- прямая — гарантия выставляется банком-плательщиком;

- косвенная — гарантия выставляется через третий банк;

- простые гарантии — гарантии, предоставляемые банком по по¬ручению своего клиента в пользу его контрагента;

- контргарантии означают, что банк-гарант, обращаясь к банку-корреспонденту с просьбой выставить контрагенту его клиента гарантию, обеспечивает ему при наступлении гарантийного случая возмещение выплаченной суммы;

- синдицированные гарантии используются в тех случаях, когда запрашиваемые суммы гарантий превышают возможности одного банка. В этом случае между двумя или несколькими банками заключается соглашение, по которому в гарантийном случае каждый из них получит свою долю гарантийной суммы;

- ограниченные — гарантии, по которым гарант отвечает только за часть обязательств, выраженных в конкретной сумме;

- неограниченные — гарантии, по которым гарант отвечает за всю сумму обязательств заемщика;

- платежные — гарантирование платежей по векселям, аккредитивам, инкассовым операциям;

- договорные — гарантии, подлежащие исполнению по контракту;

- условные — гарантии, которые банк выплачивает только при определенных условиях, т.е. при документальном подтверждении того, что партнер клиента выполнил все договорные условия либо документально подтвердил, что клиент, чей платеж гарантируется банком, не выполнил своих обязательств;

- безусловные — при предоставлении данной гарантии выплата осуществляется без учета каких-либо возражений клиента, по поручению которого банк выдал гарантию.

Большинство гарантий не выплачиваются, банк обычно выдает поручительство или гарантии только клиентам, имеющим надежную финансовую репутацию или надежное обеспечение, поскольку при наступлении гарантийного случая могут быть использованы банковские ресурсы.

Риски, связанные с принятием коммерческими банками поручительств и выдачей гарантий, аналогичны рискам, которые они несут при выдаче кредита в связи с этим. Методы страхования риска аналогичны, они определяются Инструкцией № 1 «О порядке регулирования деятельности банков» от 1 октября 1997 г. (с изменениями и дополнениями). Суммы поручительств и гарантийных обязательств банка влияют на нормативы ликвидности (норматив мгновенной ликвидности Н2, норматив текущей ликвидности НЗ, норматив долгосрочной ликвидности Н4 и норматив общей ликвидности Н5), а также и на другие нормативы: Н7 — «максимальный размер крупных кредитных рисков», устанавливаемый как соотношение совокупной величины крупных кредитных рисков и собственных средств банка (максимально допустимое значение данного норматива устанавливается в размере 800%); Н10 — «максимальный размер кредитов, займов, предоставленных своим инсайдерам, а также гарантий и поручительств, выданных в их пользу» (максимально допустимое значение Н10 на одного инсайдера и связанных с ним лиц устанавливается в размере 2%); Н10.1 — «совокупная величина кредитов и займов, предоставленных своим инсайдерам, а также гарантий и поручительств, выданных в их пользу» (данный норматив не должен превышать 3% собственных средств банка).

При определении возможностей и размера предоставления гарантий учитываются следующие факторы:

- объем возможного кредита на одного заемщика,

- размер собственного капитала клиента,

- цель и качество сделки, по которой банк выступает гарантом,

- надежность обеспечения,

- возможность банка взять на себя обязательство по гарантированию, кредитованию полностью или частично,

- вопросы погашения выделенного кредита детально проработаны гарантом.

Все отношения между кредитором и гарантом определяются в договоре банковской гарантии, который должен быть заключен в письменной форме. Несоблюдение этого правила ведет к признанию договора недействительным. Гарантия оформляется либо подписанием двустороннего договора, либо направлением гарантом кредитору гарантийного письма.

Гарантийное письмо — это документ, удостоверяющий договор между банком-кредитором и гарантом. Из договора банковской гарантии должно ясно следовать, за исполнение какого обязательства дана гарантия, кому она дана и за кого (наименование должника).

Законом предусматриваются самые различные обстоятельства, когда обязательства банка-гаранта перед кредитором прекращаются. Это происходит в следующих случаях:

- когда кредитору уплачена сумма, на которую выдана гарантия;

- в случае определенного в гарантии срока, на который она выдана;

- в случае отказа кредитора от своих прав по гарантии и возвращения ее гаранту;

- вследствие отказа кредитора от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств.

За выдачу банковской гарантии заемщик уплачивает гаранту вознаграждение.

В зарубежной практике банковская гарантия получила широкое распространение. В условиях жесткой конкуренции на этом рынке услуг сложились довольно умеренные ставки банков-гарантов, которые составляют 0,1 — 0,8% от суммы гарантии. В России в условиях экономической и правовой нестабильности, высоких банковских рисков этот показатель достигает 4 — 10%.

Банки взимают комиссионные за следующие операции:

- выдачу гарантий (поручительств),

- подтверждение гарантий,

- изменение условий гарантий,

- исполнение банком гарантии.

Гарантийными операциями в коммерческом банке обычно занимаются специализированные отделы — управление, либо отдел гарантий, либо юридический отдел.

Расширение разнообразия банковских операций, а также увеличение их сложности вызывают необходимость предоставления клиентам различных консалтинговых операций (консультационных услуг). Банки заинтересованы в предоставлении клиентам консультационных услуг по многим операциям, выполняемым ими для привлечения новых клиентов. К консалтинговым услугам можно отнести следующие:

- консультации о порядке открытия и ведения расчетных, текущих валютных счетов;

- консультации о применении положений по кредитным, расчетным и кассовым операциям;

- консультационные услуги по вопросам выпуска и обращения ценных бумаг на фондовом рынке (анализ фондового рынка, оценка инвестиционного портфеля, информационное обслуживание и т.д.);

- консультации по оформлению расчетных документов, поступающих в банк.

Подобные консультационные услуги — необходимая часть операций банка, они позволяют повысить авторитет банка, сделать ему дополнительную рекламу. Комплексное обслуживание клиентов банка — от консультирования по отдельным вопросам до разработки путей реализации рекомендованных предложений — осуществляется с помощью консалтинговых операций.

Банковское дело : учебник / под ред. д-ра экон. наук, проф. Б23 Г.Г. Коробовой. — изд. с изм. — М.: Экономисть, 2006.

Источник https://m.economicportal.ru/discipline/bank_delo/bd14.html

Источник

Источник