Паевые фонды. Как они работают и как на них заработать

Паевые инвестиционные фонды (ПИФ) – это простой и доступный способ инвестиций в ценные бумаги и другие активы. ПИФы в текущих рыночных условиях дают возможность получить доход, превышающий ставку по банковским вкладам. Вложения в паевые фонды удобны для тех, кто не готов самостоятельно принимать инвестиционные решения из-за недостатка времени или опыта. Приобретая инвестиционные паи ПИФа, вы инвестируете в эффективный и сбалансированный портфель, собранный профессиональными управляющими. Широкая линейка готовых стратегий инвестирования в российский и зарубежные рынки от УК ТКБ Инвестмент Партнерс позволит подобрать финансовое решение, отвечающее именно вашим потребностям.

ПИФ – наиболее доступный рядовому инвестору способ коллективного инвестирования на фондовом рынке, в отличие от индивидуальных инвестиций, например, в рамках брокерского обслуживания. Подобные фонды обладают целым рядом преимуществ:

- Экономия времени. Инвестируя в ПИФ, вы, по сути, привлекаете команду профессиональных аналитиков и управляющих. Вам не придется вникать, как работает фондовый рынок, искать бумаги, совершать сделки, отслеживать последние тенденции и заниматься фундаментальным и техническим анализом эмитентов. Вы экономите время, средства и нервы

- Сбалансированность инвестиций (диверсификация). В составе портфеля ПИФа могут быть ценные бумаги компаний из разных отраслей и секторов экономики. Таким образом в случае просадки одних ценных бумаг или иных активов в портфеле фонда убыток может быть компенсирован за счет роста стоимости других

- Налоговые льготы. Управляющая компания по закону является налоговым агентом. Это значит, что она самостоятельно удерживает и выплачивает налоги – 13% от полученного инвестиционного дохода для граждан РФ. Налог удерживается при погашении паев. При этом при соблюдении определенных условий, предусмотренных налоговым законодательством, есть возможность освободить часть доходов от уплаты НДФЛ

- Безопасность и информативность. Разделение функций по управлению средствами пайщиков (управляющая компания) и по учету активов ПИФа (специализированный депозитарий) обеспечивает дополнительную степень защиты средств инвестора. В соответствии с законодательством, управляющие компании информируют о результатах своей деятельности как пайщиков и потенциальных клиентов, так и регулирующий орган – Банк России. Расчетная стоимость инвестиционного пая и стоимость чистых активов открытых паевых инвестиционных фондов публикуется на сайте управляющей компании каждый рабочий день

- Доступность. Ценовой порог для входа в открытые ПИФы снижен до минимума – начать инвестировать можно без вложения крупных сумм. При оформлении покупки через сайт управляющей компании ТКБ Инвестмент Партнерс минимальный порог входа составляет всего 100 рублей, никакие дополнительные надбавки не взимаются.

Вы инвестируете, приобретая инвестиционные паи – именные ценные бумаги, удостоверяющие определенный набор прав владельца ценной бумаги и долю в праве собственности на имущество, входящее в портфель ПИФа. Имущество пайщиков объединяется и инвестируется управляющей компанией с целью получения прибыли. На собранные средства инвесторов управляющий покупает ценные бумаги и другие активы (недвижимость, золото и пр.), предусмотренные инвестиционной декларацией фонда. Таким образом вместе с ростом ценных бумаг или иных активов в портфеле фонда растет и стоимость инвестиционных паев ПИФа.

ПИФы все чаще рассматриваются в качестве альтернативы банковским вкладам

Популярность паевые инвестиционные фонды начали приобретать в нашей стране еще в 2003 году, привлекая с тех пор год за годом все больше инвесторов. В условиях снижающейся ставки по банковским депозитам ПИФы все чаще рассматриваются в качестве альтернативы банковским вкладам. Так, по данным Банка России, рынок ПИФ в 2019 году превысил 4 трлн рублей: чистый приток средств стал максимальным за 5 лет. Однако история подобного вида коллективных инвестиций началась гораздо раньше 2003 года. Прародителями современных инвестиционных фондов считаются монахи ордена Cв. Франциска, а датой «старта» этого финансового продукта – начало XIII века.

Типы и стратегии ПИФов

По своей сути ПИФ – это так называемый «денежный мешок» группы инвесторов, которые доверили заботу о нем управляющей компании за определенное вознаграждение. Причем имущество фонда принадлежит пайщикам на праве общей долевой собственности, а не управляющей компании.

В соответствии с законодательством Российской Федерации факт аннулирования лицензии управляющей компании или аннулирования лицензии специализированного депозитария (при определенном условии) является основанием для прекращения фонда. В случае аннулирования лицензии управляющей компании прекращение фонда осуществляет специализированный депозитарий этого фонда. В случае аннулирования лицензий управляющей компании и специализированного депозитария прекращение паевого фонда осуществляет временная администрация, назначенная в соответствии с законодательством. Лицо, осуществляющее прекращение ПИФа, обязано реализовать его имущество и осуществить расчеты с кредиторами в определенной очередности согласно законодательству, в том числе и пайщиками фонда.

Имущество паевого инвестиционного фонда не принадлежит управляющей компании, поэтому на него не может быть обращено взыскание по долгам управляющей компании, в том числе и при ее банкротстве.

Между собой паевые инвестиционные фонды различаются по «ликвидности» и по объектам вложений.

ПИФы делятся на четыре типа: открытые, биржевые, интервальные и закрытые.

В открытом ПИФе пайщик может погасить инвестиционные паи в любой рабочий день.

В биржевом ПИФе пайщик может в любой рабочий день продать инвестиционные паи уполномоченному управляющей компанией лицу или вправе продать их на бирже, указанной в правилах доверительного управления ПИФом.

В интервальном ПИФе погасить инвестиционные паи можно только в определенные периоды (интервалы) – раз в квартал, раз в полгода и так далее (но не реже одного раза в год).

В закрытом ПИФе у пайщика нет права требовать от управляющей компании погашения инвестиционных паев до окончания срока деятельности фонда (несколько лет) за исключением отдельных случаев, предусмотренных законодательством. Эти фонды требуют значительных сумм вложений и создаются для решения определенных финансовых целей. Подробнее о ЗПИФах мы уже писали в нашем Журнале.

Управляющие формируют портфель фонда в соответствии с требованиями к составу активов, которые предусмотрены его инвестиционной декларацией, являющейся составной частью правил доверительного управления ПИФом. Инвестиционные инструменты зависят от принятой инвестиционной стратегии фонда.

Имущество фонда принадлежит пайщикам на праве общей долевой собственности, а не управляющей компании

Управляющая компания ТКБ Инвестмент Партнерс в рамках своей линейки открытых паевых инвестиционных фондов использует следующие стратегии инвестирования:

Рублевые:

- Акции. Инвестирование в акции российских и зарубежных компаний, ведущих бизнес на территории РФ и стран СНГ

- Облигации. Инвестирование в ликвидные облигации самых надежных компаний, преимущественно российских и номинированных в национальной валюте, а также в государственные ценные бумаги РФ

- Сбалансированная стратегия. Предполагает инвестирование при сбалансированном соотношении доходности и риска. Нацелена на получение рублевой доходности за счет распределения инвестиций между разными классами активов и валют.

Валютные:

- Глобальные акции. Инвестирование в диверсифицированный портфель акций мировых компаний

- Валютные облигации. Инвестирование в доступные на международных рынках валютные облигации (государственные и корпоративные), а также инвестирование в валютные депозиты российских банков

- Сбалансированная глобальная. Формирование сбалансированного инвестпортфеля из четырех классов глобальных активов: акций и облигаций мировых компаний, недвижимости (через покупку акций Real Estate Investment Trust) и золота.

- Золото. Вложения через фондовую биржу NYSE Arca в паи (акции) иностранного биржевого инвестиционного фонда (ETF) SPDR Gold Trust, отражающего динамику цен на золото.

Как зарабатывать на инвестициях в фонды

Инвестируйте на перспективу. Инвестирование в фонды – это инструмент долгосрочного инвестирования. Запаситесь терпением, стоимость паев фонда подвержена изменениям на рынке и может колебаться: увеличиваться, уменьшаться, а затем снова расти. Покупая паи фонда «на снижении», вы получаете возможность увеличить ваш потенциальный доход.

Добавляйте новые фонды в портфель – в целях снижения инвестиционных рисков профессиональные инвесторы используют метод диверсификации портфеля инвестора, после первой покупки добавляют более консервативные продукты к уже имеющимся. Такой подход позволяет инвестору сформировать сбалансированный портфель, использующий все преимущества сразу нескольких инвестиционных стратегий.

Покупая паи фонда «на снижении», вы получаете возможность увеличить ваш потенциальный доход

Одна из задач ПИФов – освободить инвестора от необходимости следить за движениями рынка. В долгосрочной перспективе, на которую и стоит ориентироваться при инвестировании в ПИФы, доход, скорее всего, не будет сильно зависеть от того, в какой фазе движения рынка были куплены паи. Наиболее распространенная стратегия – приобретение паев с определенной периодичностью в течение некоторого срока (например, в течение нескольких месяцев). Это позволяет вам уменьшить риск возникновения убытков из-за колебаний рынка в краткосрочном периоде.

Доходность

Доход паевых инвестиционных фондов зависит исключительно от роста стоимости активов, вложенных в те или иные инструменты фондового рынка. Структура и состав активов фонда могут периодически изменяться, так как управляющие, следя за рыночной ситуацией, вводят в фонд более перспективные, с их точки зрения, ценные бумаги и выводят те, которые, на их взгляд, исчерпали ресурс роста.

Непосредственно рост и падение стоимости ценных бумаг объясняется просто. Цена повышается, если спрос на ценные бумаги со стороны покупателей превышает предложение со стороны продавцов. Цена снижается, если наблюдается противоположная ситуация. Гораздо сложнее объяснить, что приводит к желанию продать или купить ценные бумаги. Ключевыми являются ожидания относительно: ухудшения / улучшения финансовых результатов компании; сравнительной доходности различных ценных бумаг; повышения / понижения ключевой ставки ЦБ РФ; действий центральных банков разных стран; повышения / понижения цен на нефть – и многих других локальных и глобальных факторов.

Прогнозируемая доходность зависит от структуры и состава вложений ПИФа

Прогнозируемая доходность зависит от структуры и состава вложений ПИФа, которые определяются инвестиционной декларацией фонда с учетом требований нормативных актов Банка России. То есть, чем структура и состав портфеля консервативнее, тем ниже риск, а значит ниже доходность. Таким образом, пайщику необходимо выбрать не только управляющую компанию, но и стратегию инвестиций. После этого остается следить лишь за стоимостью пая, которая вычисляется путем деления суммы чистых активов ПИФа, то есть стоимости «общего денежного мешка» пайщиков (уже после вычета вознаграждения УК и прочих издержек) на общее число паев.

При инвестировании следует также учесть, что при выдаче инвестиционных паев стоимость пая может увеличиваться на величину надбавки, которая зависит от суммы инвестирования и от того, обратились ли вы непосредственно в управляющую компанию, к одному из агентов или оформили документы онлайн на сайте управляющей компании. Максимальный размер надбавки не может составлять более 1,5% от расчетной стоимости инвестиционного пая, а минимальный, например, при покупке инвестиционных паев онлайн на сайте УК ТКБ Инвестмент Партнерс, составляет 0%. В свою очередь, при погашении паев при определении суммы денежной компенсации стоимость пая может уменьшаться на определенный процент – скидку, размер которой зависит от срока владения инвестиционными паями, а также от условий погашения паев тем или иным агентом или управляющей компанией – размер скидки колеблется от 0 до 3% от расчетной стоимости инвестиционного пая.

Кроме того, при определении расчетной стоимости инвестиционного пая учитывается ряд вознаграждений и расходов:

- Вознаграждение управляющей компании – в виде фиксированной суммы или доли среднегодовой стоимости чистых активов паевого инвестиционного фонда и (или) доли дохода от доверительного управления закрытым паевым инвестиционным фондом

- Вознаграждение специализированного депозитария и регистратора – величина, составляющая не более определенного процента среднегодовой стоимости чистых активов фонда

- Прочие расходы фонда – величина, составляющая не более определенного процента среднегодовой стоимости чистых активов фонда. Состав возможных расходов ограничен законодательно и определяется правилами доверительного управления паевым инвестиционным фондом.

Среднегодовая стоимость чистых активов фонда определяется в порядке, установленном нормативными актами в сфере финансовых рынков. Вознаграждение УК и расходы на инфраструктуру фонда не являются дополнительными затратами клиента, они выплачиваются равномерно в течение года за счет имущества фонда, немного уменьшая реальную доходность вложений.

Основные риски

Существует опасность, что полученный инвестором доход может оказаться ниже ожиданий. Однако реальная вероятность потерять все вложенные средства ничтожно мала, даже если предположить самый наихудший сценарий. Стоимость всех ценных бумаг не может внезапно упасть до нуля так же, как не могут одновременно обанкротиться все эмитенты, в бумаги которых вложены средства фонда.

Кроме того, существующая законодательная база по ПИФам надежно защищает инвесторов. Деятельность управляющих компаний практически на ежедневной основе строго контролируется Банком России. Управляющая компания лишь распоряжается имуществом фонда, но эти средства ей не принадлежат, а принадлежат самим пайщикам.

Существующая законодательная база по ПИФам надежно защищает инвесторов

Более того, управляющая компания не хранит активы фондов сама, для этого есть так называемый «специализированный депозитарий»[1], и все сделки должны быть одобрены его представителем. На любом платежном документе должны быть три подписи: представителя УК, спецдепозитария и банка, перечисляющего деньги. Таким образом, даже если УК вдруг прекращает свою работу, имущество пайщиков остается нетронутым. Помимо этого, одна из важнейших функций спецдепозитария – следить за установленными пропорциями инвестиционного портфеля фонда. Если управляющий захочет нарушить эти пропорции, разрешения на такую операцию он не получит.

Преимущества ПИФов перед банковским депозитом

Управляющая компания принимает деньги пайщиков лишь в управление, что не влечет перехода права собственности на них к ней. Соответственно, весь заработанный паевыми инвестиционными фондами доход включается в состав имущества фонда и является собственностью пайщиков. То есть сколько фонд заработал, столько же заработали и пайщики, за вычетом вознаграждения УК и расходов на инфраструктуру фонда. Банки же отдают своим вкладчикам лишь фиксированный процент, а остальной доход от инвестиций остается в банке. УК инвестирует деньги на фондовом рынке и зарабатывает на изменении котировок ценных бумаг или стоимости иных активов, тогда как банки получают доход в основном на процентах от кредитов.

Открытые паевые инвестиционные фонды ТКБ Инвестмент Партнерс

Управляющая компания ТКБ Инвестмент Партнерс (АО) (на тот момент – ОАО «Креативные инвестиционные технологии») была создана осенью 2002 года. В том же году была получена лицензия ФКЦБ на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, а также зарегистрированы первые ПИФы под управлением компании. К концу 2003 года линейка паевых инвестиционных фондов под управлением компании состояла уже из 6 фондов, а управляющая компания продолжила активное развитие в данном направлении. В итоге совокупный опыт доверительного управления активами на фондовом рынке компании составляет более 17 лет.

Совокупный опыт доверительного управления активами на фондовом рынке компании составляет более 17 лет

В настоящий момент открытые паевые инвестиционные фонды ТКБ Инвестмент Партнерс (АО) инвестируют во все доступные классы финансовых инструментов в рублях и валюте: от наиболее консервативных, таких как облигации и депозиты, до наиболее рискованных, таких как акции компаний. В зависимости от своего состава фонды имеют различные уровни риска и потенциального дохода.

Ознакомиться с линейкой фондов управляющей компании ТКБ Инвестмент Партнерс, а также получить всю доступную информацию об их функционировании можно на сайте компании.

[1] Для отдельных видов имущества нормативными актами РФ может быть предусмотрено иное, например, денежные средства поступают на банковские счета.

Данный материал не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ТКБ Инвестмент Партнерс (АО) не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале.

- Messenger

Свежие записи

Контакты

ТКБ Инвестмент Партнерс

О компании

ТКБ Инвестмент Партнерс (АО) – одна из крупнейших управляющих компаний на российском рынке управления частным и корпоративным капиталом с рейтингом максимальной надежности от ведущего российского рейтингового агентства RAEX («Эксперт РА»).

Как заполнить 3-НДФЛ для получения инвестиционного вычета

Как заполнить инвестиционный вычет в 3-НДФЛ? Этот вопрос интересует граждан, занимающихся инвестиционной деятельностью. Разберем в статье существующие виды вычетов и покажем на примере, как заполнить декларацию при применении инвествычета.

Что такое инвестиционный вычет

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов.

Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество.

Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

Инвествычет можно разделить на три категории:

Далее расскажем, что необходимо знать при применении того или иного вида инвествычета.

Вычет для продавцов долгосрочных ценных бумаг, обращающихся на ОРЦБ, в размере положительного финансового результата

Эта категория вычета предполагает, что:

- Учитывается доход от продажи следующих видов ценных бумаг:

- ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже;

- инвестиционные паи открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании.

- Существует предельный размер вычета в налоговом периоде в размере суммы не более 3 000 000 руб., умноженной на количество лет владения.

- Документы находились в собственности не менее трех лет.

- Ценные бумаги не размещались на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.

Вычет на сумму денежных средств, внесенных на индивидуальный инвестиционный счет

- Размер вычета равен сумме внесенных в налоговом периоде денежных средств на ИИС, но не более 400 000 руб.

- Вычет предоставляется только при представлении налоговой декларации, заполненной на основании подтверждающих документов о внесении денежных средств на ИИС.

- Индивидуальный инвестиционный счет должен быть единственным.

Вычет на сумму положительного финансового результата, полученного по операциям, учитываемым на ИИС

Этот вид вычета обладает следующей спецификой:

- Предоставляется по окончании договора на ведение ИИС, если период владения счетом составил не менее трех лет.

- Применение вычета возможно, только если за весь период ведения счета не был использован вычет на сумму денежных средств, внесенных на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.

Налоговый агент вправе применить такой вычет относительно налогоплательщика, только если физическое лицо представит справку из налогового органа о том, что в указанный срок ИИС был открыт в единственном числе, а также о том, что вычет на сумму внесенных на инвестиционный счет денежных средств не использован.

Как оформить инвестиционную декларацию

Итак, чтобы применить инвестиционный вычет, физлицу необходимо представить в ИФНС налоговую декларацию. За исключением случаев, когда по его поручению вычет применяет налоговый агент.

Под «инвестиционной декларацией» понимается стандартная декларация 3-НДФЛ, заполненная с учетом применения того или иного инвествычета.

С 2021 года утрачивает силу декларация, применявшаяся с 2018 года. Новый бланк декларации утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

В соответствии со ст. 229 НК РФ декларацию за 2020 год необходимо представить не позднее 30 апреля 2021 года.

Нюансы оформления 3-НДФЛ:

- Не допускаются исправления.

- Все стоимостные показатели указываются в рублях и копейках, а сам налог — в рублях с учетом арифметического округления.

- Доходы или расходы в иностранной валюте должны быть отражены в рублях по курсу ЦБ РФ на дату фактического получения данных доходов или расходов.

- Бланк должен содержать сквозную нумерацию заполненных страниц.

Особенности представления декларации 3-НДФЛ:

- Может быть сдана как на бумажном носителе, так и в электронном виде.

- Реализована возможность подачи декларации через личный кабинет на сайте ФНС, а также через МФЦ (если регион предоставляет такую услугу).

- Заполненный бланк необходимо представить в налоговый орган по месту учета (жительства).

Как отразить в 3-НДФЛ инвестиционный вычет

Действующий бланк декларации был утвержден в 2018 году. Он состоит из двух разделов и пяти приложений. Также существуют дополнительные листы: расчет к приложению 1 и расчет к приложению 5.

При подаче декларации с использованием инвествычета заполняют:

- титульный лист — обязательно в любом случае;

- раздел 1 — отображает итоговые данные формы (заполняется в последнюю очередь);

- раздел 2 — непосредственно расчет налоговой базы и налога;

- приложение 1 — раскрывает полученные доходы налогоплательщика;

- приложение 5 — в нем указывается инвестиционный вычет.

Рассмотрим на примере, как отразить вычет по ИИС в 3-НДФЛ.

- 240 000 — 50 000 = 190 000 руб. — налоговая база с учетом инвествычета;

- 190 000 × 13% = 24 700 руб. — исчисленный налог с учетом инвествычета;

- 24 700 — 31 200 = −6500 руб. — сумма, подлежащая возврату налогоплательщику.

Расскажем, как будет заполнена в таком случае 3-НДФЛ.

Титульный лист

Первый лист декларации является информационным, как и во всех налоговых документах.

В нем заполняются:

- Данные декларации — налоговый период, номер корректировки, отчетный год, код налогового органа, в который она будет представлена.

- Сведения о налогоплательщике — код страны, код категории налогоплательщика, Ф.И.О., дата и место рождения, паспортный данные, код статуса налогоплательщика, телефон.

- Подпись и дата.

Все это стандартные данные. Отметим лишь, что код категории налогоплательщика определяет его статус (ИП, адвокат, физлицо и пр.). В нашем случае следует проставить код 760 (обычный гражданин).

Раздел 1

Данный раздел отображает сумму налога, которая по итогам года в соответствии с поданными данными подлежит уплате в бюджет либо возвращается налогоплательщику.

Так как с полученного дохода на работе налог был уплачен в полном размере, то, подавая форму с инвестиционным вычетом, Туров С. А. будет указывать налог к возврату.

В разделе заполняются следующие поля:

- 010 — код операции с налогом;

- 020 — КБК НДФЛ;

- 030 — ОКТМО;

- 050 — сумма налога, подлежащая возврату из бюджета.

Следует иметь в виду, что код операции с бюджетом подразумевает три варианта:

- уплату налога (код 1),

- возврат (код 2),

- отсутствие как уплаты, так и возврата (код 3).

В рассматриваемом примере проставлен код 2, соответствующий возврату..png)

Раздел 2

Второй раздел раскрывает расчет налоговой базы и суммы налога.

Поясним, какие поля будут заполнены в нашем примере:

Во все остальные поля вносятся нули.

Приложение 1

Здесь необходимо внести данные о полученных доходах. Раздел предполагает возможность отображения прибыли из нескольких источников.

Информация, подлежащая указанию:

- налоговая ставка (поле 010) и код вида дохода (поле 020);

- данные об источнике получения дохода (поля 030-060) — ИНН, КПП, ОКТМО, наименование);

- суммы дохода (поле 070) и налога удержанного (поле 080).

Приложение 5

Этот раздел содержит расчет стандартных, социальных и инвестиционных вычетов.

Нас интересует пункт 5, в нем есть два подпункта:

- Сумма инвествычета в соответствии с подп. 2 п. 1 ст. 219.1 НК РФ за налоговый период, за который отчитывается налогоплательщик (поле 210).

- Сумма предоставленного аналогичного вычета за предшествующие периоды (поле 220).

Так как Туров С. А. использовал индивидуальный инвестиционный счет лишь в 2020 году, мы проставляем сумму денежных средств, внесенных на ИИС, в поле 210.

Готовую декларацию следует подписать и представить в налоговый орган по месту регистрации.

Существует три вида инвестиционных вычетов. Чтобы ими воспользоваться, налогоплательщику или налоговому агенту необходимо подать декларацию по форме 3-НДФЛ. В статье мы рассмотрели особенности всех видов инвествычетов и привели пример заполнения 3-НДФЛ.

Как выбрать ПИФ

Паевые инвестиционные фонды (ПИФ) зачастую преподносятся как финансовый инструмент, который безоговорочно подходит начинающим инвесторам. Если речь идёт об индексном фонде, то в большинстве случаев так и есть. Однако если фонд придерживается своей собственной стратегии, выбор становится непростой задачей. Ниже мы рассмотрим, чем нужно руководствоваться при выборе фонда, чтобы получить хорошие инвестиционные результаты.

Инвестиционная стратегия фонда

Первый вопрос, на который вы должны получить ответ, — какова стратегия фонда?

Обычно на сайте фонда это указывается. Стратегия может быть описана примерно так:

Управляющая компания размещает средства в акции и ETF, распределяя их по классам активов, стремясь как заработать риск-премию в традиционных классах рискованных активов, так и отыграть отдельные инвестиционные идеи. В портфеле присутствуют и рискованные активы (акции развитых и развивающихся рынков), и защитные (фонды, инвестирующие в золото, государственные облигации, недвижимость). Доли инструментов могут меняться в зависимости от рыночной конъюнктуры.

Cтратегия фонда УК ВТБ «Глобальные инвестиции».

Активы фонда инвестируются в акции компаний технологического сектора — одного из самых динамичных, инновационных и быстроразвивающихся сегментов мировой экономики. Бизнес компаний, которые включены в портфель, связан с разработкой и внедрением инновационных технологий.

Стратегия фонда «ВТБ — фонд технологий будущего».

Как вы видите, в описанных стратегиях фондов довольно мало конкретики, но уже можно примерно оценить, в какие активы будут вложены средства. Теоретически вы можете посмотреть раздел «Инвестиционная декларация» в документе под названием «Правила доверительного управления фондом». В этом разделе описаны цели фонда и инвестиционная стратегия, в частности, классы активов, в которые фонд может вкладывать средства. Но не стоит рассчитывать на то, что по прочтении этого раздела вы окончательно поймёте, во что фонд может вкладывать, а во что — нет. В подавляющем большинстве случаев инвестиционная декларация составлена таким образом, что позволяет фонду вкладывать средства во что угодно. Тем не менее ознакомиться с декларацией стоит. Ещё лучше будет, если вы полностью изучите правила доверительного управления.

Полная структура активов фонда

Поскольку инвестиционная декларация в большинстве случаев никак не ограничивает инвестиционные предпочтения управляющего, то остаётся рассчитывать на его добросовестность. Например, если ПИФ позиционируется как фонд недвижимости, то логично предположить, что его управляющий будет покупать те или иные объекты недвижимости. Если же средства фонда вложены, допустим, в обезличенные металлические счета, то такой ПИФ лучше обойти стороной. Для того, чтобы узнать, что фактически входит в состав фонда, вы можете изучить справку о стоимости чистых активов паевого инвестиционного фонда. Она доступна в разделе с отчётностью, и в ней описано всё имущество фонда на отчётную дату. При помощи справки вы можете убедиться, насколько рекламная информация соответствует действительности.

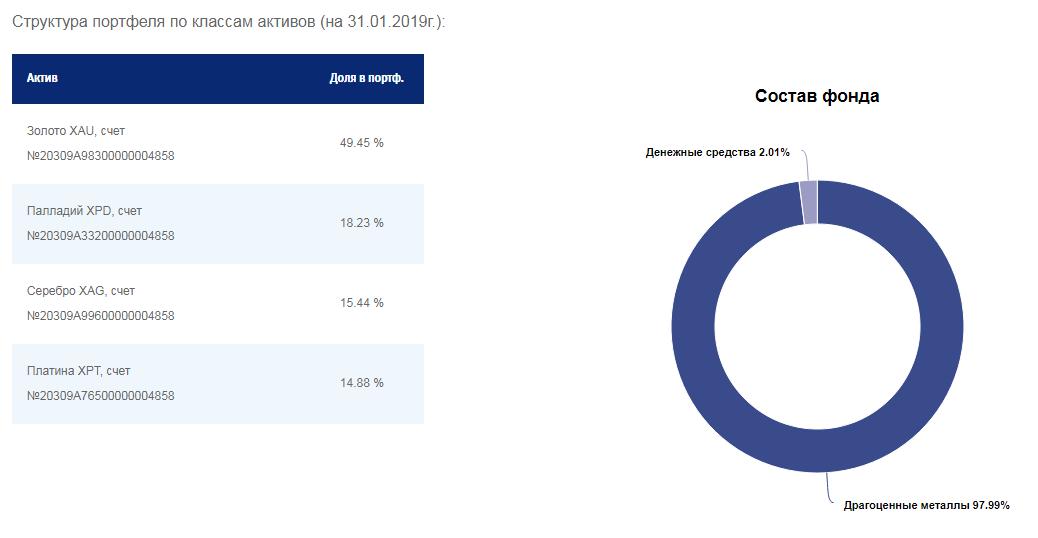

Например, если вы хотите инвестировать в драгоценные металлы, то вы ожидаете, что фонд драгметаллов будет иметь в составе физический металл. На сайте фонда вы можете увидеть следующую информацию о структуре активов:

На первый взгляд всё хорошо: перечислены металлы, хранящиеся в фонде, приведены номера счетов, на которых они учитываются. Однако, если вы изучите «Справку о стоимости чистых активов паевого инвестиционного фонда» вы увидите, что это не физический металл, а некие «требования к кредитной организации выплатить денежный эквивалент драгоценных металлов по текущему курсу». По факту это может оказаться обезличенный металлический счёт. Согласны ли вы платить комиссию управляющему, депозитарию, аудитору за такое управление — выбирать вам.

Комиссии управляющего и сопутствующие расходы

Старайтесь подбирать фонды таким образом, чтобы накладные расходы были минимальными. Под накладными расходами подразумевается вознаграждение управляющего, комиссия специализированного депозитария и аудиторов. Обычно о таких расходах написано на сайте фонда. Сложность заключается в том, что комиссия управляющего обычно фиксированная, расходы на депозитарий и аудитора указываются как не превышающие какой-то величины, например, «не более 0,8%».

Пусть вас не вводят в заблуждение фразы типа «комиссия управляющего 1,5% от среднегодовой стоимости чистых активов». Несмотря на то, что 1,5% — небольшая величина, эта комиссия «съедает» значительную часть вашего инвестиционного дохода! Продемонстрируем это на примере. Допустим, вы нашли фонд, в составе которого облигации со ставкой купона 8% годовых, т.е. на каждый рубль, вложенный в фонд, вы получите 8 копеек инвестиционного дохода через год. Комиссия управляющего составляет 1,5% от стоимости активов фонда, т.е. на каждый вложенный рубль вы должны будете заплатить управляющему 1,5 копейки. Эти 1,5 копейки управляющий заберёт из вашего инвестиционного дохода. Таким образом через год ваш доход будет не 8, а 6,5 копеек. Из-за вознаграждения управляющего ваш итоговый инвестиционный доход уменьшился почти на 20%.

Как посмотреть размер накладных расходов? Для этого в составе отчётности фонда должен быть документ под названием «Отчёт о приросте (об уменьшении) стоимости имущества, принадлежащего акционерному инвестиционному фонду (составляющего паевой инвестиционный фонд)». В этом отчёте найдите строки:

-

сумма начисленных вознаграждений управляющей компании, специализированному депозитарию, лицу, осуществляющему ведение реестра, аудиторской организации, оценщику и бирже — всего;

Сложность в том, что отчёт месячный, но публикуется раз в квартал, т.е. в течение года вы увидите отчёты о расходах в марте, июне, сентябре и декабре. Данные о расходах в остальные месяцы вы увидите только в годовом отчёте фонда, а он публикуется во второй половине марта.

Как вы могли заметить, доходность фонда за предыдущие периоды не является критерием, на основе которого нужно делать выбор. Хорошие инвестиционные результаты фонда — следствие инвестиционной стратегии, структуры активов фонда, низких комиссий за управление. В большинстве случаев неопытные инвесторы не изучают детально фонд, паи которого собираются покупать. Они руководствуются лишь сведениями о доходности ПИФа в прошлом, реже — размером комиссии. Это приводит к неудовлетворительным инвестиционным результатам и разочарованию в инструментах коллективных инвестиций. Но ПИФ — это отличный инвестиционный продукт, который может существенно облегчить достижение финансовых целей. Самое главное — подобрать подходящий фонд для соответствующих инвестиционных потребностей.

Источник https://journal.tkbip.ru/2020/09/03/pif-4/

Источник https://www.klerk.ru/buh/articles/506390/

Источник https://journal.open-broker.ru/investments/kak-vybrat-pif/

Источник