Как инвестирует Уоррен Баффет. Все о стратегии великого инвестора.

Думаю представлять и рассказывать, кто такой Уоррен Баффет не требуется, все знают этого самого успешного инвестора в мире. Его результаты можно считать выдающимися и могут послужить примером любому инвестору. Многих очень интересует, как же он достиг такого успеха и в чем его секрет? В этой статье я хочу рассказать вам, как инвестирует Уоррен Баффет, в чем заключается его стратегия, и каких правил он придерживается.

В начале своей карьеры Баффет несколько лет учился и работал у известного инвестора Бенджамина Грэхема — родоначальника стоимостного инвестирования. Но его собственная стратегия сильно отличается от Грэхемовской. Грэхем искал на рынке дешевые акции и не рассматривал их с точки зрения качества бизнеса и перспектив. Критерии отбора ценных бумаг у Грэхема были в основном количественные: цена/прибыль, цена/балансовая стоимость и обязательства/активы. Он пережил Великую Депрессию, поэтому всю жизнь боялся покупать дорогие акции. Дешевая акция, торгующаяся ниже своих активов, была для него гарантией недооценки и защитой от сильного падения.

Баффет же понял, что даже дорогие в понимании Грэхема компании, которые он бы ни за что не купил, могут приносить богатство. Для этого они должны иметь сильное конкурентное преимущество.

Что дает конкурентное преимущество?

Конкурентное преимущество — это то, благодаря чему компания может устойчиво получать высокую прибыль больше, чем у своих конкурентов, и таким образом доминировать над ними. Сохранение конкурентного преимущества на длительном промежутке времени делает из компании супер-компанию. Так как качество предприятия способствует получению высоких прибылей, то рано или поздно рынок оценивает это и отражает в росте ценных бумаг общества. Обладание преимуществом, позволяет компании выходить из кризисов с наименьшими потерями, а значит можно не беспокоиться о банкротстве, а снижение рыночной цены только способствует покупке акций по дешевой цене.

Как Баффет ищет компании для инвестиций?

Найти компанию и понять, что у нее есть конкурентное преимущество — важно и очень непросто. Про многие предприятия можно сказать, что у них оно есть. Но немногие способны сохранять и удерживать его на протяжении долгих лет. Чаще всего конкурентное преимущество выражается в трех вещах:

- производство уникальных товаров

- предложение уникальных услуг

- дешевые и гарантированно востребованные товары и услуги

Продажа уникальных товаров — когда компания продает что-то уникальное, чего нет у конкурентов, она обладает преимуществом. Отсутствие аналогов у других конкурентов вынуждает людей покупать товар только у этой фирмы. Хорошим примером является производитель принадлежностей для бритья Gilette, которой сейчас владеет корпорация Proctor&Gamble, чьими акциями в свою очередь владеет Баффет. Кто еще в мире производит такие же бритвенные станки? Почти все мужчины бреются станками Gilette.

Уникальный товар порождает сильный бренд. Известный бренд — тоже важное преимущество. Взгляните на сумасшедших фанатов Apple, они способны буквально сутками ночевать у дверей магазина, чтобы первыми купить новый айфон. Кто еще так сходит с ума по другим телефонам?

Автомат Калашникова — тоже всемирно известный бренд, чье изображение есть на государственных флагах, чьи автоматы пользуются популярностью даже в стране фанатов оружия — Америке. Бренд, который стал известным сам по себе, без какой-либо рекламы.

Предложение уникальных услуг — уникальные услуги, так же как и уникальные товары вынуждают клиентов пользоваться услугами одной и той же компанией. Visa, Master Card и American Express — все эти три фирмы, оказывающие услуги платежных переводов, присутствуют в портфеле Баффета. Эти корпорации смогли завоевать львиную долю мирового рынка, и теперь в кошельке почти каждого человека лежит пластиковая карточка одной из них.

Если в России вам потребуются банковские услуги, то скорее всего вы пойдете в Сбербанк, так как его отделения на каждом углу. И если в крупных городах выбор банков довольно широк, то в небольших населенных пунктах кроме Сбербанка и ВТБ вы ничего не встретите. Таким образом их услуги для многих миллионов людей являются уникальными.

Кроме того, услуги — это не производство, требующее крупных капитальных вложений в станки, заводы, оборудование. Банк по сути это стол, стул и компьютер. Меньше капзатрат — больше… правильно, прибыль!

Продажа товаров повседневного спроса — продукты, лекарства, средства гигиены, бытовая химия, все это, как и многие другие вещи, люди покупали, покупают и будут покупать. Спрос на эти товары гарантирован всегда просто потому что без них люди не могут обходиться. Яркий пример такого бизнеса в портфеле Баффета — Walmart — крупнейшая в Америке сеть магазинов с низкими ценами. Российский Walmart — компания Магнит, один из крупнейших ретейлеров страны, чьи магазины и гипермаркеты есть в очень многих городах. Дешевые цены и гарантированный спрос делают подобные компании очень успешными инвестициями.

На что смотрит Баффет при анализе компании?

Баффет смотрит на стабильность. Стабильность означает предсказуемость. Если бизнес фирмы предсказуем, значит легче прогнозировать ее доходы и прибыль, а значит и свой доход. Стабильно растущие выручка и прибыль говорят об устойчивости бизнеса, а значит у фирмы скорее всего есть конкурентное преимущество. Но это далеко не все, что анализирует «гуру из Омахи».

- низкая себестоимость и высокая валовая маржа (отношение валовой прибыли к выручке)

- низкая доля коммерческих и общехозяйственных расходов в структуре валовой прибыли

- низкие расходы на научные исследования и разработки

- низкая амортизация

- небольшие процентные расходы на оплату долгов

- стабильно растущая чистая прибыль по протяжении долгих лет

- высокая рентабельность продаж — отношение чистой прибыли к выручке

- достаточное количество денежных средств на балансе компании и мало долгов

- согласованный рост прибыли и товарно-материальных запасов

- низкая дебиторская задолженность

- отсутствие необходимости постоянно обновлять свои производственные мощности

- большая величина активов и их высокая рентабельность (отношение чистой прибыли к сумме всех активов)

- небольшая долгосрочная задолженность

- величина чистой прибыли, позволяющая погасить все долги за 3-4 года

- отношение всех обязательств к собственному капиталу компании не больше 0,8 (за исключением банков)

- устойчивые темпы роста нераспределенной прибыли

- обратный выкуп собственных акций (байбэк)

- высокая рентабельность капитала (отношение чистой прибыли к капиталу компании)

- низкое отношение капитальных затрат к чистой прибыли

В общем, высокая рентабельность, низкие расходы и капитальные затраты, мало долгов, стабильная и растущая выручка и прибыль — вот секрет успеха Уоррена Баффета. Отдельно замечу, что он анализирует эти показатели не за один-два года, а за несколько лет, чтобы убедиться в том, что это не краткосрочный эффект, и компания может оставаться качественной на длительном промежутке времени.

Как Баффет оценивает акции компании?

Для Уоррена Баффета акции качественных компаний, отличающиеся стабильными и предсказуемыми темпами роста, являются своего рода облигациями. То есть прибыли настолько стабильны, что можно почти гарантировать их непрерывный будущий рост, почти так же как гарантирован купон по облигациям. В отличие от простых облигаций, купон по таким акциям-облигациям является не фиксированным, а растущим в соответствии с прибылью компании. Только вместо купона — прибыль на акцию. Вслед за прибылью начинает расти и рыночная цена. То есть Баффет покупает акцию, а дальше просто сидит и стрижет купоны, которые еще к тому же каждый год растут. Чем не инвестиционный Грааль?)

К 2007 году прибыль Coca-Cola выросла до 2,57 доллара на акцию. Таким образом рентабельность акции, купленной по 6,5 доллара в 80-м году, к 2007 выросла до 2,57/6,5=40%. Разумеется такой рост прибыли не мог ускользнуть от всевидящего ока Уолл-Стрит и отразился на росте биржевых котировок. За много лет наблюдений Баффет заметил, что рыночные котировки акций подтягиваются к уровню рентабельности, который соответствует доходности долгосрочных облигаций. К примеру в 2007 году доходность долгосрочных облигаций была равна 6,5%. Если капитализировать доналоговую прибыль на акцию 3,96 доллара по этой ставке, то получим цену акции 60 долларов — это та самая справедливая цена. В 2007 году бумаги Coca-Cola торговались в диапазоне от 45 до 64 долларов, то есть их можно было купить даже дешевле разумной цены. В конечном итоге, сколько должны стоить акции, решают процентные ставки.

Если взять для оценки бумаги нашего Магнита, то текущая рентабельность инвестиций 504/11 000=4,58%. Если предположить, что прибыль будет расти на 25% в год, то через 10 лет она вырастет до 4700 рублей на акцию. А рентабельность инвестиции составит 42%. Цена акции при ставке капитализации 6% будет 78 000 рублей. Несмотря на завышенную текущую рыночную цену по сравнению с капитализированной по ставке долгосрочных облигаций 620/0,1=6200 рублей, очень высокие темпы роста прибыли и перспектива снижения ставок делают эту инвестицию выгодной.

Когда покупать и продавать акции

Цена, которую вы платите за акцию, определяет рентабельность ваших инвестиций. Чем выше цена, тем ниже доходность. Купив акции Coca-Cola по 6,5 доллара, можно было получить рентабельность 7%. Но купив их по 21 доллару, первоначальная рентабельность составила бы только 2,2%, а в 2007 году всего лишь 12%. Чем дешевле вы покупаете бумагу, тем выгоднее становится ваша инвестиция. Очень хорошие возможности купить качественные компании с конкурентным преимуществом появляются в период кризиса, когда рынок акций сильно падает. В это время бумаги даже очень хороших компаний могут продаваться с дисконтом к разумной цене. Еще один хороший момент для покупки акций может быть, когда компания испытывает временные трудности, главное, чтобы они были решаемы.

Баффет любит держать акции долго. Если компания по прежнему успешна и растет, то незачем ее продавать. Чем дольше вы держите ее в портфеле, тем больше ваш доход. Но все же есть ряд причин для продажи акций.

- Когда есть еще более выгодная инвестиция. Если есть акции, которые принесут больше, чем те, которыми вы сейчас владеете, их можно продать и вложиться в более доходные.

- Когда компания начинает терять своё конкурентное преимущество. Ничто не вечно по Луной, в том числе конкурентные преимущества компаний. Поэтому, если видно, что компания начинает его терять, ее лучше продать.

- Чрезмерная переоценка акций рынком. Во время эйфории, царящей на фондовом рынке, цены могут намного превышать реальные возможности бизнеса. Иногда выгоднее продать акцию по завышенной цене, чем держать ее в своем портфеле, и вложиться во что-нибудь более дешевое и доходное. Например, вы считаете, что за 10 лет получите прибыль 10 миллионов. Вам предлагают продать ваши акции за 20 миллионов. Тут выгода очевидна. Продав их, вы получите больше планируемой прибыли, а вырученные деньги можно вложить во что-то другое.

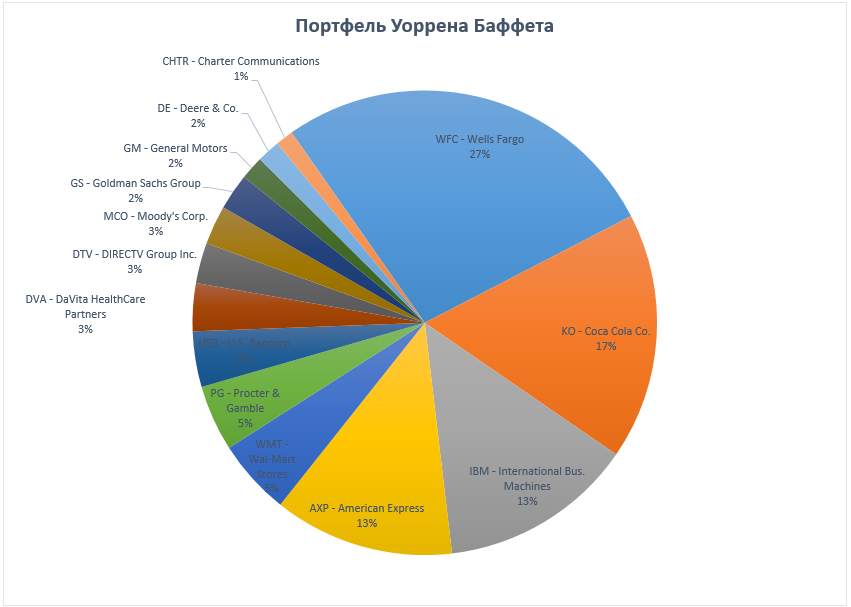

Инвестиционный портфель Уоррена Баффета

На 31 марта 2015 года 15 крупнейших позиций в портфеле Баффета это:

| WFC — Wells Fargo | 23,88 |

| KO — Coca Cola Co. | 15,14 |

| IBM — International Bus. Machines | 11,92 |

| AXP — American Express | 11,06 |

| WMT — Wal-Mart Stores | 4,64 |

| PG — Procter & Gamble | 4,04 |

| USB — U.S. Bancorp | 3,41 |

| DVA — DaVita HealthCare Partners | 2,93 |

| DTV — DIRECTV Group Inc. | 2,49 |

| MCO — Moody’s Corp. | 2,39 |

| GS — Goldman Sachs Group | 2,22 |

| GM — General Motors | 1,44 |

| DE — Deere & Co. | 1,42 |

| CHTR — Charter Communications | 1,08 |

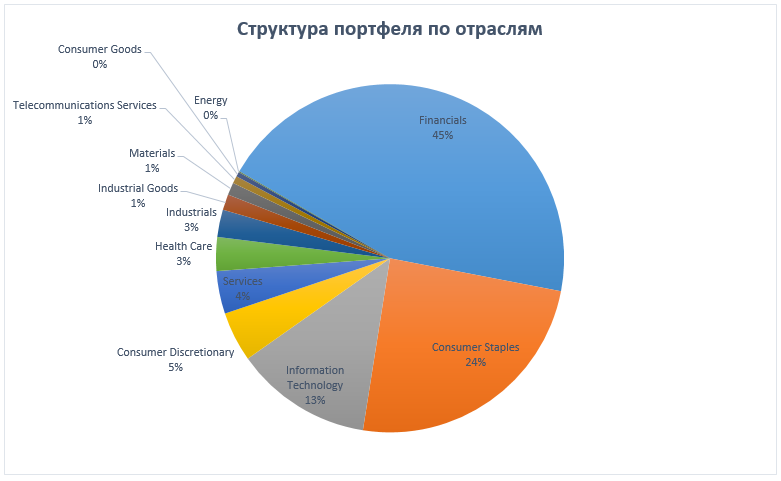

| Financials | 44,71 |

| Consumer Staples | 24,47 |

| Information Technology | 12,73 |

| Consumer Discretionary | 4,64 |

| Services | 3,97 |

| Health Care | 3,14 |

| Industrials | 2,54 |

| Industrial Goods | 1,46 |

| Materials | 1,16 |

| Telecommunications Services | 0,68 |

| Consumer Goods | 0,44 |

| Energy | 0,09 |

Как видно в портфеле преобладают финансовые компании, на втором месте — потребительский сектор, на третьем — информационные технологии, несмотря на миф, что Баффет не любит компании из этого сектора, они занимают значительную долю в его портфеле. Можно быть уверенным, что эти отрасли никогда не исчезнут, люди и дальше будут пользоваться банками, потреблять продукты и напитки. Крупнейший пакет — акции банка Wells Fargo, на второй позиции — Coca-Cola, на третьей — IBM. Все три фирмы существуют очень давно и имеют многолетнюю историю. Сейчас у Баффета в портфеле 47 акций, но первые три позиции занимают больше половины и куплены много лет назад. Если Уоррен уверен в компании, он покупает ее много и надолго.

Полностью посмотреть текущий портфель Баффета и узнать, что он продавал и покупал в последнее время, можно здесь.

- Вкладывать в компании с длительной историей ведения бизнеса

- Выбирать фирмы с сильным устойчивым конкурентным преимуществом

- Бизнес должен быть простым, понятным, стабильным и с прогнозируемыми перспективами

- Покупать акции по справедливой цене или ниже

- Быть смелым, вкладывать много, если уверен в бизнесе

- Инвестировать долгосрочно — держать акции в портфеле долго, до тех пор, пока не ухудшается бизнес или нет лучших альтернатив для вложения денег

Правила инвестирования от Уоррена Баффета

Когда поведение упрямого пассажира одной из американских авиакомпаний способно в моменте уменьшить капитал инвестора более чем на $90 млн., то имя этому инвестору — Уоррен Баффет. Это произошло в апреле 2017 года, когда четырех пассажиров рейса попросили покинуть самолет из-за перебронирования билетов. Один из них отказался, и его выволокли силой. Скандал разлетелся по СМИ, и акции авиакомпании подешевели.

Если подобные проблемы вас пока не касаются, то это можно исправить, если следовать правилам Уоррена Баффета в инвестировании. Побочным результатом этого может стать обладание конгломератом с рыночной капитализацией в $400 млрд. Именно столько стоит Berkshire Hathaway, которым руководит Баффет. Некоторые из его принципов вполне могут сгодиться даже начинающим инвесторам. А более опытным не помешает их вспомнить.

Оставляйте запас наличных

Рынок непредсказуем, а запас наличных денег на торговом счете позволит совершить сделки, когда для этого будет наиболее благоприятное время, например, на низах. Этот принцип инвестирования Уоррен Баффет упоминает в каждом годовом отчете своей компании. Правда, он ничего не говорит о том, что делать, как только наступил очередной благоприятный момент для покупки акций, а все деньги уже потрачены, когда случился предыдущий.

Инвестируйте в компании, чей бизнес вам понятен

Баффет выбирает традиционные сферы экономики: тяжелую промышленность, электроэнергетику, страховые услуги. Это компании с богатой историей и прозрачной моделью ведения бизнеса. Их конечным продуктом пользуются сотни миллионов людей по всему миру. Принцип Баффета в том, что инвестировать надо в компании, которые легко оценить и чью продукцию вы используете сами. Последние годы Berkshire Hathaway вкладывает деньги в том числе в сферу высоких технологий, например в Apple.

Баффет не доверяет компаниям, чья бухгалтерия вызывает малейшие сомнения в прозрачности и честности. Кроме того, высший менеджмент предприятия должен работать безошибочно, а финансовая отчетность должна изучаться максимально тщательно. Проблема лишь в том, что Оракулу из Омахи, как называют Баффета, доступны инструменты для такой оценки, а остальным нет.

Стратегия Уоррена Баффета — долгосрочная стратегия

Инвестиции длиною в жизнь, а вечность как идеальный срок для вложений — это преувеличение Баффета подразумевает, что инвестирование приносит максимум пользы, когда рассчитано надолго. Купленные в 1988 году акции Coca-Cola до сих пор находятся в его активе. 10 лет — вот срок, когда можно вести речь о перспективности предприятия и принимать решение, инвестировать ли в него деньги. Частным инвесторам следует завидовать не состоянию Уоррен Баффета, а его терпению. К тому же, в России непрерывное владение акциями дольше 3 лет освобождает инвестора от выплаты НДФЛ.

Ловите низы, но признавайте ошибки

«Осторожничайте, когда остальные жадничают, и жадничайте, когда остальные осторожничают» — еще одно правило инвестирования Уоррена Баффета, которое большинство инвесторов почему-то игнорирует. А ведь именно этот принцип позволил Баффету в 2007-2008гг. стать держателем акций Goldman Sachs, Bank of America и General Electric на крайне низких уровнях.

Но вовремя выйти из позиции не менее важно, чем поймать хорошую цену. Так, Баффет признал ошибочной свою оценку перспектив IBM, после чего продал значительную долю акций, зафиксировав убытки.

Выбирайте недооцененные активы

Принципы инвестирования Уоррена Баффета не стали революцией в финансовом мире. Они опираются на то, что в свое время сформулировал Бенджамин Грэхем, автор знаменитого «Разумного инвестора».

Оракул из Омахи ищет компании с хорошим коэффициентом «рыночная прибыль/капитализация», с высокой доходностью собственного капитала и низким уровнем долга. Довольно консервативные вложения со значительными дивидендами обеспечивают устойчивость денежных потоков, тогда как инвестиции в хай-тек Баффет не жалует, кроме уже упомянутой компании Apple, а также IBM. Facebook, компании 3D-печати и другие модные направления в инвестициях — это пока не выбор главы Berkshire Hathaway.

Повторим ли успех Баффета?

Один в один, конечно, нет. Но на рынке множество успешных инвесторов, которые используют те или иные правила инвестирования Уоррена Баффета. Кто-то копирует его портфель акций, кто-то старается дублировать его стратегию покупок-продаж, а кто-то, вложившись в компании-гиганты, просто ждет, когда пробьет их час. Очевидно одно: каждому частному инвестору есть чему поучиться у знаменитого Оракула из Омахи.

Источник https://activeinvestor.pro/kak-investiruet-uorren-baffet/

Источник https://bcspremier.ru/knowledge/basics/pravila-investirovaniya-ot-uorrena-baffeta/

Источник

Источник