Инвестиционные фонды как заработать

- Главная

- База знаний

- Советы эксперта

- Инвестиции

- Что такое ПИФ и как на нем заработать?

Средняя доходность паевых инвестиционных фондов (ПИФов) в 2021 году составила 16,2%. ПИФ означает, что вкладчик покупает за свои деньги пай, а увеличением и сохранением капитала занимается управляющая компания (УК). На ПИФах можно как заработать, так и потерять деньги, если пай обесценится. Это модель инвестирования, которая позволяет получить прибыль в три раза больше чем по банковским вкладам, т. к. средняя доходность ПИФов в 2021 году составила 16,2%, а ставка по депозитам 5,5%. Преимущество ПИФов в том, что покупкой акций занимается управляющая компания, а инвестор доверяет ей деньги.

Разберемся, в чем заключается суть ПИФов и как на такой модели инвестирования заработать деньги.

Особенность ПИФов

ПИФ, или паевой инвестиционный фонд, приобретается на деньги пайщиков. Управлением занимается управляющая компания. Инвесторы зарабатывают деньги, если имущество увеличивается в цене. Чтобы понять, что такое ПИФ, представим, что это большая копилка, куда люди вкладывают деньги. Но вместо денег вкладчик получает ценную бумагу или пай на имущество, валюту или акции компании.

Все активы людей поделены на паи, и вкладчик может купить несколько паев. Чем больше куплено паев, тем больше доля инвестора. В случае роста цен на имущество, вкладчик получит больше прибыли. Если имущество выросло в цене, инвестор хочет забрать деньги, то он продает свой пай другим вкладчикам или УК.

Типы пайщиков

ПИФы делятся на два типа: для квалифицированных и неквалифицированных вкладчиков.

Квалифицированные инвесторы. Это вкладчики, которые доказали УК свой опыт и стаж работы в ПИФах. У таких инвесторов уже есть стартовый капитал в 5−6 млн руб. и подтвержденные данные о заработке на паевых фондах. Например, инвестор вложил 5 млн руб. и за год заработал 750 тыс. руб. Для квалифицированных инвесторов создают закрытые группы. В таких фондах выше доходность, но паи продают только квалифицированным инвесторам или УК.

Неквалифицированные вкладчики. У таких инвесторов нет знаний и опыта в заработке на ПИФах. Оборот паев для неквалифицированных инвесторов неограничен и чаще всего ПИФы созданы в открытой форме. Чтобы купить пай достаточно 5−10 тыс. руб. И вкладчик в любой момент может продать свою долю другому инвестору или УК. Ставка по процентам в таких фондах меньше, т. к. УК инвестируют вложения в менее рискованные активы.

Как инвесторы зарабатывают на ПИФах?

Инвестор продает долю другому вкладчику, отдает пай УК взамен на деньги или получает пассивную прибыль с процентов.

Продажа пая третьим лицам. Если вы квалифицированный инвестор и купили долю в закрытом фонде, продать долю разрешается только квалифицированному инвестору. Начинающие инвесторы могут продать свой пай любым, даже начинающим инвесторам. Паи продают на сайте УК.

Продажа доли УК. Если срочно нужны деньги, продайте свою долю УК. Управляющая компания отдаст деньги вкладчику, но возьмет за сделку свой процент.

Получение прибыли с процентов. В закрытых фондах инвесторы чаще всего получают прибыль с процентов. УК получают деньги и делятся с инвесторами. Обычно закрытые фонды выплачивают процент инвесторам два раза в год.

Сколько зарабатывают на ПИФах?

Заработок зависит от успешности и опыта УК, суммы вложений и выбранной стратегии. Вкладчик может не только заработать, но и потерять часть денег, например, если активы подешевеют. Многое зависит от того, как инвестор распоряжается паем. Если актив растет, его продают и получают прибыль. Но если актив упадет в цене, инвестор потеряет деньги, т. к. пай будет стоить меньше.

Например, инвестор приобрел пай в ПИФе, где УК основную часть активов распределила в акциях Tesla. Через пять месяцев Илон Маск заявляет, что собирается разрабатывать новый тип двигателя, аналогов которого в мире нет. И все инвесторы сразу хотят купить акции компании Tesla. На этом фоне паи дорожают, и вкладчики могут заработать деньги с продажи.

Но бывают и противоположные ситуации, когда акции компании резко падают в цене из-за манипуляций с оборотными деньгами. После этого расчетная стоимость паев падает и инвесторы потеряют прибыль, если продадут свои доли.

Например, инвестор приобрел 4 пая на общую сумму 40 тыс. руб. Через год стоимость активов выросла и составила 50 тыс. руб. Инвестор подал заявку на продажу и выел 50 тыс. руб. Чистая прибыль составила 10 тыс. руб.

Как и где купить пай?

Перед покупкой пая выберите ПИФ. Для этого сравните ПИФы от разных УК на финансовых площадках, оцените доходность по показателям прошлым лет. Паи покупают на Московской бирже. Опытные инвесторы оценивают состоятельность и авторитет УК перед тем, как вкладывать деньги.

Выбирая УК, изучите историю компании за последние пять лет. Узнайте, какая комиссия и проценты действуют за снятие денег и продажу паев. В том числе уточните наличие скрытых комиссий за управление деньгами.

После выбора управляющей компании, оставьте заявку на сайте. УК подготовит и вышлет инвестору договор с реквизитами для оплаты. Изучите договор, если согласны со всеми пунктами, подпишите и внесите оплату. Взамен получите пай, который будет доказывать, что вы владеете активами и сможете их продать в любой момент.

Паи можно также покупать и с помощью банковских приложений. Например, Сбербанк предлагает своим пользователям приобрести активы в ПИФах с помощью приложения. Стартовые вложения всего от 1000 руб. Паевые активы доступны в приложениях ВТБ, Тинькофф и других банках, поэтому не обязательно делать покупку через Московскую биржу.

Оплата налогов

Если инвестор покупает пай, в договоре чаще всего есть правило о надбавке, которая не превышает 1,5%. Эти деньги вместе с паем вкладчик переводит на счет УК. Например, купили пай на сумму 50 тыс. руб. в УК, но в договоре есть опция о надбавке в 1,5%. Значит, придется заплатить 50 750 руб. вместе с надбавкой.

Помимо этого, инвестор платит налог с прибыли. Если прибыль составила до 5 млн руб. подоходный налог рассчитывается по ставке 13%, а если сумма превышает 5 млн руб., налог составит 15%. УК сама заполняет декларацию за инвестора, поэтому самому делать ничего не нужно. Прибыль после продажи доходного пая получите за минусом налога.

Например, за 12 месяцев чистая прибыль после продажи паев составила 200 тыс. руб. После вычета налогов получите 174 тыс. руб., т. к. налог составит 26 тыс. Инвестор освобождается от уплаты подоходного налога, если владеет паем более трех лет.

ПИФ — выгоднее финансовых вкладов, с меньшими рисками Как выбрать ПИФ? Как заработать на ПИФе? Какая доходность у ПИФа?

Постепенное восстановление российской экономики отразилось на всей финансовой системе — кредиты становятся доступнее, а вклады уже не кажутся настолько выгодным способом сбережения своих накоплений. На пике падения процентных ставок по вкладам самое время задуматься об альтернативах. «Лента.ру» совместно с УК «Альфа-Капитал» рассказывает о паевых инвестиционных фондах — одной из самых простых и доходных альтернатив банковскому вкладу..

Просто и понятно

Паевый инвестиционный фонд (ПИФ) — это возможность инвестировать в финансовые инструменты (акции, облигации) без необходимости во всем этом разбираться. Инвестор в ПИФ передает свои деньги в доверительное управление компании, которая занимается инвестированием средств — управляющей компании (УК). Именно она анализирует рынки, выбирает отрасли и инструменты для вложения средств и разрабатывает сбалансированную с точки зрения риска и доходности стратегию, чтобы ваши деньги приносили доход.

Первые ПИФы появились в начале XX века, наиболее популярны они были в США. Под управлением некоторых фондов скапливались суммы в миллиарды долларов. В России ПИфы впервые появились в 90-е годы. Простой и понятный способ приумножить свое состояние пользовался спросом у просвещенных россиян. ПИФы остаются одним из наиболее простых и востребованных инвестиционных решений до сих пор.

Во многом это связано с низким порогом входа — вложить можно символические суммы в размере, например, от тысячи рублей. Основные средства в фонд поступают от массового инвестора, то есть таких жевкладчиков (пайщики), что и вы. Все пайщики владеют именными ценными бумагами — паями, которые дают право каждому претендовать на пропорциональную долю в доходах фонда.

Лучше, чем вклад

Преимущество ПИФа над банковским вкладом заключается в том, что речь идет не о фиксированном низком проценте, как в случае с банковским депозитом, а о возможности получить относительно высокий доход. Управляющая компания получить максимальный доход с помощью ваших средств, ведь чем выше доходность, тем выше ваша прибыль, а заодно и ее процент комиссионных. В банковских вкладах же вы можете рассчитывать исключительно на фиксированную процентную ставку и, возможно, какие-то дополнительные бонусы вроде капитализации или повышенной ставки в случае со спецпредложениями или акциями от банка.

Средние ставки банковских вкладов давно не превышают 7% годовых, а относительно недавно и вовсе находились на историческом минимуме достигнув всего 6,05%. Подобные ставки позволяют вашим деньгам безболезненно пережить рекордно-низкую инфляцию, но никак не приумножить собственный капитал. А при текущей экономической ситуации ваши деньги скорее будут обесцениваться.

Доходность паев же неограниченна — все зависит от рынка, сферы инвестирования и компетенций аналитиков вашей управляющей компании. Однако здесь скрывается и риск — слабая аналитика и плохо диверсифицированный портфель могут привести вас к убыткам, поэтому к выбору управляющей компании следует подходить более ответственно, чем к выбору банка.

У банковских вкладов имеется преимущество — ваши средства на сумму, не превышающую 1,4 миллиона рублей застрахованы и будут вам возвращены в любом случае. Однако даже с точки зрения соотношения риск/доходность ПИФы могут быть интереснее депозита. Если вы выбираете ПИФы, инвестирующие в бумаги крупнейших компаний, таких как Сбербанк, ВТБ, Роснефть, то вероятность потерять все деньги близка к нулю. Едва ли эти компании обанкротятся, поэтому вкладывать в такие инструменты можно сумму, превышающую 1,4 млн рублей. Тогда как вероятность отзыва лицензии у частных банков в России нельзя сбрасывать со счетов, поэтому превышать лимит 1,4 млн руб. не стоит.

Риски, надежность и диверсификация

В отличие от банковского вклада, где ваш выбор ограничен не столько выбором инструмента, сколько выбором банка, выбор паевого инвестиционного фонда – это более ответственное дело, так как речь идет о возможности выбирать из широкого спектра инструментов. Начиная с отраслевого или географического разделения, вы можете найти фонды, привязанные к конкретным биржевым индикаторам, драгоценным металлам, индексам и т.д. — у вас большое пространство для маневра. Более того, вы можете подыскать интересную вам отрасль, а дальше сосредоточиться на выборе управляющей компании, которая хорошо разбирается именно в тех сферах, которые интересны именно вам.

Для того, чтобы оценить управляющую компанию, убедитесь, что у нее есть соответствующая лицензия. Доверять стоит проверенным временем именам с известным брендом, который давно представлен на рынке.

Также не забывайте про доходность, хорошие компании не стесняются и демонстрируют доходность своих ПИФов в ретроспективе, не скрывая как менее так и более удачные с точки зрения результатов годы (рекламировать ожидаемую доходность им запрещено законом). Хорошая УК зачастую входит в крупную финансовую группу.

Деятельность ПИФов находится под надзором государства — за ними следит Банк России. Он отслеживает недобросовестные компании и лишает их лицензии за нарушения.

Несмотря на то, что ЦБ стоит на страже интересов вкладчиков, стоит изучить правила работы ПИФов. Например, важно учитывать, что с ПИФов придется платить налог на прибыль в размере 13 процентов и комиссию за покупку или продажу ценных бумаг. Если налог будут вычитать из вашей прибыли только один раз — когда вы решитесь продать ПИФ, то комиссию с вас спишут после каждой операции, поэтому лучше всего ответственно подойти к выбору ПИФа и держать его как можно дольше. Тогда процент от прибыли за погашение окажет минимальное влияние на финансовый результат – он все равно окажется выше ставок по депозитам.

Помните, когда речь идет об инвестировании средств на фондовом рынке, не следует поддаваться эмоциям. Если вы попали в ситуацию, когда купленный вами ПИФ упал в цене — не нужно паниковать, эти инструменты могут как расти, так и падать в зависимости от настроений иинвесторов. Если вы инвестируете на несколько лет, то нельзя продавать ПИФ через неделю, продолжайте придерживаться выбранной стратегии. Возможно, если паи просели в цене, наоборот — именно в этот момент, следует увеличить позицию, чтобы получить большую доходность в будущем.

Помните, что принимая решение инвестировать в ПИФы ответственность за потерянные средства вы разделяете с вашей управляющей компанией, поэтому, прежде чем решиться инвестировать следует серьезно отнестись к выбору ПИФа, управляющей компании, а также разобраться во всех сложностях инвестирования, которые вам сходу остались непонятны. Да, это отнимет ваше время, зато вы таким образом минимизируете риски потерять средства из-за глупых ошибок и сможете получить высокую доходность — в несколько раз превышающую прибыль от банковского вклада.

Что такое ПИФы (паевой инвестиционный фонд): определение, виды и механизм работы

Простыми словами разберём что такое ПИФы и как в них инвестировать.

Если вы начинающий инвестор и не собираетесь использовать только банковский депозит для приумножения капитала, то рынок дает много возможностей. Одна из них – ПИФы (паевые инвестиционные фонды). Активно рекламируются управляющими компаниями в качестве безопасного и надежного инструмента для новичка, который не хочет детально вникать в биржевую торговлю. Но такой ли он на самом деле? Давайте разберемся, что такое ПИФы, как они работают, и выгодно ли их покупать.

Определение и механизм

ПИФ – инвестиционный инструмент на принципах доверительного управления, который представляет собой портфель (пирог, коробку, корзину), состоящий из имущества инвесторов для его вложения в акции, облигации, товары, недвижимость и т. д. с целью сохранения и приумножения. Не является юридическим лицом.

ПИФ – это сложенные вместе средства пайщиков, на которые управляющая компания приобретает ценные бумаги или другие активы, разрешенные к покупке по законодательству. УК может действовать только в рамках разработанных правил под строгим контролем Центробанка.

- Пайщики – инвесторы, которые вложили деньги или другое имущество (ценные бумаги, недвижимость и пр.) в ПИФ путем покупки паев. Они владеют имуществом фонда в доле, равной купленному паю. Пайщики не указывают руководителям, что купить на эти деньги. Они просто доверяют им воспользоваться передаваемым в управление имуществом и надеются заработать на этом.

- Управляющая компания (УК) – организация, которая принимает решение о создании ПИФа, осуществляет доверительное управление имуществом в интересах пайщиков, принимает решение о покупке и продаже активов и возвращает деньги участникам по их требованию.

- Депозитарий – организация, которая хранит имущество фонда и следит за законностью сделок. Без его подписи нельзя совершить операции по покупке и продаже.

- Банк России осуществляет надзор и контроль за всеми участниками инвестиционного процесса.

- Регистратор ведет реестр пайщиков и фиксирует их права собственности.

- Оценщики оценивают имущество, которое передается в ПИФ.

Механизм работы ПИФа:

- Инвестор выбирает УК и интересующий его фонд из множества существующих на рынке. О критериях выбора мы поговорим позже. Изучает Правила доверительного управления (ПДУ), в которых прописаны условия сотрудничества.

- Передает свое имущество (чаще всего деньги) в фонд, покупая пай. В ПИФе имущество одного пайщика объединяется с имуществом других участников, и образуется общее имущество, которое принадлежит каждому на праве общей долевой собственности. Пай – это именная ценная бумага, которая и фиксирует это право.

- УК покупает ценные бумаги и иное имущество на имеющиеся у него в управлении средства. Специалисты компании по фондовому рынку анализируют, прогнозируют, рассчитывают и принимают решение, куда выгоднее всего вложить деньги пайщиков. В идеале приобретенные УК активы должны приносить доход, который выражается в увеличении стоимости пая. Но гарантировать его никто не может.

- В зависимости от типа фонда пайщик может продать свои паи частному лицу по договору или на фондовой бирже, погасить в УК в любой рабочий день или в определенный период времени.

Первые фонды появились еще в 1924 году в США. Но только в 50-е годы они стали по-настоящему популярными, а до этого инвесторы только присматривались к новому инструменту. Сегодня набирают обороты индексные фонды (ETF), которые уже составили серьезную конкуренцию ПИФам.

В законе об инвестиционных фондах выделяют следующие виды ПИФов:

- Открытый – фонд с неограниченным количеством участников. Покупку и продажу управляющей компании пая можно осуществить в любой рабочий день. Доходность ОПИФов может быть ниже других видов, потому что УК вкладывает средства в высоколиквидные активы, чтобы иметь возможность вернуть деньги по первому требованию пайщика.

- Закрытый – войти в такой фонд можно только в день его образования или в дополнительное время выдачи паев, а выйти и погасить их до истечения срока действия договора нельзя. Как правило, имеют высокий порог входа и доступны крупным инвесторам. Создаются для определенных целей, например, инвестирование строительства недвижимости.

- Интервальный связан с покупкой и продажей паев в определенные интервалы времени, но не реже 1 раза в год. В отличие от открытых могут позволить себе более рискованные вложения, т. к. нет необходимости быть всегда готовым к погашению.

- Биржевые – ПИФы, которые торгуются на фондовой бирже. Яркий представитель, который все больше и больше захватывает инвестиционный рынок и рекомендуется финансовыми экспертами для использования новичками, – ETF.

- Комбинированный появился в 2016 году. В него включают любое имущество, кроме денег: недвижимость, ценные бумаги, антиквариат, товары, драгоценные металлы и т. д. Активы хранятся в депозитарии.

В открытые и интервальные ПИФы инвесторы могут вкладывать только деньги. В закрытые и биржевые – деньги и иное имущество (ценные бумаги, недвижимость и пр.).

По объектам вложения средств различают ПИФы:

- акций;

- облигаций;

- смешанные;

- денежного рынка;

- товаров (недвижимость, золото);

- индексные.

Вознаграждения УК

Управляющая компания управляет имуществом не бесплатно. Зарабатывать помогают пайщики, поэтому чем их больше, тем богаче компания:

- Надбавка – комиссия, которую берет УК при покупке инвестором пая. Ее размер может быть до 1,5 % от суммы сделки. Например, цена пая 1 000 руб. Но вы его купите за 1 015 руб.

- Скидка – комиссия при погашении пая, может быть до 3 %. Конкретный размер зависит от срока владения ценной бумагой.

- Расходы на управление – вознаграждение самой УК, оплата услуг депозитария, регистратора, аудитора, оценщика (до 5 % от СЧА).

Расчет доходности

Еще раз акцентирую ваше внимание на том, что доходность ПИФа негарантированная. Вложение в покупку паев – рискованные инвестиции. Вы можете заработать значительно больше, чем инфляция или депозит в банке, но можете получить 0 или уйти в минус.

Цена пая меняется ежедневно, зависит от активов, в которые УК вложила имущество пайщиков. Все стороны сделки заинтересованы, чтобы стоимость росла. В открытых фондах рыночная цена публикуется ежедневно, в биржевых ее можно отследить в режиме реального времени на сайте Мосбиржи. Закрытые и интервальные публикуют информацию о цене реже, раз в месяц.

Базовые показатели ПИФа:

- Стоимость чистых активов (СЧА) – это стоимость имущества, рассчитывается как разность между стоимостью активов и стоимостью предстоящих платежей. Зависит от изменения цены активов, входящих в фонд, и от количества пайщиков.

- Расчетная стоимость пая – отношение СЧА к количеству паев. В зависимости от того, как изменяется цена активов, образующих данный фонд, так меняется и расчетная стоимость ценной бумаги.

Инвестор зарабатывает на ПИФе при продаже своих паев. Нельзя забывать о налогах. Резиденты РФ платят 13 % с полученной прибыли при продаже, нерезиденты – 30 %. Но есть льготы: если вы владеете паями 3 и более лет, а прибыль не превышает 3 млн рублей, налог не взимается.

Рассмотрим на примере, как рассчитать доход инвестора.

У вас есть капитал 500 000 руб. Вы решили вложить их в ПИФ. Стоимость 1 пая – 1 000 руб., но при покупке УК взяла комиссию в 1 %. Следовательно, вы приобретете:

500 000 / (1 000 * 1,01) = 495 паев

Налогообложение будет зависеть от того, как быстро вы решите продать ценные бумаги. Если через 2 года, то придется заплатить НДФЛ 13 %. Допустим, стоимость пая выросла и стала равна 1 300 руб., а комиссия при продаже УК – 1 %.

Тогда ваша прибыль составит:

495 паев * 1 300 руб. * 0,99 = 637 065 руб.

637 065 – 500 000 = 137 065 руб.

Налог = 137 065 * 0,13 = 17 818,45 руб.

Таким образом, на руки вы получите: 637 065 – 17 818,45 = 619 246,55 руб.

Фактическая доходность = (619 246,55 – 500 000) / 500 000 * 100 % = 23,8 %

Если вы гасите свои паи через 3 года, тогда не платите НДФЛ, и доходность будет выше.

Критерии выбора фонда

Разберемся, с чего начать выбор фонда.

Шаг 1. Определите срок, на какой вы хотите вложить деньги. Если они могут вам понадобиться в любой момент, тогда лучше выбирать открытые или биржевые фонды. Если в течение 5 и более лет вы не планируете погашать паи, тогда можете вложить в интервальные или закрытые. Риски выше, но и доходность больше.

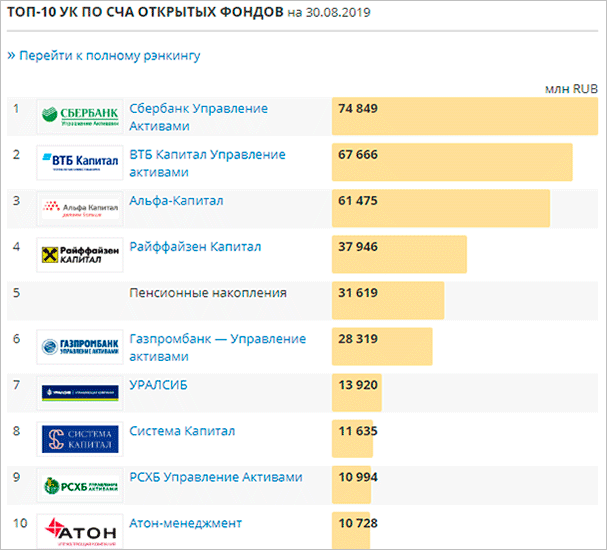

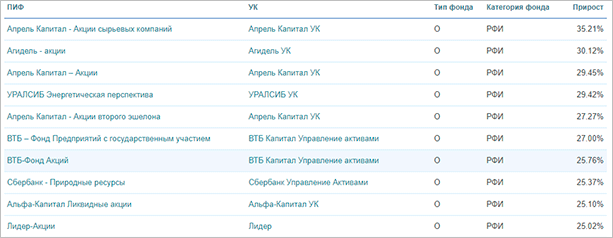

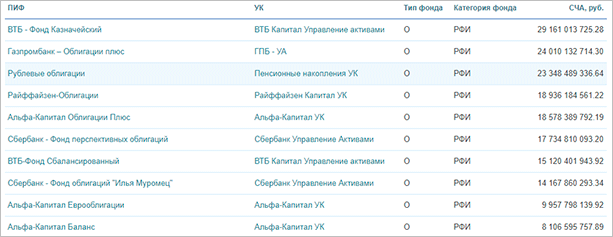

Шаг 2. Изучите рейтинги УК и конкретных фондов по СЧА, доходности, размеру комиссий. Я предлагаю для анализа несколько рейтингов по состоянию на август – сентябрь 2019 года. Еще больше информации на сайте НАУФОР (Национальная ассоциация участников фондового рынка). Сравнение нескольких фондов между собой можно провести с помощью фильтра.

Важно! Разница в комиссии даже в 1 – 2 % может серьезно сказаться на ваших доходах.

Топ-10 фондов по доходности за 5 лет.

Топ-10 фондов по СЧА.

Шаг 3. Изучите активы, которые приобретает УК на деньги пайщиков. Оцените свою готовность к риску и выберите консервативные, умеренные или агрессивные фонды.

Шаг 4. Проверьте лицензию УК на сайте Центробанка.

Преимущества и недостатки

Знаю многих инвесторов, особенно начинающих, которые не захотели изучать все плюсы и минусы доверительного управления, вложили деньги в ПИФ и через пару лет разочаровались в таком способе инвестирования. В моих будущих материалах мы еще подробнее будем говорить о преимуществах биржевых индексных фондов перед ПИФом. Именно этот инструмент сегодня рекомендуют финансовые консультанты пассивным инвесторам.

Итак, преимущества ПИФов:

- Деньги инвесторов и активы хранятся на специальных счетах, отделены от счетов управляющей компании под жестким контролем государства. В этом случае риск потерять свои средства минимальный.

- Невысокий порог входа, что немаловажно для начинающего инвестора.

- Большой выбор фондов (на август 2019 года 236 штук), можно подобрать под свои финансовые цели и ожидания риска.

- Возможность диверсифицировать вложенные средства по различным классам активов, тем самым снижая риск и повышая доходность портфеля.

- Доходность может быть значительно выше, чем по депозитам в банках (но может быть и ниже).

- Активами управляют профессионалы со специальным образованием. Они не меньше вкладчиков заинтересованы в минимизации рисков и максимизации прибыли.

- Средства пайщиков не застрахованы в системе страхования вкладов, как депозиты в банках.

- Получение дохода никто не гарантирует. И даже имеющаяся доходность за предыдущие годы не определяет ее в будущем.

- Эффективность управления зависит от профессионализма УК, иногда с этим возникают серьезные проблемы.

- Высокие комиссии по сравнению с индексными фондами. Статистика показывает, что они растут.

- Доступ в закрытые ПИФы обычным инвесторам практически закрыт. Порог входа высокий, от нескольких миллионов рублей.

- Оценщиков, аудиторов, депозитарий нельзя назвать независимыми участниками. Они получают вознаграждение от УК, поэтому в спорных ситуациях могут быть на ее стороне, а не на стороне пайщика.

Заключение

ПИФ – один из самых доступных инструментов пассивного инвестирования, но у него есть серьезные недостатки. Для новичков сегодня доступны менее рискованные и понятные инструменты. Если вы в начале пути, то советую не торопиться, как бы вас не уговаривала управляющая компания вложить деньги.

Посмотрите подборку книг по инвестированию, есть замечательные бесплатные онлайн-курсы для начинающих. Вы должны нарисовать в голове картину всех имеющихся возможностей на рынке, а потом сопоставить ее с вашими финансовыми ресурсами и уровнем риска, на который готовы пойти.

Удачи на пути инвестирования! Мы с мужем сделали на него первый шаг всего полтора года назад, но нас уже не остановить, и результаты радуют. Главный миф, что инвестиции – это сложно. Это просто, надо только проявить немного терпения, все изучить и не вступать в сомнительные авантюры. Тогда все получится.

Источник https://www.mbk.ru/blogs/cto-takoe-pif-i-kak-na-nem-zarabotat

Источник https://lenta.ru/articles/2018/09/18/pifalfakapital/

Источник https://iklife.ru/investirovanie/chto-takoe-pify-i-kak-oni-rabotayut.html

Источник