Как создать инвестиционный портфель, если вы только начинаете вкладываться в акции

Это все активы, в которые вложился человек. Обычно речь идёт об акциях, облигациях, биржевых фондах и наличных. Например, инвестиционным портфелем можно считать несколько акций «Газпрома» и небольшую сумму наличных.

Но к этому понятию можно отнести и доли в бизнесе, и недвижимость, и коллекционные кроссовки, и вклады в банке. Поэтому бывают настоящие инвестиционные монстры. Например, крупнейшая в мире управляющая компания BlackRock владеет BlackRock / stockzoa долями в 5 454 компаниях, причём на пятёрку крупнейших приходится только 13,27%.

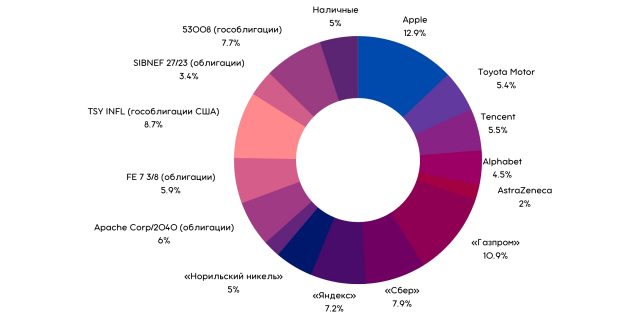

Оба примера — это скорее крайности. В портфель российского инвестора обычно входят Исследование «Тинькофф Инвестиций»: портрет российского инвестора — 2020 / Tinkoff пять классов активов: отечественные и зарубежные акции и облигации, а ещё ETF.

Такой подход с распределением вложений по разным инструментам, секторам экономики и странам называют диверсификацией. По‑простому — не нужно складывать все яйца в одну корзину, лучше держать много яиц и много корзин. Но конкретный состав зависит Markowitz H. Portfolio Selection / The Journal of Finance от выбора портфеля.

Какие инвестиционные портфели бывают

Не существует единственно верного варианта. Некоторым людям нужен баланс, другие готовы рискнуть ради потенциальной прибыли, третьим важно сохранить капитал. Выбор активов всегда зависит от инвестиционной стратегии. Но есть шаблоны, которые можно взять за основу.

Консервативный портфель

В него включают акции компаний, чью продукцию потребляют всегда, в каком бы состоянии ни была экономика. Это ретейлеры, разработчики и производители еды, товаров для дома, стройматериалов и продуктов для ухода за телом.

Смысл в том, что такие фирмы одинаково выступают и в плохие, и в хорошие времена. В кризис подобные компании в выигрыше, поэтому портфель ещё называют защитным. Но зарабатывают предприятия не много и на растущем рынке проигрывают более перспективным секторам экономики. Инвесторы тоже теряют в доходности: раз фирмы получают меньше, то и на дивиденды остаётся меньше свободных денег и акции не так прибавляют в цене.

Консервативный подход выбирают те, кто не терпит волатильности и высокого риска в инвестициях, поэтому взамен готовы пожертвовать потенциальной доходностью. Если цель — сохранить капитал на много лет и слегка его приумножить, то это хороший вариант.

Пассивный портфель

Суть — приносить инвестору доход, на который человек живёт. Для этого в портфель добавляют дивидендные акции и облигации с постоянным купоном.

«Пассивные» инвесторы не ищут способа многократно увеличить капитал, им достаточно регулярных выплат от крупных и стабильных компаний. Портфель схож с консервативным, но лучше подходит для более короткого временного горизонта — от нескольких месяцев до пары лет.

Дело в том, что у облигаций есть срок, в который их погасят, и придётся обновлять бумаги. А ещё не все дивидендные фирмы одинаково хорошо себя чувствуют во время разных экономических циклов: в преддверии кризиса или сразу после него денег на выплаты акционерам может не хватать.

Гибридный портфель

Основной принцип — максимальная диверсификация. Это значит, что инвестор старается распределить деньги между инструментами, которые по‑разному реагируют на одни и те же события. Так можно защититься от волатильности и сохранить Guide to the Markets — Q3 2021 / J.P. Morgan Asset Management неплохую доходность.

Обычно для подобного варианта выбирают дивидендные и умеренно растущие акции. Как правило, это крупные компании, из которых состоят биржевые индексы вроде «Индекса Мосбиржи», S & P 500 или Nasdaq Composite. А дополняют эти бумаги надёжными облигациями, которые выпускают развитые страны или стабильные большие фирмы.

Вариант подходит тем, кто не любит лишний раз рисковать и готов вкладываться на период от 3 до 5 лет. Доходность с годами усредняется Compound Annual Growth Rate (Annualized Return) / Moneychimp и не так влияет на деньги инвестора, как при краткосрочных вложениях. А ещё невысока корреляция между классами активов — цена одного редко зависит от стоимости другого. То есть на разные события такие активы реагируют по‑разному, поэтому весь портфель вряд ли резко подешевеет из‑за какой‑то неудачной новости.

Агрессивный портфель

Другое название — портфель роста, потому что его выбирают инвесторы, которые ищут перспективные компании. Такие люди готовы пойти на высокий риск финансовых потерь ради шанса много заработать.

При подобных вариантах приходится тратить кучу времени и денег. Нужно найти молодую, небогатую и быстрорастущую компанию, а потом вложиться в неё напрямую. Это сферы «ангельских» и венчурных инвестиций, когда фирмы ещё не публичны. Вложения обычно исчисляются сотнями тысяч и миллионами долларов. Для людей без такого стартового капитала доступны, например, фонды IPO или коллективные инвестиции. В этих случаях группа лиц вкладывается в непубличный бизнес, а потом делит прибыль между собой.

Также к этой категории относят высокорискованные активы. Например, разработка прорывного лекарства от рака способна занять несколько лет и потребовать миллионов долларов. Но результата может не быть вовсе, а ещё государственные регуляторы не всегда сертифицируют препараты. Тогда фирма, скорее всего, закроется, а инвесторы потеряют деньги.

У инвесторов роста чаще всего длинный временной горизонт. Они могут годами ждать, пока компания развивается, занимает новые рынки и готовится выйти на биржу.

Это рискованно, потому что продукт может не выстрелить, бизнес‑модель — оказаться неверной, а менеджмент — не справиться с работой.

Спекулятивный портфель

Не менее опасен, чем агрессивный. Главное отличие — в портфеле сочетаются инвестиции и трейдинг. Одну часть отводят под рискованные вложения, а другую — для игры на краткосрочных колебаниях цен. Но это сложно, требует опыта и специальных знаний, так что такое лучше оставить профессионалам.

Например, осенью 2020 года технологическая компания «Яндекс» и банк «Тинькофф» объявили о слиянии. Из‑за этой новости цены акций обеих фирм подскочили, то есть инвесторы бросились покупать активы. Но через полтора месяца планы по объединению сорвались, и опытный трейдер вполне мог это предугадать: аналитики предупреждали о разных корпоративных культурах, сомнительной оценке сделки и непростых переговорах. Зная об этом, специалист мог поставить на падение акций и заработать на провале соглашения.

Как сформировать инвестиционный портфель

Если наброситься на фондовый рынок с тысячами активов и целью купить что‑то, вряд ли затея получится прибыльной. Даже если всё сложится хорошо, это будет азартной игрой, а не работой над благосостоянием. Так что в самом начале лучше заняться решением четырёх вопросов.

1. Выбрать способ управления портфелем

Одни инвесторы могут делать вложения по старинке: подбирать активы, читать многостраничные отчёты и вычислять мультипликаторы. Это позволит собрать идеально подходящий и взвешенный портфель. Однако такой метод практически полноценная работа, на которую не у всех есть время, силы и желание.

Второй способ — найти помощника. Иногда это финансовый советник, который расспросит обо всех вводных и предложит активы, но возьмёт за это гонорар или комиссию, что повлияет на общую доходность. А порой — робоэдвайзер, автоматизированный помощник, которого почти каждый брокер завёл на сайте или в мобильном приложении. Такой ассистент снимет с инвестора часть забот, но портфель будет достаточно стандартным, и не факт, что идеально подходящим.

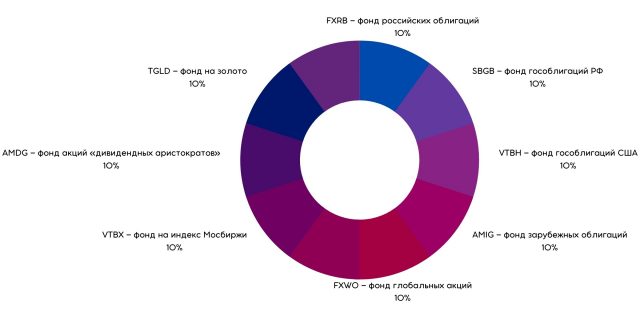

Третьей группе желающих вложить средства не нужно и этого. Их вариант — инвестировать в биржевые фонды. Люди, не готовые подбирать каждый актив, одной покупкой вкладываются в десятки и сотни ценных бумаг, которыми распоряжаются профессионалы. Но в этом случае тоже придётся смириться с потерями — комиссией фонда за управление.

2. Определиться с временным горизонтом

Выбор типа портфеля и активов сильно зависит и от времени. Если деньги понадобятся через пару лет, то рискованные вложения на таком горизонте могут обнулить капитал из‑за высокой волатильности. А если в запасе 15, 30 или 50 лет, то те же инвестиции могут умножиться в разы, в некоторых случаях — в десятки и сотни раз.

Но обычно финансовые советники рекомендуют балансировать риски и снижать их со временем.

Например, 20‑летний инвестор формирует портфель к пенсии. В первые годы человек вкладывается в быстрорастущие и рискованные активы: на каких‑то теряет деньги, на других зарабатывает, а стоимость портфеля постоянно скачет.

Но это неважно до тех пор, пока не приближается пенсия. Тогда стоит постепенно продавать рискованные активы и заменять их дивидендными акциями стабильных компаний и облигациями и жить на доходы с этих бумаг.

3. Понять терпимость к риску

От неё тоже зависит выбор активов: одни рискованнее, чем другие, но и доходнее. Баланс тут определяется инвестиционной стратегией.

Допустим, рискованные фьючерсы или криптовалюты могут за несколько часов рухнуть на 40–50%. Если от этой мысли становится очень тревожно и неприятно, то стоит задуматься о большей доле облигаций или индексных фондов.

4. Сфокусироваться на диверсификации

Это фундамент, на котором стоит вообще вся теория инвестиционных портфелей. Без диверсификации нет смысла заниматься всем остальным.

Но браться за неё стоит в самом конце, когда вы понимаете свои цели и особенности как инвестора. Только тогда имеет смысл определяться с классами активов, а после рассредоточивать их по секторам экономики, странам и валютам.

Инвестиционный портфель для начинающих

Расскажем, что такое инвестиционный портфель и как его составить начинающему инвестору.

Инвестиционный портфель — что это?

Формирование инвестиционного портфеля — важная задача для каждого инвестора и решающее условие будущего успеха на фоновом рынке.

Инвестиционный портфель — это принадлежащий инвестору набор финансовых инструментов, направленный на сохранение и увеличение денежных средств. Такой набор может состоять из акций, облигаций, ПИФов и других инструментов. Они отличаются не только базовыми характеристиками, но также уровнем риска и доходностью. Как правило, чем выше риск, тем выше потенциальная доходность. Например, наиболее подвержены риску инвестиции в акции молодых компаний. Самыми низкорисковыми считаются государственные облигации (ОФЗ).

Как сформировать инвестиционный портфель?

Совершая операции на фондовом рынке, вы можете как получить доход, так и понести финансовые потери. Чтобы минимизировать риски, мы советуем придерживаться следующих правил при составлении портфеля:

- Соответствие активов целям инвестирования. Перед тем, как вы начнете торговать на бирже, точно сформулируйте свою финансовую цель. Например, если ваша основная цель — сохранение и приумножение вложенных средств при минимальном риске, то вам подойдет консервативная стратегия. Она наиболее приемлема для начинающих инвесторов.

- Диверсификация портфеля. Ваш капитал должен быть распределен между разными активами. Даже если один из них принесет убыток, то рост других сможет компенсировать эти потери. Давайте разберем на примере, как устроена диверсификация. Допустим, вы купили акции «Аэрофлота», «Сбербанка» и «Газпрома». Все эти компании относятся к разным секторам экономики. При этом, такой портфель не всегда может быть надежным. Дело в том, что данные компании относятся к российской экономике и зависят от нее. В случае кризиса в нашей стране, эти бумаги могут «просесть» вместе с ожидаемым доходом. Поэтому, добавляйте в портфель бумаги эмитентов разных стран и отраслей экономики, а также обращайте внимание на то, чтобы компании не зависели от одного показателя (в нашем примере этим показателем является российская экономика).

- Ликвидность инструментов. Под ликвидностью понимают возможность быстро и выгодно продать активы на фондовом рынке. Начинающим инвесторам мы рекомендуем покупать инструменты с высокой ликвидностью, например, акции «Газпрома», «Сбербанка». Вы всегда сможете их продать на бирже по рыночной цене.

Каких принципов придерживаться при выборе инвестиционных инструментов?

Мы уже разобрали ключевые пункты, на которые стоит обращать внимание при составлении портфеля, однако этого недостаточно. Чтобы осознанно выбирать инструменты для инвестирования и достигать необходимых результатов, важно знать еще несколько правил:

- Не тратьте все деньги на покупку акций. Для начинающих инвесторов такой подход может оказаться весьма рискованным, так как стоимость акций сильно зависит от изменений в экономике и может резко меняться.

- Не стоит доверять всему, что говорят. Акции, о которых говорят везде и всюду, могут быть слишком переоценены, то есть продаваться намного выше их реальной стоимости. Мы советуем самостоятельно изучать финансовые показатели компании: динамику выручки и чистой прибыли, количество денежных средств на счете компании, наличие задолженностей и факторы роста.

- Не стоит спекулировать. Спекуляции предполагают получение дохода за счет изменения стоимости актива в краткосрочном периоде. Например, вы купили акцию за 10 рублей и ожидаете, что через пару дней ее цена вырастет до 12 рублей. Однако на практике бумага может сильно «просесть» и тогда вам придется закрывать сделку с убытком или ждать неопределенное количество времени до ее восстановления и возможного роста. Спекуляции требуют много сил, времени и специальных знаний и подходят более опытным инвесторам.

- Читайте аналитиков и проверенные источники информации, следите за новостями. Вы можете довериться мнению опытных инвесторов, найти на сайте брокера актуальные идеи и подборки перспективных бумаг. Так, на основании прогнозов и различных обзоров вы можете принять решение об инвестировании в тот или иной актив. Однако важно помнить, что только вы несете ответственность за свое решение и никто не может гарантировать вам на 100% будущий результат.

- Определите свой риск-профиль перед тем, как приступить к торгам. Это нужно, чтобы понять, какие инвестиционные инструменты подходят именно вам. Риск-профиль может быть, например, консервативным, рациональным или агрессивным. Пройти риск-профилирование можно у брокера.

Что можно поместить в портфель?

Начинающим инвесторам мы советуем собрать портфель для пассивных инвестиций, с которым у вас не будет необходимости совершать сделки в ежедневном режиме, постоянно следить за новостями и изучать сутками напролет финансовые отчеты компаний. Пассивные инвестиции менее подвержены резким изменениям в экономике и подойдут инвесторам, которые пока не обладают серьезным опытом и профессиональными знаниями. Мы рекомендуем присмотреться к индексам на широкий рынок. Например, в индекс S&P 500 входит более 500 крупнейших корпораций США, включая такие гиганты как Apple, Microsoft, Amazon, Facebook и многие другие. Также в пассивный портфель можно добавить акции «голубых фишек» российского рынка, например, «Сбербанк», «Газпром», «МТС», «АЛРОСА» — они считаются самыми ликвидными и стабильными. Часть активов можно разместить в гособлигациях, которые дают пусть и невысокий, но стабильный доход. Защититься от неблагоприятной рыночной конъюнктуры также можно с помощью инвестирования в драгоценные металлы. Однако их доля в портфеле не должна быть слишком большой.

Подводя итог, напоминаем, что универсального инвестиционного портфеля, который подошел бы каждому начинающему инвестору, не существует. Набор активов зависит от ваших целей, возможностей, интересов, отношения к риску и срока инвестиций.

Что нужно запомнить?

Инвестиции — это не лотерея, а доход от них — это не везение, а результат скрупулёзной работы. Начинающим инвесторам следует собирать портфель из стабильных и ликвидных ценных бумаг, относящихся к разным секторам экономики. При выборе активов важно принимать взвешенные решения, ведь вся ответственность за возможные потери лежит только на вас. Составить инвестиционный портфель можно самостоятельно, опираясь, например, на мнения аналитиков и информацию из надежных источников или обратиться за помощью к профессионалу – финансовому советнику.

Если вы давно присматриваетесь к инвестициям, мы поможем сделать первый шаг максимально комфортным. Откройте брокерский счет за 5 минут в приложении БКС Мир инвестиций и выберите режим «Легкие инвестиции». Проходите обучение, применяйте новые знания на практике и получайте медали за достижение целей!

Источник https://lifehacker.ru/investicionnyj-portfel/

Источник https://bcspremier.ru/knowledge/basics/investicionnyj-portfel-dlya-nachinayushchikh/

Источник