15 вопросов и ответов про инвестиции

1. Что такое инвестиции?

Инвестиции – это время, силы или деньги, которые мы тратим сейчас, чтобы получить еще больше времени, сил или денег потом.

Пример: Петя закончил курсы программирования и устроился в «Гугл». Петя удачно инвестировал деньги и время в себя.

Маша купила квартиру за 6 миллионов в 2015 году, а продала за 18 миллионов в 2021-м. Маша удачно инвестировала в недвижимость.

Витя вложил 50 000 в МММ в 2011 году, а получил 0 уже в 2012-м. Витя неудачно инвестировал в финансовую пирамиду.

Юля купила айфон в кредит. Юля считает, что это инвестиция в себя, но на самом деле это вообще не инвестиция.

Контрольные вопросы: что такое инвестиции? Как бы вы назвали Витю, если бы узнали, что он снова планирует вложиться в пирамиду?

2. Какие бывают инвестиции?

Из предыдущего примера видно, что инвестиции бывают удачные и неудачные. Но есть у них и другие отличия. Инвестиции бывают:

В зависимости от собственника:

В зависимости от дохода:

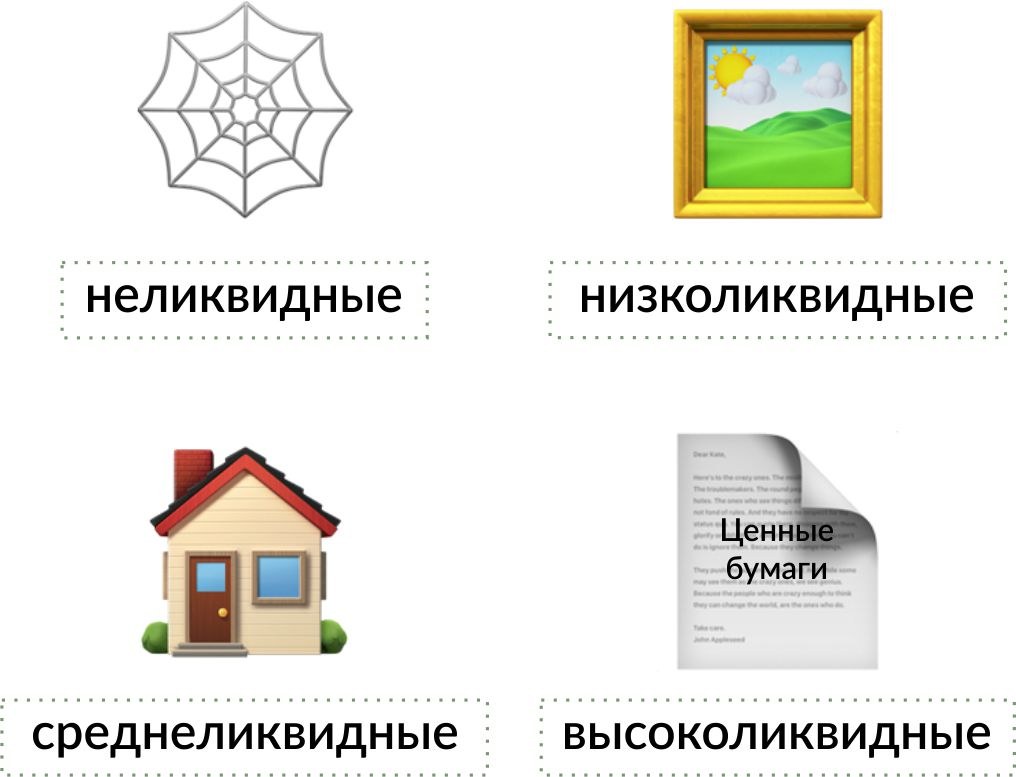

В зависимости от спроса на рынке:

В зависимости от срока получения прибыли:

В зависимости от объекта:

Задача: Елена хочет купить у Евгения столовую «Колбаска и компания» за 20 миллионов рублей. Елена рассчитывает получать два миллиона чистой прибыли ежегодно. Она не планирует продавать столовую в ближайшие 10 лет. К каким категориям относится эта инвестиция?

Правильный ответ: частная, среднеприбыльная, низколиквидная, долгосрочная, реальная.

3. Что такое биржа?

Биржа – виртуальное место, где частные лица и компании покупают или обменивают ценные бумаги.

Пример: Если биржа – овощной рынок, то ценные бумаги на ней – овощи на прилавках. Например, акция «Газпрома» – кабачок. Владелец кабачковой фермы – компания «Газпром». Она поставляет на биржу свои

кабачкиакции. Производитель акций называется эмитент. Продавцы на рынке покупают кабачки напрямую у производителя оптом, а потом продают нам с вами в розницу. Продавцы – брокеры, мы с вами – частные инвесторы. Биржа при этом устанавливает единые правила работы для эмитентов, брокеров и частных инвесторов. Если на овощном рынке от продавцов требуют медкнижку, то на бирже от брокеров требуют лицензию. А от частных инвесторов ничего не требуют, только оплачивать товары по цене продавца.

Задача: Витя продал Оле 10 килограммов помидоров по 100 рублей за килограмм. Оля планирует продать их на рынке по 150 рублей за килограмм. За аренду места на рынке ей нужно заплатить 10 % от прибыли. Вопрос: какой навар останется Оле?

Правильный ответ: 450 рублей минус 13 % НДФЛ. То есть 391 рубль 50 копеек.

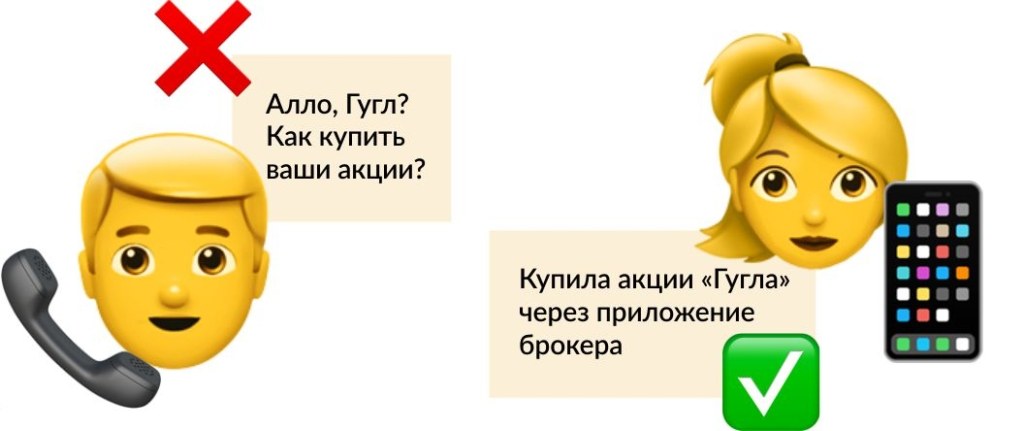

4. Как попасть на биржу?

Попасть на биржу любому желающему поможет приложение в телефоне. Приложения для частных инвесторов разрабатывают брокеры. То есть нужно:

1) выбрать брокера

2) заключить с ним договор (открыть брокерский счет)

3) скачать бесплатное приложение.

Контрольные вопросы: Что инвестор делает раньше – заключает договор с брокером или скачивает приложение? Почему?

5. Кто такой брокер?

Брокер – человек или компания с лицензией брокера. Если у Джеймса Бонда была лицензия на убийство, то у брокера есть лицензия на торговлю на бирже. Лицензия дает право покупать, продавать или одалживать ценные бумаги.

Задача: Джеймс Бонд думает, на что потратить 200 000 €. Купить один автомобиль Aston Martin или 122 акции Aston Martin?

Правильный ответ: акции Aston Martin в среднем падают на 18 % в год, так что это очень плохая инвестиция. В его случае выгоднее приобрести автомобиль.

6. Как выбрать брокера?

Чтобы выбрать брокера, нужно знать, чем они отличаются друг от друга. Вот основные критерии:

По величине комиссии за сделку:

| Название компании | Комиссия за сделку | |

|---|---|---|

| />Альфа-Банк | Комиссия за сделку 0.2 % | Узнать подробнее |

Фридом финанс Фридом финанс |

Комиссия за сделку 0.02 % | Узнать подробнее |

| Открытие | Комиссия за сделку 0.005 % | Узнать подробнее |

| />Тинькофф | Комиссия за сделку 0.025 % | Узнать подробнее |

| БКС | Комиссия за сделку 0.01 % | Узнать подробнее |

По рейтингу надежности:

По стоимости открытия счета:

| Название компании | Сумма для открытия счета | |

|---|---|---|

| />Альфа-Банк | Сумма для открытия счета 0 ₽ | Узнать подробнее |

Фридом финанс Фридом финанс |

Сумма для открытия счета 0 ₽ | Узнать подробнее |

| Открытие | Сумма для открытия счета 0 ₽ | Узнать подробнее |

| />Тинькофф | Сумма для открытия счета 0 ₽ | Узнать подробнее |

| БКС | Сумма для открытия счета 0 ₽ | Узнать подробнее |

По популярности:

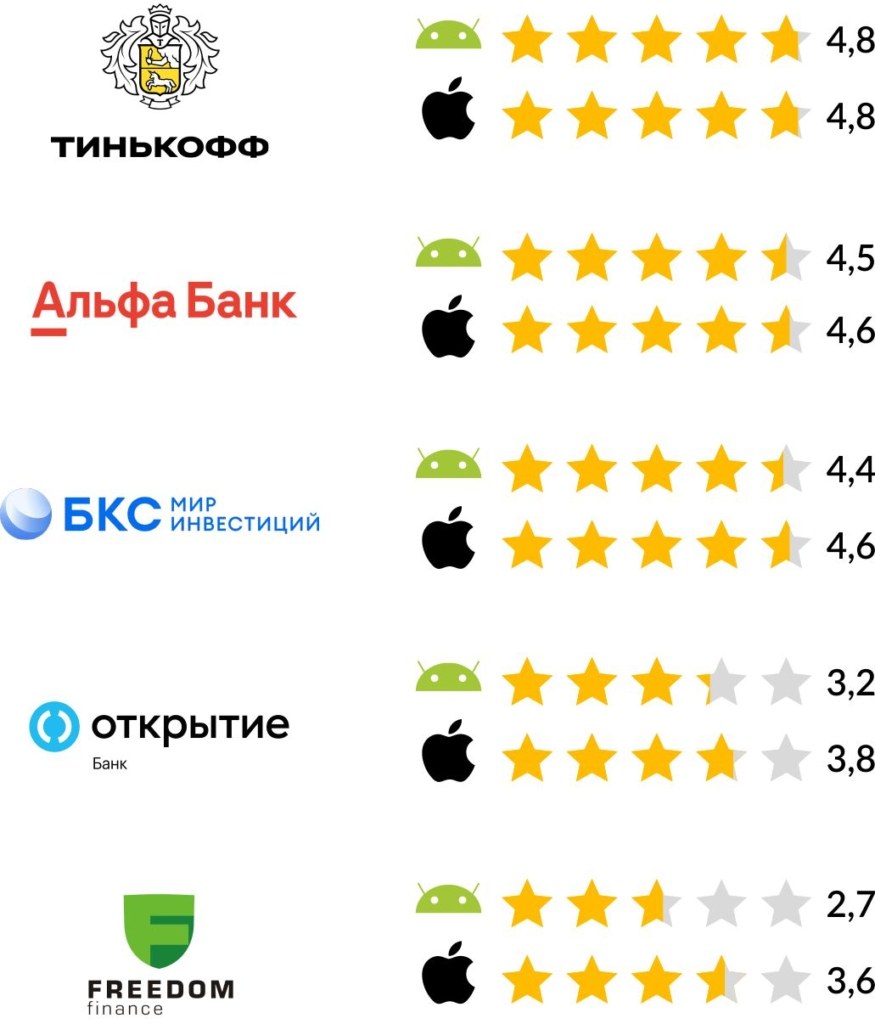

По удобству приложения:

7. Как открыть брокерский счет?

Для открытия брокерского счета понадобится несколько документов:

Паспорт – чтобы защитить ваши деньги, а СНИЛС и ИНН – чтобы платить за вас налоги: брокер занимается этим самостоятельно. А еще понадобятся данные банковской карты, чтобы пополнять с нее счет и выводить доход. Некоторые брокеры предлагают оформить новую карту прямо у них. Если все документы в порядке – достаточно перейти на страницу оформления одного из официальных сайтов брокеров:

Открыть брокерский счет

| Название компании | Сумма для открытия счета | |

|---|---|---|

| />Альфа-Банк | Сумма для открытия счета 0 ₽ | Узнать подробнее |

Фридом финанс Фридом финанс |

Сумма для открытия счета 0 ₽ | Узнать подробнее |

| Открытие | Сумма для открытия счета 0 ₽ | Узнать подробнее |

| />Тинькофф | Сумма для открытия счета 0 ₽ | Узнать подробнее |

| БКС | Сумма для открытия счета 0 ₽ | Узнать подробнее |

Контрольные вопросы: Какие документы нужны для открытия брокерского счета? Как попасть на официальную страницу оформления и избежать мошенников?

8. Что такое акции?

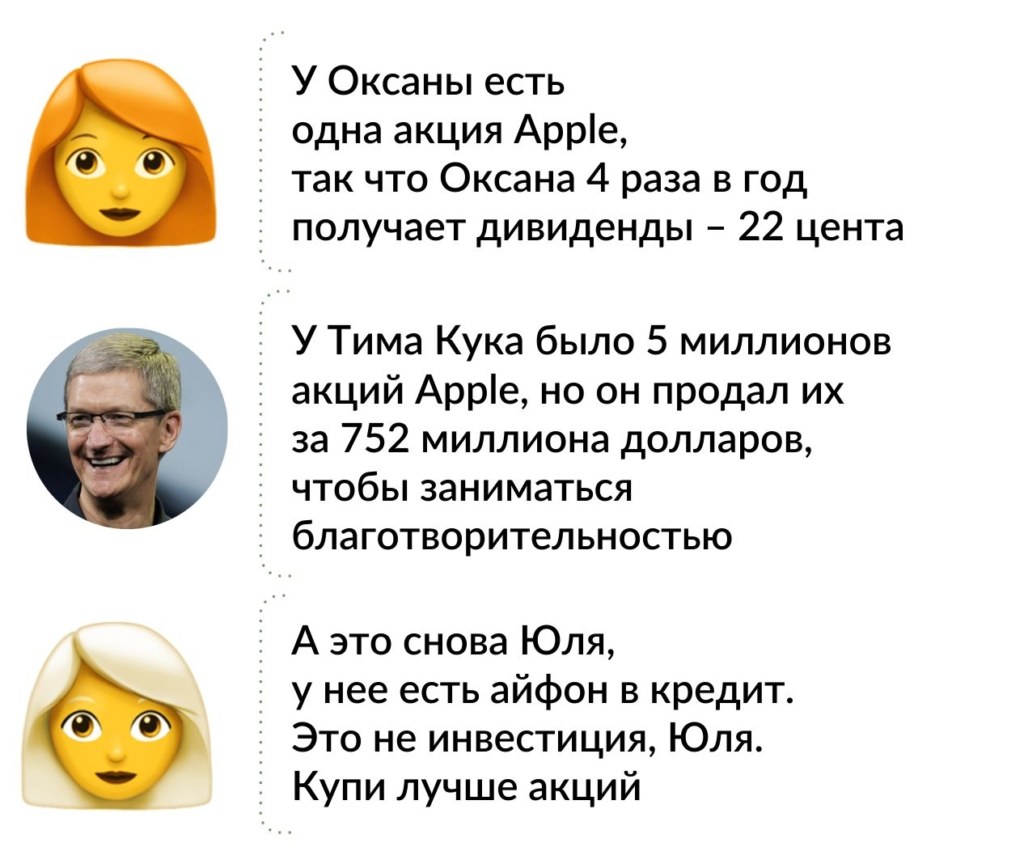

Самые популярные ценные бумаги – акции. Акция – это доля в компании. Одна тысячная, или миллионная, или миллиардная доля. Одной акции не хватит, чтобы войти в совет директоров, зато хватит, чтобы получить свою долю от прибыли – дивиденды. Внимание! Не по всем акциям выплачиваются дивиденды!

Контрольные вопросы: Что такое акция? Как бы вы поступили на месте Тима Кука? А на месте Юли?

9. Что такое облигации?

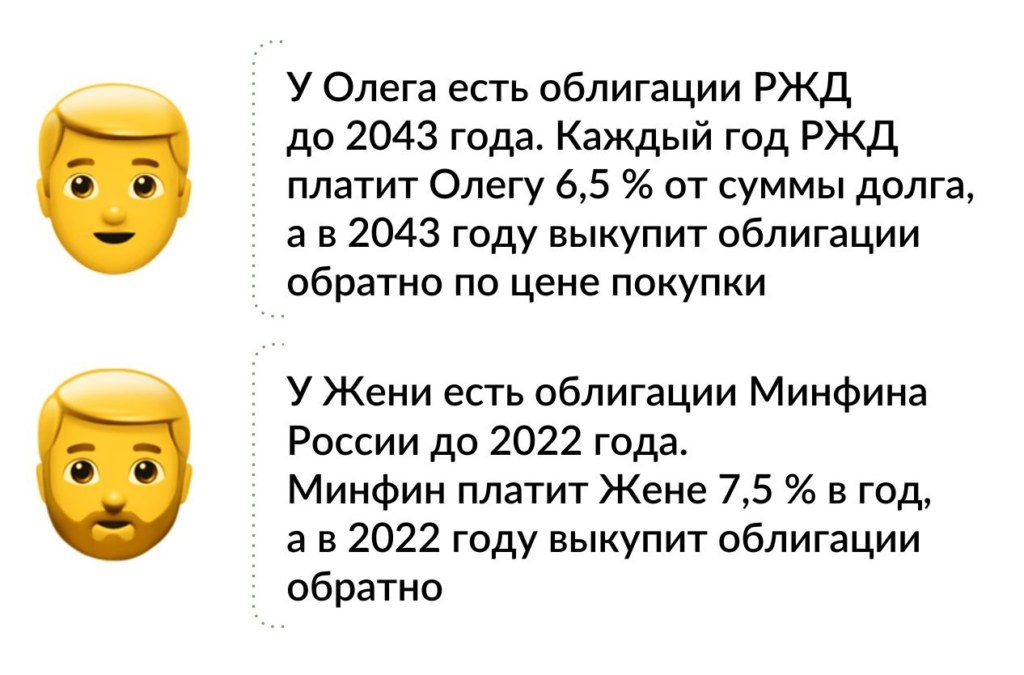

Облигации – вторые по популярности ценные бумаги на бирже. Облигация – это не доля в компании. Это расписка, что компания должна вам денег. У облигаций есть срок действия. До его окончания компания должна вернуть вам долг с процентами (купонами).

Задача: Сколько денег заработал Женя, если цена его облигации 1000 рублей, а приобрел он ее в 2012 году?

Правильный ответ: за 9 лет Женя заработал 675 рублей.

10. Как выбрать ценные бумаги?

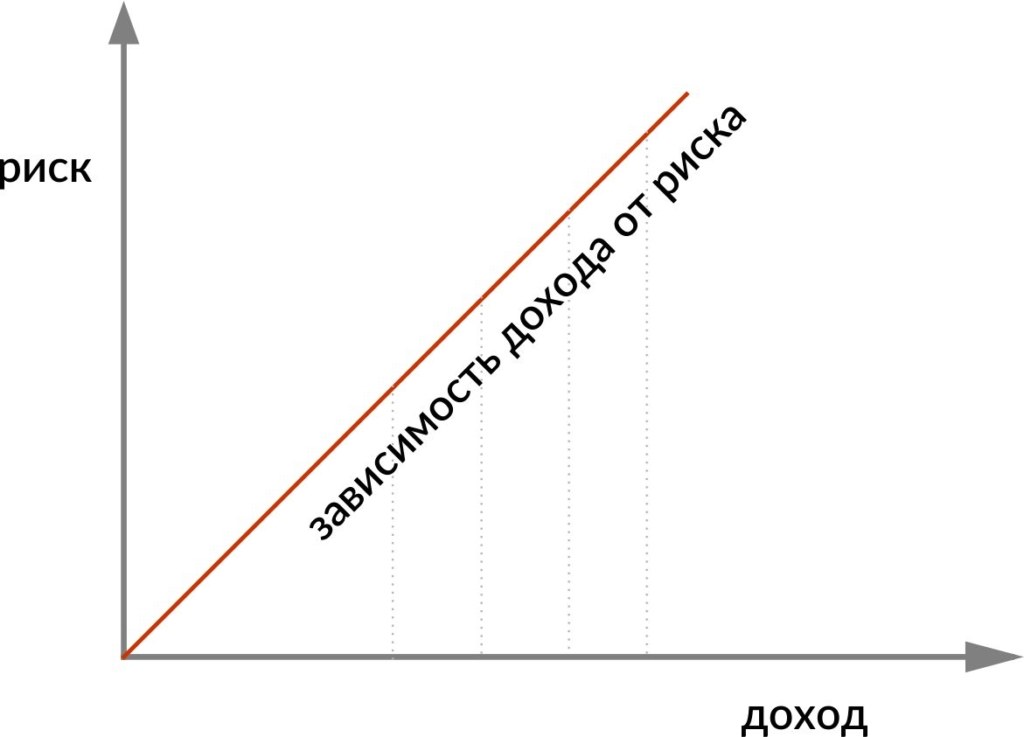

В ценных бумагах важен не только доход, но и степень риска. Доход от облигаций невысокий, зато риск минимальный, ведь за выплаты ручается само государство. От акций доход может быть очень высоким, но и риски также велики. Ведь акции могут упасть в цене. Тогда дохода не будет.

Чтобы успешно инвестировать, надо найти золотую середину между допустимым риском и желаемым доходом. У каждого она своя.

Задача: найди и зачеркни глупого инвестора:

11. Как заработать на брокерском счете?

Есть несколько способов:

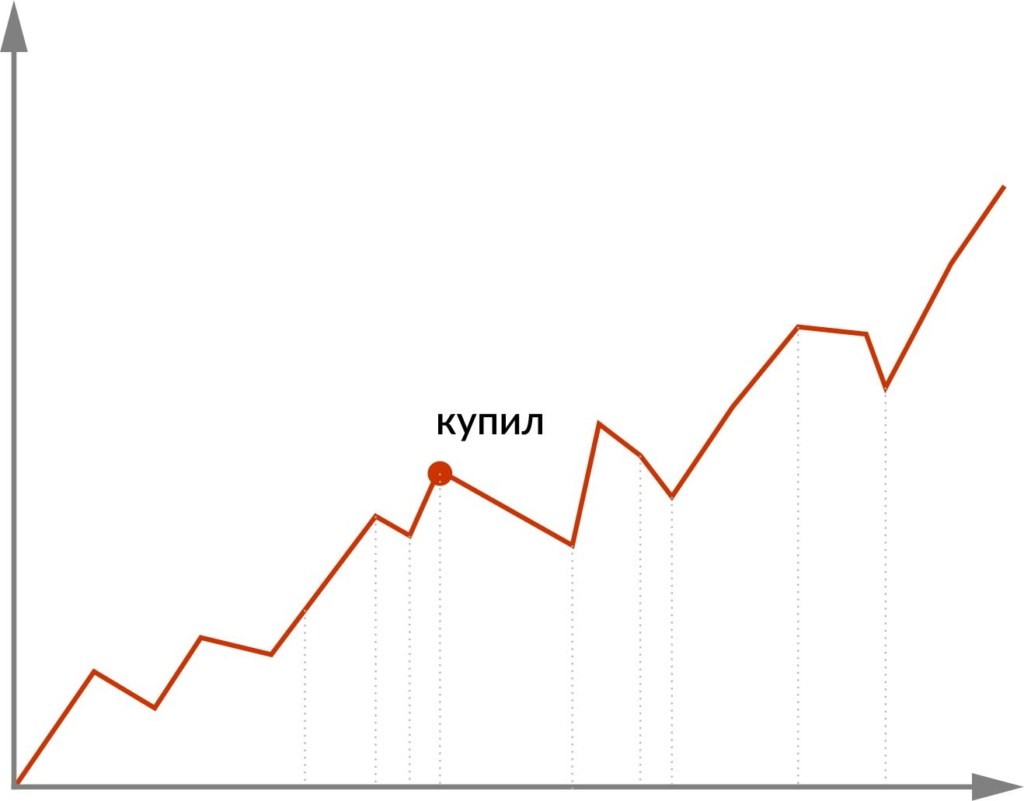

1) Купить дешевле, а продать дороже. Ценные бумаги все время то растут, то падают. Если правильно подгадать время, можно заработать на разнице.

2) Купить, не продавать, получать дивиденды или купоны. Действительно, зачем продавать, если и так деньги капают?

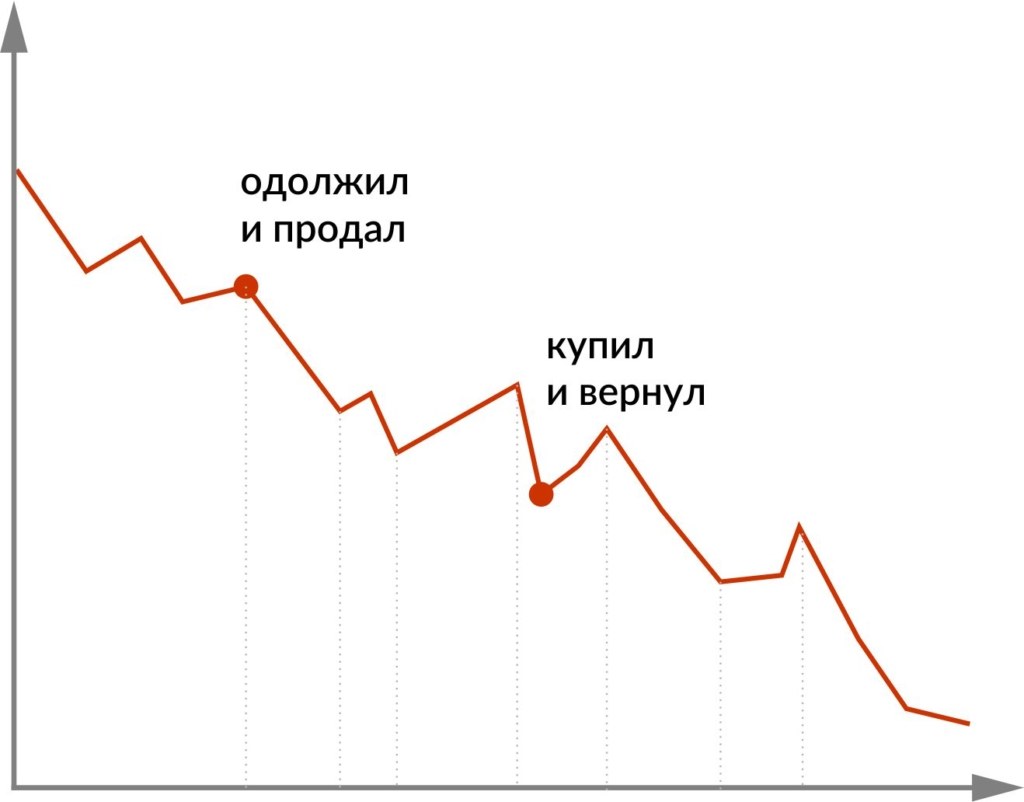

3) Игра на понижение. Очень рискованный способ заработать для профессионалов рынка. Игрок одалживает акции у брокера по высокой цене и продает. Когда акции дешевеют – покупает их обратно и возвращает долг брокеру. Разницу оставляет себе.

Контрольные вопросы: как можно заработать на бирже? Какой из этих способов кажется вам более выгодным?

12. Как выбрать стратегию?

Пример: Сережа хочет увеличить свои накопления и купить машину через 3 года. Сейчас у Сережи есть 900 000 рублей, а для покупки ему нужно 1,5 миллиона. +70 % за три года получить сложно, но Сережа любит риск. Сережа выбрал спекулятивную стратегию: покупать дешево, продавать дорого, проводить много сделок.

Марина хочет накопить себе на хорошую пенсию. Сейчас у нее нет накоплений, но она готова откладывать по 10 000 рублей в месяц следующие 25 лет. Марина не хочет рисковать этими деньгами, так что она выбрала консервативную стратегию: раз в месяц покупать федеральные облигации, фонды и акции только самых надежных компаний в равных долях.

Андрей хочет инвестировать, потому что все друзья инвестируют. Он особо не понимает, что и зачем они делают, но на всякий случай повторяет. В итоге у Андрея нет стратегии, а доходы кидает то в плюс, то в минус. Андрей не добьется результата, потому что не понимает, какой ему нужен результат.

13. Что такое пассивный доход?

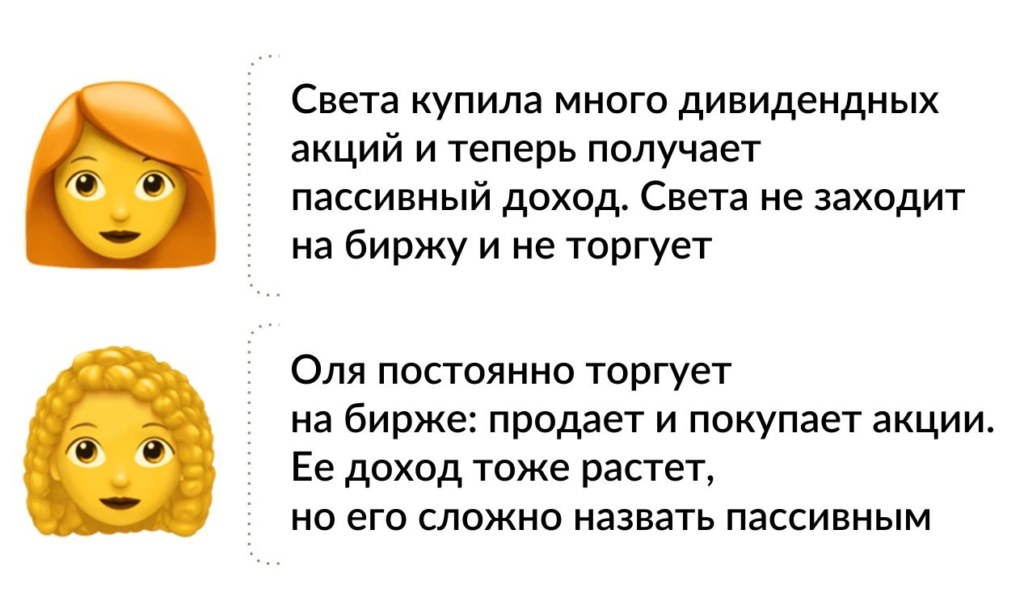

Пассивный доход – деньги, которые мы получаем, не прикладывая усилий. В мире инвестиций пассивный доход – это дивиденды от акций и купоны от облигаций. Большинство инвесторов стремятся именно к такому доходу.

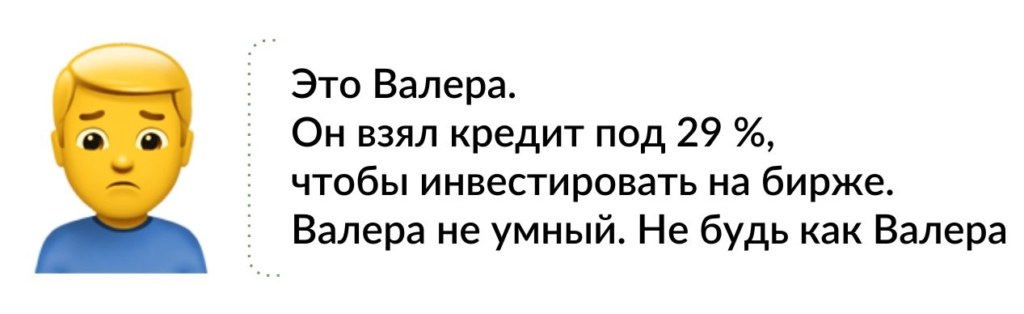

14. Можно ли инвестировать на кредитные деньги?

Нет, нельзя. Проценты по кредиту всегда выше дохода от инвестиций. Если кто-то говорит обратное – он мошенник.

Контрольные вопросы: Можно ли инвестировать на кредитные деньги?

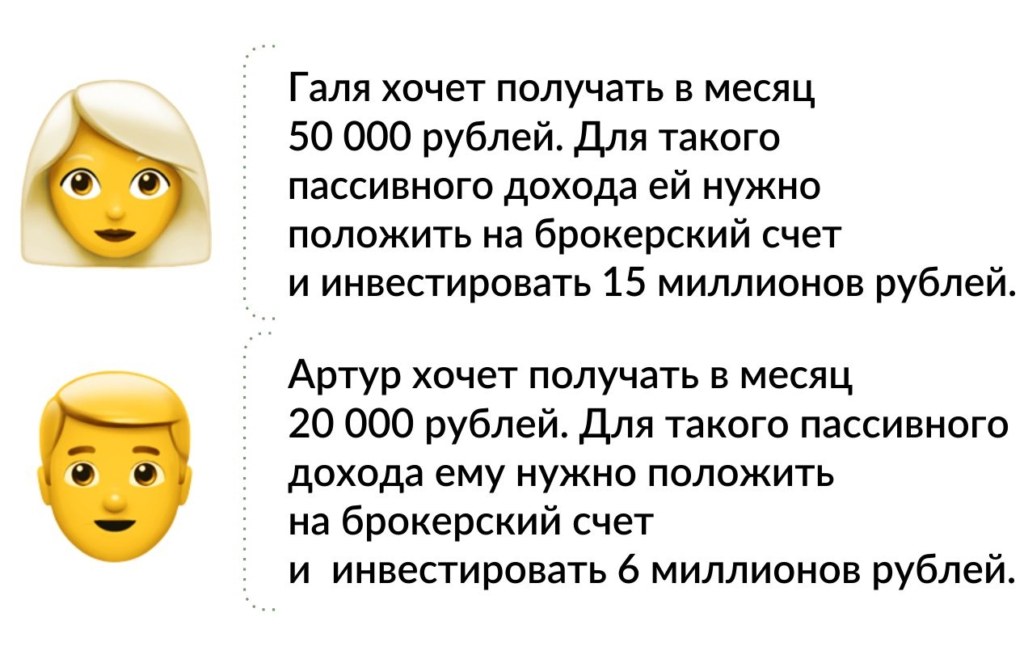

15. Сколько нужно денег, чтобы жить на пассивный доход?

Золотая формула: чтобы всю жизнь жить на дивиденды, а капитал при этом не уменьшался, нужно тратить только 4 % в год. Средний доход от инвестиций обычно выше 4 %, так что сумма на брокерском счете будет расти и компенсировать инфляцию.

Домашнее задание: посчитайте, сколько денег нужно лично вам для жизни на пассивный доход.

Финтолк напоминает: лучшее время, чтобы начать инвестировать, – сейчас. Чем раньше вы откроете брокерский счет, тем быстрее начнете на нем зарабатывать. Сравнить брокеров и условия инвестирования можете в нашем каталоге брокеров.

Просто об инвестициях: все, что нужно знать новичку

Человек, который только начал свои первые шаги в мире инвестирования, может быть сбит с толку — слишком много новых терминов. Ему нужны ответы на более простые вопросы. Что такое инвестиции и какими они бывают? Откуда брать деньги для вложений? Во что вкладывать? В этой статье мы с вами по полочкам разберем все основы инвестиций, начиная с необходимой базы.

Для чего нужны инвестиции и в чем их выгода

Читатель наверняка слышал поговорку: «Деньги должны делать деньги». Она очень точно отражает принцип инвестиций — вы вкладываете сумму в проект, чтобы получить в будущем сумму побольше. Звучит просто, не правда ли? Это и есть инвестирование денег. Человек, который вкладывает свои средства во что-нибудь, называется инвестором.

Вложив деньги, вы можете получать регулярные небольшие выплаты (например, проценты от вклада в банке или деньги со сдачи купленной квартиры в аренду), а можете получить разовую крупную прибыль, заработав разницу с перепродажи (как, например, трейдеры на бирже). Никто не запрещает и комбинировать — покупаете акцию, получаете дивиденды, дожидаясь успешного момента, а затем продаете ее по высокой цене.

Инвестирование позволяет добиться финансовой стабильности. Многие люди используют вложения в качестве дополнительного источника пассивного дохода, но при успешном раскладе оно в состоянии заменить основное место работы.

Инвестиции денег могут окупиться, а могут и провалиться. Стопроцентной гарантии на увеличение вашего капитала при инвестировании денег нет. Из-за этого некоторые считают, что вложения похожи на казино, но это в корне неверно. Окупаемость инвестиции во многом зависит от усилий инвестора, ведь именно он выбирает, во что вложиться. Но об этом я расскажу чуть ниже. А пока перейдем к более насущному вопросу…

Где взять деньги

Если у вас уже загорелись глаза и возникло желание срочно во что-нибудь вложиться, не спешите брать кредиты и продавать бабушкину квартиру. Инвестировать нужно только свободные накопления. Брать в долг или распродавать имущество, чтобы вложить — предприятие рискованное и грозит вам долговой ямой.

Где же тогда взять деньги для инвестирования? Никаких секретных формул здесь нет — накопите их. Попробуйте прикинуть, сколько вы накопите за год, если будете откладывать 30% от своего дохода. Сумма приличная, не правда ли? Конечно, необязательно откладывать сразу 30%. Вот простой расчет, который поможет вам определить, сколько денег вы можете безболезненно откладывать каждый месяц:

- Сложите все обязательные расходы на месяц (оплата ипотеки или аренды, транспорт, коммунальные платежи, еда по среднему расчету).

- Увеличьте эту сумму на треть — это будут непредвиденные расходы и развлечения (одежда, стоматология, походы в кино).

- Посчитайте, сколько процентов от вашей зарплаты составляет эта сумма, и вычтите их из 100%. Столько вы можете откладывать с каждой зарплаты, не особо жертвуя своим стилем жизни. У большинства россиян этот показатель колеблется между 10 и 30%.

Чтобы скопить приличную сумму и не растратить ее, вам придется изменить свое отношение к деньгам и расходам. Вот несколько советов, которые работают безотказно:

- определились, сколько вы готовы откладывать ежемесячно. Кладите эту сумму на сберсчет сразу после получения зарплаты, чтобы не было соблазна ее потратить;

- половину непредвиденной прибыли (премии и подработки) откладывайте в копилку, а на вторую половину порадуйте себя;

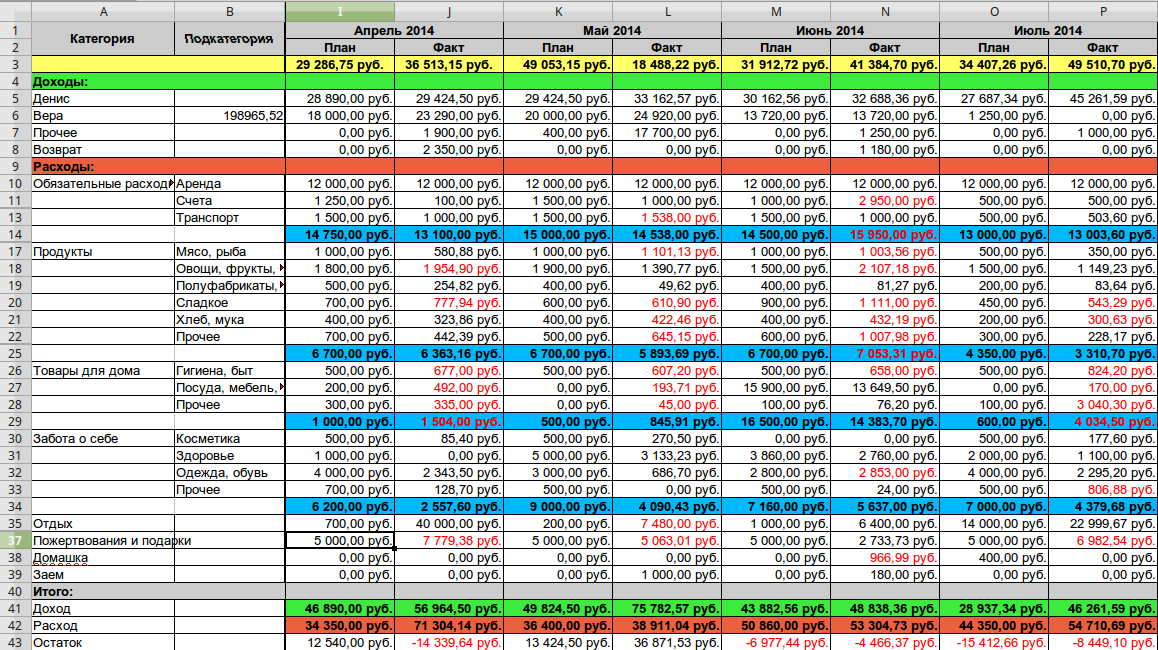

- ведите учет расходов. Необязательно превращаться в скрягу и записывать каждую потраченную копеечку, но понимать, на что у вас уходят деньги, надо. Так вы сможете увидеть дополнительные возможности для сбережения. Например, вы можете иметь привычку ежедневно проводить обеденный перерыв в ближайшей кофейне, а не столовой. Сократите число посещений кофейни до трех в неделю, и у вас освободятся деньги для инвестирования. Заведите документ в Excel, как на изображении:

Накопление — процесс долгий и кропотливый, поэтому придется набраться терпения. У вас не раз будет желание взять свои сбережения и потратить их на что-нибудь приятное и сиюминутное, будь то новый телевизор или поездка за границу. Если вы не обладаете железной волей, можно открыть пополняемый вклад в банке на полгода-год. От досрочного снятия вас будет удерживать потеря процентов.

Во что инвестировать

То, во что вы инвестируете деньги, называется объектом инвестиции, или активом. Выбор объекта — ключевая задача инвестора, ведь именно от этого зависит объем будущего дохода (и его существование вообще). Сейчас я опишу самые популярные объекты инвестиций. Помните, что этот список — не исчерпывающий, но он сгодится для старта.

Банковский вклад — простой и понятный метод инвестиций. На этом его плюсы заканчиваются. Проценты, предлагаемые банками, почти никогда не покрывают инфляцию, а при ее внезапном росте вы не получите никаких компенсаций.

Недвижимость является популярным методом инвестиций денег с одним большим «но» — порог вхождения чересчур высок. Чтобы купить квартиру, вам потребуется немалая сумма хотя бы на первоначальный взнос. А выгодно перепродать жилье вы сможете не раньше, чем через пару лет.

Фондовый рынок — сложная, но высокодоходная инвестиция. Инвестор получает регулярные выплаты (дивиденды или купонный доход), а также может получить прибыль от курсовой разницы, продав бумагу в нужный момент. Для успешной торговли на бирже вам придется многое изучить, чтобы умело анализировать ситуацию на рынке.

Основные виды инвестиций и их классификация

А теперь пробежимся по типам инвестиций.

В зависимости от объекта инвестирования

С этим мы уже знакомы, не правда ли? Но классификация здесь немного иная — выделяют реальные (прямые) и финансовые (портфельные) инвестиции. К первым относят непосредственно покупку активов для расширения производства, работы и так далее. Например, если у вас есть бизнес, и вы закупаете новое оборудование — это прямая инвестиция. Инвестирование денег в недвижимость тоже относится к этой категории.

Финансовые вложения — это покупка акций, облигаций и других ценных бумаг. Вы покупаете условную долю в компании, благодаря чему имеете право на получение дивидендов.

По сроку инвестирования

Инвестиции принято делить на кратко-, средне- и долгосрочные. И вот фокус — для каждого типа активов здесь существует своя классификация. Например, ценные бумаги считаются краткосрочными, если в них вкладываются на период до одного года. А жилье становится краткосрочным, если его реализуют и продают в течение трех лет после вложения.

В зависимости от формы собственности

На практике это вряд ли вам пригодится, но полезно знать, что инвестиции бывают:

- частные. Это деньги, которые вкладывают физические лица, частные инвесторы — то есть мы с вами;

- государственные. Правительство тоже вкладывает деньги в проекты, будь то развитие отрасли или поддержание бизнеса;

- иностранные. Человек, не являющийся резидентом страны, вкладывает деньги в ее объекты. Например, если вы купите акции Apple или любой другой иностранной компании, вы станете иностранным инвестором.

По уровню риска

Как я уже говорил, абсолютно, 100% надежных инвестиций денег не бывает. Поэтому по уровню риска их делят на относительно надежные и рисковые. Вы можете встретить также термин «венчурные» — это те же рисковые, не пугайтесь. К венчурным объектам относят разработки и исследования. Вы никогда не знаете заранее, выстрелит ли новое изобретение и сколько времени потребуется команде разработчиков на его реализацию, поэтому вкладывать деньги в них рискованно. Этим обычно занимаются опытные и обеспеченные инвесторы, вкладывая понемногу в разные венчурные проекты и поддерживая новые разработки.

Начинающим лучше обратить внимание на относительно надежные инвестиции. Сюда входят проекты с уже сформировавшимся рынком сбыта — любые не инновационные категории.

По цели инвестирования

Эта классификация похожа на деление по объектам инвестиций, но с некоторыми дополнениями:

- прямые — закупка материалов и оборудования. Целью здесь будет расширение собственного бизнеса;

- портфельные — приобретение ценных бумаг с целью формирования инвестиционного портфеля и получения будущей прибыли;

- нефинансовые — покупка авторских прав и интеллектуальной собственности. Вот пример — если компания покупает оригинальный логотип для своего бренда, это будет нефинансовое вложение;

- интеллектуальные — это те самые венчурные инвестиции, которые связаны с вложением денег в разработки и исследования. Их основная цель — поддержать научный прогресс.

Преимущества и недостатки частных инвестиций

Для частных инвесторов плюсы вложений очевидны — получение прибыли без особых усилий, улучшение финансового положения. Инвестиция денег позволяет грамотным инвесторам отказаться от работы по найму. А еще инвестирование защищает вас от действия инфляции, которая приуменьшает капитал, хранящийся в денежном эквиваленте.

А теперь перейдем к минусам. Существенных недостатков три:

- риск. Возможность частично потерять вложенный капитал есть всегда. Задача инвестора — выбирать активы так, чтобы уменьшить риски, и об этом мы поговорим чуть ниже;

- капитал. Если у вас в кармане 5 000 рублей, особого проку от инвестиций не будет. Чтобы начать свой путь в качестве инвестора, я советую накопить хотя бы 50 000 рублей;

- обучение. Вы можете просто вслепую вложить деньги в первый попавшийся проект, но не удивляйтесь, если прогорите. Чтобы получать прибыль от инвестирования денег, вам придется потратить много часов на изучение новых понятий и понимание рынка.

Как управлять рисками

Классический прием для снижения рисков называется диверсификацией портфеля. Как он работает?

Принцип диверсификации можно выразить просто — «не класть все яйца в одну корзину». Проще говоря, вы делите свои накопления и распределяете их по разным вкладам. Диверсификацию можно проводить по инструментам (например, акции или недвижимость), по отраслям (IT или тяжелая промышленность) и по странам (компания из России или Китая). Я рекомендую диверсифицировать портфель сразу по всем признакам — так вы минимизируете риски.

Еще один совет для снижения рисков — вкладывать в венчурные проекты меньше половины своих сбережений. Начинающим я советую разделить свои накопления на две неравные части — 80% и 20%. Первую вложите в наиболее надежные и низкорисковые проекты. Да, у них будет малая доходность, но зато вы с наименьшей вероятностью потеряете эту сумму. А оставшиеся 20% можно потратить на проекты с большой доходностью, но высокими рисками — те же исследования и новые компании.

Топ советов для тех, кто хочет начать инвестировать деньги

Теперь, когда у вас есть более точное представление об инвестициях, вы можете принять взвешенное решение и направить часть своих сбережений во вклады. Вот три лучших совета, которые помогут новичкам:

- не начинайте с крупных сумм. Если у вас есть 500 000 рублей, не инвестируйте их все. Для начала попробуйте вложить 50 или 100 тысяч;

- не рискуйте. У новичков часто появляется желание вложиться в какой-нибудь рискованный, но высокодоходный проект — не надо так делать;

- не сдавайтесь. Первая инвестиция не всегда приносит те плоды, на которые вы рассчитывали. Не отчаивайтесь и продолжайте пробовать — опыт здесь имеет значение. Как я уже говорил, это не казино — здесь дело не в удаче, а в понимании рынка и инвестиционных инструментов.

Подведем итог. Инвестиции — это способ получения пассивного дохода и увеличения своего капитала. Чтобы успешно инвестировать, нужно снижать риски. Вкладывать нужно только свободные сбережения, которые не понадобятся вам в ближайшем будущем.

Напишите в комментарии, что нового вы почерпнули для себя из этой статьи. Если она вам понравилась, поделитесь ей с друзьями в соцсетях.

Источник https://fintolk.pro/15-voprosov-i-otvetov-pro-investicii/

Источник https://bayturin.ru/prosto-ob-investitsiyah-vse-chto-nuzhno-znat-novichku/

Источник