Накопить самому или взять кредит и положить на депозит?

Классическая экономическая теория предписывает нам брать кредит только в том случае, если мы сможем получать от кредитных средств доходность, превышающую ставку по кредиту. Очевидно, если придерживаться этого определения, то потребительские кредиты полностью теряют смысл. Однако практика показывает, что при кредитовании люди не руководствуются экономическими теориями — объёмы потребительского кредитования растут. В некоторых случаях соотечественники поступают и так: берут кредит, чтобы положить эти деньги на депозит. Кредит погашается самостоятельно. С точки зрения экономической теории — поступок неразумный. Но если рассматривать эту стратегию с позиций низкой финансовой дисциплины, то определённый смысл в ней есть: самостоятельно накопить не получается, а вот по кредиту платить приходится в любом случае. Попробуем посчитать, насколько экономически целесообразным является такое поведение.

Для начала определимся со ставками по банковским вкладам. По данным портала sravni.ru, в июне 2019 года «Росбанк» предлагал ставку 7,4% для вложений более одного миллиона рублей, но всего на 12 месяцев.

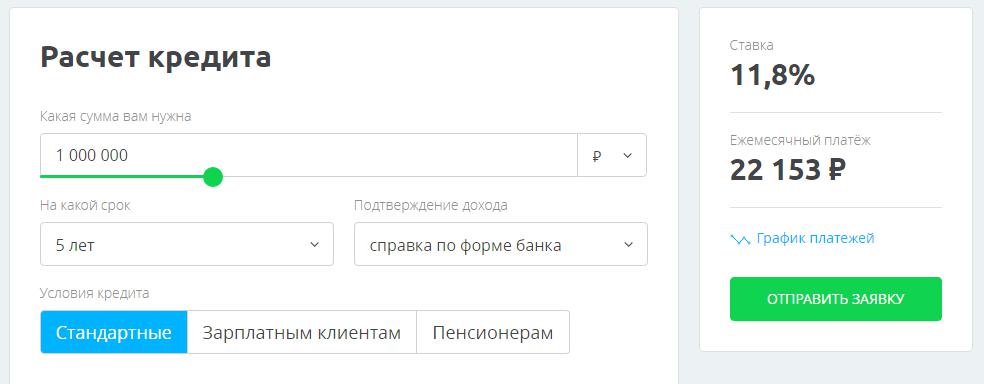

Предположим, что вам удастся пролонгировать вклад на этих же условиях в течение пяти лет. Когда определились со ставками по банковским депозитам, нужно определиться со ставками по кредитам. По данным того же портала, один миллион рублей на пять лет мы можем взять в «Газпромбанке» под 11,8% годовых.

Как видно на рисунке, ежемесячный платёж составит 22 153 рубля. Рассмотрим следующие сценарии.

-

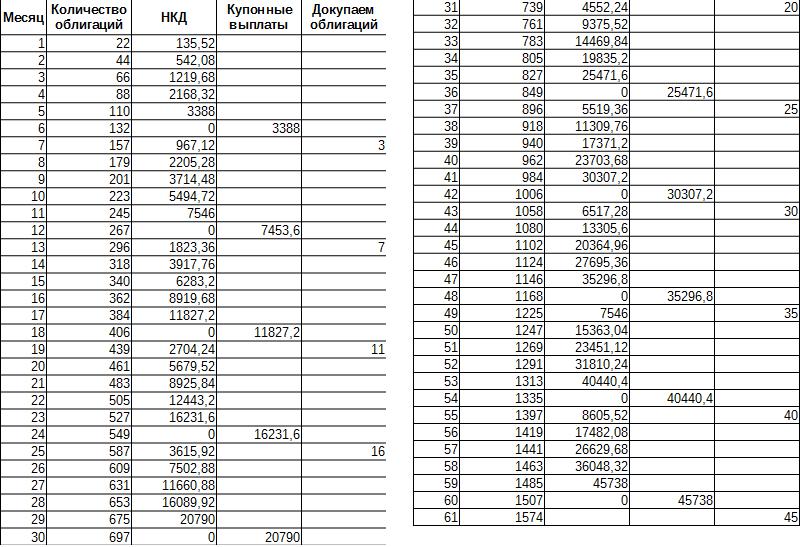

Каждый месяц откладывать на брокерский счёт по 22 153 рубля и покупать ОФЗ с доходностью 7,4%. Примерно такую доходность дают гособлигации со сроком погашения до одного года. Для простоты расчётов допустим, что каждую облигацию будем покупать по одной тысяче рублей. Таким образом, каждый месяц мы будем покупать 22 облигации. Также будем считать, что оставшиеся 153 рубля — брокерская комиссия. Купонные выплаты реинвестируются.

Вносим деньги на брокерский счёт

Учитывая тот факт, что два раза в год мы можем реинвестировать купонные выплаты, получим примерно такой график платежей.

К окончанию пятилетнего срока у вас на брокерском счёте накопится приблизительно 1,6 млн рублей. За весь период будет внесено 1 329 180 рублей.

Берём кредит, вносим на депозит, проценты по депозиту выплачиваем за кредит

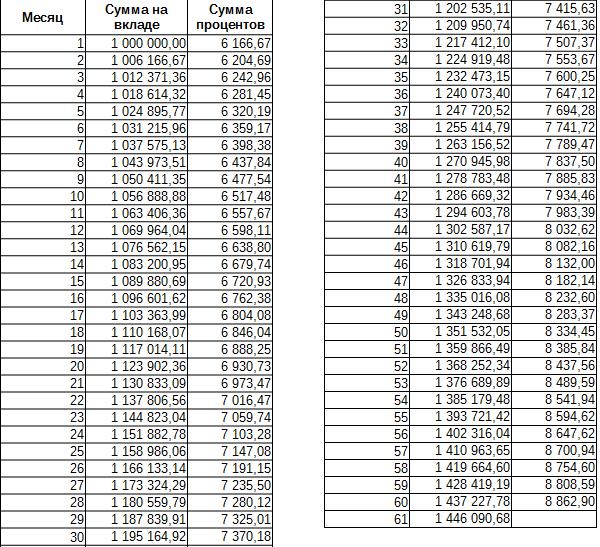

Очевидно, что к концу пятилетнего срока у вас на вкладе будет один миллион рублей. Но наличие депозита существенно облегчит долговую нагрузку. Ежемесячно вы будете получать 6 166 рублей в виде процентов по депозиту. Это значит, что самостоятельно нужно будет добавлять 15 987 рублей. То есть наличие депозита примерно на треть снижает долговую нагрузку. За пять лет вы заплатите 959 220 рублей.

Берём кредит, вносим на депозит, проценты по депозиту капитализируем

При такой стратегии получим примерно следующий график платежей.

Несмотря на ту же ставку доходности, что у ОФЗ, и ежемесячную капитализацию процентов, на депозите в банке по итогам пятилетнего периода сумма будет немного меньше, чем на брокерском счёте. Как и в первом случае, самостоятельно придётся отдать 1 329 180 рублей.

Подведем итоги

Основные постулаты экономической теории оказались правильными в данном случае. Использование кредитных средств не дало какого-либо преимущества. Самыми выгодными оказались накопления с использованием собственных средств.

Более того, в случае с депозитом мы сделали несколько допущений. В оригинальном предложении от банка проценты по депозиту выплачивались в конце срока действия вклада, пополнение и частичное снятие не допускаются. В некотором смысле, для расчётов мы использовали идеальные условия по банковским депозитам, которые сложно найти в реальности.

Если говорить о ставках доходности, то по вкладам ставку 7,4% можно считать практически максимальной. В свою очередь, доходность 7,4% по облигациям можно считать одной из самых низких, в большинстве случаев без особых проблем можно найти облигации с доходностью к погашению 8% и более годовых.

Также следует упомянуть сложности, связанные с обслуживанием кредита, которых не будет, если вы самостоятельно вносите средства на свой брокерский счёт и инвестируете.

Работа над улучшением финансовой дисциплины — самая экономически выгодная стратегия.

Все предложения по кредитам и банковским вкладам, упомянутые в данной статье, не следует воспринимать ни как рекламу, ни как критику банковских продуктов; они упоминаются исключительно для примера.

Что такое банковский депозит? Как открыть вклад и заработать деньги?

![]() 212147

212147

Что такое банковский депозит?

Депозит — это хранение ваших сбережений в банке под процент.

По определению НБУ, депозит или вклад — это соглашение, где одна сторона (банк), которая принимает поступившую от другой стороны (вкладчика) или поступившую для нее определенные денежные средства (вклад), обязуется возвратить всю сумму вклада и выплатить проценты на нее или доход в другой форме на условиях и в порядке, установленных договором. Само слово «депозит» происходит от лат. depositum — передан на хранение.

Чем отличается депозит от вклада?

Вклад и депозит — в чём же разница? В том, что вклад — это хранение денежных средств и извлечение выгодной прибыли. В то время, как депозит — это хранение не только денег, но и ценных вещей, акций, металлов, важных документов.

Что такое процентная ставка?

Процентная ставка по вкладам — это процент, который банк обязан уплачивать своим клиентам за возможность пользоваться денежными средствами, которые размещаются на депозитном счете.

При этом, доход банка — это разница между размещением финансовых средств и вовлечение новых клиентов.

Какой выбрать депозит?

Для начала нужно ознакомиться с видами депозитов.

Они бывают двух видов: срочные и вклады до востребования.

- Срочные вклады — это депозиты/вклады положенные под проценты, которые вносятся на определенный срок хранения, который полностью изымается по истечении заданного срока. Этот вид депозита менее ликвидный, но при этом он приносит более высокий процентный доход.

- Вклады до востребования — это депозит без точного указанного срока хранения. Он возвращается по первому требованию клиента. Как правило, для такого вида депозита начисление процента по ставке ниже, чем при срочном вкладе.

При этом срочные вклады делятся на еще несколько подгрупп:

- Накопительный (возможно пополнять депозит на протяжении всего срок хранения).

- Сберегательный (самый обычный вид срочного вклада, по условиям нельзя пополнять или снимать любые суммы).

- Расчетный (универсальный вклад, в котором возможно контролировать и проводить любые операции по пополнению и снятию сумм).

Главным при выборе депозита является его процентная ставка (как правильно рассчитывается на год). От этого процента зависит степень вознаграждение клиента-вкладчика. Размер ставки зависит от множества сопутствующих факторов.

Один из первых — срок хранения депозита. Чем меньше срок, тем меньше доход от инвестиций. Правда иногда банки всё же проводят специальные акции. Срок определяет долгосрочные эти депозиты или краткосрочные. Краткосрочные позволяют хранить сбережения от 1 до 9 месяцев. В то время, как долгосрочные обычно предполагают нахождение вложений в банке на срок от 1 года и дольше. Некоторые банки оставляют за собой право устанавливать и фиксировать несколько процентных ставок по определенному вкладу. Такое часто встречается у депозитов с возможностью пополнения. Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

Проценты по депозитам можно получать в разное время. Кому-то нравится еженедельно или же ежеквартально получать эти проценты. Кто-то захочет получать эти проценты раз в полгода. Вкладчик может получать доход от депозита авансом (тогда, когда откроет депозита) или когда депозитный срок истечет. При втором варианте выгоднее будет выбрать вклад с капитализацией процентов т.е. ежемесячно аккумулированные проценты будут постепенно прибавляться к сумме депозита и уже впоследствии начисление процентов происходит учитывается с ранее капитализированный процентов.

Банки фиксируют минимальную сумму по каждому виду вклада. Обычно эта минимальная сумма колеблется между 100 гривнами (евро, долларом США) и может достигать несколько тысяч. При этом, в некоторых видах вкладов предусматривается возможность изменения первоначальная сумма для частичного снятия денег или пополнения счета.

Стоит понимать, что очень многое зависит от валюты вложения.

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций. А это, в свою очередь, снижает вашу депозитную доходность.

Что такое отрицательная ставка по депозитам?

Иногда не банк платит проценты, а вкладчик платит банку за хранение его денег. Это называется отрицательная ставка по депозиту. Такое может происходить в случае, когда на банковских счетах есть большие суммы денежных средств, а бизнес и экономика в целом требует приток финансов, что удержаться на плаву.

Что проверить в депозитном договоре?

Когда вы уже разобрались с терминами и общим процессом и готовы положить деньги на депозит, то стоит проверить все пункты депозитного договора:

- совпадает ли число процентов с ранее оговоренными с сотрудником банка;

- даты: начало и окончание депозитного счета;

- убедитесь также в том, что банк не занимается взиманием комиссионных за то, чтобы открыть депозитный счета. Если же взимает, то задайте вопросы о том, как это отразится на вашем депозитном счете, когда срок вклада будет истекать. При проведении ряда операция (снятие наличных средств, безналичный перевод, зачисление безналичных) банк может удержать комиссию по утвержденным тарифам. Нужно внимательно перечитывать договор и смотреть другие дополнительные документы. Поэтому лучше всего подробно поинтересуйтесь у сотрудника банка какие комиссионные вы будете выплачивать.

Стоит ли открывать депозитный счет?

“Уберечь свои деньги стоит больших трудов, чем добыть их” (Мишель де Монтень).

Поэтому делая свой выбор в пользу депозита вы сможете сохранить свои деньги. Особенно актуально для людей, которые хотят правильно научиться откладывать деньги.

Просто нужно ответственно и тщательно взвешивать все плюсы и минусы, и выбирать правильный банк. Как его выбрать и на что обращать особое внимание при выборе вы узнаете в следующей статье.

Источник https://journal.open-broker.ru/personal-financial-planning/nakopit-samomu-ili-vzyat-kredit-i-polozhit-na-depozit/

Источник https://www.universalbank.com.ua/ru/blog/sho-take-bankivskij-depozit-yak-vidkriti-vklad-i-zarobiti-groshi

Источник

Источник