Кредитные карты в банках

Кредитная карта представляет собой универсальный платежный инструмент, который позволяет совершать покупки за счет средств банка или другого кредитора. Сегодня не только банки, но и микрофинансовые организации готовы выдать займ без отказа на выгодных условиях. Зачастую кредитки имеют льготный период, в течение которого проценты за пользование деньгами не начисляются. Поэтому пользователям не придется вообще ничего платить, только саму сумму кредита.

Можно ли взять кредитную карту без кредитной истории

При первой подаче заявки на кредит клиент рассматривается довольно тщательно. Ведь банк должен оценить свои риски и не допустить ненадлежащего исполнения обязательств. При этом некоторые считают, что отсутствие КИ гораздо лучше, чем низкий рейтинг. Однако это далеко не всегда так. Кредитор оценивает клиента по нескольким показателям:

- Платежеспособность, то есть возможность заемщика выполнять финансовые обязательства перед кредитором;

- Благонадежность, то есть дисциплина исполнения финансовых обязательств. Ее у клиентов без КИ попросту нет, так как они еще ни разу не обращались за кредитными средствами.

Чаще всего невозможность оценить благонадежность не является поводом для отказа в выдаче кредитной карты. Но решение может приниматься несколько дольше, а комиссия может быть выше. Но конкретные условия кредитования можно обговорить с кредитором.

Если вы хотите получить кредитную карту без КИ и без отказа, то следующие рекомендации помогут в этом:

- Тщательное заполнение анкеты. Важно указывать все сведения, ничего не скрывая!

- Сбор максимального пакета документов. Чем больше будет документов, тем лучших условий кредитования можно добиться;

- Если существуют подозрения на получение отказа, то можно предоставить залог или найти поручителя;

- Оформить для начала карту рассрочки, которая позволяет совершать покупки в торговых точках. На ней нет собственных средств. К таким относятся карты Совесть, Халва, виртуальная карта Квики.

Где взять кредитную карту без процентов

В борьбе за конкурентное преимущество многие кредиторы стараются улучшить условия кредитования и предлагают взять кредитки без поручителей под умеренные проценты. Конечно, смысл кредита заключается в выдаче средств под определенную комиссию. Поэтому полностью бесплатными кредитные карты не могут быть.

Кредитор может делать следующие скидки клиенту:

- Бесплатный выпуск самой кредитной карты;

- Отсутствие комиссий за обслуживание;

- Отсутствие кассового сбора при снятии наличных в банкомате. Это относится только к продуктам со снятием наличных!

- Льготный период. Вернув деньги в этот срок, не придется платить комиссию.

Если вы думаете, где взять кредитку без процентов, то ее предлагают оформить различные банки: Совкомбанк (Халва), Альфа-банк (100 дней без %), УБРиР (240 дней без %), ХоумКредит Банк (Свобода).

Оформление кредитки без поручителей

Отзывы опытных заемщиков говорят о том, что оформить кредитку онлайн без поручителей сегодня можно за считанные минуты, имея лишь паспорт под рукой. Многие банки при обслуживании дебетовых счетов клиентов или ведении их депозитов предлагают оформить кредитные карты на льготных условиях. Лучшие параметры сотрудничества они могут предложить, так как уверены в платежеспособности клиента и отслеживают поступления средств на их расчетные счета.

Как правило, поручители требуются, только в том случае, если у клиента нет КИ или она плохая. В этом случае поручитель выступает гарантом и снижает риски при сотрудничестве с таким заемщиком.

Условия выдачи кредитных карт

Условия выдачи кредиток довольно простые. Клиенту нужно лишь определиться с лимитом и периодом кредитования. Важно понимать, что банк может сам снизить кредитный лимит. Так же может поступить и клиент.

Какие требования кредитор предъявляет к клиентам:

- Наличие гражданства РФ;

- Соответствие требованиям компании. У каждого сервиса они свои. Как правило, заемщик должен быть в возрасте 21-60 лет, иметь постоянную регистрацию и трудоустройство;

- Предоставление полного пакета документов;

- Возможность дисциплинированно обслуживать финансовые обязательства. Кредитор будет оценивать платежеспособность клиента, используя различные скоринговые инструменты.

Главные преимущества кредитных карт

Спрос на кредитные карты увеличивается с каждым днем. Это связано с основными преимуществами продуктов:

- Удобство. Нет необходимости носить с собой крупные суммы денег. Даже в случае утери карту можно заблокировать одним звонком;

- Простота расчетов. Воспользоваться картой можно в случае необходимости, независимо от места пребывания. Кредитками удобно рассчитываться в стационарных магазинах и на просторах интернета, за границей;

- Возможность пользоваться деньгами не единожды, а многократно. Кредитка – это своего рода «богатый друг», который выручит в случае необходимости;

- Возможность экономить на переплате. Многие банки предусматривают наличие льготного периода, возможность получения кэшбэка.

Срок получения кредитной карты, оформленной через интернет

Лучшие кредитки оформляются через интернет. Получить ее можно в офисах банка или курьером. Срок выпуска зависит от конкретного банка. Довольно выгодным продуктом считается моментальная виртуальная карта, которая представляет собой реквизиты, предоставляемые на телефон. Воспользоваться ей можно сразу же после активации. Виртуальная карта выручит, когда деньги нужны срочно, а покупки или траты совершаются преимущественно в сети интернет.

Самые выгодные кредитные карты 2020

Выгодно ли пользоваться кредитной картой? Несомненно, она является эффективным инструментом для доступа к банковскому счету, при помощи которого можно оплачивать услуги и товары в Москве и других городах мира. Однако чтобы взять кредитную карточку на выгодных условиях, необходимо сначала определить, что вы считаете «выгодой». Это низкая стоимость обслуживания, привлекательный льготный период, наличие функции cash back, повышенный годовой процент банка или возможность получить карту без справки о доходах и поручителей?

Самые выгодные кредитные карты

Чтобы понять, какую кредитку оформить и пользоваться, необходимо также определиться с главными статьями планируемых расходов. Например, пользователям, которые часто летают, стоит обратить внимание на самые выгодные кредитные карты 2019 с возможностью накопления бонусов-миль. Шопоголикам рекомендуется оформить самую выгодную карту для снятия наличных, предполагающую наличие скидок и функцию cash back. Тем, кто часто ездит на общественном транспорте, стоит взять без справок и поручителей карточку с возможностью оплачивать проезд безналичным методом.

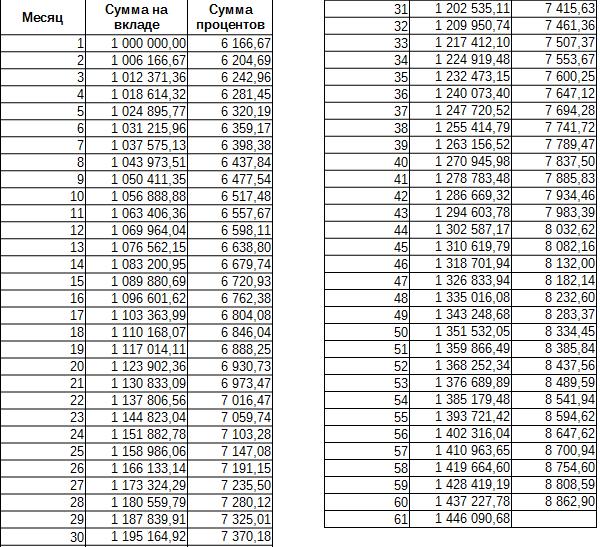

Одной из самых главных особенностей кредитки является лимит на снятие наличных или кредитный лимит, который устанавливается исходя из финансовой благонадежности держателя. Условия данных предложений в Москве в различных банках — разные. За взятые в долг средства необходимо платить проценты. Самая выгодная карта с льготным периодом позволяет использовать деньги бесплатно в течение 50-60 дней. Самые выгодные условия в Москве по кредиткам:

- возможность получения займа в любое время суток;

- отсутствие необходимости обращаться в банк лично или взять в поручители родственников, друзей;

- получение без справок и поручителей;

- возможность снять наличные в любой точке мира, пользоваться наличными без ограничений.

Популярные предложения банков

Выгодные предложения от российских банков:

- Кредитка «Тинькофф Платинум» с заемным лимитом до 300 тысяч рублей, с льготным периодом до 55 дней, возможностью погашения займа небольшими частями – от 6% ежемесячно, бонусами за любые покупки.

- Карточка «MasterCard Standart» от Соверен Банк – с отсрочкой выплата долга до 50 дней, кредитным лимитом до 300 тысяч рублей, оформлением по двум документам (паспорт и справка в банк с места работы, о наличии транспортного средства и др.).

- Кредитка Citi Select Premium – с лимитом до 600 тыс. рублей, льготным периодом до 50 дней, выдачей в течение дня.

Оформление и получение

Оформить кредитку можно в офисе выбранного банка по телефону или онлайн. КредитЗнаток подскажет, где выгоднее получить карту, удовлетворяющую вашим запросам. Воспользуйтесь сервисом, заполняйте анкету-заявление онлайн и дождитесь ее одобрения специалистом банка.

Кредитные карты, которые дают всем без исключения

Кредитные карты, которые доступны даже тем клиентам, которые получают везде отказы по оформлению их в банках.

10 кредитных карт, которые дадут всем

Лимит до 150 000 руб. по одному паспорту.

- Банк: Альфа-Банк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 590 руб. в год

- Срок действия карты: 3 года

- Кешбек: нет

- Процент на остаток: нет

- Сумма: до 500 000 руб.

- Льготный период: 100 дней

- Годовая ставка: 11.9%

- до 50 000 руб.: бесплатно

- более 50 000 руб.: комиссия 5.9%

- минимум на снятие: 500 руб.

- Документы: Паспорт РФ

- Возраст: от 18 лет

- Доход: Постоянный доход от 5 000 руб. после вычета налогов

- Банк: МТС Банк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 99 руб. в год

- Срок действия карты: 4 года

- Кешбек: да

- Процент на остаток: да

- Сумма: до 1 000 000 руб.

- Льготный период: 111 дней

- Годовая ставка: 11.9%

- Ежедневное ограничение: до 50 000 руб. или эквивалент в $ или €

- Ежемесячное ограничение: до 600 000 руб. или эквивалент в $ или €

- Снятие собственных средств: в картах и банкоматах МТС Банка с использованием карты, во всех банкоматах мира — без комиссии

- Снятие кредитных средств: 1,9% от суммы операции, минимум 699 ₽

- Документы: паспорт РФ

- Возраст: от 20 до 70 лет

- Доход: без дохода

- Работа: без работы

- Банк: Тинькофф Банк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Кешбек: Возврат до 30% баллами от покупок

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 590 руб. в год

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: да

- Сумма: до 700 000 руб.

- Льготный период: 55 дней

- Годовая ставка: 12%

- В банкомате Тинькофф: 2.9% + 290 руб

- В банкомате банка-партнера: 2.9% + 290 руб

- В банкомате другого банка: 2.9% + 290 руб

- Документ: Паспорт РФ

- Банк: ВТБ

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: нет

- Сумма: до 1 000 000 руб.

- Льготный период: 110 дней

- Годовая ставка: 11.6%

- Без комиссии: до 50 000 руб. в месяц в банкоматах банка ВТБ

- Комиссия: свыше 50 000 руб. и за безналичные переводы — 5,5% (минимум — 300 руб.)

- Лимит: дневной 350 000 руб, месячный — 2 000 000 руб.

- Документы: паспорт РФ

- Доход: среднемесячный официальный доход от 15 000 руб

- Проживание: постоянная регистрация в регионе присутствия банка

- Справки: необходимо подтвердить доход справкой 2-НДФЛ или по форме банка

- Пенсионерам: паспорт гражданина РФ, документ, подтверждающий пенсионный статус, документ, подтверждающий размер пенсии

- Банк: Совкомбанк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Процент на остаток: До 5%

- Кешбек за попуки: До 6%

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: да

- Процент на остаток: да

- Сумма: до 350 000 руб.

- Льготный период: 1080 дней

- Годовая ставка: 10%

- Лимит: 100 000 руб.

- Комиссия: 2.9% + 290 руб.

- Документы: Паспорт РФ

- Возраст: от 20 до 80 лет

- Регистрация: Наличие прописки и проживание в регионе, где есть Совкомбанк

Авторизация через Госуслуги

- Банк: Хоум Кредит Банк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 4 года

- Кешбек: да

- Процент на остаток: нет

- Сумма: до 700 000 руб.

- Льготный период: 60 дней

- Годовая ставка: 10.9%

- Комиссия за снятие наличных: 5%, минимум 500 руб.

- Документы: паспорт гражданина РФ

- Возраст: от 18 до 70 лет

- Доход: не имеет значения

- Работа: трудовой стаж на последнем месте работы не менее 3 месяцев.

- Банк: Райффайзенбанк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: да

- Сумма: до 600 000 руб.

- Льготный период: 110 дней

- Годовая ставка: 9.8%

- В банкоматах банка и партнеров: Без комиссии в месяц открытия карты и следующий за ним Далее 3% от суммы операции + 300 руб.

- В сторонних банкоматах: 3,9% от суммы операции + 390 руб.

- Документы: Паспорт РФ

- Возраст: От 23 до 67 лет

- Доход: Доход после налогообложения более 25 000 ₽ в месяц

- Работа: Постоянное место работы

- Банк: Газпромбанк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 4 года

- Кешбек: нет

- Процент на остаток: да

- Сумма: до 600 000 руб.

- Льготный период: 180 дней

- Годовая ставка: 11.9%

- Без комиссии: до 100 000 в любых банкоматах мира

- Снятие наличных в банкоматах банка: без комиссии до 100 000 руб./мес., свыше 3,9% от суммы + 390 руб.

- Документы: паспорт

- Возраст: от 20 лет

- Доход: подтверждение не требуется

- Работа: любая

- Банк: Ситибанк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave,

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 4 года

- Кешбек: нет

- Процент на остаток: нет

- Сумма: до 300 000 руб.

- Льготный период: 180 дней

- Годовая ставка: 20.9%

- Комиссия: 0 руб. за снятие наличных

- Документы: паспорт РФ

- Возраст: от 20 лет

- Доход: от 30 000 руб.

- Работа: проживающие и работающие в Москве или Московской области, Санкт-Петербурге или Ленинградской области, Екатеринбурге, Самаре, Ростове-на-Дону, Уфе, Волгограде, Новосибирске, Казани, Нижнем Новгороде, Краснодаре

Без документов и справок

- Банк: Сбербанк

- Тип карты: кредитная

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 4 года

- Кешбек: да

- Процент на остаток: да

- Сумма: до 1 000 000 руб.

- Льготный период: 120 дней

- Годовая ставка: 9.8%

- Комиссия: 3%, но не менее 390 рублей в любом банкомате

- Документы: паспорт

- Возраст: от 18 лет

- Доход: без справок о доходах

Как получить карту, которую точно одобрят?

Несмотря на разнообразие предложений, банки нередко отказывают в выдаче кредитной карты.

Причины отказа:

- Неудовлетворительная кредитная история, оплата ранее оформленных займов с просрочками.

- Высокий уровень закредитованности соискателя (на него оформлено 2 и более кредита на суммы свыше 75-100 тысяч рублей).

- Отсутствие у заемщика обязательных документов – 2 НДФЛ, копии трудовой книжки, военного билета, СНИЛС. Эти документы просят не во всех банках. Но есть учреждения, которые обязательно проверяют платежеспособность каждого клиента.

- Отсутствие постоянной регистрации в месте обращения за кредиткой.

- Несоответствие возраста клиента требованиям конкретного финансового института. Есть банки, готовые выдавать кредитные карты лицам от 18 лет. Но существует и ряд организаций, работающих только с заемщиками в возрасте от 21-23 лет.

Каждый банковский сотрудник обязательно перед заполнением анкеты визуально проверяет личность соискателя, его внешность.

Чтобы получить карту, которую точно одобрят, необходимо заранее:

- Погасить имеющиеся долги, например, микрозаймы в МФО или небольшие кредиты в банке. Сделать это можно при помощи рефинансирования.

- Взять на работе справку, подтверждающую доход, и выписку из трудовой книжки. Также подготовьте военный билет – при наличии и проверьте, есть ли в паспорте ИНН.

- Зарядите мобильный телефон и продиктуйте его номер менеджеру безошибочно. Большие лимиты по кредиткам одобряют только после звонка андеррайтера или службы безопасности. Если вы не ответите на звонок, вам откажут.

Если же вы не соответствуете условиям банка относительно возраста, выберете другого кредитора. При наличии прописки в соседнем регионе – подавайте заявку на карту через интернет.

Дают ли кредитную карту даже с плохой кредитной историей?

Испорченная кредитная история – первая причина, почему не дают займы соискателю. Отказать им могут и в выдаче кредитки. Как поступить в такой ситуации?

- Рефинансируйте имеющиеся кредитные обязательства. Объедините несколько кредитов в один. Платите по ним исправно в течение 2-3 месяцев. Потом подайте заявку на карту заново.

- Попробуйте закрыть один неудачно выплаченный кредит микрозаймом. Верните его своевременно.

- Выберете один банк в качестве партнера и пользуйтесь его услугами на регулярной основе. Открывайте там депозиты, расчетные счета, осуществляйте переводы с комиссией, платите за услуги сторонних организаций. Чем «богаче» будет история взаимодействия с выбранным учреждением, тем больше шансы получить там кредитный лимит.

Некоторые соискатели не исправляют историю. Они обращаются в банковские структуры, где дадут карту даже с просрочками или с неоплаченными обязательствами перед другими кредиторами.

Таких банков немного, а тарифы они предлагают высокие. Льготные периоды практически отсутствуют, а за каждое несвоевременное внесение средств начисляют немалые штрафы.

Попользовавшись такой кредиткой несколько месяцев, можно рефинансировать ее под выгодные условия в другой банк.

Какие требования предъявляют банки?

Обращаясь к банкирам за картой впервые, подготовьте комплект удостоверений:

- Паспорт. По копиям банки не работают. Просроченные и поддельные паспорта к рассмотрению не принимают.

- СНИЛС, военный билет – для мужчин. Запрашивают их нечасто. Однако они являются еще одним подтверждением вашей личности.

Многие кредиторы сегодня выдадут вам «платежное средство» без справок, если вы получаете заработную плату на их дебетовую карту. Если же вы – сторонний клиент, подготовьте 2-НДФЛ, копию трудовой книжки. Во-первых, эти документы подтвердят вашу платежеспособность. Во-вторых, банк получит дополнительные сведения о вас, что также повысит рейтинг и увеличит шансы на одобрения заполненной заявки.

5 советов как оформить кредитную карту

Неважно, в каком банке вы собираетесь оформить кредитку, прислушайтесь к следующим советам. Они помогут вам получить одобрение в любой ситуации.

- Тщательно выбирайте банк. Те учреждения, что оформляют карты за несколько минут, не разъясняют особенности выплаты долга, расчета льготного периода и даже нюансы внесения платежей через банкоматы. Многие заемщики вследствие этого допускают первые просрочки и портят свою кредитную историю. Также выгоднее и удобнее вносить деньги через банкоматы, поэтому выбирайте отделение кредитора, что расположено рядом с вашим домом.

- Правильно указывайте сведения о вас. Вся информация проверяется компетентными сотрудниками. Вам не дадут займ, если вы неверно указали телефоны или заведомо предоставили неправдивые сведения о работодателе.

- Подготовьтесь к визиту в банк. Внешний вид соискателя визуально проверяется менеджерами. Возьмите с собой весь комплект документов, подтверждающих личность, чтобы по первому требования, не возвращаясь домой, предоставить их банковскому сотруднику.

- Заранее просчитайте свои финансовые возможности. Соизмерьте свою зарплату с приблизительными ежемесячными платежами. Они не должны отнимать 50% вашего дохода. Лимит по кредитке вы запрашиваете самостоятельно. Лучше на первое время взять небольшую сумму. Сможете выплачивать долг вовремя, банк сам предложит увеличить лимит.

- Без работы лучше не брать кредитку. Штрафы за несвоевременное внесение платежей по ней немалые. А вот неофициальный источник дохода, наоборот, увеличит ваши шансы на получение лимита и позволит своевременно закрыть долг.

На что обращать внимание при оформлении карты?

Перед тем, как поставить подпись на кредитном договоре, изучите его. Обратите внимание на:

- Процентную ставку. Она начинает начисляться по завершении льготного периода.

- Расчет льготного периода. Иногда он начинает действовать с момента активации карты, например, при ее снятии первых средств. В некоторых случаях – со дня выдачи. Есть и такие банки, которые устанавливают определенный расчетный день, с которого и будет рассчитывать беспроцентный период.

- Размер минимального ежемесячного платежа. Если долг не вернуть в льготный период, банк его автоматически делит на 2-3 года. Минимальный платеж равен 5-8% от суммы задолженности. Но переплата за этот промежуток времени будет большой.

- Штрафы. За первые просрочки пени небольшие, затем начисляется процент от суммы и фиксированный штраф. Они списываются в первую очередь при поступлениях на карту. Поэтому стоит внимательно отслеживать размер долга через личный кабинет или смс-сообщения.

Также рекомендует узнать, какие кредитные карты можно пополнять через банкоматы банков-партнеров без комиссий, а какие – через личный кабинет путем списания с дебетового счета. Это упростит процесс выплаты долга и не позволит вам допустить просрочек по данному договору.

Источник https://zaimisrochno.ru/catalog-banks/credit-cards

Источник https://creditznatok.ru/creditnye-karty/vygodno/

Источник https://kreditkarti.ru/kreditnye-karty-kotorye-dayut-vsem-bez-isklyucheniya

Источник