Какую дебетовую карту Альфа-Банка с кэшбэком лучше всего оформить?

Банки

Банки

И снова здравствуйте! Хотите экономить при покупках? Тогда обратите внимание на линейку карт от крупнейшего частного банка России – Альфа-Банка. Один из самых популярных продуктов – дебетовая карта Альфа-Банка с кэшбэком. Вы можете получить возврат от своих трат в отдельных или общих категориях, получать мили и тратить их потом на путешествия или же заказать какой-нибудь кобренд и экономить при покупках в определенном магазине.

Преимущества дебетовых карт Альфа-Банка

В линейке карт Альфа-Банка много интересных предложений среди дебетовых и кредитных карт. Все дебетовые карты Альфа-Банка для физических лиц можно разделить на несколько условных групп:

- стандартные карты, т.е. без всяких бонусов – это просто платежка;

- карты с кэшбэком – таких карточек много, подробнее напишу ниже;

- кобрендовые карты – позволяют получать кэшбэк и баллы у определенного бренда, например, Аэрофлота или Перекрестка;

- дебетовки для путешественников – помогают накопить мили.

Каждый из видов дебетовых карт Альфа-Банка подойдет для своей целевой аудитории – например, если вы часто ездите на машине, то нужно взять карту с повышенным кэшбэком в категории «Авто»: так вы сможете получать «кашу» после ремонта и заправки авто. Если вы любите тусить, то берите карту Молодежную – и получите 5% возврата с кинотеатров и кафе / ресторанов.

Такого большого выбора дебетовых карт я встречал мало у какого банка – пожалуй, только у Тинькофф, там тоже много вариантов. Но по сравнению с конкурентами Альфа-Банк выигрывает по многим позициям. Сейчас я расскажу о том, какие имеются преимущества дебетовых карты Альфа-Банка:

- большинство дебетовок (кроме премиальных) оформляются бесплатно, да и их обслуживание тоже бесплатно (либо условия бесплатного обслуживания просты и легко достижимы);

- управление картами осуществляется через мобильное приложение, которое очень удобно и функционально (к тому же с его помощью можно совершать такие платежи как оплата связи, налогов, штрафов, проводить переводы и пополнения карточек без комиссии – а еще отслеживать свои поступления и расходы, т.е. вести бюджет);

- выгодные бонусные программы – клиенту предлагается и кэшбэк (мили), и начисление процентов на остаток;

- удобство – карту можно «подцепить» в Google Pay или наручные часы Apple и оплачивать ей покупки бесконтактным способом;

- безопасность – можно заблокировать карту мгновенно, если вы ее потеряли или ее заблокировали.

Как видите, плюсов полно. А теперь подробнее о каждой разновидности карт.

Обычные и премиальные карты

Основная линейка – это дебетовые карты под общим названием «Альфа-Карта». Она выпускается в трех разновидностях: Альфа-Карта, Альфа-Карта с преимуществами и Премиальная.

Выбрать разновидность карты вы сможете при выборе одного из кружков под картой и далее жмем «заказать».

кликните для увеличения

«Альфа-Карта» – это самый стандартный вариант, обычная дебетовая карта Альфа-Банк с бесплатным обслуживанием, но без кэшбэка и процентов на остаток. Она может быть выпущена мгновенно, если вы обратитесь в банк. Ей можно платить в интернете и в магазинах без ограничений.

Другой вариант уже интересней – это «Альфа-Карта с преимуществами». Карта тоже бесплатная, но вам начисляются:

- кэшбэк 1,5% на все покупки, если потрачено более 10 тысяч рублей и 2% – если потрачено более 70 тысяч (максимальный кэшбэк –15 тыс.);

- начисление на остаток – 1% при расходах свыше 10 тысяч рублей и 6% – свыше 70 тысяч.

Если по карте потрачено меньше 10 тысяч, то никаких бонусов нет.

Третий вариант – Альфа-Карта Premium. Здесь годовое обслуживание дебетовой карты Альфа-Банка обойдется уже в 5000 рублей. Бесплатно будет при выполнении одного из условий:

- остаток на всех счетах (в т.ч. инвестиционных) – более 3 млн рублей;

- остаток на счет 1,5 млн рублей + расходы по дебетовке от 100 тысяч рублей;

- получение зарплаты на карту от 250 тысяч рублей.

Такие вот тарифы по дебетовой карте Альфа-Банка премиального сегмента. Взамен держатель карточки получает:

- кэшбэк 1,5-3% в зависимости от суммы расходов (до 21 тысячи рублей в месяц);

- начисления на остаток – 6%, если по карте потратили больше 70 тысяч рублей и 7%, если потратили 100 тысяч;

- возможность бесплатного снятия наличных в любом банкомате в любой стране мира;

- персональный менеджер;

- премиальное обслуживание (страховка, консьерж, выделенная телефонная линия и т.д.).

Кстати, в первые два месяца карта обойдется бесплатно вне зависимости от уровня расходов и прочих условий. Это позволит оценить все ее преимущества.

Карты Альфа-Банка с кэшбэком

Другой основной (я бы даже сказал – флагманский) продукт – это дебетовая карта с Cashback от Альфа-Банка. Это тоже бесплатная дебетовая карта – но только при выполнении одного из следующих условий:

- по карте потрачено более 10 тысяч рублей;

- на счете находится больше 30 тысяч.

Если условия не выполнены, то за обслуживание в месяц взимается 100 рублей. Так как это дебетовая карта Альфа-Банка с кэшбэком, то вы сможете вернуть себе часть расходов. Сколько именно – зависит от суммы трат. Проще представить всё в виде таблицы.

| Размер расходов | Кэшбэк | Максимальный возврат в каждой категории | ||

| Общий | В кафе / ресторанах | На АЗС | ||

| От 10 тысяч до 70 тысяч | 0,5% | 2,5% | 5% | 5000 рублей |

| От 70 тысяч | 1% | 5% | 10% | 5000 рублей |

| От 100 тысяч и при оформлении пакета «Премиум» | 1% | 5% | 10% | 7000 рублей |

Как видно по условиям дебетовой карты Альфа-Банка, больше всего можно заработать, есть тратить с карточки 100 тысяч рублей. Но, скорее всего, с нашими расходами мы будем попадать чаще в категорию с расходами до 70 тысяч рублей. В этом плане кэшбэк не слишком щедрый, особенно, если вы не планируете кушать в ресторанах и гонять на собственном «Мазератти». Возможно, стоит рассмотреть вариант оформления Альфа-Карты с преимуществами – там и кэшбэк в общих категориях выше, и обслуживание бесплатное.

Кстати, по данному виду дебетовых карт Альфа-Банка процент на остаток тоже зависит от расходов. Если потратили от 10 до 70 тысяч рублей, то начисляется всего 1%. Если больше 70 тысяч – уже 6%.

Карты для путешественников

Если вам часто приходится передвигаться на ж/д и самолетах, то вы можете оформить в Альфа-Банке специальную карту для путешественников. Это даже не одна карта – их целых две.

Первая – это Alfa Travel. Стоимость дебетовой карты Альфа-Банка зависит от суммы расходов. Если потратили больше 10 тысяч рублей, то бесплатно. Если меньше – то заплатите 100 рублей. Но главное в ней не это – а возможность получения миль. Мили начисляются по такому алгоритму:

- если по карте потрачено свыше 10 тысяч рублей – 2% от покупки;

- если потрачено свыше 70 тысяч – 3%;

- в первые два месяца после заказа карты начисляется 3% вне зависимости от суммы расходов.

Дополнительные мили можно заработать при покупках на travel.alfabank.ru – от 2,4% до 5,5% при покупке авиабилетов, от 5% до 8% – ж/д билетов, от 6% до 9% – при бронировании отелей. И еще банк дает 1000 приветственных миль.

Кстати, если читать отзывы о дебетовых картах Альфа-Банка, то выяснится, что карта Тревел – одна из самых популярных и часто заказываемых. Причины, я думаю, на поверхности. По сравнению с конкурентами, мильная программа действительно достойная.

Что можно получить за мили:

- купить бесплатный билет в компании Аэрофлот или Sky Team;

- арендовать за мили авто или забронировать отель на сайте авиакомпании;

- поменять эконом-класс на бизнес-класс за мили.

И третья для путешественников это карта «РЖД». Приобретайте билеты за баллы, которые начисляются за покупки по карте. Начисление баллов происходит за каждые потраченные 30 рублей или 1$/0.8€. Бесплатное обслуживание карты при условии трат по карте более 10 тыс. рублей в месяц или остаток на карте не менее 30 тыс. рублей. Иначе придется заплатить 100 рублей в месяц. Так же предоставляется бесплатная страховка всем выезжающим за рубеж.

Прочие виды карт

Помимо карт с кэшбэком и мильных карт, Альфа-Банк предлагает другие виды дебетовых карт:

-

. По ней можно получить кэшбэк 10% в Бургер Кинг и 5% в любых кинотеатрах, ресторанах, кафе, ночных клубах и т.п. развлекательных заведениях. Начисление кэшбэка производится, если по карточке потрачено за месяц больше 5000 рублей. к Альфа-Банк – один из наиболее популярных вариантов среди клиентов банка. Вы сможете копить баллы – 1 балл за 10 потраченных рублей в любом магазине и 3 балла за 10 рублей при покупках в «Перекрестке». И тратить их в «Перекрестке». 2000 баллов даются в подарок. работает точно также. Вы копите 1 балл за потраченные 10 рублей в любом магазине и 3 балла за 10 рублей при покупках в «Пятерочке», а затем потратить их. Приветственных баллов – 2500, на день рождения дарят еще столько же.

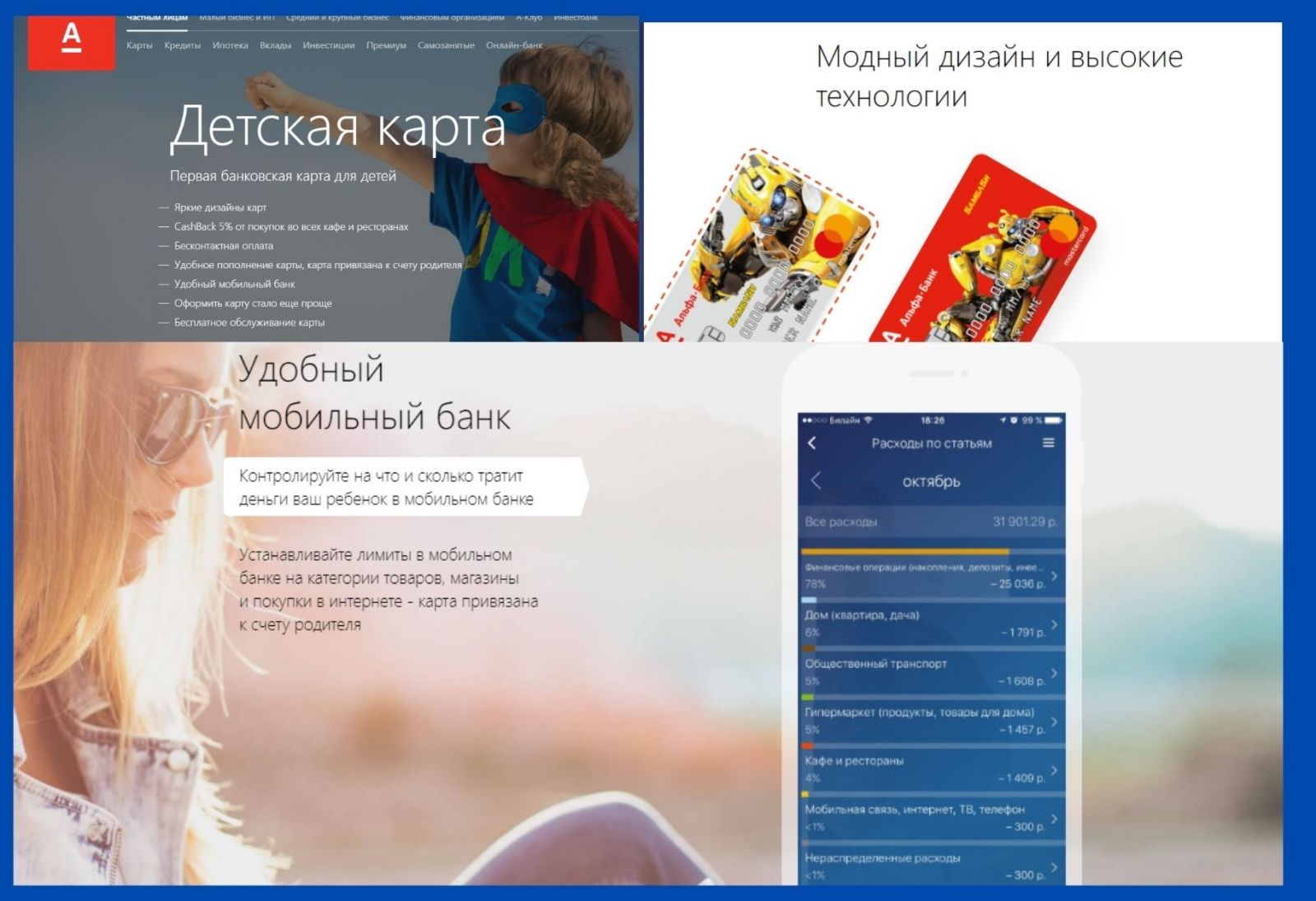

- Детская карта — выдается на имя ребенка и привязана к основному счету родителя. С ее помощью удобно контролировать расходы вашего дитя и перечислять ему деньги. Вы сможете ее заказать, если у вас есть открытый счет в банке. Для этого посетите ближайшее отделение банка.

- Игровые карты – World of Tanks, World of Warships. Вы получаете по 8,5 единиц золота или дублонов за каждые потраченные 100 рублей, а также доступ к уникальной игровой технике.

Заключение

Таким образом, на выбор у клиентов есть несколько вариантов дебетовых карт Альфа-Банка с кэшбэком – классическая Альфа-Карта, карта с cash back, мильные и кобрендинговые карты. В зависимости от потребностей вы можете выбрать необходимый вам тип карточек, чтобы экономить или получать бонусы по максимуму. Советую внимательно знакомиться с тарифами и условиями, особенно, если выбираете премиальный продукт. А если у вас есть источник привлечения клиентов в банк, то можете заработать на партнерской программе Альфа Банка.

А какая карта Альфа-Банка вам понравилась больше? Пишите в комментариях о своем опыте с картами Альфа банка.

Начисление процентов на остаток по карте Альфа-Банка

В Альфа-Банке проценты на остаток начисляются с учетом остающейся на конец месяца суммы. Процентная ставка и другие условия прописываются в договоре. Они зависят от параметров выбранной финансовой программы, ежемесячных расходов и ряда других факторов. Существует несколько основных видов карт с начислением прибыли на остаток.

Особенности дебетовых карт Альфа-Банка с начислением процентов на остаток

Обслуживание карты бесплатно, размер кэшбэка зависит от суммы совершенных покупок

Такие платежные инструменты предназначены для хранения собственных денег. Карта с начислением процентов помогает получать небольшой стабильный доход. Поэтому она становится более удобным заменителем классического вклада. В отличие от депозита, находящиеся на карточном счете деньги можно использовать для оплаты покупок, переводить другим клиентам или обналичивать. Это считается как преимуществом, так и недостатком. Копить средства на депозите проще, чем на банковской карте. Наличие денег в свободном доступе предрасполагает к их расходованию.

Перечень банковских продуктов

Чтобы выбрать наиболее выгодное предложение, нужно рассмотреть особенности популярных дебетовых карт.

Cash back

Эту карту может оформить любой гражданин старше 18 лет. Возможна курьерская доставка на дом. При обналичивании денег в фирменных банкоматах комиссия не списывается. Конвертация валют является платной. Карта снабжена чипом для бесконтактных операций. При безналичном расчете на сумму более 10 тыс. руб. в месяц начисляется кешбэк:

- за покупку топлива — 5%;

- при оплате заказов в кафе и ресторанах — 2,5%;

- за прочие покупки — 0,5%.

При расходовании более 70 тыс. руб. кешбэк увеличивается вдвое. На остаток начисляется 1-6%. Ставка определяется периодичностью использования карты. Например, при хранении 300 тыс. руб. и трате 10-70 тыс. руб. в месяц начисляется 1%.

Альфа-карта с преимуществами

Продукт работает с платежными системами Visa и Mastercard, поддерживаются бесконтактные платежи. Карта снабжена защитным чипом. В месяц можно накапливать до 15 тыс. бонусных рублей. На остаток по счету начисляется от 1 до 6%. Максимальная ставка устанавливается при хранении более 300 тыс. руб. Плата за обслуживание отсутствует.

Альфа-карта Premium

В сервисе услуг по карте доступны разнообразные услуги от заказа гостиницы до юридической консультации.

Процент на остаток составляет от 1 до 6%. При оплате покупок в выбранных категориях банк возвращает 3% от потраченной суммы. Снимать наличные можно бесплатно в любых банкоматах во всех странах мира.

При подключении премиального пакета услуг плата за обслуживание отсутствует. В остальных случаях списывается 2990 руб. в месяц.

Alfa Travel

Альфа-Банк совместно с Аэрофлотом выпустил кобрендинговый продукт, предназначенный для клиентов, часто покупающих авиабилеты. Вместо стандартного кешбэка начисляются мили. Проценты на остаток рассчитываются по стандартным ставкам.

Alfa Travel Premium

Размер выплат по остатку достигает 6%. При оплате покупок в некоторых категориях начисляется кешбэк 11%. Клиенту предлагаются услуги страхования, трансферы, доступ в ВИП-залы аэропортов.

«Перекресток»

Продукт предназначен для получения выгоды при совершении покупок в соответствующей торговой сети. К карте подключается программа лояльности, на хранящиеся деньги начисляются проценты. Имеется чип для бесконтактной оплаты. При покупках в супермаркетах «Перекресток» начисляется увеличенный кешбэк. Баллы можно обменивать на скидки при безналичной оплате покупок. После оформления платежного инструмента поступает 2000 приветственных бонусов. Плата за обслуживание составляет 0-1000 руб. в год.

«Пятерочка»

-e1613537071660.jpg)

В мобильном приложении по карте можно получать дополнительные скидки и специальные предложения.

На остаток начисляется до 5%. За каждые потраченные в магазине «Пятерочка» 10 руб. поступает 2 бонусных балла. Плата за выпуск и обслуживание карты отсутствует. В день рождения клиента начисляются дополнительные 2500 баллов. Обналичивать деньги можно без комиссии.

«Аэрофлот»

За каждые потраченные 60 руб. начисляется 1,5 мили. За выпуск и использование платить не нужно. Комиссия за обналичивание не списывается. Доходность такой карты составляет 5%.

«Аэрофлот Black Edition»

Процентная ставка составляет до 6%. При подключении премиального пакета услуг платить за обслуживание не нужно. Помимо стандартного кешбэка, клиенту предлагаются бесплатные трансферы, доступ в ВИП-залы, страхование.

«Яндекс.плюс»

При использовании одноименных сервисов кешбэк составляет 10%. Доход по вкладу достигает 5%. Наличные можно снимать бесплатно. За выпуск и обслуживание карты «Яндекс Плюс» также не нужно платить.

РЖД и РЖД Platinum

Карта поддерживает бесконтактную оплату и программу лояльности, созданную для путешественников. Баллы, начисляемые при покупках, можно обменивать на ВИП-поездки. На остаток по мультивалютной карте начисляется до 6%. При расчете ставки учитываются ежемесячные расходы. При подключении премиального пакета доход увеличивается до 7% годовых. Стоимость обслуживания достигает 50 тыс. руб. При начислении заработной платы более 400 тыс. и расходовании от 100 тыс. руб. комиссия за пользование не взимается.

Детская карта

Контролировать карту удобно в мобильном приложении, дизайн возможно дополнить наклейками предоставляемыми банком.

При оплате заказов в кафе и ресторанах на баланс поступает кешбэк 5%. За выпуск и обслуживание такой карты платить не нужно. Однако для оформления требуется наличие соответствующего платежного средства у одного из родителей. Карты привязываются к единому счету.

При оплате покупок в компаниях-партнерах системы «Мир» кешбэк увеличивается до 5%. Комиссия за снятие денег в фирменных банкоматах не списывается.

Условия начисления процентов

Если клиент тратит менее 70 тыс. руб., начисляется минимальный процент. Максимальная сумма, по которой рассчитывают доход, составляет 300 тыс. руб. В первые 2 месяца пользования действует повышенная ставка. Параметр в этот период не зависит от ежемесячных расходов.

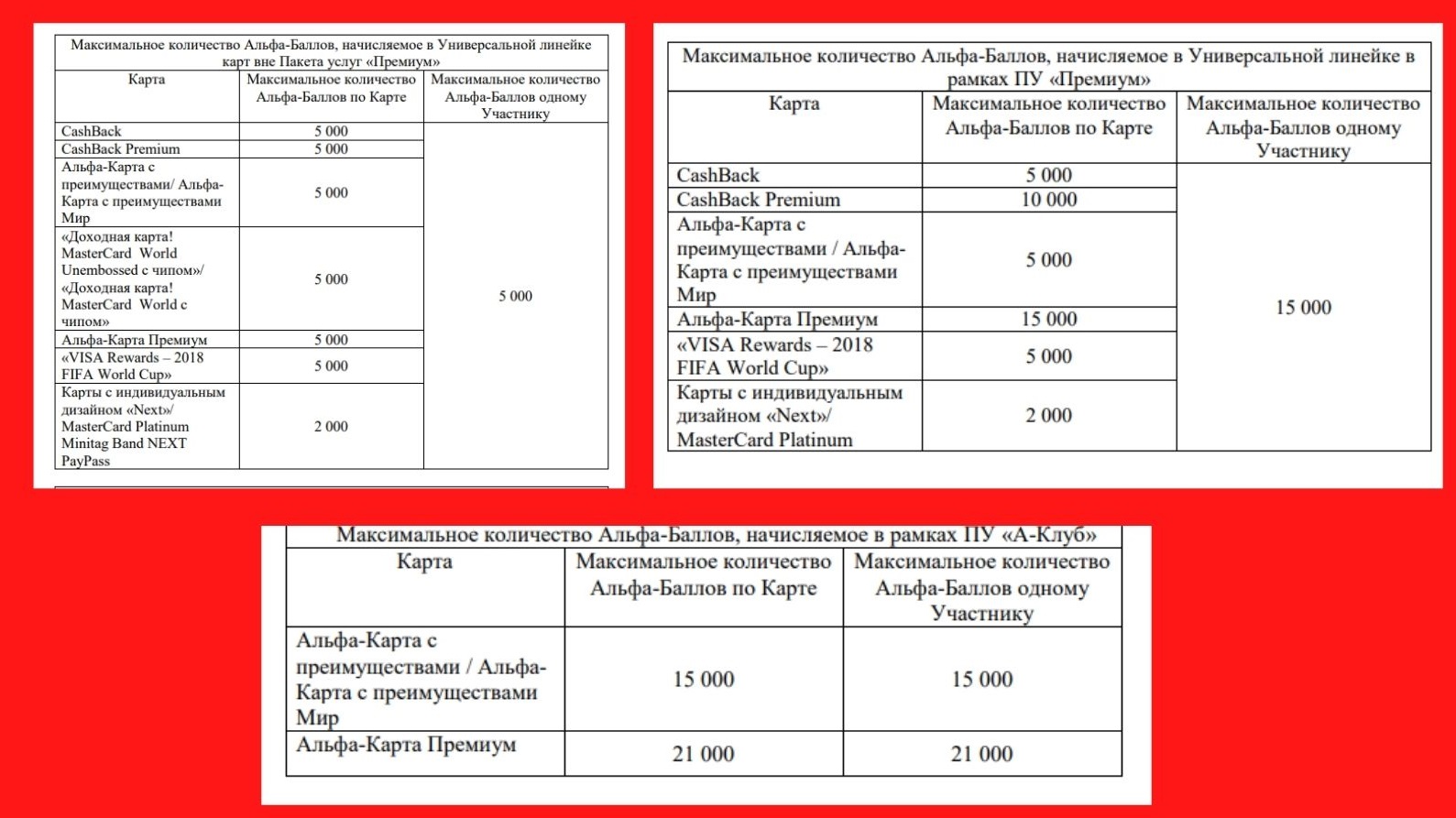

По разным видам карт и подключенным пакетам начисляются различные баллы по программе лояльности банка.

Нюансы оформления дебетовой карты

Изготовление платежного средства начинается сразу после подачи заявки. Получить карту можно на следующий день.

Подача заявки онлайн

Для заполнения анкеты на сайте alfabank.ru нужно выбрать интересующий продукт, нажать клавишу «Оформить». В заявке указывают:

- личные и контактные данные;

- серию и номер паспорта;

- место прописки.

На следующем этапе задают контрольное слово, способ доставки: в банковское отделение или на дом. Нажимают клавишу «Отправить», указывают поступающий в СМС проверочный код. Сообщение о готовности поступает на указанный в анкете номер.

Получение

При встрече с курьером или обращении в отделение предъявляют паспорт. Конверт с картой и документами передается клиенту после подписания договора.

Самый полный обзор дебетовой карты Альфа-Банка: виды, условия, как получить

Мое сотрудничество с Альфа-Банком началось в 2017 году после смены работы. У нашего нынешнего работодателя с этим банком заключен договор зарплатного проекта. Все сотрудники фирмы получают зарплаты на дебетовые карты Альфа-Банка, поэтому передо мной выбор не стоял. Карта у меня в пользовании уже более 3 лет, и явных недостатков я пока не заметила.

Немного об Альфа-Банке

Сразу скажу, что причин не доверять Альфа-Банку нет, так как он работает в банковском сегменте на территории России с 1991 года. Сейчас он входит в число самых масштабных универсальных банковских учреждений в РФ. Контрольным пакетом акций владеет консорциум Альфа-групп. Альфа-Банк является значимым игроком межбанковских кредитов и выступает одним из главных заемщиков.

Работает он с частными лицами, представителями малого бизнеса и ИП, средним/крупным бизнесом и финансовыми организациями. Из услуг предлагает физическим лицам брать кредиты наличными, пользоваться рефинансированием, открывать депозиты и накопительные счета, инвестировать личные средства и оформлять банковские карточки: кредитные и дебетовые. В этой статье мы рассмотрим все доступные дебетовые карточные продукты Альфа-Банка и все, что с ними связано.

Виды дебетовых карт

В Альфа-Банке вам несложно будет найти выгодную дебетовую карту под свои интересы, так как выбор он предлагает широкий. Чтобы правильно выбрать подходящий пластик, нужно рассмотреть условия использования каждого по отдельности и выделить для себя вариант, где больше преимуществ.

Сотрудничает банк с тремя платежными системами: MasterCard, Visa и МИР.

Учтите, что в первом случае при совершении операций за границей с вашего рублевого счета деньги сначала будут конвертироваться в евро, во втором – в доллары, в третьем – оплата покупок за пределами РФ невозможна.

Большинство предлагаемых карточек выпускается в нескольких видах.

- Standart – стандартная с минимальными функциями, в которой доступен базовый набор услуг.

- Premium – по статусу выше стандартной, ее держателям доступен более расширенный спектр функций и дополнительных услуг.

- Black edition – самый престижный дебетовый карточный продукт с более выгодным кешбэком, процентом на остаток и другими привилегиями.

Обзор дебетовых карт Альфа-Банка

Сейчас в Альфа-Банке физическим лицам доступны 15 вариантов дебетовых карт. Чтобы ваше представление о них было наиболее подробным, я опишу каждую по отдельности.

Альфа-карта

Альфа-карта – это стандартный дебетовый пластик:

- Без годового обслуживания.

- Кэшбэк и процент на остаток баланса не начисляется.

- Стоимость месячного обслуживания — 100 руб. (если держатель соблюдает определенные условия банка, платить не придется).

- Кэшбэк 1,5 % (при покупке со счета на 10 тысяч руб. в месяц и более или среднемесячном остатке более 30 тысяч).

- Кэшбэк 2 % (при совершении покупок на 70 тысяч).

- До 5,5 % по Альфа-счету.

- 1 % на остаток по обычному счету (при месячном чеке за покупки на 10 тысяч) и 6 % (при чеке свыше 70 тысяч).

Альфа-карта Premium – тоже платная версия карты:

- 5 000 руб. — стоимость месячного обслуживания (если баланс на счетах + инвестиции свыше 3 млн руб., баланс на счетах + инвестиции от 1,5 млн руб. и месячные траты свыше 300 тысяч либо зарплата поступает в размере 400 тысяч и более, месячное обслуживание становится бесплатным).

- Кэшбэк 1,5 % и 1 % на остаток баланса (при покупке со счета на 10 тысяч руб. в месяц и более).

- Кэшбэк 2 % и 6 % на остаток баланса (при тратах по карте от 70 тысяч руб.)

- Кэшбэк 3 % и 7 % на остаток баланса (если покупок совершено на 100 тысяч и больше).

- До 5,5 % на остаток по Альфа-счету.

Дополнительно к этой карте подключены премиальные сервисы: персональный менеджер и премиальное обслуживание, трансферы в аэропорты и доступы в бизнес-залы, страховка для поездок за границу, личный консьерж-сервис, обналичивание денег по всему миру без уплаты комиссии, выгодный курс конвертации валют.

Alfa travel

Alfa Travel (Visa) доступна в двух версиях.

Alfa Travel:

- Бесплатно — стоимость обслуживания за первые два месяца пользования картой.

- 100 руб. стоимость месячного обслуживания начиная с третьего месяца (если держатель не будет придерживаться одного из двух условий: среднемесячный баланс минимум 30 тысяч или куплено со счета на 10 тысяч).

- Бесплатное обналичивание денег с карты в любой стране мира — первые два месяца.

- Кэшбэк 3 % (за любые приобретения со счета).

- Кэшбэк 9 % (за покупки, оплаченные на сайте travel.alfabank.ru).

От 1 % до 6 % на остаток по счету.

Вместо денег на бонусный счет поступают мили. Их можно списывать на приобретение авиабилетов. 1 миля равна 1 руб.

За снятие денег в третий и последующие месяцы пользования картой комиссия не будет взиматься, если в месяц будет потрачено минимум 10 тысяч или величина баланса будет не менее 30 тысяч.

Alfa Travel Premium:

- Бесплатное обслуживание (плата за первый дебетовый пластик не взимается при приобретении пакета услуг «Премиум»).

- Кэшбэк 5 % (за любые покупки со счета).

- Кэшбэк 11 % (за траты на сайте travel.alfabank.ru.).

- От 1 % до 7 % на остаток по счету (в зависимости от величины среднемесячного баланса или суммы месячных затрат с пластика).

- Бесплатное снятие наличных в любой точке мира.

Начисленные мили действительны до того момента, пока вы не решите их потратить, и в обоих случаях предлагается бесплатная страховка, бесплатная упаковка багажа, доступ к счетам в нескольких валютах, безлимитный и бесплатный интернет в роуминге, доступ в залы ожидания бизнес-уровня Priority Pass, скидки на аренду машины, чеки в ресторане Novikov Group в Шереметьево и поездки бизнес-классом.

CashBack

Дебетовая карта CashBack (MasterCard) выпускается в двух версиях.

CashBack:

- 100 руб. — месячная стоимость обслуживания карты (платить не нужно, если выполнено одно из двух условий банка: затраты по счету от 10 тысяч или среднемесячный баланс от 30 тысяч).

- Кэшбэк 5 % (за покупки на АЗС от 10 тысяч в месяц).

- Кэшбэк 2,5 % (за приобретения в заведениях общественного питания на сумму от 10 тысяч руб.).

- Кэшбэк 0,5 % (в остальных случаях).

В качестве кэшбэка в денежном эквиваленте в месяц не начисляется больше 15 тысяч.

CashBack Premium:

- 5 тыс. руб. – стоимость месячного обслуживания (плата не взимается, если, если выполнены определенные условия: на счету от 3 млн., на счету от 1,5 млн плюс сумма месячных трат со счета от 100 тысяч, поступления зарплатного платежа свыше 400 тысяч)

- Кэшбэк от 1 % до 10 %.

Максимально в месяц в качестве возврата за покупки можно получить не больше 21 тысячи.

Для обеих версий действует правило ежемесячного начисления процента на остаток, его величина составляет 7 %.

Аэрофлот

Карта Аэрофлот (MasterCard) доступна в двух версиях.

Аэрофлот:

- 100 руб. в месяц — плата за обслуживание (не взимается, если с карты потрачено минимум 10 тысяч руб. в месяц или ее баланс от 30 тысяч).

- 1 % на остаток по счету (если суммарный месячный чек за покупки достиг 10 тысяч) и 6 % (если 70 тысяч).

- 1,1 мили за каждые потраченные со счета 60 руб. (если держатель купил что-либо с помощью карты на 10 тысяч в месяц).

- 1,5 мили за каждые списанные 60 руб. (если держатель потратил 70 тысяч и больше).

Аэрофлот Black edition:

- 5 тыс. руб. в месяц — стоимость обслуживания (платить за него не придется, если на остатке 3 млн и выше, или 1,5 млн + месячные затраты по карте от 100 тысяч, или на счет поступает зарплатный платеж величиной от 400 тысяч).

- От 1 % до 7 % на остаток баланса (в зависимости от величины месячных покупок).

- От 1,1 до 2 миль за каждые оплаченные 60 руб.

Списать собранные мили можно на покупку авиабилета в любую точку мира, повышение класса обслуживания, приобретение продукции и услуг у партнеров в разных категориях программы Аэрофлот Бонус.

Молодежная карта Next

Молодежная карта NEXT MasterCard доступна студентам. На выбор предлагается 5 вариантов дизайна.

- 50 руб. в месяц – стоимость месячного обслуживания (если на балансе имеется больше 30 тысяч или покупок со счета совершено более чем на 5 тысяч в месяц, платить за карту не придется вообще).

- Кэшбэк 5 % за приобретения в кинотеатрах, ресторанах, фастфудах, кафе (начисляется он, только если потрачено больше 5 тысяч руб. в месяц).

- Скидки и бонусы от партнеров Альфа-Банка.

- Отсутствие комиссии — при зачислении денег с пластиковых продуктов других банковских организаций.

Наибольшая месячная сумма возврата денег – 2 тысячи.

Яндекс.Плюс

Дебетовая карта Яндекс.Плюс (MasterCard) предлагается на 1 год без платы за обслуживание. Она предназначена для регулярных повседневных покупок, платежей и онлайн-переводов. Ее можно сделать зарплатной и брать в путешествия за границу. Главный ее плюс – высокий кэшбэк:

- 10 % (на оплату Яндекс-сервисов).

- 6 % (на оплату с сайта travel.alfabank.ru).

- 5 % (на покупки в ресторанах, оплату за разные развлечения и все, что связано со спортом и образованием).

- 1 % (на все остальное).

- 7% на остаток баланса.

Оформив подписку на Яндекс.Плюс за 169 руб. в месяц, вы получите скидку в размере 10 % от партнеров Яндекс.Такси, свыше 4,5 тысяч бесплатных фильмов на Кинопоиске, 10 ГБ и дисконт 30 % на любой тариф Яндекс.Диска, бесплатное прослушивание треков на Яндекс.Музыке, бесплатную доставку товаров с маркетплейса Беру и т. д.

При желании вы можете оформить пластик Яндекс.Плюс в пакете премиум, и тогда к вам прикрепят персонального менеджера и предложат премиальное обслуживание, консьерж-сервис, трансферы в аэропорты и пропуски в бизнес-залы, страховку, выгодный курс конвертации валюты и бесплатное обналичивание денег.

Карты для тех, кто регулярно покупает товары в магазинах «Перекресток» и «Пятерочка»

Банковские карты Перекресток (MasterCard) и Пятерочка (Visa) доступны за 100 руб. в месяц, но вам не придется ничего платить, если вы выполните одно из нескольких условий банка: потратите в месяц минимум 10 тысяч или баланс не будет опускаться ниже 30 тысяч. Другие условия для каждого пластика лучше рассмотреть по отдельности.

- 2 тыс. баллов “Перекресток” в подарок.

- 3 балла на бонусный счет за каждые 10 руб., списанные в магазине «Перекресток».

- 2,5 тыс. приветственных баллов.

- 2,5 тыс. баллов на каждый день рождения.

- 2 балла на бонусный счет за каждые 10 руб., списанные при оплате чека в магазине «Пятерочка».

- 1 балл на бонусный счет за каждые 10 руб., потраченные на приобретение товаров в остальных магазинах.

Сегодня карта Пятерочка доступна жителям Москвы, Казани, Краснодара и Екатеринбурга.

Карты для любителей компьютерных игр

Дебетовые карты World of Tanks (MasterCard), World of Tanks Blitz (MasterCard), World of Warships (MasterCard) созданы специально для любителей видеоигр. Каждая из них выпускается в двух версиях: стандартной и Black edition.

Во все трех картах в стандартных версиях:

- В подарок открывается премиум аккаунт, который доступен месяц.

- Есть возможность оплаты смартфоном.

- 50 руб. в месяц — стоимость обслуживания (если остаток баланса не опускался ниже 30 тысяч руб. или покупок со счета было совершено больше, чем на 5 тыс. в месяц плата не взимается).

Условия начисления кэшбэка:

- До 8,5 единиц золота за каждые списанные со счета 100 руб. — по картам World of Tanks и World of Tanks Blitz.

- До 8,5 дублонов за каждые потраченные с карты 100 руб. — по карте World of Warships.

Для версий Black edition применяются те же условия, что и для стандартных пластиков, и дополнительно открывается возможность пользоваться уникальной игровой техникой и всеми привилегиями, которые предполагает пакет «Премиум».

Чтобы начать пользоваться всеми преимуществами карты, требуется выполнить ее привязку к игровому аккаунту. После этого вы сможете участвовать в акциях, получать скидки в премиум-магазине и бонусы за частое применение пластика.

Карта РЖД

Дебетовая карта РЖД (MasterCard) предназначена для тех, кто часто передвигается на поезде. Выпускается она в двух версиях: Standard и Platinum.

- Бесплатное обслуживание версии Standard — первые два месяца.

- 100 руб. в месяц — плата за третий и последующий месяц пользования стандартной картой (бесплатна она для тех, кто тратит с ее счета минимум 10 тысяч руб. в месяц или держит остаток в пределах 30 тысяч руб. и выше).

- Бесплатное обслуживание версии Platinum (если она оформляется первой в рамках пакета услуг «Премиум»).

- Кэшбэк 1,5 балла за каждые списанные 30 руб. / 1 доллар / 0,8 евро для версии Standard.

- Кэшбэк 1,75 баллов для версии Platinum.

- 1 тыс. приветственных баллов.

Собранные баллы можно тратить на приобретение премиальных билетов на поезд дальнего следования или скоростной рейс «Сапсан».

Детская карта

Детская карта (MasterCard) выпускается в ярком дизайне (на выбор предлагается два вида). Она поможет ребенку развить навыки обращения с деньгами и привьет финансовую грамотность. Если ваш ребенок младше 14 лет, пластик будет привязан к вашему (родительскому) счету.

- Возможность бесконтактной оплаты.

- Удобное и бесплатное пополнение.

- Бесплатный выпуск и обслуживание.

- Кэшбэк 5 % от приобретений в любых кафе и ресторанах.

С помощью удобного мобильного банка вы сможете легко контролировать, на что и сколько потратил ваш ребенок, и даже сможете установить лимиты на категории товаров, магазины и онлайн-покупки.

Заказать детскую карту онлайн невозможно. Для этого нужно лично обратиться в офис Альфа-Банка и направить заявку, а потом лично там же и забрать готовый пластик.

Виртуальная карта

Виртуальная карта MasterCard Virtual предназначена для безопасных покупок в интернете. В физическом плане вы ее потрогать не можете, но она будет отображена в приложении с тем же номером, кодом безопасности и периодом действия. Открыть ее можно через «Альфа-мобайл».

Стоимость выпуска карты составляет 49 руб., но за месячное обслуживание платить не нужно.

Классическая карта МИР

Классическая карта МИР выпускается в национальной платежной системе. Ей присущи все функции стандартного дебетового пластика. При желании вы сможете перепривязать ее к счету в долларах или евро. Ее возможности:

- наличие чипа для платежей в стационарных торговых точках и 3-D Secure для приобретений в интернете;

- приятные лимиты на снятие наличных;

- зачисление денег на счет онлайн с пластиков других учреждений без комиссии;

- наличие постоянных скидок и акций от платежной системы МИР и других компаний-партнеров Альфа-Банка.

Условия использования: как пополнять и снимать деньги

Тарифы на пополнение и снятие денег с дебетовых карточных продуктов «Альфа-Банка» установлены следующие.

- Снимать наличные вы можете совершенно бесплатно в устройствах самообслуживания банков-партнеров Альфа-Банка: Газпромбанк, Росбанк, Россельхозбанк, Промсвязьбанк, МКБ, УБРиР, Открытие.

- Если обналичивать деньги через банкоматы других учреждений, не входящих в приведенный перечень, то величина комиссии составит 1,5 % (не меньше 200 руб.).

- С премиальных пластиков средства можно снимать бесплатно в любых устройствах самообслуживания по всему миру.

- Переводить деньги между пластиками от Альфа-Банка вы можете без комиссии. На карточки других организаций по карточному номеру отправка платежа обойдется вам в 1,95 % (минимум 30 руб.).

- Переводить средства по реквизитам счета или номеру телефона в стороннее банковское учреждение можно бесплатно.

- Вносить деньги на баланс через банкоматные устройства партнеров Альфа-Банка, а также получать переводы с пластиков других учреждений тоже можно бесплатно.

Как оформить: пошаговое руководство

В оформлении дебетовой карты от Альфа-Банка ничего сложного нет, так как особых требований к клиентам он не выдвигает. Достаточно наличия гражданского паспорта.

Подать заявку на открытие можно в ближайшем офисе учреждения и через интернет. В первом варианте вам нужно с собой взять паспорт и заполнить анкету вместе с менеджером банка. Он сразу сможет проконсультировать вас по доступным дебетовым платежным продуктам и подсказать, какой в вашем случае будет выгоднее оформить. Готовый пластик вы заберете через несколько дней.

Во втором варианте вам нужно выполнить ряд действий.

- Зайти на официальный сайт в раздел дебетовых карт, выбрать подходящую, кликнуть на фразе «Заказать карту» и заполнить все пустые поля анкеты. Нужно указать, какую версию пластика вы хотите получить, ФИО, активный номер мобильного и email.

- Согласиться с условиями договора, дать разрешение на обработку и использование персональных данных.

- Ввести серию, номер и дату выдачи гражданского паспорта, код подразделения, наименование органа эмитента, место рождения, дату рождения.

- Указать адрес постоянной регистрации (регион, город, улицу, дом, корпус, квартиру).

- Добавить имя и фамилию на английском языке, которые должны быть указаны на пластике, придумать и вписать кодовое слово для будущих идентификаций при звонках в банк, в пункте «Способ доставки» указать регион и город проживания, а затем выбрать: бесплатная и быстрая доставка на дом или получение пластика в отделении.

- Вписать одноразовый пароль, полученный в смс-уведомлении.

- Подписать документы и получить готовую карту выбранным способом.

Интернет-банк при получении дебетовой карты Альфа-Банка

Чтобы создать личный кабинет в «Альфа-клике», обратитесь в один из офисов Альфа-Банка лично, наберите номер горячей линии +7 495 78 888 78 или сделайте это самостоятельно на сайте.

- Нажмите «Интернет банк».

- Выберите «Получить логин».

- Впишите в пустые поля номер своей карточки, период ее действия и мобильный номер или номер счета в Альфа-Банке и телефон.

- Введите набор символов, поступивший в смс-уведомлении, нажмите на кнопку «Далее», после чего откроется окно с временным логином.

- Временный пароль будет прислан в смс-уведомлении.

Как только вы авторизуетесь в первый раз в «Альфа-клике», настоятельно рекомендуется сразу сменить логин и пароль на постоянные.

В меню вы увидите ваши действующие счета и карты, с которых друг на друга очень просто перебрасывать деньги. При совершении каждой транзакции вы будете сначала подтверждать ее внесением кода из смс-сообщения.

При желании вы можете скачать на свой мобильный телефон приложение «Альфа-мобайл». Через него вы получите возможность совершать все те же действия и операции, что и через обычный интернет-банк.

Преимущества и недостатки

Так как мы рассмотрели все дебетовые карты Альфа-Банка и узнали что это такое, можно выделить их преимущества и недостатки в целом.

- Возможность использования дебетовой карты без годового обслуживания при выполнении одно из нескольких требований банка (которые явно не завышены). К тому же за детскую, классическую карту МИР и Альфа-карту плата вообще не взимается.

- Большой выбор вариантов под любые потребности и интересы с выгодным кэшбэком.

- Возможность бесплатно и без комиссии оплачивать штрафы ГИБДД, зачислять деньги на баланс телефона и оплачивать коммунальные услуги.

- Серьезная система защиты от кражи средств мошенниками.

- Возможность бесконтактной оплаты.

- Удобная и многофункциональная версия личного кабинета для ПК «Альфа-клик» и для смартфона «Альфа-мобайл».

- Круглосуточная поддержка клиентов в телефонном режиме.

- Возможность заказа пластика в онлайн-режиме и получение его курьерской доставкой.

- Регулярные скидки от компаний-партнеров Альфа-Банка.

- Пополнение счета без процентов с карт других банков в любой стране мира и через устройства самообслуживания банков-партнеров.

Из недостатков я бы выделила необходимость платить за услугу смс-уведомлений о транзакциях 59 руб. в месяц. Вроде это и не огромные деньги, но если посчитать, что за год выйдет 708 руб., а плюс еще, может, придется платить все или некоторые месяцы за обслуживание счета, то в общем выйдет приличная сумма. Но сейчас практически все банки эту услугу предоставляют не на бесплатной основе. Поэтому полноценным минусом этот момент назвать сложно.

Стоит ли заказывать дебетовую карту Альфа-Банка

Я не отвечу точно, стоит ли вам открывать дебетовую карту именно в Альфа-Банке, но рекомендовать могу. Только принять окончательное решение должны вы сами после прочтения статьи и изучения всех подробностей на сайте банка.

Отзывы о пластиковых продуктах Альфа-Банка можно прочитать на многих сайтах в интернете, в основном они положительные. Если вы хотите оформить карту без посещения учреждения, а затем пользоваться ей не только в РФ, но и в любой стране за границей, и получать при тратах кэшбэк в виде милей, баллов или просто денег – попробовать стоит.

Если вам что-то не понравится, вы сможете в любой момент закрыть карту. Для этого нужно будет обратиться к сотруднику Альфа-Банка в одном из его офисов, подать письменную заявку на закрытие и передать пластиковый продукт менеджеру. Он должен при вас его разрезать. Но учтите, что счет будет закрыт не сразу, а в течение 30-60 дней, и лучше по прошествии этого времени позвонить в банк и убедиться, что он действительно деактивирован и вам в будущем не выставят чек за его обслуживание.

А если вам нужна не просто карта для хранения денег и оплаты, но вы хотите получать на нее еще и кредитные средства, не помешает рассмотреть кредитные карты Альфа-Банка.

Если вы раньше пользовалась картами Альфа-Банка или сейчас являетесь ее держателем, поделитесь, пожалуйста, своим опытом и мнением у нас в комментариях.

Источник https://cashrule.ru/finansovaya-gramotnost/banki/debetovaya-karta-alfa-banka-s-keshbekom

Источник https://alfabankpro.ru/protsenty-na-ostatok/

Источник https://vsvoemdome.ru/finansy/banki/debetovaya-karta-alfa-banka

Источник