Валютные вклады в банках Москвы

Хоть рубль и является по экономическим данным менее стабильной валютной единицей, заключать рублевые депозитные вложения имеет смысл по таким причинам:

- Процентная ставка повышена, если сравнивать с вкладами по иностранной валюте.

- Рубль является национальной валютой, поэтому депозитных предложений по нему больше всего.

- Большое разнообразие банковских продуктов.

- Вклады страхуются ФГВ.

- Больше объективных отзывов касательно сотрудничества с финансовой организацией, так как рублевые депозиты оформляют чаще.

Если сразу сравнить рублевый вклад с иностранным депозитом, то в денежном эквиваленте становится понятно, что выгоднее оформлять депозиты в национальной валюте. Большинство вкладчиков среди физических лиц оформляют депозиты в национальной валюте.

Какие недостатки при оформлении рублевого депозита нужно указать:

- Нестабильность курса рубля.

- Относительно высокий уровень инфляции.

- Имеется ограничение по максимальному страховому возмещению, если финансовое учреждение обанкротится.

Если в стране наблюдается экономическая нестабильность, то за счет инфляции и девальвации преимущество повышенного процента нивелируется. Вывод – основной фактор, останавливающий от оформления депозита в рублях, неустойчивость курса. Лица, которые не доверяют полноценно банку, даже если он самый стабильный в стране, часто побаиваются делать вклады, превышающие 1 400 000 рублей, потому что это максимальная сумма, покрываемая Фондом гарантирования вкладов.

Преимущества и недостатки валютного вклада

Оформление вклада в иностранной валюте тоже не лишено недостатков, как и преимущество. Лица, которые оформляют валютные вклады, ориентируются на такие положительные стороны:

- Так как евро и доллар являются более стабильными валютами, то и доверие к ним выше, чем к рублю.

- Имеется возможность заработать на валютном курсе.

- Валютные вклады имеют разные типы.

- Клиент может открыть мультивалютный счет.

Основной аргумент в пользу валютного вклада – стабильность в сравнении с рублем. Также можно заработать дополнительно на колебании валютного курса. Если клиент открывает мультивалютный счет, то это повышает степень надежности вклада и делает его менее зависимым от валютного колебания на рынке. Также на валютные вклады распространяется эквивалентно страхование ФГВ.

Какие минусы оформления валютного вклада можно отметить:

- Низкая процентная ставка, если сравнивать с рублевым депозитным счетом.

- Повышенные расходы на конвертацию иностранной валюты в национальную валюту.

- Возникновение возможных ограничений на проведение валютных операций.

Вывод – с точки зрения размера процентной ставки, выгоднее оформить депозитный вклад в рублях, но если в стране наблюдается сильная инфляция, то эта выгода в денежном эквиваленте нивелируется. Еще один негативный момент – повышенные расходы на конвертацию валюты и изменчивость экономической политики государства.

Поэтому важно понимать, что оформление вклада независимо от типа валюты – иностранной или национальной, имеет свои преимущества и недостатки. Каждый будущий вкладчик должен принять для себя важное решение, в зависимости от желаемых преимуществ, в какой валюте он хочет оформить депозит.

Краткий перечень рекомендаций по открытию вкладов

Если будущий вкладчик в замешательстве и не знает, какой вклад по валюте ему выбрать, следует придерживаться общих рекомендаций от экономистов, включающих такие пункты:

- Делать вклад и хранить деньги нужно в той валюте, в которой вкладчик желает тратить финансы.

- Выбирая вклад в иностранной валюте или рублях, нужно руководствоваться не только выбором размера процентной ставки, но и учитывать возможный показатель инфляции.

- При относительно равных условиях необходимо отдавать предпочтение той валюте, которая имеет стабильные показатели. В этом плане рубль проигрывает зарубежным ведущим валютам – евро и доллару.

- Если имеется возможность, то можно провести диверсификацию сбережений за счет размещения вкладов в рубле и зарубежной валюте в разных банках или посредством открытия мультивалютного счета.

В данной статье будут рассмотрены вклады с самыми высокими ставками по валютным вкладам.

Чтобы знать, в какой валюте лучше открыть депозитный счет, нужно учитывать уровень стабильности российского экономического рынка. На данный момент ситуация стабильная. Если суммы вкладов небольшие и сроки вложений до года, то можно оформить сделку в рублях. Иностранную валюту следует класть на депозитный счет с ориентиром на перспективу. Долларовые или счета в евро лучше класть на несколько лет под выгодный процент в надежных международных банках. В особенности это актуально для крупных сумм.

В любой ситуации, если вкладчик выбрал корректно банк для сотрудничества и имеет большие депозитные валютные вложение, то он может неплохо заработать. Грамотно оформленный депозит – залог стабильного пассивного дохода. Ниже будут указаны перечни надежных банков с актуальными предложениями, где можно оформить валютные вклады под выгодный процент.

Как оформить в валюте вклады в Москве, краткий алгоритм действий

Прежде, чем оформить депозитный договор в банке, рекомендуется внимательно изучить образец договора, предоставляемого перед заключением сделки. Может возникнуть такая ситуация, что в договоре будут прописаны дополнительные условия, которые не подходят вкладчику. Пример – выплата денег по ставке только в конце срока действия договора, а клиент хочет получать проценты ежемесячно на карточный счет. Поэтому депозитный договор необходимо перечитывать вдумчиво, прежде чем подписать его.

Нет конкретных отличий при оформлении валютного депозитного вклада в сравнении с рублевой сделкой. Чтобы открыть вклад, нужно посетить банковское отделение, иметь при себе необходимую сумму и документы. Также можно подать онлайн-заявку на сайте банка или через мобильное приложение. Второй вариант предусмотрен для действующих клиентов банка. Если вкладчик еще не сотрудничал с банком, то ему придется лично посетить филиал финансовой организации.

При посещении банковского отделения вкладчик приносит документы, указывает контактные данные. Наличие мобильного телефона и прописки является обязательным. Далее клиент выбирает подходящий депозит, подписывает договор, вносит в кассу денежную сумму. Также в этом банке вкладчику открывают карточные счета.

Чтобы открыть депозит в онлайн режиме, необходимо выбрать подходящий вариант, подписать договор, внести в анкету личные данные и контактную информацию. Затем открывается депозитный счет, и вкладчик переводит денежные средства на него с помощью использования мобильного приложения.

Вклады в валюте под высокий процент, куда наиболее выгодно положить деньги

Информация, указанная ниже, взята из проверенных материалов и источников по актуальным ставкам. Список лучших предложений в 2021 году в России, где можно открыть под высокий процент валютный вклад, включает такие актуальные предложения на сегодня:

- Банк Тинькофф. Мультивалютный вклад на ваших условиях. Минимальная сумма вклада – от 50 000 рублей (650 долларов США или 570 евро). Сроки оформления сделки – от 90 дней до 732 дня. Размер процентной ставки – до 5% на 365 дней. Капитализация по мультивалютному вкладу не предусмотрена, проценты начисляют каждые 30 дней, прибавляя к сумме вложения. Частичное снятие и пополнение переводами на счет предусмотрено контрактными условиями сделки. Запрещено разрывать действие договора раньше установленных сроков. Также действует автоматическая пролонгация. Минимальная сумма для частичного обналичивания – до 15 000 рублей или 100 долларов США/евро/фунтов стерлингов.

- ЭнергоМашБанк. Вклад в евро. Минимальная сумма вложения начинается от 100 евро. Сроки оформления договоренности – от 181 дня до 730 дней. Процентное начисление – до 1.7% за 366 дней. Проценты приходят на карту ежемесячно, капитализация не предусмотрена по данному предложению. Можно регулярно делать переводы на счет. Частичное обналичивание запрещено. После окончания срока действия вклада автоматическое продление не оформляется, нужно повторно посещать филиал. Чтобы продолжить срок действия договоренности, нужно положить к сумме вклада от 100 евро на счет сверху.

- УБРиР. Вклад в долларах США. Минимальная сумма для вклада начинается от 300 долларов США. Термин оформления фиксированный, и составляет 390 дней. Ставка – 1.3% годовых, без капитализации. Выплаты приходят на карту каждый месяц в одинаковых числах. Доступно частичное обналичивание, можно регулярно проводить дополнительные переводы счет. Условий для проведения льготного расторжения контракта нет. Автопродление не оформляется. Частично снять вклад можно до трех раз в году и в сумме, не превышающей 1 000 долларов США за один раз.

- Россельхозбанк. Накопи на мечту. Сумма вклада – от 100 до 300 000 долларов США. Сроки оформления договоренности – от 731 дня до 1096 дней. Процентная ставка – до 0.5% годовых. Имеется возможность пополнения депозитного вклада, также предусмотрена автоматическая пролонгация сделки. Нет возможности частично снимать денежные средства. Проценты выплачивают на карточный счет ежемесячно. На льготных условиях можно досрочно расторгнуть депозитную сделку. Предусмотрена капитализация процентов, в ходе которой процентная ставка увеличивается ежегодно. В онлайн режиме открыть данный тип договора нельзя, нужно посетить банковское отделение.

- МИнБанк. Классический вклад в долларах. Минимальная сумма вклада – 1000 долларов США. Срок оформления сделки – от 120 до 1095 дней. Ставка – 0.01%, без капитализации. Выплата процентов проводится в конце срока действия депозитного договора. Депозитный счет нельзя пополнять, частичное снятие денежных средств также не предусмотрено. Имеется возможность автоматического продления действия депозитной сделки после ее завершения. Также вклад можно открыть в онлайн режиме. Второй вариант этого вклада – классический в евро. Условия те же, размер процентной ставки идентичный.

- Юникредит. Для жизни в долларах. Сумма вклада – от 1 500 до 200 000 долларов США. Срок оформления сделки – от 367 дней до 1100 дней. Максимальный размер доходности – 0.7% в год с учетом капитализации. Пополнять вклад переводами и частично обналичивать финансы нельзя по условиям контракта. Проценты выплачивают ежемесячно на счет банковской карты. Условий для досрочного расторжения депозитной сделки нет. Также данный вклад можно открыть в режиме онлайн дома. В конце срока сделка автоматически продлевается, если вкладчик желает продолжить сотрудничество с банком.

- Челиндбанк. Привилегия в долларах. Минимальная сумма вклада составляет 45 000 долларов США. Срок оформления сделки – 370 дней. Размер процентной ставки – 0.5%, с учетом капитализации. Имеется возможность частичного снятия денежных средств и пополнения депозитного счета. В конце срока сделку продлевают автоматически. Можно досрочно разорвать депозитный договор на льготных условиях. Чтобы открыть вклад, необходимо посетить банковское отделение, так как онлайн открытие депозитного счета по этому предложению не предусмотрено. Также этот банк предлагает оформить вклад в евро. Минимальная сумма вклада начинается от 40 000 евро и размер процентной ставки не превышает 0.01% с учетом капитализации.

- Челябинвестбанк. До востребования, долларовый договор. Нет ограничений по минимальной сумме вклада. Размер депозитной ставки – до 0.01%, с учетом капитализации процентов. Сроки вклада не ограничены и начинаются от 1 дня. Можно регулярно пополнять вклад и частично снимать денежные средства. Также возможно досрочно расторгнуть сделку, по требованию вкладчика. Проценты начисляют ежемесячно на карточный счет. Имеется автоматическая пролонгация сделки. Открыть вклад можно только в банковском отделении.

- Газпромбанк. Тип контракта – до востребования, в долларах США. Условия сотрудничества похожи на накопительный счет. Минимальный термин заключения договора – 1 день, положить на счет можно от 10 центов. Начисления в процентах не превышают 0.01% по ставке. Клиент, который оформляет такой тип договора, может регулярно переводить финансы и снимать часть вложений. Также можно в любой момент разорвать сделку без потери процентных выплат. Автоматически контракт в конце срока не продлевают. Чтобы открыть счет, не выходя из дома, для этого используем мобильное банковское приложение. Имеются условия для капитализации, а деньги вкладчик по начислениям может получить только в конце срока. Подобную сделку можно заключить в франках или фунтах стерлингах.

- Евроальянс. Срочный в долларах. Ставка составляет 0.05%, с капитализацией. Минимальный размер вложений начинается от 400 долларов США, что эквивалентно 30 000 русских рублей. Оформить депозитную сделку можно от 181 дня до 272 дней включительно. Нельзя делать переводы на счет с целью пополнения, как и обналичивать часть вложенной суммы. Начисления переводят клиенту в конце срока действия контракта. Чтобы оформить договор, необходимо посетить банковский филиал организации.

- Солидарность. Премиальный долларовый счет. Минимальный размер вложений начинается от 10 000 долларов США. Термин заключения договора – от 181 дня до 395 дней. Размер начислений составляет 1.6% на 365 дней. Клиент имеет возможность делать переводы и обналичивать часть вложений. Также можно разорвать контракт в любой день, не теряя накопленные начисления. Переводы по выплатам приходят раз в 30 дней, на карту. Можно открыть в онлайн режиме сделку. Аналогичный вариант – оформление сделки в евро. Минимальная сумма вложения будет составлять 5 000, а ставка не превышает 0.05%.

- Русский стандарт. Доход в валюте. Чтобы открыть договор по этому депозитному предложению, нужно положить на счет от 3 000 долларов США. Ставка – от 0.1% до 0.5%, без капитализации. Термин заключения контракта – от 180 дней до 360 дней. После оформления договора вкладчик не может делать переводы, как и обналичивать часть вложений. Можно разорвать соглашение с банком в любой день досрочно, без потери процентных начислений. В конце срока сделки вкладчик получает финансовые средства, вместе с вложением.

- Альфа банк. Альфа депозит (в долларах США). Размер ставки составляет от 0.2% до 1% на 365 дней, учитывая капитализацию. Минимальный размер вложений начинается от 1 доллара. Сроки оформления договора – от 1 дня до 365 дней. После оформления контракта клиент имеет возможность регулярно делать переводы и обналичивать часть вложений. Можно в любой день разорвать сотрудничество с банком, не теряя начисленные проценты. Начисляют выплаты ежемесячно, в последний календарный день месяца. Можно заключить сделку по депозиту в онлайн режиме. Достаточно подать заявку через сайт и заполнить анкету. Особые условия – возможность открытия до 5 счетов, в разной валюте.

- Энергобанк. Классика – доллары. Чтобы договор по депозиту можно было заключить, нужно положить на счет от 100 долларов США. Термины оформления сделки варьируют от 15 дней до 540 дней. Ставка по выплатам колеблется от 0.1% до 0.35%, без предусмотренной капитализации. Можно делать переводы на депозит, пополняя его и обналичивать часть вложений. Также в любой день можно разорвать действие договора, не теряя начисления. В конце срока действия депозита начисляют доход по процентам. Открыть этот депозит можно как в онлайн режиме, так и в банковском отделении. Подобные условия предоставлены и для счета в евро, но ставка снижена до 0.01% в этой валюте.

- МТС. Доступный – в долларах США. Чтобы оформить депозитную сделку, необходимо положить от 1 доллара в качестве вложения. Размер ставки – 0.01%, без капитализации. Клиент может регулярно делать переводы, но не может обналичить часть вложенных финансов. Сроки оформления – от 1 дня до 370 дней. Можно в любой день разорвать сделку, без риска потери процентов. Начисляют финансы по ставке раз в 30 дней на карту. Также депозит можно открыть в режиме онлайн.

Чтобы узнать более детальную информацию касательно указанных депозитных предложений, рекомендуется связаться с банковским представителем, чтобы задать уточняющие вопросы.

Мнение редакции

Депозитное вложение в валюте будет выгодным в плане дохода, если класть на счет большие суммы под выгодные проценты. Некоторые банки могут предоставить такую возможность, но нужно найти депозиты с высоким процентом. В перечне актуальных предложений имеются выгодные условия для сотрудничества.

Вклады в долларах

Задумываясь, как сохранить сбережения от инфляции, население переводит их в иностранную валюту. Доллар, как международное платежное средство, выглядит привлекательно в данной ситуации. Несмотря на то, что ставки по валютным вкладам невысокие, поместить деньги на депозит выгоднее, чем хранить дома. Подробный обзор долларовых вкладов, включая преимущества, недостатки, возможные нюансы, а также актуальные предложения различных банков* содержатся в статье.

Особенности вкладов в долларах

По сравнению с высокой доходностью рублевых депозитов, по долларовым предлагаются более низкие ставки. В сложной экономической ситуации валютные вклады отличаются стабильностью и позволяют клиентам снизить собственные риски. Эксперты утверждают, что если начнется разрушение мировой финансовой системы, то российский рубль раньше доллара отреагирует на подобный негативный процесс.

Открыть депозиты в американской валюте в России могут крупные инвесторы, физические и юридические лица. Минимальный размер суммы обычно составляет 100 долларов. Большинство национальных банков предлагает вклады в иностранных средствах на таких же условиях, как и для рублей.

- По срокам они разделяются на долгосрочные срочные и бессрочные продукты.

- По способу оформления – стационарно в отделении банка и в режиме онлайн.

- По методу начисления процентов – с капитализацией в конце года, квартала, месяца, недели и без капитализации.

- По назначению – вклады сберегательные, накопительные и до востребования.

- По порядку внесения средств на счет – пополняемые и не пополняемые.

- По способу выплаты процентов – авансом, ежемесячно, в конце года.

Особенности вкладов в американской валюте заключаются в предоставлении банками менее выгодных условий размещения денег по отношению:

- к срокам вкладов;

- ставке по процентам;

- возможности снятия средств;

- лимитным ограничениям.

Таким способом финансовые организации защищаются от риска возможной девальвации валюты и привлекают население к оформлению рублевых депозитов.

Банки рекомендую обратить внимание на вклады в долларах в Москве следующим категориям клиентов:

- имеющим постоянный доход в долларах;

- откладывающим деньги на заграничный отдых;

- планирующим приобрести за границей в собственность недвижимость;

- не доверяющим российской валюте.

Иностранцы, проживающие длительное время в России, также могу оформить валютный вклад. Для этого потребуются документы:

- удостоверение личности;

- миграционная карта;

- справки, подтверждающие право нахождения иностранного гражданина в России.

Эксперты финансового рынка для большей надежности рекомендуют размещать средства в трех валютах одновременно (рублях, долларах и евро), т.е. на мультивалютных депозитах. Это обосновано постоянным варьированием между собой американской и европейской валюты. Относительно рубля существует мнение, что он достиг своего минимума и прогнозируется его дальнейший медленный рост.

Достоинства и недостатки вкладов в долларах с высоким процентом

Если вы нашли депозит в американской валюте с высокой ставкой и выгодными условиями, то при его оформлении получите определенные преимущества.

Гарантию стабильности и надежности, защиту денег от инфляции, особенно в краткосрочном периоде. Ведь от экономики США зависит большинство стран-экспортеров со слабой валютой. Поскольку доллар является международным платежным средством, в ближайшие годы ничего особо не изменится.

Гарантию стабильности и надежности, защиту денег от инфляции, особенно в краткосрочном периоде. Ведь от экономики США зависит большинство стран-экспортеров со слабой валютой. Поскольку доллар является международным платежным средством, в ближайшие годы ничего особо не изменится.- Для долларовых вкладов банки предусматривают страхование на сумму, не превышающую 1 млн. 400 тыс. в пересчете на рубли. В случае разорения финансовой организации, государство осуществляет выплаты по валютному курсу Центробанка, установленного на момент страхового случая.

- В большинстве банков вклады в долларах оформляются бесплатно, разрешается пополнение, при досрочном изъятии вклада предусматривается льготная ставка. Вносить дополнительные средства на счет можно не только в долларах, но и рублях.

- При желании клиента, проценты зачисляются на его пластиковую карту. Когда на счет оформляется свыше 1000 долларов, банк предоставляет вкладчику карту международного образца, действующую в любом государстве мира.

При оформлении части вклада в долларах вы получите возможность компенсировать риски. В случае резкого снижения курса рубля потери возместятся за счет роста американской валюты.

В качестве недостатков депозитов в долларах обратите внимание на следующие негативные моменты:

- Нельзя категорично сказать, что доллар не подвергается инфляции. По отношению к золоту американская валюта ежегодно теряет около 30%.

- По депозитам в долларах банки предлагают доход в 2–2,5 раза ниже, чем по рублевым продуктам.

- В долгосрочных перспективах гарантий стабильности и надежности доллара экономисты не дают. Поэтому низкие ставки, предлагаемые банками, вряд ли компенсируют инфляцию вкладов, оформленных на длительный срок.

- Большинство российских граждан получает заработную плату в рублях. При их переводе в доллары в ходе обменных операций теряется часть средств.

Какие сегодня по вкладам в долларах проценты в разных банках

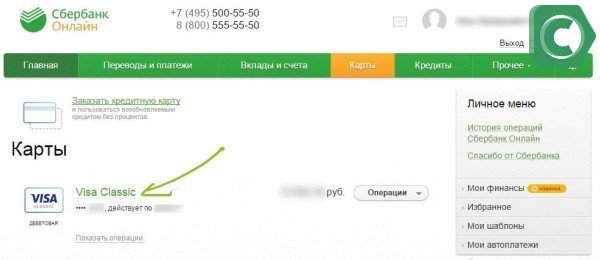

Сбербанк предлагает следующие депозитные программы в долларах:

- «Сохраняй», по годовой ставке 1,8–5,05% на срок от 1 месяца до 3 лет. Пополнение и частичное снятие не предусмотрено. Первичная сумма – 100 долларов.

- «Пополняй», под 3,08–5,0% годовых на срок от 3 месяцев до 3 лет. Разрешается вносить дополнительные средства, частичное снятие не предусмотрено. Начальная сумма – 100 долларов.

- «Управляй», со ставкой 2,86–4,95% годовых от 3 месяцев до 3 лет. Вклад пополняемый, с частичным снятием и минимальной суммой 1 тыс. долларов.

Вклады «Мультивалютный» и «Международный» предусматривают размещение денег в трех видах валюты.

Банк ВТБ24 разработал следующие программы вкладов:

- «Комфортный», под 2,6–3,65% на срок от 6 месяцев до 3 лет, с возможностью пополнения и снятия денег.

- «Накопительный», по ставке 1,7–3,8% со сроком 3 месяца–3 года, пополняемый, без частичного снятия средств.

- «Выгодный» – со ставкой от 1,75 до 3,85% годовых. Оформляется на период 3 месяца – 3 года, со льготными условиями при досрочном изъятии средств.

Газпромбанк также предоставляет населению возможность открыть вклады в долларах.

- «Перспективный», от 4% годовых на 6 месяцев–3 года, без снятия и пополнения.

- «Накопительный», от 3,9% годовых, от 6 месяцев до 3 лет, разрешено пополнение, досрочное снятие не предусмотрено.

- «Динамичный», от 3,8% на период от 1 до 3 лет. Допустимо пополнение и снятие денег.

По представленным программам Газпрома размер первоначальной суммы составляет 500 долларов.

Альфа-Банк предусматривает следующие депозитные программы в американской валюте.

- Пополняемые продукты «Премьер» по ставке от 1,5 до 4,7% годовых и «Потенциал» под 1,1–4,0% с минимальным сроком 3 месяца.

- Не пополняемые вклады «Победа» и «Премия» по ставкам от 2 до 5,96% и сроком от 3 месяцев до 3 лет; «А+» под 1,8–4,9% годовых на период от 90 до 765 дней.

Первоначальный взнос по представленным вкладам от 500 долларов, исключением является «А+» с 30 тысячами долларов.

Высокие ставки по депозитам в долларах предлагаются:

- В Республиканском социальном коммерческом банке по срочному пополняемому депозиту под годовой процент от 2,5 до 8,0. Срок действия: 3 месяца–1 год. Минимальный взнос: 1000 долларов без капитализации и 500 – с капитализацией.

- В Агроинкомбанке по вкладу «Активный», с годовой ставкой 5,2–7,0% на срок от 3 месяцев до 1 года и минимальной суммой 30 долларов.

- В Банке Агросоюз по депозиту «Золотые зерна», под 5,9–7,0% годовых, на срок 6 месяцев–3 года и минимальным взносом 100 долларов.

- В Инвестторгбанке по программе «Оптимальный» – от 5,25 до 5,5% годовых со сроком от 3 месяцев до 3 лет и минимальной суммой 100 долларов.

«Подводные камни» вкладов в банках в долларах

Чтобы не потерять доход из-за собственной беспечности и неграмотности, при оформлении валютного вклада внимательно изучайте договор и не бойтесь задавать вопросы специалистам. Не стоит полностью полагаться на репутацию финансовой организации – прочитайте соглашение в спокойной обстановке и обратите внимание на следующие нюансы.

Как и где открыть долларовый депозит под высокий процент — пошаговая инструкция + советы как избежать “подводных камней”

Повсюду банки рекламируют рублевые депозиты для физических лиц, зазывая привлекательными условиями и высокими ставками. А вот о вкладах в инвалюте говорят меньше, как бы мимоходом.

Почему так? Имеет ли смысл вкладываться в них? В каких случаях валютные вклады то, что физлицу нужно? Где предлагают выгодные валютные депозиты?

На эти и другие часто встречающиеся вопросы вы найдете ответы в нашей новой статье.

Вклады в долларах — защита накоплений от инфляции или способ пассивного заработка

Размещая свои деньги на банковские депозитные счета, вкладчик, как правило, преследует 2 цели: накопить нужную сумму, например, на крупную покупку или отдых, и/или получить дополнительный пассивный доход от вложений.

Во времена нестабильной экономической ситуации в стране граждане, имеющие на руках денежные средства, ищут способ защитить свои накопления от инфляции.

Всё чаще их взоры устремляются к валютным депозитам. Особо популярными становятся счета в долларах. Связано это, прежде всего, с падением курса рубля по отношению к иностранным валютам, например, к доллару.

В такой ситуации открытие валютных вкладов более выгодно по сравнению с их рублевыми аналогами, даже несмотря на то, что ставки по ним гораздо ниже депозитов в отечественных деньгах.

Если вас в первую очередь волнует защита своих сбережений от обесценивания, то открывать лучше счета в так называемых резервных валютах. Самая известная их разновидность — $ США. Такие валюты имеют достаточно стабильный курс и динамику к постоянному его укреплению.

На накопления в инвалюте падение российского рубля не оказывает никакого влияния. Сразу хочу обратить ваше внимание, что нормально заработать на процентах по таким вкладам при нынешних ставках можно, инвестируя крупные суммы на длительный срок.

Ярким образцом того, как можно хорошо заработать на валютных инвестициях в банковские депозиты, служит реальная ситуация из моей практики.

Пример

Татьяна в конце 2010 г. получила в наследство однушку на окраине Москвы. Так как у неё было собственное комфортабельное жильё, она решила продать «лишную» жилплощадь и на вырученные деньги купить жильё где-нибудь поближе к теплу и морю.

Сказано — сделано! И вот она уже обладатель крошечной студии в адлеровском районе Сочи. После сделки у неё осталось немного денег , на которые Таня, по совету знакомого банковского работника, открыла долларовый депозит.

Вскоре в РФ грянул очередной кризис, рубль «упал», а доллар значительно «подрос». По окончанию срока размещения в 2012 г. Татьяна не знала, что делать с деньгами дальше, и поэтому пролонгировала договор еще на один срок.

В итоге, когда в феврале 2015 г. пришло время закрывать вклад, у девушки числилась сумма более чем в 2 раза превышающая первоначальный взнос. Заработать такую прибыль на рублевых депозитах Татьяна, конечно, за это время не смогла бы.

Подробнее о валютных банковских вложениях смотрите в видеосюжете:

Как открыть вклад в долларах — пошаговое руководство

Предлагаю подробнее познакомиться с процессом открытия долларового депозита. Это сэкономит время и убережет вас от досадных ошибок.

Алгоритм очень схож с порядком по рублевым вкладам, но есть небольшие нюансы, на которые лучше обратить внимание заранее.

Шаг 1. Выбираем банк и программу вклада

По состоянию на 01.02.2018 в РФ ведут деятельность 558 кредитных организаций, имеющих 869 филиалов на всей территории страны. Представьте теперь, сколько продуктов и услуг они предлагают нам с вами! Согласитесь, выбрать что-то нужное и выгодное совсем непросто.

В такой ситуации на помощь приходит интернет и современные технологии. Я советую не тратить время на самостоятельные поиски и анализ, а сразу воспользоваться специальными сервисами по подбору финучреждения и депозитной программы. Например, такими, как sravni.ru и banki.ru.

Здесь представлены все действующие банки — от Сбера и VTB24 до региональных финучреждений.

На этих сайтах вы сможете:

- проанализировать рейтинги кредитных организаций;

- познакомиться с отзывами тех, кто имеет опыт в нужном вопросе;

- ознакомиться с множеством программ практически по всем банкам, действующим в РФ;

- провести сортировку по заданным именно вами параметрам;

- отобрать для детального сравнения понравившиеся предложения.

Хочу обратить ваше внимание, что многие банковские учреждения предлагают своим клиентам делать онлайн вложения через интернет-банк. Нередко для таких видов применяется повышенная процентная ставка. Это удобно и выгодно.

Но если вы не продвинутый инвестор и впервые планируете вложиться в валюту, то в этом случае я рекомендую обычный офлайн способ подбора. Как показывает мой опыт, многие россияне всё ещё плохо ориентируются в вопросах конвертации, не всегда правильно трактуют условия того или иного банковского продукта.

Вот именно поэтому следует лично посетить выбранный банк, и неспеша разобраться во всех договорных тонкостях. Эта консультация вас ни к чему не обяжет, но позволит сделать правильный выбор. Потом вы можете прийти домой и открыть онлайн вклад, либо сразу в офисе заключить договор по классическим предложениям.

Программу советую подбирать, исходя из цели вложений. Например, если планируете обучаться в Лондоне — ищите вклад в фунтах, собираетесь купить недвижимость в Испании — копите в евро, хотите подзаработать на процентах и курсовой разнице — присмотритесь к быстрорастущим валютам.

Шаг 2. Приходим в отделение банка и изучаем договор

Придя в офис, ознакомьтесь с документацией по всем приглянувшимся продуктам. Вчитывайтесь внимательно во все пункты, не торопитесь. Сложные или непонятные моменты выясняйте сразу у операциониста.

Читая договор валютного вклада, обращайте внимание на:

- Наличие/отсутствие капитализации.

- Срок вложений.

- Процентную ставку.

- Условия конвертации при окончании срока.

Шаг 3. Подписываем соглашение и вносим средства на счет

Бумаги прочитаны, вопросы решены, все понятно и устраивает. Предъявите паспорт менеджеру, подпишите соглашение, внесите деньги.

Средства принимаются как в рублях по курсу банка, так и в валюте открываемого вклада, наличными, либо безналично. После внесения денег, заберите свой экземпляр документации, подтверждающий ваше право на открытый депозит.

Где открыть вклад в долларах под максимальный процент — обзор предложений банков

Вы хотите открыть долларовый депозит и ищите банк с наиболее выгодным предложением?

Хотите открыть вклад в долларах на максимально выгодных условиях? Тогда не торопитесь — выбирайте банк, который предложит лучшие условия конкретно для вас!

Не трате своё время! Ознакомьтесь с экспертным обзором. Возможно, какая-то из программ 3-х представленных банков вам подойдёт.

Тинькофф Банк

Это первый российский банк, входящий в состав группы известного онлайн провайдера финансовых услуг TCS Group Holding PLC. Кредитная организация ведёт свою деятельность без розничных отделений, дистанционно, Широкая линейка собственных и партнерских продуктов и услуг удовлетворит любого, самого взыскательного клиента.

У частных лиц пользуются популярностью кредитные карты и депозитные предложения.

| Срок (в месяцах) | Рубли | $ | Евро |

| 3-5 | 6,16 | 0,7 | 0,7 |

| 6-11 | 7,76 | 1,5 | 0,7 |

| 12 | 7,76 | 2,01 | 0,9 |

| 13-24 | 7,14 | 1,98 | 0,86 |

Вклады от Тинькофф Банка отличают не только высокие ставки, но и бонус за безналичное пополнение, возможность повысить ставку,

Touch Bank

Розничный банк международной группы OTP Group.

Деятельность ведется по 3 направлениям:

- кредиты;

- банковские карты;

- депозиты.

Особого внимания заслуживают депозитные программы, обладающие следующими преимуществами:

- высокие ставки — 6-7%;

- выплата % ежедневно;

- принимаются вложения в рублях, долларах, евро, фунтах стерлингов;

- открытие и обслуживание — бесплатно.

Альфа-Банк

Появился на российском банковском рынке в 1990 г.

Сегодня это универсальная кредитная организация, предлагающая все виды банковских продуктов и услуг:

- Частным лицам — карты, кредиты, вклады, ипотека, инвестиции, перевод средств, премиум обслуживание.

- Малому бизнесу и ИП — открытие счетов, РКО, кредитование, зарплатный проект, электронная коммерция.

- Среднему и крупному бизнесу — открытие счетов, кредитные продукты, ВЭД, инвестирование, зарплатные проекты.

- Финансовым организациям — Forex и торговые операции, документарные операции, депозитарий, межбанковское кредитование.

У Альфа-Банка имеется несколько депозитных программ для частных вложений: с пополнением и без, с процентными ставками от 4,8 до 6,10% для рублевых вложений, от 0,45 до 2,3% в долларах, от 0,01 до 0,20%.

Как контролировать состояние счета — 3 проверенных способа

Деньги любят счёт, поэтому контроль своих сбережений на банковских счетах будет совсем нелишним.

Я расскажу о 3-х самых доступных способах контроля счета.

Способ 1. Обратитесь в ближайшее отделение банка и сделайте запрос

Не самый быстрый и не самый удобный для вкладчика способ, но он имеет одно неоспоримое преимущество: получаемая выписка будет заверена «живыми» печатью и подписью ответственного сотрудника. А, как известно: «Что написано пером, не вырубить топором«!

Есть и ещё одна особенность у такого метода: все получаемые сведения быстро устаревают, если, допустим, ваш счет — с ежедневной капитализацией. Сегодня вы получили сведения о состоянии счёта, а наутро остаток уже изменился, банк причислил % за истекший день. Разумеется, это не критично.

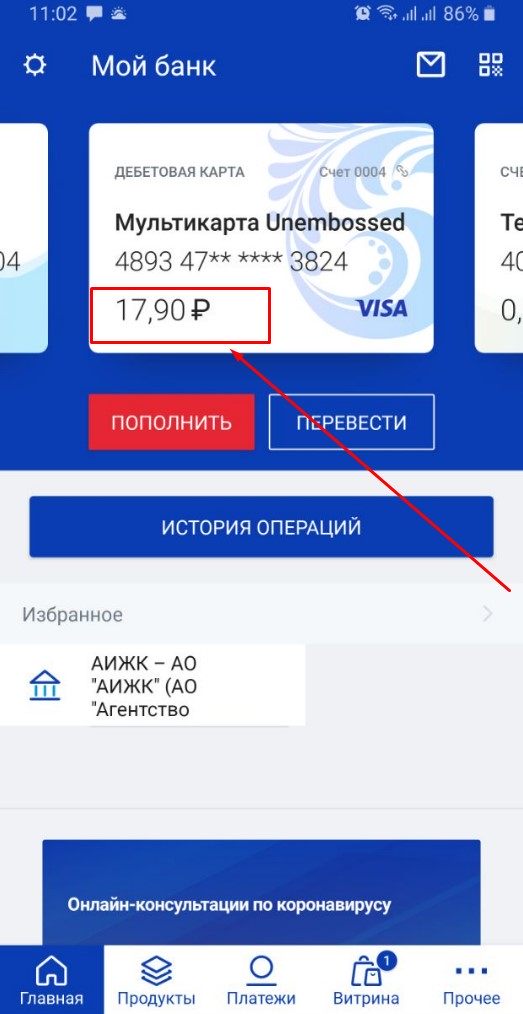

Способ 2. Воспользуйтесь личным кабинетом интернет-банкинга

Хотите контролировать свои средства практически в режиме онлайн? Сделать это легко, если вы обладатель личного кабинета в интернет-банке. В этом случае контроль всех операций по счетам доступен вам 24 часа 7 дней в неделю, без выходных и перерывов.

Такой способ не только прост, но и бесплатен. Просматривайте и распечатывайте интересующие вас данные так часто, как нужно, не платя при этом ни копейки.

Способ 3. Подключите услугу СМС-информирования

Личный визит в офис и запрос через интернет-банкинг по каким-либо причинам не подходит? Подключите СМС-информирование и получайте сообщения по каждой приходно-расходной операции.

Важно! В большинстве кредитных организаций эта услуга платная. Средняя стоимость — 30-60 руб. в месяц. Если вы открываете счет на небольшую сумму, то не советую пользоваться таким способом. Плата может «съесть» почти весь доход.

Пример

Предположим, вы открыли долларовый депозит на сумму 500$ под 2% годовых без капитализации сроком на 1 год.

В итоге за весь период получен доход 10$.

Допустим, на этот момент 1$=60 руб. За СМС-информирование за год оплачено в зависимости от тарифа от 360 до 720 руб. Считайте сами, что осталось от полученной вами депозитной прибыли.

Как избежать “подводных камней” при оформлении вклада — полезные советы для вкладчиков

Наверное, когда-нибудь наступит такое время, когда мы сможем подписывать банковские депозитные договора с закрытыми глазами, настолько они будут прозрачными, правильными, в полном соответствии с законодательными нормами.

Чтобы обойти подводные камни — читайте наши советы!

Пока всё не так безоблачно. Договоры, тарифы, общие условия имеют множество «подводных камней». Поэтому важно знать хотя бы основные из них. Так вы сможете противостоять уловкам.

Совет 1. Выбирайте надёжный банк

Редко кто из наших сограждан обращает внимание на надёжность кредитной организации при открытии банковского депозита. Все знают, что до 1,4 млн. руб. денежные средства застрахованы государством в лице Агентства по страхованию вкладов.

Однако, размещая деньги на валютные депозитные счета, стоит проверить выбранное банковское учреждение на благонадёжность. Предвидя ваше непонимание и вопросы, сразу отвечаю: всё дело в том, что в случае банкротства банка возмещение вкладчик получит не в валюте, а в рублях по курсу, действующему на день отзыва лицензии у финучреждения.

Из-за колебания курса может случится, что вместо суммы 5 тыс.$, числящейся на счёте, клиент получит в рублях сумму равную, например, 4,2 тыс.$. Поэтому лучше, если вы отдадите свои накопление в надёжные банковские «руки».

Совет 2. Покупайте валюту для вклада на бирже

Вы решили инвестировать в валюту, но имеете для этих целей только средства в рублях. Нет проблем. Любой банк примет их и проконвертирует в нужную валюту. К сожалению, не всегда по выгодному для клиента курсу.

Этого можно избежать, если купить инвалюту напрямую на бирже. Сделать это не составит труда для любого россиянина. Попробуйте, выгода бывает ощутимой.

Так, например, на момент написания статьи курс доллара на Московской бирже был 57,79 руб. за 1$, в кредитных организациях 58,40 руб. Легко посчитать, сколько можно сэкономить, если планируется купить 10000 американских денег.

Совет 3. Узнайте о комиссии за снятие наличных или внесение денег на депозит

Если по условиям выбранной депозитной программы предусмотрены пополнения, выясните, не берёт ли банк комиссию за это. Не удивляйтесь, такой абсурд встречается. Не лишним будет проверить условия снятия наличных. Некоторые банки берут комиссию за выдачу наличных из кассы. Им неважен источник средств (срочный вклад, текущий счет и т.п.).

Возмущаться бесполезно. Наверняка в договоре есть пункт о том, что все операции совершаются по тарифам на РКО. Эти тарифы размещены на стенде в офисе и на сайте финучреждения. Но, увы, редко кто их читает перед тем, как открывать вклад, а там как раз все эти комиссии расписаны.

Стоит ли открывать валютный депозит — отзывы вкладчиков

Перед тем, как совершать какую-либо покупку, мы привыкли читать отзывы в интернете тех людей, которые уже имеют нужный нам опыт в данном вопросе. Ища ответ на вопрос: «Стоит ли открывать валютный депозит?», я рекомендую «пробежаться» по форумам, посвященным банковской тематике, ознакомиться с отзывами вкладчиков — держателей валютных депозитов.

Я тоже «побродила» по форумам и сайтам-отзовикам и вот какие выводы мне позволило это сделать:

- положительных и отрицательных отзывов о подобных продуктах практически поровну;

- большинство форумчан склоняются к вложению валюты в крупные банки с госучастием;

- некоторые бывалые вкладчики советуют не держать «все яйца в одной корзине» — они рекомендуют открывать мультивалютные вклады;

- есть и те, кто рассматривает для вложения своих сбережений только рублевые счета.

Читайте, анализируйте, принимайте правильные решения.

Заключение

Вклады в валюте — один из способов вложения временно свободных денежных средств частных лиц. Однако стоит помнить, что процентные ставки по ним в несколько раз ниже, чем по рублевым, поэтому заработать таким способом можно лишь при вложении крупных сумм на продолжительный срок.

А вот накопить на заграничный вояж, учёбу за рубежом нужную валюту, либо защитить свои накопления от инфляции такие депозиты смогут.

Определитесь с целью своих инвестиций и, исходя из цели, принимайте решение — стоит ли открывать счета в инвалюте.

Источник https://www.infox.ru/guide/finance/268414-valutnye-vklady-v-bankah-moskvy

Источник https://cbkg.ru/articles/vklady_v_dollarakh.html

Источник https://azbukakreditov.ru/deposits/vklady-v-dollarah

Источник