Что нужно делать, чтобы банк не заблокировал карту и счет

Борьба с сомнительными, подозрительными и мошенническими операциями частенько заканчивается блокировкой банковских услуг у законопослушных пользователей. Обычные на первый взгляд действия могут возбудить соответствующие подразделения кредитных организаций.

На основе антиотмывочного 115-ФЗ, дополнительных писем и инструкций от Банка России (самое свежее из них — от 06.09.2021), отзывов клиентов и личного опыта я составил перечень «нелюбимых» банками операций, которые могут привести к блокировке карты и счета и попаданию в «черный список», а также действий, которые, наоборот, лучше совершать, чтобы не нарваться на блокировку.

Если я что-то забыл, буду очень рад вашим дополнениям 🙂

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Что нужно делать, чтобы банк не заблокировал карту и счет

1 Лучше не нагружать переводами одну карту.

Для банка очень подозрительно, если:

– Количество получателей/плательщиков больше 10 в день и 50 в месяц;

– Число операций зачисления/списания превышает 30 за день;

– Размер зачисления/списания средств между физическими лицами составляет более 100 000 руб./день, и более 1 000 000 руб. в месяц;

– Промежуток времени между зачислением и списанием короткий (меньше минуты);

– Операций зачисления и списания совершаются в течение 12 часов (и более) одних суток;

– Средний остаток на счете в течение недели не превышает 10% от дневного оборота средств за этот период.

2 Банки не любят регулярные снятия наличных с карты.

В тарифах по картам могут быть указаны довольно большие лимиты на обналичку денежных средств, однако на практике лучше использовать их максимум на 30-40%, за исключением, может быть, зарплатной карты, если сама зарплата превышает этот порог.

3 По «транзитным» картам нужно обязательно проводить реальные покупки и платежи.

Если вы часто используете карту для транзитных операций, то обычные покупки и платежи по ней тоже крайне желательно совершать, даже если за такие операции не предусмотрен кэшбэк. Тогда банк видит, что карта используется для обычной жизнедеятельности человека, а не для мошеннических операций.

1500 руб. за кредитку «ОТП Банка», 1000 руб. за бесплатную карту «Кэшбэк» от «Райффайзенбанка», 1000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1500 руб. за Tinkoff Black, 4000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Пользу» от «Хоум Кредит», 3000 руб. за Opencard, 8000 руб. за Citi Select, «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

4 По картам, где баланс равен балансу номера телефона, тоже нужно иногда делать реальные покупки.

Карты, где баланс телефона равен балансу карты находятся под пристальным вниманием банков, так как на мобильный телефон можно вывести деньги с очень интересных мест (например, криптобирж и электронных кошельков), кроме того пополнение мобильного телефона частенько используется в мошеннических схемах.

Чтобы обезопасить себя от лишних вопросов, желательно хотя бы иногда использовать этот номер телефона и по прямому назначению (для разговоров, отправки смс), а также совершать реальные покупки в магазинах.

5 Переводы через СБП предпочтительнее межбанка.

Переводы по номеру телефона через Систему быстрых платежей, в отличие от межбанка, обычно осуществляются в течение минуты, поэтому у банка гораздо меньше времени, чтобы тормознуть перевод.

Переводы через СБП для самой кредитной организации пока бесплатны, а вот межбанк для банка в любом случае платный.

6 Банки не любят «затратных» клиентов.

Кредитные организации не любят невыгодных клиентов, которые совершают много затратных для банка операций, это касается бесплатного межбанка, бесплатной обналички в сторонних банкоматах, бесплатного пополнения с карт сторонних банков и т.д. Для самого банка эти операции стоят денег.

Соответственно, если очень сильно нагружать такими операциями одну карту, то можно нарваться на блокировку со стороны банка или, как минимум, на существенное урезание лимитов. Поэтому такие операции лучше распределять по картам нескольких банков.

7 Открытый вклад или накопительный счет повышают лояльность банка.

Свежестянутые на карту деньги (или зачисленные в банкомате) перед отправкой в другую кредитную организацию лучше минимум на 2-3 дня оставить в банке. Для этих целей хорошо подойдет открытый в нем накопительный счет или расходно-пополняемый вклад. Пусть проценты будут не самые высокие, но лучше «день потерять, а потом за пять минут долететь» 🙂

8 Нужно предупредить банк о заграничной поездке.

Любая операция за рубежом для банка считается подозрительной, поэтому перед поездкой за границу стоит сообщить ему, что вы собираетесь отправиться в ту или иную страну, чтобы избежать блокировки карты в самый неподходящий момент.

9 К премиальным клиентам реже возникают вопросы по 115-ФЗ.

Разумеется, у меня нет полной статистики по этому вопросу, но я постоянно читаю множество отзывов о различных банках и на основании этого делаю вывод, что чем состоятельнее клиент, тем меньше его беспокоят по 115-ФЗ.

Так что при оперировании большими суммами нелишним будет оформить премиальные пакеты в соответствующих кредитных организациях.

Ещё раз подчеркну, что данный пункт очень субъективен, возможно, я ошибаюсь.

10 Сумма операции больше 600 000 руб. выглядит подозрительной.

Согласно 115-ФЗ, банку может показаться подозрительной любая операция, однако при суммах более 600 000 руб. вероятность «возбуждения» банка заметно повышается. Так что такую сумму лучше разбить на несколько частей и, в идеале, разнести на несколько дней.

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.

Храни Деньги! рекомендует:

11 После совершения переводов нужно «быть на телефоне».

Спустя некоторое время после осуществления переводов, даже если деньги уже появились в банке-получателе, из банка-отправителя могут позвонить для подтверждения, что действия совершали именно вы. И если пропустить звонок, то банк просто заблокирует соответствующую карту. Иногда для разблокировки может потребоваться визит в офис и перевыпуск карты.

12 Выводить деньги со своего счета ИП лучше на свой счет в этом же банке.

Банки всегда с большим подозрением относятся к переводам со счета ИП на счет физического лица, подозревая незаконную обналичку.

Любому банку гораздо спокойнее, когда индивидуальный предприниматель выводит деньги на свой счет физического лица в этом же банке, поскольку у него есть возможность тщательно оценить бизнес ИП-шника на соответствие законодательству.

13 Банки не любят поступления из электронных кошельков.

Регулярные поступления на счет физического лица денежных средств из электронных кошельков (QIWI, ЮMoney, Элекснет, WebMoney и др.) нервируют любой банк. Поэтому без использования нескольких карт для этих целей не обойтись, причем лучше их чередовать месяц через месяц.

Сами электронные кошельки во избежание блокировок тоже нужно периодически использовать по прямому назначению (например, оплачивать с их помощью какие-либо услуги), также хорошо бы выпустить к ним пластиковые карты и совершать по ним покупки в обычных магазинах.

14 Банки не любят платежи в пользу букмекерских контор, онлайн-казино.

МСС-коды операций, связанных с азартными играми и лотереями (например, МСС 7995, 9754, 7800, 9406) действуют на банки как красная тряпка на быка.

Такие операции банк нормально переварит, только если вы активно используете его карту для обычных покупок, а в самом банке у вас открыты и другие продукты (вклады, кредиты и т.д.).

15 Банки не любят платежи с некоторыми «особенными» МСС-кодами.

У любого банка на контроле есть несколько МСС-кодов, за которыми он следит особенно внимательно, считая их потенциально подозрительными, поэтому нагружать ими одну карту точно не стоит. Я имею в виду, например:

МСС 5999 — Различные магазины и специальные розничные магазины;

МСС 8999 — Профессиональные услуги, нигде ранее не классифицируемые;

МСС 4816 — Компьютерная сеть/информационные услуги;

МСС 7299 — Иной сервис;

МСС 7372 — Программирование, обработка данных, интегрированные системы, дизайн;

МСС 6051 — Нефинансовые институты: иностранная валюта, денежные переводы, дорожные чеки, квази-кэш;

МСС 6540 — Транзакции по финансированию POI (за исключением MoneySend);

МСС 4829 — Денежные переводы.

На сайте «Альфа-Банка» есть неплохая подборка указанных МСС-кодов с наименованием торговых точек, которые он относит к квази-кэш операциям и хочет за них комиссию при использовании своих дебетовых и кредитных карт.

16 В поле «Назначение платежа» при переводах лучше не креативить.

В графе «Назначение платежа» при переводах юмор лучше не использовать, чтобы не привлекать лишнего внимания. В большинстве случаев подойдет стандартная формулировка вроде «Перевод собственных средств, НДС не облагается». При переводах третьим лицам обычно не вызывает подозрений фраза «возврат долга».

Если вы переводите деньги юридическому лицу, постарайтесь описать данную процедуру максимально подробно (№ договора, дата, наименование услуги и т.д.).

17 К запросу подтверждающих документов или пояснений нужно относиться спокойно.

Если банк запрашивает у вас какие-либо документы, постарайтесь оперативно предоставить максимально подробную информацию, изображайте повышенную заинтересованность в решении вопроса. Будьте откровенны с банком. Даже если у вас есть не все требуемые документы, важно предъявить хоть что-то.

Ни в коем случае на этом этапе не устраивайте скандал и не грозите засудить кредитную организацию за незаконное удержание своих средств.

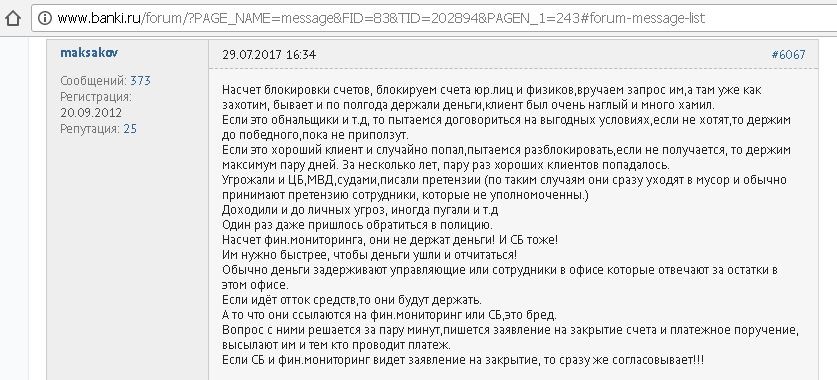

Вот любопытный отзыв насчет блокировок от сотрудника банка, знакомого с процессом изнутри:

В конце концов, банки любопытничают не по своей воле, они просто обязаны отчитываться о применении 115-ФЗ и о своих успехах в борьбе с легализацией средств, полученных преступным путем. Поэтому вполне вероятно, что банк запрашивает у вас документы «для галочки», чтобы показать, что служба финансового контроля работает (условно говоря, было столько-то запросов, получено столько-то ответов, работа проведена успешно, контроль не дремлет, граница на замке и т.д.).

UPD: 17.01.2022

18 Банку не нравятся частые дорогие покупки с одинаковыми МСС.

Частые дорогие покупки c одинаковыми МСС-кодами вызывают у банка подозрение в том, что карта используется в предпринимательской деятельности, а значит, появляется повод заблокировать ее и отключить вас от дистанционного банковского обслуживания.

Главный совет тут — это все то же разбавление трат.

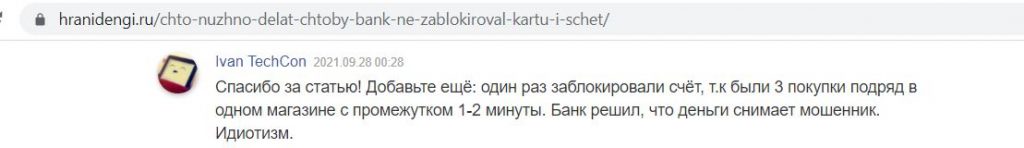

19 Для банка выглядит подозрительным множество операций в одном ТСП в течение дня.

Совершение по карте нескольких покупок в одном ТСП с незначительным промежутком времени частенько провоцирует банк позвонить вам и уточнить, действительно ли вы делаете эти покупки или это все-таки мошеннические списания. И если в этот момент не взять трубку, то банк просто заблокирует карту. А для разблокировки может потребоваться и визит в офис.

Вывод

Даже если следовать всем приведенным в статье рекомендациям, нет 100% гарантии, что банк не заблокирует карту. Однако вероятность наступления неблагоприятных событий заметно сократится. Но меру, конечно, тоже надо знать.

Я сам пользуюсь этими советами и могу на практике подтвердить их эффективность 🙂

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

Как обналичить кредитную карту без комиссии и процентов 15 законных способов

Кредитная карта в современных экономических условиях часто становится финансовым продуктом, без которого сложно обойтись особенно, если живешь в городе. Банки предоставляют их клиентам на разных условиях, и всегда можно выбрать наиболее приемлемые для себя. Но даже при большой выгоде есть одна сложность: обналичить кредитную карту без процентов, не зная специальных способов, не получится.

Можно ли обналичить кредитку?

По кредитке выгодно расплачиваться за покупку товаров и услуг безналом. Банки предоставляют льготные периоды, в течение которых деньги можно вернуть, не выплачивая кредитные проценты за пользование ими. А вот проделать ту же операцию, но снимая наличные, получится не всегда.

Но есть несколько способов, при помощи которых снять деньги с кредитной карты без процентов, или под небольшой процент, можно:

- Воспользоваться онлайн-банкингами и платежными терминалами.

- Попросить помощи у знакомых.

- Осуществить переводы с карты на карту.

- Прибегнуть к услугам мобильного оператора и прочих сторонних организаций.

Это – общие направления, по которым можно действовать.

Способ 1: Найти льготный продукт

Деньги с кредитной карты иногда можно просто снять без уплаты процентов. Но для этого клиенту потребуется найти подходящий банковский продукт.

Нужно регулярно просматривать предложения крупнейших российских банков. Они периодически устраивают акции по отмене комиссии за снятие наличных.

Например, с 1 января и до конца марта 2020 года Райффайзенбанк предлагает оформить кредитную карту, по которой можно в этот период снять деньги беспроцентно.

Способ 2: Перевести на электронный кошелек

Снять деньги с кредитки без процентов при помощи электронных платежных систем не получится. Но уменьшить комиссию возможно.

Каждый, у кого имеется электронный кошелек, может перевести деньги с кредитной карты на него, а далее на свою дебетовую карту, с которой средства обналичиваются без процентов. Но нужно досконально изучить условия банка и сопоставить выгоду.

Например, за перевод средств с карты на Яндекс деньги взимают комиссию в размере 1 % от суммы. За вывод средств с кошелька на карту – 3 % от суммы, плюс 45 руб. Итого: 4 % + 45 руб. Такой вариант стоит выбирать, если снятие с кредитки в банкомате обойдется дороже.

Способ 3: Заплатить за товар и вернуть его в магазин

Если держатель кредитки расплачивается ею за покупку, процент за пользование средствами не удерживают. Поэтому, как вариант, можно расплатиться за приобретение товара и через небольшой промежуток времени вернуть его в магазин.

У этого варианта есть несколько проблемных нюансов. Во-первых, следует выбирать для покупки только тот товар, который можно просто вернуть без объяснения причин. Лучше одежду или обувь. Но главное в том, что большинство продавцов вернет деньги на карту, а не наличными.

Поэтому такой вариант возможен только, если возврат согласятся провести на другую дебетовую карту, с которой после можно будет снять средства без комиссии.

Способ 4: Оформить кредитную и дебетовую карту в одном банке

Если обе карты открыты в одном банке, можно с кредитки переводить деньги на дебетовую карту с меньшими процентами, чем платятся при снятии их напрямую с банкомата. Надо только досконально изучить предложение кредитора.

Такой вариант выгоден для клиентов Сбербанка, Хоум Кредит банка.

Способ 5: Оплатить покупки друзей

Если держателю кредитки нужны наличные финансы, а его близким какие-то товары, можно поступить следующим образом.

Нужно своей кредиткой оплатить покупки друзьям. А они, в свою очередь, просто отдадут за них наличные средства.

Способ 6: Участвовать в совместных закупках

Такой вариант похож на предыдущий. С той только разницей, что можно привлечь большее количество людей, даже посторонних. Во-первых, реализовать его легко на работе перед какой-то торжественной датой, когда коллеги сбрасываются или на подарок, или на совместное застолье. В таком случае, держателю карты можно выступить в качестве лица, которое купит нужный товар.

Он просто соберет деньги с коллег, оплатит покупки своей кредиткой, а наличность заберет себе.

В интернете даже можно найти местные сайты по совместным закупкам и реализовать эту же программу с чужими людьми.

Способ 7: Завести небанковскую платежную карту

РНКО «Платежный центр» выпускает несколько видов пластиковых платежных карт. Самая популярная, к примеру, это – «Кукуруза».

Они не привязаны к конкретному банку. Зато для многих из них выступают в качестве партнера.

Вывести средства можно на карту РНКО через личный кабинет без процентов. Затем нужно найти банк-партнер. И, если в нем открыт личный счет перевести с платежной карты средства на него.

Комиссию не взимают, а операция оформляется, как погашение кредита. Далее сумма просто снимается со счета.

Способ 8: Обналичить через мобильного оператора

Сейчас основные операторы сотовой связи предлагают возможность по оплате различных услуг посредством телефона. Для этого к симке привязывается банковская карта. Деньги можно перевести с кредитки, а затем снять. Это допустимо сделать разными способами.

Например, клиентам Мегафона предоставляется возможность перевести их на Киви кошелек. Изначально услуга была беспроцентной, сейчас запрашивают 5 % от суммы, но комиссия периодически меняется в сторону уменьшения.

Как вариант, если речь идет о приличной сумме, можно закрыть счет у оператора и отказаться от номера. Остаток средств с симки оператор обязан вернуть.

Для этого потребуется подать заявление официальному представителю. Рассматривают его в течение двух месяцев.

Способ 9: Пользоваться услугами платежного терминала

Таким способом обналичить кредитную карту без комиссии могут клиенты основных крупных банков. Например, Сбербанка. При проведении ряда операций через терминал или банкомат посредством банковской карты, комиссия не списывается.

Так можно перекинуть деньги на электронный кошелек. Либо при наличии кредитных долгов в иных банках погасить их при помощи кредитки.

При этом никто не мешает перевести более крупную сумму, чем требуется, а далее просто снять остаток со своего личного счета наличностью.

Способ 10: Действовать при помощи виртуальной карты

Крупные банки предлагают клиентам такую услугу, как виртуальная банковская карта. Ее не выпускают в виде пластиковой карточки, она существует только в виртуальном пространстве. Наличие такого продукта имеет выгоды, т.к. платить за годовое обслуживание нет необходимости.

На нее можно без комиссии перевести деньги с кредитки. За обналичку, правда, придется заплатить. Но, как правило, не более 2 %. А если ее полностью закрывать, то можно и беспроцентно.

Точные условия нужно уточнять у банков.

Способ 11: Провести операцию через кассу магазина

Вариант очень удобный, если держатель карты — сотрудник или владелец торговой точки, где реализуется товар, который не подлежит возврату по закону.

В таком случае можно договориться с покупателями, оплатить их покупку своей картой, а наличные средства просто забрать себе.

Способ 12: Воспользоваться услугами партнеров банка-кредитора и приобрести подарочный сертификат

Если у кредитора имеется в партнерах какая-нибудь сеть, которая выпускает подарочные сертификаты, можно этим воспользоваться.

Особенно актуален такой вариант перед праздниками. Приобретение сертификата оплачивается кредиткой.

Затем нужно попросить продавца продать его кому-нибудь другому, объяснив ситуацию или придумать предлог о том, что срочно понадобились деньги. Перед праздниками такие сертификаты охотно скупают в качестве подарков. Если продавец пойдет навстречу, проблем не возникнет.

Способ 13: Перевод с карты на карту

При наличии виртуальных онлайн-банкингов, перевод с карты на карту стал прост и доступен в любой момент.

Воспользоваться им могут и участники системы Moneysend. Для этого достаточно только номера карты, а иногда и просто номера телефона. Но перед переводом следует точно узнать в обоих банках, берут ли они комиссию за транзакцию, а если взимают, то сколько.

Некоторые крупные кредиторы позволяют проводить такие операции беспроцентно. Например, банк Русский стандарт.

Способ 14: Покупка электронной валюты

Такой способ подходит лишь для держателей кредиток, которые отлично ориентируются в сфере обменников электронной валюты. Среди них можно найти те, которые реализуют электронные деньги за безнал с кредиток.

Далее нужно определить обменник, с которого электронные деньги переводятся на банковский счет, например, в Сбербанке, или на электронный кошелек.

При больших суммах можно найти приличный курс.

На конец 2019 года, лучшими считались «Swapcoin» и «Bixter».

Способ 15: Воспользоваться букмекерскими и брокерскими конторами

Такой вариант подходит для лиц, сведущих в деятельности букмекеров, форекс-брокеров и т.п. Для борьбы с отмыванием денег, теперь требуют, чтобы вывод из букмекерских и подобных контор осуществлялся на ту же карту, с которой деньги туда поступали. Но иногда удается добиться, чтобы их вывели на дебетовую карту.

А вот процент за ввод и вывод, если и берут, то небольшой, для привлечения клиентов.

Заключение

Существуют разные способы обналичить кредитку без комиссии. Но не один не предоставляет 100-процентной гарантии. Кроме льготных периодов обналичивания, устанавливаемых самими банками. Во всех прочих ситуациях нужно предварительно изучать условия каждого варианта и определять, выгоден ли он.

Возможно, просто снять наличность в терминале своего банка окажется много выгодней.

Как выводить деньги с расчетного счета ИП

В каких случаях требуется вывод средств с расчетного счета ИП

Снимать деньги с расчетного счета ИП может для того, чтобы:

- получить личный доход от бизнеса;

- выдать заработную плату сотрудникам;

- произвести оплату предпринимательских расходов наличными.

Способы вывода средств с расчетного счета ИП

Существует несколько способов легального вывода денег с расчетного счета ИП:

- с помощью корпоративной банковской карты (cash-карты);

- с помощью личной дебетовой банковской карты предпринимателя;

- по чековым книжкам.

Для использования первого способа необходимо открыть cash-карту к расчетному счету ИП. Данный вариант особенно удобен для случая, когда наличные денежные средства необходимы для того, чтобы оплатить текущие расходы предпринимателя. Расход сразу отразится в банковской выписке — останется лишь сохранить чек и первичные документы, обосновывающие оплату. Снять наличные по корпоративной карте можно в банкоматах обслуживающего банка или банков-партнеров.

Перевод на карты физических лиц — одновременно самый простой и самый сложный способ обналички. Проще всего перевести деньги себе сразу на карту. Но это удобно и оправданно, если переводить личный доход предпринимателя таким образом. В остальных случаях придется тщательно соблюсти правила отражения таких операций по счетам.

ВАЖНО! Карта, на которую переводятся деньги, должна принадлежать самому предпринимателю. Со средств, переведенных другому лицу, плательщик, как налоговый агент, обязан удержать и перечислить НДФЛ в бюджет.

Снятие по чековым книжкам вскоре упразднится в связи с заменой чеков банковскими картами. Заполнять чеки необходимо внимательно, так как малейшая ошибка или помарка повлекут за собой переписывание заново всего листа.

На какие цели можно выдавать снятые с расчетного счета ИП наличные, пошагово разъяснили эксперты «КонсультантПлюс». Чтобы всё сделать правильно, оформите пробный демодоступ к системе К+. Это бесплатно.

Последствия снятия наличных с расчетного счета ИП

Процедура обналичивания денежных средств строго регламентируется и контролируется банками и налоговыми органами.

В большинстве случаев банковские организации взимают комиссию на услугу выдачи денег с расчетного счета, а также устанавливают ограничения — лимиты — на сумму снятия наличных и цели использования. Также они отслеживают такие операции на предмет участия в незаконных схемах отмывания денег. В этом случае банки обязаны провести внутреннюю проверку финансовым мониторингом, заблокировать или ограничить действия с расчетным счетом ИП по закону «О противодействии легализации (отмыванию) доходов…» от 07.08.2001 № 115-ФЗ и уведомить госорганы о выявленных нарушениях.

Налоговые органы же отслеживают такие операции на предмет учета расходования денежных средств. Самой частой проблемой становится отсутствие подтверждающих произведенные расходы документов. Тогда каждая такая операция по итогам проверки может повлечь доначисление налога, к которому добавятся суммы пени и штрафов.

Чтобы обосновать правомерность использования наличных денег в предпринимательских целях при проверке налоговыми органами, нужно оформлять и сохранять договоры с поставщиками, кассовые и товарные чеки, счета-фактуры, товарные накладные и другие документы. Выплата зарплаты сотрудникам наличными подтверждается платежной ведомостью по форме Т-53 со всеми требуемыми подписями. Проводки составлять не нужно, так как предприниматели не обязаны вести бухгалтерский учет.

Как выводить деньги с расчетного счета ИП без комиссии

Для того чтобы выводить деньги с расчетного счета ИП без комиссии, необходимо задуматься об этом заранее и выбрать обслуживающий банк для открытия расчетного счета с подходящим тарифом.

В большинстве банков вводится бескомиссионный режим для внутрибанковских операций. Это означает, что для бесплатного снятия лучше использовать карту физического лица, открытую в том же банке, в котором обслуживается расчетный счет. Кроме того, межбанковские платежи совершаются медленнее, поэтому изучите и этот аспект в тарифах выбранного банка.

Ознакомьтесь с актуальными на дату написания статьи тарифами десяти популярных банков и выберите наиболее выгодный не только для снятия денег с расчетного счета ИП, но и в целом для бизнеса:

При анализе данных таблицы становится понятно, что все банки используют тенденцию к увеличению комиссии при достижении определенных границ сумм снятия. Достаточно лишь подобрать тариф с оптимальным лимитом, и обналичивание денег не повлечет за собой дополнительных расходов.

Чего не стоит делать при снятии наличных со счета ИП

Ни в коем случае нельзя прибегать к услугам компаний-однодневок. Их деятельность тщательно отслеживается, а проверять и наказывать будут всех контрагентов. В итоге потери от подобных «сделок» окажутся гораздо больше, чем комиссия, которую пришлось бы заплатить при легальном выводе денежных средств.

Итоги

Оптимальный способ снятия денег ИП, чаще всего не несущий расходов на комиссии, — это перевод денег на карту физического лица. А самый безопасный способ — использовать именно личную карту самого предпринимателя. Главное — выбрать подходящий банк.

Источник https://hranidengi.ru/chto-nuzhno-delat-chtoby-bank-ne-zablokiroval-kartu-i-schet/

Источник https://crediti-bez-problem.ru/kak-snyat-dengi-s-kreditnoj-karty-bez-procentov-i-komissii.html

Источник https://nalog-nalog.ru/bank_kassa/kak-vyvodit-dengi-s-raschetnogo-scheta-ip/

Источник