Банковский вклад. Что это такое? Виды вкладов

Последнее обновление:1 сентября 2019

Последнее обновление:1 сентября 2019

Пожалуй, наиболее доступный, и что главное, относительно безопасный способ сохранения и приумножения своих накоплений – это оформление банковского вклада (депозита). Возможно, он не такой доходный, как, к примеру, акции или облигации, но в то же время клиент, выбравший такой способ сохранения своих средств рискует значительно меньше, да и знаний особых не нужно, чтобы его открыть и получать стабильный доход. Хотя нюансы свои, как и в любом деле, имеются. В этом обзоре мы рассмотрим простыми словами что такое банковский вклад, и какие бывают виды вкладов, и расскажем о нюансах каждого из них.

Вклад (депозит). Что это такое?

Простое и лаконичное определение этого термина дано в федеральном законе ФЗ № 395-1 “О банках и банковской деятельности” (статья 36), регламентирующем банковскую деятельность на территории РФ.

Вклад – это денежные средства в российской или иностранной валюте, размещаемые клиентами банка (вкладчиками) на счетах с целью хранения и получения дохода. Получаемый доход по вкладу выплачивается в денежной форме в виде процентов, а вложенные средства возвращаются вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором.

Таким образом, клиенту достаточно ознакомиться с условиями, выбрать оптимальные, и обратиться в банк для оформления вклада. Процент по вкладу – важная, но далеко не единственная характеристика, по которой выбирают рассматриваемый нами банковский продукт.

Принято различать вклады по срокам, валюте, а также другим индивидуальным условиям размещения.

Виды вкладов по сроку размещения

Обратимся к статье 837 ГК РФ «Виды вкладов», согласно которой договор банковского вклада заключается на условиях выдачи вклада по первому требованию (вклад до востребования) либо на условиях возврата вклада по истечении определенного договором срока (срочный вклад) и рассмотрим подробнее виды депозитов по сроку размещения.

До востребования

Главное их преимущество заключается в том, что человек может востребовать у банка свои средства в любой момент, когда они ему понадобятся. И, согласно нормам, прописанным в ГК РФ, банк обязан выплатить их клиенту по первому требованию. По таким вкладам банк выплачивает доход по минимальной процентной ставке, которая составляет от 0,01 до 0,5% годовых. При этом с клиентом подписывается бессрочный договор, условия которого в части размера процентной ставки смогут меняться банком в одностороннем порядке.

Несмотря на практически нулевую доходность, этот банковский продукт называется именно вкладом, а не просто счетом. Он пользуется спросом среди тех, кому средства могут понадобиться в ближайшее время (например, перед крупной покупкой), но пока точный срок неизвестен, и не слишком удобно/безопасно хранить деньги наличными. На депозит до востребования может перечисляться зарплата, пенсия или проценты по срочному депозиту, не предусматривающему капитализации (см. далее). Предусматриваются и обычные способы пополнения.

Срочные

Размещая средства на срочном вкладе, клиент заключает с банком договор на определенный срок, который может составлять от 1 месяца до 5 лет (наиболее распространенные сроки – 6, 12 и 18 месяцев). При этом в договоре четко фиксируется не только срок размещения, но и размер процентной ставки, по которой будет начисляться доход. Изменению эта ставка не подлежит и действует до окончания срока договора.

Особенность срочных вкладов заключается в том, что по ним клиенту невыгодно раньше обозначенного в договоре срока забирать из банка свои средства, но при необходимости сделать это все же возможно. Нужно лишь иметь в виду, что, расторгая договор с банком, о получении большого дохода придется забыть, ведь выплачен он будет исходя из размера ставки, которая предусмотрена для депозитов до востребования.

В некоторых случаях, если это обозначено в условиях договора, возможен досрочный отзыв средств раньше срока его окончания без потери процентов или с выплатой 2/3 процентной ставки. Но в последнее время такие предложения появляются все реже и представлены у ограниченного числа банков.

Какими могут быть срочные вклады?

Депозиты с фиксированным сроком подразделяются на несколько видов:

- Сберегательные;

- Накопительные;

- Расчетные;

- Специализированные.

Сберегательные

Название сберегательный вклад говорит само за себя – он открывается для того, чтобы сохранить средства клиента. По таким депозитам запрещены операции снятия и дополнительного пополнения, а проценты предлагаются наиболее привлекательные.

Кладите средства на такой вклад только в том случае, если вы не планируете их использовать в ближайшие полгода, год – если вам срочно понадобится их изъять, то никакого дохода вы с ним не получите (разве что согласно ставке до востребования). Зато можно рассчитывать на самый максимальный процент.

Накопительные

Накопительные вклады предполагают возможность пополнения в течение срока действия договора, но лишают возможности частичного снятия. На суммы и даты пополнения могут быть ограничения, но не всегда.

Проценты по таким депозитам могут начисляться (с переводом на вашу карту или счёт) с различной периодичностью: 1 раз в месяц, квартал или год. Чем чаще начисление процентов – тем выгоднее для вас. Ими можно пополнять открытый вклад (капитализировать), получая в итоге более высокий доход. Некоторые банки предлагают автоматическое прибавление процентов к сумме вклада, т.е. капитализацию процентов.

Открытие подобного депозита – хорошая идея для долговременного накопления на дорогостоящую покупку: машину, квартиру, плату за обучение, ремонт и т.д. Запрет на частичное снятие только мотивирует вас к скорейшему достижению цели накопления, так как вы таким образом потеряете все накопленные проценты. Или практически все – зависит от условий договора.

Например, в Сбербанке по вкладу «Пополняй» при досрочном расторжении депозита на срок до 6 месяцев вам выплатят проценты исходя из ставки 0,01% годовых, а при востребовании вклада по истечении 6 месяцев основного срока – исходя из 2/3 от процентной ставки, установленной банком по данному виду вкладов на дату его открытия. Также при досрочном расторжении вклада проценты будут пересчитаны без учета ежемесячной капитализации процентов.

Иногда для привлечения клиентов банки придумывают для этого продукта более говорящие названия. Например, Россельхозбанк в линейке своих продуктов имеет предложение со звучным названием «Накопи на мечту».

Расчётные

Расчетные вклады (расходно-пополняемые) предполагают возможность как пополнения, так и частичного снятия в пределах неснижаемого остатка, который чаще всего равняется минимальной сумме депозита. Могут устанавливаться ограничения по суммам и срокам операций, например, не чаще 1 раза в месяц.

Чем он хорош? Вы в любой момент можете снять часть средств на собственные неотложные нужды (например, если вы использовали их в качестве подушки безопасности) или чтобы оперативно переложить их на вклад в другом банке с более выгодными условиями – без потери начисленных процентов.

Если банк прописывает в договоре ухудшение условий по частичному снятию (полную или частичную потерю по снимаемой сумме), то лучше с таким банком не связываться, а найти себе кредитное учреждение с нормальными условиями.

Расчётные вклады во многом схожи с накопительными счетами.

Специализированные

Специализированные вклады ориентированы на определенный контингент клиентов. Условия по ним обычно несколько привлекательнее стандартных, хотя разница может быть и незначительная. Они ориентированы на пенсионеров, молодежь, сотрудников определенных предприятий, являющихся партнерами банка. Сюда же можно отнести депозиты, открываемые в режиме онлайн, и сезонные предложения, действующие ограниченный период времени (по ним процентная ставка традиционно немного выше). Есть банки, предлагающие выгодные депозиты для тех, кто в ближайшее время собирается оформлять ипотеку или автокредит.

Вклад на ребенка

Еще один вид депозита, не слишком популярный, но представленный на рынке – это вклад на ребенка. Его может оформить один из родителей или опекун, а получит ребенок, когда достигнет совершеннолетия. Депозит является пополняемым, а вот расходные операции по нему чаще всего не предусмотрены.

Подобный продукт сейчас предлагает ограниченное число банков, да и спрос на него небольшой. Причина в том, что проценты по этому долгосрочному депозиту не выше стандартных, так и в отсутствии уверенности в том, что спустя несколько лет ценность вложенных средств останется на нынешнем уровне.

Виды вкладов в зависимости от валюты

Исходя из того, в какой валюте открывается депозит, он может быть:

- Рублевым – средства размещаются в рублях;

- Валютным – в долларах, евро, японских йенах и т.п.;

- Мультивалютными – средства размещаются сразу в нескольких валютах, например, рублях, долларах и евро.

Стоит помнить, что доходность по валютным вкладам всегда значительно ниже, чем по рублевым. Но популярностью они все же пользуются, хотя и не всегда. Обычно спрос на них резко возрастал в кризисные годы, например, в 2008 и в 2015, когда курс иностранных валют к рублю заметно повышался. Сейчас же, когда курс стабилен и даже отмечает небольшой рост рубля к иностранным валютам, они могут рассматривать лишь как инструмент для сохранения, а не преумножения сбережений.

Мультивалютные вклады также наиболее выгодны в условиях курсовых колебаний, но еще и они позволяют, что называется, не хранить деньги в одной корзине. Оформляя такой депозит, клиент может разместить на нем одновременно рубли, доллары и евро. По условиям договора допускается по своему усмотрению переводить деньги из одной валюты в другую внутри вклада (без его закрытия), тем самым самостоятельно контролируя свои сбережения и зарабатывания не только на получении процентов, но и курсовой разнице.

Ранее начисленные проценты при переводе из одной валюты в другую – сохраняются, а курс конвертации внутри мультивалютного вклада обычно более выгоден, чем обычный обменный курс банка. Производить перевод средств внутри депозита из одной валюты в другую можно посредством интернет-банкинга или лично посещая офис.

Процентная ставка по мультивалютным вкладам определяется отдельно для каждой из валют, которая может входить в его состав.

Виды вкладов в зависимости от способа начисления процентов

Проценты по банковским депозитам могут начисляться двумя принципиально разными способами:

- Простым;

- С капитализацией.

С простым процентом

С этим способом все довольно просто и понятно. Например, человек оформил вклад на 1 год на сумму 100 000 рублей под 10% годовых. Значит, спустя год, он получит назад свои 100 000 рублей и 10 000 рублей дохода.

С капитализацией процентов

Если же начисление процентов происходит с учетом капитализации, то формула расчета будет несколько более сложной. Но сначала необходимо понимать, что же такое капитализация и что она предполагает. На самом деле все довольно просто. Капитализация – это прибавление начисленных процентов к первоначальной сумме вклада. Происходить она может ежемесячно, ежеквартально, а может при пролонгации договора депозита на новый срок.

В случае ежемесячной капитализации процентов, уже спустя месяц проценты будут начисляться не на первоначальную сумму вклада, а на эту сумму + сумму начисленных за месяц процентов. Таким образом, каждый месяц доход будет расти. Например, если положить 100 000 рублей на год по 10% годовых, то процент будет начисляться:

- В первый месяц на 100 000 рублей;

- Во второй месяц на (100 000 * 10% / 12) + 100 000 = 100 833 рубля;

- В третий месяц на (100 833 * 10%/12) + 100 833 = 101 673 рубля и так далее.

Итого, по вкладу с капитализацией доход за год со 100 000 рублей составит 10 471 рублей, против 10 000 рублей по депозиту с обычным начислением процентов. Соответственно, при размещении более значительных сумм и разница будет больше.

Однако, многие банки по вкладам, предусматривающим капитализацию процентов, изначально предлагают ставку чуть меньше, поэтому по итогу разница в доходе между депозитом с капитализацией и обычным начислением может оказаться незначительной или ее не будет вовсе.

Более подробную информацию вы сможете найти в статье о капитализации вклада.

Вклады для юридических лиц

Многие считают банковские вклады продуктом, ориентированным исключительно на физических лиц. Однако разместить свои свободные средства на депозите банки предлагают также и юридическим лицам.

Отличия от частных вкладов практически отсутствуют, но все же есть. Главное из них заключается в том, что с крупными клиентами банки готовы сотрудничать на индивидуальных условиях, предлагая более высокий размер процентной ставки.

Все вклады застрахованы

Чтобы защитить интересы основной массы вкладчиков, размещающих на банковских депозитах свои сбережения, в 2004 году начало свою работу Агентство по страхованию вкладов (АСВ). С этого момента каждый банк обязан быть участником системы обязательного страхования вкладов, тем самым давая дополнительные гарантии исполнения обязательств своим клиентам.

-

с бесплатным обслуживанием и льготным периодом 145 дней! и получайте выгодный кэшбэк от банка по стандартной программе лояльности и по акциям (5% при покупках от 5000 в торговых сетях) Хоум Кредит Банка с 10% годовых на остаток по акции Альфа-Банка, бесплатно снимайте 50 тыс. ₽ каждый месяц и не платите за обслуживание 1 год

В случае отзыва у банка лицензии и прекращения его функционирования, размещенные на вкладах средства люди смогут получить непосредственно в АСВ или другом банке, которому будет поручено выполнить обязательства ликвидированной кредитной организации перед вкладчиками. Изначально максимальная сумма возмещения составляла 100 000 рублей, а сейчас ее размер увеличен до 1 400 000 рублей.

Наличие такого ограничения можно рассматривать как косвенное указание на то, что в одном банке депозиты в размере более 1 400 000 рублей лучше не размещать. Большую сумму лучше «дробить» по разным банкам исходя из лимита до 1,4 млн рублей, или выбирать более надёжный банк, например, с государственным участием.

Банковский депозит (вклад) — что это, их виды и стоит ли открывать

Банковские вклады являются лидерами в списке инвестиций среди физических лиц. Населения активно несёт деньги в банк, поскольку считает — это самым надёжным способом сбережения денег. В этой статье мы подробно рассмотрим так ли это на самом деле, рассмотрим множество вопросов по банковским депозитам, разберём все понятия на примерах.

1. Что такое депозитный вклад в банке простыми словами

Среди россиян банковские вклады являются самым распространённым вариантом для инвестиции и сбережения. В каждом банке предлагают различные условия по сроку, сумме, процентам, наличием пополнения. Обычно ставки и условия примерно одинаковые.

Чем надёжнее банк, тем меньше процентная ставка по вкладам.

Например, Сбербанк и ВТБ имеют относительно маленькие ставки, но зато в них можно класть большие суммы, не боясь их потерять.

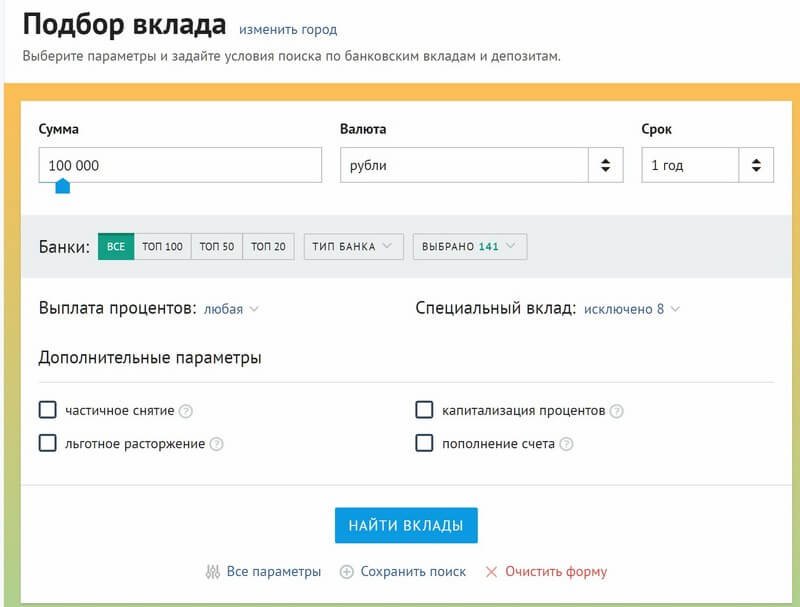

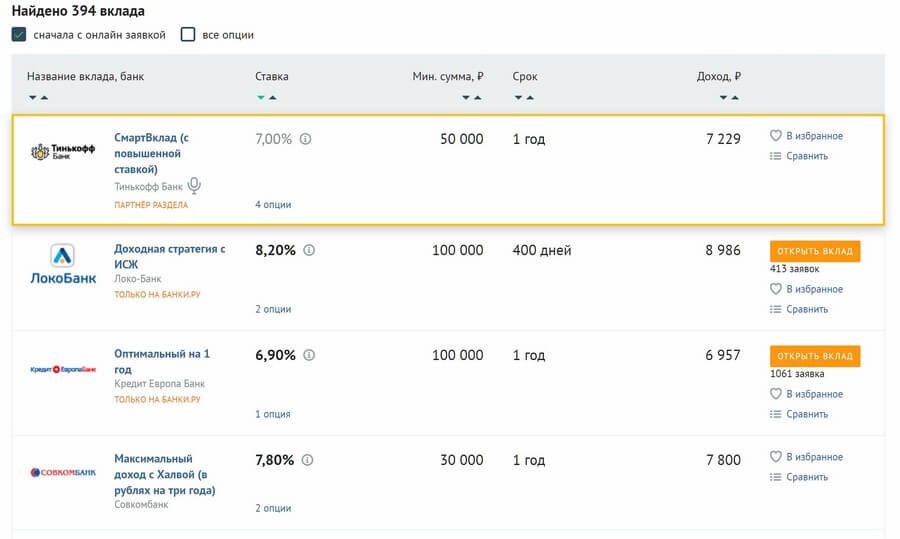

Многие граждане идут в первый попавшийся банк, даже не интересуясь процентами в других банках, а зря. Возможно, за углом дома можно открыть депозит гораздо выгоднее. В интернете можно за 5 минут найти банк с самым большим процентом по вкладу рядом с домом. Для этого есть сервис banki.ru, который поможет отфильтровать все доступные предложения в городе или районе. Причём поиск бесплатен.

Термин «вклад» употребляют для физических лиц, а «депозит» для юридических. В целом понятие «депозита» охватывает более широкое понимание.

Под каждый новый вклад создаётся банковский счёт. По третьей цифре можно определить какому лицу принадлежит счёт (резиденту/нерезиденту):

- счёта резидентов 423. ;

- счёта нерезидентов 426. ;

Динамика ставок в банках напрямую зависят от ставки рефинансирования ЦБ РФ. Если она плавно снижается, как это происходит в 2015-2020 гг, то ставки по депозитам также падают.

1 В предпраздничные периоды многие банки предлагают сезонные предложения, по которым можно открыть вклад с более высокой процентной ставкой. Чаще всего такие возможности бывают в феврале, мае и декабре.

2 Пенсионные вклады в банках обладают более высокими ставками или лучшими условиями. Например, если родители уже на пенсии можно попросить их открыть депозит на их имя.

2. Преимущества и недостатки банковских вкладов

Плюсы банковских депозитов

- Гарантия возврата средств с заранее определённым доходом.

- Вклады застрахованы (АСВ, агентство по страхованию вкладов). Максимальная сумма страхования 1,4 млн рублей. Если сумма больше, то никто не мешает открывать банковские депозиты в разных банках, делая вложения максимально безопасными.

- Маленькая стартовая сумма. В большинстве банков суммы начинаются от 1000-10000 рублей.

- Открыть вклад можно в любом отделении или через личный кабинет в интернете (ещё говорят онлайн). Это отнимет до 15 минут.

- Банковский депозит защищает от соблазна потратить деньги.

- Простой и доступный способ для сбережения своих средств (особенно, если сумма небольшая).

- Удобно накапливать деньги для какой-то крупной покупке (квартира, машина).

Минусы банковских депозитов

- Банки предлагают низкие проценты по вкладам , которые едва перекрывают реальную инфляцию. Это и есть их главный недостаток. Вложения в банк лишь «сберегают» средства, а не увеличивают благосостояние. Инфляция, которую мы реально видим на цены в магазинах имеет более высокий процент, чем ставка банка. Поэтому реальная покупательная способность денег не увеличивается, а только сохраняется (в лучшем случае).

- Нельзя снять деньги ранее оговоренного срока , иначе накоплённые проценты будут потеряны. Вклад будет лежат по ставке до востребования, которая обычно составляет 0,01% (по закону от 0,01% до 0,5%). У некоторых вкладов есть условия, которые можно закрывать в любой момент или снимать часть денег, но они имеют низкие ставки.

- Неудобно хранить большие суммы (от 1,4 млн рублей), поскольку это создает риски. Поэтому приходится распределять свой капитал по разным банкам.

- Большинство вкладов открываются на 1 год. То есть только на это время Вы сможете зафиксировать свою процентную ставку. Для долгосрочных инвесторов это не удобно, поскольку горизонт планирования ограничен.

3. Виды банковских вкладов

Банки предлагают клиентам несколько видов вкладов. Каждый из них подходит под определённые цели. Поэтому у любого предложения есть свои преимущества и недостатки.

3.1. Срочный вклад — что это такое

Такие вклады имеют конкретный срок и процент. Поэтому для тех, кто просто захотел на время вложить свои деньги под проценты — это можно назвать идеальным вариантом. Так часто поступают граждане, которые копят деньги на крупную покупку.

3.2. Накопительный вклад — что это такое

У накопительных банковских вкладов есть возможность пополнения в любое время. До 2014 г. можно было легко найти банковский депозит, который можно пополнять в течение всего срока. После 2014 г. найти такие условия значительно труднее.

Банки в большинстве случаев стали оговаривать сроки и максимальную сумму пополнения. Например, нельзя вносить сумму превышающую первоначальный взнос. Или можно докладывать сумму только в первые 30 дней после открытия.

Снимать средства досрочно с накопительных вкладов нельзя.

Ставки чуть меньше, чем у срочных вкладов. Обычно разница составляет не более 1%. Это своего рода плата за привилегию пополнения.

3.3. Сберегательный депозит (вклад)

Сберегательный вклад можно пополнять и частично снимать в любой момент до суммы неснижаемого остатка. Он отлично подходит для тех, кому могут срочно понадобиться деньги. У каждого банка свои условия и особенности, поэтому можно подобрать оптимальный вариант.

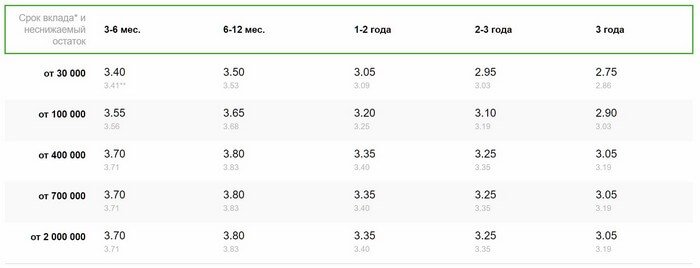

Сберегательный вклад чаще всего имеет минимальный порог неснижаемого остатка. Примером таких условий можно назвать вклад «Управляй» у Сбербанка. Есть три варианта минимальной суммы на вкладе: 30, 100 и 400 тыс. рублей. Чем больше минимальная сумма, тем выше проценты. Её можно самостоятельно выбрать при открытии:

Например, в других банках часто встречаются условия, в которых нельзя снимать за один месяц более 30% суммы вклада.

Самыми лучшими банками предлагающие подобные вклады с привязкой к дебетовой карте являются:

-

(6,0% годовых). Сумма до 300 тыс. рублей. Можно перевести на специальный сберегательный счёт под действующую ставку любую сумму. (3% годовых). Сумма до 300 тыс. рублей.

Можно снимать любую сумму денег во всех банкоматах без потери процентов и комиссий. Проценты начисляются по факту нахождения за каждый день.

3.4. Вклады до востребования

Не пользуются популярностью среди населения. Имеет крайне низкий процент, поскольку их можно закрыть в любой момент без потери накоплённой суммы.

Ставки не превышают 0,01% — 0,10%. Такие депозиты не имеют смысла открывать из-за крайне маленькой доходности.

4. Сроки и валюта вклада

Срок вклада может быть от месяца до 5 лет. В редких случаях срок может быть больше. Самыми популярными сроками является 6 и 12 месяцев, поскольку банки предлагают максимальные ставки на эти сроки.

В нестабильные экономические периоды ставки могут быть максимальные на более короткие сроки 1-3 месяца.

Валюта депозита может быть:

- Рубли (самые популярные);

- Доллары (реже в евро);

- Мультивалютная (сразу в трех валютах, по каждой установлен отдельный процент);

Проценты по вкладам в зарубежной валюте крайне низкие, поэтому их почти никто не открывает. Самыми востребованными является рублёвые.

Мультивалютные вклады уже не популярны среди населения. Поскольку назвать их выгодными вряд ли возможно. Банки активно пишут о том, что в любой момент клиент может конвертировать валюту вклада в другую. Но мало кто задумывается, что конвертация происходит не по курсу ЦБ и биржевому курсу, а по курсу банка. Для клиентов такой курс обмена в большинстве случаев не выгоден.

Например, доллар на бирже стоит 60 рублей, тогда курс банка будет 57-58 рублей. Итого за конвертацию доллара в рубли клиент сразу теряет от 3% до 5%. Допустим клиент угадал, что доллар упадёт и продал по текущей цене. Цена упала за это время на 3,3% до 58 рублей. Теперь обратно откупить валюту. Но банк будет продавать его по 60. В таком случае клиент ничего не заработал, хотя был полностью прав поставив на падение доллара.

Альтернатива мультивалютным вкладам

Эффективно зарабатывать проценты и быстро конвертировать валюту без затрат на спреды можно на фондовой бирже ММВБ.

Рекомендую работать со следующими брокерами:

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

У этих брокеров можно открыть брокерский счёт, в том числе ИИС. Он позволяет ежегодно возвращать 52 тыс. рублей с подоходного налога (сумма пополнения 400 тыс. рублей).

Через этих брокеров можно покупать облигации. Держатели облигаций получают ежедневный стабильный доход в купонов. Когда появится сигналы на покупку долларов, можно продать облигации и купить доллары. Обмен будет совершаться по курсу биржи. Издержки есть только на торговый оборот (не более 0,00343%). Опытные трейдеры зарабатывают хорошие деньги в периоды высокой волатильности на бирже.

Помимо этого есть еврооблигации. Это облигации номинированные в иностранной валюте. Доходность по ним составляет 2-6%. Можно купить сразу фонд из этих облигаций через ETF. Плюсом этого способа в том, что вы в любой момент можете продать свои облигации за рубли.

5. Как рассчитать проценты по вкладу

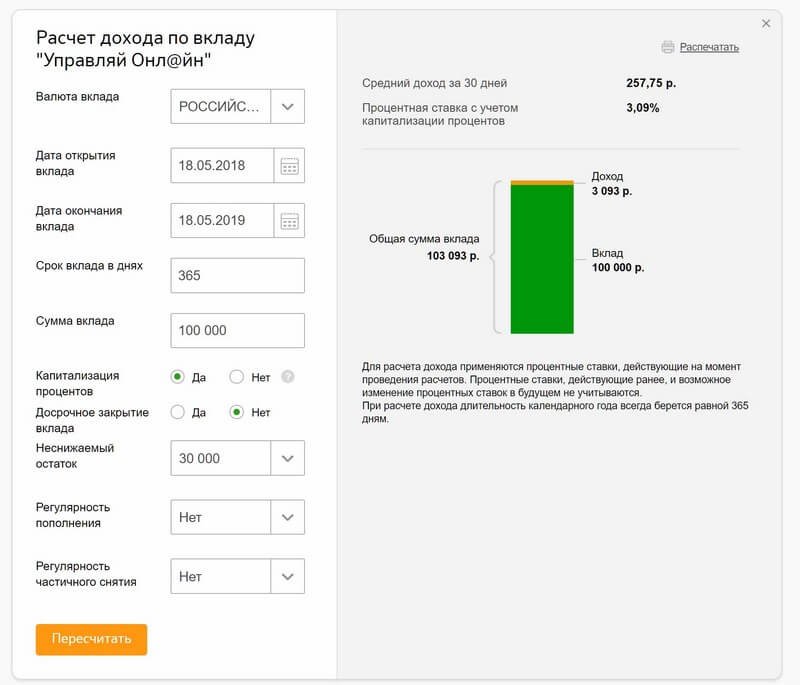

5.1. Онлайн калькулятор банка

Самым верным решением будет воспользоваться онлайн калькулятором от банка, в котором открываёте вклад. Редко, когда сайт банка не предлагает сделать подобный расчёт будущего дохода.

Для расчёта потребуется выбрать открываемый вклад, вести начальную сумму. Если он пополняемый, то можно заполнить поле, которое отвечает за частоту пополнения и сумму. После будет показана точная сумма к получению:

5.2. Воспользоваться сторонним онлайн калькулятором

Если вклад без капитализации процентов и без пополнения, то никаких трудностей в расчётах нет. Вы знаете процентную ставку и срок. Значит, можно самостоятельно посчитать финальную сумму.

Например, ставка 9% годовых, сумма 150 тыс. рублей, срок 1 год, без капитализации процентов. Умножаем 150 000 на 1,09 и получаем ответ: 163 500 рублей будет на конец срока.

Если бы срок был к примеру 3 месяца, то надо умножить 150 000 на (1 + [0,09/4] ) = 1,0225. Получим 153 375 рублей. Ставку 9% мы поделили на 4, поскольку 3 месяца это ровно четверть года.

Капитализация процентов позволяет увеличить итоговый доход, но она есть не у каждого вклада. Разница существенно заметна на сроках от 12 месяца. Более подробно про расчёты читайте в статье:

6. Как открыть вклад в банке

Прежде чем открывать вклад, рекомендую изучить рынок и выбрать наиболее подходящий. Сделать это можно бесплатно через портал banki.ru, в котором представлены банковские депозиты от всех банков.

При выборе вклада рекомендуется ориентироваться на следующие параметры:

- Хорошая процентная ставка, но банк стоит выбирать надёжный (входит в топ-50). Несмотря на то, что суммы застрахованы АСВ, не хочется лишний раз переживать за организацию. Если его лишат лицензии, то деньги Вы получите, но придётся стоять в очереди за получением своих кровных денег.

- Подходящие условия по сроку, по пополнению, снятию и т.д.

- Находится недалеко от дома. Удобно, когда отделение рядом с домом.

Открыть вклад можно в любом отделении нужного банка. Для открытия понадобится паспорт и деньги.

Представитель банка составит договор открытия вклада. В нём будет указаны паспортные данные клиента, сумма, срок, процент и другие нюансы (если они есть). Другие пункты вклада шаблонные и обычно их никто не читает.

7. Страхование банковских вкладов

Каждый банк страхует сумму всех вкладов каждого гражданина на сумму 1,4 млн рублей. Например, у может быть открыто 3 депозита на общую сумму 1 млн рублей, то в этом случае клиент получит всю сумму, если у банка отберут лицензию.

Для АСВ важно не сколько было депозитов, а какова их общая сумма. Сумма страхования 1 400 000 рублей или аналогичная сумма в иностранной валюте по курсу конвертации ЦБ.

Каждый банк должен быть участником АСВ, иначе ему не разрешат брать деньги у населения.

В связи с тем, что ЦБ стал активно отзывать лицензии с 2014 г, тема со страхованием вклада стала особенно актуальной. До 2015 г. сумма страхования составляла 700 000 рублей. Чтобы помочь банкам с ликвидностью сумму страховой части подняли в два раза.

Если у банка отобрали лицензию, то вкладчик получит свои деньги после 2 недель. Выдача денег происходит не везде, а только в тех филиалах, которые будут обслуживать отдельно закрытый банк. Обычно это право предоставляют крупным организациям: Сбербанк, ВТБ, Россельхоз.

Если валюта вклада была доллары или евро, то они также застрахованы АСВ. Перерасчёт будет происходить по курсу ЦБ на момент отзыва лицензии.

Например, сумма в долларах составляет 30 тыс, а официальный курс ЦБ 75, то клиент получит лишь 1,4 млн рублей, вместо 2,25 млн.

Как получить страховую выплату по вкладу

Официальный сайт АСВ опубликуют список банков-агентов, которые будут производит выплаты. Для получения страховой выплаты по вкладу потребуется лишь паспорт, все необходимые данные уже есть у банков-агентов.

Договор от банка не требуется. Только, если возникнет спорная ситуация, когда клиент будет не согласен с суммой, то придётся предоставить договор и квитанции о пополнениях. Получить выплату по АСВ может только собственник. Родственники могут получить за него выплату только при наличии доверенности.

Если сумма выплаты не совпадёт с той, что ожидал увидеть вкладчик, то пишется заявление, которое будет рассматриваться позже.

Выплату можно получить в течении 12 месяцев, так что бежать в отделение банка в первый день выплат необязательно.

8. FAQ по банковским вкладам и депозитам

8.1. Что такое пролонгация вклада в Сбербанке

Услуга пролонгации в большинстве случаев есть у постоянных линеек вкладов. Если предложение было сезонным, то, вероятнее всего, после завершения срока деньги будут лежат на вкладе до востребования.

Изменится ли процент по вкладу после его пролонгации? Да, процент изменится в соответствии с текущими ставками. Пролонгация будет осуществляется на тот же самый срок, что и первоначальный вклад. Например, если срок был 6 месяцев, то он продлится на 6 месяцев.

8.2. Может ли банк отказать в выдаче вклада

Банк не имеет права отказать в выдаче вклада, но имеет права не выдать крупную сумму денег, если клиент заранее её не заказал. Скорее всего, банк аргументирует это отсутствием такой суммы в кассе.

Однако закрыть вклад можно в любой момент. Также можно после закрытия оформить безналичный перевод в другой банк. Так что ситуация с отказом выдать сумму вклада связана лишь с отсутствием денег в кассе.

Сбербанк требует даже написать письменное заявление в отделении за несколько дней, если сумма выдачи крупная.

Что считать крупной суммой? Если снимаете более 300 тыс. рублей, то стоит предупредить отделение заранее.

8.3. Может ли изменяться процентная ставка по вкладу

Процентная ставка по вкладу может изменяться только в том случае, если это прописано в договоре. Например, иногда банк проводит компанию в которой пишет ставка 12% годовых! А если прочитать условие, то выяснится, что первые 4 месяцев ставка будет 6%, потом 4 месяца 8% и лишь последние 4 месяца 12%. Эффективная ставка по такому депозиту будет существенно меньше 12%.

Чаще всего в договоре прописано, что ставка фиксированная и не изменяется.

В случае пролонгации ставка изменится на действующую на этот день.

8.4. Страхуются ли проценты по вкладу в банке

АСВ выплачивает основную сумму вклада плюс проценты, которые накопились на день окончания действия лицензии у банка. Например, открыли банковский депозит на 12 месяцев под 12% годовых. У банка отобрали лицензию спустя 8 месяцев.

АСВ выплатит основную сумму вклада плюс 8%, которые должны были накопиться за это время.

Сумма выданная АСВ не может превышать 1 400 000 рублей с учётом процентов. Чтобы иметь возможность получить проценты стоит открывать вклады на сумму меньше 1,4 млн рублей. Например, 1,33 млн рублей.

8.5. Можно ли сделать вклад в банке на несколько человек

Вклад открывается на одного конкретного человека. Открыть на несколько человек его нельзя.

Однако можно написать доверенность на другого человека. После чего доступ к вкладу имеет и другой человек.

Доверенность можно составить без нотариуса.

8.6. Что такое инвестиционные вклады

Инвестиционные вклады — это особый тип счёта, который предусматривает сочетание депозита и инвестиций. Часть денег будет лежать под проценты, а часть будет инвестирована в какие-то активы (например, фондовый рынок).

В большинстве случаев банк хочет заработать на клиенте, поэтому такой продукт в первую очередь прибылен для банка. Покупка акций происходит закулисьями. Вы не знаете насколько успешно вкладываются деньги.

Лучше самостоятельно купить облигаций ОФЗ и акций голубых фишек. Эффект будет лучше или по-крайней мере не хуже, поскольку нет посредника в виде банка.

Также банки активно предлагают структурные облигации, которые не гарантируют дохода. В них заложена стратегия, согласно которой клиент либо получит вознаграждение больше, чем средний процент или ничего не получит. В некоторых случаях он может даже потерять часть денег. Стоит внимательно изучать условия конкретного инвестиционного продукта.

8.7. Подлежат ли налогообложению доходы по вкладу

Налог на доход от вклада не платится в том случае, если ставка по вкладу не превышает ставку рефинансирования более чем на 5 базисных пункта.

Например, если ставка ЦБ 5%, то максимальная ставка по вкладу не облагаемая налогом будет 5% + 5% = 10%. Доход сверх этого процента облагается налогом в 30%.

Текущая ключевая ставка ЦБ 9,50% (изменение от 11 февраля 2022 года).

С 2021 г. условия изменяются. Если вклад превышает 1 млн рублей, а ставка превышает ключевую, то с этой разницы будет взиматься налог 13%. Эти условия ещё могут изменится (информация на конец 2020 г).

8.8. Что такое неснижаемый остаток по вкладу Сбербанка

Неснижаемый остаток по вкладам в Сбербанке есть у депозита «Управляй». Он позволяет пополнять и выводить деньги со счёта в любое время. Но снимать можно до суммы неснижаемого остатка, которую сами выбрали при открытии.

Минимальная сумма составляет 30 тыс. рублей. Следующая планка уже 100 тыс. рублей и т.д.

8.9. Сколько вкладов можно открыть в одном банке

В одном банке можно открыть сколь угодно много вкладов (если, конечно, у банка не действует какое-то внутреннее распоряжение, которое не позволит это сделать).

8.10. Можно ли жить на проценты от вклада

Двадцать первый век даёт возможность жить лишь на доход от своих инвестиций. Самая простая из них это банковский депозит. Именно поэтому многие граждане задаются подобными вопросами. Ответ: «да, можно жить на проценты от вклада». Но надо иметь приличную стартовую сумму.

В зависимости от того, сколько вы планируете тратить ежемесячно эта сумма разница. Минимальная сумма, которая нужна это 5 млн рублей. Имея столько денег на депозите, можно получать ежемесячно 27 тыс. рублей, что вполне хватит на житье. Правда лучше закладывать процесс обесценивая денег, поэтому лучше отложить 10 млн рублей. Все что не тратиться, докладывать обратно на счет.

Источник https://privatbankrf.ru/vkladyi/bankovskiy-vklad-chto-eto-takoe-vidyi-vkladov.html

Источник https://vsdelke.ru/ekonterminy/bankovskie-depozity-vklady-polnyj-obzor.html

Источник

Источник