Зачем инвестировать в акции?

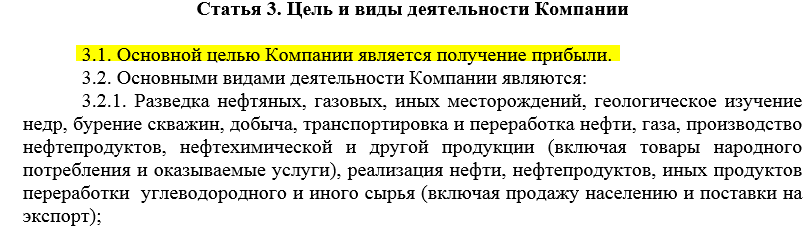

Очень много людей думают, что инвестировать в акции — это пустое и очень рискованное дело, что там вас обманут и вы потеряете все свои деньги. Это очень распространенное мнение. Так ли это? Попробуем разобраться, стоит ли инвестировать в акции. В предыдущей статье я объяснял, что за акциями стоит бизнес. А что такое бизнес и в чем его основная цель? Это не просто товары, станки, заводы. Бизнес — это люди, их идеи, стремления, амбиции, сотрудники, которые работают, создают продукты и добавленную стоимость и генерируют прибыль. Если открыть устав любой компании, то там будет написано: Основной целью Компании является получение прибыли.

Очень много людей думают, что инвестировать в акции — это пустое и очень рискованное дело, что там вас обманут и вы потеряете все свои деньги. Это очень распространенное мнение. Так ли это? Попробуем разобраться, стоит ли инвестировать в акции. В предыдущей статье я объяснял, что за акциями стоит бизнес. А что такое бизнес и в чем его основная цель? Это не просто товары, станки, заводы. Бизнес — это люди, их идеи, стремления, амбиции, сотрудники, которые работают, создают продукты и добавленную стоимость и генерируют прибыль. Если открыть устав любой компании, то там будет написано: Основной целью Компании является получение прибыли.

Устав компании Лукойл

Основная цель бизнеса — получение прибыли.

Что делает компания для получения прибыли? Она создает какой-то продукт или услугу и продает его людям за деньги. При этом продукт продается не по себестоимости, а с надбавкой. В цене продукта уже заложена стоимость сырья, материалов, труда персонала и множество других расходов, которые были затрачены на создание продукта. Бизнес создает добавленную стоимость. Получив выручку от продажи продукта, расплатившись с поставщиками и работниками, заплатив налоги, бизнес получает прибыль. Дальше компания вправе распорядиться своей прибылью тремя способами:

- реинвестировать прибыль, то есть направить ее на дальнейшее развитие бизнеса

- выплатить прибыль акционерам в виде дивидендов

- направить прибыль на обратный выкуп своих акций

При этом компания не обязана выбирать только один способ. Она может оставить часть дохода на развитие, часть выплатить в виде дивидендов, часть направить на выкуп акций. В идеале все три способа принесут акционеру доход.

За счет чего инвестор получает доход с акций?

Прибыль, которую компания выплачивает в виде дивидендов, инвестор получает напрямую в виде реальных денег на банковский счет.

Когда компания выкупает свои акции с рынка, их количество в обращении уменьшается, а значит доля акционера в капитале компании увеличивается, вместе с прибылью и дивидендами, выплачиваемыми на одну акцию.

Какую выгоду получает инвестор в случае, когда компания оставляет часть прибыли себе? Эта часть отражается в собственном капитале компании и увеличивает балансовую стоимость акции. Проблема в том, что балансовая и рыночная стоимость акции не всегда следуют друг за другом одинаково. Чаще всего они отличаются. Это очень просто увидеть по коэффициенту P/B (цена/балансовая стоимость). Если P/B больше 1, рыночная цена больше балансовой, если P/B меньше 1, рыночная цена меньше балансовой. Рыночная цена может какое-то время отличаться от балансовой, быть больше или меньше ее. Но в целом на длительном промежутке времени она следует за балансовой, то обгоняя ее, то отставая. То есть связь между рыночной ценой и балансовой стоимостью существует, а значит увеличение балансовой стоимости акции рано или поздно скажется и на росте ее рыночной цены.

Таким образом во всех трех случаях инвестор получает выгоду, просто в одних случаях он может ощутить ее практически сразу, а в других — со временем.

Почему стоит инвестировать в акции?

Итак, бизнес создает добавленную стоимость и генерирует доход. Владея долей в бизнесе, инвестор получает часть прибыли. Но бизнес это ведь так рискованно, конкуренция, издержки, налоги, убытки. Как ни странно, если посмотреть в список самых богатых людей Форбс, мы там увидим только бизнесменов. Бизнес Уоррена Баффета, входящего в список самых богатых людей планеты, основывается на владении десятками компаний. Богатейшие люди России — владельцы бизнеса. Выходит, что владение бизнесом — прибыльное дело.

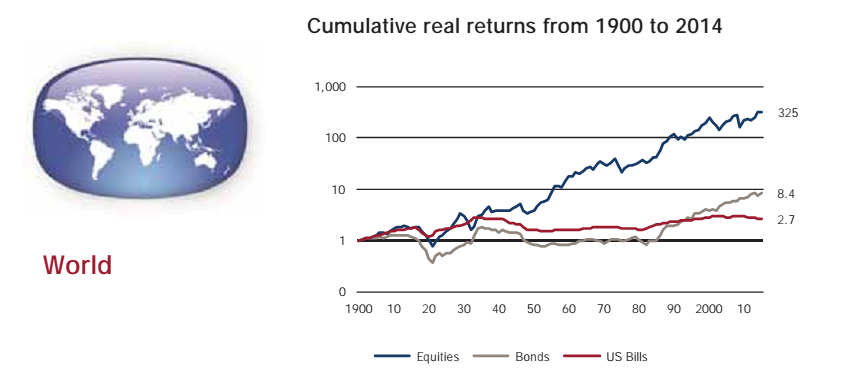

Если посмотреть на реальную доходность активов по странам мира, то в долгосрочном периоде именно акции показали наибольшую доходность и обогнали инфляцию. Средняя реальная годовая доходность акций в мире составила 5,2%, долгосрочных облигаций всего 1,9%. Реальная доходность означает доходность сверх инфляции, то есть акции увеличивали реальную покупательную способность денег в среднем на 5% в год. 1 доллар, вложенный в акции в 1900 году, к концу 2014 года увеличил бы свою покупательную способность в 325 раз.

Почему акции обгоняют инфляцию?

Инфляция выражается в росте цен. Представим себе пиццерию. Цена на продукты, из которых делается пицца, выросла. Что будет делать пиццерия? Не станет же она работать себе в убыток? Она повысит цены на пиццу, то есть перенесет издержки на потребителя. Таким образом доходы компаний растут вместе с инфляцией. Да, возможно в период сильной инфляции прибыль уменьшится, ведь зарплаты не растут сразу за инфляцией, но в среднем доходы бизнеса должны расти не меньше инфляции. А доход растущей компании, чья продукция пользуется большим спросом у потребителей, может расти намного больше инфляции. К примеру прибыль Магнита растет на 30% в год, намного опережая инфляцию.

Тут надо сделать оговорку, что у сырьевых компаний, которых предостаточно на российском фондовом рынке, прибыль зависит от двух вещей. Первая — цены на сырье, которое они продают — газ, нефть, металлы. Вторая — курс рубля, большую часть своей продукции компании экспортируют и продают за валюту, поэтому их прибыль будет зависеть от динамики цен на сырье и курса валюты, так что дешевый рубль выгоден для компаний-экспортеров.

Зачем инвестировать в акции

2 февраля в инстаграме МИФа состоялся прямой эфир с финансовым консультантом и инвестором Анной Громовой. Анна — спикер курса «Лаборатория целей», приглашенный эксперт телеканалов «78» и РБК, а также победитель номинации «Лучший блог о личных финансах в Instagram — 2019» по версии Private Money Forum. И она рассказывает о деньгах невероятно увлекательно.

Эфир получился классным и полезным. Анна рассказала про инвестиции для начинающих, недвижимость, сложный процент и Авито. Посмотреть его можно тут.

А почитать, что там было, можно в этой статье.

Зачем инвестировать

Лаборатория целей

Чтобы ответить на этот вопрос, попробуем провести параллель: если вы не умеете держаться на воде и боитесь глубины, надо ли вам учиться плавать?

Кажется, что нет.

Мы не плаваем каждый день. Мы не пересекаем на корабле Атлантический океан. Так и без навыка накопления и управления инвестициями вполне можно обойтись. Главный вопрос, который стоит себе задать: зачем мне это надо?

Я начала создавать капитал в 34 года. Тогда я работала в крупной компании — General Motors. Занимала управленческую должность. У меня была зарплата около 170 тысяч рублей. Это Санкт-Петербург, 2013 год, и это было очень хорошо. Муж у меня работал в другой американской компании Philip Morris International. Каждый из нас получал свои 150-200 тысяч рублей. Кажется, нормальная такая семья, которая получает полмиллиона. И у нас денег свободных вообще не было. Мы тратили на поездки, рестораны.

Во что инвестировать

В какой-то момент я поняла, что, если так будет продолжаться, то на пенсии нам будет не на что жить. Я предложила мужу купить квартиру, которую мы можем сдавать: 20-25 тысяч рублей нам будут прилетать. Да, у меня был страх, что на пенсии мне будет некомфортно, и придется отказать себе в том качестве жизни, к которому я привыкла.

Купить квартиру для того, чтобы нормально жить в старости — это, конечно, не я придумала. Есть даже такой термин — «пенсионная однушка». На одной из конференций представитель компании «Бекар», которая занимается недвижимостью, рассказывал, что по итогам 2018 года 80% всей недвижимости — это как раз-таки «пенсионные однушки» и студии. Только вдумайтесь: 80%! И в странах со схожей экономикой — Индии, Китае, — люди мыслят так же.

Это Анна

В итоге мы взяли квартиру в ипотеку. У нас не было первоначального взноса, потому что мы всё тратили. Но у мужа был спортивный мотоцикл с объемом двигателя 1 литр. Для сравнения: у моей машины объем двигателя 1,8 литров. То есть это был очень опасный спортивный мотоцикл. И когда муж выезжал на свои байкерские вылазки, я боялась, что он не вернется домой. Я капала ему на мозги, что нужно продать этот мотоцикл, и он его продал. Вот эти деньги и пошли на первый взнос по ипотеке.

Как выбрать недвижимость

Мы купили квартиру за 4,5 миллиона рублей. В тот момент у меня не было опыта, но здравый смысл подсказал: нужно купить объект, который находится в удобном месте. Вот теперь, друзья, смотрите: я всю жизнь говорила, что у недвижимости есть три главных аспекта — так называемых три «М»:

- место,

- место

- и еще раз место.

Но потом, с опытом, я поменяла три «М» на три «Л»:

- локация,

- локация

- и ликвидность.

Вы должны выбирать такой объект, который сможете легко продать. Понятно, что недвижимость — это не акции и облигации, которые вы раз! — за пару часов продали. Тут вам понадобится минимум 3-4 недели. Но ликвидность — это очень важно. Свою первую недвижимость мы купили за 4,5 миллиона рублей — это был 2013 год. В 2015 году дом сдался, и, с учетом роста цен на недвижимость в том году, цены на наш объект выросли до 12 миллионов.

Как считать доходность

Довольно долго и дорого мы сдавали квартиру: не за 20-25 тысяч, как я планировала, а за 36-39 тысяч рублей. Как мы должны считать доходность?

36 000 рублей (платит жилец) х 12 месяцев

Понимаем, что жилец может жить не весь год. Поэтому минусуем 5% времени простой:

(36 000 рублей х 12 месяцев) — 5%

Предполагаем, что у нас нет никакой амортизации, что, конечно, неправильно: нам всё равно надо закладывать деньги на ремонт. И делим всё это на стоимость недвижимости. Если нам удалось её купить за 4,5 миллиона, то у нас доходность была 9%.

(36 000 рублей х 12 месяцев) — 5% / 4, 5 миллиона

А если сейчас купить это жилье за 12 миллионов, то доходность выходит 3,4%. А это даже ниже инфляции (у нас целевая инфляции 4% годовых).

Какие мы можем сделать выводы?

Недвижимость — это защитный актив. 60% всех мировых денег запакованы в недвижимость. Да, 5% годовых не особо душу греют. Но это бетон. То, что можно потрогать и посмотреть. Так спать спокойнее, когда ты понимаешь, что у тебя есть реальный объект, а не какие-то акции, которые где-то там лежат. Недвижимость — это комфортно, и это нормально.

Как можно повысить доходность с недвижимости

Тут я расскажу про посуточную аренду. Сейчас это в тренде. Появилось много блогеров, которые учат, как сдавать жилье посуточно. Этим летом я тоже подумала: а что я? Но всё равно боялась.

И это тоже важная деталь: первый раз я сдала квартиру посуточно тогда, когда встретила человека, который сдает посуточно 16 объектов. Мы познакомились в Инстаграме. Переписывались с девушкой Оксаной, которая сдает свою недвижимость и берет чужую в управление. Она говорит: «Я тебе помогу. Помогу так оснастить квартиру, чтобы она подходила для посуточной аренды».

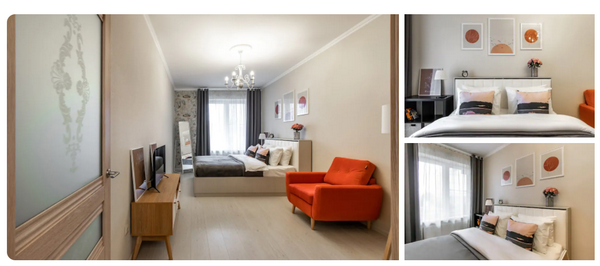

Да, оказывается, что для посуточной аренды квартира должна выглядеть иначе. Этим летом мы переделали квартиру. Что сделали? Добавили постеры и текстиль. Купили кресла — серое и коралловое. Пригласили профессионального фотографа, который снимает квартиры: сделали красивые фото.

Вот что получилось

Вот таким образом, за счет посуточной аренды, мы можем разогнать доходность с 4% до 8%. В недвижимости 4% и 8% в абсолютных деньгах — это не 35 тысяч рублей, а 70 тысяч в месяц. Кажется, неплохо.

Так мой страх бедной пенсии улетел.

Что делать в 30 лет? А в 60?

Когда мы создаем капитал — особенно если мы начинаем это делать в более раннем возрасте, — у нас есть время. Мы можем рисковать. Например, когда нам 30.

Если вам уже 60 лет, то скорее всего вы сильно рисковать не захотите. Ваш капитал станет больше, и вам нужно будет этот капитал куда-нибудь переложить. У вас наступит точка принятия решения. Рынок волатильный (он колеблется). Если вы продолжите держать весь свой капитал в акциях роста, то может случиться падение рынка, и ваш капитал сдуется. В марте 2020 года рынок корректировался на 30% Представьте, что у вас было 30 миллионов. Рынок скорректировался и бах! — у вас уже 21 миллион. Или у вас было 3 квартиры — стало 2 квартиры.

Куда переложить свой капитал? Тут поможет недвижимость и облигации. Самые надежные облигации — государственные. У них крошечная доходность, но в 60 лет важно не это: важно вложить свои деньги, сберечь их и получать регулярный денежный поток.

Где взять деньги

В личных финансах главное правило: сначала заплати себе.

Как мы обычно тратим деньги? Получили зарплату и заплатили ипотеку, платеж по кредитной карте, купили продукты, ребенку подарок, джинсы себе. И всё. Ждем аванса.

А надо так: получили зарплату и 10% перевели на отдельный счет. Ваша задача — научиться откладывать деньги. Для себя. Не для детей, мужа, родителей. А для себя. Если ваш банк дает возможность, настройте автоматически эту услугу: пусть 10% уходит на отдельный счет.

Вот вы несколько месяцев так проживете, а потом будете думать: что мне делать с деньгами? Следующий шаг — покупка валюты. Рубль у нас не крепнет. Сырьевая экономика, ничего не поделать.

Следующий шаг — бОльшая доходность. И вот тогда вы пойдете изучать фондовый рынок. Где больше доходность и больше рисков.

Оставьте себе чашку кофе

Конечно, многие люди начнут говорить: «Да вы что, я получаю 10 тысяч рублей. Как я отложу 10%!». Но это всё реально. Потому что отложить 10% — это то же самое, что потратить на 10% меньше. Представьте, что вы пришли в магазин за продуктами и потратили 1500 рублей. А теперь скажите: вы могли бы от чего-нибудь отказаться и купить продукты не на 1500, а на 1350? На 10% меньше. Наверняка да.

Мне не нравится пример с чашкой кофе, когда говорят: откажитесь от чашки кофе. Она стоит 120 рублей. Так вы сэкономите примерно 31 тысячу рублей в год.

Я против этого примера. Знаете, почему? Потому что, возможно, эта чашка кофе с утра — это ваш лучик света. Например, вы детей по садикам развезли, купили себе кофе, наполнились энергией и на работе потом отожгли. Покупайте кофе! Сэкономьте на чем-то другом.

Что, например, делают крупные корпорации? Они не экономят на кофе, но деньги они считают. Мы можем сократить расходы, если следим за крупными тратами. Мы часто тратим больше, потому что привыкли. Например, у меня есть автомобиль. Я привыкла много лет делать техобслуживание у одного дилера. И вот в очередной раз мы обращаемся к нему, и он говорит, что ТО будет стоит 90 тысяч рублей. Я приуныла. Но что делают корпорации в таком случае? Если стоимость услуги превышает некий порог, они открывают тендер: привлекают несколько поставщиков, запрашивают цены и выбирают лучших.

Что сделала я? Узнала, что там у других дилеров. Обзвонила штук пять и выяснила, что 90 тысяч рублей — это то, что рядом с моим домом. А если проехать на 15 минут подальше, то можно попасть на промоакцию, где 90 тысяч превращаются в 52 тысячи. Ну есть же разница.

Вот: когда у нас есть привычка, мы можем тратить больше. Если у вас стоит задача найти деньги на инвестиции, начните сравнивать цены и задавать вопросы. Шире смотрите на вещи.

Как создать детский капитал

Возможно, сейчас вы об этом не думаете. Возможно, сейчас вашему ребенку 2 года, и вам сейчас не до этого. Я и сама так думала. У меня трое детей, старший сейчас в 11 классе. Детский капитал я начала создавать 2 года назад. Сейчас мой ребенок готовится к поступлению в вуз, и я плачу за его репетиторов 60 рублей в месяц. Мне это совсем не нравится.

Было бы гораздо лучше, если бы капитал создавался заранее.

Когда мне задают вопрос, с чего начать, я отвечаю: почувствуйте, чего вы хотите. Боитесь бедной старости? Хотите, чтобы ваш ребенок поступил в хороший вуз? Начинайте создавать капитал.

Как работает сложный процент

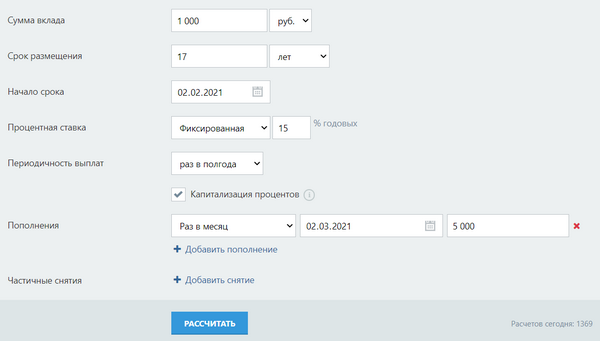

Допустим, у вас есть 1000 рублей. Вы хотите, чтобы к 18 годам у ребенка были деньги на счете, чтобы вы могли оплатить ему учебу. Считаем всё на calcus.ru (можете считать на любом другом калькуляторе).

Берем процентную ставку 15%: это реальная ставка по детскому брокерскому счету. Средняя годовая за предыдущие годы.

Периодичность ставим «раз в полгода». Отмечаем «капитализацию процентов». Пополнение — раз в месяц по 5000 рублей (или другая сумма, 10% от вашего дохода).

И нажимаем «рассчитать».

Что получается? Сумма на вкладе к концу срока — 4 424 387,26 руб. Кажется, вашему ребенку должно хватить на обучение. И даже на ипотеку, на первый взнос.

Обратите внимание, что из этих 4-х миллионов почти 3,5 миллиона — это начисленные проценты. Это деньги сделали деньги. Вот что такое сила сложных процентов.

Что такое детский брокерский счет

У меня трое детей. Когда родился старший, я ничего не знала про инвестиции. Но маленькие у меня родились в 2015 и в 2016 годах. Я уже тогда инвестировала в недвижимость и начинала делать первые шаги на фондовом рынке. В 2018 году я открыла брокерский счет. Юридически он оформлен на меня: детский брокерский счет оформлен не на ребенка, и это хорошо. Передадите капитал ребенку, когда поймете, что он созрел.

У меня была стратегия. Я подумала: а что, если продавать всё ненужное детское, загружать деньги на брокерский счет и покупать ценные бумаги?

Что в итоге? За 2 года я продала на Авито товаров на 300 тысяч рублей.

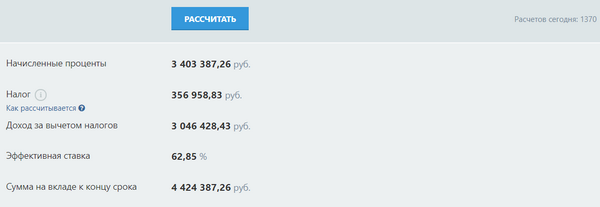

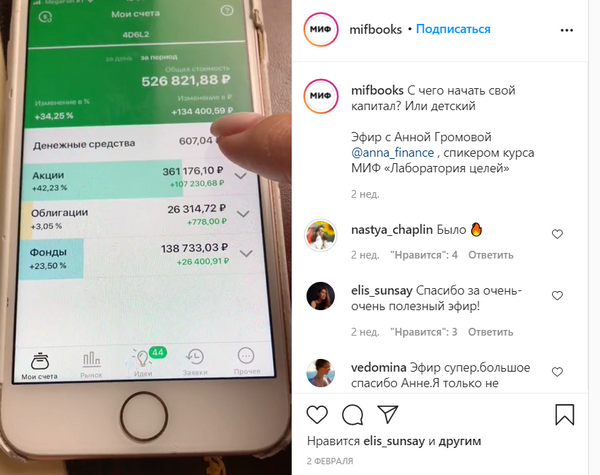

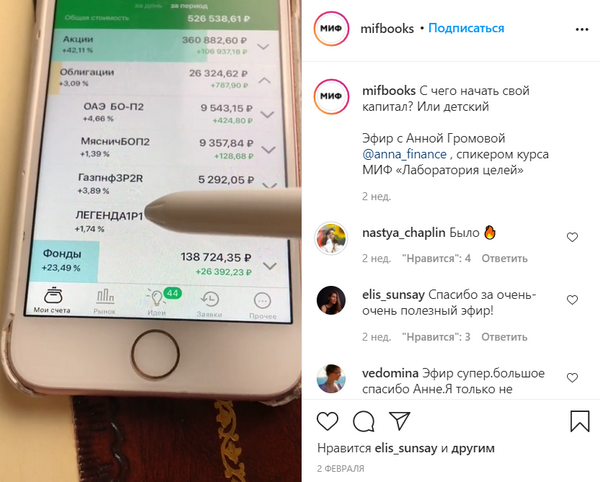

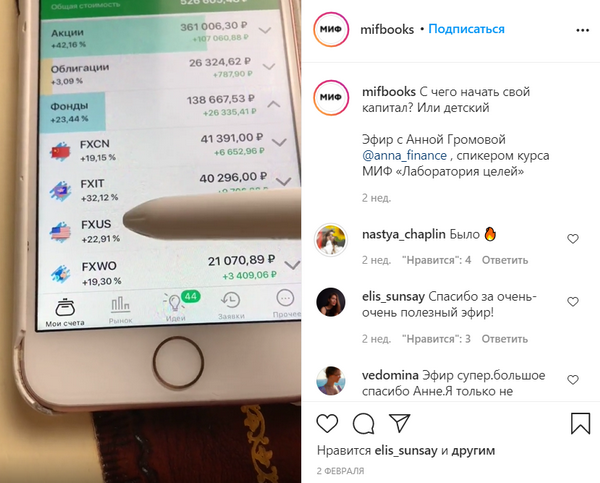

Вот это мой реальный детский счет — полмиллиона. Из них 134 тысячи рублей — это деньги сделали деньги. Доходность — 34% за два года.

Конечно, тут ничего нельзя копировать. Мой портфель — неидеальный. У меня много в акциях роста. Можно было бы больше золота держать. Но всё это реальная история.

Смотрите, какие есть классы активов:

- акции — самый доходный класс. Но и самый рискованный. Купить акцию — это взять кусочек компании;

- облигации — это долговой инструмент. Купить облигацию — дать в долг компании или государству, которое эту облигацию выпустило;

- индексные фонды — для новичков. Идеально, если вы не знаете, акции каких компаний купить и не разбираетесь в теме. Вот, например, вы пришли на скачки и не знаете, на какую лошадь поставить. Индексные фонды — это когда вы ставите на всех лошадей сразу.

Очень важно: мы не идем на фондовый рынок с подушкой безопасности! «Подушку» мы храним не у брокеров, а на банковском вкладе — даже под скупым процентом. Это деньги, которые вы не трогаете. Они нужны, если кто-то внезапно заболел или вам срочно понадобились деньги

Зачем продавать на Авито?

Авито — это деньги под ногами. Многие говорили мне, что инвестиции — это для богатых, а Авито — для бедных. Нельзя делать связку между этими вещами.

Но подождите: новичку страшно вкладывать деньги. А вот открыть шкаф и продать что-то ненужное — это не жалко. И потом эти деньги положить на брокерский счет.

Почему некоторые не могут продать вещь?

Фото не то. Описание не то. Размещаете не в тот момент. Очень важно понять ценность для покупателя. Ценность — это полезность, присущая продукту с точки зрения клиента. Покупатель покупает товар, когда считает, что ценность товара выше денежной цены.

Но самое интересное: мы не всегда понимаем, в чем ценность товара. Выставляя вещи на продажу, мы думаем о былой ценности для нас, и часто даже не представляем, насколько нужна (или не нужна) наша вещь кому-то другому.

Для кого-то Авито — это осознанное потребление. А для меня — расхламление.

Резюмируем: с чего начать новичку

- Отвечаем на вопрос «Зачем накапливать капитал»

- Покупаем валюту

- Начинаем изучать фондовый рынок

Послушать Анну Громову можно на курсе МИФа «Лаборатория целей». Курс уже идет, но можно подписаться на уведомления о наборе на новый поток.

Источник https://activeinvestor.pro/zachem-investirovat-v-aktsii/

Источник https://blog.mann-ivanov-ferber.ru/2021/02/24/zachem-nuzhno-investirovat-kak-rabotaet-slozhnyj-procent-i-gde-vzyat-dengi-otvechaet-finansovyj-konsultant/

Источник