В какой валюте покупать ценные бумаги – рублях или долларах

Высокая инфляция, финансовые кризисы и девальвация повышают риски инвесторов, которые торгуют на фондовом рынке, используя одну валюту. Отсутствие диверсификации снижает потенциальную доходность портфеля, приводит к его волатильности. Для защиты капитала эксперты рекомендуют вкладывать средства не только в непохожие активы, но и в разные валюты. Разберемся, есть ли в этом выгода.

В какой валюте можно купить ценные бумаги на Московской и СПБ-биржах

По состоянию на конец 2021 года российские инвесторы могут купить акции, некоторые ETF и биржевые ПИФы, используя национальную или иностранную валюты. Это стало возможно благодаря Мосбирже, которая в сентябре 2021 года начала торги ценными бумагами зарубежных компаний. Ранее такую торговлю допускалось вести только через Санкт-Петербургскую биржу.

Развитие каждой биржи на руку инвесторам, поскольку они получают больше возможностей выгодно проводить сделки в рамках выбранной стратегии. Сталкиваясь с активом, который торгуется в двух или трех валютах, человек может решить, какой вариант для него удобен с точки зрения инвестиции, налогообложения. При этом сравнивать стоимость акций, торгующихся одновременно в рублях и валюте, не нужно. Цена пересчитывается биржей ежедневно по текущему курсу, поэтому не может отличаться.

На что влияет валюта при инвестировании

В первую очередь возможность вложения в ценные бумаги в разных валютах упрощает формирование портфеля. Инвестору не нужно задумываться, где брать доллары или евро для покупки акций иностранных компаний, торги можно вести в рублях. Это также удобно, поскольку биржи обменивают иностранные деньги лотами по тысяче единиц. Поэтому, если брокер не меняет валюту по биржевому курсу на сумму от одной единицы, такое инвестирование будет невыгодным и недоступным инвесторам с небольшим капиталом.

Активы в виде ETF и биржевых ПИФов также, как иностранные акции, можно купить за рубли и доллары. Однако при инвестировании важно учитывать, в какой валюте они номинированы. Если ETF доступен к покупке в рублях, но состоит из американских акций, то доходность нужно рассчитывать, отталкиваясь от изменения цены базовых активов. Если они дорожают в долларах, стоимость пая также возрастет, и наоборот. Биржевой фонд, выраженный только в российской денежной единице, более волатилен, поскольку его цена зависит не только от стоимости актива, но и от курса доллара.

Сделки с инвестиционными инструментами в валюте также сказываются на налогообложении. Согласно законодательству РФ, налог формируется только в рублях. Поэтому, если акции или ETF куплены за доллары, налогооблагаемая база рассчитывается из суммы дохода, переведенной в национальную валюту по курсу ЦБ на момент операции.

Разница курса, отмеченная на момент покупки и продажи актива, может зафиксировать номинальную прибыль в рублях при ее отсутствии в валюте. В этой ситуации с инвестора всё равно будет удержан НДФЛ в размере 13 %.

Плюсы и минусы инвестирования в рублях

Инвестиционный портфель, особенно для краткосрочных целей, рекомендуется собирать в валюте, в которой планируются будущие траты. Как правило, это российский рубль, поскольку большинство сделок в России происходят с его участием.

- Не нужно совершать обмен. Инвестор, который зарабатывает и инвестирует в национальной валюте, экономит на дополнительной комиссии при валютных транзакциях.

- Не надо платить налог из-за курсовой разницы, если нет дохода от продажи актива. Инвестор может заранее рассчитать, какую сумму удержит налоговая при реализации акций.

- Выбор активов на российском фондовом рынке. Большинство акций, ETF и биржевых ПИФов торгуется на Московской и СПБ биржах в российских рублях.

- Нестабильность рубля. Курс национальной валюты по отношению к паре доллар/евро регулярно падает, что подтверждают графики от Центробанка за последние 5, 10 и даже 15 лет.

- Высокий уровень инфляции. По словам главы Минфина А. Силуанова, в России по итогам 2021 года показатель инфляции будет около 8 %. Это существенно снижает покупательную способность национальной валюты и доходность от инвестирования в рублях.

Плюсы и минусы инвестиций в валюте

- Высокая ликвидность. Доллар и евро остаются наиболее конвертируемыми валютами в мире, которые используются в большинстве сделок. Это позволяет инвестору легко обменивать нужную сумму.

- Низкая инфляция. Безусловно, иностранная валюта так же обесценивается, как и российский рубль. Но доллар обесценивается меньше. По оценке ФРС, в США уровень инфляции на долгосрочную перспективу сохраняется на уровне 2 %.

- Возможность заработка на курсе валют. Даже если базовый актив не подорожал, а рубль обесценился по отношению к доллару с момента покупки ценной бумаги, разница при продаже станет доходом инвестора.

- Дополнительные издержки при транзакциях. Покупая валюту у российских брокеров, инвестор платит комиссию согласно условию договора.

- Риски. Нестабильная политическая ситуация, а также заявление членов правительства о возможном отказе от доллара не позволяют инвесторам чувствовать себя безопасно.

Какая валюта выгоднее и для каких целей

Нельзя сказать однозначно, какая валюта выгоднее для покупки ценных бумаг, по разным причинам. Помимо внешних факторов, рассмотренных выше, большое значение имеют цель и срок инвестирования. Если планируются траты в иностранной валюте, а срок удерживания актива в портфеле более трех лет, то безопаснее совершать операции, используя доллар или евро. Для краткосрочных вложений рациональнее использовать российский рубль.

Однако при инвестировании важно также учитывать стабильность капитала при волатильности рынка. Чтобы минимизировать риски, инвесторам рекомендуется формировать диверсифицированные портфели. Для этого подойдут разные валюты – рубль, доллар и евро в комфортных для выбранной стратегии долях.

Куда вложить доллары в России: варианты сохранения и преумножения капитала в валюте

Один мой хороший друг Владимир считает, что лучшим инструментом для сохранения и приумножения капитала является доллар. Он за свою предпринимательскую жизнь перепробовал многое: покупал золотые слитки и открывал ОМС, торговал через робота на бирже. Но достойного результата не получал и твердо уверовал в силу американской валюты. С одной стороны, я хочу его поддержать и рассмотреть, куда вложить доллары, чтобы сохранить и приумножить сбережения. А с другой – показать, что не наличкой единой прирастает капитал.

Большинство россиян знают только два варианта вложения доллара:

- Под матрас/подушку/тумбочку.

- На валютный депозит в банк.

Эти способы имеют право на существование, только к инвестированию, а значит, и к приумножению капитала они не имеют никакого отношения. Но в статье я рассмотрю все варианты, а вы выберете для себя лучшие.

Основные вопросы, которые требуют ответа до выбора инструмента инвестирования

Прежде чем покупать и вкладывать куда-то доллары США, необходимо четко выяснить для себя, зачем они вам нужны. От этого и будет зависеть конкретный способ вложения. Посмотрим на основные вопросы, которые стоит себе задать до покупки.

- Почему именно доллар, а может, евро или швейцарский франк?

Одно из главных правил грамотного инвестора еще никто не отменял – диверсификацию. Поэтому и доллар, и евро, и, возможно, швейцарский франк могут быть в вашем инвестиционном портфеле.

Несколько интересных фактов о долларе, объясняющих, почему люди предпочитают его всем остальным валютам:

- Доллар – признанная мировой экономикой резервная валюта. Центральные и коммерческие банки других стран (и России тоже) хранят свои запасы в том числе в американской валюте. По данным Банка России на 31.03.2020, доля доллара в активах составила 23,7 % (2-е место после евро).

- Самая торгуемая валюта в мире. По данным Банка международных расчетов, ежедневный торговый оборот с участием американской валюты составляет более 2,2 трлн $.

- По данным SWIFT на июль 2020 г., доля доллара в международных расчетах составила 43,58 %. Это большая цифра, которая кардинально может измениться только в случае каких-то мировых катастроф. Другие страны пытаются ее уменьшить, но эта попытка не на 1 и даже не на 10 лет.

- Экономика США является самой крупной и развитой в мире. Она оказывает влияние на экономики всех остальных стран. На любой твит президента этой страны реагирует не только Нью-Йоркская фондовая биржа обвалом или бурным ростом котировок, но и биржи остального мира. Россияне могут купить акции американских компаний в свой портфель за доллары и стать владельцами успешного бизнеса.

- На какие цели вы откладываете доллары?

Например, цель – накопить на предстоящий летом отпуск за границу. В этом случае не подойдут долгоиграющие инструменты, такие как акции или еврооблигации. Можно только посоветовать положить сумму на депозит, чтобы они точно сохранились до часа Х.

Если цель – накопить на квартиру, то можно уже воспользоваться более доходными способами. Например, ETF. Особенно если жилье собираетесь покупать не через 1-2 года.

А для создателей пенсионного капитала со сроком накопления 10 и более лет подойдут более рисковые активы. Например, иностранные акции. Но никогда нельзя забывать о диверсификации и вкладывать доллары только в один инструмент.

Под подушку

Хранение наличных долларов несет в себе сразу несколько рисков.

- Вероятность кражи

Если вы ежемесячно покупаете всего 50–100 $, то, скорее всего, не будете заморачиваться о том, где их хранить. Отлично подойдут шкатулка на полке или в тумбочке, конверт в шкафу под комплектом постельного белья и пр. Некоторые заморачиваются и стараются спрятать в труднодоступные места. Вот только от кражи ни одно место защитить не сможет. Домушники точно знают больше вас, и все ваши недосягаемые бачки унитазов – детский лепет для них.

- Возможная потеря или порча купюр

Вроде бы кажется, что несерьезно положить и забыть о том, куда именно. Но я знаю как минимум две семьи, в которых мужья прятали деньги в разных местах (это у них такая диверсификация была), не говорили о месте хранения женам, а потом всей семьей пытались найти заначки. И если забывчивость все-таки редкое явление, то чрезвычайные происшествия (пожар, потоп) могут случиться с каждым.

- Дополнительные расходы

Если захотите защитить себя от первых двух рисков, то готовьтесь к тратам. Возможные направления расхода денег – страховка, сигнализация, сейф, банковская ячейка.

- Инфляция

Мы все знаем об инфляции в России, официальной и на уровне отдельно взятой семьи, у которой деньги обесцениваются совсем по иному сценарию, чем рассчитывает Росстат. Но этот процесс происходит во всех странах за некоторым исключением (например, Япония, где борются с дефляцией).

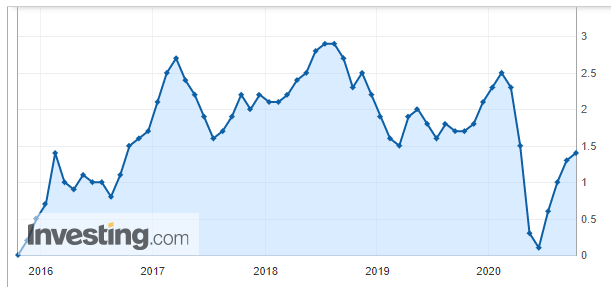

Для наглядности посмотрите ниже на график инфляции в США за последние 5 лет. На пиках она равнялась 2,7 и 2,9 %. На 13.10.2020 держится пока в пределах 1,4 %. Это означает, что ваши наличные доллары обесцениваются. И не сказать, чтобы медленно.

У способа хранения под подушкой может быть только один плюс – вы в любой момент можете взять и потратить деньги. Это хорошо для краткосрочных целей, но плохо для долгосрочных. Особо “дисциплинированные” граждане рискуют никогда не достичь мечты, ради которой откладывают доллары.

Валютный депозит

Альтернативу вложению американской валюты под подушку россияне видят в банковских вкладах под проценты. Большинство населения уверено, что так оно не только сохраняет, но и зарабатывает.

Давайте проверим, насколько выгодно хранить доллары на валютных депозитах в российских банках. Воспользуемся информацией на финансовом портале Банки.ру. Фильтр выставила “по популярности”. Вот так выглядит топ-5 лучших предложений:

| Банк | Эффективная ставка, % | Срок, дней | Минимальная сумма, $ |

| Кредит Европа Банк | 1 | 365 | от 3 000 |

| Локо-Банк | 0,25 | от 30 | 1–200 000 |

| Тинькофф Банк | 0,1–0,7 | 91–730 | от 1 000 |

| Сбербанк | 0,35 | 30–1 095 | от 100 |

| ЦентроКредит | 0,35–2 | 31–370 | от 5 000 |

Ну а теперь посмотрите еще раз на график долларовой инфляции выше. Многие депозиты ее перекрывают? Никакие. Поэтому на вопрос, в каком банке вам хранить валюту, ответьте себе сами. А я познакомлю вас с другими, более доходными инвестициями в долларах в России.

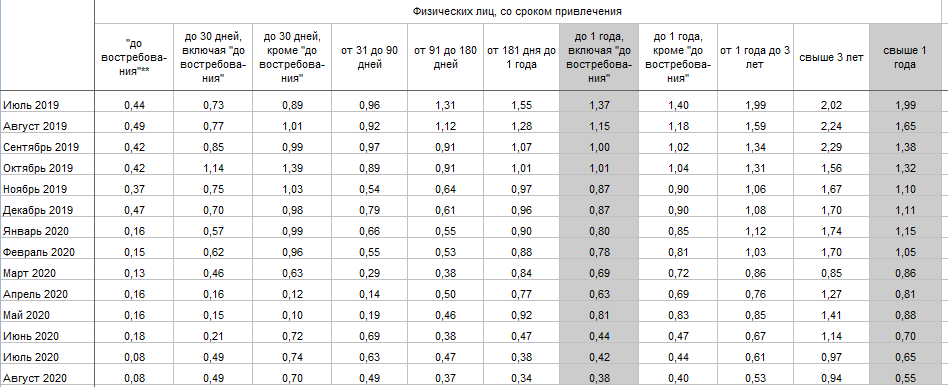

А вот так выглядят средние ставки долларовых депозитов по 30 крупнейшим банкам в динамике (данные Центробанка):

Минус хранения валюты на депозитах очевиден – это низкая доходность, которая даже не покрывает инфляцию. Но есть и плюсы, которые для многих граждан являются определяющими:

- страхование вкладов (необходимо помнить, что в случае банкротства банка вернут максимум 1,4 млн руб. и именно в рублях, несмотря на долларовый вклад);

- безопасность хранения (не надо тратиться на страховку, сейф, охрану);

- ликвидность инструмента (в любой момент можно забрать деньги).

Еврооблигации

Еврооблигации – долговые ценные бумаги, которые эмитент выпускает в неродной для себя валюте. Для России это любая валюта, отличная от рублей. По состоянию на октябрь 2020 г. на Московской бирже представлены государственные и корпоративные ценные бумаги.

Первые выпускает Минфин. Выбор небольшой, а с учетом номинала в 200 000 $ так и совсем маленький – всего две бумаги доступны обычному инвестору-немиллионеру:

- “Россия-2028-7т” номиналом 1 000 $ с погашением в 2028 г. По итогам торгов на Мосбирже 23.10.2020 цена колебалась в районе 1 717 $ за одну еврооблигацию. Доходность к погашению – 2,455 %.

- “Россия-2030-11т” номиналом 1 $ с погашением в 2030 г. Размер лота – 1 000 бумаг. Котировка на 23.10.2020 – 1 161,5 $ за лот. Доходность к погашению – 2,057 %.

Как видите, доходность ненамного больше валютных депозитов. По надежности инструменты равнозначны. Эмитентом выступает государство, значит, потеря денег может произойти только в случае объявления страной дефолта. Такое в нашей истории уже было. Но вряд ли правительство захочет это повторить.

Значительно больший выбор среди корпоративных евробондов. Можно подобрать бумаги с номиналом от 1 000 $. Несколько примеров:

- Еврооблигация Лукойла LUK-30 номиналом 1 000 $ с погашением в 2030 г. Торгуется по 1 070 $ (107 % от номинала). Доходность к погашению – 3 % годовых.

- Еврооблигация Газпрома GAZPR-34 номиналом 1 000 $ с погашением в 2034 г. Торгуется по 1 523 $ (152,3 % от номинала). Доходность к погашению – 3,66 % годовых.

- Еврооблигация Государственной транспортной лизинговой компании GTLK-26 номиналом 1 000 $ с погашением в 2026 г. Торгуется по 1 031 $ (103,1 % от номинала). Доходность к погашению – 4,27 % годовых.

Риск дефолта по корпоративным евробондам выше, чем по государственным облигациям. Поэтому надо выбирать бумаги после анализа закредитованности компании, ее истории выплат, основных мультипликаторов.

- доходность выше, чем по валютным депозитам;

- высокая надежность, особенно по государственным бумагам;

- регулярное получение купонов на счет, что позволяет сформировать пассивный доход в течение длительного периода времени;

- возможность зафиксировать доходность на несколько лет.

- не подпадает под программу страхования вкладов;

- есть риск дефолта эмитента;

- большой порог входа (от 1 000 $);

- необходимы знания проведения фундаментального анализа, если в планах покупать корпоративные еврооблигации;

- нужно открыть брокерский счет, хотя это давно уже не проблема (онлайн за 5 минут).

Иностранные акции

Иностранные акции в России за доллары торгуются на Санкт-Петербургской бирже. На момент написания статьи их уже 1 648 наименований. Среди них крупнейшие и известные во всем мире компании: Apple Inc.; Amazon.com, Inc.; Facebook, Inc. и др. Полный перечень можно посмотреть на официальном сайте биржи. Он постоянно расширяется, поэтому инвестору есть из чего выбрать.

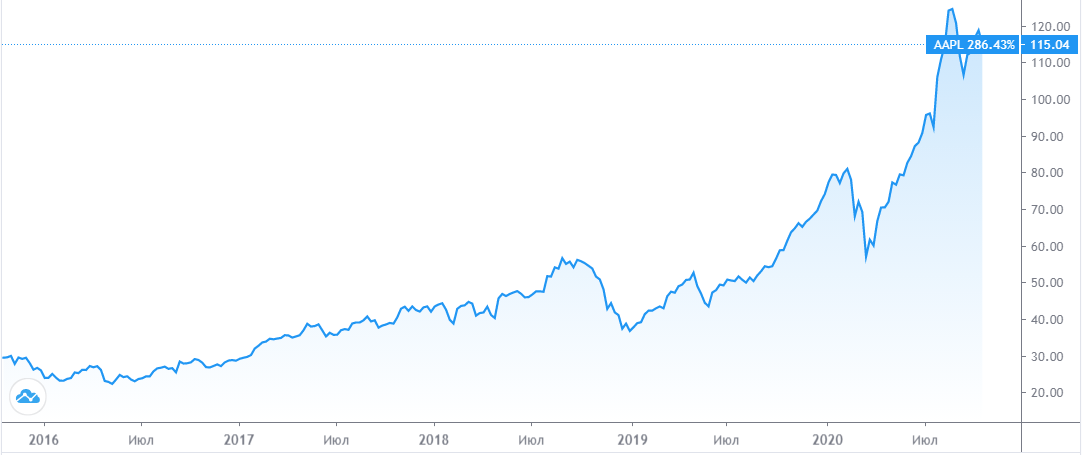

Можно подобрать акции под свои финансовые возможности. Например, одна акция Apple стоит около 115 $, Tesla – 420 $, Facebook – 285 $. Доходность будет складываться из двух составляющих:

- Рост котировок под влиянием спроса и предложения на рынке.

- Дивиденды.

Посмотрите, например, на график котировок акции Apple за 5 лет. Цена изменилась с 29,05 $ в октябре 2015 г. до 115,04 $ в октябре 2020 г.

- инвестор становится владельцем крупнейших компаний мира;

- большой выбор акций;

- в долгосрочном периоде высокая доходность при грамотно подобранных активах;

- возможность выбрать акции, по которым стабильно выплачивают дивиденды на протяжении десятков лет.

- инструмент не подойдет для краткосрочного инвестирования – слишком большая волатильность;

- необходимо открыть брокерский счет у брокера, который дает доступ на Санкт-Петербургскую биржу (например, Сбербанк не дает такой возможности);

- наличие навыков отбора акций отдельных эмитентов.

Индексные биржевые фонды

Если нет желания разбираться в технологии отбора акций и облигаций отдельных эмитентов, то есть возможность купить на Московской бирже индексные биржевые фонды: ETF и БПИФы. Разница между ними в юрисдикции управляющей компании. Первые зарегистрированы за границей, вторые – чисто российская история.

Сейчас фонды и управляющие компании конкурируют между собой – инвестор от этого только выигрывает. Можно диверсифицировать портфель по странам и активам (акции, облигации, товары, денежный рынок, смешанные инвестиции).

Полный перечень доступных ETF и БПИФов находится тут. Но не все из них торгуются за доллары. Лучше всего эту информацию выяснить в личном кабинете своего брокера, потому что некоторые устанавливают свои ограничения на покупку.

Приведу несколько примеров. Котировки акций индексных фондов (на 23.10.2020):

- VTBU (российские еврооблигации) – 53,92 $;

- SBCB (индекс МосБиржи российских еврооблигаций) – 17,18 $;

- VTBG (золото) – 0,01617 $;

- FXGD (золото) – 12,91 $;

- VTBA (американские акции) – 11,99 $;

- FXUS (американские акции) – 63,15 $;

- SBSP (индекс S&P 500) – 18,33 $;

- VTBE (акции развивающихся стран) – 11,02 $;

- FXCN (акции китайских компаний) – 52,9 $;

- FXRL (индекс МосБиржи) – 38,7 $.

Порог входа невысокий, поэтому многие частные инвесторы могут позволить себе инвестировать сразу в несколько десятков компаний со всего мира. Доходность фондов за несколько лет доступна пока только у управляющей компании FinEx. Она одной из первых вышла на российский биржевой рынок. Остальные УК активизировались в последние 2 года.

Например, доходность за 5 лет по популярному среди российских инвесторов ETF под тикером FXUS (акции американских компаний) составила 74,82 % в долларах.

Рассмотрим плюсы и минусы инвестирования в индексные фонды.

- широкая диверсификация по странам и инструментам, что снижает риск потери капитала;

- невысокий порог входа;

- высокая надежность – контроль проводится сразу несколькими независимыми компаниями;

- высокая ликвидность инструмента – купить и продать можно в течение пары минут; (ИИС, ЛДВ).

- не выплачиваются дивиденды и купоны на счет, они реинвестируются и увеличивают стоимость актива;

- по сравнению с американскими биржами выбор индексных фондов скудный, но список ежегодно пополняется новыми;

- комиссии за управление фондами (включены в стоимость акции) слишком высокие по сравнению с американскими аналогами ETF;

- нужен брокерский счет.

Один из самых рисковых и потенциально высокодоходных инструментов – IPO. Это первичное размещение акций компании на бирже. Инвестор может заработать несколько десятков и сотен процентов годовых, но всегда остается большой риск потери капитала.

В России на IPO выходит небольшое количество компаний (1-2 в год). На американском рынке первичных размещений случается по несколько десятков в год. Поэтому российские инвесторы ориентируются именно на него.

Доступ на этот рискованный рынок ограничен. Большинство российских брокеров дают его только квалифицированному инвестору. До недавнего времени самый популярный Фридом Финанс работал со всеми, теперь доступ только профессионалам.

Главный плюс инструмента – высокая доходность при правильно подобранных активах. Минусов больше:

- риск потери значительной части капитала;

- необходимость получения статуса квалифицированного инвестора;

- наличие брокерского счета;

- локап-период, в течение которого акции не должны продаваться;

- аллокация, когда ограничивается доля участия инвестора в размещении;

- высокие комиссии брокеров.

ПАММ-счета

Еще один высокорисковый инструмент, куда можно вложить доллары, – ПАММ-счета. Это специальный механизм купли-продажи валюты на рынке Форекс.

Инвестор переводит валюту на брокерский счет, открытый в компании с доступом на Форекс. Выбирает, какому управляющему он может доверить свои деньги, чья стратегия надежнее и прибыльнее. Привязывает свой счет к счету посредника. Последний торгует своими долларами и долларами других инвесторов. Прибыль распределяется среди участников, а управляющему выплачивается комиссия за работу.

- высокая доходность и риск потерять почти все;

- низкий порог входа (от 10 $);

- надежда на компетентность управляющего счетом;

- высокие комиссии за управление (до 50 %);

- нервный мониторинг сделок, когда за один день можно заработать десятки процентов или слить весь капитал.

Заключение

Выбор долларового инструмента оставляю на ваше усмотрение. У каждого из них есть свои достоинства и недостатки. Советую обязательно ответить на вопросы, для чего хотите инвестировать доллары, на какой срок и готовы ли сильно рисковать, чтобы заработать.

Для меня наиболее приемлемыми вариантами являются ETF. Можно составить портфель из нескольких активов и минимизировать риск его просадки. Высокорисковые истории не для долгосрочного пассивного инвестора. А вы что для себя выбираете?

Источник https://beststocks.ru/journal/in-what-currency-to-buy-securities/

Источник https://iklife.ru/investirovanie/kuda-vlozhit-dollary.html

Источник