Российские дивидендные акции 2021

Хотя в разгар кризиса многие инвесторы стараются не делать поспешных выводов и решений, я считаю, что сейчас — лучшее время для приобретения ценных бумаг. При этом российские дивидендные акции выглядят как никогда привлекательно, но покупать их только из расчета высоких дивидендов будет опрометчиво, важно учитывать устойчивость к рецессии и перспективы дальнейшего роста. Поэтому сегодня мы проанализируем и отберем лучшие дивидендные акции российских компаний с высоким потенциалом роста даже в неспокойное время и составим рейтинг ТОП-10 лучших из них.

- Дивидендные российские акции. ТОП-5 лучших

- Какие российские акции платят дивиденды каждый месяц, квартал

- Рейтинг дивидендных акций с диверсификацией рисков

- Пример диверсифицированного портфеля

- 3 проверенных стратегии инвестирования

Дивидендные российские акции

Даже на фоне падения и всеобщей паники дивидендные акции российских компаний сохраняют свою привлекательность благодаря высокой доходности, превышающей уровень инфляции и прибыль от банковских депозитов.

Дивиденды акций российских компаний график выплат 2021

Компания

МРСК Центра и Приволж. (MRKP)

Центр. телеграф (CNTLP)

Газпром нефть (SIBN)

Селигдар прив. (SELGP)

Сургутнефтегаз прив. (SNGSP)

Самые высокие дивиденды по акциям России

Самые высокие дивиденды в ближайшие 3 месяца предлагает СургутНефтегаз (SNGS_p) — 14,61%.

Главным преимуществом СургутНефтегаза является большое количество свободных денежных средств, находящихся в валютных вкладах. Поэтому, ослабление рубля для компании скорее плюс, чем минус. Несмотря на падение спроса на нефть из-за пандемии коронавируса, акции Сургутнефтегаза рассматриваются инвесторами, как защитный актив с хорошей дивидендной историей.

В 2019г. дивидендная доходность по привилегированным акциям СургутНефтегаза составила 22,06%, в 2020 году всего 2,66%. В 2021 году совет директоров одобрил выплату в размере 6,72 руб. на акцию что при текущих ценах соответсвует доходности в 14,61%.

Большинство опытных инвесторов, судя по графику уже закупились акциями на отметке 42-43 руб.

Если вы не успели приобрести данные активы, то существует вероятность отката по причине общего отката рынка до 44,10-45 руб. Хотя и при текущем курсе P/E=1,85 говорит об окупаемости акций менее, чем за 2 года. Аналитики BCS Global Markets в прогнозе от 14.05.2021г. ожидают в скором времени рост бумаг SNGS_p до 70,64 руб.

- МРСК Центра и Приволжья (MRKP)

Подробный анализ МРСК Центра и Приволжья можно читайте в статье «Акции энергетических компаний«. В 2021 году компания увеличила дивиденды на 58,82% до 0,025926 руб. за акцию хотя чистая прибыль за 2020 год оказалась меньше на 3,9%, чем годом ранее и предполагается увеличение инвестиционной программы на 22,4%.

На дневном графике видно, что потенциал роста MRKP от текущей цены еще сохраняется. Но для этого нужно пробить сопротивление на уровне 0,2920 руб.

Текущие показатели еще говорят о недооцененности компании, а P/E=5,05 в сочетании со средним приростом выручки на 6,92% в год свидетельствует о сохранении потенциала роста до 0,31 руб.

- Ленэнерго прив. (LSNGP) — 8,99%

Привилегированные бумаги Ленэнерго лишь немного отстают от MRKP. У Ленэнерго 2020 год сложился более удачно — прирост по чистой прибыли составил 0,35%, а прирост по дивидендным выплатам составил 11,35%. В результате даже с учетом роста курса LSNGP див. доходность составляет 8,99%.

Высокие выплаты вызвали интерес к акциям со стороны инвесторов и сейчас котировки находятся у сопротивления лета 2020 года.

Прошлогодний дивидендный гэп LSNGP закрылся буквально за 10 дней, поэтому даже по текущей цене их можно добавить в портфель инвесторам, придерживающимся консервативной дивидендной стратегии.

Для инвестирования в акции выбирайте надежных брокеров. Я инвестирую через Финам и БКС Брокера.

- Алроса (ALRS)

Подробнее про компанию читайте в статье «Голубые фишки России«. Чистая прибыль за 2020 год снизилась почти на 50%. При этом дивиденды выросли в 2,5 раза до 9,54 руб. за бумагу. Алроса опубликовали сильные данные по 4 кв. 2020 и 1 кварталу 2021гг. Однако эти данные уже заложены в текущую цену.

Последние прогнозы аналитиков сводятся к рекомендациям «Держать». Фундаментальные показатели не показывают признаков недооценки. Для входа в рынок лучше дождать коррекции до 112-114 руб.

Замыкает 5-ку акции с самыми высокими дивидендами МРСК Центра (MRKC) — 7,95% и МТС (MTSS) -7,95%. Про энергетический сектор уже говорили, остановимся на МТС.

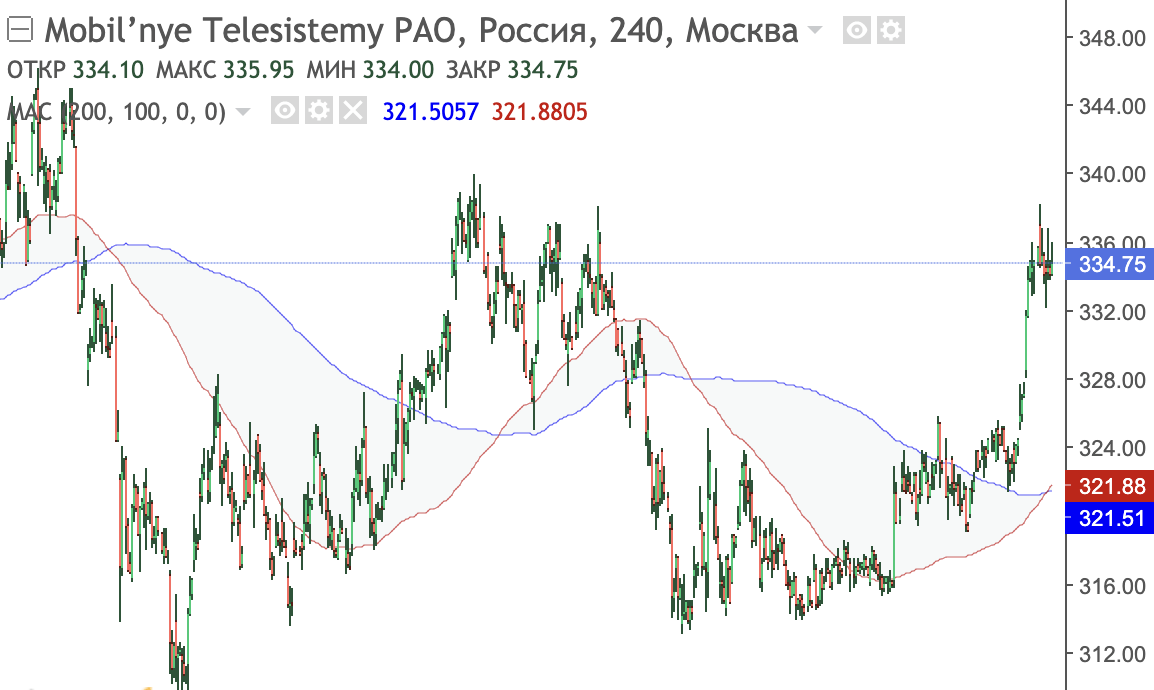

- МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество в 2020 году выплатило дивиденды 3 раза. В начале июля 2021г. акционеры компании ожидают получить 26,51 руб. дивидендов на 1 акцию. За кризисный 2020 год МТС улучшили финансовые показатели: выручка выросла на 5,17%, а чистая прибыль на 13,22%.

Однако инвесторов смущает высокая долговая нагрузка компании (Debt/Equity=1279%). Поэтому акции с апреля 2020 года торгуются в боковике и сейчас находятся у верхних его границ.

По мнению аналитиков Гапромбанка от 20.05.2021г. прогнозназная цена MTSS составляет 390 руб.

Ближайшие дивиденды российских акций

Для тех кто желает заработать на дивидендах быстрее в таблице собрал ближайшие выплаты в мае-июне 2021 года.

Дивидендные акции на 2020 год — портфель из 8 компаний

В этой статье мы рассмотрим интересные дивидендные акции на 2020 год. Уже скоро заканчивается 2019 год и поэтому пора уже начинать искать интересные идеи для следующего года.

Для тех, кто плохо знаком с понятием дивидендов и покупкой акций рекомендую ознакомиться со следующими статьями:

1. Вступление: что такое дивидендные акции

Дивидендные акции — это акции тех компаний, которые стабильно платят хорошие дивиденды. Под словом «хорошие» надо понимать доходности выше средних значений по рынку ценных бумаг. Это около 9-14% годовых.

Новая экономическая политика России потребовала от компаний направить больший процент своих доходов на выплаты дивидендов. С тех пор наш рынок довольно активно растет (можно даже назвать это ралли). Особенно сильно рынок стал расти после понижение ключевых ставок ЦБ (на дату публикации она составляет 6,5%). В 2019 году зафиксирована низкая инфляция. Поэтому в следующем 2020 году прогнозируется дальнейшее снижения ставки дивидендные акции могут вырасти в цене сильнее рынка.

Поэтому многие инвесторы открывают ИИС, чтобы получить налоговые вычеты (это стало доступно лишь с 1 января 2015). Список открытых брокерских счетов активно растет, что говорит об активном вливании средств населения на фондовый рынок.

При выборе дивидендных акций мы ориентировались на надежных и стабильных эмитентов, а также на следующие моменты

Все акции можно приобрести на фондовом рынке на ММВБ. Для доступа к торгам на биржу рекомендую использовать следующих фондовых брокеров:

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

У них бесплатный ввод и вывод средств. Минимальные комиссии за оборот торгов. Есть все доступные инструменты для торгов (акции, облигации, фьючерсы, опционы, ETF фонды, иностранные бумаги).

2. Состав дивидендного портфеля на 2020 год

В скобках указана ожидаемая дивидендная доходность и DSI, который говорит о стабильности выплаты дивидендов.

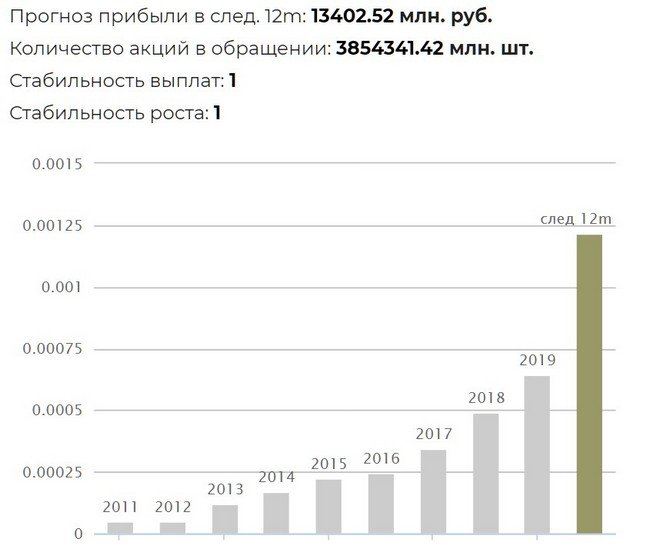

2.1. ТГК-1 (доходность

Компания ТГК-1 (Публичное акционерное общество «Территориальная генерирующая компания № 1») относится к сектору энергетиков. ТГК-1 это российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России». Профиль работы — тепло- и гидрогенерирующая компания, ведущий производитель и поставщик электрической и тепловой энергии в Северо-западном регионе России; штаб-квартира находится в Санкт-Петербурге.

Дивидендная политика ТГК-1:

Таблица: дивиденды ТГК-1 и их динамика

| Год | Выплата | Изменение |

| 2020 | 0.001217 (прогноз) | +88.8% |

| 2019 | 0.0006446 | +31.61% |

| 2018 | 0.0004898 | +41.83% |

| 2017 | 0.0003453 | +42.11% |

| 2016 | 0.000243 | +7.81% |

| 2015 | 0.0002254 | +34.98% |

| 2014 | 0.000167 | +37.09% |

| 2013 | 0.0001218 | +149.9% |

| 2012 | 0.0000487 | +4.17 |

| 2011 | 0.0000468 | +7.15% |

| 2010 | 0.0000437 | — |

| 2009 | 0 | — |

| 2008 | 0 | — |

| 2007 | 0001318 | — |

Выплаты дивиденда в 2020 запланировано на дату:

- 25.06.2020 — 0.001217

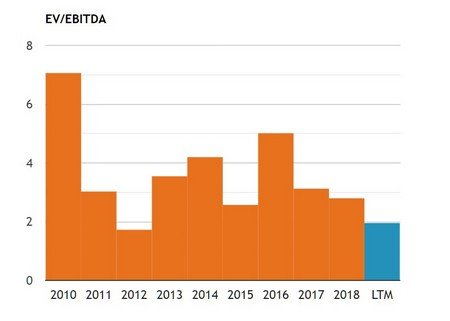

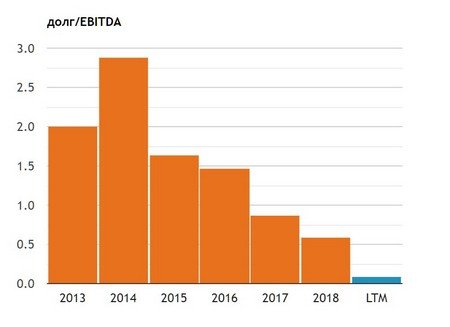

Таблица: данные из МСФО ТГК-1 по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 69.0 | 69.4 | 78.9 | 89.4 | 92.5 | 97.3 (прогноз) |

| EBITDA, млрд руб | 13.2 | 17.2 | 16.3 | 20.4 | 20.9 | 24.7 (прогноз) |

| Чистая прибыль, млрд руб | 3.98 | 5.92 | 5.45 | 7.48 | 10.3 | |

| Чистые активы, млрд руб | 92.1 | 97.2 | 101.7 | 107.8 | 115.9 | 122.7 (прогноз) |

| Долг, млрд руб | 40.2 | 29.8 | 27.2 | 24.7 | 19.1 | 10.3 (прогноз) |

| Наличность, млрд руб | 2.27 | 1.70 | 3.36 | 6.98 | 6.87 | 8.35 (прогноз) |

| Чистый долг, млрд руб | 38.0 | 28.1 | 23.8 | 17.7 | 12.2 | |

| EV/EBITDA | 4.20 | 2.57 | 5.01 | 3.13 | 2.80 | 1.96 |

| долг/EBITDA | 2.88 | 1.64 | 1.46 | 0.87 | 0.58 | 0.08 |

Отчётность по МСФО показывает просто отличные результаты. Долг падает, прибыль и активы увеличиваются. Курс акций ТГК-1 долгое время находился на низких значений. С недавнего времени он стал расти на объёмах выше среднего.

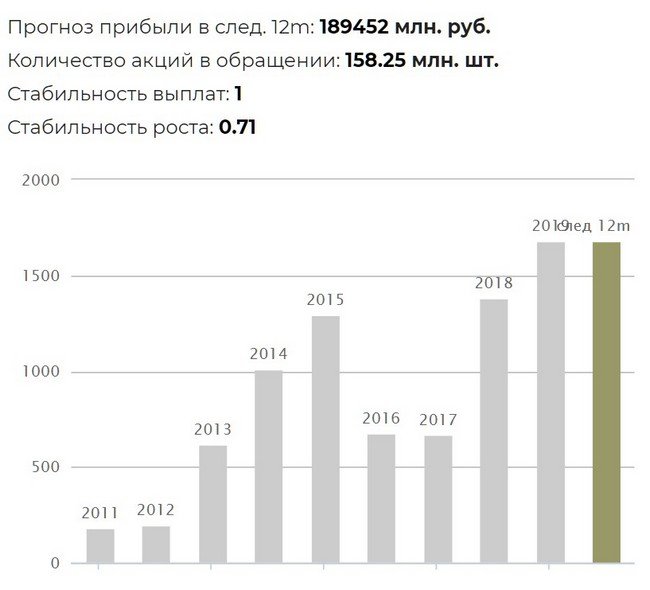

2.2. ГМК Норникель (доходность

«Норникель» (до 2016 года бренд «Норильский никель») — российская горно-металлургическая компания. В настоящее время «Норникель» объединяет группу предприятий, возглавляемую Публичным акционерным обществом «Горно-металлургическая компания «Норильский никель» (ПАО «ГМК «Норильский никель»»).

Дивидендная политика ГМК Норникель:

Таблица: дивиденды ГМК Норильский никель и их динамика

| Год | Выплата | Изменение |

| 2020 | 1676.45 (прогноз) | — |

| 2019 | 1676.45 | +21.13% |

| 2018 | 1384 | +106.47% |

| 2017 | 670.3 | -0.6065% |

| 2016 | 674.39 | -48.01% |

| 2015 | 1297.06 | +28.32% |

| 2014 | 1010.82 | +62.63% |

| 2013 | 621.53 | +217.11% |

| 2012 | 196 | +8.89% |

| 2011 | 180 | -14.29% |

| 2010 | 210 | — |

| 2009 | 0 | — |

| 2008 | 112 | -50.88% |

| 2007 | 228 | +108.24% |

| 2006 | 109.49 | +71.81% |

| 2005 | 63.73 | +71.5% |

| 2004 | 37.16 | — |

Выплаты дивиденда в 2020 запланировано на две даты:

- 07.10.2020 — 883.93

- 21.06.2020 — 792.52

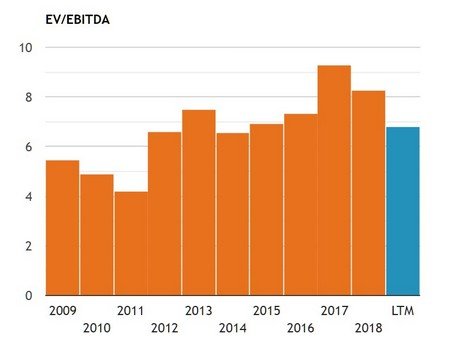

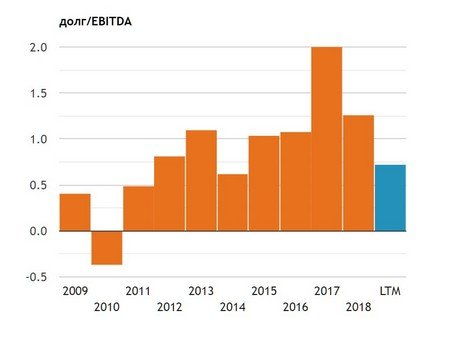

Таблица: данные из МСФО ГМК Норникель по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 456.0 | 506.1 | 548.8 | 536.8 | 728.9 | 794.8 (прогноз) |

| EBITDA, млрд руб | 218.2 | 247.3 | 257.3 | 236.4 | 389.2 | 449.7 (прогноз) |

| Чистые активы, млрд руб | 184.0 | 163.3 | 231.9 | 249.0 | 224.0 | 283.8 (прогноз) |

| Долг, млрд руб | 356.1 | 602.4 | 476.2 | 521.5 | 586.3 | 544.0 (прогноз) |

| Наличность, млрд руб | 107.3 | 247.1 | 200.2 | 49.1 | 96.4 | 220.0 (прогноз) |

| Чистый долг, млрд руб | 135.9 | 256.8 | 276.0 | 472.4 | 489.8 | 324.0 (прогноз) |

| EV/EBITDA | 6.54 | 6.89 | 7.30 | 9.26 | 8.25 | 6.77 (прогноз) |

| Долг/EBITDA | 0.62 | 1.04 | 1.07 | 2.00 | 1.26 | 0.72 (прогноз) |

Фундаментальные значения ГМК Норникель отличные. Стабильный рост прибыли, уменьшение долга. Это компания стабильно растёт и развивается.

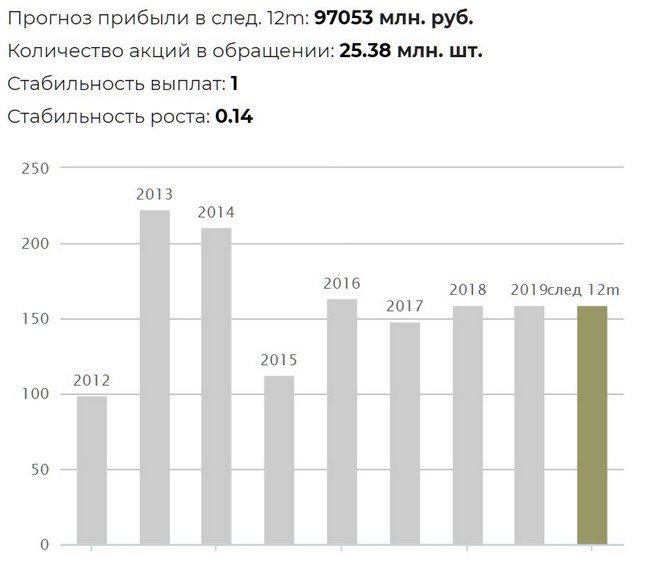

2.3. Башнефть-п (доходность

ПАО АНК «Башнефть» — российская вертикально-интегрированная нефтяная компания, с 2016 года входит в ПАО НК «Роснефть». Полное наименование — Публичное акционерное общество «Акционерная нефтяная компания Башнефть». Главный офис расположен в городе Уфе (Башкортостан).

Дивидендная политика Башнефти:

Таблица: дивиденды Башнефть-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 158.95 (прогноз) | — |

| 2019 | 158.95 | 0% |

| 2018 | 158.95 | +7.1% |

| 2017 | 148.41 | -9.51% |

| 2016 | 164 | +45.13% |

| 2015 | 113 | -46.45% |

| 2014 | 211 | -5.38% |

| 2013 | 223 | +125.25% |

| 2012 | 99 | — |

Выплаты дивиденда Башнефти-п в 2020 запланировано на дату:

- 24.06.2020 — 158.95

Таблица: данные из МСФО Башнефть по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 637.3 | 611.3 | 593.1 | 671.0 | 860.2 | 894.5 (прогноз) |

| EBITDA, млрд руб | 102.5 | 130.3 | 129.4 | 151.8 | 171.9 | 185.7 (прогноз) |

| Чистые активы, млрд руб | 203.7 | 244.7 | 261.7 | 379.5 | 450.7 | 467.2 (прогноз) |

| Долг, млрд руб | 167.8 | 192.9 | 180.8 | 122.5 | 123.7 | 127.8 (прогноз) |

| Наличность, млрд руб | 52.8 | 33.0 | 7.49 | 24.9 | 53.6 | 33.8 (прогноз) |

| Чистый долг, млрд руб | 113.6 | 159.0 | 173.3 | 97.6 | 70.1 | 94.0 (прогноз) |

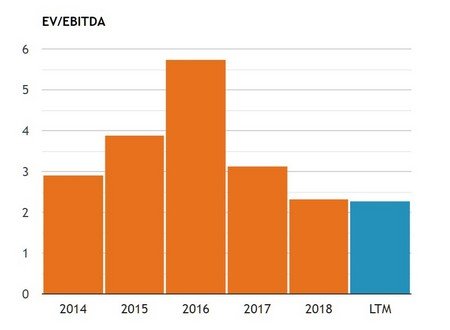

| EV/EBITDA | 2.91 | 3.87 | 5.72 | 3.12 | 2.32 | 2.27 (прогноз) |

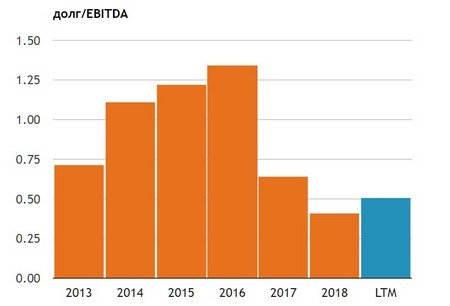

| долг/EBITDA | 1.11 | 1.22 | 1.34 | 0.64 | 0.41 | 0.51 (прогноз) |

2.4. МТС (доходность

МТС («Мобильные ТелеСистемы», ПАО «МТС») — российская телекоммуникационная компания, оказывающая услуги в России и странах СНГ под торговой маркой «МТС». Компания оказывает услуги сотовой связи (в стандартах GSM, UMTS (3G) и LTE), услуги проводной телефонной связи, широкополосного доступа в Интернет, мобильного телевидения, кабельного телевидения, спутникового телевидения, цифрового телевидения и сопутствующие услуги, в частности услуги по продаже контента. По состоянию на март 2019 года компания во всех странах своего присутствия обслуживала 104,7 млн абонентов.

Дивидендная политика МТС:

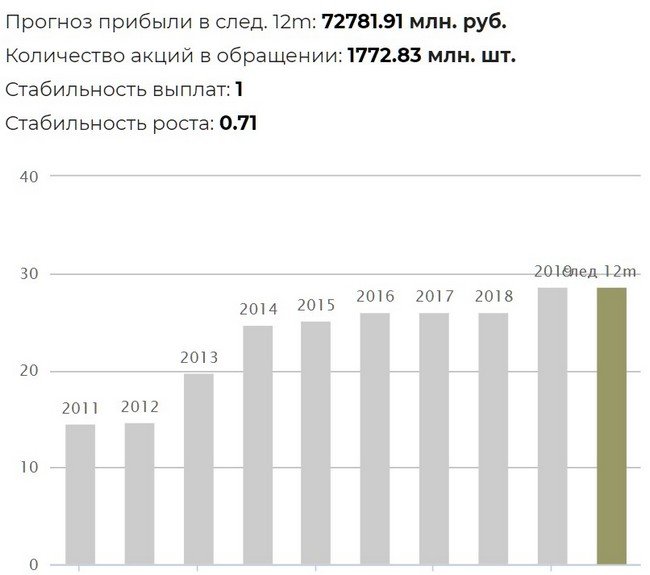

Таблица: дивиденды МТС и их динамика

| Год | Выплата | Изменение |

| 2020 | 28.66 (прогноз) | 0 |

| 2019 | 28.66 | +10.23% |

| 2018 | 26 | 0 |

| 2017 | 26 | 0 |

| 2016 | 26 | +3.3% |

| 2015 | 25.17 | +1.49% |

| 2014 | 24.8 | +25.13% |

| 2013 | 19.82 | +34.74% |

| 2012 | 14.71 | +1.17% |

| 2011 | 14.54 | -5.58% |

| 2010 | 15.4 | -23.57% |

| 2009 | 20.15 | +35.78% |

| 2008 | 14.84 | +53.46% |

| 2007 | 9.67 | +27.24% |

| 2006 | 7.6 | +32.13% |

| 2005 | 5.75 | +79.63% |

| 2004 | 3.2 | +88.36% |

| 2003 | 1.7 | — |

| 2002 | 0 | — |

| 2001 | 0.24 | — |

Выплаты дивидендов МТС на 2020 запланировано на две даты:

- 09.07.2020 — 19.98

- 14.10.2020 — 8.68

Таблица: данные из МСФО МТС по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 410.8 | 431.2 | 435.7 | 442.9 | 480.3 | 501.2 |

| EBITDA, млрд руб | 179.1 | 175.5 | 169.3 | 179.8 | 220.9 | 226.3 |

| Чистые активы, млрд руб | 165.9 | 168.4 | 139.2 | 120.1 | 65.3 | 36.7 |

| Долг, млрд руб | 348.0 | 279.3 | 292.8 | 368.7 | 377.0 | |

| Наличность, млрд руб | 61.4 | 33.5 | 18.5 | 30.6 | 84.1 | 51.2 |

| Чистый долг, млрд руб | 184.7 | 215.9 | 260.9 | 262.2 | 284.6 | 325.7 |

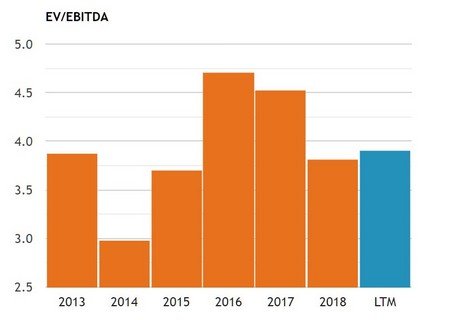

| EV/EBITDA | 2.98 | 3.70 | 4.70 | 4.53 | 3.81 | 3.90 |

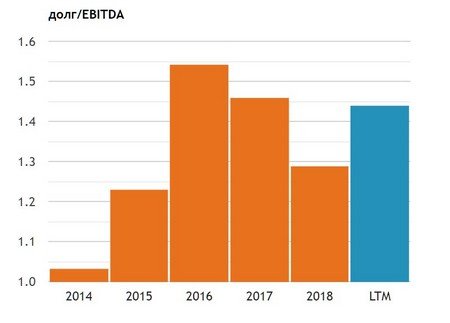

| EV/EBITDA | 1.03 | 1.23 | 1.54 | 1.46 | 1.29 | 1.44 |

Фундаментальные показатели МТС показывают стабильную динамику. Компания из года в год платит отличные дивиденды, что позволяет и в будущем рассчитывать на солидные выплаты для акционеров. По текущим реалиям, дивиденды МТС почти в два раза превосходят ставки в банковских вкладах.

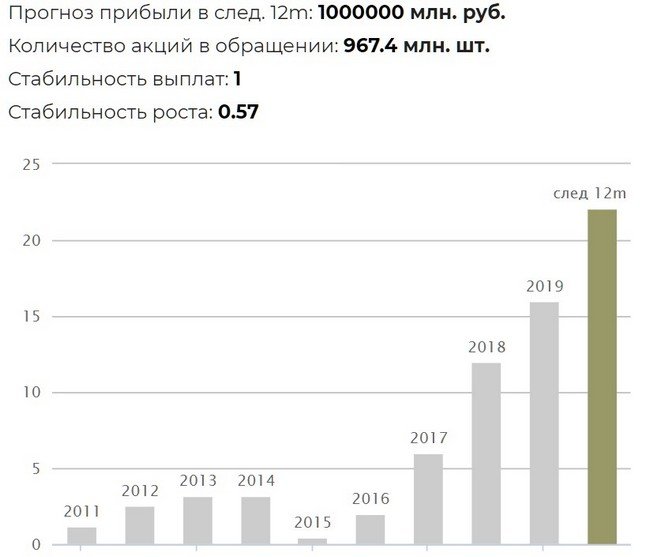

2.5. Ленэнерго префы (доходность

Ленэнерго (c 1886 года — «Общество электрического освещения», с 1922 до 1924 года — «Петроток», c 1924 по 1932 год — трест «Электроток», с 1932 года — «Ленэнерго») — российская распределительная сетевая компания. Основана 4 (16) июля 1886 года, когда императором Александром III был утверждён устав «Общества электрического освещения 1886 года». Дату основания компании, можно назвать началом «электрической» эры России. В декабре 1917-го «Общество 1886 года» было национализировано. В 1919 году «Общество 1886 года» включено в ОГЭС – Объединение Государственных Электрических Станций. В 1922 году общество стало трестом Петроградских государственных электростанций «Петроток». В 1924 году трест «Петроток» переименовали в трест «Электроток». В 1932 года и объединение переименовывают в «Ленэнерго». В 1992 году в результате приватизации компания стала акционерным обществом «Ленэнерго».

Дивидендная политика Ленэнерго:

Таблица: дивиденды Ленэнерго-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 15.01 (прогноз) | +34.79% |

| 2019 | 11.14 | -17.31% |

| 2018 | 13.47 | +66.12% |

| 2017 | 8.11 | — |

| 2016 | 0 | — |

| 2015 | 0 | — |

| 2014 | 0.4556 | — |

| 2013 | 1.32 | -12.92% |

| 2012 | 1.52 | -62.75% |

| 2011 | 4.08 | +16.81% |

| 2010 | 3.49 | +111.61% |

| 2009 | 1.65 | +68.07% |

| 2008 | 0.9822 | +116.07% |

| 2007 | 0.4546 | — |

| 2006 | 0 | — |

| 2005 | 0.64 | +283.23% |

| 2004 | 0.167 | -84.17% |

| 2003 | 1.05 | +37.85% |

| 2002 | 0.7653 | — |

Выплаты дивиденда Ленэнерго-п в 2020 запланировано на дату:

- 01.07.2020 — 15.01

Таблица: данные из МСФО Ленэнерго по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Выручка, млрд руб | 41.6 | 39.0 | 66.2 | 77.7 | 78.0 |

| EBITDA, млрд руб | 11.1 | 11.9 | 23.9 | 25.4 | 28.1 |

| Чистая прибыль, млрд руб | -4.13 | 0.143 | 7.70 | 7.79 | 10.6 |

| Чистые активы, млрд руб | 43.4 | 140.3 | 148.1 | 150.4 | 129.7 |

| Долг, млрд руб | 49.8 | 41.0 | 34.5 | 36.9 | 34.5 |

| Наличность, млрд руб | 1.51 | 26.1 | 10.4 | 3.42 | 6.36 |

| Чистый долг, млрд руб | 44.2 | 14.8 | 24.1 | 33.5 | 28.2 |

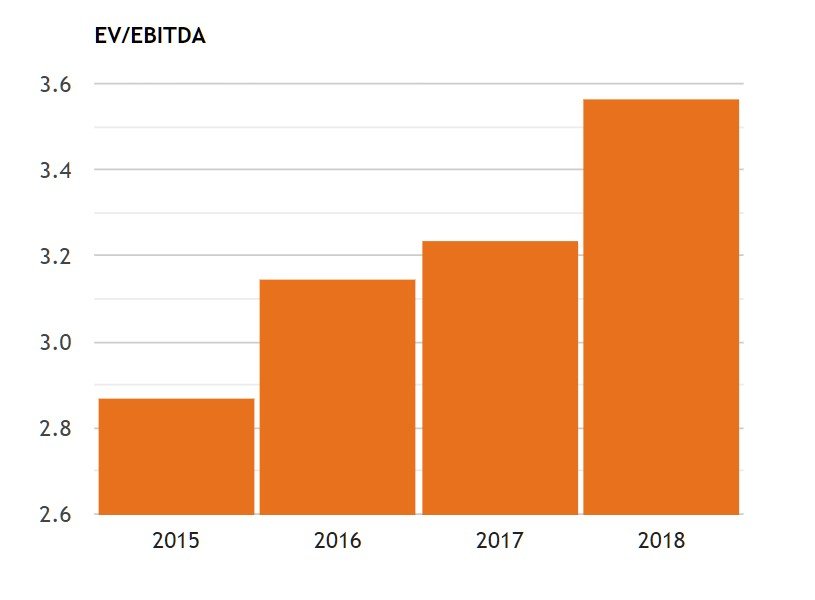

| EV/EBITDA | 2.87 | 3.14 | 3.24 | 3.57 | |

| долг/EBITDA | 4.00 | 1.24 | 1.01 | 1.32 | 1.00 |

Акции Ленэнерго-п выросли в цене с 2016 года в 10 раз. Это связано с новой политикой в компании касательно выплат акционерам, а также другим фундаментальным изменениям в компании за это время. В будущем доходность должна оставаться на примерно таких же уровнях.

2.6. Сбербанк-п (доходность

Публичное акционерное общество Сбербанк — российский финансовый конгломерат, крупнейший транснациональный и универсальный банк России, Центральной и Восточной Европы. Контролируется Центральным банком Российской Федерации, которому принадлежит 50 % уставного капитала плюс одна голосующая акция.

Предоставляет широкий спектр банковских услуг. В рамках стратегии трансформации Сбербанка в технологическую компанию начинает расти доля небанковских услуг, таких как маркетплейс, телеком, страхование, медицина и пр. Доля «Сбербанка России» в общем объёме активов российского банковского сектора составляла на 1 января 2016 года 28,7%. На рынке частных вкладов — 46%. Кредитный портфель соответствовал 38,7% всех выданных кредитов населению.

Дивидендная политика Сбербанка:

Таблица: дивиденды Сбербанк-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 22.09 (прогноз) | +38.09% |

| 2019 | 16 | +33.33% |

| 2018 | 12 | +100% |

| 2017 | 6 | +204.57% |

| 2016 | 1.97 | +337.78% |

| 2015 | 0.45 | -85.94% |

| 2014 | 3.2 | 0 |

| 2013 | 3.2 | +23.55% |

| 2012 | 2.59 | +125.22% |

| 2011 | 1.15 | +155.56% |

| 2010 | 0.45 | -28.57% |

| 2009 | 0.63 | -3.08% |

| 2008 | 0.65 | +39.78% |

| 2007 | 0.465 | +57.63% |

| 2006 | 0.295 | +55.67% |

| 2005 | 0.1895 | +31.6% |

| 2004 | 0.144 | +24.14% |

| 2003 | 0.116 | +103.51% |

| 2002 | 0.057 | +42.5% |

| 2001 | 0.04 | +1.27% |

| 2000 | 0.0395 | — |

Выплаты дивидендов Сбербанка в 2020 запланировано на дату:

- 13.06.2020 — 22.09

Таблица: данные из МСФО Сбербанк по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

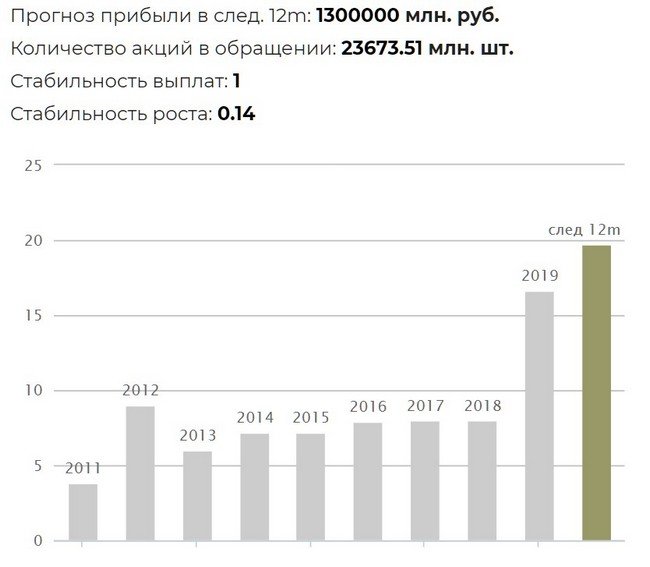

| Чистая прибыль, млрд руб | 290.3 | 222.9 | 541.9 | 748.7 | 831.7 | 881.2 |

| Активы, млрд руб | 25 200 | 27 335 | 25 369 | 27 112 | 31 197 | 31 561 |

| ROE, % | 14.8 | 10.2 | 20.8 | 24.2 | 23.1 | 24.9 |

| ROA, % | 1.40 | 0.900 | 2.10 | 2.90 | 3.20 | 3.40 |

| P/E | 4.21 | 10.2 | 7.14 | 6.74 | 6.49 | 6.12 |

Фундаментальные параметры Сбербанка отличные. Постоянные рост прибыли наблюдается уже несколько лет подряд. За последнее время динамика роста немного замедлилась, но компания планируется выплачивать 50% прибыли по МСФО, что составит солидные дивиденды.

2.7. Татнефть-п (доходность

«Татнефть» — российская нефтяная компания. Полное наименование — Публичное акционерное общество «Татнефть» имени В. Д. Шашина. Штаб-квартира — в Альметьевске (Татарстан). Занимает пятое место в России по объёму добычи нефти. По данным рейтинга медиахолдинга «Эксперт» занимала 15 место по объёмам реализации продукции в 2016 году среди российских компаний.

Основные активы компании расположены на территории Республики Татарстан, бизнес-проекты ведутся на внутреннем и зарубежном рынках.

Дивидендная политика Татнефти:

Таблица: дивиденды Татнефть-п и их динамика

| Год | Выплата | Изменение |

| 2020 | 85.02 (прогноз) | -10.27% |

| 2019 | 94.75 | +123.31% |

| 2018 | 42.43 | -16.13% |

| 2017 | 50.59 | +361.59% |

| 2016 | 10.96 | +3.59% |

| 2015 | 10.58 | +28.55% |

| 2014 | 8.23 | -4.3% |

| 2013 | 8.6 | +21.47% |

| 2012 | 7.08 | +41.04% |

| 2011 | 5.02 | -23.48% |

| 2010 | 6.56 | +48.42% |

| 2009 | 4.42 | -21.77% |

| 2008 | 5.65 | +22.83% |

| 2007 | 4.6 | +360% |

| 2006 | 1 | — |

| 2005 | 0 | |

| 2004 | 2 | — |

Выплаты дивидендов Татнефть-п в 2020 запланировано на даты:

- 09.01.2020 (прогноз) — 18.03

- 05.07.2020 (прогноз) — 26.88

- 27.09.2020 (прогноз) — 40.11

Таблица: данные из МСФО Татнефть по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 476.4 | 552.7 | 580.1 | 681.2 | 910.5 | 937.9 |

| EBITDA, млрд руб | 127.7 | 155.6 | 171.3 | 185.3 | 294.0 | 315.1 |

| Чистые активы, млрд руб | 556.0 | 545.3 | 708.9 | 718.7 | 771.3 | 813.9 |

| Долг, млрд руб | 28.7 | 18.2 | 54.1 | 46.8 | 15.0 | 12.0 |

| Наличность, млрд руб | 41.5 | 26.4 | 77.1 | 42.8 | 65.5 | 59.8 |

| Чистый долг, млрд руб | -12.8 | -8.24 | -23.0 | 4.02 | -50.5 | -47.8 |

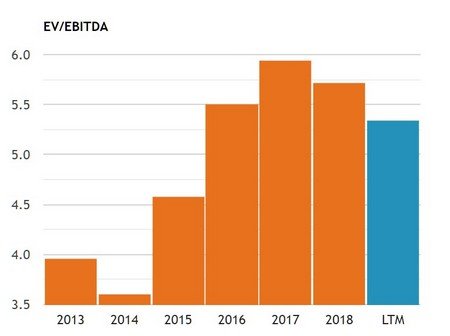

| EV/EBITDA | 3.60 | 4.57 | 5.50 | 5.94 | 5.71 | 5.34 |

| долг/EBITDA | -0.10 | -0.05 | -0.13 | 0.02 | -0.17 | -0.15 |

Татнефть наращивает прибыль, имеет минимальные долги. В целом динамика роста акций показывает потрясающие темпы роста.

2.8. Газпром (доходность

ПАО «Газпром» — российская транснациональная энергетическая компания, более 50% акций которой принадлежит государству. Является холдинговой компанией Группы «Газпром». Непосредственно ПАО «Газпром» осуществляет только продажу природного газа и сдаёт в аренду свою газотранспортную систему. Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

Доля «Газпрома» в мировых запасах газа составляет 17%, в российских — 72%. На «Газпром» приходится 12 % мировой и 68 % российской добычи газа. Занимает семнадцатое место в списке крупнейших энергетических компаний по версии S&P Global Platts.

Дивидендная политика Газпром:

Таблица: дивиденды Газпром и их динамика

| Год | Выплата | Изменение |

| 2020 | 19.77 (прогноз) | +19.02% |

| 2019 | 16.61 | +106.59% |

| 2018 | 8.04 | 0 |

| 2017 | 8.04 | +1.9% |

| 2016 | 7.89 | +9.58% |

| 2015 | 7.2 | 0 |

| 2014 | 7.2 | +20.2% |

| 2013 | 5.99 | -33.22% |

| 2012 | 8.97 | +132.99% |

| 2011 | 3.85 | +61.09% |

| 2010 | 2.39 | +563.89% |

| 2009 | 0.36 | -86.47% |

| 2008 | 2.66 | +4.72% |

| 2007 | 2.54 | +69.33% |

| 2006 | 1.5 | — |

Выплаты дивидендов Газпром в 2020 запланирована на дату:

- 18.07.2020 (прогноз) — 19.77

Таблица: данные из МСФО Газпром по ключевым показателям

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Выручка, млрд руб | 5 590 | 6 073 | 6 111 | 6 546 | 8 224 | 8 330 |

| EBITDA, млрд руб | 1 963 | 1 875 | 1 322 | 1 467 | 2 599 | 2 526 |

| Чистые активы, млрд руб | 9 089 | 9 322 | 11 095 | 11 629 | 13 300 | 13 586 |

| Долг, млрд руб | 2 689 | 3 442 | 2 830 | 3 267 | 3 864 | 3 710 |

| Наличность, млрд руб | 725.1 | 1 359 | 897 | 869 | 849 | 1 154 |

| Чистый долг, млрд руб | 1 964 | 2 083 | 1 933 | 2 398 | 3 015 | 2 556 |

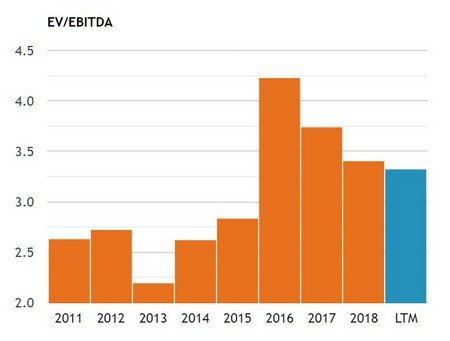

| EV/EBITDA | 2.62 | 2.83 | 4.23 | 3.74 | 3.41 | 3.32 |

| долг/EBITDA | 1.00 | 1.11 | 1.46 | 1.63 | 1.16 | 1.01 |

Газпром является традиционно компанией, которая платит неплохие выплаты по дивидендам. Планируется переход на 50% выплаты по МСФО. За 2019 компания сильно подорожала в цене на этих новостях.

Также рекомендуется обратить внимание на следующие акции

Помните, что составляя инвестиционный портфель Вы снижаете свои риски и повышаете доходность.

ТОП-10 дивидендных акций России в 2020 году

Дивидендные акции являются достаточно популярным финансовым инструментом среди российских частных инвесторов. С помощью данных ценных бумаг можно в течение нескольких лет получать стабильный пассивный доход. Сегодня многие российские компании охотно делятся прибылью со своими акционерами, однако далеко не все из них предлагают выгодные дивиденды. Рейтинг дивидендных акций России 2020 года, представленный в сегодняшней публикации, позволит сформировать инвестиционный портфель с высокой доходностью.

Рейтинг российских компаний по дивидендной доходности

Сегодня более половины публичных компаний России выплачивают дивиденды инвесторам. Уровень доходности по дивидендным акциям превышает размер процентов по банковским вкладам и в среднем составляет около 8% годовых.

Ниже в статье представлен перечень российских предприятий, которые в 2020 году предлагают держателям акций максимальный размер дивидендов. Данная подборка содержит 10 лучших предложений.

| № | Название компании | Прогнозируемая годовая доходность, % |

| 1 | ПАО «Мобильные ТелеСистемы» (МТС) | 12,91 |

| 2 | ПАО «Новороссийский морской торговый порт» (НМТП) | 12,7 |

| 3 | Розничная сеть магазинов «Магнит» | 11,97 |

| 4 | ПАО «Северсталь» | 11,83 |

| 5 | ПАО «ВТБ» | 11,79 |

| 6 | ПАО «Сбербанк» | 9,66 |

| 7 | ОАО «Магнитогорский металлургический комбинат» (ММК) | 9,11 |

| 8 | ПАО «Новолипецкий металлургический комбинат» (НМЛК) | 9,04 |

| 9 | ПАО «Лукойл» | 8,37 |

| 10 | Федеральная торговая сеть «Детский мир» | 8,04 |

ПАО «МТС» является крупнейшим оператором сотовой связи в России и странах СНГ. Дивидендная политика компании, утверждённая Советом директоров, предполагает выплаты акционерам в размере не менее 28 рублей на 1 акцию плюс «спецдивиденды» от дополнительной прибыли. Периодичность начислений — 2 раза в год. Котировки акций МТС в течение последних 12 месяцев варьировались от 250 до 353 рублей за штуку (в лоте — 10 штук).

ПАО «НМТП» занимается обработкой грузов с сырой нефтью, цементом, металлами, сахаром и зерновыми культурами. Дивидендная политика предприятия не предусматривает фиксированный размер выплат держателям акций. В течение последних 11 лет компания стабильно выплачивала дивиденды своим акционерам со средней периодичностью 1,4 раза в год. Стоимость акций — от 7 до 12 рублей, в 1 лоте 100 штук.

Компания-ретейлер «Магнит» выпускает обыкновенные акции, держателям которых в среднем 2 раза в год выплачиваются дивиденды с прибыли. Стоимость 1 лота, в который входит 1 ценная бумага, составляет более 4 000 рублей.

ПАО «Северсталь» представляет сталелитейную и горнодобывающую отрасли промышленности. В дивидендной политике компании указано, что она намерена ежегодно выплачивать поощрение держателям акций, а в ближайшей перспективе — ежеквартально. Акции продаются лотами по 1 штуке стоимостью 900 рублей.

ВТБ является вторым по величине активов российским банком. Компания 1 раз в год выплачивает дивиденды акционерам, сумма дохода зависит от финансовых результатов компании. Курс акций ВТБ варьируется от 0,03 до 0,05 рублей, 1 лот включает 10 000 ценных бумаг.

Сбербанк выпускает привилегированные и обыкновенные акции, причём более высокая дивидендная доходность предлагается владельцам ценных бумаг первого типа (9,66% по привилегированным акциям и 8,81% — по обыкновенным). С 2017 года в банке действует дивидендная политика, согласно которой размер выплат акционерам должен планомерно увеличиваться с 25 до 50% от чистой прибыли. Владельцы акций получают доход 1 раз в год. Стоимость ценных бумаг в среднем составляет 200 рублей, в 1 лоте — 10 штук.

ОАО «ММК» является одним из лидеров российской металлургической промышленности. Компания не имеет утверждённой дивидендной политики. За последние 6 лет доход акционерам выплачивался со средней периодичностью 2,6 раза в год. 1 лот включает 100 акций. Котировки ценных бумаг за последние 12 месяцев находились в диапазоне от 31 до 49 рублей за штуку.

В состав ПАО «НЛМК» входит третий по величине в России металлургический комбинат. В дивидендной политике предприятия определён порядок расчёта выплат акционерам. Перечисление дивидендов осуществляется 3 раза в год. Акции продаются лотами по 10 штук, стоимость 1 ценной бумаги — от 100 до 150 рублей.

Основным направлением деятельности компании «Лукойл» является добыча и переработка газа и нефти. На выплату дивидендного дохода направляются свободные средства (чистая прибыль за вычетом капитальных затрат и прочих обязательных расходов). Компания перечисляет дивиденды дважды в год. Стоимость акций в среднем составляет 5 000 рублей. 1 лот включает 1 ценную бумагу.

Дивидендная политика ПАО «Детский мир» предусматривает выплаты акционерам в размере 50% от чистой прибыли. Держатели акций получают доход 1 раз в год, но компания оставляет за собой право на осуществление промежуточных выплат. ПАО «Детский мир» стабильно перечисляет дивиденды в течение последних 3-х лет со средней периодичностью 1,2 раза в год. Котировки акций варьируются от 70 до 120 рублей, в лоте 10 штук.

Дивидендный календарь

Календарь дивидендов представляет собой сводную таблицу, в которой указываются следующие сведения:

- конечная дата покупки;

- дата закрытия реестра (дата отсечки);

- сумма дивидендов на 1 акцию (согласно прогнозу аналитиков);

- дата выплаты дивидендов.

С помощью такого календаря инвестор может спрогнозировать уровень доходности и определить благоприятную дату покупки ценных бумаг. В таблице ниже представлены сведения о ближайших дивидендных выплатах, которые полагаются держателям акций вышеуказанных российских компаний.

| № | Название компании | Купить до | Закрытие реестра | Размер дивидендов на 1 акцию, рубли | Дата выплаты |

| 1 | ПАО «Мобильные ТелеСистемы» (МТС) | 12.10.2020 | 14.10.2020 | 8,68 | 28.10.2020 |

| 2 | ПАО «Новороссийский морской торговый порт» | 24.07.2020 | 28.07.2020 | 1,35 | 11.08.2020 |

| 3 | Розничная сеть магазинов «Магнит» | 13.10.2020 | 15.10.2020 | 158,83 | 29.10.2020 |

| 4 | ПАО «Северсталь» | 15.09.2020 | 17.09.2020 | 26,45 | 01.10.2020 |

| 5 | ПАО «ВТБ» | 22.09.2020 | 24.09.2020 | 0,00415 | 08.10.2020 |

| 6 | ПАО «Сбербанк» | 14.10.2020 | 16.10.2020 | 18,7 | 30.10.2020 |

| 7 | ОАО «Магнитогорский металлургический комбинат» (ММК) | 13.10.2020 | 15.10.2020 | 0,6535 | 29.10.2020 |

| 8 | ПАО «Новолипецкий металлургический комбинат» (НЛМК) | 07.10.2020 | 10.10.2020 | 3,21 | 23.10.2020 |

| 9 | ПАО «Лукойл» | 16.12.2020 | 20.12.2020 | 100 | 01.01.2021 |

| 10 | Федеральная торговая сеть «Детский мир» | 15.12.2020 | 17.12.2020 | 5,57 | 31.12.2020 |

Стратегии инвестирования в дивидендные акции

Всего можно выделить 3 наиболее эффективные дивидендные стратегии:

- «10 лучших доходностей». Инвестор покупает акции компаний, входящих в ТОП-10 по уровню дивидендной доходности на текущий момент. Активы приобретаются в равных пропорциях. Через год вкладчик пересматривает структуру портфеля, основываясь на новом рейтинге (акции компаний, которые уже не входят в десятку лучших по дивидендной доходности, заменяются на ценные бумаги новых эмитентов). Ежегодно совершая указанные действия, инвестор обеспечивает себе максимально возможный размер дивидендов.

- «BTD 5» («Beating The Dow» — «Превосходя Доу»). Сторонники этой стратегии предлагают инвесторам вкладывать средства в 5 наиболее недооценённых компаний с высоким потенциалом роста. За счёт временных финансовых трудностей стоимость таких акций падает, но при этом есть все предпосылки к получению хороших дивидендов.

- Стратегия роста дивидендов. Согласно этому принципу, инвестору следует вкладываться в компании, дивидендная политика которых предусматривает планомерное увеличение доходности по акциям. Например, такой стратегии выплат придерживается Сбербанк.

Каждый инвестор сам определяет, каким образом распределить свой капитал. Однако при выборе любой из предложенных стратегий следует соблюдать правила диверсификации и выбирать компании из разных секторов экономики.

Рекомендации экспертов

При формировании инвестиционного портфеля, а именно той его части, состоящей из дивидендных акций, вкладчик должен учитывать следующие критерии отбора эмитентов:

- Надёжность. Предпочтение следует отдавать компаниям, которые имеют устойчивые финансовые показатели операционной деятельности и зарекомендовали себя в качестве сильных игроков рынка.

- Ликвидность активов. Инвестор должен быть уверен в том, что акции данной компании можно не только легко купить, но и в случае необходимости получится оперативно продать по среднерыночной стоимости.

- Характер дивидендной политики. Надо оценить периодичность и порядок расчёта выплат, ознакомиться со статистикой предыдущих лет. Но важно помнить, что высокая доходность прошлых периодов не может быть 100%-ым залогом успеха в настоящий момент. Поэтому даже если ранее акции какой-то конкретной компании показали высокую дивидендную доходность, то это не значит, что сегодня надо вкладывать все средства в их покупку.

Приобретая дивидендные акции, новичку не следует заниматься спекуляциями на бирже. В противном случае существует высокий риск потери вложений из-за колебаний котировок. Чтобы получить прибыль, держателям данного актива рекомендуется придерживаться стратегии «купи и держи». Только долгосрочное владение акциями обеспечит инвестору гарантированную доходность.

Особое внимание необходимо уделить дате покупки акций. Непосредственно перед датой отсечки котировки, как правило, растут, а сразу после закрытия реестра акционеров — стремительно падают. Поэтому эксперты рекомендуют приобретать акции за несколько недель до вышеуказанной даты.

Источник https://livetouring.org/rossijskie-dividendnye-akcii/

Источник https://vsdelke.ru/investicii/dividendnye-akcii-na-2020-god.html

Источник https://mnogo-kreditov.ru/vklady-i-investicii/top-10-dividendnyh-akcij-rossii.html