Куда вложить доллары

Банковские валютные вклады не дают возможность получать большую прибыль. Ставка по ним продолжает стремиться к нулю. Поэтому многие инвесторы ищут способы для альтернативных вложений в валюте на фондовом рынке. На бирже представлено немало инструментов, в которые можно инвестировать в долларах США. Давайте разберемся, как и куда можно вложить доллары.

Еврооблигации

Самым надежным и низкорисковым вариантом вложений принято считать облигации, номинированные в иностранной валюте. Несмотря на свое название, облигации представлены не только в евро и выпускаются они не только в Европе. Эмитентом еврооблигации может быть государство или крупные коммерческие компании (например, «Лукойл»). После покупки еврооблигации (или как еще их иногда называют – евробонды) вы начинаете получать фиксированные денежные выплаты – купоны. Под купонами подразумеваются проценты, которые платит эмитент за пользование деньгами. Обычно такие выплаты происходят два раза в год.

Кроме выплаты купонов, на евробондах можно заработать за счёт роста курса валюты (например, купили еврооблигацию, когда доллар был 76, а продаете, когда он стоит 80) и роста рыночной стоимости бонда (например, вы купили бонд по 1000 долларов за бумагу, а перепродаете, когда он стоит уже 1020 из-за повышенного спроса на данную ценную бумагу).

Плюсы вложений в еврооблигации:

- Неплохая альтернатива вкладу, так как доходность заметно выше

- Возможность долгосрочного инвестирования (на 10 лет и более)

- Высокая ликвидность ценной бумаги

Из минусов можно выделить высокую стоимость. Цена одного бонда начинается от 1000 долларов.

ETF в валюте

Так называются иностранные биржевые фонды. Обычно они состоят из инструментов (например, акций, облигаций), собранных по одному принципу (например, по сектору экономики или стране). Такой вариант хорошо подходит новичкам, так как можно не выбирать отдельные акции, а вложиться в перспективную отрасль одной покупкой.

Плюсы таких фондов:

- Порог входа в фонд. Инвестировать в ETF дешевле, чем собрать аналогичный портфель самостоятельно.

- Высокая ликвидность. Продать или купить акции фонда можно в любой момент по цене, близкой к рыночной.

- Диверсификация портфеля. В одном фонде могут быть собраны сотни ценных бумаг.

Среди недостатков можно отметить тот факт, что на российском рынке представлено небольшое количество ETF.

Иностранные акции

Сами по себе акции считаются рискованным инструментом для вложений. Изменение их цены невозможно предугадать. На рост или падение цены могут повлиять различные факторы. Например, экономическая ситуация в стране, форс-мажорные ситуации, правовое урегулирование. При покупке акций мы советуем изучить эмитента, его финансовое положение, а затем уже принимать решение о покупке. Также важно помнить, что некоторые акции могут быть переоценены из-за созданного искусственного ажиотажа. Цена акции может сильно упасть после спада ажиотажа.

На данный момент акции в долларах можно купить на Санкт-Петербургской бирже или на иностранных биржах. Однако для доступа на иностранную биржу вам потребуется либо статус квалифицированного инвестора, либо счет у иностранного брокера.

Покупка валюты

А еще можно просто купить валюту. Наверняка, многие из вас уже прибегали к данному способу вложения денег. Действительно, таким образом можно сохранить и приумножить свои сбережения за счет роста валюты в цене. Многие покупают валюту либо в офисах банка, либо через мобильное приложение. Однако не все знают, что валюту можно купить и на фондовом рынке. Причем покупка на бирже более выгодна, так как там доллар торгуется по цене, которая максимально приближена к реальному рыночному курсу. Важно, как и в случае с акциями, не поддаваться общей панике и не покупать валюту на пике ее цены.

Налоги

При торговле на бирже с вас удерживается налог в 13% от дохода. Но доход по операциям в валюте рассчитывается с учетом изменения курсов валюты. Это значит, что и налог будет начислен с учетом изменения курсов валюты. Например, вы продаете свою ценную бумагу, а курс доллара к этому моменту вырос, тогда ваш доход в рублях становится больше и вам придется заплатить больше налога. На еврооблигации Минфина не действует такая переоценка с 2019 года.

Важно! Дивиденды от американских компаний облагаются налогом – 30%. Но есть возможность снизить налог до 13%. Для этого необходимо заполнить форму W-8BEN, которая докажет, что вы не являетесь налоговым резидентом США. В таком случае вы заплатите со своих дивидендов только 10% налоговым органам США. Однако, так как по налоговому законодательству РФ инвесторы обязаны платить 13% от дохода, вам придется заплатить еще 3% налогов в РФ.

Как купить акции американских компаний частному лицу — подробная инструкция

Как купить акции иностранных компаний частному лицу в частности американских? В этой статье мы подробно разберём все нюансы инвестирования в зарубежные компании, рассмотрим пошаговую инструкцию со скриншотами. В самом конце дадим ответим на часто задаваемые вопросы начинающих инвесторов.

1. Введение в акции — общие сведенья

Инвестиции в акции позволяют любому гражданину стать частично совладельцем компании. Фактически, это инвестирование в реальный бизнес, который работает и приносит прибыль. Конечно, встречаются убыточные и угасающие компании — в них вкладывать не стоит.

Акционеры получают часть прибыли компании в виде дивидендов. По результатам работы компании за прошедший период решение о выплате дивидендов рекомендует совет директоров. Но окончательное решение принимается на общем годовом собрании акционеров (ГоСА), где может присутствовать и принимать участие в голосовании любой держатель обычных акций.

Про покупку и торговлю российскими акциями можно прочитать в статьях:

С другими понятиями ценных бумаг можно ознакомиться в статьях:

2. Что такое акции иностранных компаний

В России всё «иностранное» считается лучше и качественнее. Например, российский рубль почти никто не рассматривает как надёжную валюту для сбережений. Большинство состоятельных граждан накапливают деньги в твёрдых валютах (доллары, евро). С автомобилями, техникой, медициной такая же ситуация. Зарубежные акции не стали исключением, к ним у российских инвесторов больше доверия, чем к российским компаниям.

Ещё до не давнего времени купить иностранные акции можно было только через иностранных брокеров. Это вызывало множество затруднений у обычных физических лиц. Поэтому лишь профессиональные и опытные инвесторы покупали зарубежные компании.

С 28 ноября 2014 г. на Санкт-Петербургской бирже стали доступны для торговли иностранные акции у российских брокеров. В большинстве своём это крупнейшие американские компании (голубые фишки), входящие в состав фондовых индексов S&P500 и NASDAQ. Есть европейские и азиатские компании, которые представлены в листинге на NYSE. Например, можно купить следующие компании:

- Alibaba Group;

- Apple;

- AT&T;

- Amazon;

- Alcoa;

- Alphabet (бывший Google);

- Berkshire Hathaway (компания Уоррена Баффета);

- Coca-Cola;

- ExxonMobil;

- Total;

- Shell;

- Facebook;

- JPMorgan Chase;

- McDonald’s;

- Microsoft;

- Tesla;

- VISA;

- MasterCard;

- Johnson & Johnson;

- WaltDisney;

- Samsung;

Исполнение сделок гарантируется центральным контрагентом, в качестве которого выступает АО «Клиринговый центр МФБ». Все акции числятся на российском реестре и перераспределяются внутри нашей страны.

На купленные иностранные акции будут начисляться дивиденды. Налог на прибыль по умолчанию по ним 30%. Если заполнить справку w-8ben, то он снижается до 10%, при этом 3% необходимо самостоятельно задекларировать.

3. Купить акций иностранных компаний — пошаговая инструкция

Доступ к ценным бумагам для физического лица возможен только через брокерские компании. Не стоит этого пугаться, поскольку они лишь посредники между инвестором и биржей. Все действия по покупке/продаже трейдер принимает самостоятельно. Брокер никак не влияет на торговый результат. Он лишь предоставляет доступ к торговому терминалу, составляет отчёты.

Рассмотрим пошаговую инструкцию как купить иностранные акции физическому лицу через российских брокеров. Это самый выгодный и простой способ приобрести ценные бумаги мировых брендов для граждан РФ.

Шаг 1. Регистрация у брокера

В РФ существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот (по сравнению с другими компаниями у них самые минимальные комиссии). Доступ есть ко всем финансовым инструментам.

Форма регистрация у брокера очень простая:

При регистрации потребуются загрузить сканы документов: Паспорт, ИНН (для автоматической выплаты налога на прибыль), СНИЛС.

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только деньги (рубли и другие валюты), но и ценные бумаги (облигации, фьючерсы, опционы Put и Call и т.д.).

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй вид включает все возможности первого, но также даёт ещё и шанс получать налоговые льготы. Рекомендую открыть сразу два: ЕДП и ИИС.

ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льгот является: время существования ИИС минимум 3 года. Этот счёт может быть открыт только один на человека. Нельзя открыть два ИИС даже у разных брокеров.

Более подробно про условия ИИС и процедуру возврата налога читайте в статье:

Шаг 3. Пополнение брокерского счёта

Следующим шагом можно пополнить свой счёт. Чтобы найти реквизиты счета необходимо нажать на него в личном кабинете и далее нажать на вкладку «реквизиты для пополнения», где вы найдёте банковские реквизиты.

Пополнять можно на любую сумму. Но думаю, что нет смысла инвестировать в него меньше 100 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало акций. Однако никто не запрещает пополнять на любую сумму.

Например, вы открыли ИИС и хотите получить налоговый вычет, то стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей. Поэтому логично пополнять свой ИИС по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда и возврат налога будет меньше.

Например, на текущий момент есть сумма в 800 тыс. рублей. Можно пополнить 400 тыс. рублей на ИИС, а ещё 400 тыс. рублей на другой счёт (например, ЕДП). А через год просто снять с него деньги и дополнить ИИС. Тогда вы получите два вычета общей суммой 104 тыс. рублей.

Можно пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт. Либо сразу положить их на брокерский счёт.

Есть два варианта пополнить свой счёт: наличкой и межбанковским переводом.

На данный момент проще всего это сделать вторым способом, причём без комиссии. Например, можно воспользоваться дебетовой картой Тинькофф (обзор про карту Тинькофф). Пополнить её можно без комиссии множеством способом, а также отправить деньги на брокерских счёт. Деньги при таком переводе приходят в течении дня. При этом, чтобы получить эту карту не нужно никуда ездить — её привезёт курьер бесплатно туда, куда вы скажите.

Шаг 4. Покупка иностранных акций

Брокер предоставит вам доступ к торговым терминалам (Quik и мобильные приложения). Через них можно будет самостоятельно купить акции США и других стран.

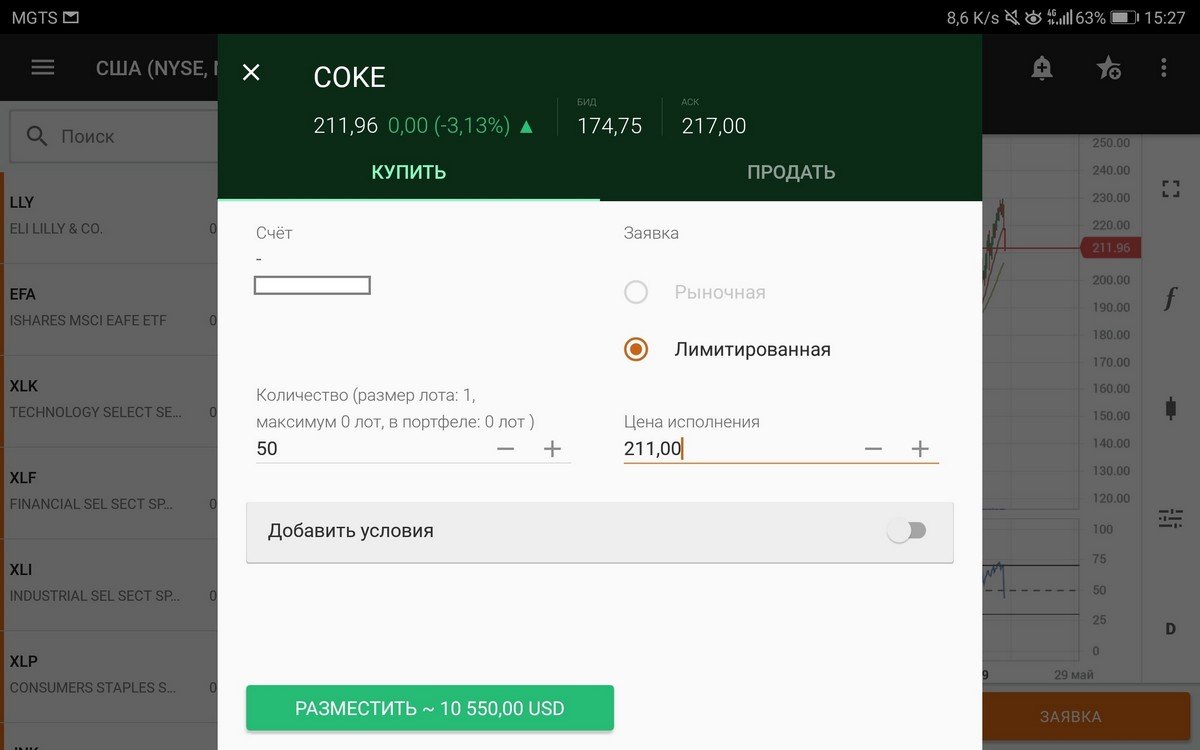

Например, так выглядит интерфейс при покупке акций Кока-кола (Coca Cola) через приложение «Финам Трейд» (брокер Finam):

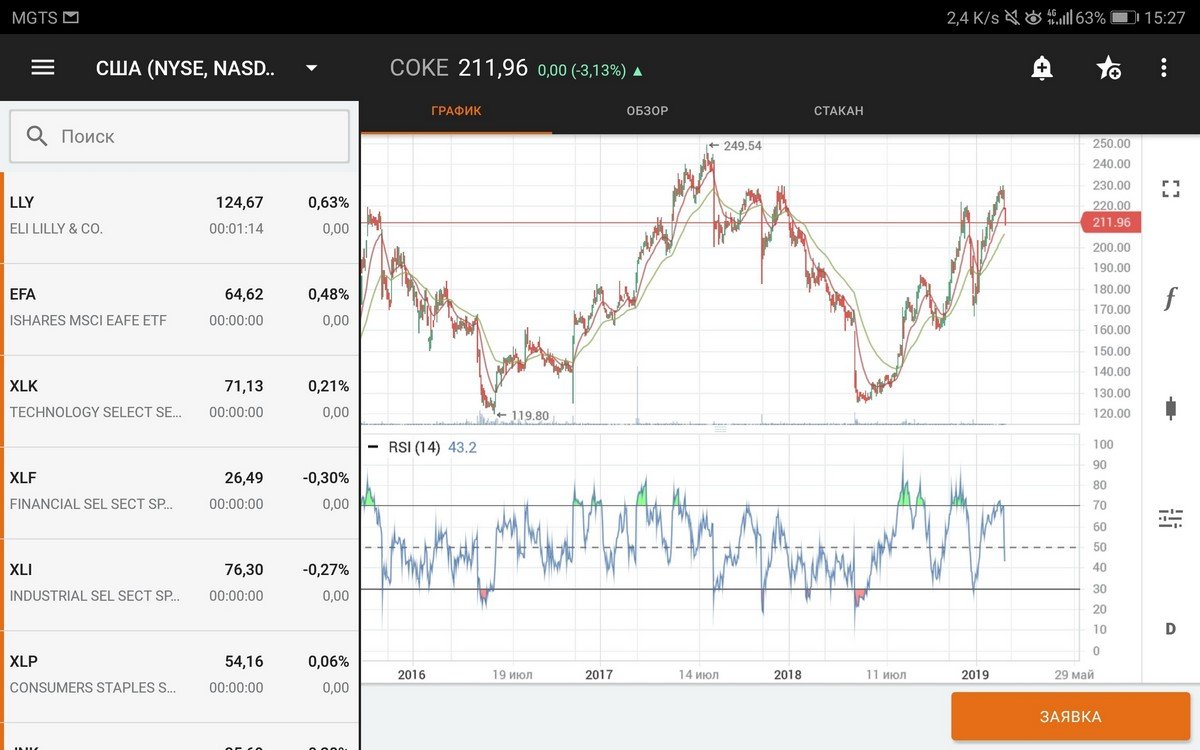

В приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности купить иностранные акции самостоятельно через торговый терминал, то можно совершенно бесплатно подать поручение по телефону. Такой подход подойдет для тех, кто редко торгует.

Акции можно покупать и продавать в день сколько угодно раз. Кто-то выбирает активный трейдинг, кто-то составляет инвестиционный портфель и держит ценные бумаги годами, не совершая ни одной сделки. Как лучше поступить, решаете только вы. И тот, и другой способ могут приносить солидные годовые прибыли.

Американский рынок начинает работать вечером в 16:30. Закрывается в 00:59 по Москве. Но поскольку мы покупаем акции на Санкт-Петербургской фондовой бирже, то время начала торговли 10 утра по Москве. Речь идёт про будни, в выходные рынки не работают.

4. Что нужно знать при инвестировании в зарубежные акции

1 Иностранные акции котируются в долларах США. Поэтому стоит предварительно купить доллары на фондовом рынке: котировка «USDRUB_TOM» с поставкой долларов на завтра и «USDRUB_TOD» с поставкой сегодня.

2 С дохода на прибыль будет уплачен налог (НДФЛ) в размере 13%. Причём рассчитывается он в рублях. Из-за нестабильности курса рубля к доллару возможны несколько ситуаций, когда инвестор получает прибыль в долларах, но не платит налога и наоборот, есть убыток в долларах, но рубль сильно ослаб и образуется прибыль. Например:

Вариант 1. Курс доллара 60, цена покупки иностранной акции $5. Через какое-то время вы продали акцию по $5.5 (на 10% дороже), но при этом российский рубль стал «крепче» на 10% и теперь 1 доллар стоит 54 рубля. В этом случае доход в рублях будет равен 0, а значит никакого налога платить не придётся.

Вариант 2. Курс доллара 55, цена покупки иностранной акции $100. Рынок стал падать и вы решили продать актив по $95, но в этот момент курс доллара был уже 63 руб. В этом случае придется заплатить налог на прибыль. Посчитать его легко. Доход от падения курса рубля составил 8/55 = 14,5%. На торговле акцией потеря составила 5%. Значит чистая прибыль 9,5% в рублях. С этой суммы придётся заплатить налог на прибыль.

Налог автоматически будет удерживать брокер, поэтому инвестору не надо заполнять налоговых деклараций.

3 Торговля иностранными бумагами идёт в режиме Т+2. Это означает, что при покупке акции сегодня, расчёты по ней произойдут через два рабочих дня. Это надо учитывать при покупке акции перед дивидендной отсечкой.

4 На иностранные акции платятся дивиденды. При этом налог на прибыль будет составлять 30%, поскольку удерживает его уже другая страна — США. Но налог можно уменьшить до 13, если заполнить справку w-8ben, её можно спросить у брокера. Исключением являются REIT фонды, для которых ставка налога всё равно 30%.

Чтобы получить дивиденды на зарубежные акции достаточно просто быть их владельцем в момент закрытия реестра (как и для российских ценных бумагах).

5 Комиссия при торговле иностранными акциями чуть больше, чем при торговле российскими бумагами примерно в два раза. Со временем она должна снизиться.

6 Инвестиции в акции иностранных компаний дают прекрасные возможности заработать российским инвесторам. Крупнейшие мировые компании показывают стабильный рост и оцениваются в валюте, а, значит, можно быть спокойным за свои вложения. Плюс к тому же этот доход будет в валюте, что снижает рублёвые риски.

5. Плюсы и минусы владения иностранными акциями

- Иностранные бумаги доступны каждому физическому даже с небольшим депозитом;

- Есть возможность торговать зарубежными акциями на ИИС;

- Можно покупать зарубежные акции через телефонный звонок брокеру;

- Не надо заполнять декларации о доходах;

- Российские инвесторы защищены от санкций в отношении ценных бумаг, поскольку эти иностранные бумаги лежат в нашем депозитарии;

- Защита от девальвации рубля;

- Для инвесторов это может стать хорошим вариантом для диверсификации рисков;

- Налог на прибыль 13%, если заполнить справку w-8ben;

- Есть зависимость от курса рубля к доллару;

- Дивиденды от фондов REIT облагаются налогом в 30%;

- Не все акции обладают хорошей ликвидностью на Санкт-Петербургской бирже;

Смотрите также видео про «Как купить акции иностранных компаний»:

Удобно, что на спб есть иностранные акции.. а то раньше приходилось региться у иностранных брокеров. Купил акции AT&T, буду получать сказочные дивы)

Инвестиции в иностранные акции: свежий взгляд на рынок + рекомендации начинающим инвесторам

Вложить деньги правильно, с перспективой прибыли — залог стабильного безбедного будущего. Наряду с другими способами размещения активов, инвестиции в акции иностранных компаний стали весьма популярными и все больше российских граждан интересуются ими. Как вложить и не ошибиться, какими соображениями руководствоваться при подборе объекта вклада, как минимизировать риски, уменьшить затраты, как не потерять деньги — разберемся в этой статье.

Куда и как инвестировать?

При расширении правовой базы, граждане вправе размещать свои активы за границей, используя те же инструменты, что и дома.

Например:

- Недвижимость.

- Ценные бумаги.

- Драгметаллы.

- Депозитные вклады.

- Бизнес.

Необходимо консультироваться у специалистов и пополнять знания

Инвестиции в зарубежные акции

Для наших сограждан за рубежом открываются весьма радужные перспективы для вложения капиталов, особенно это касается зон оффшора: повышенная доходность, инвестиционная стабильность, гарантии. Это относится не только к третьему миру и оффшорам, а также некоторым государствам Латинской Америки с более развитой экономикой, вроде Эквадора.

Вложить капитал за границей не так сложно, как кажется с первого взгляда.

Как показывает практика, для наших сограждан наиболее выгодное вложение — инвестирование в акции США и Евросоюза, это составит около 12-14% прибыли, но при условии размещения активов от 5, реже от 3 лет.

- Прямые инвестиции. Обычно используются для покупки с целью перепродать по более выгодному курсу. Для минимизации рисков стоит диверсифицировать пакет между предприятиями разного уровня и направленности деятельности. Также, при достаточном объеме капитала, есть варианты купить аукционную долю с правом управления (совет акционеров).

- Портфельные инвестиции. Вложения, направленные не на перепродажу, а стабильное получение дивидендов. Обычно инвестирование в американские акции целесообразно на срок не менее 5 лет . Если покупка ценных бумаг происходит через российского брокера, то их отношения защищает закон о брокерской деятельности РФ, если же через зарубежного, то законодательство страны, на территории которой он осуществляет свою деятельность.

Некоторые страны предлагают инвесторам привилегии вроде официального гражданства

Налогообложения инвестиционных операций в РФ

Сделки на фондовой бирже облагаются 13% НДФЛ, но есть определенные исключения в виде налоговых вычетов.

При работе с иностранным специалистом возникают небольшие сложности — некоторые страны имеют соглашение по сборам. В этом случае налоги возьмет государство, на территории которого выпущены акции, а разницу от 13% придется заплатить в РФ.

При работе с отечественными брокерами всю сумму налога удержит налоговая России.

Как инвестировать в акции зарубежных компаний

Несколько способов, как инвестировать в иностранные акции:

- Как самостоятельный игрок, для этого стоит освоить немного теории и практики. Так можно покупать и продавать акции, как на иностранном, так и на отечественном фондовом рынке.

- С помощью российской брокерской конторы, заключив с ними соглашение и доверив свой капитал. , работающий с иностранными компаниями.

- Купить пай в иностранном ПИФе.

- Инвестировать с помощью иностранной страховой компании.

- Сотрудничество с специалистами западных агентств, обслуживающих русскоговорящий сегмент.

К каждому из способов подходите осознанно и анализируйте ситуацию перед вложением средств

Отечественные представители

- Российские банки.

- Управляющие компании.

- Посредники, работающие по разрешению.

- Индивидуальные сертифицированные инвесторы.

Последний пункт подразумевает самостоятельную деятельность на западных биржах. Получение сертификата возможно при имеющихся инвестиционных активах не менее 6 млн. рублей , высшем экономическом образовании и дополнительном образовании, подтвержденном государственной Федеральной фондовой службой.

Отечественные посредники работают по предпочтениям клиента, беря за это вознаграждение 0,005-0,1% от дневного оборота.

Благодаря этим проектам, вы можете преувеличить капитал:

Solidtradebank.com – инвестиционная площадка с доходностью от 0,2% в день

8bit.ltd — отзыв о 8 bit ltd и обзор проекта с ежесуточным заработком от 0,5%

MultiTrade Global – обзор и отзывы о Мультитрейд Глобал: платформа пассивного дохода

Инвестиции через посредника

В таких операциях есть как положительные, так и отрицательные моменты.

Выгода:

- Доступ к нескольким мировых биржам.

- Есть возможность приобретения акций, недоступных для русских продавцов.

- Страхование операций.

- Удаленное инвестирование, без необходимости личных встреч.

- Минимальный порог вхождения до 10 и ниже тыс. $.

Минусы:

- Уплата налогов с РФ и стране, зарегистрировавшей продавца.

- Подчинение действий брокера иностранному законодательству.

- Необходимость знания английского языка.

- Политичность финансовой сферы.

Существует множество выборов вложений, какой из них выбрать, решать инвестору лично

Как инвестировать в акции США

Рассмотрим стандартные варианты

Биржа

Купить ценные бумаги на Московской или Санкт-Петербургской биржах с относительно небольшим активом. Сделать это можно через любого посредника, или открыть ИИС (индивидуальный инвестиционный счет). При долгосрочном размещении можно использовать право трехлетней налоговой льготы, при достаточно щадящей комиссии за сделку.

К отрицательным моментам можно отнести скудный выбор акций с невысокой ликвидностью .

Подходит для начинающих инвесторов, прощупывающих почву иностранных инвестиций

Как инвестировать в американские акции с помощью оффшорных компаний

Отечественные специалисты могут предоставить прямой выход на рынок США, но порог входа здесь будет значительно больше. Огромный плюс в небольшом выборе ликвидных акций различных компаний и поддержка носителей русского языка. К большим недостаткам можно отнести неуверенность в надежности посредника и отсутствие всяческой страховки.

Самостоятельная деятельность в качестве квалифицированного специалиста

В этом случае необходимо регулярно платить налоги , не имея права на налоговые льготы. Также есть определенный риск потерять вклады.

В какие зарубежные акции инвестировать, с большей вероятностью может подсказать лишь торговец, который каждый день имеет с ними дело . Торговля через американского брокера Interactive Brokers LLC (далее — IB), единственного, кто работает с российскими инвесторами — покажет настоящий рынок США.

Так же можно торговать через любого русского брокера с прямым доступом к зарубежному рынку

Прозрачная, честная и надежная работа, доступ к огромному количеству возможностей купить ликвидные акции с небольшой комиссией и гарантией прибыли. Из недостатков можно выделить возможные сложности вывода денег, волокита с налоговой декларацией и политизация финансов.

При выборе способа инвестиций следует взвесить все плюсы и минусы, прикинуть, какие из них реальные в вашей ситуации. Погрузиться в мир аналитики, чтобы самостоятельно уметь выбирать инструменты инвестирования.

Источник https://bcspremier.ru/knowledge/basics/kuda-vlozhit-dollary/

Источник https://vsdelke.ru/investicii/kak-kupit-inostrannye-akcii.html

Источник https://ebius.biz/investicii-v-inostrannye-akcii/