Как инвестировать в акции?

Каждый раз, заглядывая в iphone, мы можем увидеть приложение «Акции», которое устанавливается автоматически и даёт возможность просматривать котировки в режиме реального времени. Как думаете, зачем Apple это нужно? Ответ прост: каждый второй американец инвестирует в акции!

Многие считают, что купить акции довольно сложно, не говоря уже о том, как на них заработать. Но это не так, купить и заработать на ценных бумагах легко и просто, и сейчас вы в этом убедитесь.

1. Что такое акции?

Не будем открывать какие-то истины и заглядывать в учебник, а отметим, что акция – доля в компании, то есть в действующем бизнесе, который может приносить нам дивиденды и в потенциале вырасти в более крупный, тогда мы сумеем продать его подороже.

Акционерные общества и собственно акции существуют и приносят доход уже около 500 лет. Прообразом первого акционерного общества считают Генуэзский банк Святого Георгия, который позволял всем участникам в равных долях осуществлять управление компанией и получать дивиденды.

Приводя пример того как чувствуют себя рынки на долгосрочном горизонте, грамотнее всего показывать, некую совокупность ценных бумаг, которые объединены в один сводный индекс. Таких приведем целых 3:

Индекс Dow Jones Industrial 30

Что можно заметить в них интересного?

Правильно! Они большую часть времени растут, так как растет инфляция, ВВП, расширяется бизнес и т. д.

В дальнейшем, система совершенствовалась и преобразовалась в современные биржевые торги, в которых мы можем поучаствовать, имея при себе смартфон и доступ в интернет.

Таким образом, акция даёт нам такие возможности:

— участие в управлении компанией

— получение дохода от роста стоимости бизнеса

— получение части имущества при ликвидации акционерного общества

2. Как же купить акции?

Для того чтобы покупать/продавать акции необходимо открыть Брокерский счет или индивидуальный инвестиционный счет (ИИС) у Брокера/Управляющей компании и получить доступ на Биржу.

Брокерский счет – расчетный счет для осуществления операций с ценными бумагами.

ИИС – брокерский счет с возможностью получать налоговые вычеты от государства.

Брокер – профессиональный участник рынка ценных бумаг, который осуществляет функцию посредника. Проще говоря, «риэлтор», который берет процент со сделки.

Биржа – организатор торгов; место, где покупатель и продавец заключают сделку. Основной для России считают Московскую биржу, которая в совокупности покрывает 97% торгов на российском рынке.

Брокеров существует множество, выбирать можно на любой вкус. Основные рекомендации: выбирайте по критерию качества услуги, несмотря на комиссии. Почему так? Когда приходит инвестор на фондовый рынок, его основная цель заработать деньги, а не высчитывать расходы. В дальнейшем, когда становишься опытным «юзером», уже можно подметить и другие нюансы.

В торговле на рынке участвует огромное количество инвесторов и спекулянтов, которые занимают либо длинные (long), либо же короткие(short) позиции.

Длинная позиция – инвестор покупает актив с расчетом, что стоимость его вырастет.

Короткая позиция – в этом случае инвестор берет ценные бумаги у брокера в долг и продает их по актуальной цене, а позже, после того, как бумаги действительно подешевели, откупает их по сниженной стоимости и фиксирует прибыль.

Самый эффективный способ инвестирования на рынке – пассивное инвестирование в бизнес конкретных компаний, которые в данный момент недооценены рынком, а в дальнейшем имеют максимально заманчивые перспективы. Таким образом, это длинная позиция.

3. Сколько нужно денег чтобы купить акции?

Минимальная сумма для входа ограничена только одним фактором (кроме личных финансовых возможностей). Это стоимость 1 лота акций.

Лот – минимальное количество акций для покупки на бирже.

Для примера, чтобы купить лот акций Сбербанка, состоящего из 10 акций, необходимо на данный момент 2120 рублей, 1 лота акций Лукойла, состоящего из 1 акции – 5 760 рублей.

Плюс, Брокер и Биржа, возьмут свою комиссию. Она незначительна, но всё же есть. В среднем около 0,05% от сделки (500 рублей с 1 миллиона рублей). Расходы на комиссию могут быть уменьшены. Если у Вас на счету будет более 2-3 млн. рублей можно попробовать с Брокером договориться об индивидуальном тарифе.

4. Какие акции покупать?

Прежде, чем начать инвестировать в акции, необходимо определиться со сроком инвестирования, поскольку от этого будет зависеть и финальный результат. Как говорит У. Баффет: Если вы не способны владеть этими акциями 10 лет, даже не думайте о том, чтобы купить их на 10 минут.

Существуют абсолютно разные методики выбора акций для инвестирования, но, в общем и целом, можно выделить 4 основополагающих принципа, вокруг которых крутится эта «конкурентная борьба» между управляющими:

— отношение к акционерам.

Компания работает не для того, чтобы работать (как бывает с госорганами), а чтобы зарабатывать деньги акционерам либо в форме дивидендов, либо роста капитализации. Топ менеджмент нацелен на прибыль и эффективность.

Наличие возможности для расширения и совершенствования технологий для увеличения выручки всегда будет огромных плюсом.

Монополия на рынке, сильный бренд или же воздействие на административный ресурс является благом для акционеров.

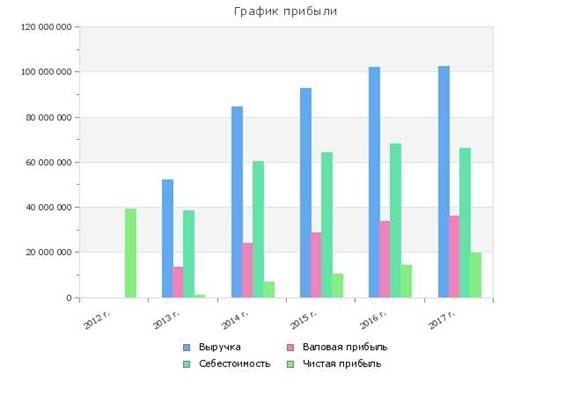

Положительные финансовые результаты на протяжении определенной истории (хотя бы 3-5 лет) должны присутствовать у той компании, в которую Вы собираетесь инвестировать, иначе не может быть уверенности в достижении финансовых успехов и в будущем.

5. Наконец, купили, но где они?

Акции, как и большинство других ценных бумаг, имеют бездокументарную форму, что значит, в руках Вы их не подержите. Они существуют только в виде выписки из реестра или из депозитария. Аналогично недвижимости, право собственности на которую фиксируется в Росреестре, акции учитываются в Национальном Расчетном Депозитарии, депозитарии Брокера. Также, Вы числитесь в реестре акционеров в самой компании, что позволяет Вам, в случае необходимости подтверждения права на собственность запросить справку из любого из 3-х этих мест.

6. А когда же нам продавать акции?

С точки зрения разумности и максимального дохода для инвестора, который не хочет в перспективе становиться профессиональным управляющим, предлагаем рассмотреть 3 основных стратегии инвестирования в акции (после отбора по пункту 4):

Данная стратегия основана на регулярной покупке (раз в месяц/квартал/год) акций по текущей цене с целью накопления и приумножения капитала на длительном промежутке времени, что позволяет снизить риски «просадки» по портфелю, а также использовать низкие цены в моменты кризиса для покупки. Если кратко: кризис – время распродаж.

— «покупай баланс портфеля»

Стратегия дублирует идею предыдущей, но с условием, что покупается самая/ые просевшая/ие акции, для того чтобы выровнять портфель по долям. Например, мы купили 3 акции А, Б и В по 100 рублей в равных пропорциях 33/33/33. На следующий месяц акции Б просели, а А и В стоят примерно столько же. Таким образом, мы покупаем акции Б, чтобы соотношение оставалось 33/33/33. Данный портфель особенно хорошие результаты принесет в том случае, если акции будут из разных секторов экономики. Важно, также как и в стратегии «Покупай всегда» делать это регулярно и на примерно равные суммы.

При наборе хотя бы небольшого опыта на рынке, Вы можете попробовать себя в отработке стратегии по инвестиционным идеям. Как это сделать? В начале, можно попробовать с 1 компании, которая торгуется на бирже, далее уже расширять количество Эмитентов (эмитент – компания, которая разместила (провела эмиссию) ценные бумаги) для анализа. Выбрав компанию, Вы полностью погружаетесь в дебри бизнес процессов, новостей, истории компании, долей акционеров, колебаний акций за всю историю и т. д. С одной единственной целью – выявить закономерности каких-либо действий компании и дальнейший эффект этих действий на капитализацию (стоимость всех акций компании). В итоге Вы начинаете «чувствовать» инструмент, что позволит предугадывать возможные колебания котировок и тогда ничто не сможет Вас остановить от покупки в этот момент.

7. Дополнительная информация.

Чтобы Вам было проще разобраться и усвоить материал об акциях, мы записали для Вас короткое видео:

Инвестировать в акции и зарабатывать не так уж сложно, достаточно знать основные принципы, изложенные в этой статье.

Прибыльных сделок, удачных инвестиций и главное стабильных результатов. Ваш Иван Докшин

Вложить деньги в акции: первые шаги в большом инвестиционном бизнесе

Инвестирование в акции для начинающих – именно эта тема заслуживает особого внимания, поскольку профессионалы, уже давно зарабатывающие на вкладах в ценные бумаги, и так все знают. С одной стороны, считается, что инвестирование в акции той или иной компании – не самое подходящее дело для новичков, поскольку с небольшими суммами (скажем, менее 1,5 тысячи долларов) в это море финансов заходить глупо: мол, далеко не уплывете и только ноги замочите.

С другой стороны, многие специалисты придерживаются прямо противоположного мнения: чем раньше начать учиться в мире акций и торгов на биржах – тем лучше. Ведь там рискуют все – и опытные финансисты, и новички. Только у последних, если они инвестируют в акции небольшие суммы, во-первых, риск потерять многое минимален, во-вторых, чем раньше начинаешь – тем больше заработаешь за много лет даже с изначальных крошечных вложений.

Зачем вам нужны акции

В мире предпринимателей, считается, что инвестирование в акции – достаточно простой и удобный инструмент получения прибыли, причем, как мы уже говорили, не только для тех, кто располагает крупными суммами для вложений: ведь может повезти даже со 100 свободными долларами.

Первое. Что такое акции? Это вид ценных бумаг. Их выпускает компания, и эти бумаги дают владельцу возможность и право получать ту или иную долю ее прибыли. Чем у предпринимателя больший пакет акций – тем выше его влияние на компанию. Но последнее – это уже не для начинающих.

Когда той или иной компании нужны для развития средства, она предлагает свои акции инвесторам. Как только инвестор покупает акции он, во-первых, автоматически в той или иной степени получает долю компании, а во-вторых, зарабатывает. Последнее происходит на биржах, где вращаются акции компаний, грубо говоря, продаются и покупаются. Компании развиваются и зарабатывают, вместе с этим дорожают и их акции. В определенные промежутки времени, как правило, в конце года, подсчитывается прибыль компании, которая потом делится пропорционально между всеми держателями ценных бумаг и, соответственно, распределяется прибыль – дивиденды.

Брокер, которого не стоит бояться

Инвестору, который решил сделать первый шаг в мир акций и торгов на бирже, лучше всего, конечно, заручиться поддержкой специалиста. Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Брокер (что один человек, что команда специалистов) – это как маклер по продаже и поиске недвижимости. Последнему выгодно больше всего продать и найти, чтобы получить больший процент от того, кто в сделке заинтересован. Так и с брокером: ему же лучше предложить инвестору наиболее выгодные акции той или иной компании, а потом сделать все, чтобы они продавались активнее и вообще высоко котировались бирже, – чтобы самому заработать прилично.

Да, конечно, инвестор и сам может попробовать выйти на биржу (в интернете масса ресурсов, предлагающих это), однако важно понимать, что быстро научиться торговать в той системе фактически невозможно, и ошибки, увы, неизбежны. А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

В сети масса платных и бесплатных курсов на разных языках: как начинающему инвестировать в акции и торговать на бирже. Что такое биржа? Это структура, регулирующая механизм работы рынка, например, ценных бумаг, валют, разных товаров. Раз уж вы сами решили попробовать себя на бирже, тогда – главный совет. Если хотите избежать серьезных финансовых потерь, тогда рекомендуем стартовать с минимально допустимыми суммами: просто ради тренировки. Да, кстати, те же брокеры на разных интернет-площадках предлагают начинающим инвесторам услугу: открыть демо-счет, где можно достаточно безопасно провести первые сделки и вообще понять весь механизм.

А не купить ли «кусочек» Google…

Когда вы решились инвестировать в акции, важно знать, что они бывают разных видов. Есть акции обычного типа, дающие право инвестору непосредственно участвовать в жизни компании, однако они не гарантируют регулярные выплаты. Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Однако, если вы начинающий инвестор и хотите только попробовать зарабатывать «на акциях», которые вращаются на фондовом рынке, то такой вопрос, как влияние на работу целой компании, вообще не должен беспокоить. Представьте себе: вы приобретете лишь несколько акций компании Coca-Cola, Google или Microsoft, которые эти гиганты запускают в продажу ради дополнительной прибыли, но вовсе не для того, чтобы обеспечить каждого крошечного инвестора право влиять на работу огромной системы. К тому же большая часть участников фондового рынка вообще не имеют такого количества акций, чтобы влиять на развитие компании-гиганта.

Однако даже скромное количество акций дает возможность зарабатывать, например, за счет колебания цен на ценные бумаги и курсов валют. Да и еще: начинающему инвестору важно понимать, что быстрых выплат в процессе торговле акций, как правило, ждать не приходится. Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Инвестору – самому или при помощи брокера – важно выбрать стратегию и концепцию. К примеру, одна из стратегий: купи и держи. Вы купили акции, вложив 1 000 долларов, скажем, на 55 лет под 20% годовых (такова средняя доходность на фондовом рынке). Значит, за 3 года доход составит примерно 1 700 долларов, за 20 лет – около 38 000, за 55 – близко к 9 100 500. Можно ли заработать скорее? Конечно! Но тут как повезет. Между прочим, для того, чтобы хорошо заработать, совсем необязательно покупать акции, скажем, Apple, IBM, General Motors. Эти компании уже сейчас стоят миллиарды долларов. И представьте только: что же им надо сделать, чтобы подорожать в два раза, то есть, чтобы их акции существенно подскочили в цене, а значит, и вы получили бы большую прибыль.

Как правило, максимальную прибыль дают как раз акции не самых известных мировых компаний. Считается, что лучшая компания для инвестирования – та, у которой акции в данный момент в стадии спада – дешевые. Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать. В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

Смелым – везет, но осторожным – больше

Все важно взвешивать и четко осознавать: для чего именно вам нужны акции. Вы способны это делать сами – лишь после теоретических занятий? Уверены? Тогда – вперед. А если не уверены, тогда лучше обзавестись консультантом и действовать через брокеров. Обычно годами вырабатывается навыки: выбирать правильное время для покупки и продажи акций на бирже.

Иногда, между прочим, везет: акции, купленные новичком «на удачу» поднимаются в цене чуть ли не на 300% в течение нескольких дней. Если человек вложил крупную сумму в ценные бумаги, то еще более крупную получил. Но в мире торгов на бирже считается, что путь успешного инвестора начинается с самых незначительных вложений и, понятно, невысокой прибыли. И последнее – это нормально. Начинающий инвестор тогда может безболезненно понять принцип вложений в ценные бумаги и торгов на бирже, а уже потом, когда будет крепко стоять на ногах, проводить уже более смелые приемы, ведущие к победам в непростом, но захватывающем финансовом мире.

Источник https://smart-lab.ru/blog/529108.php

Источник https://bilderlings.com/ru/blog/akczii-pervye-shagi/

Источник

Источник