Как и сколько можно заработать на акциях и ценных бумагах, что это такое для чайников

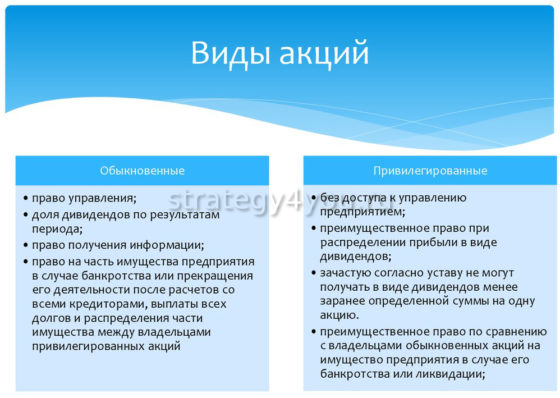

Вопрос о том, как заработать на акциях , интересует многих начинающих инвесторов, которые хотят научиться удачно вкладывать средства в ценные бумаги и получать стабильный доход. Акциями называются долевые ценные бумаги , предоставляющие владельцу право на часть дохода компанииэмитента. А в случае ликвидации организации все владельцы акций получают долю имущества в соответствии с процентным соотношением бумаг.

Когда-то акции выпускали в бумажной форме , сегодня же обращение бумаг, их покупка/продажа осуществляются в электронном виде. Покупка акций гарантии на получение прибыли не дает, но позволяет использовать разные методы инвестирования и заработка.

Так, приобретя акции, их владелец заработать может несколькими методами: при условии успешной работы компании получать часть ее прибыли, подержать какое-то время бумаги и продать их потом дороже (при условии развития компании и поднятия стоимости ее бумаг). Опытные трейдеры умеют зарабатывать даже на падении стоимости ценных бумаг, но все это требует обучения и знаний.

Так, приобретя акции, их владелец заработать может несколькими методами: при условии успешной работы компании получать часть ее прибыли, подержать какое-то время бумаги и продать их потом дороже (при условии развития компании и поднятия стоимости ее бумаг). Опытные трейдеры умеют зарабатывать даже на падении стоимости ценных бумаг, но все это требует обучения и знаний.

При покупке и продаже акций инвестор сотрудничает со специальным посредником (брокером), который дает возможность клиенту выходить на фондовые биржи (рынки), где обращаются разные виды ценных бумаг.

Физическим лицам совершать какие-либо сделки на финансовых рынках нельзя, поэтому использование услуг брокеров-посредников обязательно.

Главная особенность всех современных бирж – реализация торговли инструментами в электронном виде , благодаря чему сегодня через брокера выйти на рынок может любой человек, живущий в любой точке мира (а не только специалист с Уолл-Стрит). Главные участники любой биржи – частные инвесторы, брокеры, банки, коммерческие организации, фонды и т.д.

Как осуществляется покупка/продажа акций:

- Частное лицо: выбирает брокера, открывает у него счет и пополняет деньгами, скачивает специальную программу для торговли.

- Инвестор передает брокеру заявку на покупку/продажу акций.

- Брокер передает заявку на биржу .

- После совершения сделки физическое лицо становится владельцем акций .

- На руки бумаги никто никому не передает, хранятся акции в электронном виде в депозитарии (специализированная компания, ведущая реестр собственников акций, учет и т.д.).

До того, как зарабатывать на акциях, нужно выполнить массу важных задач. В первую очередь, правильно выбрать надежного брокера – у него должна быть лицензия на осуществление законной деятельности на фондовых биржах. Без лицензии деятельность брокера незаконная. Центральный банк имеет право лишать лицензии брокера, но в таком случае ценные бумаги не теряются, так как счет клиента передается другой компании.

Чтобы понять, как заработать на акциях и ценных бумагах, необходимо изучить данный актив как инструмент для инвестирования и как товар для спекуляций. С одной стороны, акции постоянно растут и падают в цене , поэтому вложение в ценные бумаги развивающейся компании сегодня могут дать огромный доход через много лет как при продаже, так и в качестве дивидендов. С другой же стороны, можно играть на небольших изменениях цены акций и просто спекулировать: покупать на спаде, продавать на повышении.

Курс акций меняется в соответствии с условиями рынка, развитием компании-эмитента, изменением ликвидности и экономики. Поэтому просто купить ценные бумаги и надеяться на чудо сродни игре в казино. Чтобы зарабатывать деньги на акциях, нужен четкий расчет, поэтапный план и обширные знания. Опыт наработается в процессе работы.

Основные преимущества акций как инструмента:

- Высокий уровень ликвидности – купить и продать актив можно в любой момент.

- Неограниченная прибыль – на акциях можно заработать много (как люди, в свое время купившие ценные бумаги никому не известных компаний Google или Microsoft, к примеру). Надежность – акции принадлежат к легитимным финансовым инструментам, все защищено на законодательном уровне.

- Доступность – чтобы войти на рынок, достаточно выполнить простую процедуру регистрации у брокера и пополнить счет на несколько тысяч рублей (а то и меньше).

- Гибкость – на рынке представлено огромное число компаний в разных сегментах, ценовых категориях, сферах и т.д.

Сколько можно заработать на акциях и кому это подходит

Вопрос о том, реально ли заработать на акциях , не актуален ввиду того, что покупка/продажа ценных бумаг уже давно перестала быть чем-то необычным и неизведанным. Это такая же работа, как торговля любыми другими товарами/активами и такой же вид инвестирования, как банковский вклад, к примеру. Другой вопрос, что если в случае банковского депозита суммы прибыли известны заранее, то в случае с акциями речь может идти как о заработке, так и об убытках.

Акции – это вид долевых ценных бумаг , которые дают инвестору право на получение части прибыли компании (в соответствии с распределением акций между акционерами) или на имущество (в случае банкротства эмитента). Раньше акции распространялись в бумажном виде, сегодня покупка/продажа, учет ведутся в электронных реестрах.

Ценные бумаги, как и любой другой актив или товар, обращающийся на рынке, могут расти или падать в цене . В долгосрочной перспективе акции надежных компаний, как правило, растут по мере развития предприятия. Для долгосрочных вкладов желательно выбирать акции известных и серьезных компаний , которые не так быстро растут и приносят не очень большую прибыль (из расчета в год, к примеру), но зато риски потерь предполагают минимальные.

Сходу сказать, о каких суммах идет речь, очень сложно. На бирже представлены акции сотен тысяч компаний с разными капиталами , особенностями развития, прибылью и т.д.

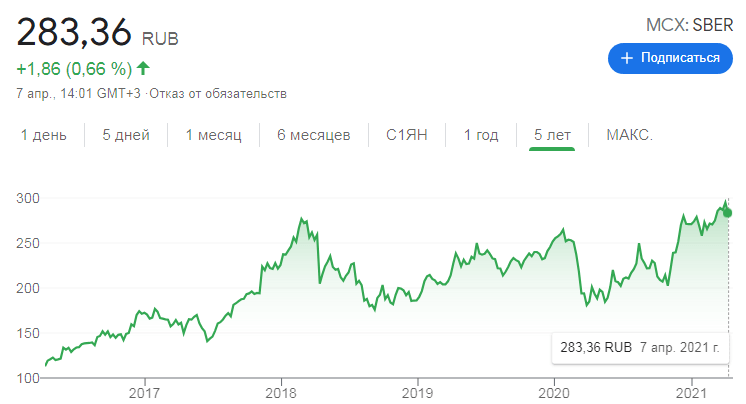

Опытные мастера указывают прибыльность от 10% до 100% в год . Чтобы заработать на акциях, сначала важно определиться со стратегией работы с ними. Можно выступать инвестором и просто вложить средства в акции на 10-15 лет и получать все время дивиденды (а потом продать или оставить детям – акции «Газпрома» или «Сбербанка», к примеру) либо тщательно следить за ценами и покупать акции на бирже по снизившейся цене, чтобы в скором времени продать по повысившейся.

Первый вариант требует лишь наличия средств , второй – знаний, обучения, способностей, навыков и опыта для поиска оптимальных вариантов и прогнозирования изменения цен, умения вовремя покупать и продавать.

Какой реальный доход можно получить на акциях:

Какой реальный доход можно получить на акциях:

- Дивиденды – приносят 10-18% в год в среднем.

- Рост стоимости – от 36% и до бесконечности (если компания резко начнет развиваться и ее акции вырастут в десятки раз).

- Трейдинг ценными бумагами – от 50-100% в зависимости от частоты заключения сделок, типа торговли, сегмента ценных бумаг, вложенных сумм и т.д.

При условии тщательного изучения рынка, хороших знаний специфики выбранной сферы, умения прогнозировать развитие предприятий и находить выгодные активы, ответ на вопрос о том, сколько можно заработать на акциях в месяц , будет зависеть исключительно от способностей и профессионализма инвестора/трейдера.

Какие варианты заработка бывают

Всего вариантов получения прибыли на акциях существует несколько: можно просто купить и держать активы для получения дивидендов каждый квартал/полгода, можно купить в момент понижения цены и продать при повышении. Можно просто купить активы развивающейся компании надолго и воспринимать ценные бумаги в качестве долгосрочного вклада с целью сохранения средств.

Чтобы заработать на акциях, лучше всего спекулировать . Но одновременно с уровнем дохода обычно вырастают и риски. Для спекуляций не подходят акции крупных компаний, в работе которых не происходит никаких изменений. Но зато и риски тут минимальны . А вот покупка и продажа акций развивающихся эмитентов прибыль способны принести высокую, но и стать причиной убытков могут.

Трейдинг

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже . В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Краткосрочная торговля (скальпинг) дает минимальный доход, но за счет большого числа сделок прибыль может быть ощутимой. Так, например, трейдер в среднем заключает в день по 100 сделок по покупке/продаже акций и зарабатывает на каждой сделке по 100 рублей, что в общей сумме получается 10 000 в день.

Но это не идеальный вариант, на самом же деле скальпинг требует стальных нервов , умения вовремя покупать и продавать (а не купить дешево и продать еще дешевле, так как акции больше не поднимаются в цене), прогнозировать рыночную ситуацию и т.д.

Но это не идеальный вариант, на самом же деле скальпинг требует стальных нервов , умения вовремя покупать и продавать (а не купить дешево и продать еще дешевле, так как акции больше не поднимаются в цене), прогнозировать рыночную ситуацию и т.д.

Что влияет на курс акций:

-

Прибыль компании-эмитента, стратегия ее развития.

- Общая ситуация на глобальном рынке.

- Число желающих купить и продать акции на бирже, их поведение.

- Официальная информация и новости, слухи и сообщения на биржевых форумах.

- Политическая обстановка.

- Десятки различных обстоятельств и условий, которые нужно учитывать до того, как покупать акции или продавать их.

Если новичок хочет заниматься трейдингом , желательно хотя бы поначалу сотрудничать с управляющими, консультантами. Можно просто отдать свои деньги управляющему , который получит доступ к счету через брокера и будет осуществлять сделки, а инвестор – просто получать доход и пользоваться знаниями, опытом управляющего в обмен на небольшую комиссию, которую тот берет себе.

Для тех, кто хочет работать самостоятельно, созданы различные обучающие курсы , где рассказывают, что такое акции, как заработать на них, что нужно знать и учитывать в работе, какие нюансы и особенности есть, составляющие работы и т.д.

Долгосрочный инвестор

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании , которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании , которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

А вот вкладывая в маленькие стартапы , вообще появляется вопрос, можно ли заработать на них. Правда, некоторые инвесторы поступают так: покупают активы множества перспективных молодых компаний и даже когда одна из них «выстреливает», то доход в десятки, а то и сотни раз превышает вложения, перекрывая и убытки по бесперспективным активам.

Живем на дивиденды

Дивиденды – это часть прибыли компании , выраженная в процентах в соответствии с долей владения инвестора. Дивиденды платят не все компании, что обусловлено финансовой политикой эмитента. Обычно для получения дохода в виде дивидендов покупают акции известных и серьезных компаний .

Поэтому обычно данный вид вложений актуален для серьезных инвесторов , интересующихся тем, как заработать на акциях «Сбербанка» или нефтяной компании. Тут нужны большие вложения, профессиональный подход и верный выбор инструмента. Дивиденды с котировками акций не связаны. Объемы и время выплат дивидендов зависят от решения акционеров.

Для возможности получить дивиденды акции нужно купить до даты фиксации реестра , перед выплатами дивидендов обычно цена акций идет вверх (поэтому знание даты выплаты процента важно и для трейдеров, спекулирующих активом). Периодичность может быть разной – дивиденды платят раз полгода/год, в особые даты и т.д.

Как заработать на покупке акций: пошаговая инструкция для чайников

Тем, кто хочет понять, что такое акции и как на них заработать, следует тщательно изучить полностью весь процесс покупки актива . Важно сразу решить, зачем покупать ценные бумаги и что потом с ними делать. Начать можно с небольшой суммы в несколько тысяч рублей.

Шаг 1: ставим цели

Инвестировать без цели нельзя – редко приносят успех активы, которые покупались непонятно зачем. Финансовые задачи должны быть четко сформулированы , под них подбираются инструменты и вносятся в план соответствующие действия. Успех инвестиционной деятельности предполагает получение дохода – сразу нужно определиться, каким он должен быть, в какие сроки получен, для чего нужен и т.д.

Примеры долгосрочных целей могут быть разными – кто-то просто хочет сохранить и приумножить средства (поэтому ставит себе цель получить за год 10% прибыли и выбирает соответствующий путь), другие хотят за год накопить на недвижимость, отдых, образование и т.д.

Для чего нужна цель:

- Обеспечивает мощную мотивацию.

- Повышает продуктивность.

- Дает возможность осуществлять контроль над реализацией поставленной цели и не терять времени.

- Придает уверенность в себе, дарит ощущение удовлетворения от выполненной работы.

Шаг 2: выбираем брокера

Брокером называется финансовая организация с лицензией и всем необходимым для предоставления физическим лицам возможности торговать на биржах и рынках. Именно через посредника (и только так) трейдер может покупать/продавать акции, выходить на биржу.

Основные требования к брокеру:

- Хорошая репутация и немалый опыт работы.

- Наличие лицензии и всех разрешительных документов на осуществление деятельности.

- Оптимальный порог входа – минимальная сумма для открытия счета.

- Небольшие комиссии со сделок и на ввод/вывод средств.

- Множество позитивных отзывов профессиональных трейдеров.

- Наличие удобных торговых терминалов .

- Выход на все нужные биржи, торговля большим ассортиментом инструментов .

Всю интересующую информацию трейдер может найти на различных тематических сайтах , в рейтингах брокеров, на ресурсах самих компаний. Отношения клиент/брокер оформляются официально по договору (подписывается удаленно, как правило), доступны консультации. После подписания договора брокер предоставляет торговый терминал, возможность открывать разные счета, начинать торговлю.

Ключевые функции брокера:

- Ведение учета финансов, ценных бумаг на клиентских счетах.

- Регистрация клиента на бирже.

- Подача клиенту информации касательно хода торгов (цены, наименования, изменения и т.д.).

- Совершение по поручению клиента покупки/продажи акций .

- Осуществление расчетов по сделкам – перевод средств в ЦБ и обратно.

- Предоставление отчетов по финоперациям .

- Выдача справок по сделкам и налогам.

За услуги брокеры взымают процент – комиссию со сделок, в случае банкротства компании страховки нет. Разбираясь с тем, как можно заработать , выбору брокера нужно уделить основное внимание, так как ни одна удачная стратегия не сработает, если брокер работает нечестно, заявки на рынок не выводит или вовсе присваивает средства.

Шаг 3: открыть демо-счет

До начала реальной торговли желательно потренироваться на демо-счету : тут можно все изучить и попробовать, поторговать разными ценными бумагами, узнать, что это такое, каждый день получая новые знания и навыки. Демо-счет предполагает все те же условия, что и обычный, просто использование виртуальных денег для совершения сделок. Большинство брокеров предлагают данный тип счета и игнорировать данную возможность не стоит.

Шаг 4: стратегии инвестирования и формирование инвестиционного портфеля

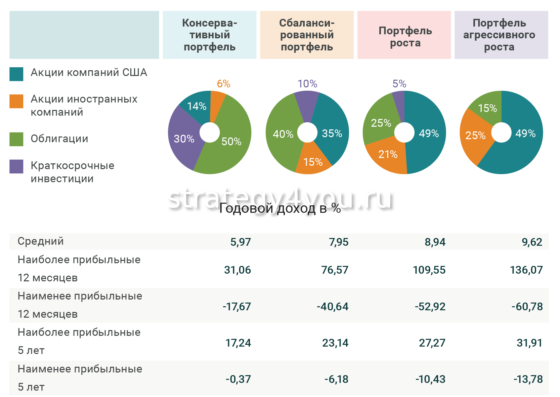

Инвестирование может быть разным и обычно самые высокие доходы предполагают наибольший риск . То есть, при доходе в 10% риска потерять деньги почти нет, а при 150% — он огромен.

Основные стратегии инвестирования:

- Консервативная – уровень риска в районе 10%.

- Умеренная – риски доходят до 30%.

- Агрессивная – риск высокий и составляет от 30%.

Выбирают в соответствии с разными критериями: склад ума и характера, наличие свободных финансов, знания и навыки, получение инсайдерской информации. Любые инвестиции нужно диверсифицировать – составлять портфель из акций компаний разного эшелона, сферы работы, величины и т.д.

Вкладывать нужно в акции как минимум 3-4 (а лучше больше) компаний с разным уровнем риска. Многие мастера советуют поступать так: в консервативные компании и с умеренным риском вкладывать по 40%, высокорисковые пусть составляют 20% портфеля.

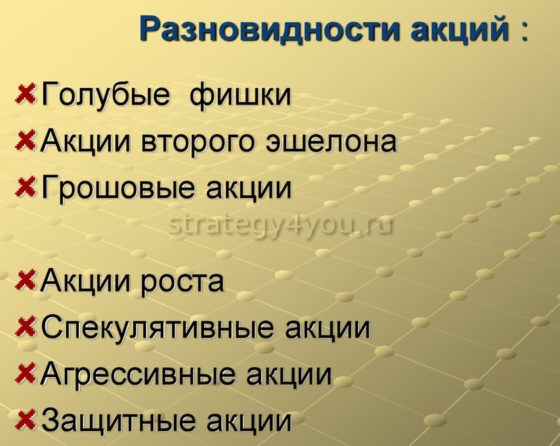

Шаг 5: выбор акций

Новичкам советуют не рисковать и для инвестиций выбирать «голубые фишки» — серьезные корпорации с хорошо прогнозируемым будущим. Обычно они лишь растут в цене, а если проседают, то несущественно и ненадолго. Голубые фишки влияют на стоимость ценных бумаг других компаний, на всю сферу в общем. Это такие компании, как «Сбербанк», «Газпром», «Apple», «Кока-Кола» и т.д.

Компании поменьше предполагают более высокие риски, но и прибыли могут дать больше (ввиду значительных изменений стоимости). Неплохим вариантом может стать покупка акций ETF-фонда – это уже сформированный профессионалами портфель с ценными бумагами, «кусок» которого может купить любой трейдер.

ETF-фонд – прекрасный выбор: снимает с инвестора часть задач касательно обслуживания инвестиций, портфель уже правильно диверсифицирован, порог входа сравнительно небольшой, риски минимальные.

Шаг 6: анализируем акции

Акции можно анализировать по массе параметров. Методов анализа множество, важно выбрать наиболее оптимальный и позволяющий получить все нужные данные про инструмент.

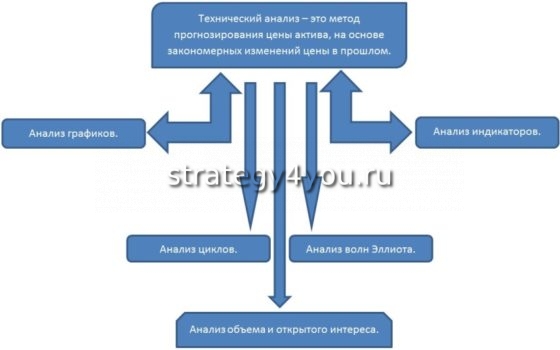

Два главных направления анализа:

-

Фундаментальный – базируется на изучение работы и развития компании-эмитента, ее основных финансовых показателей. Нужно оценить материальную, финансовую базу, перспективы развития сферы и самого предприятия, уровень дохода и т.д. Тут изучают больше конкретную компанию и актуальность инвестирования в нее.

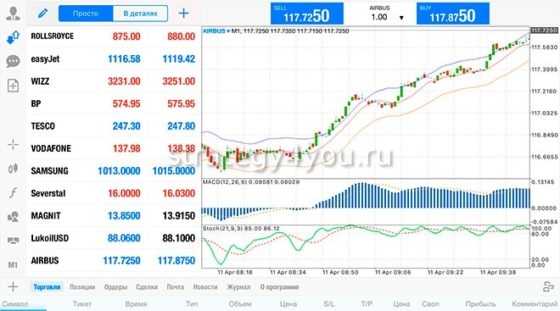

- Технический – предполагает работу с графиком цен: отслеживание падения/повышения цены, настроений рынка, закономерности изменения цен и т.д.

Каждый инвестор выбирает подходящий для него метод анализа или совмещает оба. Так, известный бизнесмен Джим Роджерс , руководивший вместе с Джорджем Соросом на протяжении 30 лет фондом The Quantum Fund, применял лишь фундаментальный метод и цена активов фонда повышалась на 30% в год.

Пытаясь разобраться в том, как зарабатывают именитые инвесторы , можно оба вида анализа объяснить так: фундаментальный анализ помогает понять, что покупать (за счет детального изучения всех показателей компании), а технический – когда совершать сделку (благодаря изучению изменения цен на графике).

Уоррен Баффет советовал не покупать акции компаний, принцип работы которых непонятен и продуктами которых не пользуется сам трейдер. Также стоит отметить, что технический анализ представляет собой традиционную трейдерскую деятельность и работу с графиками, котировками и т.д.

Шаг 7: покупаем акции

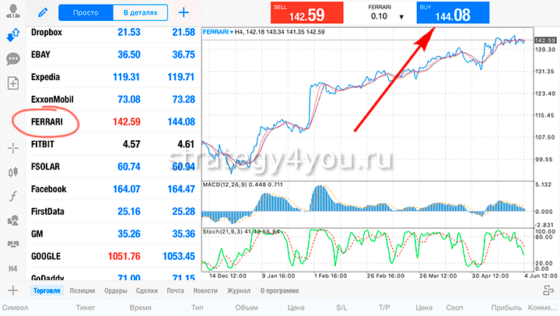

Сами сделки покупки/продажи совершаются в торговом терминале , который брокер предоставляет трейдеру. Платформы могут быть разными, самая популярная – Quik, поэтому перед началом сотрудничества с брокером желательно проверить наличие программы в списке. Quik предоставляет трейдеру доступ ко всем счетам и функциям. Сделки совершаются путем нажатия на соответствующие кнопки, передающие команды брокеру.

ИИС: получи от государства 52 000 рублей

ИИС – это индивидуальный инвестиционный счет , вид брокерского счета с наличием налоговых льгот, которые предоставляются с января 2015 года. Таким образом государство стимулирует развитие инвестиционной деятельности граждан и поощряет инвесторов. Владельцы ИИС имеют право на налоговый вычет величиной до 52 тысяч рублей. Данная сумма может стать фиксированной прибылью от инвестиций или повысить имеющуюся доходность.

Схема работы налогового вычета по ИИС:

-

открывает ИИС (опция есть не везде, у брокера нужно поинтересоваться заранее).

- На счет нужно перевести сумму до 1 миллиона рублей , купить на эти средства ценные бумаги.

- Вложенные средства нельзя снимать минимум в течение трех лет, но проводить различные операции с ЦБ можно.

Если все условия выполнены, трейдер получает право на вычет налоговый . Обычно для ИИС выбирают инвестиции с низкими рисками (акции и облигации голубых фишек) и тогда срок в три года не пугает. Физическое лицо может зарегистрировать лишь один ИИС.

Два варианта налоговых вычетов:

- А – возвращается 13% вложений, сделанных в течение года (но не более 52 000). Самый актуальный для начинающих инвесторов.

- Б – прибыль по ценным бумагам подоходным налогом не облагается. Этот вариант подходит тем, у кого доходы высокие.

Как заработать деньги на падении акций

Далеко не все трейдеры знают, как заработать на падении акций – казалось бы, такое невозможно, но опытные мастера переубеждают и утверждают, что все «могут зарабатывать на понижении, как я». Для таких случаев есть позиции «шорт» — это короткая продажа акций, которых физически нет у трейдера.

Так, сначала трейдер выбирает акции, которые скоро упадут в цене , осуществляет непокрытую продажу (процесс схож с кредитом у брокера, когда трейдер берет на время у него акции, а потом возвращает/откупает назад), при возможности купить дешевле и вернуть актив, трейдер остается в прибыли.

Заработок на акциях «Сбербанка» и «Газпрома»

Акции указанных компаний относятся к «голубым фишкам» фондового рынка РФ. Они демонстрируют самый высокий уровень ликвидности , популярны у начинающих и опытных трейдеров. В долгосрочной перспективе акции приносят стабильную прибыль, также акционерам осуществляют выплату дивидендов.

Одна акция «Газпрома» на данный момент стоит порядка 249 рублей, «Сбербанка» — 241 рубль. Минимальный порог у большинства брокеров составляет несколько тысяч рублей, поэтому купить определенное количество акций указанных эмитентов можно. Уже через год благодаря повысившейся стоимости их можно будет выгодно продать или оценить уровень доходности, купить еще.

Рекомендации по созданию портфеля акций

Портфель акций нужно создавать с учетом определенных факторов. Желательно, чтобы к моменту формирования портфеля у трейдера уже было определенное представление об акциях и он мог подбирать в портфель ценные бумаги на основе собственных критериев.

Как создать портфель с акциями:

- Определиться со сроками инвестиций – акции спешки не любят и в краткосрочной перспективе ведут себя непредсказуемо (сезонность, мелкие колебания), поэтому желательно выбирать период от 1 года.

- Определиться с целями вложений и предполагаемой прибыльностью – можно сохранить капитал, а можно его заработать и приумножить. В первом случае выбирают акции с минимальным риском и такой же прибылью, во втором – с большими доходами/рисками.

- Определить для себя оптимальный риск – для кого-то 10% это много, для других 20% мало. Лучше вкладывать в акции с разным уровнем риска – от меньшего до большего.

- Проработать структуру портфеля – диверсифицировать активы по уровню риска, классам, странам, валютам. То есть, включают акции развивающихся и развитых рынков, выбирают разные классы и сферы (текстильная промышленность и нефть, к примеру).

- Выбор момента для входа – это повысит эффективность портфеля. Акции желательно покупать на временном спаде, чтобы потом они в полной мере шли вверх и приносили доход.

- Протестировать портфель на исторических данных – прошлая доходность будущей не гарантирует, но дает полезную информацию с высокой долей вероятности.

Где пройти обучение в Интернете

Начинать работу на бирже желательно после обучения . Всем премудростям торговли и инвестирования в акции можно обучиться самыми разными методами. Тут стоит ориентироваться на личные предпочтения и профессионализм.

Многие брокеры предлагают обучение на своих сайтах, бесплатно предоставляют информацию и образовательные курсы, размещают на порталах тематические статьи. Много курсов представлено от опытных трейдеров и инвесторов , которые делятся опытом, рассказывают историю успеха, раскрывают лайфхаки и т.д. Как правило, такое обучение платное , но и знаний дает немало.

Можно выбрать несколько книг по теме для чтения, общаться на форумах с профессионалами, предоставить средства управляющему и следить на первых порах за его действиями. Созданы целые школы инвестирования , в Интернете можно найти огромные объемы информации в платном и бесплатном доступе.

Главное – четко структурировать обучение (если оно ведется самостоятельно, а не в формате курса с темами), систематизировать знания, рассмотреть все важные вопросы и тщательно во всем разобраться.

Отзывы реальных инвесторов

Найти в сети отзывы реальных инвесторов о тех или иных курсах не всегда просто. Как правило, те, кто добивается успеха , уделяют все свободное время работе и не всегда приходят на портал курса, чтобы написать развернутый отзыв. Те же, кто учился недобросовестно или просто не обладают достаточными способностями, ничего толкового о курсе написать не могут.

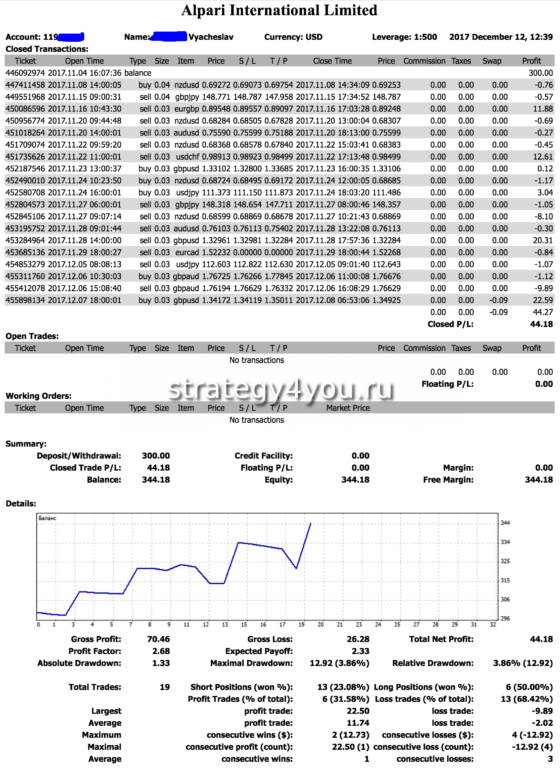

Лучше всего ориентироваться не на отзывы, а на факты: опытные трейдеры часто показывают свои счета ↑ (где видны удачные сделки и уровень прибыли), в качестве подтверждения уровня профессионализма делятся важной информацией бесплатно.

Кроме того, есть много известных инвесторов , имена которых «на слуху» и главным подтверждением качества обучения на курсах является репутация того, кто их создал и ведет.

Важные выводы

Разобравшись с тем, как заработать на акциях, следует помнить о некоторых самых важных моментах.

Что нужно усвоить начинающим трейдерам/инвесторам:

- В долгосрочной перспективе рынок ценных бумаг растет и дает больше прибыли, гарантий сохранения средств в сравнении с банковским депозитом.

- На бирже прибыль не ограничена ничем, но часто риск растет пропорционально доходу.

- Выйти на биржу можно исключительно через посредника (брокера) , выбирать которого нужно с особой тщательностью.

- Торговать может каждый , независимо от возраста, образования, места проживания и т.д. Все, что для этого нужно – подключенный к Интернету компьютер и несколько тысяч рублей.

- В случае с акциями рассчитывать нужно на долгосрочную работу , так как реальная прибыль приходит нескоро.

- Быстро получить доход можно только от скальпинга на акциях .

Особенно выгодным представляется инвестирование в компании из числа «голубых фишек» , стоимость которых постепенно растет, а уровень защиты средств максимальный. Но и ценные бумаги других эмитентов при правильном подходе могут дать хороший доход.

Как зарабатывать на акциях (в Примерах) – Доходность и Отбор

Сколько нужно денег для покупки акций, чтобы начать зарабатывать – готовые примеры и способы заработка на ценных бумагах.

Американский миллиардер Уоррен Баффетт скопил свое состояние с помощью инвестиций. В 1941 году, будучи 11-летним мальчиком, он уговорил отца купить ему первые три акции по цене 38 долларов за штуку. Сегодня его состояние приближается к 100 млрд долларов.

Инвестирование в акции способно решить большую часть финансовых проблем человека. При должном упорстве каждый может сформировать портфель, который уже через 10-15 лет будет давать доход, скорее всего превышающий вашу заработную плату.

Есть и другие варианты работы, например, активный трейдинг или комбинация пассивного инвестирования и ежедневной торговли. Ниже подробнее о том, сколько реально заработать на акциях, какой стартовый капитал понадобится и что нужно делать.

- Кому подходит торговля акциями

- Как выбрать брокера

- Сколько денег нужно для торговли акциями

- Как выбирать и анализировать акции

- Оценка компаний по показателю Revenue per employee (RPE)

- Как заработать на краткосрочном трейдинге

- Как получить прибыль от долгосрочного инвестирования (рост курса и дивиденды)

- Дивиденды

- Как заработать на падении акций

- Эффективные стратегии для торговли акциями

- Инвестирование перед IPO

- Стратегия Купи и держи

- Портфельное инвестирование

- Компании «третьего эшелона»

- Стратегия заработка на квартальных отчетах

- Сколько можно заработать на торговле акциями

- Какие риски существуют при торговле акциями

- Примеры заработка на акциях

- Советы и рекомендации

- Заключение

Кому подходит торговля акциями

Независимо от того какой стиль работы планируется (активная торговля или пассивное инвестирование) трейдер должен обладать следующими качествами:

- Контроль эмоций;

- Настрой на работу на дистанции. Фондовый рынок – не казино, где можно сорвать джек-пот. Наша цель в том, чтобы торговать или инвестировать с постоянным контролем рисков;

- Умение трезво анализировать рынок и ждать подходящий момент для входа в позицию. Новички часто выдают желаемое за действительное и терпят из-за этого убытки;

- Понимание того, что успех не гарантирован. Убытки – неотъемлемая составляющая инвестирования и трейдинга.

Если вы обладаете этими качествами и не склонны к авантюрам, есть высокая вероятность того, что в работе на фондовом рынке достигнете успеха. Осталось разобраться в технических деталях и выяснить как зарабатывать на акциях и ценных бумагах.

Как выбрать брокера

Вы не сможете купить акции напрямую на фондовой бирже, так как биржи не работают с клиентами напрямую. Для этого созданы специальные компании посредники – брокеры.

Ниже – краткий перечень критериев, по которым отбираются брокеры:

- Наличие лицензии + регулирование, например, CySEC, VFSC, ЦРОФР, FSC BVI;

- Торговые условия – нас интересует перечень доступных активов, торговая комиссия;

- Какое ПО предоставляется;

- Стаж работы на рынке, количество активных клиентов, оборот, объем собственных средств;

- Дополнительные возможности.

Just2Trade — профессиональный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций (+дивиденды) с более 40 бирж и возможность участия в IPO. Вы можете купить акции через этого брокера, а продать через другого (и наоборот). В этом нет необходимости, но показывает, что брокер выводит на реальный фондовый рынок.

Также среди ценных бумаг есть более 2000 биржевых фондов (ETF), государственные и частные облигации.

Брокер регулируется FINRA, CySEC, MiFID и Банком России. Минимальный депозит для открытия счета $100.

UPDATE! В данный момент вы можете пополнять/выводить деньги с несанкционных банков, через электронно-платежные системы (например, WebMoney) и в криптовалютах. Используйте крупнейшую биржу Binance для сохранения и переводов денег.

Сколько денег нужно для торговли акциями

На размер депозита влияют следующие факторы:

- Требования брокера. Если компания требует как минимум €10 000, то имея на руках $1000-$1500 вы не сможете приступить к торгам;

- Требуемый заработок. Размер профита напрямую зависит от капитала трейдера. Нельзя заработать $1000 за день, обладая депозитом в $100;

- Стоимость акций, которыми собираетесь торговать. Желательно собирать портфель хотя бы из нескольких бумаг, это сказывается на размере депозита.

Например, мы уже много лет работаем с брокером Evotrade, где можно зарабатывать на акциях. Рассмотрим на примере, сколько нужно денег для покупки акций Porsche, Danone, Ford и Starbucks. Будем учитывать то, что брокер предоставляет кредитное плечо 1:20 для активов фондового рынка.

При покупки акций у Evotrade объем указывается в лотах. 1 лот содержит 100 акций, но вы можете купить не полный лот, а например, 0,2 лот (20 акций) или 0,01 лот (1 акция).

Чтобы понять, сколько нужно денег для покупки акций, используем простую формулу:

(Количество акций * Цена акции) / Кредитное плечо

- Если вы хотите купить 10 акций Porsche при цене €54,73 за одну ценную бумагу, вам понадобится 27,36 евро или $31,7 по курсу.

- Чтобы купить 10 акций Danone при цене €60,22 за штуку, будет нужно 30,11 евро.

- Для покупки 10 ценных бумаг компании Ford по $6,88 – необходимо всего $3,44 (так как мы используем кредитное плечо 1:20).

- 10 акций Starbucks обойдется в $37,57.

Как выбирать и анализировать акции

Подход отличается в зависимости от стиля работы:

- Долгосрочное инвестирование – нужно понимание перспектив развития сектора, в котором работает компания и ее финансового состояния. Оценивается закредитованность, ожидаемый доход, дорожная карта, структура расходов. Инвестор вкладывается на несколько лет, нужен тщательный отбор бумаг;

- Активный трейдинг – чтобы понять, на каких акциях можно заработать, достаточно любого скринера акций и графика выхода отчетов. Под скринером понимается набор фильтров, по которым из тысяч торгуемых акций отбирается 20-30 подходящих. За ними трейдер следит в течение дня, отслеживая формирование торговых сигналов.

Из неплохих скринеров выделим:

- Фильтр, встроенный в торговый терминал ThinkorSwim. Скринер гибкий, через кнопку «Add Filter» добавляются новые условия для отбора акций и прочих инструментов фондового рынка;

- Скринер от finviz.com. Как и в упомянутых выше аналогах есть масса фильтров. Удобно то, что после отбора подходящих акций можно просмотреть их графики. Что касается непосредственно отбора, то не нужно использовать все приведенные фильтры, ограничьтесь 4-5. Ниже – пример отбора:

- Для заработка внутри дня нужно волатильность, отсеиваем акции, по которым показатель «Average True Range» оказался меньше $1;

- Лучше торговать пользующимися спросом акциями, поэтому в поле «Average Volume» задаем минимальный допустимый порог в 1 млн бумаг;

- Ограничим бумаги по цене, например, нас интересуют только акции стоимостью более $15;

- Также зададим фильтр по «Relative Volume» – он рассчитывается как отношение текущего торгового объема к среднему за последние 3 месяца;

- Можно дополнительно задать фильтр по какому-либо из индикаторов, например, выделить из перечня только акции, находящиеся в зоне перепроданности по RSI (ниже уровня 30).

В итоге из нескольких тысяч акций получаем список из 11 бумаг, соответствующих всем критериям. Теперь переходим во вкладку «Charts» и бегло оцениваем графики отобранных для торговли акций.

С точки зрения теханализа наиболее вероятно формирование бычьих сигналов по акциям XLNX, CAT и AMGN – графики находятся непосредственно на трендовых линиях или недалеко от ний. Теперь остается перейти в торговый терминал и ждать появления сигнала на вход в рынок. Следим за всеми 11 акциями, но особое внимание уделяем XLNX, CAT и AMGN.

На отбор акций уходит пара минут. Его нужно делать перед началом каждой торговой сессии.

Если речь идет о пассивном инвестировании, можно использовать модели отбора, предложенные инвесторами с мировым именем:

- Модель Гринблатта – рассчитывается 2 коэффициента (отношение прибыли до удержания налогов к стоимости компании и отношение прибыли до удержания налогов к сумме чистого оборотного капитала и оборотных средств). Не учитываются представители финансовой и коммунальной сферы. Нужно инвестировать деньги в первые 20-30 компаний, через год продать все акции и повторить инвестиции после пересчета рейтинга;

- Модель спирали – деньги вкладываются в акции, которые ранее установили исторический максимум, но потом существенно подешевели из-за снижения к ним интереса. Еще один вариант – сделать ставку на компании с плохими показателями, но работающими в перспективных сферах;

- Модель Уильяма О’Нила – оценка компаний выполняется по 6 показателям, не только финансовым, учитывается и вероятность появления новых продуктов.

Есть и другие методы отбора акций для средне- и долгосрочного инвестирования.

Оценка компаний по показателю Revenue per employee (RPE)

Когда речь заходит о том, как заработать на покупке акций, новичков обычно смущает сложность анализа финансовых показателей компаний. Кажется, что для этого нужно обладать как минимум ученой степенью в области экономики. На самом деле все проще, всего один показатель (доход на одного работника) многое расскажет о компании.

Revenue per employee показывает в частности эффективность кадровой политики, соотносится ли рост бизнеса с ростом занятых в производстве людей. Этот показатель можно использовать при сравнении компаний, работающих в одной сфере.

Ознакомиться с RPE можно на сайте wolframalpha.com. По сути это один из вариантов поисковика, использующего искусственный интеллект для работы с запросами пользователей. В поисковой строке нужно ввести ««Название компании» revenue per employee over the past «число лет словом» years».

Учтите – на него влияют внешние факторы. Например, поглощение иной компании и ее штата может увести кривую RPE вниз. И наоборот, при не лучших финансовых показателях массовое сокращение персонала даст иллюзию благополучия и на какое-то время кривая RPE пойдет вверх. Так что этот показатель не учитывайте обособленно от других.

Как заработать на краткосрочном трейдинге

Особенность краткосрочного трейдинга в том, что сделка удерживается открытой в течение нескольких часов, максимум – дней. Что касается того как заработать, покупая акции и продавая их в течение дня, то основной упор делается на технический анализ. Отчетность также учитывается, но квартальные отчеты выходят не каждый день.

Из инструментов, применяющихся в торговле, выделим:

- Индикаторы. Из самых ходовых отметим скользящие средние, Стохастический осциллятор, RSI, полосы Боллинджера;

- Инструменты графического анализа. К ним относятся трендовые линии, уровни поддержки и сопротивления;

- Инструменты Фибоначчи (уровни, расширения, спираль, дуги);

- Графические и свечные паттерны.

В краткосрочном трейдинге критически важно:

- Разработать четкие правила торговой стратегии с учетом всех возможных ситуаций. Трейдер должен быть готов и к зависанию цены на уровне открытия сделки, и к движению в сторону стопа (возможен перезаход), и к движению в сторону тейк-профита (правильное сопровождение позиции);

- Использовать Стоп Лосс (Stop Loss) и Тейк Профит (Take Profit). Если уверены в себе, можно использовать виртуальный тейк и стоп, то есть не выставлять их в терминале, а вручную закрывать позицию при достижении определенного ценового уровня;

- Не нарушать правила манименеджмента;

- Торговать только после получения сигнала.

Успех в трейдинге зависит в большей степени от контроля эмоций. Подобрать рабочую стратегию не так сложно как кажется.

Как получить прибыль от долгосрочного инвестирования (рост курса и дивиденды)

Инвестпортфели делятся на 2 типа:

- Портфель роста – ставка делается на рост акций, входящих в него. Текущий доход за счет дивидендов и купонов невысок;

- Доходный портфель – рост стоимости акций отходит на второй план. Основная цель заключается в получении регулярного дохода за счет выплаты дивидендов по акциям и купонных выплат по облигациям.

Что касается того, как получать дивиденды с акций, то достаточно владеть бумагой к дате отсечки. Под датой отсечки понимается день, когда формируется реестр акционеров для выплат дивидендов.

Мы акцентируем на это внимание из-за того, что торги ведутся по схеме Т+2. То есть совершив сделку по покупке акций Apple, например, в понедельник, формальным их владельцем вы станете только в среду. Если дата отсечки выпадает на вторник, то дивиденды вы не получите, придется ждать следующей выплаты.

На фондовом рынке есть так называемые «дивидендные короли». Это компании, которые на протяжении десятилетий не прекращали выплату дивидендов, они не дают рекордный процент, но платят стабильно. В портфель дохода их включают в обязательном порядке:

- Johnson&Johnson – распределяет среди акционеров часть прибыли на протяжении почти 60 лет, постоянно наращивает дивиденды.

Отслеживать дивидендную историю в виде графиков можете на ycharts.com. В табличной форме эти данные приводятся и на сайте самой компании, и на биржах, и на информационно-аналитических сервисах.

- Lowe’s конкурирует с Home Depot за звание крупнейшего ритейлера товаров для дома, дивиденды платят с 1961 г.

- Dover – компания занимается поставками расходных материалов, оборудования в сборе, отдельных комплектующих для разных секторов промышленности. Уже 65-й год подряд платят дивиденды и постоянно их повышают.

- Parker Hannifin – компания занимается высокими технологиями, производя системы управления для автомобильного, аэрокосмического и прочих рынков. Регулярно вознаграждает акционеров, начиная с середины 60-х годов прошлого века.

- ABM Industries – американский поставщик услуг, первая выплата дивидендов произошла в 1965 г., с тех пор выплаты не прекращались.

Таких компаний сотни, выбирать рекомендуем по размеру дивидендов. Желательно, чтобы на каждую акцию платили как можно больше.

В целом на рынке на дивиденды направляются солидные суммы. В 2019 году на выплаты акционерам было направлено порядка $1,4 трлн.

Подробное исследование дивидендных выплат в разных отраслях и странах регулярно проводиться на janushenderson.com, если собираете работать в этом направлении – обязательно ознакомьтесь с ним.

Как и в случае с портфелем роста нужно вкладывать деньги в разные компании. Есть неплохие ETF, специализирующиеся на «дивидендных королях», из самых известных отметим ProShares S&P 500 Dividend Aristocrats ETF (NOBL), SPDR S&P Dividend ETF (SDY).

Что касается непосредственно заработка, то физическому лицу нужно лишь купить акции до отсечки и ждать. Все остальное (начисление дивидендов) происходит автоматически – деньги приходят на брокерский счет. Если портфель будете формировать вручную, отдавайте предпочтение дивидендным аристократам. Для таких компаний вопрос постоянное повышение дивидендных выплат – вопрос чести, по ним минимальная вероятность падения доходности.

Если Johnson&Johnson платит по $0,95 на акцию, а вы владеете 1000 акций, то дивиденды составят $950. Что касается того сколько можно заработать на акциях за счет дивидендных выплат, то единственное ограничение – количество бумаг в портфеле.

Дивиденды

Наиболее простым способом получения прибыли на фондовой бирже считается приобретение ценных бумаг для получения дивидендов. Он доступен практически каждому, кто имеет желание, время и средства. Конечно это сложнее, чем положить деньги на банковский депозит, однако и потенциальная прибыль гораздо выше.

- Дивиденд — это часть прибыли, которая распределяется между инвесторами.

Инвестору остается лишь подобрать наиболее подходящую компанию, которая регулярно и добросовестно выплачивает проценты по своим ценным бумагам, купить акции и ждать доходов.

Есть компании, которые платят дивиденды более 25 лет, причем постоянно увеличивая выплаты. Такие компании называются дивидендными аристократами.

Чем привлекательны дивидендные аристократы?

Это американские компании, которые:

- Присутствуют в индексе S&P 500;

- Платят дивиденды на протяжении не менее 25 лет;

- В течение всего этого времени увеличивают размеры выплат;

- Их капитализация не менее 3 млрд долларов;

- Среднедневной объем торгов по акциям не менее 5 млрд долларов.

Самые именитые среди них — 3M, Coca-Cola, Colgate-Palmolive, Dover, Emerson Electric, Genuine Parts, Johnson & Johnson, Procter & Gamble.

В развитых странах дивиденды принято платить каждый квартал или хотя бы раз в полгода. Средний годовой процент по дивидендам находится в пределах 2-6%.

Как заработать на падении акций

Акции можно не только покупать (открывать длинные позиции – long), но и продавать (шортить – short). Сленговые названия операций обусловлены тем, что падение обычно происходит быстрее, чем рост и такие сделки оказываются более короткими, чем сделки на покупку.

Есть несколько вариантов заработать на падении:

- Через своего брокера. В этом случае компания одалживает трейдеру акции, он их тут же продает, после падения снова покупает и возвращает долг компании. Разница в цене и составит профит трейдера по операции. Все описанное происходит виртуально;

- Путем покупки шорта на фьючерс;

- Можно купить опцион Put;

- Покупая акции шортящих ETF фондов. Например, ProShares Short UltraShort S&P500 (SDS) – этот фонд ставит на падение индекса из 500 компаний. Есть большое разнообразие Short ETF.

Если на момент начала падения акции открыты длинные позиции, есть смысл закрыть их, зафиксировав прибыль. Это часть работы медвежьего рынка.

Если планируете заработать на бирже акций за счет пассивного инвестирования и грамотно составленного портфеля роста, то активно продавать нет смысла. Локальные снижения вас не интересуют, максимум – 1-2 раза в год придется проводить ребалансировку портфеля.

Эффективные стратегии для торговли акциями

Под стратегией понимается набор правил, позволяющих трейдеру найти точку входа в рынок. Речь идет об активном трейдинге, пассивные инвесторы обычно не выжидают момент для покупки акций. Учитывая временной горизонт пассивного инвестора пара долларов разницы не сыграет особой роли.

Перечислить все существующие торговые стратегии невозможно, ограничимся кратким перечислением типов ТС:

- Индикаторные – легко автоматизируются, дают недвусмысленные торговые сигналы;

- Основанные на графическом и свечном анализе – проявляется фактор субъективизма. Наличие точки входа может зависеть, например, от точности построения трендовой линии;

- Основанные на данныхквартальных отчетов и фундаментальных показателях;

- Комбинированные. Ниже пример простейшей стратегии, основанной на Фибо уровнях, гибриде стохастического осциллятора и RSI, а также индикаторе объемов:

Инвестирование перед IPO

IPO — это первая публичная продажа акций на бирже. Приобретение ценной бумаги до того, как она стала публичной, часто бывает очень выгодно из-за возможной недооцененности актива, который в дальнейшем начинает стремительно расти.

Перед IPO формируется пул заявок на покупку акций по дисконту. Это ограниченное количество ценных бумаг по очень выгодной цене. Сейчас такую возможность предлагает профессиональный брокер Just2Trade (Finam EU):

Здесь в специальном календаре предстоящих IPO можно выбрать компанию и подать заявку на покупку акций:

После покупки акций на стадии IPO нельзя сразу продать ценные бумаги в первый день открытия торгов. Локап – временный запрет на продажу акций действует от 30 до 90 дней. Это сделано для защиты манипуляций на фондовом рынке и защиты компании.

Условия покупки акций на стадии размещения у Just2Trade:

- Минимальное вложение от 1000 долларов.

- Период локапа 30 дней.

- Продажа акций в период локапа сопровождается комиссией 1,75%.

Стратегия Купи и держи

Можете не беспокоиться о том, можно ли заработать на акциях без детального изучения финансовых показателей компании.

Это любимая стратегия Баффетта, который говорит, что акции нужно покупать тогда, когда вы хотите купить их навсегда.

Стратегия в отличие от заработка на дивидендах ориентирована на рост котировок ценных бумаг в долгосрочной перспективе. Удержание ценных бумаг может быть на 5, 10, 20 лет и более. Данная стратегия позволяет увеличивать акционерный капитал.

Необходимо уметь сохранить выдержку и самообладание и не поддаться искушению сбросить акции, которые по всем прогнозам обещали вырасти, и вдруг неожиданно и резко потеряли в цене. Чаще всего после оглушительных падений акции надежных эмитентов приносят прибыль.

Портфельное инвестирование

Формирование портфеля ценных бумаг — еще один метод заработать на акциях. Приобретая акции сразу нескольких компаний, получается диверсифицировать риски, то есть снизить.

В этом случае при падении котировок одной компании страховкой послужит финансовая подушка безопасности в виде остальных акций, она гарантирует средний уровень прибыли.

В отдельной рубрике вы можете посмотреть примеры портфелей. Кроме самостоятельного подбора акций в свой портфель можно использовать готовые решения, например ETF индексные фонды.

Компании «третьего эшелона»

Достаточно эффективным, хотя и рискованным способом является инвестирование с целью купить и продать акции компаний так называемого «третьего эшелона». Это темные лошадки фондового рынка, которые отличаются пониженной капитализацией и в связи с этим — повышенным уровнем риска. Их ценные бумаги не пользуются спросом, среднедневные объемы торгов по ним не дотягивают и до 100 тысяч в рублевом эквиваленте.

Однако у некоторых из них есть особенность, которая привлекает потенциальных инвесторов — их активы сильно недооценены. При благоприятном стечении обстоятельств и грамотном управлении их акции могут показать поразительный рост котировок в сотни процентов в течение короткого времени.

Так, стоимость акций ПАО «Звезда» в 2016 году выросла в 5,5 раз, то есть более чем на 400%. А акции ПАО «РКК«Энергия» показали рост более чем на 200% за один год. Среди американских акций таких примеров гораздо больше. Например, компания Twilio за год выросла на 300%, выйдя из третьего эшелона вовсе.

Надо понимать, что подобные вложения чрезвычайно рискованны, и заниматься таким инвестированием можно только после тщательного анализа финансового состояния предприятия.

Стратегия заработка на квартальных отчетах

Каждая компания, чьи акции торгуются на бирже, обязана публично раскрывать финансовую отчетность перед потенциальными инвесторами.

Эта документация позволяет понять, как идут дела у компании. Неожиданно хорошие данные, например, рост продаж, выручки, объемов производства, прибыли… провоцируют рост акций, плохие данные – повод для работы с короткими позициями.

Работа на отчетностях довольно интересная, так как каждая компании 4 раза в году публикует квартальные отчеты. 40 компаний могут обеспечить создать 160 поводов за год для открытия сделок.

Сколько можно заработать на торговле акциями

В теории заработать на бирже акций можно миллионы и миллиарды долларов. Но это не значит, что можно купить первую попавшуюся бумагу и через 5-10 лет стать миллионером.

Ниже несколько примеров, показывающих как сильно может отличаться результат при работе с акциями.

Предположим, трейдер приобрел 100 акций Johnson & Johnson в начале января 2018 года по цене $145 за 1 акцию. Бумаги держались больше года и в октябре 2019 были проданы по курсу $132,5. На этой операции потери составили $1250. За этот же срок держатель акций трижды получил дивидендные выплаты, что дало совокупный доход в $634, дивидендная доходность несколько снизила потери, которые в итоге составили не $1250, а $616:

Теперь представьте, что купленные в то же время 100 акций JNJ не продавались осенью 2019, а остались в портфеле. Если бы трейдер захотел продать их 4 февраля 2020, то получил бы доход за счет роста бумаг, прибыль равна $698, дивиденды дали еще $729. Итоговый результат – прибыль в размере $1427:

Есть мнение, что компании, не выплачивающие дивиденды, растут быстрее, ведь они инвестируют все доходы в развитие.

Разберем пример с инвестированием в 100 акций Amazon, дивиденды здесь не выплачиваются. Куплено 100 акций по цене $1370,22 в конце декабря 2018, а уже в мае 2019 инвестор продает акции по цене $1951,51. Прибыль всего за 5 месяцев составила $58129:

И следующий сценарий, в котором инвестор решил не сбрасывать акции Amazon после резкого роста. Покупка по той же цене ($1370,22), но с продажей инвестор затянул и продал акции только в конце 2019 года по цене $1736,26. Эта операция также дала профит, но меньше, чем в предыдущем примере – $36604 вместо $58129 при том, что акции инвестор держал на 1,5 года дольше:

Но если бы инвестор не сбрасывал бумаги, а дождался лета 2020, то продал бы акции Амазон по $3008,91 за одну акцию (пандемия 2020 хорошо сказалась на онлайн торговле).

- Между размером инвестиций и прибылью есть прямая зависимость;

- При резком росте акций есть смысл фиксировать профит с тем, чтобы пережидать коррекции – это одна из стратегий управления инвестпортфелем;

- Более быстрый рост компаний, не выплачивающих дивиденды, не гарантирован на 100%;

- Инвестирование в «дивидендных аристократов» можно рассматривать как вариант снижения риска. Даже если стоимость бумаги просядет, за счет дивидендов удастся или выйти в небольшой плюс, или компенсировать часть убытка.

И самое главное – нельзя вкладывать весь капитал в акции одной компании. Распределяйте между инструментами с разным уровнем риска.

Какие риски существуют при торговле акциями

Тем, кто планирует зарабатывать на бирже акций рекомендуем разобраться не только с потенциальной прибылью, но и рисками.

Нет гарантий роста акций, бумаги годами могут двигаться в горизонтальном коридоре. Инвестор не получает доход (если не платятся крупные дивиденды) и замораживает капитал. Курс может упасть так, что даже дивидендная доходность не перекроет убытки.

Если не сможете контролировать эмоции, это может все испортить. Например, паника после падения акций Apple ниже $150 могла спровоцировать их продажу недисциплинированным инвестором. В итоге он получил бы убыток и не смог заработать на дальнейшем росте до отметки $300 за акцию.

Новички иногда попадаются в ловушку, пытаясь заработать на дивидендном ГЭПе (падение акций после выплаты дивидендов). Если открыть короткую позицию до отсечки, то с трейдера удержится величина дивидендов, которая и компенсирует последующий дивидендный ГЭП. Нет гарантий, что ГЭП покроет убытки из-за дивидендов, так что лучше не рисковать. Если интересуетесь тем как заработать на падении акций, то лучше ищите точки входа в Sell, связанные с пробоем уровней, разворотными паттернами – они отрабатывают неплохо.

Примеры заработка на акциях

Выше мы разбирали каким может быть доход по отдельным акциям в зависимости от сроков удержания бумаги. Теперь займемся более приближенным к реальности примером с инвестированием в акции ETF фондов.

Состав портфеля показан на рисунке выше. Он неплохо сбалансирован, есть инвестиции в американский рынок, акции крупнейших европейских компаний, энергетический сектор, драгметаллы, финансовый рынок США.

В итоге видим стабильный рост на протяжении прошлых 10 лет. Стартовый капитал вырос на 166,32%, что явно выше банковского процента. Примерно на такой результат и стоит рассчитывать инвесторам.

Что касается трейдеров, то у успешных спекулянтов доход выше, но и времени трейдинг отнимает на порядок выше. Если пассивный инвестор может зарабатывать 10-15% в год, то трейдер, предпочитающий внутридневную торговлю, может получить тот же результат, но уже в месяц.

Фондовый рынок может превратить любого инвестора в миллионера и даже миллиардера, примеры в истории есть:

- Уоррен Баффетт – его состояние в отдельные годы переваливало за $100 млрд. Родился он в обеспеченной семье, но начинал путь на фондовом рынке с нуля, никто не давал ему стартовый капитал в сотню миллионов;

- Джон Темплтон – запомнился в первую очередь тем, что покупал после 2-й мировой войны акции почти всех компаний, торгующихся на фондовой бирже Нью-Йорка, и заработал почти на каждой;

- Сэм Зелл – его стиль заключается в заработках на «неудачниках». Он умел находить перспективные компании, которым не повезло, инвестировал в них и продавал акции после выхода из черной полосы;

- Джон Богл – выходец из обычной американской семьи посвятил свою жизнь экономике и инвестированию. Основал инвестфонд, который сейчас управляет активами на сумму $2,6 млрд;

- Джордж Сорос – известен в первую очередь своей работой против британского фунта в 1992 г. Не менее эффектно он работал в 2013 г., заработав около $4 млрд на работе против японской иены.

Примеров много. Главный вывод – заработать на бирже акций можно сколько угодно, трейдера/инвестора ограничивает только страх и прочие эмоции. А технически зарабатывать на фондовом рынке не так сложно, как кажется.

Советы и рекомендации

Перечисленные ниже рекомендации должны учитывать все, кто собрался зарабатывать на финансовых рынках:

-

, не вкладывайтесь только в 1-2 компании всем капиталом;

- Отведите 5-20% от инвестируемой суммы на рискованные активы с высоким потенциалом роста;

- Не гонитесь за высокой прибылью в моменте. Может повезти и удастся взять движение, похожее на то, что сейчас наблюдается по акциям Tesla, но основная цель – стабильный доход в течение десятилетий;

- Если есть возможность, регулярно инвестируйте в портфель. Даже $100 в месяц на дистанции даст хороший прирост капитала;

- Если не знаете куда вложиться, выбирайте крупнейшие индексные ETF;

- Постарайтесь не снимать полученную прибыль, для максимизации роста портфеля желательно реинвестировать дивиденды;

- Избегайте излишнего перфекционизма. Рынок не всегда ведет себя так как того хочет инвестор, учитесь подстраиваться под него.

И самый главный совет – избавьтесь от страха инвестировать свободные средства. Это намного лучше, чем тратить деньги на сиюминутные развлечения.

Заключение

Заработок денег на акциях компаний давно перестал быть привилегией избранных. Любой совершеннолетний человек может открыть брокерский счет и вкладывать деньги в бумаги любых компаний мира. Потенциал заработка не ограничен, в истории есть примеры, когда обычные инвесторы становились мультимиллионерами и даже миллиардерами.

Единственное, что отделяет вас от них – то, что они в свое время нашли в себе смелость сделать первый шаг.

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Можно ли заработать на акциях – например, на акциях Газпрома, Сбербанка или Майкрософта

Можно ли заработать на акциях? Смотря что вы будете с ними делать. Если вы будете покупать акции Газпрома, чтобы перепродать их по более высокой цене – скорее всего, потеряете деньги.

Если будете покупать паи фондов – скорее всего, через несколько лет сможете их продать с прибылью. Если будете вкладываться в голубые фишки, чтобы получать дивиденды – однозначно заработаете, но через несколько лет.

Давайте в этом во всем разбираться.

Почему на акциях можно заработать

Потому что каждая акция – это часть компании. Предположим, есть у меня завод по производству калош, в нем сто станков, которые вместе стоят миллион рублей. Я делаю эмиссию (то есть выпускаю) 1 000 акций по 1 000 рублей, вы покупаете из них сотню. Получается, что вы как бы приобрели у меня на 100 000 рублей 10 станков из 100. Получили десятую часть моей компании.

Эти станки – ваши. Вы имеете полное право на тот доход, который они вам приносят. В конце года я посчитаю всю свою выручку и выплачу вам 10 % от нее в виде дивидендов – отдам вам ту часть дохода, которую принесли «ваши» станки.

Приобрести акцию – значит приобрести бизнес. Я хочу, чтобы вы очень четко это поняли. Бизнес обладает уникальной способностью увеличивать себя, он может разрастаться, удваиваться и удесятеряться в размерах. Поэтому акция – это реальная возможность увеличивать деньги.

Вот золотой слиток или кусок платины – это не бизнес. Слиток золота сам себя не удвоит. И платина тоже. Эти драгоценные металлы могут сохранить ваши деньги от обесценивания, но не приумножить их.

Валюта – тоже не бизнес. Если вы будете обменивать всю свою рублевую зарплату на доллары, это не означает, что вы через 20, 50 или 100 лет станете долларовым миллиардером.

Теперь давайте разберемся, какие действия с акциями позволяют заработать, а какие нет.

Как заработать на дивидендах акций

Сначала выясним, что это.

Дивиденды – это часть прибыли акционерного общества, которую получают владельцы акций. Например, если у меня 50 % акций вашей компании, то я имею право на дивиденды в размере 50 % от всей прибыли, которую принесет компания в течение отчетного периода (например года).

Чтобы зарабатывать на дивидендах, надо покупать акции компаний, которые уже давно существуют на рынке и прочно на нем утвердились. У таких компаний есть две особенности:

- Низкий риск банкротства. Это гиганты рынка, они уже пережили очень много рыночных катаклизмов и ничего не боятся.

- Им уже некуда расти. Они достаточно разрослись, поэтому они могут спокойно выплачивать акционерам дивиденды. А вот молодые компании наоборот будут стараться не платить дивиденды, а направлять их на расширение бизнеса.

Как найти такие компании? Очень легко. Они называются «голубые фишки» и существуют на абсолютно всех рынках. Это обозначение пришло из мира казино и азартных игр, где голубые фишки являются самыми дорогостоящими.

В России к голубым фишкам относятся, например, Газпром, Лукойл, Сбербанк, Магнит. Это такие компании, которые у всех «на слуху», про них постоянно везде говорят.

Чтобы заработать на дивидендах от голубых фишек, нужно только одно – покупать акции и не продавать.

Вот ссылка на мою статью про голубые фишки, прочитайте там про них подробнее.

Вот еще две полезные ссылки:

-

– с подробным объяснением того, как они выплачиваются. – о том, как правильно найти компанию, которая стабильно будет платить дивиденды.

Как заработать на изменении стоимости акций

Если компания процветает, она становится все более привлекательной для инвесторов. И желающих купить акции становится все больше. В результате цены на акции растут.

Чтобы заработать на росте цен акций и других ценных бумаг (и не потерять при этом деньги), надо вкладываться в биржевые фонды, или ETF.

Купить пай фонда – значит купить одновременно несколько акций. Например, когда вы за 1 000 рублей купили пай фонда, который вкладывает в крупнейшие российские компании, вы сразу купили доли нескольких десятков акций. Например, 10 % этого пая составляют акции Сбербанка, еще 10 % – Газпрома, 15 % – Магнита, 8 % – ВТБ и так далее.

Почему надо покупать именно паи фондов? Потому что акции в фондах очень хорошо диверсифицированы и эта диверсификация защищает инвестора от риска.

Если я куплю акцию Газпрома, не факт, что эта акция будет дорожать. Газпром хоть и крупная компания, но очень подверженная влиянию разных политических новостей, санкций и пр. Смотрите, как менялся курс акций Газпрома в последние пять лет:

То вверх, то вниз. А вот динамика курса акций Сбербанка:

В целом, рост, конечно, но иногда с очень крупными и длительными просадками.

Когда вы вложитесь в пай фонда, вы купите одновременно несколько акций. Какие-то из них просядут в цене, какие-то подрастут. В целом фонды чаще растут, чем падают. Например, если фонд инвестирует в акции из индекса S&P 500, то есть в 505 крупнейших компаний США. Посмотрите на динамику этого индекса.

Бывают просадки, особенно на фоне кризисов, но в целом – стабильное движение вверх.

Вот динамика индекса голубых фишек Российской Федерации за 10 лет:

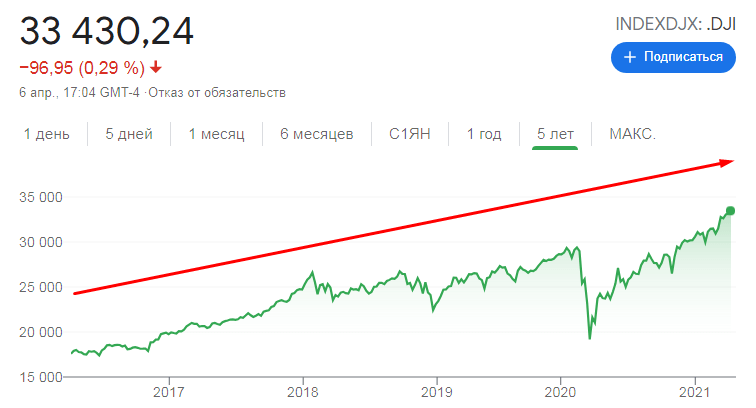

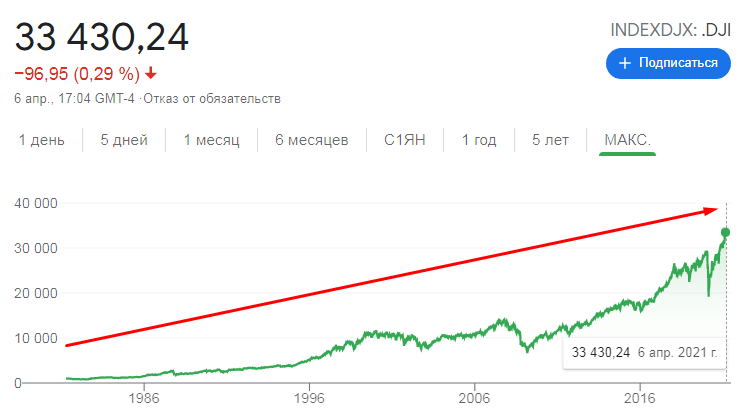

Промышленный индекс Доу Джонса за 5 лет:

В индекс Доу Джонса входят 30 крупнейших компаний США.

Как видите, индексы растут, фонды на основании индексов тоже растут. Если вы будете вкладывать деньги в эти фонды – они тоже будут потихоньку расти.

Про ETF я еще не написал отдельную статью, поэтому могу вам пока предложить только видео об этом инструменте. Вот оно. Это запись вебинара, который проходил на платформе банка Ак Барс.

Если лень смотреть – вот более короткий вариант, но уже не от банка:

Направляю вас также на свою статью про фондовые индексы – чтобы вы точно разобрались, что это такое и как на основании индексов создаются фонды. Прочитайте, не ленитесь.

И еще одна полезность – статья про диверсификацию ценных бумаг.

Как нельзя заработать на акциях

Нельзя заработать на покупке и продаже отдельных акций. То есть на спекулировании, или биржевой игре, или трейдинге. Все эти три слова – синонимы.

Трейдеры постоянно открывают и закрывают сделки, пытаясь «ловить» ценовые движения. Если трейдер – скальпер, то он в течение дня вообще может открывать и закрывать несколько сотен сделок, пытаясь заработать на мельчайших ценовых скачках акций.

Чтобы вести биржевую игру с умом, трейдеры анализируют рынок. Типов анализа всего-навсего два – технический (анализ графиков) и фундаментальный (анализ экономических показателей). Давайте я вам объясню, что это такое, и почему они оба не работают.

Почему не работает технический анализ акций

Технический анализ – это углубленный анализ истории цен акций, то есть изучение графиков. Специалисты по теханализу разными методами анализируют графики, а потом прогнозируют изменения цен.

Нельзя заработать на акциях, покупая или продавая их по сигналам технической аналитики. Ибо акции – очень волатильный инструмент и очень чувствительный. И неосторожное высказывание какого-нибудь крупного бизнесмена или политика может легко обвалить их курс. Или наоборот, резко его повысить.

И как бы ни пытались технические аналитики построить прогнозы, рынок все равно ведёт себя непредсказуемо.

И потом, по прошлому невозможно предсказывать будущее. Разве можно было по графикам авиакомпаний предсказать колоссальный спад, который начнется из-за пандемии? Или по графику Газпрома предсказать санкции, которые наложит на Российскую Федерацию США?

В техническом анализе есть огромное количество методов. Там есть уровни, паттерны, инструменты Ганна и Фибоначчи, свечной анализ, волновой, индикаторный. Почему их так много? Потому что они все не работают. Иногда срабатывают индикаторы, иногда Ганн, иногда поддержка и сопротивление. Но системно предсказывать колебания рынка на основании какого угодно инструмента технической аналитики невозможно.

Почему не работает фундаментальный анализ

Потому что на курс акций одновременно влияет очень много факторов. Например, для акций нефтедобывающих компаний это и выборы президента в США, и решения США по санкциям, и ситуация на рынке нефти, и «пробка» в Суэцком канале из-за контейнеровоза, и действия компаний-конкурентов.

И во всем этом надо разобраться и суметь предположить, какой фактор окажется более сильным, а какой – менее сильным.

По словам инвестора Уоррена Баффета, фундаментальный анализ работал где-то до середины прошлого века. Когда ради фундаментальных данных надо было ездить по разным городам, приходить в офисы крупных фирм, запрашивать там отчеты и изучать их.

Сейчас, когда все отчеты публикуются в интернете и все трейдеры сразу получают к ним доступ, фундаментальный анализ не помогает заключать выгодные сделки и срывать большой куш на фондовом рынке.

Почему опасно заниматься спекуляциями

Почему вообще опасно покупать акции для перепродажи и заработка на росте курса? Потому что спекулянты или трейдеры таким образом пытаются получить деньги друг друга. Чтобы вы смогли заработать на подорожании акций Газпрома, нужно, чтобы кто-то другой потерял на них деньги.

И «опасно» спекулировать потому, что никто просто так не поделится с вами своими деньгами. Все прочие трейдеры рынка охотятся за вашими капиталами с такой же жадностью, с какой вы охотитесь за их депозитами.

Спекуляции – это угадывание. Это как казино или скачки. И если вам не повезет и вы будете угадывать неправильно, риск лишиться всех денег очень велик. А если вы торгуете с кредитным плечом – то можно еще и остаться в долгу у брокера.

Как не остаться должным брокеру, зарабатывая на акциях

Если вы все-таки хотите попробовать спекуляции на рынке акций, то спекулируйте ценными бумагами без кредитного плеча. И никогда не оставляйте открытые сделки на ночь или на выходные дни.

Вот моя статья про кредитное плечо – прочитайте обязательно, чтобы понять, как оно функционирует. А вот статья про гэпы – прочитайте, чтобы понять, почему опасно оставлять открытые сделки на ночь или на выходные и праздники.

Торговать без плеча – значит вкладывать в акции только свои собственные деньги. И не брать ни копейки взаймы у брокера. Например, у вас есть 250 000 руб. – вы покупаете на них только 1 000 акций какой-нибудь компании по 250 руб. И ни акцией больше.

Если все на рынке сложилось хорошо и акции подорожали до 260 рублей – вы продаете их и получаете 10 000 рублей прибыли.

Если бы у вас было плечо 1:3, то вы смогли бы приобрести 3 000 акций. То есть вложили бы 250 тысяч своих денег и еще 500 тысяч – брокерских.

Но если бы вы вот эту сделку оставили открытой на ночь или на выходные, и цена акций на фоне каких-нибудь новостей упала бы до 100 руб., то вы потеряли бы 3000*150 = 450 000 руб.

250 из них ваши, а еще 200? Это деньги брокерской фирмы. Брокерская фирма не смогла вовремя закрыть вашу сделку, потому что ночью она не работает и в выходные тоже. Волею судьбы вы оказались в минусе, потеряли чужие деньги. Если вы их потеряли, вы же и должны вернуть.

Какой подход к заработку на акциях самый лучший

Пассивное инвестирование. Это когда вы инвестируете свои деньги в хорошо диверсифицированные акции и больше ничего с ними не делаете. То есть вы не пытаетесь угадывать, какие акции будут расти в цене, какие будут падать. Вы не продаете одни акции, чтобы докупить другие и не гадаете на кофейной гуще.

Обращаю ваше внимание, в пассивных инвестициях важна качественная диверсификация. Если я вложу все свои деньги в акции российских нефтедобывающих предприятий– это будет плохая инвестиция. Потому что если нефть начнет дешеветь – акции этих компаний подешевеют вслед за нефтью. Если США наложат очередные санкции – нефтегазовый сектор экономики пострадает в первую очередь.

А вот если часть моих денег будет в «нефтяниках», часть – в банковских компаниях, еще часть – в американском рынке, а остаток вообще в облигациях – будет отлично.

Как защитить себя от потерь

Если вы хотите зарабатывать на акциях и при этом сильно не рисковать, то не вкладывайте в акции весь свой капитал. Например, если вы хотите создать консервативный инвестиционный портфель, то в акции надо вложить не более 15-25 процентов всех денег.

Остальные средства вкладывайте в безрисковые финансовые инструменты. Типа облигаций.

О чем еще надо помнить

Вы сможете заработать на акциях в одном единственном случае – если будете готовы ждать.

Вот с облигациями такой проблемы нет. Облигация – это как кредит, который вы даете компании. Вы можете его дать всего на полгода, и потом получить все вложенные капиталы назад с процентом.

Акция – это вложение денег в бизнес. Чтобы бизнес рос, ему нужно время. Чтобы бизнес мог справляться с кризисами – ему тоже нужно время.

Чтобы акции приносили вам деньги, в идеале, вы должны быть готовы не продавать их никогда. Купили – и на всю жизнь. Это как «вечная корова», которая постоянно будет давать вам молоко.

Если вы все-таки планируете когда-нибудь продать купленные акции – надо быть готовым сделать это лет через десять, не меньше. Тогда никакие временные просадки на фоне кризисов вам будут не страшны.

На что не надо обращать внимание

Не надо обращать внимания на «если бы». Например: «Если бы вы купили акции Магнита на миллион рублей … лет назад, у вас сейчас было бы 20 миллионов». «Если бы вы купили акции … на миллион в 2010 году и продали бы их неделю назад, у вас бы сейчас было 50 миллионов».

Вот такие «если бы» всегда ведут к сливу депозитов. Потому что никто не знает, где те «заветные моменты», в которые надо покупать акции или продавать. Бывает так, что человек продает акцию, а она через пару дней резко взлетает в цене. Бывает и наоборот – не продал, когда цена была на пике, а потом рынок развернулся, курс акции обвалился.

Что надо сделать, чтобы зарабатывать на акциях больше

Надо создать индивидуальный инвестиционный счет. Он нужен для того, чтобы получать вычеты и увеличивать прибыль.

Инвестиционный вычет типа А позволит вам вернуть часть подоходного налога. Его максимальная сумма – 52 000 рублей. Чтобы получить эту сумму целиком, вам надо пополнить счет на 400 000 рублей.

То есть вы переводите на счет 400 тысяч, покупаете на них акции или другие финансовые инструменты, получаете с них прибыль и еще гарантированные 52 000 рублей от государства.

Вычет типа Б нужен для того, чтобы освобождать от налога всю прибыль. Если вы покупали паи фонда и через какое-то время продали их, получив прибыль, вам не придется с этой прибыли платить налог.

А на обычном брокерском счете вы заплатили бы 13 %.

Прочитайте мою статью про индивидуальный инвестиционный счет. Я там очень подробно объясняю, как он работает. Обязательно возьмите этот материал на заметку, чтобы знать, как выкачивать максимум из фондового рынка.

Есть ли реальные примеры людей, которые заработали на акциях

Уоррен Баффет. Это самый «частый» пример. Он инвестор и инвестирует как раз в акции. Баффет много лет был в числе богатейших людей мира пока не решил отдать половину всех своих миллиардов в детские дома.

У меня будет отдельная статья про Баффета. Пока ее нет – посмотрите вот это семиминутное видео.

Что еще почитать и посмотреть

Наша статья подходит к концу. Я хочу порекомендовать вам несколько бесплатных и платных учебных материалов, которые еще раз вас убедят, что на акциях действительно можно зарабатывать. Если подходить к этому процессу с умом.

Зайдите на страницу с обучающими курсами от брокера Финам. Их там очень много, есть как платные, так и бесплатные. Для начала пересмотрите всё бесплатное. Старайтесь изучать материалы именно по инвестированию, а не по трейдингу.

Вот ссылка на ютуб-канал Финама. Ссылка ведет сразу на плейлисты. На канале доступны бесплатные видео по трейдингу на фондовом рынке и про инвестиции в акции – тоже очень рекомендую.

А вот ссылка на ютуб-канал банка Ак Барс (ссылка тоже ведет сразу на плейлисты). Я уже приводил с него одно видео – про ETF. На канале есть еще много всего интересного, все материалы бесплатные.

Идем дальше. Посмотрите материалы от проекта под названием Город Инвесторов. Там много разных курсов и интенсивов по инвестиционной тематике, они все очень интересные и познавательные.

Начнем вот с этих двух вебинаров по инвестированию. Они полностью бесплатные, но чтобы их посмотреть, надо сначала записаться.

-

– преподаватель объясняет, как правильно собрать инвестиционный портфель из акций и некоторых других финансовых инструментов, который стал бы приносить сто долларов ежемесячно. Это хороший вводный вебинар для начинающих инвесторов, где рассказывается и про брокеров, и про ИИС, и про страхование инвестиций. – здесь вам объяснят, как правильно делать инвестиции, начиная с очень маленьких сумм. Материал отлично подходит «обычным» людям, у которых нет крупных капиталов для инвестирования.

Когда посмотрите оба вебинара, скачайте вот эти три книжки. Они тоже бесплатные. Там кроме инвестирования разбираются общие финансовые вопросы, отношение к личным финансам и пр.

-

– одного года оказывается совсем достаточно, чтобы обрести финансовую свободу. Но за этот год вам придется хорошо потрудиться. Автор пособия расскажет вам, какие надо предпринять шаги, чтобы обеспечить себе финансовую свободу и независимость ровно через 365 дней. – это книга об инвестировании на небольшие суммы. Она очень «практическая». Автор в ней разбирает реальные примеры инвестирования и комментирует каждый из них. Ознакомьтесь. – полезные рекомендации для тех, кто хочет чувствовать себя в безопасности в плане денег.

Теперь порекомендую вам три платных курса. Можете записаться на какой-нибудь один из них после того, как оцените все бесплатные материалы.

-

. Это совсем новый марафон по инвестициям. Он длится ровно десять дней. За этот небольшой период времени автор курса подробно вам расскажет об инвестициях в целом и о самых лучших способах капиталовложений, которые существуют в 2021 году. Марафон практический, то есть вы попробуете делать реальные инвестиции, потренируетесь открывать счета, выбирать финансовые инструменты. И все свои вопросы будете обсуждать с преподавателем. – это курс о том, как зарабатывать на дивидендах. Причем на рынке именно российских акций. Вы узнаете, как правильно отбирать дивидендные компании, как анализировать их дивидендную политику, финансовую отчетность и пр. – здесь рассматриваются разные способы инвестирования на фондовом рынке, которые обеспечат вас стабильным пассивным доходом. Помимо акций углубленно разбираются облигации, паи фондов и другие способы капиталовложений.

Следующая рекомендация – курс «Личные финансы и инвестиции». Он проходит на сайте Нетологии. Нетология – это официальный онлайн-университет, который имеет лицензию на образовательную деятельность в Российской Федерации.

Преподаватель (Сергей Спирин) сначала будет рассказывать вам о том, почему нельзя зарабатывать на рынке спекулятивно, почему не стоит полагаться только на пенсионную систему и как правильно делать пассивные инвестиции.

А потом вы разберетесь во всех типах финансовых инструментов, которые котируются на рынках, узнаете, как распределять между ними свои деньги, как создавать инвестиционные портфели, которые отвечают вашим целям, и правильно за ними «следить».

Курс платный, но относительно дешевый – 6 990 рублей. 13 % его стоимости можно получить назад в виде налогового вычета.

Прочитайте вот эти две мои статьи, чтобы не лезть туда, где вы точно потеряете деньги:

Заключение

Я постарался рассказать вам о том, можно ли заработать на акциях. Мне хотелось сделать эту статью максимально ценной с практической точки зрения, поэтому я давал ссылки на дополнительные материалы, ютуб-каналы и отдельные видеоролики.

Уважаемые читатели, была ли моя статья вам полезна? Сумел ли я ответить на вопросы, которые у вас были, воспользовались ли вы дополнительными материалами, которые я предлагал в статье?

Лично вы пробовали зарабатывать на акциях? Есть ли у вас сейчас акции каких-либо компаний?

Источник https://strategy4you.ru/finansovaya-gramotnost/kak-zarabotat-na-akciyax.html

Источник https://stolf.today/kak-zarabotat-na-akciyax.html

Источник https://vsvoemdome.ru/finansy/mozhno-li-zarabotat-na-akciyah

Источник