Блог компании Тинькофф Инвестиции | Давайте поспорим: сколько акций нужно, чтобы портфель был диверсифицированным?

Разумно вкладывать деньги в акции разных компаний из разных отраслей и стран. Но возникает вопрос: сколько разных акций надо включить в портфель, чтобы достаточно снизить несистематический риск — тот, который связан с поведением отдельных бумаг?

Классические рекомендации: от 10 до 30 бумаг

Одно из первых исследований о диверсификации — статья Джона Эванса и Стивена Арчера 1968 года. Авторы показали, что чем больше акций в портфеле, тем лучше он диверсифицирован, но тем меньше каждая дополнительная бумага снижает риск. По мнению авторов, риск сильно уменьшается уже при 8 акциях в портфеле и вряд ли есть смысл составлять портфель из более чем 10 акций.

В 1970 году профессора Лоренс Фишер и Джеймс Лори, руководившие работой Центра по исследованию ценных бумаг (CRSP), опубликовали статью, согласно которой для диверсификации вполне достаточно 32 акций. Риск такого портфеля практически полностью совпадал с риском всего рынка. Но 16 и даже 8 акций тоже обеспечивали приемлемый уровень диверсификации — пусть и меньший, чем могли обеспечить 32 бумаги.

Знаменитый инвестор Бенджамин Грэм в последнем издании «Разумного инвестора» (1973 год) писал, что в портфеле надо держать акции 10—30 крупных стабильных компаний. Такой уровень диверсификации он считал оптимальным.

С тех пор считается, что хорошо диверсифицированный портфель акций должен состоять из 10—30 бумаг. Мы уважаем классиков, но прошло 50 лет, и надо обратить внимание на современные исследования.

Новый век, новые данные: от 50 до 100 бумаг

В 2001 году в The Journal of Finance вышла статья, показавшая, что волатильность отдельных бумаг выросла, а корреляция между ними снизилась. Если в 1960-е годы в диверсифицированном портфеле могло быть всего 20 акций, то к началу XXI века для такого же снижения риска требовалось около 50 бумаг.

В 2002 году профессор финансов Меир Статман утверждал, что в оптимальном диверсифицированном портфеле должно быть более 120 бумаг. При этом в портфеле среднего американского инвестора было всего 4 компании — это нельзя считать полноценной диверсификацией.

Исследование Виталия Алексеева и Фрэнсиса Тапона (2013 год) показало, что на разных рынках требуется разное число бумаг для эффективной диверсификации. Чтобы в 90% случаев устранить 90% несистематического риска, достаточно иметь в портфеле: для Австралии — 38 акций; для Великобритании — 43 акции; для Канады — 40 акций; для США — 49 акций; для Японии — 39 акций.

При этом число акций в портфеле должно быть в полтора-два раза выше, до 100, если инвестор хочет максимально снизить риск, измеряемый как стандартное отклонение итогового капитала (terminal wealth standard deviation).

Наконец, в последнем издании книги «Случайное блуждание на Уолл-стрит» (2019 год) профессор Бертон Мэлкил пишет, что хорошо диверсифицированным можно считать портфель из хотя бы 50 акций. Конечно, не из одной отрасли, а у акций должен быть примерно одинаковый вес в портфеле.

Риск недополучить доходность

Диверсификация снижает волатильность портфеля, но нас в конечном счете интересуют доходность и итоговый размер капитала.

Уильям Бернстайн, автор книги «Разумное распределение активов», напоминает, что снижение волатильности — это лишь одна из сторон диверсификации. Дело в том, что значительная часть доходности рынка акций связана с результатами небольшого числа компаний. Если упустить несколько лучших акций, портфель вырастет гораздо меньше, чем мог бы. При этом безошибочно выбирать лучшие акции вряд ли реально.

Чтобы хотя бы частично воспользоваться доходностью лучших бумаг, разумно включить в портфель как можно больше разных акций. По мнению Бернстайна, единственный способ снизить риск инвестиций в акции — включить в портфель все бумаги рынка.

В 2007 году в журнале The Financial Review вышла статья, в которой авторы тоже отошли от оценок волатильности или ошибки следования. Их интересовала вероятность получить доходность выше или ниже той, что давали 20-летние облигации казначейства США.

Что выяснилось: портфель из 10 акций американских компаний с вероятностью 40% оказывался хуже казначейских облигаций; из 20 акций — с вероятностью 29%; из 50 акций — с вероятностью 13% и т. д. Портфель из 164 акций отставал от облигаций всего в 1% случаев. Другими словами, в портфеле лучше иметь больше 100 разных акций — иначе есть заметный шанс, что относительно безопасные казначейские облигации будут более выгодным вложением.

Ну и что?

Чтобы снизить риск, надо распределить средства между разными акциями. Несколько десятилетий назад считалось, что достаточно от 10 до 30 бумаг. Сейчас считается, что их нужно около 40—50 — по крайней мере, на рынках развитых стран.

Простой способ устранить несистематический риск — использовать ETF и биржевые ПИФы, содержащие от нескольких десятков до нескольких тысяч разных бумаг. Это гораздо удобнее, чем вручную собирать портфель из десятков акций, и куда менее рискованно, чем вложить деньги всего в несколько компаний.

Если вы формируете портфель из отдельных акций, то сколько бумаг обычно включаете в него: 10, 30 или больше? Или вы используете биржевые фонды? Расскажите в комментариях!

Как выбрать акции для портфеля: инвестиции в акции, инвестиционный портфель

Как выбрать акции для инвестиционного портфеля, чтобы получать пассивный доход? Фундаментальный анализ акций делится на несколько этапов и зависит от целей инвестирования на фондовом рынке. Выбор акций и момента их покупки для долгосрочных инвестиций зависит от текущей фазы экономического цикла. Какие акции купить, как отбирать акции для покупки? Каковы особенности формирования инвестиционного портфеля, инвестиции в акции и подводные камни процесса, про эти и не только вопросы далее.

Фундаментальный анализ — это громоздкая тема, которая требует практики. Здесь нет палочки, которая поможет за считанные минуты получить все ответы на ситуацию на рынке. Все намного сложней, в данной статье мы рассмотрим тему экономических циклов, и остановимся на рекомендациях компании Fidelity Investments. Фирма дает советы управляющим организациям и аналитикам, относительно оценки состояния рынка и принятия решений. На основании концепции изложенной фирмой можно для себя сделать определенные выводы как ведет себя рынок в разные времена.

Теория распределения активов

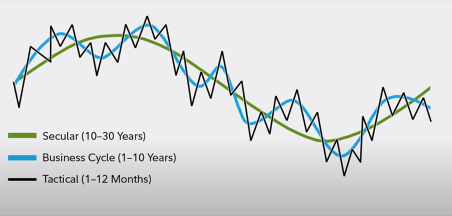

По большому счету в теории распределения активов в портфеле выделяют 3 основных горизонта:

- вечный — за него ратует Уоррен Баффет, инвестируем на 10 лет и больше. Выбираются идеи, которые будут двигаться человечеством вперед, но полагаться исключительно на предположения рискованно;

- деловой (экономические) — предполагает что экономика развивается у нас волнами , и в зависимости от фазы волны на которой мы находимся нужно принимать определенные инвестиционные решения. Вот этот горизонт предполагает принятие решение на 5,10 лет, среднесрочный подход;

- тактический — до 1 года. Здесь как раз применяется финансовый анализ, который выступает основным инструментом фундаментального анализа. Это не совсем так. Поскольку финансовый анализ компании нас заставляет пересматривать оценки, и в зависимости от ситуации менять состояние инвестиционного портфеля. Редко бывает так, что фирма на протяжении 30 лет дает идеальные, стабильные результаты.

В данной статье мы детально остановимся на втором типе горизонта, среднесрочном. Особенно интересно заглянуть поглубже в экономические циклы и разобраться как и что движется.

Фазы экономического цикла

Для начала разберемся из каких экономических фаз состоит цикл, и какие экономические показатели им соответствуют. По самой стандартной классификации которую Fidelity Investments принимает с небольшими изменениями, стандартный экономический цикл включает в себя 4 фазы.

Ранняя фаза (Подъем)

Как правило на этой фазе мы видим как стимулируют политику, центральные банки держать процентные банки низкими, чтобы стимулировать кредитную активность. Показатели по кредитам растут, и люди берут больше кредитов, для этого создаются отличные условия государством, люди видят что экономическая ситуация улучшается.

На этом этапе восстанавливается экономическая активность: рост ВВП, промышленного производства, рост занятости, доходов населения/корпорациях. Это сказывается на мощных корпоративных отчетах, фирмы показывают сильную прибыль, выручку. На этой фазе низкая инфляция, поскольку этот этап наступает после кризиса, когда люди не тратились, цены постепенно росли, экономика оживает.

Инвестиции в какие акции возможны на этом этапе? Что можно включить в инвестиционный портфель? Учтите, что это теоретический подход, на практике может все быть по другому, поэтому не забывайте о этом.

В классической модели, которая была протестирована Fidelity Investments с 1962 года предполагается что когда экономика находится на ранней фазе, фондовый рынок растет хорошо. Макроэкономические индикаторы слабые, но при этом начинается рост фондового рынка, тем самым предчувствует рост экономики. В среднем рост фондового рынка с 1962 года в первый год восстановления составлял 20% годовых, это краткосрочная фаза. Здесь выигрывают сектора экономики, которые являются бенефициарами, от экономического роста и низких процентных ставок. Самые перспективные сектора экономики:

- товары не повседневного спроса (авто, путешествия, мебель и другие вещи, которые покупают люди в кредит);

- недвижимость — низкие ставки, готовы люди вкладывать в будущее;

- промышленные товары;

- информационные технологии;

- материалы.

Относительно IT-технологий не все так однозначно, несмотря на то, что это развитая и популярная сфера. В теоретической концепции предполагается, что в ранней стадии роста компании готовы тратить больше денег для обновления, и усовершенствования процессов, поэтому покупают IT-технологии, софты и прочее.

При этом, на данной фазе не растут активы которые традиционно считаются защитными, к ним относятся сектора:

- здравоохранения;

- коммунальных услуг;

- телекомов;

- товары повседневного спроса.

Формирование инвестиционного портфеля лучше осуществлять без активов данной группы.

Средняя фаза (пик)

Чаще всего фаза является самой длинной в экономическом цикле, средний показатель 3,5 года. Здесь мы видим, что темпы экономического роста остаются нормальными, но уже не такими как ранее. Просматривается некое замедление, все стабилизируется. Кредитная активность высокая, прибыли компании высокие, но нет такого роста и ускорения, можно заметить что увеличиваются обороты компании. Не стоит рассчитывать на стимулирующие меры от государства, а какие-то центральные банки могут изменять процентные ставки.

Можно говорить что на этом этапе присутствует уверенность в экономике но нет какого-то бомбящего роста. На этом этапе компании охотно наращивают капитальные расходы, то есть инвестируют в развитие бизнеса. Инвестиции в ценные бумаги акций каких отраслей наиболее выгодны? Чаще всего на этом этапе редко когда осуществляются серьезные изменения в инвестиционном портфеле инвестора, поскольку здесь рынок растет около 15% год, но при этом часть на этом этапе бывают коррекции, откаты. Отсутствуют четко выраженные лидеры рынка, в среднем все уравновешивается. Как показывает практика особенно в плюсе такие отрасли, как:

- IT-технологии;

- телеком.

Под давлением акции ежедневного спроса, материалы и коммунальные услуги. Но, четкой градации нет.

Зрелая фаза (замедление)

Когда экономика достигла своего пика мы переходим к фазе — замедления, у Fidelity Investments фаза называется замедление или зрелая (длительность от 6 месяцев до 1 года). Суть в том, что экономический рост замедляется, ВВП растет, промышленное производство увеличивается. Темпы данного плавно снижаются, по сути начинают специалисты говорить что не за горами рецессия. В этой фазе изменяется политика центральных банков. После того, как экономика достигает пика или возле него, ЦБ начинают ужесточать политику, повышая ставки, продавая активы с баланса, потому что растет инфляционное давление или становятся ожидаемыми инфляционные процессы. Делается это для замедления процесса, часто это бывает искусственно спровоцировано, потому что ЦБ не могут допустить формирования пузырей, которые отрицательно скажутся на результате.

На этой фазе падает корпоративная выручка, падают корпоративные продажи, растут торговые запасы, поскольку спрос сжимается.

Какими могут быть составляющие инвестиционного портфеля? На этой фазе перемещается интерес инвесторов к защитным активам, поэтому что все понимают что в ближайшее время будет плохая экономическая ситуация. На этом этапе можно отдать предпочтение:

- здравоохранение;

- коммунальные услуги;

- товары повседневного спроса;

- энергетические сектора и материалы, они зависят от цен на сырье, так как на этой фазе присутствуют высокие инфляционные ожидания, то спрос на товары из данных секторов является высоким, соответственно и акции компаний растут в цене.

На этой фазе страдают акции таких отраслей, как:

- не повседневного спроса;

- IT-технологии, из-за роста инфляции прибыль подъедается, и цены на услуги не растут.

Рецессия (спад)

Именно на этом этапе мы пребываем на данный момент — снижение темпов производства, роста, низкая кредитная активность, при этом ЦБ пытаются стимулировать экономику, снижая процентные ставки. кредиты в рецессию никто не берет, поэтому активность в эконике стоит на месте или падает. Снижаются продажи, торговые запасы компаний и конечно же падают корпоративные прибыли. На этом этапе фондовой рынок снижается до 15%, в среднем фаза длится до 1 года, считается одной из самых коротких, но не стоит забывать что рецессия может перерасти в депрессию.

Здесь самыми любимыми инвестициями в акции становятся те, которые независимы от экономике, это товары спрос на которые снизится не может: лекарства, электричество, туалетная бумага и т.д. Поэтому продолжают пользоваться спросом отрасли:

- здравоохранения;

- коммунальные услуги;

- товары повседневного спроса.

Необходимо понимать что в жизни не все как по учебнику, и какие-то фазы экономика проскакивает, тренды могут отличаться в зависимости от условий и ситуации в мире. На данный момент мы понимаем, что IT-сектор не только то, что необходимо для нужд компании, но это еще и просто массовое потребление и необходимость, поэтому компании в данной отрасли работающие на ежедневные потребности человека, являются защитными активами. Но, глобальная концепция правильна, хотя некоторые нюансы не берутся во внимание. Зачем она необходима? В большей степени она подходит для среднесрочных инвесторов, которые покупают активы на протяжении экономического цикла и намерены купить дешевле продать дороже. Сейчас когда фаза рецессия, цены весьма интересные на разных отраслях и рынках, что привлекает. Как раз сейчас можно подумать, какие из акций можно добавить в инвестиционный портфель. Это касательно среднесрочного стиля работы.

Для долгосрочного варианта, эта концепция также подходит. Потому что можно распределить усилия, и мы может понимать что сейчас здравоохранение добавлять в портфель не интересно, оно выросло, и если подождать момент когда экономика начнет восстанавливаться, и здравоохранение начнем проседать, и тогда можно будет купить акции данного сектора.

Когда экономика восстановится и уже пройдет фазу роста, и на этой точке неинтересно набивать портфель акциям производителей автокомпаний, нефтяных фирм, потому что можно подождать более выгодных цен. Уже потом, когда уловили логику жизненного цикла экономики, можно переходить к отбору конкретных компаний — снизу вверх, здесь анализируются финансовые показатели, сравниваются компании по мультипликаторам, для выбора более перспективных акций.

Как начать инвестировать

В жизни может случиться что угодно. Например, наступит очередной финансовый кризис, группа пользователей соцсетей начнет одновременно скупать акции одной компании или вдруг обнаружат огромные залежи золота и оно резко подешевеет.

Рынок мгновенно реагирует на любые значимые события или громкие слухи — бумаги одних компаний начинают падать в цене, а других — подниматься. И стоимость портфеля, соответственно, тоже начинает расти или падать. Если неправильно подобрать бумаги, то в случае очередного форс-мажора можно потерять много денег. Поэтому важно составить портфель так, чтобы при любых кризисах потери были минимальны.

При составлении портфеля нужно учитывать сроки инвестиций и свою готовность к риску — это называется инвестиционный или риск-профиль.

Как влияют сроки

От сроков зависит, какие бумаги стоит добавлять в свой портфель. Чем больше срок, тем меньше инвестиции в акции зависят от краткосрочных изменений цен на рынке и тем больше их потенциальная доходность. С облигациями наоборот — чем на больший срок они выпущены, тем более непредсказуемы. Они лучше подходят для краткосрочных целей, чем акции.

Вот какие бумаги стоит выбирать в зависимости от срока инвестирования.

От 1 года. Для краткосрочных целей портфель лучше собирать в основном из облигаций со сроком погашения около года, потому что заранее известна доходность и есть точная сумма, которую вам должны вернуть. На такой срок акции покупать рискованно, потому что бумаги могут упасть, а восстановиться быстро вряд ли получится.

Если все-таки хочется купить акций, то лучше делать это на небольшую сумму — 5–10 % от стоимости портфеля. Определиться, какие акции купить, помогут инвестидеи от наших аналитиков. Их можно найти в приложении, в разделе «Витрина».

Пример портфеля на срок от 1 года на 50 000 ₽: ≈ 100 % облигации

Источник: портфель робота-советника для консервативного инвестпрофиля, собранный управляющими ВТБ. Не является индивидуальной инвестрекомендацией. Актуально на 28 апреля 2021 года

Это не рекомендации к покупке — просто ориентир, как может быть собран портфель на срок до 1 года.

От 1 года до 3 лет. Это тоже краткосрочные инвестиции, но на таком сроке уже можно покупать не только облигации с погашением на 1–3 года, но и акции надежных компаний c высокой потенциальной доходностью. По облигациям доходность известна заранее, а акции нужны, чтобы увеличить потенциальную доходность.

Пример портфеля на 1–3 года на 50 000 ₽: ≈ 75 % облигации, ≈ 25 % акции

Источник: портфель робота-советника для консервативного и умеренного инвестпрофилей, собранный управляющими ВТБ. Не является индивидуальной инвестрекомендацией. Актуально на 28 апреля 2021 года

Это не рекомендации к покупке — просто ориентир, как может быть собран портфель на 1–3 года.

От 3 лет. В этом случае доля облигаций и акций примерно равна, и чем дольше срок — тем больше может быть доля акций. Несмотря на то, что в течение года цена на них может меняться, на длительном периоде, 5–10 лет, акции приносят большую доходность. Это подтверждено исторически.

Пример портфеля на срок от 3 лет на 50 000 ₽: ≈ 45 % облигации, ≈ 55 % акции

Источник: портфель робота-советника для умеренного инвестпрофиля, собранный управляющими ВТБ. Не является индивидуальной инвестрекомендацией. Актуально на 28 апреля 2021 года

Это не рекомендации к покупке — просто ориентир, как может быть собран портфель на срок больше 3 лет.

Что такое инвестпрофиль и как он помогает собрать портфель

Если собирать портфель только на основе срока инвестирования, можно не совсем верно подобрать активы.

Это общие правила, но их нужно адаптировать под вашу цель и жизненную ситуацию. В этом поможет инвестиционный профиль — это ваше отношение и готовность к риску в инвестициях, которые помогают понять, в какой пропорции стоит собирать бумаги в портфель.

Инвестпрофиль определяется на основе анкеты. Банк России разработал требования для брокеров и инвестиционных советников, какую информацию нужно узнать у клиента: желаемые сроки инвестирования, финансовое положение, опыт и знания в инвестициях. На основе ответов инвестору присваивается инвестпрофиль, который помогает сформировать оптимальный портфель.

После прохождения нашей анкеты может быть присвоен один из трех инвестпрофилей:

Консервативный инвестпрофиль. Такие инвесторы не готовы сильно рисковать, больше предпочитают сохранить деньги, а не получить большой доход. В их портфеле только низкорисковые активы, в основном надежные облигации. Акции тоже могут быть, но мало, примерно 20–25 % от общего объема бумаг в портфеле. В текущих условиях потенциальная доходность такого портфеля — 6–8 % годовых в рублях. Немного, но достаточно надежно.

Стратегии для консервативного инвестпрофиля

Источник: портфели робота-советника для консервативного инвестпрофиля, собранные управляющими ВТБ. Не является индивидуальной инвестрекомендацией. Актуально на 28 апреля 2021 года

Умеренный инвестпрофиль. Такие инвесторы готовы немного рискнуть, чтобы получить большую доходность. В их портфеле уже больше акций — может доходить до половины от общего количества активов, причем это могут быть акции разных компаний, не только крупных и надежных. В текущих условиях потенциальная прибыль, которую можно получить от такого портфеля, — 9–10 % годовых в рублях.

Стратегии для умеренного инвестпрофиля

Источник: портфели робота-советника для умеренного инвестпрофиля, собранные управляющими ВТБ. Не является индивидуальной инвестрекомендацией. Актуально на 28 апреля 2021 года

Агрессивный инвестпрофиль. Такие инвесторы готовы к значительным рискам в надежде получить максимальную прибыль. В их портфеле в основном акции, потенциальная доходность в текущих условиях — 10–12 % годовых в рублях.

Стратегии для агрессивного инвестпрофиля

Источник: портфели робота-советника для агрессивного инвестпрофиля, собранные управляющими ВТБ. Не является индивидуальной инвестрекомендацией. Актуально на 28 апреля 2021 года

«Правильного» портфеля или «лучшего» инвестпрофиля не существует — у каждого инвестора свой портфель и профиль, подобранный исходя из его целей. Бывает, что у одного инвестора несколько разных портфелей под разные стратегии, например, один портфель для накоплений на обучение ребенку через 7 лет, второй — для путешествия через два года, третий — на пассивный доход через 25 лет. Все зависит от цели инвестирования.

Чтобы определить инвестпрофиль в нашем приложении, подключите робота-советника — после этого вы сможете пройти анкету и узнать свой профиль. Это бесплатно и занимает 5–10 минут. Также после этого вы сможете посмотреть примеры портфелей, которые робот подобрал для вас.

Как сочетать разные бумаги в одном портфеле

Когда вы определитесь, в каком соотношении распределить деньги между акциями и облигациями, нужно будет выбирать отдельные бумаги. Чтобы портфель был надежным, соблюдайте 3 основных правила: не вкладывайте все деньги в один актив, добавляйте бумаги из разных отраслей и вкладывайте деньги в разных валютах. Такой подход называется диверсификацией.

Не вкладывайте все деньги в одну ценную бумагу. Когда в портфеле есть акции других компаний, облигации, золото и валюта — то убыток от кризиса в одной компании или отрасли компенсируется за счет других вложений. Избитая, но правильная поговорка на эту тему: «Не храните яйца в одной корзине», то есть не вкладывайте деньги только в один актив — можете потерять их все.

Классическое правило — доля одного актива не должна превышать 10 % от портфеля. Например, если у вас портфель на 100 000 ₽ — в портфеле должно быть 10 разных ценных бумаг.

В портфеле должны быть бумаги компаний из разных сфер бизнеса. В основном это касается акций и фондов акций из определенной отрасли. Они не должны заниматься одинаковым бизнесом или зависеть от одного показателя вроде курса валют, цены на нефть или благосостояния населения в конкретной стране.

Например, вы хотите купить в портфель акции «Татнефти» и «Газпрома». Эти компании относятся к одной отрасли — нефтегазовой, а значит если случится кризис, например цены на нефть или газ начнут резко падать, то цены акций обеих компаний тоже могут упасть.

То же самое с фондами. Если, к примеру, фонд состоит из акций 50 компаний IT-сектора, то вы полностью зависите от IT-сектора. И в случае кризиса в этой отрасли вы останетесь в убытке.

Простой и надежный ориентир для диверсификации по отраслям, которым пользуются профессиональные управляющие, — соотношение долей каждой отрасли в портфеле должно соответствовать индексу той или иной страны.

Например, если вы вкладываете деньги в российские акции, лучше стараться повторить распределение по отраслям в индексе Мосбиржи, даже если 40 % занимает нефтяной сектор. Такой подход позволяет собрать диверсифицированный портфель с учетом особенностей развитых и развивающихся стран.

Собирайте активы в разной валюте. Если все ценные бумаги в вашем портфеле в рублях, то вы зависите от курса этой валюты относительно других. Например, если доллар подорожает, а вы получаете доходы в рублях, то относительно доллара доходы обесценятся. Поэтому разумно иметь в портфеле активы в разных валютах — так вы сможете поддерживать баланс портфеля и не зависеть от курса какой-то одной валюты.

Коротко: как собрать надежный портфель

Чтобы собрать портфель ценных бумаг, нужно определиться с примерным сроком, на который вы готовы вложить деньги, и узнать свой инвестпрофиль.

Инвестпрофиль — это ваше отношение и готовность к риску. Узнать его можно, если пройти анкету у брокера.

Чем короче срок вашей финансовой цели и консервативнее инвестпрофиль — тем больше доля облигаций в портфеле. Чем дольше срок и агрессивнее инвестпрофиль — тем больше доля акций.

Вложения нужно диверсифицировать: доля одного актива — не выше 10 % от портфеля, бумаги — из разных отраслей, деньги распределены в разных валютах.

Источник https://smart-lab.ru/company/tinkoff_invest/blog/590692.php

Источник https://investfuture.ru/edu/articles/kak-vybrat-aktsii-dlja-portfelja-investitsii-v-aktsii-investitsionnyj-portfel

Источник https://school.vtb.ru/lessons/kak-nachat-investirovat-10-prostykh-urokov-dlya-nachinayushchikh/kak-sobrat-nadezhnyy-portfel/