Акции Северсталь — где купить, стоимость ценных бумаг

Северсталь – российское предприятие, которое занимается сталелитейным производством и горным делом. Владеет одним из крупнейших сталелитейных комбинатов России (Череповецкий комбинат в Вологодской области). Активы Северстали есть не только в России, но и в Латвии, Польше, Украине, Италии и Либерии. Генеральный директор – Александр Шевелев, глава совета директоров – Алексей Мордашов. Сейчас предприятие занимается выпуском горячекатаного и холоднокатаного стального проката, гнутых профилей и труб, сортового проката и т.д. Капитализация компании в 2018 году – 824, 39 млрд рублей. Акции Северсталь может купить инвестор, который является юридическим или физическим лицом. Количество акций в обращении – 837 718 660 штук.

История ценных бумаг ПАО «Северсталь»

В 1993 году Череповецкий металлургический комбинат прошел акционирование на ММВБ. На бирже обращалось более 5,5 млн ценных бумаг с номиналом 1000 рублей. В 2004 году объявлена деноминация ценных бумаг, после чего 1 штука стоила всего 0,01 руб (цена снизилась в 100 тысяч раз). В 2006 году, после первой допэмиссии с 397 518 300 ценными бумагами, большая часть ценных бумаг оказалась в портфеле компании Frontdeal Ltd. Через полгода, после второй допэмиссии с 85 млн акций, общее количество ценных бумаг было более 1 млрд штук.

В 2012 году объявлен обратный выкуп, и более 169,9 млн ценных бумаг были погашены. На сегодняшний день «Северсталь» выпустила 837 718 660 акций. Примерно 80% бумаг находятся в собственности Алексея Мордашова.

Где и как купить акции Северсталь

Чтобы стать владельцем акций компании, нужно выйти на Московскую биржу. Там продаются обыкновенные ценные бумаги Северстали. Долговые расписки ГДР продаются на Лондонской фондовой бирже. Владельцы корпорации сумели заработать прибыль даже в условиях застоя, купив новые комбинаты. На колебаниях цены на металлопродукцию можно получить неплохой доход, к тому же, ПАО «Северсталь» находится под защитой государства, т.к. поставляет металл многим отраслям промышленности РФ.

Купить обыкновенные акции Северсталь может как юридическое, так и физическое лицо. Последнему необходимо заказать услуги брокера, которые имеет доступ на MCX (Московскую биржу). Что касается долговых расписок ГДР, то необходимо найти брокера с выходом на Лондонскую биржу LSE. Какие брокерские фирмы России помогают приобрести акции Северсталь:

- ITinvest;

- ФИНАМ (и его дочерняя европейская компания Just2trade);

- Открытие и другие;

Торгуются акции Северстали на Московской бирже с 9:30 до 23:30 (МСК). На Лондонской бирже торги совершаются с 8:00 до 16:30 (МСК). В субботу и воскресенье торги не происходят.

С мая 2017 года по май 2018 года стоимость акций Северстали возросла. В мае 2017 года средняя цена за ценную бумагу: 736-760 рублей, в мае 2018 года – 990-1000 рублей. Наблюдается позитивная динамика роста стоимости обыкновенных акций (тикер CHMX на MCX).

Преимущества акций и дивиденды

По оценкам финансовых аналитиков, «Северсталь» будет динамично и благополучно развиваться, внушая доверие мажоритарным и миноритарным акционерам. Компания стабильно выплачивает дивиденды, что делает её привлекательной для инвесторов. Новости о предприятии регулярно появляются в медиа, что предоставляет объективную информацию трейдеру, и помогает ему принять решение о купле-продаже ценных бумаг.

Согласно актуальной дивидендной политике, корпорация выплачивает дивиденды каждый год, также планируется выплата промежуточных дивидендов при условии стабильного финансового положения. Средняя сумма дивидендов эквивалентна 50% размеру чистой прибыли «Северстали» и её дочерних предприятий. Чистая прибыль указывается в консолидированной финансовой отчетности ПАО «Северсталь».

Выплата дивидендов в 2018 году — мнение эксперта, видео:

Северсталь – один из ключевых налогоплательщиков России, в свое время сумел выдержать падение стоимости своих акций. Также на своем официальном веб-ресурсе severstal.com компания предоставляет открытую информацию о стоимости акций, доходности, дивидендах, аффилированных лицах. За последние пять лет размеры дивидендных выплат возросли на 5-10%. В 2016 году размер дивиденда на 1 акцию составлял 41,69 руб, в 2017 году – 48, 19 руб.

Акции Северсталь. Стоит ли инвестировать?

ПАО «Северсталь» — российская вертикально интегрированная сталелитейная и горнодобывающая компания, владеющая вторым по величине сталелитейным комбинатом России и рядом активов за рубежом.

Занимает 37 место в мире по объему производства

Северсталь: история компании

Появление компании датируется 1955 годом, когда начал работу Череповецкий металлургический комбинат и был получен первый череповецкий чугун.

Через три года, в 1958, завод произвел первую череповецкую сталь, и еще не остывший слиток прокатился по городу в праздничной колонне.

На заводе производили листовую и сортовую сталь, электросталь, а также предметы народного потребления — эмалированную посуду.

В 1993 году предприятие Череповецкий металлургический комбинат было акционировано, а позже приватизировано.

С этого момента начинается активное развитие АО “Северсталь”: в ее состав вошли предприятия, связанные с производством метизов, труб большого диаметра, добычи угля, железной руды и других минералов.

Под конец нулевых Северсталь приобрела активы даже в США и Канаде. Правда проекты оказались неудачными и позже пришлось от них избавиться, зафиксировав убытки.

Северсталь: суть бизнеса

В любом случае, из одного сталелитейного завода Северсталь превратилась в полноценный вертикально-интегрированный холдинг.

Это означает, что компания владеет активами для осуществления всей производственной цепочки — от добычи руды, до изготовления металлопроката.

Такая бизнес модель естественным образом защищает компанию от сезонных колебаний цен на сырье и помогает поддерживать высокую для отрасли рентабельность. По заявлениям самой Северстали у компании самая низкая себестоимость производства стали в мире.

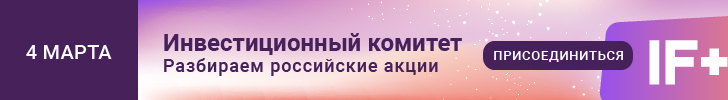

Добычей сырья занимается производственный дивизион “Северсталь Ресурс”. Он практически полностью покрывает потребность компании коксующемся угле (на 80%) и в железной руде (на 130%), а также продает сырье внешним клиентам.

Все активы дивизиона расположены в России, а большая часть добываемых ресурсов приходится на железорудные окатыши:

Рис.1 Соотношения добываемых ресурсов дивизионом “Северсталь Ресурс”

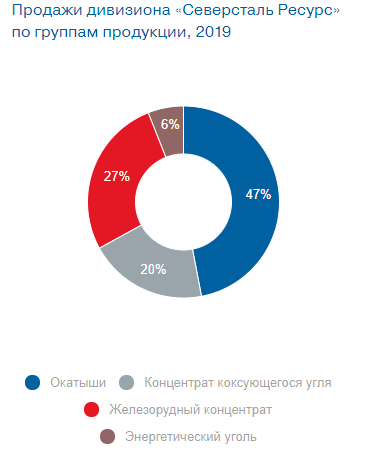

Собственно производством готовой продукции занимается “Северсталь Российская сталь”

Специализируется дивизион на изготовлении стального проката для строительной отрасли:

Рис. 2 Продажи готовой продукции по отраслям. 57% продаж приходится на строительный сектор.

А примерно половина всех продаж приходится на горячекатаный прокат. Это важно понимать для отслеживания динамики цен.

У компании много производственных мощностей, но ключевой актив — ,конечно, Череповецкий металлургический завод, который является одним из самых рентабельных металлургических предприятий в мире.

Помимо этого, Северсталь владеет различными логистическими, сбытовыми и сервисными предприятиями по всей стране и за рубежом (В Европе, Украине, Беларуси)

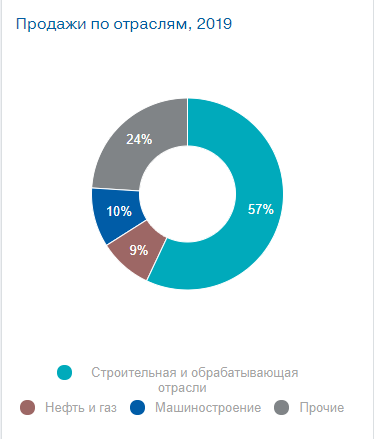

Продажи осуществляются как на внутреннем рынке, так и за рубежом.

В первом квартале компания сумела довести экспортную выручку до 45%:

Рис.3 Динамика соотношения экспортной выручки и продаж на Российском рынке. Сейчас компания пытается работать на экспорт

А во втором квартале ожидается рост доли экспорта до 48-50%, причем большая часть экспорта приходится на Европейский рынок.

Переориентация продаж связана с серьезным падением спроса на отечественном рынке, а также проводится с целью извлечения большей выгоды от девальвации рубля.

Для экспортеров, как известно, девальвация — фактор положительный, поэтому грех этим не пользоваться. Таковы уж особенности Российской экономики в кризисные периоды.

Теперь немного про расходы и высокую маржинальность бизнеса.

Большая часть расходов дивизиона “Российская сталь” приходится на закупку материалов — сырья. Как мы знаем, это сырье почти полностью обеспечивается “Северсталь Ресурс”.

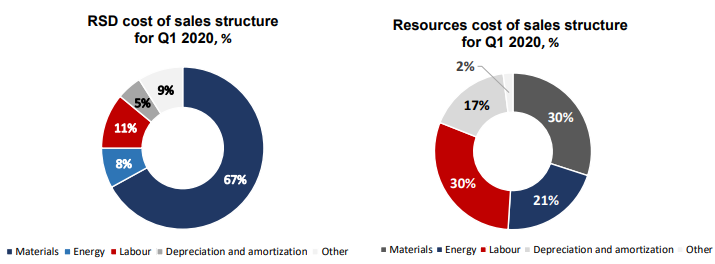

Рис.4 Соотношения затрат двух дивизионов. 67% всех расходов “Российская сталь” составляет закупка сырья.

Получается, что если при неизменных или даже снижающихся ценах на готовую продукцию цены на сырье растут, то “Российская сталь” теряет в маржинальности, но “Ресурс” наоборот прибавляет.

Примерно такую картину мы наблюдали в первом полугодии 19 года, и для Северстали это проблемой не стало. Поэтому, еще раз отметим, что вертикальная интеграция позволяет компании показывать наибольшую в секторе маржинальность и является важным конкурентным преимуществом.

А теперь собственно о ценах на сталь. Ни для кого не секрет, что проблемы для сталеваров начались уже в 19 году. Все-таки сектор циклический, а значит мы не можем наблюдать постоянного роста спроса на продукцию:

Рис. 5 Отпускные цены на сталь. Снижение началось уже в 2019 году. Цены на горячекатаный лист упали на 10%

В первом квартале 20 года ситуация еще усугубилась. У Северстали средняя цена реализации всей стальной продукции снизилась на 6% к предыдущему кварталу.

Как это отразилось на финансах компании?

Северсталь: финансовое положение

В первую очередь страдает выручка. Цены снижаются, объем продаж не растет, денег компания зарабатывает меньше.

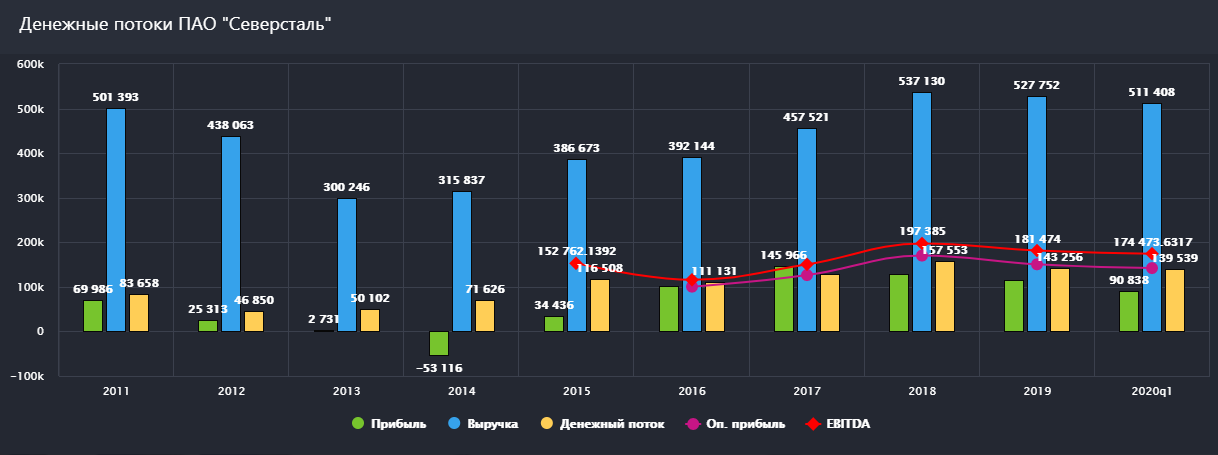

Видим плавное снижение показателей в 2019 году и в 2020 TTM:

Рис. 6 Денежные потоки Северстали. Слабые показатели прибыли в начале десятилетия связаны с наличием неэффективных зарубежных активов

Если посмотреть на данные за весь период представленный на графике, то видим что динамика не особо позитивная, в 2014 наблюдался убыток, а выручка за 2018 и 2019 года едва превышают выручку за 2011 год.

Это связано с тем, что в 14 году компания окончательно распродала свои неэффективные активы за рубежом и начала работать над повышением рентабельности своих проектов и вложений.

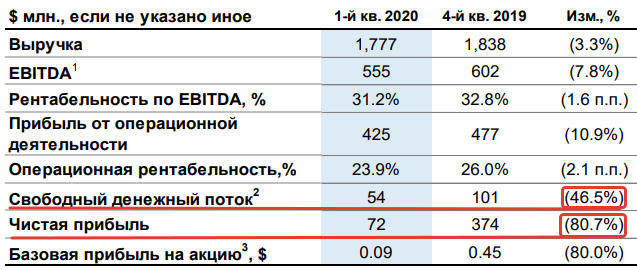

Падение выручки влечет за собой снижение остальных показателей, но особо сильно бросается снижение FCF и чистой прибыли в сравнении с результатами прошлого квартала:

Рис. 7 Результаты деятельности за первый квартал 2020 года. При снижении EBITDA на 7,8% рентабельность EBITDA держится на отличном уровне.

Чистая прибыль составила 72 млн., что на 80,7% меньше чем в прошлом квартале. Связано это с пересчетом баланса задолженности, номинированного в долларах — то есть это бумажный убыток, а не какие-то проблемы с бизнесом.

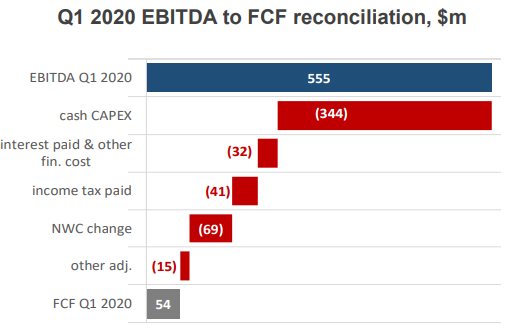

FCF по сравнению с 4 кв. снизился на 46,5%, а по сравнению с 1 кв. 19 года вообще на 86%.

Напомним, что FCF представляет собой операционный денежный поток (все те деньги, что реально поступили в компанию) за вычетом капитальных расходов (тех денег, что компания направила на инвестиции).

Так вот, начиная с 19 года Северсталь принялась наращивать CAPEX, что разумеется привело к снижению FCF, особенно сейчас когда операционный денежный поток падает, а кап. затраты остаются на достаточно высоком уровне:

Рис. 8 Факторный анализ свободного денежного потока. Немалое влияние на снижение показателя оказала увеличившаяся потребность в оборотном капитале (NWC change)

Изначально компания планировала направить 1,7 млрд. долларов на CAPEX в 2020 году, но в связи с кризисом было принято решение снизить сумму на 15% до 1,45 млрд., но сохранить по мере возможности дивидендные выплаты.

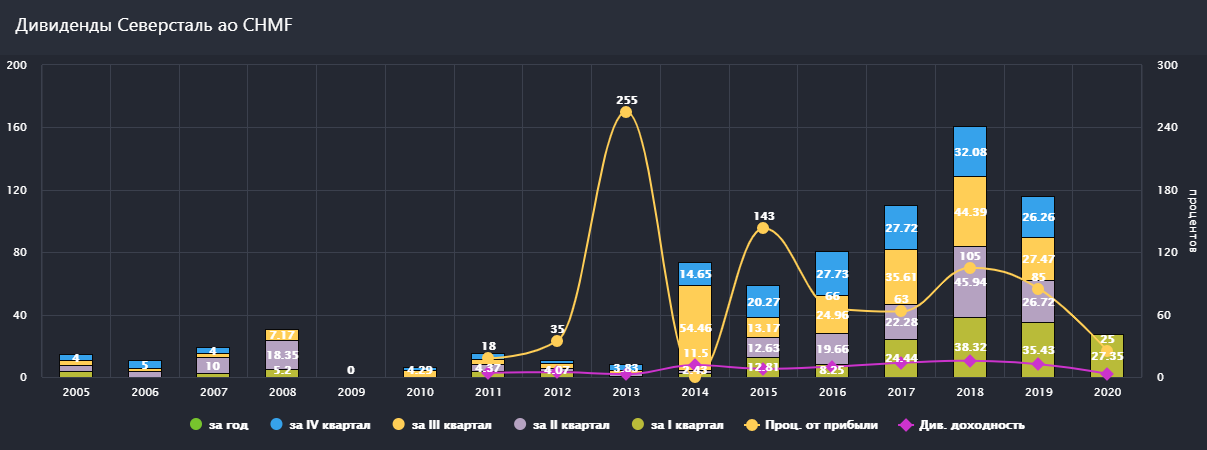

Согласно див. политике менеджмент направляет весь FCF на дивиденды, если Net Debt/ EBITDA держится ниже единицы. При превышении этого значения выплаты будут определяться уже скорректированной чистой прибылью — проще говоря будут срезаны.

По результатам 1 квартала показатель находился на уровне 0,57 и компания направила и уже выплатила 27,35 руб. на акцию, что эквивалентно 307,5 млн. долларов.

Очевидно, что деньги пришлось брать из долга или кубышки, ведь за первый квартал FCF составил всего 54 млн. долларов. Это в свою очередь увеличивает Net Debt/ EBITDA примерно до 0,66 и все еще позволяет направлять весь FCF на выплаты.

За 2019 год компания выплатила 115,88 рублей, а за последние 12 месяцев 107,8 руб. на акцию:

Рис. 9 Дивидендный выплаты Северсталь. Платят ежеквартально, последняя отсечка была совсем недавно — 11 июня.

При текущей цене в 877 руб. див. доходность составляет 12,3% годовых

И еще пару слов про кап. затраты. Приличная их часть будет направлена на увеличение самообеспеченности углем, то есть усиление вертикальной интеграции, а средняя внутренняя норма доходности по ожиданиям менеджмента будет составлять 30%.

При такой рентабельности увеличение кап. затрат — положительный фактор для бизнеса, а следовательно, и для акционеров

Ситуация в секторе

Долгосрочно — без стали никуда

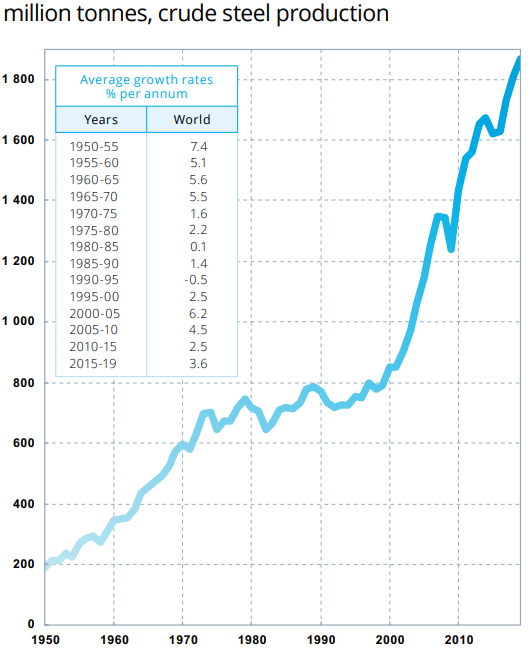

Спрос на сталь скорее всего продолжит расти. Материал почти полностью подлежит переработке, что важно в свете все большей заинтересованности общества и государств в устойчивом развитии, а сфера применения стали постоянно расширяется.

В период с 15 по 19 года средние темпы роста производства стали составили 3,6%:

Рис. 10 Рост мирового производства стали. Отрицательный показатель наблюдался только в 90-95 годах.

Краткосрочно — неопределенность сохраняется

В 2019 году сектор находился на дне производственного цикла. Кризис усугубил ситуацию и разрушил надежды на скорое восстановление

Аналитики ожидают, что мировой спрос на сталь начнет плавно реабилитироваться в третьем квартале, но по итогам года все-равно сожмется на 6,4%. Китайский рынок восстановится быстрее всех, а вот Европейский и Российский рынки, куда идет большая часть продаж компании, будут аутсайдерами в этом восстановлении.

Тем не менее строительный сектор, куда приходится большее потребление стали держится хорошо. Больше всех пострадала автомобильная промышленность.

Менеджмент Северстали заявил, что поставки во втором квартале сократятся всего на пару процентов, но выручка окажется под серьезным давлением в связи с падением цен на продукцию.

Подведем итоги:

- Северсталь — самая эффективная компания в секторе. Конкурентное преимущество — вертикальная интеграция.

- Платит высокие дивиденды, впрочем как и другие компании в секторе.

- Пока что проходит кризис с полной загрузкой мощностей, а весь сектор начинает плавно восстанавливаться.

Против:

- Неопределенность сохраняется. В случае серьезных новых волн пандемии плавное восстановление может прерваться

- Это в свою очередь приведет сокращению FCF и срезанию дивидендов.

Инвестируя в компанию, нужно быть достаточно осторожным. Пока все складывается лучше ожиданий и у Северстали хватает сил преодолеть кризис, но если мы увидим новые волны заражений, а заводы остановят свое производство высокие дивиденды могут быстро испарится.

Источник https://investyb.com/aktsii-severstal-gde-kupit-stoimost-tsennyh-bumag/

Источник https://investfuture.ru/articles/id/aktsii-severstal-stoit-li-investirovat

Источник