ТОП к покупке на российском рынке – выбираем лучшие акции на ММВБ

Здравствуйте, дорогие друзья. На российском рынке торгуются акции десятков крупных компаний, но распылять внимание на все бумаги нет смысла. Для торговли желательно отбирать самые ликвидные акции ММВБ, этими бумагами интересуется большинство трейдеров. По этим инструментам нет проблем с волатильностью, также нет недостатка спроса и предложения – всегда есть интерес со стороны продавцов и покупателей.

Скринер акций – не единственный способ подобрать подходящие для торговли бумаги. Есть и другие способы отбора лучших с точки зрения ликвидности акций. На них сегодня и сконцентрируем внимание.

Что такое ликвидность

Термин «ликвидность» произошел от латинского liquidus (жидкий). Применительно к финансовому рынку это означает простоту продажи или покупки актива. Если он востребован, то всегда есть заявки от покупателей и продавцов по цене, близкой к рыночной.

Хороший пример низкой ликвидности – рынок недвижимости. Исключения есть, но в целом квартиру сложно продать быстро без существенной скидки. Та же проблема возникает при работе с узкоспециализированными товарами. Специфические двигатели, прессы и прочее оборудование невозможно быстро продать.

На финансовом рынке представление о ликвидности дает стакан, в котором отображаются заявки продавцов и покупателей на разных ценовых уровнях. В примере на рисунке ниже показан стакан для акций Сбербанка. Это высоколиквидный актив, есть большой объем заявок в обе стороны. Стакан приведен из Квика. Если не умеете работать в этой платформе, пройдите ликбез, как торговать в терминале QUIK.

Для сравнения приведу стакан для УК «Arsagera» (российская управляющая компания). Как видите, ликвидность на порядок ниже по сравнению со Сбербанком. К тому же есть явный перекос в пользу продавцов, объем на продажу превышает число заявок со стороны покупателей.

Этот критерий напрямую влияет на торговлю. Если бы трейдер захотел продать 100 акций Арсагеры, то не смог бы сделать этого физически. За счет покрытия существующих заявок на покупку ценных бумаг удалось бы приобрести лишь 67 акций, при этом была бы выбрана вся ликвидность по ценам с 4,06 по 3,97.

Это одна из особенностей реального трейдинга. Торговля ведется не в «Форекс-кухне», где брокер не выставляет ограничения по объемам торгов. По каждой сделке есть реальный контрагент, без противоположной стороны торговать не получится.

Критерии ликвидности

Критерием, характеризующим этот показатель, является free float, на русский язык этот термин переводится как число акций в свободном обращении. Это количество ценных бумаг, торгующихся на бирже. Их может купить любой желающий.

Все выпущенные акции делятся на несколько групп в зависимости от владельца:

- Бумаги, выпущенные в обращение (Shares Outstanding).

- Те, которые эмитент оставил в своей собственности (Company owned).

- Купленные институциональными инвесторами. Считается, что этот тип покупателей формирует долгосрочные портфели, и эти акции не попадут на рынок.

Для расчета показателя free float нужно из общего количества выпущенных ценных бумаг вычесть объем акций, выкупленный инвесторами с целью долгосрочного хранения. Если принять всё количество выпущенных ценных бумаг за 100%, то free float может принимать значения от 0% до 100%. Чем этот показатель выше, тем большей окажется ликвидность.

Основная сложность в расчете этого показателя — необходимость сбора информации об основных акционерах. Эти данные публикуются в разделе «Investor Relations» или документации на сайте компании.

Также free float рассчитывается в информационно аналитических сервисах. Например, на marketscreener.com есть в том числе и акции России, приводится информация по основным акционерам, числу ценных бумаг, структуре бизнеса в целом. Те же данные найдете на finance.yahoo .

Единственный недостаток этих сервисов – в них доступны не все российские компании. Гиганты наподобие Сбербанка и Газпрома, конечно, включены в базу, но сравнительно небольших в мировом масштабе компаний может и не быть. Иногда информация по акционерам и free float обновляется не сразу.

Помимо marketscreener и finance.yahoo есть и аналоги. Отбирать акции для работы можно с помощью finviz.com , financemarker.ru .

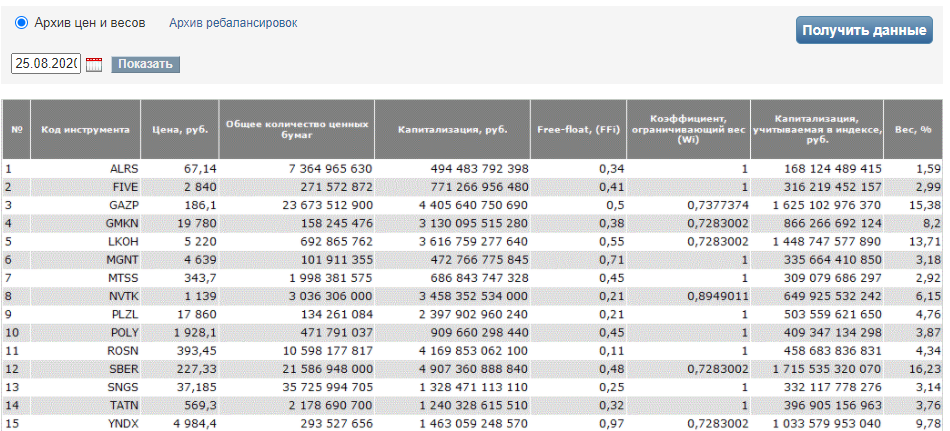

Если интересует исключительно показатель free float, то для крупнейших компаний 1 и 2 уровней его рассчитывает сама Московская биржа. Нужная статистика находится в разделе « Количественные показатели ».

Обратите внимание – коэффициент free float для Сбербанка на ММВБ равен 48%, а на marketscreener.com 47,1%. Небольшие погрешности в значениях этого показателя допустимы. В таблице Газпрому соответствуют 2 позиции, тикер SBER обозначает обычные акции, а SBERP – привилегированные.

Еще один способ оценки ликвидности – посмотреть количество заключенных сделок по акциям соответствующей компании. Эта статистика публикуется на сайте Московской биржи . В левой части экрана в окне с фильтрами нужно выбрать вариант «Итоги», интересующую дату и режим торгов Т+.

В таблице увидите проторгованный за сессию объем, количество заключенных сделок, а также данные по ценам. Если будете работать с первыми 10-20 компаниями, гарантированно не будете испытывать проблем с ликвидностью.

Индекс голубых фишек

Из таблицы в примере выше отбирается пул акций с неплохой ликвидностью. В дальнейшем их можно фильтровать с помощью индекса голубых фишек, в его корзину включены крупнейшие компании на российском рынке. Во вкладке « База расчета » в соответствующем разделе на сайте ММВБ публикуется состав индекса. Если компания проходит фильтр по ликвидности и одновременно включена в корзину MOEX Blue Chips, с ней можно работать внутри дня.

Котировки голубых фишек больше подходят для заработка. На графике нет нелогичных движений, они лучше поддаются техническому анализу.

Графики низколиквидных активов сложнее в анализе. Для них в порядке вещей – штиль в течение нескольких дней или недель, а затем появление свечи с диапазоном, в 20-50 раз превышающим соседние. Так проявляются следы крупных игроков: из-за слабого спроса и предложения при большом объеме покупки или продажи выбирается вся ликвидность и появляется большая свеча. Спрогнозировать появление подобного движения невозможно.

Индекс ММВБ как инструмент для подбора акций

В каждой стране есть как минимум несколько десятков индексов, в корзины которых включаются ценные бумаги компаний. В зависимости от методики и целей их построения одним из критериев отбора может быть и показатель free float, и ликвидность в целом, также учитывается капитализация, динамика торговли ценными бумагами и прочие критерии.

Что такое индекс ММВБ

Это индекс российских акций, его подробный разбор делать не буду, ограничусь лишь указанием основных особенностей:

- Корзина должна состоять из акций как минимум 10 компаний.

- При отборе кандидатов на включение в состав корзины требуется выполнение следующих условий: free float > 10%, в течение последних 6 месяцев до пересмотра состава индекса в 99% торговых дней с бумагами компании должны заключаться сделки, эмитент обязан раскрывать отчетность в международном формате (задержка не более 8 месяцев).

- Рассчитывается коэффициент ликвидности (Liquidity Coefficient), для кандидатов на включение в индекс он недолжен опускаться ниже 15%. Если рассматривается иностранная компания, то допускается значение LC в 1% при условии, что на бирже, где торгуется основной объем, LC > 15%.

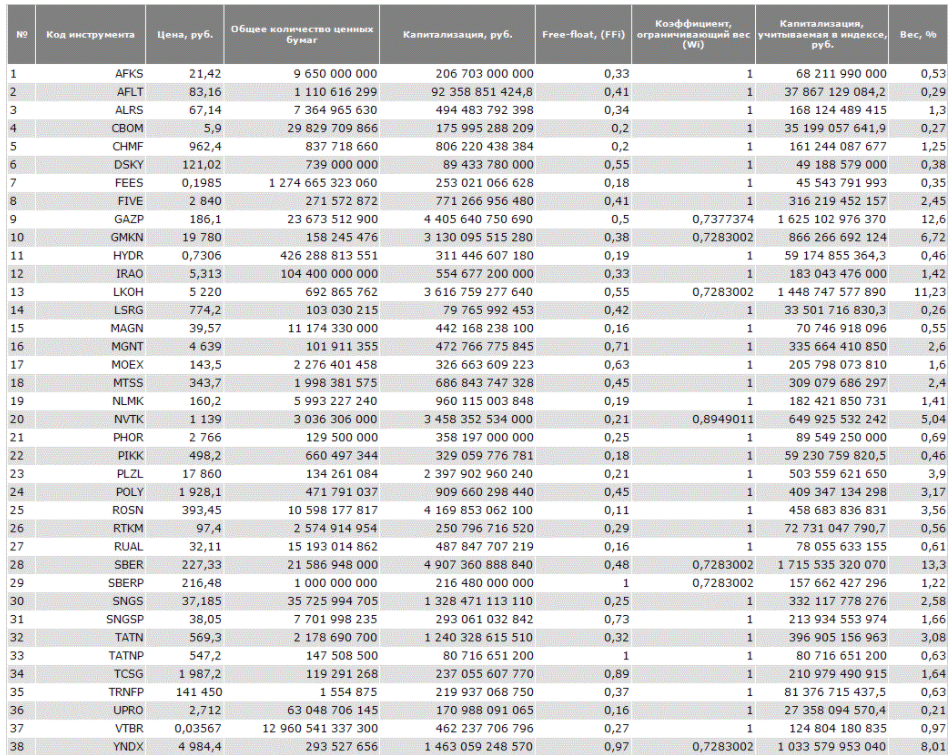

- Корзина индекса Мосбиржи (так он называется с 2017 г.) насчитывает в среднем 50 компаний, но это число может быть и меньше, если ряд кандидатов не соответствует требованиям. На момент подготовки материала корзина насчитывает ценные бумаги 38 эмитентов. В таблице на сайте ММВБ free float приводится в долях единицы.

Состав индекса Мосбиржи регулярно пересматривается. Помимо этого инструмента рассчитывается еще и RTS Index. Если сравнить индекс РТС и ММВБ, разница между ними исключительно в валюте расчета. MOEX учитывает рублевую стоимость ценных бумаг, а РТС – долларовую. RTS Index подходит для ситуаций с резкой девальвацией рубля, корзины при этом совпадают.

Сказанное выше означает, что ММВБ сама при корректировке корзины отбирает лучшие акции. Это можно использовать при подборе торговых инструментов.

Лидеры и аутсайдеры индекса Мосбиржи

Алгоритм расчета построен так, что компании с лучшими показателями по ликвидности и прочим критериям получают больший «вес» в корзине. Вместо ручного расчета числа акций, находящихся в свободном обращении, изучения состава акционеров и прочего анализа можно просто отбирать для работы самые «тяжелые» бумаги, входящие в состав индекса Мосбиржи.

Если отобрать лучшие по «весу» акции индекса, то список будет выглядеть так:

- Сбербанк

- Газпром

- Лукойл

- Яндекс

- Новатэк

- Роснефть

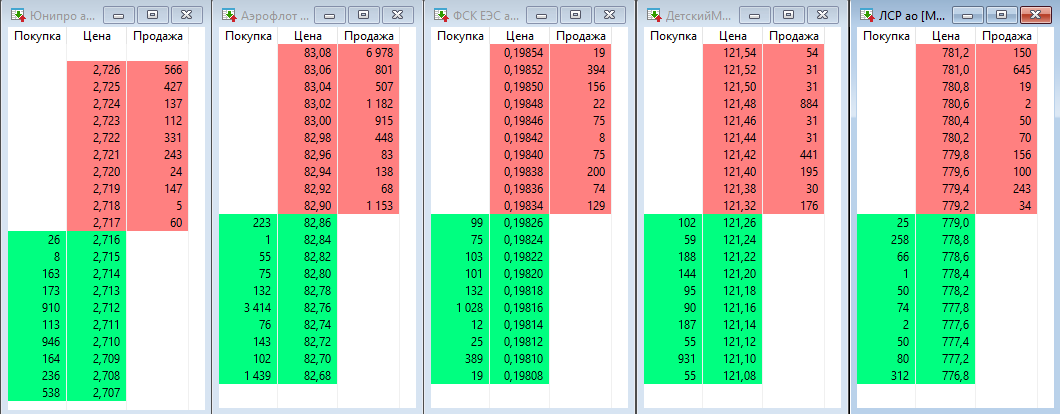

Ниже – стаканы перечисленных компаний. Проблем с ликвидностью нет, торговля ведется активно, рядовой трейдер не будет испытывать проблем при заключении сделок.

Для сравнения отберем худшие по «весу» акции индекса Мосбиржи:

- ПАО «Юнипро»

- Аэрофлот

- ФСК ЕЭС

- Детский мир

- Группа ЛСР

Ликвидность по этим бумагам ниже, это видно по стаканам. Покупатели и продавцы есть, но объемы торговли значительно меньше по сравнению с пятеркой лидеров индекса.

Можете сами убедиться в том, что торги по акциям из «подвала» корзины индекса Мосбиржи идут вяло. Для этого в Квике изучите таблицу обезличенных сделок, информация в нее транслируется в режиме реального времени. Увидите, что по высоколиквидным бумагам совершается на порядки больше сделок по сравнению с аутсайдерами.

То же увидите при оценке вертикальных объемов. Например, за неделю проторгованный объем акций Сбербанка превышает аналогичный показатель по бумагам ЛСР более чем в 50 раз.

Доходность и прибыльность российских акций

Сама по себе ликвидность не означает, что бумага будет расти в долгосрочной перспективе. Если цель – инвестирование, а не активный трейдинг, то нужен хотя бы беглый анализ основных финансовых показателей. Для этого подойдет МСФО отчетность компаний. Прямо в поисковой строке можете вводить запрос типа «МСФО отчет «Название компании».

На сайте компании достаточно сравнить показатели за прошлые годы и текущий. Важно также поквартальное изменение данных. Соотносите статистику с ситуацией в мире. Еапример, во время пандемии коронавируса обвалились и акции ведущих российских компаний, и бумаги эмитентов 2-го и 3-го эшелона.

Дивидендная политика

Дивидендная политика публикуется на сайте компаний. Значимость этого критерия зависит от стиля работы:

- Портфель роста – дивиденды не важны. Более того, компании, направляющие весь доход на развитие и не вознаграждающие акционеров, растут быстрее чем дивидендные аристократы.

- Дивидендный портфель – вознаграждение акционеров критически значимо.

- Активный трейдинг – график выплат нужно учитывать, чтобы не попасть на падение стоимости бумаги после выплаты дивидендов.

Учет глобальных факторов помогает подбирать акции для кратко- и среднесрочного инвестирования. Например, после объявления пандемии ожидаемым был кризис и полная неопределенность на финансовых рынках. В таких ситуациях растут защитные активы – то же золото недавно установило исторические максимумы. Логично было бы вложить фиатную валюту либо непосредственно в желтый металл, либо в акции компаний, добывающих золото.

Также во время пандемии неплохой вариант для вложений – бумаги фармацевтических компаний, задействованных в разработке вакцины. Можно было пойти другим путем и заработать за счет покупки реверсивных ETF на любые акции российских компаний. В начале пандемии на эмоциях рынок сильно падал.

ТОП 10 акций по прибыли

Для удобства возьмем временной отрезок с 2010 г. по 2020 г. График за 10 лет сглаживает импульсные взлеты и падения, давая представление о реальной доходности при инвестировании в акции компаний.

Все перечисленные ниже бумаги входят в состав индекса Мосбиржи:

- Сбербанк вырос на 201,33%, средний годовой рост (CAGR) 20,13%. Дивиденды принесли еще 45,27руб. на каждую ценную бумагу.

- Бумаги Татнефти выросли на 455,16%, CAGR – 45,55%. Дивиденды дали еще 241,9 руб. за акцию.

- Акции Новатэк продемонстрировали рост на 647,84%, CAGR – 64,78%. На каждую бумагу компания выплатила 135,79 руб. в качестве вознаграждения акционеров.

- Черкизово Груп, рост – 230,69%, CAGR – 23,06%. Дивиденды – 453,98 руб.

- Рост ВСМПО-АВИСМА – 265,14%, CAGR – 26,51%. Акционеры получили по 9207,30 руб. на акцию в виде дивидендов.

- Нижнекамснефтехим показал рост на 607,55%, CAGR – 60,75%. Дивиденды – 33,19 руб. из которых более половины пришлось на 2019 г.

- Лукойл – 275,03%, CAGR – 27,50%. Акционеры получили за это десятилетие по 1569 руб. на 1 ценную бумагу.

- Норильский Никель – 364,04%, CAGR – 36,40%. Дивиденды – 8524,64 руб.

- Полюс – 360,43%, CAGR – 30,46%. Акционерам выплачено 985,99 руб. на акцию.

- Северсталь – 276,01%, CAGR – 27,60%. Дивиденды – 614,42 руб.

Реально выйти на среднюю годовую доходность портфеля в 20%, за счет ИИС можно повысить отдачу от инвестиций. Если ранее с ИИС не работали, полезной будет статья, что такое индивидуальный инвестиционный счет.

Как купить ликвидные акции на ММВБ

Инструкция выглядит так:

- Регистрируется счет у брокера (рекомендую БКС или Тинькофф).

- Вносятся деньги.

- Через Квик (БКС) или отдельное приложение (Тинькофф) покупаются ценные бумаги. На медвежьем рынке их можно продать, чтобы заработать на падении. Если цель – не трейдинг, а инвестиции, дождитесь окончания коррекции и входите в рынок. Точки входа можно искать с помощью стандартных приемов, тот же свечной анализ работает и на фондовом рынке, и на Форексе. Начинающим рекомендую статью японские свечи для новичков, в ней этот метод разбирается подробнее.

- При достижении целевых уровней закрывайте сделки встречными позициями.

Откройте счет в Тинькофф инвестициии

Выше – пример простейшей точки входа. Сигнал на продажу получен после ретеста уровня, он подтвержден медвежьим поглощением и дивергенцией на Стохастике.

Работа с индексом ММВБ

В работе трейдер не ограничен только акциями компаний. Зарабатывать можно и за счет того, что изменяется, например, цена акций ММВБ.

Варианты работы следующие:

- Вручнуюскопироватькорзинуиндекса, сформировав инвестпортфель из бумаг соответствующих компаний. Это неудобно и затратно по комиссиям брокера, к тому же придется самостоятельно заниматься ребалансировкой портфеля.

- Инвестироватьв ПИФ от БКС. У брокера есть целый набор паевых инвестфондов, есть отдельный ПИФ под рынок РФ, он называется «Российские акции» и работает с 2004 г.

- Вложить деньги в акции ETF фондов. Хороший вариант – FinEx Russian RTS Equity UCITS ETF с доходностью в валюте выше 4%. Он копирует индекс РТС, но это практически то же самое, что и ММВБ. RTS Index отличается только тем, что в нем учитывается стоимость акций компаний в долларах.

- Торговать CFD. Это простейший вариант работы с индексом Мосбиржи для обычных спекулянтов, предпочитающих активный трейдинг. Доступ к контрактам на разницу дают обычные Форекс-брокеры. Купить индекс ММВБ не получится, CFD – это ставка на то, какой будет цена в будущем.

- Также для активной торговли подходят фьючерсы и опционына индекс Мосбиржи. С ними можно работать через тот же БКС и терминал QUIK.

Индекс МосБиржи (IMOEX) на бирже онлайн

Индекс МосБиржи — ведущий индекс Московской межбанковской валютной биржи (англ. IMOEX, Index Moscow Exchange), который с 2011 года стал применяться для котировки объединенной Московской биржи. Этот показатель является одним из самых солидных в СНГ и Восточной Европе но, будучи прямо зависимым от цен на нефть, отличается нестабильностью.

График курса индекса МосБиржи на бирже онлайн

В 1997 году владельцами ММВБ было принято решение о введении индекса ММВБ, который отражал бы состояние экономики (накачанной нефтяными деньгами). Название откровением не стало — IMOEX, как аббревиатура от Moscow Interbank Currency Exchange. Он был определен в 100 базисных пунктов, датой применения стало 22 сентября, в состав индекса были включены 50 «голубых фишек».

Осень 1997 года подарила индексу ММВБ величайший взлет в истории человечества, к 12 декабря он достиг 1 970.46 пункта. Затем началось катастрофическое падение, остановившееся 05 октября 1998 года у отметки 18.53 базисного пункта. В 1995 году в Москве была создана биржа «РТС – Российская торговая система», которая, к 2011 году, слилась с ММВБ в единую «Московскую биржу».

В апреле 2021 года на российском фондовом рынке значение индекса Мосбиржи обновило исторический максимум и достигло 3611 пунктов. Это случилось из-за того, что рубль был ослаблен в связи с ужесточением Вашингтоном санкций против Москвы, а также ожиданий по введению рестрикций со стороны Евросоюза.

Уже в июне 2021 года Индекс Мосбиржи превысил 3800 пунктов. Наилучшие показатели по росту – у акций компании НОВАТЭК (+3,82%), закончившей строительство всех очередей проекта “Ямал СПГ”. Самые низкие показатели – у компании HeadHunter (-8,05%), это произошло из-за новостей о продаже фондами крупного пакета в рамках SPO.

Сейчас индекс МосБиржи можно считать эталоном борьбы быков и медведей — после каждого серьезного подъема следует предсказуемое падение, и наоборот. Сейчас Индекс продолжает показывать стабильный рост.

Состав индекса МосБиржи

| Эмитент | Доля |

|---|---|

| Газпром, акция об. | 14.82% |

| Сбербанк России, акция об. | 14.01% |

| Лукойл, акция об. | 11.4% |

| ГМК Норильский никель, акция об. | 7.38% |

| Яндекс, акция об. | 7.02% |

| НОВАТЭК, акция об. | 5.1% |

| Роснефть, акция об. | 3.38% |

| Тинькофф, акция об. | 3.09% |

| Полиметалл, акция об. | 3.03% |

| Полюс, акция об. | 2.38% |

| Магнит, акция об. | 1.97% |

| Татнефть, акция об. | 1.86% |

| НЛМК, акция об. | 1.72% |

| Сургутнефтегаз, акция об. | 1.69% |

| Северсталь, акция об. | 1.58% |

| МТС, акция об. | 1.58% |

| АЛРОСА, акция об. | 1.55% |

| Сургутнефтегаз, акция прив. | 1.36% |

| Пятерочка, акция об. | 1.3% |

| Сбербанк России, акция прив. | 1.27% |

| Московская Биржа, акция об. | 1.27% |

| Mail.ru Group, акция об. | 0.95% |

| ИНТЕР РАО, акция об. | 0.92% |

| ВТБ, акция об. | 0.89% |

| ФосАгро, акция об. | 0.79% |

| OZON, акция об. | 0.77% |

| РУСАЛ Плс, акция об. | 0.76% |

| Группа Компаний ПИК, акция об. | 0.65% |

| ММК, акция об. | 0.6% |

| АФК Система, акция об. | 0.53% |

| Ростелеком, акция об. | 0.52% |

| Детский мир, акция об. | 0.44% |

| Транснефть, акция об. | 0.44% |

| Татнефть, акция прив. | 0.38% |

| Аэрофлот, акция об. | 0.37% |

| РусГидро, акция об. | 0.36% |

| Петропавловск, акция об. | 0.36% |

| Head Hunter, акция об. | 0.34% |

| «Россети ФСК ЕЭС», акция об. | 0.26% |

| Globaltrans Investment PLC, акция об. | 0.25% |

| Московский кредитный банк, акция об. | 0.21% |

| Группа ЛРС, акция об. | 0.17% |

| Россети, акция об. | 0.16% |

| QIWI, акция об. | 0.12% |

Преимущества индекса МосБиржи

- завязан на сырьевой сектор и экспорт;

- очень предсказуем;

- судя по пикам взлетов и падений — очень спекулятивен;

- показывает куда меньшее снижение иных фондовых индексов;

- присутствует большинство серьезных предприятий России.

Метод расчета

Расчет стоимости индекса несложен, однако каждый из параметров требует отдельных вычислений, провести которые в ручном режиме, невозможно. Значение рассчитывается как отношение суммарной стоимости (капитализации) всех акций по состоянию на момент расчета индекса к значению делителя, где:

![]()

- In — значение индекса в конкретный момент;

- MCn— суммарная стоимость (капитализация) всех акций в моменте расчета;

- Dn — делитель;

Делитель представляет собой значение суммарной стоимости (капитализации) всех акций на первый день расчета, скорректированное с учетом произошедших изменений базы расчета и начального значения индекса. В первый день делитель был рассчитан по нижеприведенной формуле:

![]()

- MC1 – суммарная стоимость (капитализация) всех акций на дату первого произведенного расчета;

- I1– значение индекса на дату первого произведенного расчета.

При капитализации биржи в первый день расчета (22 сентября 1997 года) равной 240287712872.71 рубля и 100 базисных отметках, делитель был равен 1/100 начальной капитализации — то есть, 2402877128.73. Впоследствии, с учетом различных финансовых процессов, он менялся, и актуальным на сегодняшний день значением является 4 689 729 104.0986.

Суммарная стоимость всех акций в момент расчета значения индекса рассчитывается по формуле, где:

![]()

- N – общее количество акций;

- MCi– капитализация акции.

Стоимость (капитализация) акции «I» рассчитывается по формуле, где:![]()

- Pi– цена акции, выраженная в рублях;

- Qi – общее количество акций одной категории (типа) одного эмитента;

- FFi– коэффициент free-float;

- Wi– весовой коэффициент одной акции (не более 15% всего IMOEX);

- Kn – курс валюты на момент расчета.

Зависимости

- зависит нее только от монетарной политики, но и от санкций;

- зависим от сырьевого сектора;

- падение цены на нефть рушит все котировки;

- велико участие государственных монополий;

- носит спекулятивный характер.

Индекс МосБиржи 10

Из самых ликвидных акций, вне зависимости от котировальных списков, создан индекс МосБиржи 10. Он является ценовым (учитывает только изменение стоимости), и включает бумаги:

- Газпром

- Сбербанк

- Лукойл

- Магнит

- Сургутнефтегаз (простые и привилегированные)

- Норильский никель

- ВТБ

- Роснефть

- ММК – Магнитогорский металлургический комбинат

Индекс МосБиржи 10 рассчитывается как сумма изменения цен акций, включенных в базу расчета, умноженная на значение поправочного коэффициента и деленная на 10. База расчета формируется на основании четырех показателей ликвидности, рассчитываемых в течение квартала на основании объема и количества сделок. Изменения вносятся во второй рабочий день квартала.

Интересно знать

Общая капитализация ПАО «Московская биржа» — площадки, появившейся от объединения ММВБ и РТС — более 49 трлн рублей. В листинге состоят свыше 250 компаний, среди которых стратегические для России «Газпром», «ИнтерРАО», «РусГидро», «Роснефть», «Банк ВТБ», и сама биржа.

Индекс ММВБ 10 начал рассчитываться 30 декабря 1997 года, когда был определен в 100 базисных пунктов. Как и «старший брат», индекс ММВБ, к 1998 году он показал сильнейшее падение, достигнув в октябре 18.17 базисных пункта. После этого быки взяли инициативу в свои руки, и к маю 2008 года ММВБ 10 равнялся 3 521 пункту. Следом — падение до 1 144.71 и взлет к 2011 году до 4 085.66 пункта.

![]()

При расчете ликвидности акций с первых дней использовались прозрачные и реальные показатели:

- K — количество акций;

- Fi1 — количество торговых дней, в которые совершались сделки с условной акцией в течение квартала;

- Fi2 — количество сделок с акцией в течение квартала;

- Fi3 — объем торгов акцией за квартал;

- Fi4 — количество участников торгов, заключивших сделки с акцией в квартале;

- F1max, F2max, F3max, F4max — максимальные значения критериев Fi1, Fi2, Fi3, Fi4 соответственно.

Совокупная стоимость индекса МосБиржи 10 рассчитывается по формуле, где:

![]()

- In – значение индекса на момент расчета;

- Pi– цена последней сделки, совершенной с акцией, входящей в базу расчета;

- Pi0 – цена последней сделки, совершенной в последний торговый день последнего месяца предыдущего квартала с акцией, входящей в базу расчета (при расчете индекса в любой торговый день квартала, кроме первого). Или: цена последней сделки, совершенной в последний торговый день последнего месяца, предшествующего предыдущему кварталу, с акцией, входящей в базу расчета (при расчете индекса в первый торговый день квартала);

- k – поправочный коэффициент (рассчитывается отдельно).

Для расчета индекса используется значение 18:00 30 декабря 1997 года по московскому времени (дата первого произведенного расчета):

- значение индекса (I1) = 100;

- значение поправочного коэффициента k0 = 100.

Подводя итог

У Московской биржи, помимо группы индексов, есть показатель RTS Index, «доставшийся» от слияния в 2011 году. Они идут различными курсами и показывают разнонаправленные колебания: к примеру, индекс РТС может показывать падение, тогда как индекс МосБиржи растет.

До сентября 2012 года изменение акций-участников проходило дважды в год, 25 апреля и 25 октября. С того момента сроки были сдвинуты с целью унификации с индексом RTS Index — состав меняется 16 марта, июня, сентября и декабря.

Работа с индексами — главный навык любого трейдера постсоветского пространства. Будучи достаточно спекулятивными, эти индексы понятны, прозрачны и предсказуемы. Огромный объем информации по движению акций, инсайда, официальных и неофициальных заявлений от лица компаний-участников, делает работу с группой индексов MOEX весьма интересной.

/rating_on.png)

/rating_on.png)

/rating_on.png)

/rating_on.png)

/rating_half.png) (15 оценок, среднее: 4,60). Оцените, пожалуйста, мы очень старались!

(15 оценок, среднее: 4,60). Оцените, пожалуйста, мы очень старались!

Что может случиться, когда Мосбиржу откроют. Эксперты о первом дне торгов

Пока российские акции на Мосбирже не торгуются, они падали в Лондоне

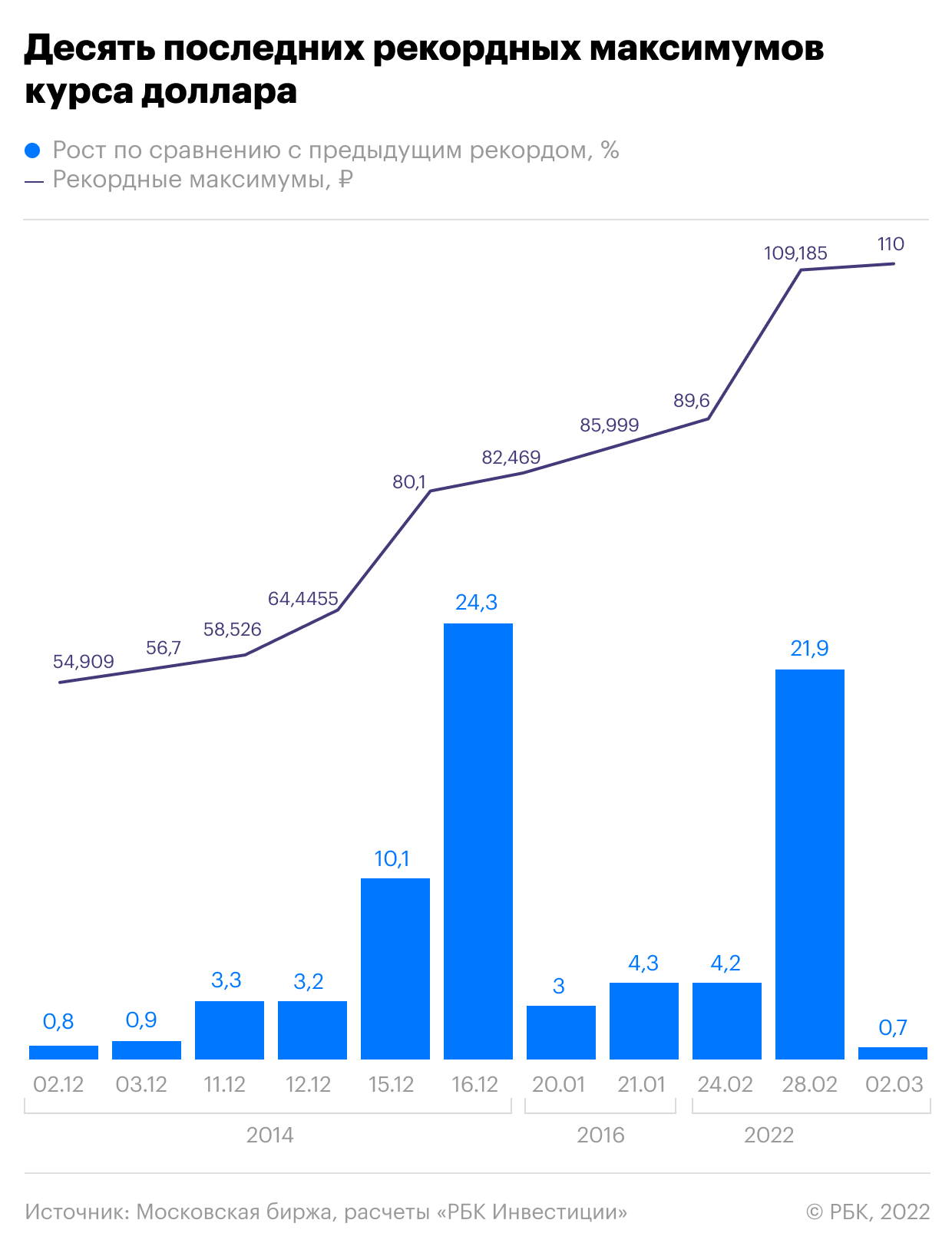

В день объявления специальной военной операции в Донбассе — 24 февраля — падение индексов Мосбиржи и РТС стало рекордным за всю историю российского рынка. Они обвалились на 40–45%. На следующий день индексы отыграли часть падения. Однако с 28 февраля торги на фондовом рынке Мосбирже не проводятся.

Сильное давление на бумаги оказывают не только новости о спецоперации, но и новые санкции. «Заметно добавила нервозности перспектива ухудшения экономической ситуации после объявления антироссийских санкций», — отметили в центре аналитики и экспертизы ПСБ. Американские биржи NASDAQ и NYSE приостановили торги бумагами российских компаний из-за санкций против России, но какое-то время они продолжали торговаться на Лондонской бирже (LSE).

В понедельник, 28 февраля, старт торгов бумаг российских компаний на LSE стал обвальным. Больше всего пострадали основные голубые фишки . В частности, расписки «Сбера» рухнули на 75%, а бумаги «Газпрома» — на 60%. Торги 2 марта также начались с обвала российских бумаг. Расписки «Сбера» вновь пострадали больше всего — рухнули на 95%, до $0,01, минимального уровня за всю историю.

Однако на следующий день, 3 марта, Лондонская биржа объявила о приостановке допуска российских бумаг к торгам, и сколько это продлится — неизвестно. В списке указаны расписки таких компаний, как «Сбер», «Газпром», «Роснефть», «Северсталь», VK и ряд других.

Банк России запретил российским брокерам продавать ценные бумаги по поручению иностранных клиентов. Правительство решило юридически ограничить выход иностранных инвесторов из российских активов. Помимо этого, иностранцы, которые владеют российскими бумагами, не смогут получать дивиденды по акциям и купонные выплаты по облигациям. Кроме того, Минфин объявил, что в 2022 году направит до ₽1 трлн из Фонда национального благосостояния (ФНБ) на покупку акций российских компаний.

Что может случиться, когда Мосбиржу откроют

«В пятницу, 25 февраля, капитализация российского рынка снизилась до $150 млрд, а с его открытием, скорее всего, упадет еще больше», — полагает старший аналитик «Атона» Михаил Ганелин.

«Пока резкое снижение рынка акций на открытии выглядит наиболее вероятным», — считает ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

Однако, по его мнению, падение вряд ли окажется таким же масштабным, как за последние дни в Лондоне, где инвесторы продавали по любым ценам. Сыроваткин считает, что свою роль могут сыграть меры поддержки со стороны властей и удачно выбранный момент для возобновления торгов.

«Рынок может разделиться на группы. Если пока не будет присутствия на рынке Минфина с триллионной программой, то сильнее остальных могут упасть акции банковского сектора. Экспортеры, которых не затрагивают санкции, могут даже вырасти на фоне девальвации», — полагает Василий Карпунин, начальник управления информационно-аналитического контента «БКС Мир Инвестиций».

Главный аналитик ПСБ Владимир Соловьев полагает, что первый день торгов будет волатильным для российского фондового рынка, а срабатывание маржин-коллов может подтолкнуть акции российских компаний вниз. Однако затем у российского рынка есть все шансы вырасти, считает эксперт. В условиях повышенной инфляции и девальвации национальной валюты акции, особенно отдельных экспортных компаний, — один из наиболее выгодных инструментов. Это показывает опыт Турции, Аргентины и других стран, рассказал Соловьев.

«Поэтому при первых признаках стабилизации резиденты могут начать активно скупать активы, опасаясь дальнейшей девальвации валюты», — отметил он.

Как на рынок может повлиять исключение из индексов

Руководитель отдела индексных исследований MSCI и председатель комитета по индексной политике Димитрис Мелас заявил Reuters, что российские акции могут исключить из состава индексов MSCI. По его словам, российский фондовый рынок «непригоден для инвестиций» после введения санкций против России и ограничений ЦБ на сделки иностранных инвесторов. Он отметил, что компания немедленно начнет консультации с инвесторами.

MSCI (Morgan Stanley Capital International) — аналитическое агентство, которое рассчитывает индексы и предоставляет исследования рынков. В частности, оно формирует индекс российского фондового рынка MSCI Russia. Инвесторы по всему миру используют индексы MSCI для формирования портфелей и биржевых фондов (ETF).

«Вполне вероятно, что российские акции покинут индексы MSCI. Если так произойдет, то значительная часть иностранных инвесторов будут продавцами российских акций», — полагает главный стратег «Атона» Александр Кудрин.

Он напомнил, что, по данным ЦБ, примерно 50% российских акций в свободном обращении было в руках нерезидентов. «Я думаю, что в реальности эта цифра больше. Представим, что все эти инвесторы станут продавцами. В этом случае стоимость акций будет минимальной», — рассказал Кудрин.

Однако пока в России действует запрет на продажу купленных в стране бумаг иностранцами. По словам Сыроваткина, фонды, которые покупали российские акции и расписки для того, чтобы воспроизводить динамику различных индексов, вероятно, окажутся в непростой ситуации.

Насколько поможет покупка властями российских акций на ₽1 трлн

«Абсолютно правильное решение. Такой подход уже применялся в 2008 году и помог рынку», — считает Ганелин. По его словам, ₽1 трлн (или $10 млрд) — значительная сумма для российского рынка. Если учесть, что выход иностранцев из российских бумаг ограничен, появление игрока с такой суммой поддержит рынок или хотя бы сократит размер падения, полагает аналитик.

Эти меры сместят баланс спроса и предложения на российском рынке акций в пользу покупателей подешевевших бумаг, отметил Станислав Клещев, инвестиционный стратег «ВТБ Мои Инвестиции». «Нерезиденты были постоянными нетто-продавцами российских акций в течение последнего года. Запрет на продажу ликвидирует этот потенциальный перевес предложения», — сказал он.

По его словам, основным игроком на рынке в новых условиях становится внутренний частный инвестор — традиционный покупатель бумаг. «Вероятное начало покупок акций на средства ФНБ — еще один мощный фактор для положительной переоценки акций российских компаний», — считает Клещев.

График покупок пока непонятен, но, скорее всего, ближайшие дни для рынка станут тяжелыми, так что можно допустить, что ВЭБ появится на рынке уже в этот период, отметил Ганелин. «Скорее всего, как и в 2008 году, фокус будет на голубые фишки, особенно на те компании, кому тяжелее всего, например банки. Затем в зависимости от ситуации этот список будет меняться», — сказал он. По словам руководителя отдела анализа акций финансовой группы «Финам» Натальи Малых, на то, чтобы деньги ФНБ дошли до биржи, может понадобиться время.

Карпунин также согласился, что ₽1 трлн — существенная сумма, она соответствует 7,5% от находящихся в свободном обращении акций из индекса Мосбиржи. «Влияние может быть ощутимым, особенно с учетом того, что нерезиденты временно отключены от торгов и ликвидность из-за этого будет пониженной», — полагает он.

Кроме того, поддержка цены акций поможет тем участникам, в том числе банкам, чьи бумаги находятся в залогах по кредитам. То есть самое важное в этих мерах то, что их цель не наращивание доли государства, а увеличение капитализации, отметил Карпунин. Он считает, что информацию о том, какие конкретно акции будут покупаться и в каком объеме, предварительно наверняка раскрывать не будут, чтобы не оказывать влияния на их котировки. «Можно лишь предположить, что, как и в случае кризиса 2008 года, эти меры коснутся в первую очередь бумаг наиболее ликвидных и крупных компаний — голубых фишек», — также согласился эксперт.

Помимо этого, финансовый консультант Наталья Смирнова отметила, что покупка акций «спасает ФНБ от блокировки», так как активы будут размещены в России. Она также полагает, что такие меры могут поддержать рынок. Однако возникает вопрос, насколько поддержка в ₽1 трлн может помочь, если российские акции исключат из индексов MSCI и власти снимут запрет на продажу ценных бумаг иностранными инвесторами.

Сыроваткин же считает, что ₽1 трлн — не очень большая сумма относительно капитализации рынка российских акций, и многое будет зависеть от стратегии использования этих средств. «То есть насколько равномерно по времени и эмитентам станут осуществляться покупки, будут ли они проводиться на спадах или вне зависимости от рыночной ситуации, каким эмитентам и при каких обстоятельствах будет отдаваться предпочтение», — отметил эксперт.

Продавать уже поздно, а торопиться с покупками рискованно

«Акции российских компаний уже так дешевы, что думать об их продаже, если только она не вынужденная, наверное, поздно. Впрочем, это не значит, что они не могут продолжить снижение», — полагает Сыроваткин.

По словам Смирновой, не нужно сразу все деньги вкладывать в российские акции, так как может получиться, что вы инвестируете средства «на некотором подъеме, на позитиве, а потом все опять рухнет». Консультант посоветовала подождать новостей об исключении России из индексов и ясности по запрету на продажу бумаг иностранцами. Соловьев также посоветовал воздержаться от краткосрочных спекуляций, так как волатильность в первые дни торгов останется высокой.

Малых отметила, что давать советы инвесторам сейчас сложно, так как динамика рынка определяется практически единственным фактором — новостями по спецоперации. «Есть высокий интерес розничных инвесторов к акциям, но если и делать покупки, то после стабилизации. «Ножи ловить» точно не стоит, как и использовать кредитные плечи», — полагает она.

Смирнова считает, что российский рынок в целом потенциально интересен, однако есть факторы риска, с которыми можно сейчас столкнуться. Сыроваткин также полагает, что в среднесрочной перспективе соотношение риска и потенциальной прибыли на текущих уровнях выглядит весьма привлекательным, а поддержку рынку может оказать возвращение из-за границы капиталов, которые рискуют оказаться там под санкциями.

Следите за новостями компаний в телеграм-канале «Каталог РБК Инвестиций»

Источник https://guide-investor.com/fondovyj-rynok/top-liquid-mmvb/

Источник https://equity.today/indeks-mmvb.html

Источник https://quote.rbc.ru/news/article/621f8fdc9a79471ac8c0797d