Как торговать акциями через форекс брокера

Форекс – это валютный рынок. Но сегодня брокеры позволяют торговать не только валютными парами, но и индексами, фьючерсами, металлами и другими торговыми фондовыми инструментами. Как брокеры позволяют это делать и как торговать акциями на форексе? Сегодня мы вам расскажем об этом.

Отличия фондового и валютного рынков

Как мы отметили ранее, активы, о которых мы сегодня говорим, торгуются на фондовом рынке. Поэтому для начала разберемся, чем он отличается от валютного. Также эти отличия нужно знать, начинающим трейдерам, которые только задумываются о выборе торговых инструментов, ведь разница между валютными парами и акциями в плане трейдинга есть. Ниже перечислены 3 основных отличия.

Доходность

Форекс может приносить гораздо большую прибыль, чем торговля ценными бумагами. Профессиональные «валютные» трейдеры могут зарабатывать даже по 20–50% в месяц. На такая прибыль считается отличной за год среди прямых инвесторов в фондовые активы.

Из-за возможности заработать больше, новички часто выбирают Форекс, но забывают о других аспектах. Возможность заработать больше связана с повышенными рисками. На FX трейдеры торгуют с плечом, которым практически не пользуются инвесторы на фондовом рынке.

Доступность

Начать работать, имея даже 100 долларов в кармане. Но торговать валютой все-таки доступнее.

У вас есть 100 000 рублей, которые вы хотите инвестировать и решили купить акции. Чтобы диверсифицировать риски, составили портфель из 20 разных активов, в каждую из которых готовы вложить по 5000 рублей.

С некоторыми бумагами вам удастся это сделать. С некоторыми нет. Так как один актив будет стоить, скажем 10 000 рублей. А купить половину нельзя.

На форексе также есть лоты. 1 такой лот равен 100 000 единица базовой валюты. Но в отличие от торговли на фондовом рынке, эти лоты можно дробить на 10 или даже 100 частей, что позволяет войти в рынок с небольшими вложениями.

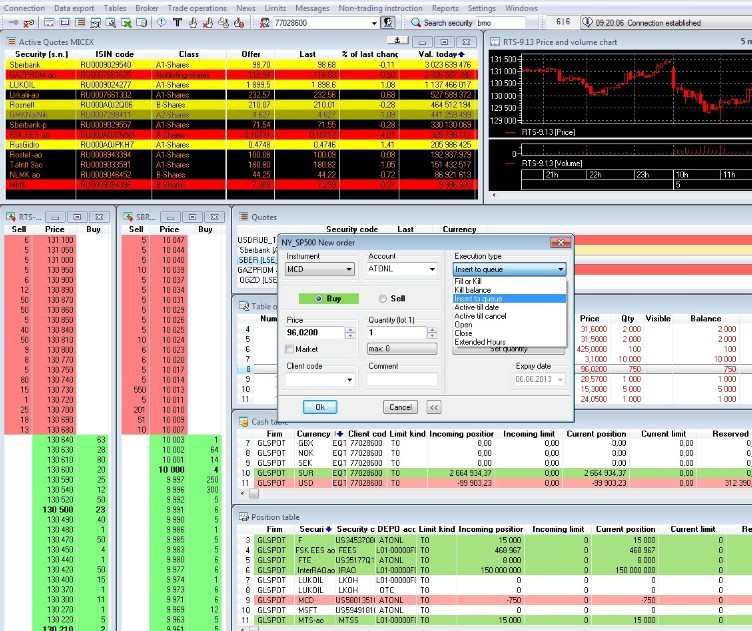

Торговые терминалы

Вы можете за пару часов с нуля научиться работать с терминалом MetaTrader, через который предлагают работать практически все дилеры. Для торговли индексами, облигациями и другими фондовыми рынками приходится работать через торговый терминал Quik. А с ним даже под руководством опытного инвестора придется знакомиться минимум несколько дней. Вот он, кстати, на скриншоте ниже.

Что мы можем сказать в итоге? Торговать не через форекс дилера гораздо сложнее и менее доступно, особенно новичкам. Поэтому попробуйте работать с ценными бумагами у компаний, которые не позволяют покупать ценные бумаги, но разрешают торговать CFD контрактами. Что это такое?

Отличия торговли акциями и CFD контрактами

Ни один брокер не позволяет покупать и продавать акции компаний. Торгуя фоновыми инструментами на платформе дилера, вы покупаете контракты на разницу цен (CFD).

Главное отличие межу этими инструментами – покупая CFD контракт, трейдер не становится держателем ценной бумаги. Он не моет получать дивиденды и рассчитывать на другие возможности инвестора. Однако у CFD контрактов есть и преимущества.

- Возможность торговли с кредитным плечом. Во-первых, это позволяет начать торговать с меньшими вложениями. А, во-вторых, при удачной торговле можно заработать гораздо больше, чем при классическом инвестировании в фондовом рынке.

- Вся торговля ведется в простом терминале MetaTrader или вовсе в браузере. Если кто-то из брокеров и предлагает свою платформу, она все равно гораздо проще в понимании и использовании, чем Quik.

- Зарабатывать можно как на падении, так и на росте цены в зависимости от типа контракта.

Прежде чем торговать через форекс брокера на реальные деньги, советуем попробовать трейдинг на демо-счете. Торговля валютными парами и CFD отличается. Контракты на разницу индивидуальны, поэтому заранее нужно понимать, как высчитывать стоимость пункта, какой залог и т.д.

В остальном же трейдинг CFD контрактами практически е отличается от торговли на валютном рынке форекс.

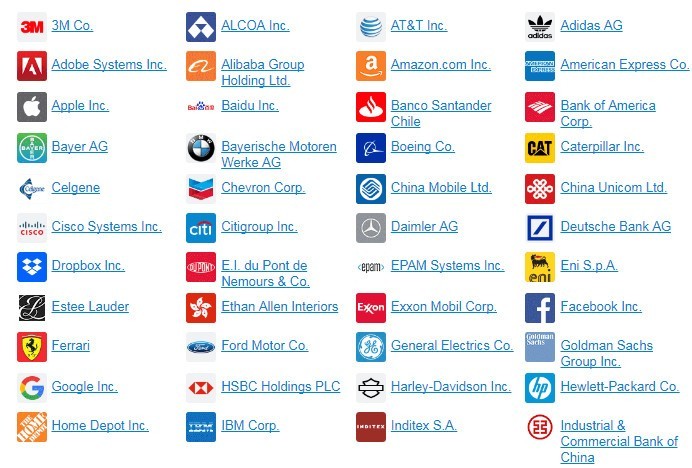

Лучшие брокеры с CFD

Торговать акциями через форекс брокера можно на платформе многих дилеров, но не всех. Кроме того, не каждая платформа позволяет открывать ордера на выгодных условиях. Поэтому далее мы поговорим о 5 надежных компаниях, позволяющих открывать контракты по активам мировых компаний на выгодных условиях.

Grand Capital. Компания позволяет открывать сделки по американским и российским бумагам. Всего 59 инструментов. Вот несколько преимуществ, которые обещает Гранд Капитал:

- Все инструменты доступны в терминале MT4;

- Торговая комиссия составляет всего 0,1%;

- Есть возможность дробить лоты. Минимальный объем сделки 0,01 лота.

Торговля контрактами на разницу цен доступна только на счете Standard и Swap Free.

RoboForex. Позволяет открывать сделки по акциям немецких, швейцарских и американских компаний. В таблице ниже описаны условия работы с CFD п каждой из категорий акций.

| USA Stocks | DE Stocks | Swiss Stocks | |

|---|---|---|---|

| Минимальный депозит | 100 USD | ||

| Комиссия | 0,02 USD за акцию, но не менее $2 | 0,09%, но не менее 2,8 EUR | 0,1%, но не менее 7 CHF |

| Минимальный/максимальный объем ордера | 1/2000 | ||

| Комиссия за перенос позиции с плечом/без плеча | 0%/-7% | ||

| Максимальное плечо по ликвидным/неликвидным активам | 1:20/1:2 | 1:20 | 1:20 |

| Спреды | От 0,01 USD | От 0,000 EUR | От 0,00 CHF |

| Stop Out | 20% | ||

Всего на платформе доступно более 8000 торговых инструментов, с которыми вы можете начать свою работу прямо сейчас.

Forex Club. На платформе брокера доступно 116 акций крупнейших американских, европейских и российских компаний. Торговать ими можно на любом из доступных счетов.

FxPro. Компания позволяет работать на 4 платформах: MT4, MT5, cTrader, Markets. Торговать можно только через MetaTrader 4. Для трейдинга доступны 150 бумаг США, Великобритании, Франции и Германии.

FxPro. Компания позволяет работать на 4 платформах: MT4, MT5, cTrader, Markets. Торговать можно только через MetaTrader 4. Для трейдинга доступны 150 бумаг США, Великобритании, Франции и Германии.

Минимальный контракт – 10, а максимальный – 1000. Дополнительную информацию по каждому активу найдете на официальном сайте FxPro.

Just2Trade. Брокер, принадлежащий крупнейшему финансовому холдингу в России ФИНАМ, позволяет торговать CFD российских и американских компаний. Условия торговли разные.

Торговать бумагами компаний РФ можно с максимальным плечом 1:20 или 1:50 дней и 1:05 ночью. Комиссия за перенос позиции при покупке 20% годовых, при продаже – 11%. Размер лота и минимальная сделка зависит от выбранного актива.

Торговать акциями США можно с максимальным плечом 1:20 днем и 1:5 ночью. Комиссия за перенос при покупке 6%, при продаже 5%.

Торговать акциями через форекс брокера нельзя. Но вы без проблем можете заключать контракты на разницу цен по ценным бумагам и даже с некоторыми преимуществами. Только не забывайте, что перед началом трейдинга на реальные средства, лучше попрактиковаться на демонстрационном счете.

Инвестиции в Форекс – это выгодно, отзывы реальных людей

Денежные инвестиции в Форекс. Что может быть привлекательнее для любого вкладчика? Именно инвестирование в Форекс дает возможность получать довольно приличный пассивный доход, не занимаясь самостоятельной торговлей на Форекс. Но не все так просто, как может показаться на первый взгляд. От ошибок и потерь и здесь никто не застрахован. Чтобы таких ошибок было меньше, не нужно самому изобретать велосипед. Существуют рекомендации по правильному инвестированию в торговлю на финансовых рынках. Они нарабатывались годами многими вкладчиками, работающими в сфере Форекс-инвестирования. Выполняя эти рекомендации можно не только значительно понизить рисковую составляющую, присутствующую в таком инвестировании, но и добиться значительного увеличения собственного капитала.

На сайте tradernew.pro имеется множество материалов о том, как торговать на финансовых рынках. Теперь же мы поговорим о том, как начать инвестировать в Форекс и получать пассивный доход.

Правила инвестирования в Форекс

Прежде чем инвестировать в Форекс необходимо ознакомиться с несложными правилами, соблюдение которых позволит не только уберечь деньги, вложенные в торговлю на валютном рынке, но и принесет вполне ощутимую прибыль.

Наиболее важные правила, о которых должен знать любой инвестор:

-

- Прежде чем вложить деньги в Forex необходимо определиться с брокерской компанией, работающей с ПАММ-счетами. Здесь в первую очередь надо исходить из наличия у данной компании опыта работы с инвестициями, а также положительных отзывов инвесторов, длительное время работающих с данной компанией.

- Обязательным условием успешного инвестирования является диверсификация вложений в различные ПАММ-счета. Распределив капитал между несколькими управляющими трейдерами, демонстрирующими успешность в работе на финансовых рынках, можно не только существенно снизить рисковую составляющую, но и добиться максимального эффекта от вложений.

- Выбирая управляющего ПАММ-счетом, необходимо учитывать особенности его поведения на рынке, специфику торговой стратегии Форекс, которой трейдер руководствуется. Обычно сотрудничество с управляющими, которые ориентируются на консервативные методики торговли, позволяет инвестору быть спокойнее и меньше переживать по поводу сохранности денег, внесенных им в торговлю на Форекс. В то же время управляющие, торгующие в агрессивном стиле, могут принести инвестору немалые денежные средства, но и риск убытков от их торговой деятельности тоже велик.

- Если инвестор рассчитывает на получение серьезной прибыли от своих денежных вложений, то он должен постоянно заниматься реинвестированием определенной части полученных доходов. Следует помнить, что капитал может расти только в том случае, если денежные средства находятся в постоянном движении.

- При недостаточном опыте ПАММ-инвестирования целесообразно ограничивать вложение денег в торговлю на финансовых рынках, инвестируя туда небольшую сумму. По мере того как такой опыт будет накапливаться можно инвестировать в Форекс больше, рассчитывая уже на получение большей прибыли.

- Надо помнить, что пассивный доход хорош только тогда, когда он реально дополняет основной заработок. Не следует ущемлять себя во всем ради того, чтобы как можно быстрее вложить деньги. Форекс-инвестирование и риск идут рядом. Об этом надо всегда помнить. Поэтому инвестировать можно только те деньги, которые не критичны для вас.

- Необходимо помнить о том, что у любого управляющего ПАММ-счетом, каким бы опытом он не обладал, могут случаться спады в торговле, когда вследствие неблагоприятно складывающейся конъюнктуры рынка его счет уходит в просадку. Если такое происходит, то надо сохранять выдержку. Очень часто, и это отмечают многие специалисты, после спада начинается значительный рост депозита, что в свою очередь дает основание инвестору рассчитывать на получение хорошей прибыли.

- После того как вкладчик понял систему инвестирования в Форекс и осуществил первое вложение денег на счет, он должен постоянно работать в этом направлении. Не следует думать, что после получения первых доходов, работа системы досконально изучена. Как правило, по достоинству оценить ПАММ-систему можно только через какое-то время, когда первоначально вложенные денежные инвестиции в Форекс вырастут в несколько раз. Так, начиная с малого, можно добиться определенного финансового благополучия. И все это благодаря системе ПАММ-инвестирования.

Как вложить деньги в Форекс на практике?

У многих потенциальных вкладчиков, которые хотят инвестировать деньги в ПАММ-счета может возникнуть вполне логичный вопрос – как это сделать? Как открыть персональный инвестиционный счет и вложить деньги в Форекс, чтобы они начали приносить прибыль? Ответить на этот вопрос довольно просто, так как сама процедура открытия такого счета не сложная и не требует от вкладчика каких-то особых знаний. Но чтобы лишние вопросы не задавались, и не было никакой путаницы в этом вопросе, попытаемся пошагово пояснить все действия, которые необходимо сделать при открытии инвестиционного счета. Как только будут выполнены все необходимые действия, можно считать, что данный счет готов к работе. Его останется только пополнить денежными средствами и запустить в работу.

Для того чтобы все было предельно понятно, рассмотрим конкретный пример. В качестве такого примера используем ПАММ-сервис, предлагаемый брокером «LiteForex». В других компаниях процедура регистрации таких счетов аналогичная, и может отличаться только лишь какими-то незначительными нюансами.

Пошаговая инструкция по открытию инвестиционного счета.

- Перейдя на главную страницу сайта брокерской компании, первое, что нужно сделать, это выбрать язык, наиболее удобный для пользователя. Для этого в правом верхнем углу сайта выберете тот язык, на котором будет отображаться страница сайта и перейдите на нужную страницу.

- Далее, путем нажатия на вкладку в меню «Инвесторам» сделайте переход на страницу, с которой и начинается процесс открытия нужного нам счета.

- После этого нажмите на кликабельную кнопку «Открыть счет» и переходите к заполнению формы регистрации.

- Когда форма будет заполнена, нажимайте на вкладку «Далее». Сервисом будет сформировано сообщение о том, что «Профиль клиента» был успешно создан и все данные о нем отправлены по адресу, указанному в регистрационной форме.

На этом процесс регистрации в брокерской компании в качестве инвестора завершен. Следующим шагом будет реальное инвестирование. Форекс-трейдеры, работающие с брокерской компанией, предоставят возможность вкладывать денежные средства в их работу на финансовых рынках.

Работа с инвестиционным счетом

После регистрации можно переходить к непосредственной работе в личном кабинете. Для входа в этот кабинет надо использовать те данные счета, которые были высланы по электронной почте. Завершающим этапом будет создание счета инвестора и прикрепление его к ПАММ-счету, который по всем параметрам удовлетворяет инвестора. Здесь следует напомнить, что выбор ПАММ-счета, к которому планируется прикрепить инвестиционный счет, ни в коем случае не должен быть случайным. Перед тем как производить прикрепление необходимо тщательнейшим образом проанализировать работу управляющих, используя для этого все возможности сервиса. Этот выбор будет определяющим, от него напрямую будет зависеть итоговый результат ПАММ инвестирования.

После того как выбор управляющего ПАММ-счетом будет сделан необходимо:

- Прописать в соответствующей форме номер выбранного счета и поставить птичку в клеточке, тем самым давая согласие на условия, оговоренные публичной офертой, после чего нажать на вкладку «Открыть счет».

- В результате в личном кабинете появится информацию о том, что открытый Вами инвестиционный счет прикреплен к конкретному ПАММ-счету.

- Пополнить открытый счет. После этого он сразу же включится в работу, принося инвестору доход. Чтобы сделать пополнение счета надо зайти в личный кабинет Форекс нажать на вкладку «Пополнение» и выбрать тот способ, который наиболее удобен вкладчику для осуществления финансовых операций.

Как инвестировать в Форекс мы разобрались. Если соблюдать основные правила инвестирования, то есть все основания рассчитывать на получение прибыли и значительное увеличение собственного капитала. Когда говорят все форумы трейдеров форекс, что рынок Форекс является одним из самых доходных, то лукавства здесь никакого нет. Но чтобы воспользоваться его преимуществами, необходимо работать с профессиональными управляющими трейдерами. Это не только обезопасит ваш капитал от непредвиденных потерь, но и сделает ваши денежные инвестиции действительно выгодными.

Форекс или акции? Что лучше?

Зачастую начинающий трейдер сталкивается с вопросом. Есть, скажем 100-200 тысяч рублей. Куда податься? Какой рынок лучше? Здесь опытные трейдеры посоветуют 3 варианта: акции, форекс, криптовалюта. И то, и другое и третье сможет дать трейдеру возможность заработка. Чаще трейдеры останавливаются либо на акциях, либо на форексе. В этой статье, мы постараемся ответить – какой рынок более удобен для начинающего трейдера? Вечный вопрос – форекс или акции?

Торговля акциями

Когда вы торгуете акциями, вы покупаете и продаете доли отдельных компаний. Эти акции представляют собой долю в компании. Каждая компания перечисляет свои акции на фондовой бирже, а затем инвесторы покупают и продают акции, используя брокеров в качестве посредника.

Компании как-то развиваются, получают контакты от государства. Либо наращивают свою капитализацию. По этой причине стоимость компании идет вверх или вниз. Таким образом меняется ваш доход.

График Procter&Gamble. Как пример акции

Некоторые компании также выплачивают дивиденды. Дивиденды – доля прибыли бизнеса с которой делятся с акционерами. Дивиденды – это право компании, но не обязанность. Компания может как платить дивиденды – так и не платить. Дивиденды бывают разные (большие и не большие). Таким образом, трейдер может заработать ещё и на дивидендах, помимо спекуляции. Это яркий плюс акции. Трейдер, который спрашивает себя форекс или акции? Должен вспомнить, что на форексе нет дивидендов.

График дивиденальной доходности российских компаний.

Инвестирование против спекуляций

На рынке акций существует такое определение “как справедливая стоимость”. Допустим есть компания ПищТорг и её акция должна стоить 100 рублей. Эта сумма учитывала бы всё: издержки компании, её отчётность, ожидание инвесторов и тд.. Компания может стоить существенно выше или ниже этой стоимости. Компания может стоить 60 рублей. В то время, как её справедливая стоимость – 100 рублей. Многие инвесторы используют ценностный подход, и ищут недооценку у компаний. Они покупают эти акции с расчётом, что они подрастут до справедливой стоимости.

Пример переоценки и недооценки акции. Синяя зона – зона недооценки.

Но, к сожалению, не всем подходит инвестиционный трейдинг. Совсем недавно люди начали пытаться зарабатывать деньги на ежедневных колебаниях рынка, совершая сделки внутри дня. Эти люди называются трейдерами, они стремятся получить прибыль от краткосрочных ценовых движений и не связаны с долгосрочной стоимостью рассматриваемой акции. Инвесторы же наоборот рассматривают долгосрочную перспективу.

Фондовый рынок. Акции

Время торгов.

Акции котируются и торгуются на биржах, таких как Нью-Йоркская фондовая биржа (NYSE), Nasdaq и Лондонская фондовая биржа. Первым и существенным минусом фондового рынка – является время работы. Фондовый рынок не работает круглосуточно.

Время торгов ограничено. Следовательно, трейдер может покупать и продавать только тогда, когда биржа открыта.

Ликвидность акций.

Раздумывая над вопросом “форекс или акции”? Следует помнить о ликвидности. Ликвидность в акциях зависит от компании. Акции в очень крупных компаниях имеют высокую ликвидность, менее популярные акции имеют более низкую ликвидность. Покупка и продажа акций также строго регулируется. На счёте до 2-3 миллионов рублей можно особо не заморачиваться. Счёт больше 3 миллионов? Здесь стоит подумать. Не всегда можно будет зайти в позицию по лучшей цене.

Комиссии на акциях.

В качестве комиссий брокера на форексе – чаще выступает спред. На рынке акций, нужно понимать, что комиссии могут отличаться. Они могут быть как фиксированные (например 100 рублей за 100 акций). Так и от оборота. Например 0,08% от оборота.

Комиссии на фондовом рынке.

Купили 100 акций по 200 рублей. => оборот сделки 100*200 = 20000 рублей. При тарифе 0,08% комиссия составит 16 рублей.

Тарифы могут отличаться от брокера к брокеру и зависят они от величины депозита. Чем больше депозит – тем меньше комиссии.

Кроме того, брокер берёт повышенную комиссию за маржинальные позиции (шорт).

При покупке и продаже, ваша прибыль уменьшается (или убытки увеличиваются) за счет комиссий, взимаемых вашим брокером. Это небольшая цена для долгосрочных инвесторов, но она может иметь большое влияние на трейдеров, совершающих несколько сделок в день. Кроме того, низкий уровень кредитного плеча означает, что торговля акциями требует большего капитала для начала, чем Форекс.

Форекс торговля

Валютный рынок, или Форекс, является крупнейшим финансовым рынком в мире по объему торгов. Только дневной оборот рынка составляет – несколько триллионов. Валюты торгуются в виде пар, причем четыре основные пары – EUR/USD, USD/JPY, GBP/USD и USD / CHF.

Рынок форекс – это ликвидный рынок.

Если у вас большой счёт и вы думаете, что лучше – рынок форекс или акции? Следует выбрать рынок форекс, поскольку там всегда есть возможность исполнить вашу позицию, поскольку это самый ликвидный рынок.

Это одна из причин, почему большинство сделок, совершаемых на рынке Форекс, являются краткосрочными. Высокая ликвидность позволяет трейдерам покупать валюту, удерживать ее в течение всего нескольких минут или часов, а затем продавать снова.

Валюты редко используются в качестве долгосрочных инвестиций, поскольку они не имеют внутренней стоимости.

Участники рынка форекс.

Среднесрочная и долгосрочная деятельность, как правило, включает в себя крупных инвесторов и предприятия. Они хеджируют возможные валютные движения, чтобы уменьшить влияние этих движений на другие инвестиции или деловую активность.

Здесь важно сделать остановку и ещё раз уточнить. Какую цель вы преследуете? Инвестиции или спекуляции?

Выбирайте рынок акций – для инвестиций. Выбирайте рынок форекс – для спекуляций.

Ваши долгосрочные инвестиционные цели легче достичь с помощью фондового рынка или других инвестиций. Поскольку рынок более плавный и привязан к конкретным и понятным явлениям (например отчётам).

Комиссии на форексе.

Чуть выше мы говорили о комиссиях на акциях. Рассуждая о рынке форекс или акции следует рассмотреть и комиссии на форексе. Многие Форекс брокеры не взимают комиссию, но это не значит, что торговля бесплатна.

Эти брокеры делают свои деньги через спред-разницу между ценой bid (что вы получаете за продажу) и ценой ask (что вы платите при покупке). Часто отсутствие комиссии приводит к более широкому распространению, и это необходимо учитывать при оценке вашей потенциальной прибыльности.

На некоторых типах счетов, кроме разницы (бид-аск) спреда, вы платите и дополнительные комиссии. Так или иначе, комиссии на рынке форекс – меньше, чем на фондовом рынке.

Маржинальное обеспечение.

Следует сказать несколько слов о маржинальном обеспечении. На рынке акций, чаще все – ваше плечо составляет 1:1. Вы можете торговать только на свою сумму средств.

В то время, как на рынке Форекс – стандартное плечо составляет 1:100. Это означает, что вам нужно в 100 раз меньше денег, что бы совершать свои позиции. Таки образом, рынок форекс даёт возможно заработать не только на большом счёте за счёт большой ликвидности. Но и позволяет заработать на небольшом счёте, за счёт своих кредитных плеч.

Более того, на рынке форекс всегда существует возможность как купить какой-то актив, так и продать его. Причём сделать это можно одновременно.

Большое кредитное плечо и возможность покупки/продажи без ограничений и сборов – это плюс рынка Форекс.

Другие различия в сравнению с торговлей акций

Время торгов.

Биржевые часы

Биржевые часыВ отличие от биржевой торговли, торговля FX доступна 24 часа в сутки, 5 дней в неделю (или 5 с половиной, если учитывать разницу во времени). В ответе на вопрос форекс или акции, по части времени – лидирует форекс.

Поскольку работа 24 часа в сутки – делает Форекс лучшим выбором для трейдеров с неполным рабочим днем. Которые могут не иметь возможности торговать на крупнейших фондовых рынках в течение дня.

Форекс или акци: делаем свой выбор.

Выбор между Форекс или акции во многом зависит от индивидуального стиля и предпочтений.

Для инвесторов, которые хотят разработать долгосрочную стратегию покупки и хранения, акции являются очевидным выбором. Краткосрочные трейдеры могут выбрать что-то одно.

Форекс является более популярным вариантом – это более крупный рынок, имеет большую ликвидность, доступен в любое время дня и требует меньше капитала для начала работы.

Личные предпочтения и знания также должны играть определенную роль в принятии решений. Многие трейдеры более комфортно чувствуют себя с акциями. Они понимают акции лучше. Совет – торгуйте тот рынок, который понимаете.

Помните – любая торговля это риск!

Все формы инвестиций несут в себе риск, и краткосрочная торговля ничем не отличается. Большинство трейдеров, особенно начинающих, убыточны.

Сборы, которые вы платите (включая спред), могут показаться небольшими, но они быстро растут, в результате чего просто безубыточность требует значительного мастерства.

Некоторые эксперты считают, что 20% трейдеров зарабатывают деньги; другие ставят значение менее 10%. Если вы никогда не торговали раньше, вы должны рассмотреть возможность начать с демо-счета.

Помните: как и во всех инвестициях, вы никогда не должны рисковать тем, что вы не можете позволить себе потерять.

Источник https://binium.ru/kak-torgovat-aktsiyami-cherez-foreks-brokera/

Источник https://tradernew.pro/forex-basics/investitsii-v-foreks-eto-vygodno.html

Источник https://xn—-dtbjkdrhdlujmd8i.xn--p1ai/foreks-ili-akcii-chto-luchshe/