Как купить иностранные акции частному лицу в РФ

Где и как можно инвестировать в акции иностранных компаний? Сколько денег нужно для старта? Почем нынче акции Фейсбука, Кока-колы, Теслы, Амазон или Apple? Как всегда, на выбор рассмотрим несколько способ покупки иностранных акций. Каждый со своими «тараканами» и плюшками.

Вы узнаете полный план действий. От А до Я. Пошаговый алгоритм: от первых действий до покупки акций. Плюс все главные нюансы каждого способа вложений в загнивающий капитализм Запада.)))

Схема фондового рынка

Для тех кто не в теме (кто в теме — смело переходите к следующему пункту).

Акции публичных компаний торгуются на фондовом рынке. Это своего рода огромный мировой базар, где встречаются продавцы и покупатели.

Чтобы туда попасть — нужен доступ. Просто так, проходя мимо по улице, тебя туда не пустят.

Доступ на рынок можно получить через посредника — брокера (банк, управляющую компанию).

Заключаешь с ним договор на брокерское обслуживание. И получаешь право торговать на бирже. Продавать и покупать все что душе угодно. В нашем случае, американские или другие иностранные акции.

Сколько это стоит?

Естественно брокеры работают не за спасибо. Нужно будет отстегнуть им мзду в виде:

Процент от сделки. Хотя процент громко сказано. Средняя по больнице в пределах десятых-сотых процента. По простому, купили акций на 10 тысяч — отдайте брокеру сверху еще . 3 рубля (комиссия 0,03%).

Плата за депозитарий. Одни взимают, другие нет. Помесячные расходы — от 0 до 200-300 рублей с вас будет списываться. Но можно попасть и на более высокую плату. Увеличенную раз так в 5-10.

Способы покупки иностранных акций

Вариантов купить акции частному лицу несколько. Каждый для себя делает свой выбор. Исходя из условий и возможностей.

Условия мы как раз и рассмотрим, чтобы помочь сделать правильное решение.

В составе ПИФов

Паевые инвестиционные фонды формируют пакет акций по определенному принципу или стратегии.

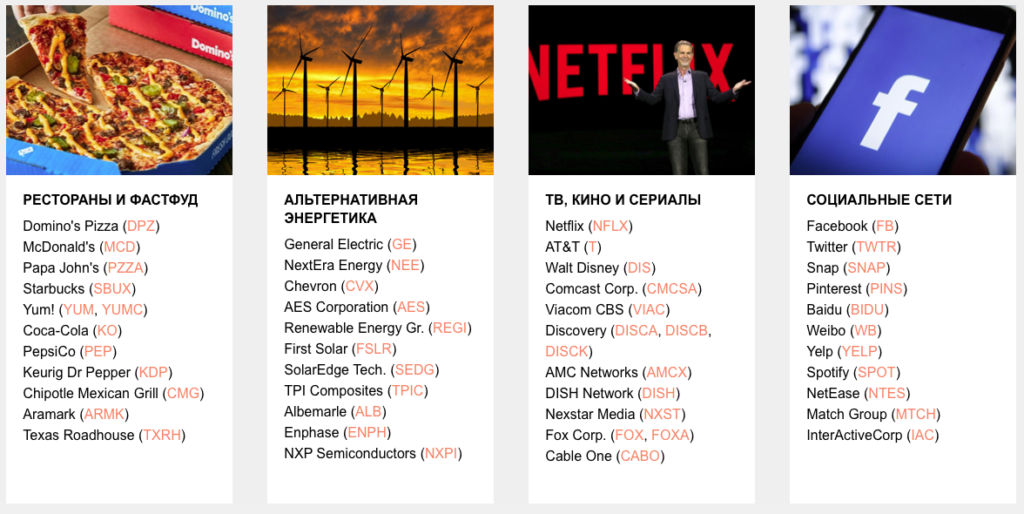

Например, бумаги только одного сектора экономики (финансы, IT). Либо высокодивидендные акции. Или перспективные, с высоким потенциалом роста. Акции биотеха, акции роста, акции стоимости малых компаний, акции золотодобытчиков И многое-многое другое.

Управляющая компания выбирает собственную стратегию в рамках ПИФ. Собирают деньги и инвестируют в фондовый рынок.

Инвесторам доступна покупка части этого фонда в виде паев.

Процесс покупки состоит из заключения договора с УК. И внесением денег на счет.

Остальное сделает за вас УК.

Стоимость одного пая в среднем 1-5 тысяч рублей.

Отлично. Даже думать не надо . подумают многие.

Но как всегда есть неприятные моменты, про которые нужно обязательно знать.

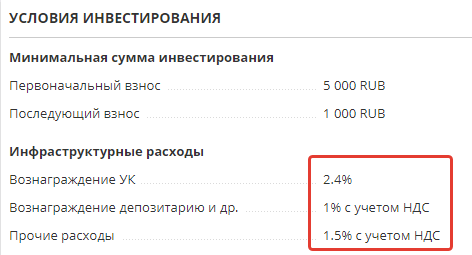

Комиссии ПИФов одни из самых высоких в отрасли.

Ребята из УК хотят 4-5% в год от суммы ваших активов. Это так называемая плата за управление. Если вам «повезет», можете наткнуться на 6-8 и даже 10%.

Важное замечание (многие не осознают этого) — НЕ ОТ ПРИБЫЛИ, а ОТ ОСНОВНОЙ СУММЫ вашего капитала.

Плата не зависит от результатов инвестиций. Получили убыток за год — комиссия все равно спишется.

В итоге получаем двойные убытки.

А если акции за год выросли, комиссия в среднем будет съедать половину прибыли.

Средний результат от инвестиций в ПИФ — общая доходность будет на уровне (а может быть и ниже) обычных банковских депозитов.

Для примера приведу интересный ПИФ от ВТБ — Фонд глобальных дивидендов (ссылка на ПИФ).

Деньги вкладываются в компании, стабильно выплачивающие дивиденды. В России (30%) и в иностранные компании (70%).

Казалось бы все здесь хорошо. УК сама выберет хорошие акции. Добавит их в портфель. И инвестор будет получать свои выплаты.

А теперь фокус-покус:

- По правилам ПИФ — полученные дивиденды не выплачиваются пайщикам. А реинвестируются в стоимость паев.

- Средний уровень дивидендной доходности по подобным акциям в РФ — 8%. Америка и другие страны — около 3,5%. Учитывая соотношение 30/70 — средняя див. доходность будет 4-4,5% в год.

- Размер комиссии фонда за управление составляет 4,9% в год.

Вкладываться в дивидендные акции и отдавать всю (и даже больше) прибыль от выплат на управление. По моему это бред.

Но не все так думают. СЧА фонда растет постоянно. То есть наблюдаем приток новых денег клиентов.

Иностранные ETF на российском рынке

ETF — это аналог ПИФ. Собирается пул из акций. Которые делится на много частей.

И эти части можно покупать-продавать на бирже. По своему функционалу они ничем не отличаются от обычных акций.

Купленный пай ETF отражает вашу долю в общем пироге.

Например. Есть компания Уоррена Баффета — Berkshire Hathaway

Баффет инвестирует деньги в перспективные компании по всему миру.

Покупаем акции компании Баффета и получаем в свой портфель доли этих компаний, пропорционально вложенным средствам.

Аналогично и с ETF.

Главное отличие от ПИФ — это индексное инвестирование.

Пропорции компаний, входящих в ETF строго повторяют фондовый индекс страны.

Хорошо это или плохо?

При активном управлении (как у ПИФ) — доходность напрямую зависит от искусства управляющего выбрать «правильные» акции, которые покажут хороший доход.

Но возможна и обратная ситуация. Неправильный шаг приведет к снижению доходности. Вплоть до получения убытков.

Согласитесь, обидно будет. Когда все вокруг зарабатывают. Рынки растут. Все счастливы и довольны. И только вы, по воле своей УК в минусе. И все из-за неудачного управления вашими финансами. Или по простому, ошибки одного управляющего, «поставившего деньги не на ту лошадь».

Индексные ETF не пытаются выбирать отдельные бумаги (лошадей). Покупается сразу весь рынок.

Мы имеем среднерыночную доходность.

Говоря простым языком.

Покупая ETF, мы не сможем заработать больше, чем растет рынок в среднем.

При активном управлении — мы можем даже не получить и этот средний результат.

На Российском рынке торгуются несколько индексных фондов на ведущие страны мира:

- Америка;

- Китай;

- Германия;

- Япония;

- Англия;

- Австралия.

В составе каждого фонда десятки-сотни компаний с мировыми именами. Для примера, в состав фонда на Америку — FXUS входит более 600 крупнейших акций страны.

Здесь вам и Apple, Google, Facebook. Тесла и Амазон. В общем весь цвет нации и бумаги, про которых вы даже никогда не слышали.

Сколько это стоит?

Взимается плата за владение паями фонда. Также как и у ПИФ.

Но размер комиссии в несколько раз ниже — 0,9% в год.

Сама стоимость одной акции-ETF достаточно консервативна. И составляет 2-5 тысячи рублей в зависимости от фонда.

Покупка доступна у любого российского брокера.

Дивиденды. Деньгами вы их не получите. Реинвестируются внутри фонда.

Биржа Санкт-Петербурга

В РФ есть 2 основных биржи:

- Московская биржа;

- биржа Санкт-Петербурга (СПБ).

На моей памяти Московская биржа уже несколько лет собирается ввести в оборот американские акции. Но все время дата старта откладывается. То на полгода, то на год.

Добавлено январь 2022.

Мосбиржа все таки запустила торговлю иностранными акциями. Ключевое отличие от СПБ — акции на Мосбирже торгуются в рублях (не нужно специально покупать валюту). Но дивиденды по акциям приходят в валюте (долларах и евро).

У нас остается только идти на Питерскую биржу, где торгуются акции иностранных компаний.

Обычному частному инвестору полный список бумаг недоступен. Стоит ограничение в виде статуса квалифицированного инвестора.

Что предлагают обычным смертным?

Акции несколько тысяч крупнейших американских и мировых компаний.

Полный список иностранных бумаг можно посмотреть на официальном сайте.

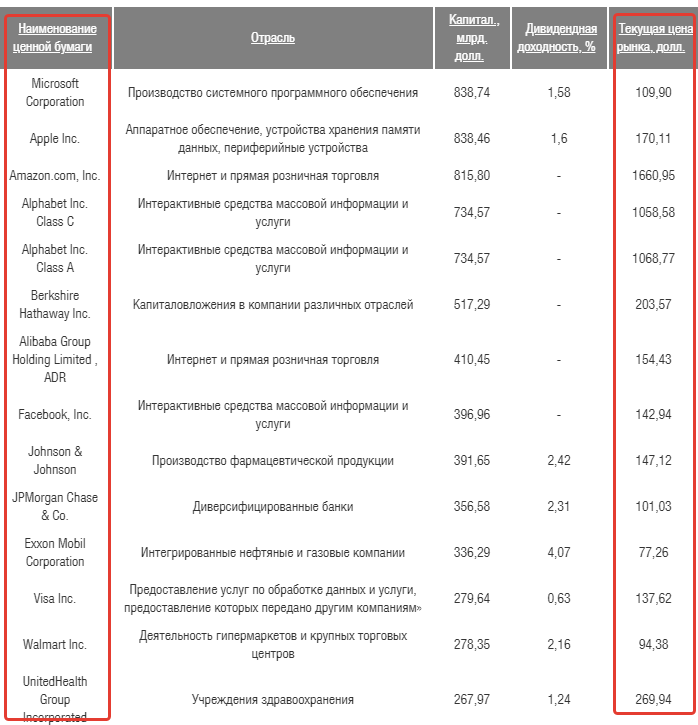

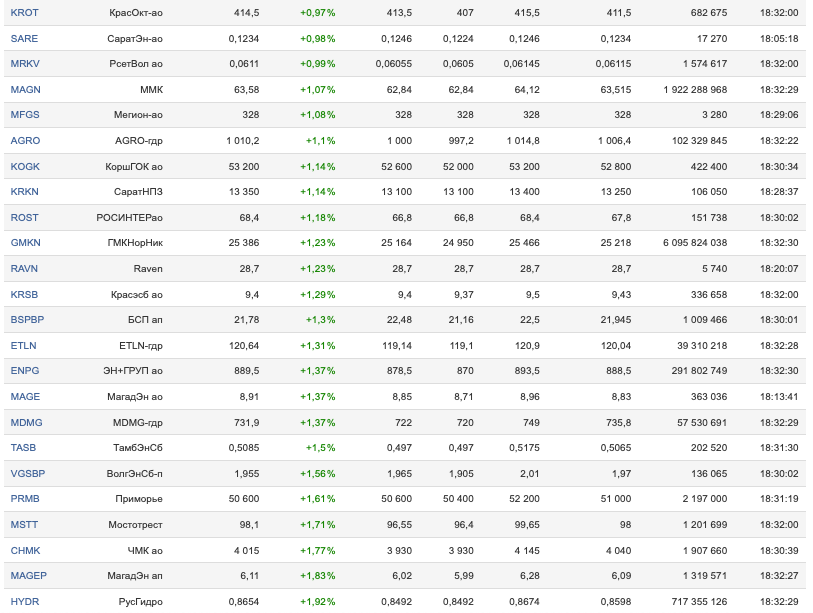

Сколько стоит 1 акция?

На российском рынке акции торгуются лотами.

Лот — это минимальное количество акций для покупки-продажи.

Для примера. Лот для Сбербанка и Газпрома — 10 акций (суммарно около 3 тысяч). Норникель (стоит в районе 20 тысяч) — 1 лот=1 акция.

Стоимость акций американских компаний варьируется от скромных 10-20 баксов, до более $1 000.

Минимальная покупка: 1 лот — 1 акция.

Сколько стоят некоторые акции для примера.

Как получить доступ?

Через российских брокеров.

Но . не все они работают с Питером.

На данный момент доступ на покупку американских акций есть у брокеров:

- ФИНАМ;

- АЛЬФА;

- БКС;

- Открытие;

- Алор;

- и другие.

Кстати, с удивлением обнаружил, в списке нет ни Сбербанка, ни ВТБ.

Список постоянно увеличивается. Актуальный данные можно посмотреть на официальном сайте Санкт-Петербургской биржи.

Добавлено ноябрь 2021.

Со скромного десятка брокеров в 2018 году список расширился до 46. ВТБ уже присутствует, как и почти все топовые брокеры. Но по прежнему нет Сбера.

Как начать покупать акции иностранных компаний на бирже СПБ

Алгоритм действий простой:

- Выбираем брокера.

- Заключаем договор на брокерское обслуживание.

- Вносим деньги на счет.

- Покупаем акции.

ШАГ 1-2 — выбор брокера

Здесь нужно внести небольшие пояснения.

Большинство брокеров позволяют открывать счет-онлайн. Через свой официальный сайт.

Вносим в заявку на открытие все необходимые данные (паспорт, СНИЛС, ИНН) и отправляем на проверку.

В течение 2-3 дней счет будет открыт.

Это, если касается торговли российскими акциями.

Для получения доступа на Америку — дополнительно требуется подписать форму W-8BEN.

А это требует личного присутствия клиента. По крайней мере у брокера Открытие, с которым я работаю, требуют именно так.

Что за зверь такой W-8BEN? И для чего она нужна?

Для исключения двойного налогообложения и общего снижения его размера.

Без подписанной формы с вас будут удерживаться аж 30% с дивидендов. Сравните это со стандартной ставкой в 13%.

Чтобы не обдирать клиентов-инвесторов подписывается форма W-8BEN.

10% с прибыли автоматом удерживается в США. А оставшиеся 3% спишутся в России.

Пока форма не будет подписана, отправлена и подтверждена (из-за бугра) — доступ для клиента на покупку будет закрыт.

Мне делали примерно около 1 месяца. Хотя брокер клялся и божился, что на все про все уйдет максимум дней 10.

ШАГ 3. Вносим деньги

Акции торгуются в долларах. Соответственно нужно иметь баксы на счете.

Вариант 1. Пополнить брокерский счет рублями. И обменять на валютном рынке на доллары. По биржевому курсу.

Валютный счет обычно открывается автоматически. Если его нет, буквально по звонку брокеру открывают доступ к торгам.

Но как всегда у нас есть небольшое препятствие (а для кого то большое) в виде лота.

Купить доллары можно только лотами. 1 лот — $1 000. Не больше — не меньше.

Вариант 2. Найти другой выгодный курс обмена (в банках, обменниках). Потом внести доллары на брокерский счет.

Но здесь мы имеем другие препятствия (куда же без них).

Если обменять, например доллары в одном банке онлайн (в личном кабинете), а потом переводить их брокеру — попадаем на комиссию за переводы. Валютные операции обходятся очень дорого. 5-10 баксов точно отдадите.

Если поменяете наличкой, то придется ехать к своему брокеру или его банку-представителю. Стоять в очереди, вносить деньги через кассу на счет. Хорошо если бесплатно.

В наш век технического прогресса, когда космические корабли бороздят . не очень правильный шаг.

Вариант 3. Так как обычно банк и брокер работают в связке, то обменять рубли на доллары можно в личном кабинете банка и сразу переводить на брокерский счет.

Повезет, если курс обмена будет адекватный. А не как в Сбере. Но в любом случае, он будет хуже биржевого.

Рубль-два с каждого купленного доллара можете потерять.

В итоге: либо выгодно, но с минимальной суммой в 1 тысячу через валютный рынок. Либо с потерями, но любую сумму.

Шаг 3. Покупка акций

Итак деньги на счете. Что дальше? Как покупать акции?

Телефонный звонок. Позвонили брокеру. Прошли идентификацию (обычно это ФИО, номер договора и кодовое слово). И даем поручение на покупку (или продажу) ценных бумаг.

Например. Хочу купить 10 акций Apple. Или купить Disney, Coca-Cola и Microsoft по 20 акций.

А можно сказать: ва-банк, ставлю все на зеро. заверните Амазон на все деньги.)))

Брокер сам совершит сделку на бирже. По текущей рыночной цене.

Проблема в том, что вам необходимо хотя бы примерно знать, сколько стоит та или иная акция. Чтобы банально хватило денег на покупку.

Через мобильное приложение или личным кабинет в браузере. Возможность есть не у всех брокеров. Но они к этому стремятся.

Из личного кабинета выбираем нужные акции. Жмем кнопку «Купить». И . все. Бумаги у вас в портфеле.

Через торговый терминал. Устанавливаем специальную программу для торговли. Настраиваем, разбираемся с функционалом. На это уйдет какое-то время.

Зато можно использоваться различные фишки и более детально анализировать биржевые графики. Выводить необходимую информацию.

Про Дивиденды

Большинство акций, обращающихся на Санкт-Петербургской бирже выплачивают своим инвесторам дивиденды.

Дивидендная доходность не такая высокая, как у Российских компаний. В среднем чуть меньше 2%. Против 6-7% в РФ.

Но не забываем, что это долларовая прибыль.

Дополнительно есть другие плюшки от иностранных компаний, которые лично мне очень нравятся.

Дивиденды выплачиваются в большинстве случаев 4 раза в год. То есть каждый квартал. Это своеобразный американский стандарт.

Из года в год уровень дивидендов повышается. Даже если компания получит в следующем году намного меньше прибыли. Или сработает в минус (убытки). Она будет стараться все равно увеличить размер выплат.

Есть компании которые постоянно, из года в год повышает дивиденды на протяжении 10, 20 и даже 50 лет! Это так называемые дивидендные аристократы.

Сравните с нашим рынком. В один год могут выплатить условно 10 рублей на акцию. На следующий 12 рублей. А на третий и четвертый год вообще отказаться от дивидендов. Или начислить символическое 10-20 только копеек.

Дивиденды зачисляются сразу на брокерский счет. Срок зачисления обычно составляет 2-3 недели. С момента выплаты дивидендов самой компанией.

Тинькофф инвестиции

Выделил этого брокера в отдельный блок. Почему?

Торговать через Тинькофф российскими акциями ужасно дорого. Да и Америкой тоже.

Плата за сделку: 0,03% — тариф обычный против 0,3% у Тинькофф

Разница в 10 раз.

Плюс есть плата за первую сделку в месяце — 100 рублей.

Но у сервиса есть фишка — обмен валюты на валютном рынке. По биржевому курсу.

И самое главное, минимальный размер покупки-продажи . всего 1 доллар.

Условно: можно внести деньги даже в рублях. Купить акции иностранных компаний типа за рубли. По факту произойдет двойная сделка: обмен на валюту (именно необходимой суммы) и только потом покупка акций.

Плата за такую сделку составит 0.6%.

В остальном все аналогично другим брокерам.

В некоторых случаях, (а именно, если нет на руках 1 000 долларов) даже с учетом двойной комиссии — такая схема будет дешевле (и точно проще), чем покупать валюту в банке и переводить на счет брокера.

В среднем, банки накидывают 2-3% сверху от биржевого курса.

Совет. Если решите торговать через Тинькофф инвестиции сразу же подписывайте форму WBN8 (она есть в личном кабинете). Не найдете — напишите в чат. Помогут.

В отличии от других брокеров, Тинькофф разрешает совершать сделки по иностранным бумагам без подписанной формы. Чем вам это грозит думаю вы поняли — 30% налогов. В том числе с дивидендов.

Форму WBN8 мне делали почти 2 месяца. Так что не затягивайте.

Счет открывается дистанционно. В течение 2-3 дней.

Если воспользуетесь ссылкой-приглашением ниже, получите 1 000 рублей на счет.

Иностранные брокеры

В связи с антироссийскими санкциями многие зарубежные брокеры прекратили работу с нашими соотечественниками.

И остался выбор . а практически нет выбора.

Из выгодных дисконтных брокеров остался Interactive Brokers (IB). Наверное самый популярный среди инвесторов из РФ и стран СНГ (еще и самый адекватный по комиссиям).

Брокер дает доступ к фондовым рынкам практически по всему миру. И не только Америку. Европа, Страны Европы и Азии. И много чего другого.

Можно покупать не только отдельные акции, но ETF. Размер комиссий за владение которыми в разы ниже, чем в России.

Основные условия и тарифы:

- Оптимальная сумма для начала — от 10 тысяч долларов. Если вам меньше 25 лет- то хватит $3-х тысяч.

- Минимальная месячная плата: 10 долларов в месяц. Если на счете будет меньше $10K — раскошеливайся на $20 ежемесячно. И 3 доллара — для лиц младше 25 лет.

- Минимальная плата за сделку $1.

Если вы заплатите в месяц за сделки 4 бакса, то в виде ежемесячной абонентской платы останется доплатить 6 долларов (10 — 4).

Из существенных минусов:

- платные валютные переводы для пополнения брокерского счета — $10-15 за транзакцию (как можно переводить бесплатно?)

- платные котировки (да-да, здесь за все нужно платить деньги);

- необходимость самостоятельно заполнять и подавать налоговую декларацию о полученных доходах (ежегодно).

Где лучше покупать акции?

Подведем небольшое резюме вышесказанному (или написанному).

В России или лучше сразу перейти к зарубежному брокеру? Особенно, если речь идет об ETF.

Комиссии за владение ПАЯМИ в несколько раз ниже (условно 0,04 против 0,9%). Угадайте где? (На СШ.. начинается, на ..А заканчивается.)))

Но многие забывают про различные льготы, которые государство «одарило» отечественных инвесторов.

- Это и возможность покупки ETF на ИИС. С получением 13% дополнительной прибыли ежегодно.

- И льгота за долгосрочное владение фондом более 3 лет (освобождение от уплаты налогов на прибыль).

- Брокер сам рассчитывает и списывает налоги (голова не болит).

- Возможность покупки в рублях (экония на валютных переводах за границу).

Если рассматривать покупку отдельных акций.

В России мы заплатим только плату за сделку — в среднем 0,03% + какие то небольшие деньги брокеру ежемесячно (от нуля до 100-300 рублей) за ведение счета и депозитария. Нет сделок — нет расходов.

Иностранные капиталисты хотят от нас денег постоянно — 10 баксов ежемесячно. И это по минимуму.

Снова про ИИС. Так как акции американских компаний торгуются на российском фондовом рынке — мы имеем полное право включить их в свой портфель на инвестиционном счете и получать льготы по налогообложению или делать возврат 13%.

Если рассматривать только «отечественные» способы покупки иностранных акций: ПИФ, ETF и СПБ.

Инструмент для ленивых — это конечно же ПИФ. Плата за это — более высокие комиссии.

Но здесь тоже нужно будет немного «попотеть». Выбрать управляющую компанию с адекватными комиссиями. И естественно изучить прошлые результаты. Как успешно справляется фонд с задачей по зарабатыванию денег.

ETF — это более низкие расходы. Плюс возможность покупки на ИИС (у ПИФов нет). Доходность — среднерыночная. Можно не зацикливаться только на акциях какой-то одной страны (Америки), а вложиться сразу по всему миру. Для этого хватит тысяч 30.

Если вы начинающий инвестор, обладающий весьма скромными капиталом, целесообразней выбрать первые два способа покупки иностранных акций.

Допустим, вы решите откладывать по 5-10 тысяч рублей ежемесячно. Акция может стоит 200-300 баксов. Копить 2-3 месяца? Тот же Google торгуется по цене более тысячи долларов. Сколько времени нужно, чтобы купить только одну такую акцию? Полгода-год!

Плюс не забываем про возможный барьер на валютном рынке в 1 000 долларов.

С нуля до миллиона — пошаговый алгоритм инвестирования с минимальными суммами.

Отдельная покупка акций. Здесь нужно иметь хотя начальное представление об оценке акций. Технический и (или) фундаментальный анализ.

Почему нужно покупать именно эту бумагу? Она на слуху, все ее покупают, по телевизору сказали, аналитики рекомендуют, очень перспективное направление, цена хорошо упала и бумага стоит очень дешево, сильный бренд, надежная, имеет отличные фундаментальные показатели или платит высокие дивиденды.

Какими критериями будете руководствоваться при выборе лично вы?

Кстати снова про дивиденды. Огромным плюсом отдельной покупки акций — это получение постоянного денежного дохода. Стоимость акции может снизится, а дивиденды увеличится. Вот такой парадокс.

Можно создать чуть ли еженедельный дивидендный поток. Купить несколько десятков акций. С разными сроками выплат. И дивы будут постоянно поступать на ваш счет (устанете тратить)))

Дополнительно есть возможность самостоятельно выбрать бумаги с высокими дивидендами. И получать не средние 2%, а 3-4 и даже 6-8% в виде дивидендов. В долларах.

Как российскому инвестору можно купить иностранные акции

Многие читатели заметили, что я фокусируюсь в этом блоге на работе с бумагами российских эмитентов: использую в качестве примеров Газпром и Сбербанк, говорю о работе с Московской биржей и так далее. Но можно ли покупать акции иностранных компаний рядовому российскому трейдеру? Можно ли зарабатывать на них? Конечно, можно — и сегодня я расскажу вам, как (а заодно объясню, с какими трудностями придется столкнуться).

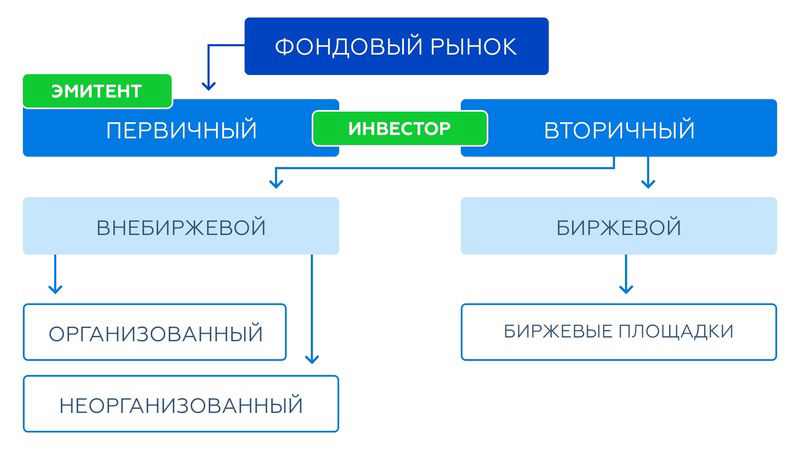

Схема фондового рынка

Для начала давайте вспомним структуру фондового рынка, чтобы все дальнейшее было вам понятно. Фондовый рынок принято делить на первичный и вторичный. На первичном рынке компании-эмитенты выпускают свои ценные бумаги в первый раз. Грубо говоря, если компания напечатала акции, она отправляет их не сразу на биржу, а на первичный рынок. Покупателями и первыми владельцами таких акций могут стать сотрудники фирмы (в частности руководящий персонал), а также проверенные крупные инвесторы. Как правило, фирмы персонально приглашают избранных инвесторов на такие торги. Рядовому трейдеру на первичный рынок не попасть.

Вторичный рынок — это перепродажа таких бумаг. Акции могут менять своих владельцев неограниченное число раз. Вторичная торговля акциями может осуществляться на бирже (тогда она будет биржевой) или вне ее (в этом случае — внебиржевой).

Безопаснее всего покупать акции на бирже. В мире существуют сотни бирж, и некоторые ценные бумаги торгуются одновременно на разных биржах. У большинства бирж есть определенная специализация — так, на NASDAQ преимущественно торгуются акции IT-компаний, на Московской бирже приоритет отдан российским эмитентам, а на NYSE собраны бумаги самых крупных и престижных компаний. Чтобы покупать и продавать бумаги на фондовом рынке, физическому лицу нужен официальный представитель — брокер. Покупка акций иностранных компаний физическими лицами в этом плане ничем не отличается в России и за рубежом — и российским инвесторам, и нашим зарубежным коллегам нужен брокер, чтобы торговать на бирже.

Внебиржевая торговля никем не регулируется (кроме законодательства страны, где она происходит). Здесь обычно торгуются бумаги, которые не смогли пройти листинг биржи (то есть которые не удовлетворяют внутренним требованиям конкретной биржи).

Способы покупки иностранных акций частными лицами

Теперь давайте рассмотрим, как купить акции иностранной компании физическому лицу. Существует достаточно много способов приобрести акции зарубежных эмитентов, живя в России. Итак, вы решили обзавестись зарубежными ценными бумагами. Какие у вас есть варианты?

Российские биржи

Московская и Санкт-Петербургская биржа предлагают инвесторам сравнительно небольшой выбор иностранных акций. Впрочем, здесь есть из чего выбирать — и на Московской, и на Петербургской биржах есть достаточно широкий выбор крупных иностранных эмитентов. Большинство этих компаний у вас на слуху. Покупать такие акции можно через своего брокера, через которого вы торгуете на бирже. Это самый простой способ — такая покупка акций иностранных компаний практически не отличается от торговли привычными вам российскими бумагами. Некоторые отличия есть в налогообложении, но об этом читайте ниже.

Практически любой частный инвестор может просто купить ETF, составленный из иностранных активов. ETF расшифровывается как Exchange-Traded Funds. Принцип ETF заключается в создании юридического лица, которое и скупает бумаги на рынке. Компания становится совладельцем некоторых предприятий, а потом выставляет на рынок уже свои собственные акции, которые и приобретают инвесторы. Не будем углубляться в теорию ETF, но отметим, что такие фонды можно легко купить в России.

Паевой инвестиционный фонд — это еще один способ инвестировать «вскладчину». Инвесторам доступна часть бумаг — пай. Размер пая зависит от размера вашей доли в капитале управляющей компании. При этом управляющая компания сама инвестирует деньги, инвестору ничего делать не нужно. Российские управляющие компании вполне могут закупать бумаги иностранных эмитентов. Это простой способ, но у него есть несколько минусов:

- он однозначно не подходит для трейдинга — только для инвестирования;

- при покупке акций в составе ПИФов довольно высокая комиссия (причем она взимается, даже если акции окажутся убыточными);

- УК может принимать невыгодные решения о структуре ПИФа, так что ваш доход будет поставлен в зависимость от решений управляющей компании.

Как следует подумайте перед тем, как купить акции иностранных компаний в составе ПИФа. Тщательно выбирайте управляющую компанию, чтобы не потерпеть убытки.

Можно ли купить иностранные акции напрямую

Можно ли купить акции иностранных компаний без всяких посредников и фондов? Нет, нельзя. Физическому лицу напрямую купить акции иностранных эмитентов невозможно — как, впрочем, и российских. Инвестору всегда нужен посредник, который будет представлять его интересы на бирже. Этим посредником выступает брокер — финансовая организация, аккредитованная для ведения торговли на бирже. Выше я уже упомянул, что иностранные акции можно купить и на российских биржах, пользуясь услугами российских брокеров.

Как нетрудно догадаться, брокеры есть не только в России — за рубежом частные инвесторы также покупают акции через посредничество брокерских организаций. Эти организации имеют доступ к иностранным биржам и позволяют своим клиентам покупать бумаги, которые там торгуются.

Могут ли россияне воспользоваться услугами зарубежных брокеров? Теоретически, да. На практике такая работа осложнена условиями, которые брокеры ставят перед иностранными клиентами. Для клиентов-нерезидентов страны, в которой зарегистрирован брокер, часто действуют иные, более жесткие правила. Это может отражаться в размере минимального капитала (большинство зарубежных брокеров не работают с капиталами меньше 300–500 тысяч рублей), в системе комиссий и так далее. Кроме того, если вы планируете активно торговать внутри дня, помните об удаленности серверов — информация о котировках может доходить до вас с некоторой задержкой.

Работа с иностранными брокерами — это, пожалуй, самый сложный способ, как купить акции иностранных компаний частному лицу из России. С другой стороны, он дает возможность торговать самыми разными иностранными инструментами (а не только теми акциями, которые присутствуют на российских биржах и в составе ПИФов или ETF).

Сколько стоят иностранные акции

Взгляните на котировки российских акций, представленных на Московской бирже. Их цена колеблется от нескольких копеек до сотен тысяч рублей. Есть ли причины считать, что с иностранными акциями дело обстоит не так же?

Очевидно, что акции Microsoft и Apple будут значительно дороже акций малоизвестного стартапа или небольшой компании, которая с трудом прошла листинг и пробилась на биржу. Разброс цен огромный — самые дешевые акции на NYSE стоят меньше доллара, а самые дорогие — по тысяче долларов и больше.

Как произвести покупку

Как купить акции иностранных компаний? Покупка зарубежных бумаг технически ничем не отличается от работы с российскими. Вам нужно:

- Выбрать брокера и открыть у него свой брокерский счет.

- Внести на брокерский счет деньги. Если вы работаете с иностранным брокером, скорее всего, счет будет открыт сразу в его валюте. При работе с российскими брокерами могут быть созданы отдельные счета для операций в иностранной валюте, либо деньги будут конвертироваться в момент покупки по курсу ЦБ.

- Купить акцию через торговый терминал, сайт брокера или по телефону.

Если вы решили покупать иностранные акции ради дивидендов, то обращайте внимание на режим торгов — например, на Московской бирже зарубежные акции торгуются в режиме Т+2. Это означает, что акции фактически станут вашими только на второй день после покупки. Дивиденды в эти два дня выплачиваться не будут.

Налогообложение иностранных акций

Приобретение акций иностранной компании осложняется еще и налогообложением. Доход от торговли акциями относится к доходу физического лица, подлежащему налогообложению. Проще говоря, вам придется отдавать государству 13% заработанных денег. От дивидендов нужно выплачивать целых 30%, а от купонов по облигациям — 15%. В России этим занимается ваш брокер — он сразу удерживает налог, и вам не нужно самостоятельно заполнять налоговую декларацию, высчитывать выплаты и переводить деньги в налоговую службу.

При работе с иностранными акциями все значительно сложнее. Многое зависит от того, каким именно образом вы приобрели акции зарубежной фирмы. Если вы купили акции через российские биржи (например, на Санкт-Петербургской или в составе ETF), то вы будете выплачивать налоги по российским правилам — 13% от доходов с продажи, 30% от дивидендов, 15% от купонов.

Вы могли слышать о налоговом вычете для российских инвесторов — на иностранные акции он не работает. Налог придется платить в любом случае.

Если же акции были куплены на иностранной бирже, то вы будете выплачивать двойной налог — российский и иностранный (по законам страны, в которой вы купили акции). Причем налогообложение для нерезидентов страны, где были куплены акции, обычно строже (процентная ставка выше). Есть и приятные исключения — например, США. С Америкой у России есть соглашение, которое существует с 1992 года. Согласно ему, граждане России освобождены от уплаты налога в США за прибыль от торговли ценными бумагами, а также за дивиденды и купоны. Платить налог нужно будет только в России. Чтобы получить такую налоговую льготу, клиенту американского брокера нужно заполнить и подписать специальную форму W-8BEN. Льгота будет действовать 3 года после подписания формы, затем ее нужно будет продлевать.

Как выплачивать налоги

Рассмотрим три варианта:

- Покупка акций иностранных компаний через российскую биржу (Московскую или Санкт-Петербургскую). Тут все просто — налоги выплатит ваш брокер. Вам задумываться о налогообложении не придется.

- Вы купили акции через иностранного брокера. Зарубежный брокер не будет для вас налоговым агентом, поэтому сдавать декларацию и платить налог вы будете самостоятельно. Заполнение налоговой декларации — это тема для отдельной большой статьи, поэтому тут я не буду углубляться.

- Покупка иностранных акций через российского брокера, но иностранную биржу. Некоторые российские брокеры имеют доступ к зарубежным биржам, и вы можете купить акции через них. В этом случае брокер будет выступать налоговым агентом, и вам не нужно заполнять декларацию.

Альтернативные инструменты инвестирования

Зарубежные биржи заполнены не только акциями (как и Московская). Здесь можно инвестировать в разные инструменты:

- облигации (аналог наших ОФЗ в США — это ценные бумаги казначейства);

- банковское золото;

- инвестиционные монеты.

Эти инструменты хорошо подходят для диверсификации портфеля.

Где лучше покупать акции

Начинать свое знакомство с иностранными акциями стоит с тех бумаг, что представлены на российской бирже. Плюсов масса — не придется возиться с налогообложением, не нужно искать иностранного брокера. Единственный недостаток — это сравнительно небольшой выбор акций. Однако на первых порах это даже плюс, ведь на Московской и Санкт-Петербургской биржах представлены бумаги проверенных и надежных эмитентов. Это хорошая тренировка — перед тем, как покупать акции иностранных компаний непосредственно на их бирже, стоит попробовать свои силы в более привычных условиях.

Тинькофф Инвестиции

Некоторые российские компании открывают своим клиентам доступ на иностранные биржи — например, Тинькофф. Этот брокер позволяет покупать и продавать акции американских эмитентов, а заодно предлагает дистанционно оформить форму налоговой льготы (W-8BEN, о которой я говорил чуть выше). Правда, на практике работа с американскими акциями через Тинькофф может быть осложнена. Дело в том, что перевести эти акции другому брокеру будет практически нереально. Обычно фактический владелец акций (клиент брокера) может за небольшую сумму перевести свои активы от одного брокера к другому, сменив таким образом своего представителя на бирже. Но если вы купили американские акции через Тинькофф, то поменять брокера будет очень затруднительно. Теоретически перевести акции можно, но это будет стоить вам 15% от суммарной стоимости этих акций, но не менее 25 000 рублей. Для многих частных инвесторов это очень крупная сумма.

Выводы

Как видите, купить акции иностранных компаний физическому лицу в России можно, хоть это и бывает затруднительно. Это может быть хорошей тактикой для инвестирования, но вот для трейдинга иностранные бумаги подходят мало — слишком много препятствий. Если вам просто хочется вложиться в иностранные компании, то вы можете воспользоваться услугами паевых фондов, разнообразив таким образом свой инвестиционный портфель.

Надеюсь, что читатели почерпнули много новых знаний из этой статьи. Поделитесь ею с друзьями в соцсетях, обсудите на досуге инвестиции в иностранные компании.

Источник https://vse-dengy.ru/upravlenie-finansami/aktsii/kak-kupit-inostrannye-aktsii-chastnomu-litsu.html

Источник https://bayturin.ru/kak-rossijskomu-investoru-mozhno-kupit-inostrannye-aktsii/

Источник