Инвестирование в ПИФы Газпромбанка без риска: советы начинающим

Вложение средств в ПИФы приобретает всё большую популярность. Если несколько лет назад оно было уделом квалифицированных инвесторов, то сегодня паи покупают граждане, далёкие от операций на финансовых рынках. Благодаря низкому порогу входа, лёгкости покупки паев и довольно высокой доходности, паевые инвест. фонды Газпромбанка уже привлекли внимание тысяч россиян.

Условия вложения в ПИФы Газпромбанка

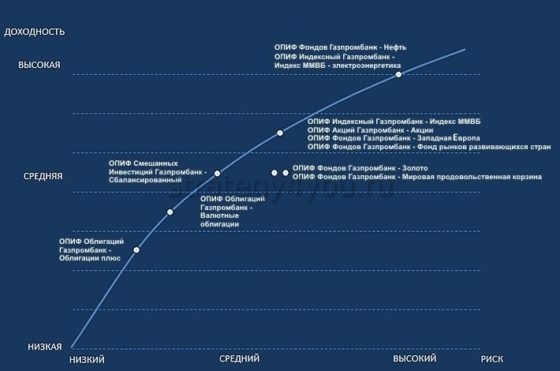

Управляющая компания сегодня предлагает пайщикам вложить средства в 11 инвест. фондов с различной стратегией и уровнем доходности. Условия приобретения паев в УК Газпромбанка весьма привлекательны. Минимальная сумма инвестирования составляет:

- для фондов акций – 1 тыс. руб.;

- для ПИФов облигаций и иностранных финансовых инструментов – 50 тыс. руб.

Однако за участие в фонде предусмотрены комиссии:

- вознаграждение управляющей компании – 2%;

- оплата услуг депозитария – 0,5%;

- прочие расходы – до 0,5%.

Помимо этого, существуют скидки при погашении паев: 2% – если оно осуществляется в течение первых 6 месяцев владения, 1% – менее 3 лет. Выгодно то, что

- ПИФ Газпромбанк, находящийся в собственности более 3 лет, выкупается бесплатно;

- за обмен паев внутри УК комиссия не взимается.

Виды ПИФов в Газпромбанке

Фонды этой управляющей компании можно классифицировать по разным признакам: выбранной стратегии, структуре портфеля, достигнутой доходности, рейтингу популярности у клиентов. Последний вариант наиболее распространённый.

Самый «раскупаемый» сегодня ПИФ Газпромбанка – это Облигации плюс, ориентированный на осторожных инвесторов. Портфель фонда на 99% состоит из акций российских эмитентов.

Несмотря на консервативную стратегию управления, УК успешно справилась с задачей защиты средств клиентов от инфляции и даже смогла приумножить их капитал. Доходность паевого инвестиционного фонда Газпромбанка Облигации плюс за прошлый год составила 9,5% годовых, что гораздо выше, чем текущие ставки по банковским депозитам.

Практически не уступает ему в популярности ПИФ Газпромбанка Сбалансированный. Основной инвестиционной идеей фонда является достижение разумного компромисса между желанием получить высокую доходность за счет высоколиквидных акций и необходимостью минимизировать риски путем приобретения облигаций надежных эмитентов. Текущая структура портфеля: долговые ценные бумаги – 50%, долевые – 40%, дебиторская задолженность – 5%.

Доходность инвест. фонда – 13% за год.

Открытий ПИФ Газпромбанка Нефть инвестирует в акции и депозитарные расписки зарубежных компаний одноименной отрасли. В связи с высокой волатильностью акций компаний нефтегазового сектора и отрицательной динамикой спроса на энергоресурсы в прошлом году фонд сильно «просел»: его паи подешевели на 32%. Опытные инвесторы говорят: «Пришло время покупать».

Стоит присмотреться и к ПИФу Газпромбанка Электроэнергетика, показавшему за прошлый год неплохую доходность 14% и имеющему резерв роста в среднесрочной перспективе. Сегодня портфель фонда на 96% состоит из акций российских предприятий одноимённого сектора. Выручка и прибыль этих компаний остаётся стабильной, что обуславливает положительную динамику их финансовых результатов.

Такие же хорошие показатели демонстрирует открытый ПИФ Газпромбанка Золото, основу которого составляют акции и ETF на акции золотодобывающих компаний. За прошлый год он показал лучший результат из всех фондов УК: стоимость пая увеличилась на 24%. Хотя, принимая решение вложиться в этот ПИФ, следует иметь в виду, что во многом такой впечатляющий эффект был достигнут за счёт повышения мировых цен на «жёлтый металл».

Полный перечень ПИФов Газпромбанка есть на сайте управляющей компании и порталах профильной тематики. Здесь можно выбрать подходящий вариант вложения средств, сравнив динамику стоимости паев и структуру портфелей нескольких фондов.

Доходность и стоимость ПИФов

Внимательные инвесторы заметили, что фонды УК Газпромбанка заметно отличаются по доходности. За последний год самый убыточный ПИФ «просел» на 32%, а наиболее прибыльный – вырос почти на 24%.

Своеобразная стратегия управления активами привела к тому, что многие ПИФы Газпромбанка показывают нетипичную динамику:

- фонды облигаций большинства управляющих компаний демонстрируют весьма скромный рост, в тоже время УК Газпромбанка в управлении ПИфами долговых ценных бумаг сумела добиться более высоких показателей;

- ПИФы акций «голубых фишек» управляющих компаний Сбербанка, ВТБ, Уралсиба дорожают быстрее, чем фонды Газпромбанка со сходной структурой портфеля.

Эту особенность нужно учитывать, выбирая ПИФ для инвестирования. Осторожным инвесторам стоит отказаться от покупки паев фондов, демонстрирующих высокую волатильность или идущих «против рынка».

Чтобы выбрать правильную стратегию, следует проанализировать динамику стоимости ПИФов на различных временных промежутках (от полугода до 3 лет) и помнить, что достигнутые ранее результаты по рентабельности могут измениться из-за влияния различных факторов.

Какой ПИФ выбрать

Делая выбор между тем или другим способом инвестирования, необходимо понимать, что покупка паев прибыльного на настоящий момент фонда не гарантирует такую же его доходность в будущем. Чтобы обеспечить прирост капитала и одновременно снизить риски, разумно вкладываться сразу в несколько фондов.

Имеет смысл приобрести по 1-2 паю в ПИФах Газпромбанка для физических лиц с различной инвестиционной стратегией:

- консервативная – обеспечит сохранность средств;

- умеренная – даст гарантированную прибыль;

- агрессивная – может порадовать дополнительным бонусом.

Как приобрести ПИФ Газпромбанка

Для покупки пая необходимо иметь в банке текущий и брокерский счета. Первый используется для внесения средств и снятия прибыли, второй – для учёта купленных паев.

Чтобы приобрести паевые инвестиционные фонды в УК Газпромбанк Управление активами, вначале необходимо решить: вам будет удобнее прийти в офис Газпромбанка с паспортом или вы готовы провести сделку онлайн. В первом случае достаточно посоветоваться с менеджером по поводу подходящего ПИФа, заполнить подготовленные договоры и внести в кассу деньги на приобретение паев.

При самостоятельном инвестировании необходимо:

- Зарегистрировать личный кабинет на официальном сайте Газпромбанка.

- Подать заявку на покупку ПИФа.

- Следовать интерактивным подсказкам либо дождаться звонка от менеджера управляющей компании и заключить сделку с его помощью.

Пополнить брокерский счет для покупки паев можно с текущего счета Газпромбанка или с карты другой кредитной организации (в этом случае взимается комиссия за межбанковский перевод средств).

Отзывы клиентов

Реальных отзывов пайщиков о ПИФах Газпромбанка немного, поскольку эта управляющая компания не так популярна, как её коллеги из Сбербанка или ВТБ. Посты, которые размещены в интернете, разнятся от восторженных до резко негативных. Однако все вкладчики Газпромбанка отмечают добросовестную работу менеджеров УК, простоту приобретения паев, высокую скорость исполнения заявок на их приобретение или погашение.

Познакомиться с отзывами клиентов УК Газпромбанка можно на сайтах финансовой тематики, а также на форумах, где инвесторы обмениваются своим опытом приобретения различных ПИФов. Однако выбирать, куда вложить деньги, вам придётся самостоятельно. Принимать решение о размещении средств необходимо только после тщательного изучения правил доверительного управления и динамики доходности нескольких инвест. фондов.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, задайте свой вопрос по телефону

ПИФы Газпромбанка: какой лучше купить на бирже

В какой ПИФ лучше всего инвестировать российскому начинающему инвестору? Конкуренция среди предложений на рынке паевых фондов нарастает с каждым месяцем. Но далеко не все знают. что есть большая разница между терминалами ПИФ, ОПИФ и БПИФ. Также есть отличительная особенность у фондов ETF. Все продукты выпускают управляющие компании, но условия вывода средств кардинально отличаются. Поэтому прежде, чем инвестировать в эти инструменты давайте подробно разберем все особенности и ананасы. В конечном итоге кому-то это поможет не потерять деньги на бирже.

Что лучше: ПИФ, ETF или БПИФ

Итак начнем с того, чем же отличаются различные вариации паевых фондов. Постараюсь объяснить самым простым языком без юридической терминологии. Самым доступным и удобным инструментом из перечисленного является БПИФ. Преимущества у биржевого паевого фонда в том, что его можно купить или продать в любое время во время торговой сессии на бирже. Например, вам понадобились деньги на выходные — вы открыли мобильное приложение своего брокера в 18:30 нажали продать и вывели деньги. Все эти действия осуществляются за несколько минут с минимальной комиссией.

Если вам нужно купить БПИФ, то также открыли приложение и купили. Без дополнительных звонок, поручений или поездок в офис. Аналогичная ситуация и с ETF. Но большинству российских инвесторов ETF недоступны, т.к. большинство из них торгуются на иностранных биржах. Доступ туда есть только у квалифицированных инвесторов. Поэтому каким бы привлекательным не был ETF на бирже в США без статуса квала его не купить. Но при наличии статуса доступность и ликвидность инструмента аналогична БПИФ. Вы также в любое время можете купить или продать с торгового терминала или телефона самостоятельно.

Что касается ОПИФ от Управляющих компаний, то здесь немного сложнее. Чтобы инвестировать средства или вывести потребуется сделать некоторые манипуляции. Нужно подать поручение онлайн или через офис на покупку паев или продажу. Обычно комиссия за такие действия заметно выше, чем у биржевых фондов. Поэтому на короткий срок инвестировать в такие активы вообще не интересно. Комиссия за управление может легко доходить до нескольких процентов. Таким образом из перечисленных это наименее выгодный инструмент с точки зрения комиссия и удобства.

БПИФ «ГАЗПРОМБАНК — корпоративные облигации 2 года»

Единственный на сегодня БПИФ у Газпромбанка с очень низкой комиссией за управление. Комиссия всего 0,15% от СЧА (на какую сумму куплено паев ). Из всех ETF и ПИФов, на которые я делал обзоры — это действительно лучший показатель. Но иногда бывает так, что намного лучше ,когда доход получился довольно большим и тогда не жалко отдать комиссию даже в 1%. Например, что лучше получить 25% годовой доходности и отдать 1% за управление или получить 8% и отдать 0,15%? Ответ очевиден даже без калькулятора. ПИФы Газпромбанка: какой лучше купить на бирже — тот который торгуется на бирже (ИМХО).

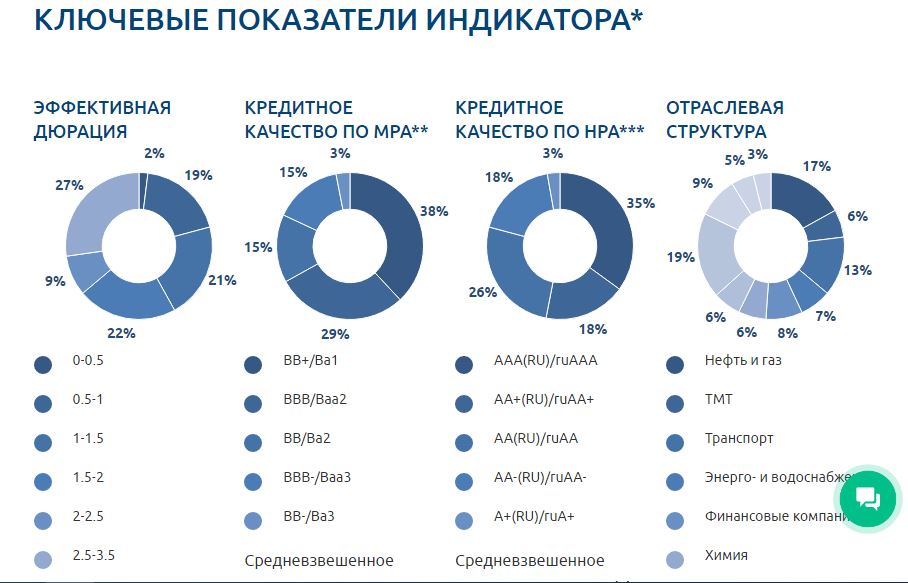

Ключевые показатели индикатора Газпромбанк

Этот фонд позиционирует себя, как первый на российском фондовом рынке, бенчмарком для которого является собственный индикатор. На самом деле спорное утверждение на мой взгляд. Индикатор «Газпромбанк – Корпоративные облигации» (дюрация — 2 года) отслеживает надежные облигации в России. Риск-профиль у портфеля консервативный. Московская биржа ежедневно делает перерасчет этого индикатора. В портфель входят облигации с коротким сроком погашения не более 5 лет и кредитным рейтингом не менее BB+.

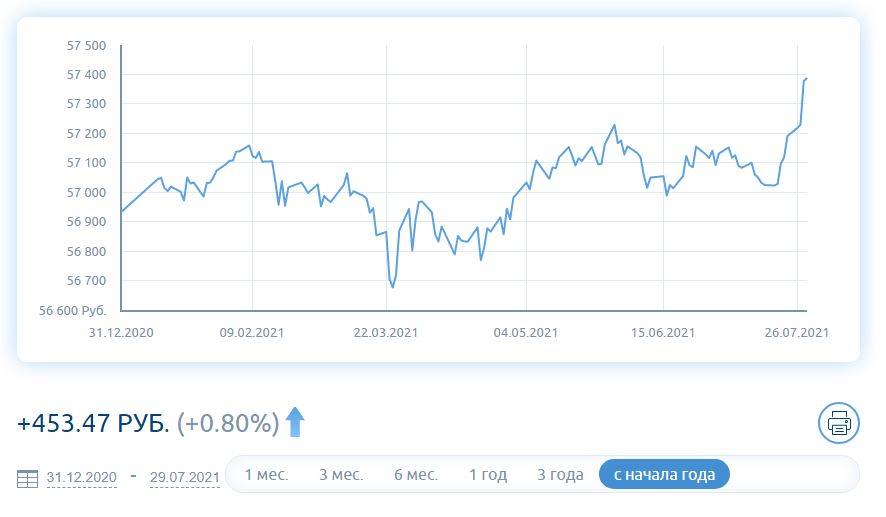

График стоимости пая Газпромбанк

Если посмотреть на доходность за весь период (с июля 2019), то показатель довольно скромный. Прирост к стоимости составил всего 14,75%, что соответствует годовой доходности около 7%. Конечно это не динамика роста акций. Инвестиции в облигации все-таки предполагают более высокую надежность и меньшую доходность. Этот актив всегда интересен большим капиталам или инвесторам, которые не любят высокую волатильность. Таким образом покупка паевого фонда БПИФ «ГАЗПРОМБАНК — корпоративные облигации 2 года» может вам принести доходность чуть выше банковских вкладов. Если вас устраивает такая цифра, то инструмент вполне надежный.

Стоимость ПИФа сегодня

Биржевая котировка стоимости 1 пая на сегодня 57 388.66 рублей (30.07). Всего инвестировано средств в фонд 570 миллионов рублей. Этот же показатель называется СЧА. Если инвесторы начнут продавать паи и выводить деньги, то СЧА будет уменьшаться. И наоборот, чем более популярный и привлекательный фонд. тем его больше покупают. Соответственно стоимость чистых активов будет увеличиваться. Это кстати и показатель насколько интересен рынку данный продукт. Если СЧА исчисляется миллиардами, то это востребованный фонд. Если сотнями миллионов рублей, то пока он еще не стал интересен большинству инвесторов. Быть может никогда и не станет.

График стоимости пая Газпромбанк

Давайте посмотрим на график стоимости пая сегодня. Точнее данная картинка с период с начала 2021 года. Как видно — доходность всего 0,8% годовых за 7 месяцев. Из которых 0,1% съест комиссия. Интересно ли вкладываться в актив, который за пол года приносит менее 1% доходности? Даже от инфляции конкретный актив не защищает. Поэтому каждый для себя может сформулировать ответ. Будет ли перспективна существенного роста, конечно никто не знает. Поэтому прежде, чем купить ПИФ внимательно изучите его динамику изменения стоимости.

Инвестиции застрахованы?

Способность говорить нет – главное преимущество инвестора.

Уоррен Баффет

Газпромбанк — Управление активами в англоязычной версии называется Joint Stock Company Gazprombank – Asset Management. Разумеется УК является дочерним предприятием Банка и имеет лицензию и № 21-000-1-00657 от 15 сентября 2009г. Лицензий много, а эта именно на деятельность по управлению фондами. Так что инвестируя в продукты этой компании, как минимум вы отправляете средства на счет компании за которой следит Центральный Банк.

Также на сайте есть дисклеймер внизу сайта с фразой АО «ГПБ – УА» не несет ответственности за возможные убытки инвестора. Разумеется вы уже поняли, что инвестиции в ПИФы не застрахованы. И в случае понесенных убытков УК вас предупреждала декларацией о рисках, под которой придется подписаться. Поэтому вопрос надежности инструмента примерно такой же как и другие продукты на бирже. Может несколько лет подряд расти вверх цена, а затем в один момент упасть на 30%. Это риски фондового рынка.

ПИФы Газпромбанка «Облигации Плюс»: стоимость пая, управление активами для физических лиц

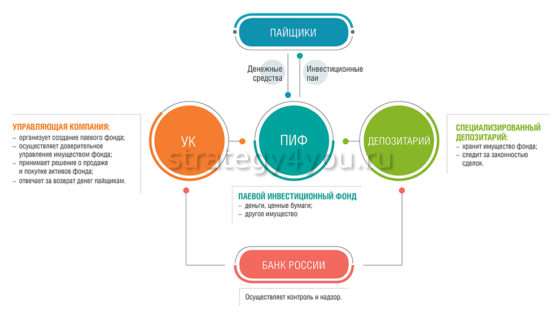

ПИФы «Газпромбанка» — прекрасная возможность удачно вложить средства, надежно защитив сбережения от инфляции и обеспечив текущий прирост выше аналогичных по объемам ставок по депозитам. Паевой инвестиционный фонд – это специальная структура, куда вкладываются деньги инвесторов с целью их размещения в облигации с высоким доходом.

Распределением активов занимается специальная управляющая компания , являющаяся профессиональным участникам рынка ценных бумаг с наличием лицензии и действиями в соответствии с законодательством. Все инвесторы ПИФа – это круг физических лиц, которые являются пайщиками фонда. Паем называется именная ценная бумага, способная удостоверить право вкладчика на долю в ПИФе и возможность выкупа ее фондом по требованию пайщика в установленный срок.

И если активы инвестируются удачно, в ценные бумаги, которые приносят большую прибыль, то стоимость паев увеличивается , что дает доход держателю. А управляющая компания зарабатывает на взимании комиссии за осуществление управления.

ПИФ «Газпромбанк» характеризуется очень гибким подходом к подбору пакета ценных бумаг , включает в основном высокодоходные корпоративные облигации.

Немаловажно и то, при управлении ПИФами в «Газпромбанке» тщательно продумывается стратегия понижения рисков . Свести к минимуму риски потерь удается благодаря высокой ликвидности как ценных бумаг, так и самих паев, а также благодаря диверсификации вложений (распределению средств в портфеле в разные активы, своевременное изменение соотношений и состава).

Инвестиционная идея

Паевые инвестиционные фонды инвестируют в самые разные ценные бумаги , которые способны принести доход вкладчикам. Так, доход от акций обычно выражается в разнице между ценой покупки и продажи (когда управляющий верно предвидел повышение стоимости актива и сумел вложить в него средства, купив дешево и продав дорого).

Прибыль от облигаций обычно заключается в самом факте их наличия в фонде. Облигации представляют собой заемный (кредитный) инструмент: ценная бумага на определенную сумму покупается с гарантией возврата этой суммы с процентами в конце срока действия облигации. Таким образом удается получить фиксированный доход, который существенно превышает ставки по депозитам в банке, к примеру.

Самая идея вклада в ПИФ заключается во вложении средств в «один общий котел», из которого приобретаются разные типы ценных бумаг с высокой прибыльностью. Потом доход делится между всеми вкладчиками. Таким образом удается защитить крупные суммы денег от инфляции и других рисков, получить доход выше, чем от депозита в банке.

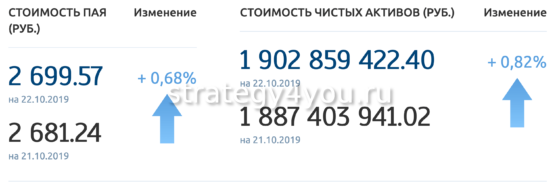

Сообщение о стоимости чистых активов и расчетной стоимости пая

Стоимость чистых активов – это общая цена имущества фонда, которое находится в управлении. Данный показатель высчитывается как разница между ценой активов и суммой обязательств фонда – будущих платежей за услуги, которые фонду предоставлены. Рассчитывается СЧА на базе соответствующего Положения , введенного приказом Федеральной службы касательно фондовых рынков №05-21/пз-н за 15 июня 2005 года.

В соответствии с законодательными нормами, фонд устанавливает свою процедуру оценки активов , на уровне внутренних документов (что не должно противоречить пунктам положения). Чтобы рассчитать стоимость пая, стоимость чистых активов делят на число проданных паев. Но не стоит забывать, что управляющие компании за услуги при покупке пая берут надбавку, а при его продаже – скидку.

Расчетная стоимость пая высчитывается как разница цены чистых активов ПИФа и числа инвестиционных паев в соответствии с данными реестра владельцев паев фонда в момент поиска величины. Расчетная стоимость пая способна показать цену доли чистых активов фонда, которая приходится на один пай.

Эти данные можно просматривать в любое время, для любого из ПИФов – «Электроэнергетика», «Облигации Плюс», «Валютные облигации», «Акции», «Золото» и т.д.

Изменение стоимости пая

Цена пая меняется постоянно и это нормально. С учетом того, что активы паевых инвестиционных фондов – это в большей мере облигации и в меньшей акции, особенности роста и падения стоимости пая соотносятся с событиями и новостями из мира экономики, политики.

Так, в течение сентября этого года понижалось напряжение в противостоянии Китая и США в сфере торговли , во многом благодаря принятым китайской стороной решениям касательно исключения из общего списка импортных пошлин 25 групп американских товаров. Также свою роль сыграл президент США, перенеся даты повышения тарифов на китайские товары.

Торговые переговоры возобновились в средине октября, и для мировых рынков положительным фактором стало решение ФРС США про понижение верхней черты ставки на 25 бп до 2%, для российского же рынка акций важным было понижение ключевой ставки ЦБ на 25 бп до 7%.

С другой же стороны, на динамику фондовых рынков в конце сентября повлияла появившаяся неопределенность касательно формального запуска процедуры импичмента в США. Макроэкономические показатели демонстрируют замедление деловой активности не только в США, но и в Китае, ЕС, что замедлило рост рынков акций.

Динамика инфляции в августе-начале сентября на глобальных рынках спровоцировала спрос на государственные облигации РФ в первой половине сентября. Так, Банк России поменял прогноз потребительской инфляции для 2019 года: с 4.2-4.7% до значения 4.0-4.5%. Темпы же роста экономики изменились с 1.0-1.5% до показателей в 0.8-1.3%, что повысило вероятность последующих действий касательно смягчения денежно-кредитной политики.

В общем же, на изменение стоимости того или иного пая влияет множество факторов, которые учитывает не инвестор, а управляющий активами. Основная задача инвестора – выбрать ПИФ и предложение (каждый банк предлагает, к примеру, несколько разных вариантов – в данном случае это «Облигации Плюс» «Газпромбанка», «Электроэнергетика», «Сбалансированный» и т.д.). Важно выбрать наиболее подходящий вариант, а уж анализировать рынок будут профессионалы.

Общая информация

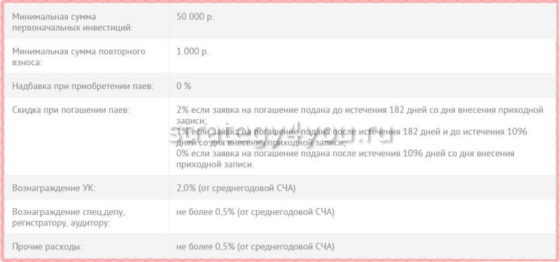

Независимо от того, какое предложение выбрано, будь то от «Газпромбанк» «Облигации Плюс» или «Валютные облигации», обращать внимание необходимо на основную информацию , которая обязательно указывается на сайте или в документах на пай (это может быть таблица или представленные сведения в свободной форме).

На какие общие сведения нужно обратить внимание:

- Минимальная сумма первоначальных инвестиций – средства, которые нужно заплатить агенту сразу при подаче заявки на покупку пая. Могут быть дополнительные условия при оформлении заявок через онлайн-сервис.

- Минимальная сумма повторного взноса .

- Надбавка при покупке паев – обычно ее устанавливают в виде комиссии, указывается в процентах.

- Скидка при погашении пая – если клиент решил продать пай, взимается процент: чем раньше принято решение погасить пай, тем выше. Вознаграждение управляющей компании – считается в процентах от среднегодовой стоимости чистых активов.

- Вознаграждение регистратору, аудитору, спецдепу и т.д. – считается от среднегодовой стоимости чистых активов в процентах.

- Другие расходы – тут могут быть указаны самые разные пункты, но величина расходов также ограничивается процентами от среднегодовой СЧА.

В рамках предложений «Газпромбанка» инвестиционные паи одних фондов можно менять на другие , которые также находятся под управлением АО «Газпромбанк – Управление активами».

Рекомендации по инвестициям в фонд

Собираясь инвестировать в паи «Газпромбанка», необходимо тщательно изучить все предложения , соотнести требования с собственными возможностями. В ПИФ не вкладывают 100 у.е., тут для инвестирования нужно обладать минимальными суммами, указанными в условиях.

Обязательно нужно обратить внимание на уровень прибыльности ПИФа . Если управляющая компания верно выбрала соотношение прибыльности и рисков, то пай не принесет огромных дивидендов, зато будет демонстрировать стабильный рост . Это главный показатель эффективности инвестиций и верно собранного портфеля.

ПИФ может предполагать инвестирование в ценные бумаги предприятий определенного сектора или где прибыльность привязана к стоимости товара (золото, например) либо росту фондового рынка определенного государства/региона (Европа или Америка). Наименее рискованными считаются ПИФы, инвестирующие в облигации, но они дают меньше прибыли в сравнении с ПИФами акций.

Важно верно выбрать срок инвестирования – оптимальным сроком считается минимум 1 год, в ПИФы акций лучше вкладывать средства на срок от 3 лет. Основная задача управляющего заключается в том, чтобы периоды роста полностью перекрывали и превышали периоды снижения в рамках выбранного срока.

Управляющие компании не могут обещать какой-то показатель минимальной прибыльности , так как тут предсказать что-либо сложно. Но инвестор может просмотреть графики и таблицы самостоятельно, изучить вопрос, выбрать самый выгодный вариант вложений или самый безопасный (как правило, уровни риска/прибыли прямо пропорциональны).

Особенности ПИФа «Газпромбанк – Облигации Плюс»

Предложение «Облигации+» «Газпромбанка» пользуется довольно большой популярностью. Средства вкладчиков инвестируются по большей мере в корпоративные облигации наиболее серьезных отечественных компаний . Основная задача фонда – защита средств от инфляции за счет дохода, который превышает средневзвешенную ставку по депозитам.

Инвестиционная политика фонда

Паевой инвестиционный фонд придерживается политики низкого риска , выбирая надежные корпоративные облигации. Прибыль растет практически постоянно, поэтому фонд пользуется популярностью у консервативных инвесторов.

Периодически наблюдаются незначительные просадки, что объясняется инвестиционной политикой ПИФа : когда рынок очень волатилен, часть эмитентов продают, а деньги вкладывают в более предсказуемые и надежные активы – ОФЗ, депозиты в банках и т.д.

Данное предложение – наиболее удачный выбор для тех, кто не предполагает получать очень большие деньги и рисковать тем, что уже есть. Хорошая прибыльность наряду с низкими рисками – то, что привлекает вкладчиков в «Облигации Плюс» в первую очередь.

Состав активов

Фонд не использует спекулятивные стратегии, среди активов ПИФа есть только надежные эмитенты . Это крупные компании с небольшой кредитной нагрузкой и корпорации государственного типа, которые при появлении финансовых проблем имеют возможность рассчитывать на помощь со стороны правительства.

Компании, облигации которых занимают самую большую долю в портфеле фонда:

- МТС – до 6.6%.

- Роснефть – около 7%.

- Транснефть – 2 выпуска облигаций, 9.2% общей доли в портфеле.

- Газпром нефть – 6.1%.

Кроме того, в портфель включены облигации Ростелекома, РЖД, ФСК. Недавно купили пакет бондов «Камаз», которые обладают гарантией Минфина касательно выплаты номинальной стоимости облигации. Большую долю активов представляют облигации федерального займа (срок погашения разный).

Цена пая в «Газпромбанк – Облигации Плюс»

Стратегия управляющего относится к умеренно-консервативным , поэтому динамика стоимости пая в большинстве периодов положительная, но случаются и временные снижения, и времена агрессивного роста.

Динамика стоимости

Все данные можно просмотреть на сайте «Газпромбанка» в разделе, касающемся представленных паевых инвестиционных фондов. Делать какие-то предположения на будущее трудно, но предыдущие периоды демонстрировали неплохой рост.

Надбавки и скидки за покупку

До покупки пая нужно просмотреть все данные в разделе «Общая информация» . Дополнительные расходы на обслуживание могут забирать часть прибыли, но, как правило, очень незначительную.

В рассматриваемом предложении надбавки на приобретение пая нет, если сделка оформляется через «Личный кабинет», при подаче заявки агенту комиссия составляет 1%. В случае продажи пая учитывают скидку (это комиссия за погашение) таким образом: если погашение осуществляется раньше 182 дней со времени покупки – 2%, в промежутке между 180-1096 днями с приобретения – 1%, после 3 лет – 0%. То есть, выгоднее покупать пай на 3 и больше лет.

Затраты на обслуживание и управление указаны такие:

- Оплата услуг управляющей компании – 2%.

- Перечисления аудиторам и регистратору – 0.5%.

- Другие расходы – 0.5%.

Осуществляется расчет от среднегодовой цены чистых активов , а потом списывается комиссия в нужном объеме от суммы. В реальности расходы на управление составляют около 3% (но может быть и больше, и меньше, в соответствии с условиями).

Не стоит забывать про налоги – в случае продажи пая ранее 3 лет нужно выплатить 13% от прибыли. Если пай был в собственности более 3 лет, есть возможность применения налогового вычета.

Порядок покупки паев в ОПИФ «Газпромбанка»

Чтобы приобрести ОПИФ от ГПБ, достаточно выполнить ряд несложных действий.

Что нужно для покупки паев в ПИФе «Газпромбанка»:

- Отправиться в ближайшее отделение банка (Москва или любой другой город) с паспортом к оператору, указать желание купить пай.

- Получить консультацию , тщательно прочесть и заполнить все документы (заявление, анкета пайщика и т.д.).

- Получить квитанцию и оплатить ее любым методом – в кассе либо в другом банке, через онлайн-сервис и т.д.

- Подождать оповещения про включение клиента в реестр пайщиков фонда (обычно занимает максимум 5 дней).

ПИФы «Газпромбанка» — это прекрасная возможность надежно вложить средства, защитив их от обесценивания и даже получив определенный доход. Подходящее предложение каждый клиент определяет самостоятельно, в соответствии с желаемыми уровнями риска/прибыли.

Источник https://npf24.ru/osobennosti-vybora-i-upravlenie-pifami-ot-gazprombanka/

Источник https://investor-portfel.ru/etf-gazprombank/

Источник https://strategy4you.ru/vklad/pify-gazprombanka.html

Источник