Vanguard: обзор компании и ее фондов

Компания Vanguard – это финансовая корпорация, работающая по всему миру и предоставляющая услуги более чем 23 млн. инвесторов. Основным направлением работы компании является управление взаимными и ETF фондами, однако ее деятельность значительно шире. Суммарно на счетах корпорации находится более 5 трлн. американских долларов, что является вторым результатом в мире после BlackRock.

The Vanguard Group была основана Джоном Боглом 1 мая 1975 года. Примечательно, что его отец тоже был бизнесменом, но ему повезло меньше, чем сыну – он разорился. Причем сын выберет название и символ своей компании в честь последнего линейного корабля британского Королевского флота, имевшего высокую скорость и современное оборудование.

Переводом Vanguard на русский язык является «Авангард», т.е. передовой, современный. Вероятно Боглу льстила мысль стать в инвестициях тем же, кем был адмирал Нельсон на Vanguard в морских сражениях (не проиграл ни одного из них и был застрелен в победной битве). И Богл действительно победил, причем прожил в два раза дольше своего кумира.

В 1949 году молодой Джон заканчивает учебное заведение и пишет дипломную работу с говорящим названием «Экономическая роль инвестиционной компании». Основная мысль работы заключается в отказе от аналитиков и финансовых консультантов в инвестиционных фондах.

По Боглу достаточно просто делать одно и то же: копировать состав фондовых индексов и иметь небольшие издержки. Рост фондового рынка в долгосрочной перспективе позволит обойти по доходности большинство работающих на рынке фондов. Через четверть века эта идея будет воплощена в инвестиционный продукт.

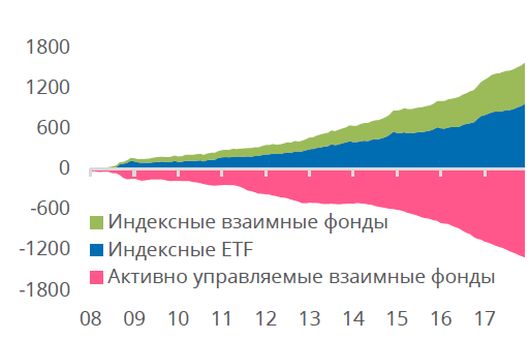

Подход был действительно сенсационный, однако финансовый мир воспринял его неоднозначно и большей частью негативно. Неспроста: он бросал вызов профессионализму каждого управляющего и сулил уменьшение их прибыли в случае правоты Богла – ведь отслеживание состава индексного фонда можно осуществлять автоматически. В рамках практического продвижения своей идеи в 1976 году Джон основывает Vanguard 500 Index Fund, т.е. всего через год после создания самой Vanguard Group.

Это был взаимный индексный фонд компании, следящий за составом индекса S&P 500 — сейчас трудно поверить, но до этого времени в мире существовали только активно управляемые фонды. При том, что индекс Доу Джонса появился в 1884 году, т.е. почти на 100 лет раньше. Однако идея довольствоваться «лишь» доходностью рынка, когда вокруг столько возможностей ее превзойти, долгое время выглядела как минимум странной: ведь индустрия всегда делала вид, что сможет заработать больше.

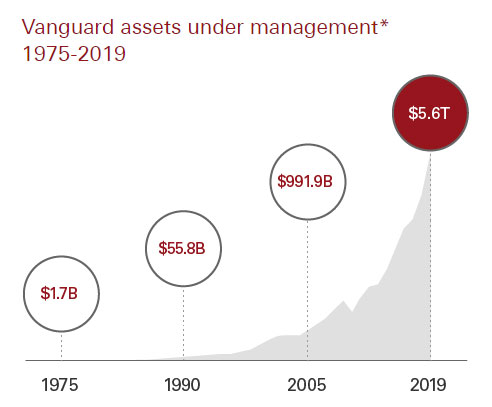

Старт фонда вышел не из легких — во второй половине 1970-х Америка страдала от высокой инфляции и внутренних политических передряг, получив в 1979/80 годах новый удар от второй волны нефтяного кризиса. Процентная ставка превышала 10%, но затем резко пошла вниз. Экономика ожила и с 1980 года американский рынок выдал лучшие 20 лет доходности в своей истории, а инвесторы поверили в философию компании.

Если в 1975 году капитализация Vanguard была 1.7 млрд. долларов, то к 1990 году она составляла уже более 55 млрд. А в 2005 году вплотную подобралась к отметке в 1 триллион. К 2020 году все управляемые компанией активы оценивались в 5.6 трлн. $, увеличившись за 45 лет в 3300 раз. Чистый индекс, который отслеживает Vanguard 500 Index Fund, при этом вырос ″всего″ в 40 раз.

Факт: сегодня доля индексных фондов компании равна почти 80% вместо менее 1% на старте.

Этого результата удалось достичь, прежде всего, за счет расширения линейки фондов и выходом в новые страны. Так, в 1996 году The Vanguard Group вышла на рынок Европы, а затем и Австралии. Данный факт позволил крепко закрепиться на всей территории континентальной Европы, Австралии и Америки. В настоящий момент основным направлением в развитии Vanguard остаются инвестиционные фонды, на которые приходится более половины ее капитала.

Инвестиционные фонды Vanguard

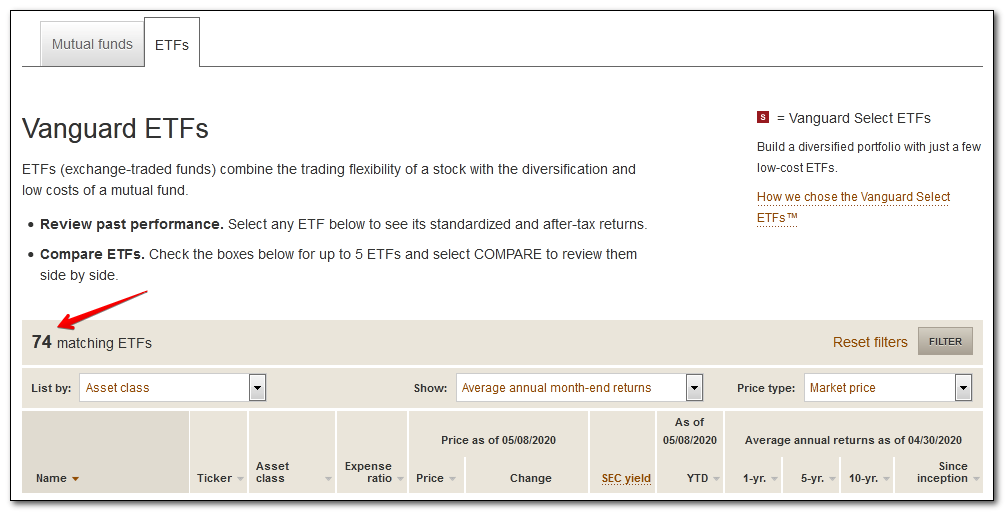

На весну 2020 года под управлением Vanguard насчитывается 74 биржевых фонда и 131 взаимный. Это два основных типа, которые доступны инвестору для приумножения капитала. Более подробно ознакомиться с ними можно на сайте управляющей компании:

Фонды Vanguard Group: классификация

Компания до сих делает большой упор на развитие взаимных фондов. Более современные биржевые ETF, появившиеся как класс только в 1993 году, Богл недолюбливал: ввиду рыночного обращения их очень легко продать, что по мнению Джона толкает людей на спекуляции. Со взаимными фондами быстрые операции делать сложнее. В результате первые биржевые фонды Vanguard появились лишь в начале 21 века: например, фонды VTI и VXF.

Vanguard ETF включают в себя главные классы активов: акции, облигации, недвижимость. Приведем основные направления, где сосредоточена капитализация компании:

- European and Pacific Stock Index Funds. Фонды акций развитых стран, в том числе содержащие более 80% рынка Японии.

- USA Index Funds. Различные варианты с американскими акциями.

- Emerging Markets Stock Index Funds. Специализируются на инвестициях в акции компаний третьих стран мира.

- Target Retirement Funds, т.е. фонды с целевой датой погашения. О них читайте здесь. Название фонда привязано к пенсионной дате инвестора, так что в случае скорого выхода на пенсию облигаций в фонде будет больше, чем акций.

- Bond Market Index Funds. Государственные и корпоративные облигации США и других стран, преимущественно с высоким инвестиционным рейтингом.

- Tax-Managed Growth and Income Funds. Стратегия фондов – минимизация налогов. Для этого продаются акции, наиболее выросшие в цене, а следом активы с наибольшим убытком. Так достигается равновесная цена на начало и конец периода, а инвестор зарабатывает за счет дивидендов.

- REIT Index Funds. Если компания из сектора недвижимости выплачивает на дивиденды не менее 90% чистой прибыли, получая доход за счет аренды, то такая компания относится к сектору REIT. А из-за особенностей налогового законодательства США прибыль от REIT не облагается налогами.

Примеры взаимных фондов Vanguard (mutual funds):

| Фонд | Базовые активы фонда | Активы, млрд долл. (31.03.20) | Комиссия, % |

| Total Stock Market Index Fund Investor Shares (VTSMX) | Доступ ко всему фондовому рынку США, включая акции малой, средней и большой капитализации | 736,8 | 0,14 |

| Vanguard 500 Index Fund (VFINX) | Отслеживает индекс S&P 500 из крупных компаний США | 443,6 | 0.14 |

| Total International Stock Index Fund Investor Shares (VGTSX) | Фонд отслеживает акции по всему миру, за исключением Соединенных Штатов. 40% Европы, 30% Тихоокеанского региона, 23% развивающихся рынков | 344,4 | 0,17 |

| Total Bond Market Index Fund Investor Shares (VBMFX) | Фонд инвестирует около 30% в корпоративные облигации и 70% в государственные облигации США всех сроков погашения (краткосрочные, среднесрочные и долгосрочные выпуски) | 259,3 | 0,15 |

| Growth Index Fund Investor Shares (VIGRX) | Фонд инвестирует в акции крупных американских компаний (>10 млрд. долларов) | 88,9 | 0,17 |

| Mid-Cap Index Fund Investor Shares (VIMSX) | Фонд стремится отслеживать индекс компаний США со средней капитализацией (от 2 до 10 млрд. $) | 84,6 | 0,17 |

| Small-Cap Index Fund Investor Shares (NAESX) | Фонд обеспечивает широкий доступ к рынку акций США с небольшим капиталом (от 300 млн до 2 млрд. $) | 68 | 0,17 |

| Extended Market Index Fund Investor Shares (VEXMX) | Фонд предлагает инвесторам недорогой способ получить широкий доступ к акциям США со средней и малой капитализацией. Содержит около 3000 акций, которые охватывают множество различных отраслей и составляют около четверти рыночной капитализации США | 53,2 | 0,19 |

| Real Estate Index Fund Investor Shares (VGSIX) | Фонд инвестирует в инвестиционные фонды недвижимости — компании, которые покупают офисные здания, отели и другие активы с рентным доходом | 51,6 | 0,26 |

В среднем, все крупнейшие mutual funds имеют комиссии около 0,16% . При этом первый табличный фонд Total Stock Market Index, созданный в 1992 году, является крупнейшим индексным фондом акций и крупнейшим инвестиционным фондом вообще. Как видно, из девяти вариантов семь (включая первых три) инвестируют в акции, и только два фонда имеют базовым активом облигации и недвижимость.

Примеры фондов Vanguard по классам активов и отраслям:

Фонды американских и международных акций

Фонды американских и международных облигаций

Отраслевые фонды

Цены на паи ETF по состоянию на 03.05.2020

Текущая цена пая, комиссия за управление и капитализация каждого фонда доступна на сайте компании по ссылке выше. Напомню, что Vanguard ETF можно купить на биржах США (NYSE и NASDAQ) и других стран, тогда как взаимные фонды Vanguard там не обращаются и часто доступны только американским инвесторам через финансовых посредников. Россияне могут купить отдельные варианты лишь с помощью страховых компаний инвестиционного типа, например Investors Trust .

Хотя Vanguard ориентирована на взаимные фонды, тем не менее имеющихся вариантов ETF вполне достаточно для составления своего портфеля при открытии зарубежного брокерского счета. Причем некоторые варианты можно купить и на бирже Санкт-Петербурга, однако там понадобится статус квалифицированного инвестора:

- Vanguard Financials Index Fund (тикер VFH)

- Vanguard Health Care ETF (тикер VHT)

- Vanguard Utilities ETF (тикер VPU)

- Vanguard S&P 500 ETF (тикер VOO)

- Vanguard S&P 500 Growth ETF (тикер VOOG)

Отраслевые фонды интересны тем, кто хочет инвестировать в один сектор. Например, в коммуникационный, в котором представлены компании AT&T, Verizon и прочие. Актуально, если инвестор по каким-либо причинам не хочет трогать другие сектора.

Фонды облигаций традиционно уравновешивают риски акций и подходят для создания регулярного денежного потока. Впрочем, из-за большой диверсификации фондов акций последние также организуют этот поток в виде дивидендов — возможная невыплата какими-то компаниями компенсируется другими.

Фонды Vanguard в американской юрисдикции выплачивают дивиденды на брокерский счет владельца, тогда как у европейских филиалов возможна как выплата дохода, так и его реинвестирование. Последнее выгодно с точки зрения накопления по сложному проценту, но не подходит тем, кому нужно жить на рентный доход.

Самым крупным европейским ETF компании является Vanguard S&P 500 UCITS ETF с текущей капитализацией почти 19 млрд. евро и комиссией 0.07%. Создан в мае 2012 года и доступен на большинстве европейских бирж в разных валютах: доллар, евро, фунт и даже швейцарский франк. В качестве примера фонда, который дивиденды реинвестирует, приведем Vanguard FTSE All-World UCITS ETF (USD) Accumulating (VWCE). Всего на биржах Европы можно найти и купить 45 биржевых фондов Vanguard Group.

Дивиденды Vanguard (дивидендные фонды ETF)

Как и положено крупной компании, Vanguard имеет дивидендные фонды с акцентом на выплаты своим акционерам. Есть как взаимные, так и биржевые фонды ETF. Для среднего инвестора более интересны последние:

- Vanguard Dividend Appreciation ETF (VIG)

- Vanguard High Dividend Yield ETF (VYM)

- Vanguard International Dividend Appreciation ETF (VIGI)

- Vanguard International High Dividend Yield ETF (VYMI)

Все ETF производят ежеквартальные выплаты, стоимость пая трех из четырех фондов лежит ниже 100 долларов. Напомню, что в отличие от акций, которые нередко продаются лотами по 10, 100 или даже более штук, биржевые фонды доступны в количестве от одного пая и отлично подходят даже мелкому инвестору.

ETF на индекс S&P 500: сравнение с конкурентами

| Фонд | Тикер | Провайдер | Комиссия, % | Активов, млрд долл. (01.05.2020) |

| Vanguard S&P 500 ETF | VOO | Vanguard | 0,03 | 133,3 |

| iShares Core S&P 500 ETF | IVV | IShares | 0,04 | 183 |

| SPDR S&P 500 ETF Trust | SPY | SPDR S&P 500 ETF (State Street) | 0,095 | 260 |

Как видно, компания уступает конкурентам по капитализации, причем в случае компании State Street отрыв почти ровно в два раза. Это не слишком удивительно — этот фонд является самым первым созданным ETF, а Vanguard, как уже говорилось, не очень стремилась в эту отрасль. Зато по текущим комиссиям за управление у фонда VOO трехкратное превосходство. Общую статью о сравнении трех главных провайдеров ETF читайте здесь.

Преимущества и недостатки компании Vanguard

Незначительные комиссии за управление

Главное, чем известна компания по сравнению со своими конкурентами — низкими комиссиями, в частности у фондов ETF. Благодаря этому факту в инвестиционных портфелях почти всех инвесторов есть хотя бы 1-2 фонда от Vanguard. По сей день компания сохраняет идеологию, которая была озвучена Боглом еще в середине прошлого века — низкие комиссии ( от 0.03% ) и индексный подход. Хотя в линейке корпорации планируются и активно управляемые ETF, компания и здесь анонсирует комиссии ниже своих конкурентов.

Мировой авторитет

Корпорация представлена по всему миру, имеет в своем активе крупнейший инвестиционный фонд. Средства клиентов отделены от средств управляющей компании, что дает гарантии возврата рыночной стоимости активов клиенту даже в случае расформирования фонда. При этом Vanguard всегда была направлена на инвесторов. В своих многочисленных книгах Богл рассматривал инвестиции с их стороны, что большая редкость для индустрии — пожалуй, наиболее популярную книгу Богла я разбирал здесь.

Точность отслеживания индексов

Понятно, что имея целью дать инвесторам максимум рыночной доходности, фонды должны по возможности точно отслеживать свои рыночные индексы, структуру их ценных бумаг. В среднем у биржевых ETF коэффициент отслеживания недотягивает лишь нескольких сотых до 100%, в то время как у мелких взаимных фондов отклонение может достигать 2-5%.

Инвесторы владеют компанией

Vanguard единственная мировая инвестиционная компания, которая не имеет мажоритарных акционеров. Фактически инвестор, вкладывая деньги в фонды, приобретает долю самой Vanguard. Такая особенность автоматически подразумевает действия корпорации исключительно в интересах инвестора.

Медленная отчетность

Заметных минусов у компании нет. Тем не менее существует одна особенность: по законодательству США фонды обязаны предоставлять отчет о портфеле инвестиций ежедневно. Однако комиссия по ценным бумагам дала Vanguard возможность отчитываться раз в месяц.

Поскольку корпорация продвигает пассивные инвестиции, то объясняет этот момент тем, что долгосрочному инвестору нет никакой необходимости оценивать инвестиционный портфель чаще 1 раза в квартал. В результате на сайте компании можно увидеть цену фондов ETF лишь на конец марта, тогда как в скринерах или брокерском терминале будет актуальная цена на начало мая. Кроме того, у компании нет фондов на товарные активы, например на золото.

Услуги компании Vanguard

На данный момент компания предоставляет множество финансовых услуг. Главными из которых являются:

- Вклады в инвестиционные фонды компании Vanguard;

- Предоставление выхода на внебиржевой рынок (только для инвесторов с большим капиталом);

- Открытие, управление и закрытие трастов для инвестирования семейного капитала;

- Финансовые консультации и планирование;

- Пенсионные накопления;

- Инвестиции во внешние фонды (инвестиции в фонды, находящиеся не под управлением Vanguard);

- Управление финансовыми счетами

Для частного инвестора из России наибольший интерес представляют инвестиции в ETF.

Советник Vanguard

Компания предлагает автоматизированный сервис составления портфелей «Vanguard Personal Advisor Services». Это крупнейший робот-консультант с активами в размере более 100 млрд. долларов, которые предлагает 2 варианта инвестирования:

- Услуги Vanguard Personal Advisor — компьютеризированное управление инвестициями под руководством финансового консультанта (от 50 000$)

- Vanguard Digital Advisor — это новое предложение, схожее с традиционными автоматическими советниками и предоставляющее инвесторам низкие комиссии за управление инвестициями в зависимости от уровня риска и целей (от 3 000$)

Отзывы о сервисе неплохие. Среди недостатков главным образом отмечают наличие только фондов Vanguard и высокий порог в 50 тысяч долларов. Об автоматических советниках свое мнение я высказывал в этой статье.

Заключение

Уоррен Баффет использовал взаимный фонд Vanguard 500 Index Fund в своем знаменитом споре с хедж-фондами. В последние годы он называет пассивные инвестиции в ETF лучшими инвестициями для начинающего и среднего инвестора, которому лучше вложить деньги в индексный фонд с минимальными издержками. Например, в фонд Vanguard.

Это нетрудно сделать на практике. Инвестор должен заключить договор с зарубежным брокером, имеющим доступ на рынки США — например, с Interactive Brokers или Captrader. Процедура проходит онлайн и занимает около недели. Затем банковским переводом пополняется счет и можно покупать все ETF от Vanguard. Статус квалифицированного инвестора при этом не требуется, рекомендуемая сумма от 3-4 тысяч $.

Что такое инвестиционный фонд: зачем нужен, как работает + ТОП-10 инвестфондов в РФ

Статьи на финансовую тематику пестрят аббревиатурами: ПИФ, УК, ИФ… Знаете ли вы, что это такое? Каждое понятие – тема отдельной статьи, поэтому сегодня я расшифрую только одно. ИФ – это инвестиционный фонд РФ.

Что такое инвестиционный фонд простыми словами

Инвестиционный фонд РФ – это объединение людей и организаций, которые решили вложиться в какой-либо проект и получить доход.

Если еще непонятно, то рассмотрим пример. Некий гражданин решил купить квартиру, чтобы сдавать ее в аренду. Но своих средств у него для покупки не хватает. Он, конечно, может взять кредит в банке, но финансовой организации придется возвращать долг, да еще и с процентами. То есть на аренде первое время прибыль не сделаешь.

Тогда гражданин идет другим путем: он приглашает своего знакомого, у которого есть недостающая сумма, они создают вместе инвестиционный фонд, покупают квартиру и уже с первого месяца сдачи ее в аренду начинают зарабатывать. Но каждый с дохода получает долю, пропорциональную вложенной сумме.

Полученные лишние деньги можно теперь вкладывать снова, например, в совместную покупку акций, и получать дивиденды.

Зачем он нужен

Инвестиционный фонд помогает людям, которые сомневаются в том, куда вложить деньги, их заработать. Как правило, ИФ покупает акции компаний.

В инвестиционном фонде существуют специалисты, которые отслеживают ситуацию на рынке и вкладываются только в проверенные ценные бумаги. Если же активы становятся невыгодными, инвестпортфель пересматривается. В итоге все вкладчики в той или иной мере получают доход.

Функции

Основные функции инвестиционного фонда в РФ:

- Сохранение и приумножение вкладов частных инвесторов.

- Эффективная работа органов управления с целью получения дохода.

- Привлечение новых вкладчиков на определенных условиях.

Как работают ИФ

Работа ИФ регулируется законами РФ, а также международным правом. Это ФЗ «Об инвестиционных компаниях» и «О ценных бумагах». Специальные правовые акты есть в странах Европы и США: документы защищают вкладчиков от мошенничества.

Деятельность инвестиционного фонда строится следующим образом:

- Инвестор вкладывает свои деньги и больше ими не распоряжается, кроме последнего этапа – их вывода.

- Портфелем инвестиционной организации руководит управляющая компания, которая работает с ценными бумагами, валютой, недвижимостью и кредитами. УК заинтересована в увеличении прибыли, так как получает комиссию со всех сделок.

Пример

Сбербанк – организатор нескольких инвестиционных фондов с разными активами и доходностью, например фонд акций «Добрыня Никитич». Он вкладывает средства в российские компании. Акции выбирают аналитики.

Структура вложения сбережений инвестиционного фонда.

| Ресурсы | Процент активов | Акции компаний | Процент акций в фонде |

| Энергоносители | 47 | Лукойл | 14 |

| Финансы | 18 | Сбербанк | 14 |

| Природные ресурсы | 15 | Газпром | 11 |

| Денежные средства | 7 | Сургутнефтегаз | 6 |

| Электроэнергетика | 6 | Норильский никель | 6 |

| Промышленность | 2 | Татнефть | 6 |

| Коммуникации | 2 | Роснефть | 5 |

| Товары повседневного спроса | 2 | Банк ВТБ | 4 |

| Товары длительного спроса | 0,5 | Интер РАО ЕС | 3 |

Под руководством управляющей компании за 3 года активы «Добрыни Никитича» выросли на 42 %. Это довольно хорошая доходность на территории РФ.

Кого могут заинтересовать инвестиции в ИФ

Интерес к инвестиционным фондам могут проявить будущие вкладчики, если:

- У них отсутствуют кредиты и займы, даже у друзей и родственников.

- Есть свободные сбережения, которые можно спокойно держать на балансе инвестиционного фонда и они не понадобятся в ближайшее время.

- Вызывает интерес финансовая сфера, в частности инвестиции в ценные бумаги.

Типы ИФ

Классификация инвестиционных фондов в РФ и мире различна в зависимости от их структуры, целей и задач.

В таком инвестиционном фонде общее имущество распределяется между вкладчиками в виде паев. Пай подтверждает, что инвестор обладает правом собственности на определенную часть средств. Суть паевого ИФ в том, что коллектив инвестирует средства в конкретный проект. Например, акции, облигации, депозитарий, займы, аренда недвижимости. Действие ПИФа закреплено в законах РФ.

Вкладчик заключает договор с управляющей компанией на доверительное управление, за которое УК получает комиссию со сделок.

Управление может быть коллективным и индивидуальным. При коллективном управленческие органы инвестиционного фонда объединяют сбережения пайщиков в один портфель, затем распределяют их согласно паю. При индивидуальном средства каждого инвестора аккумулируются отдельно.

ИФ России

Инвестиционный фонд Российской Федерации создан, чтобы наше государство могло проводить инвестирование различных проектов.

Бюджет инвестиционного фонда РФ формируется из средств фондов внешнего долга и Стабилизационного, четверть бюджета состоит из вкладов частных инвесторов.

Проекты инвестирования подбираются по следующей схеме:

- Происходит оформление части собственности инвестируемого проекта в пользу государства.

- Средства направляются из ИФ в уставной капитал отобранной для инвестиций организации.

- Коммерческие инвесторы заключают договор с ИФ РФ сроком не более чем на 5 лет, оплачивают участие в проекте.

- Проекты должны быть экономически и социально выгодны государству, отвечать его требованиям и, если не могут быть осуществлены без господдержки.

- Стоимость проекта более 5 000 000 000 руб.

- Определяются и другие показатели.

Выбор проекта проходит на конкурсной основе комиссией при Министерстве экономического развития РФ.

Взаимный ИФ

Взаимный инвестиционный фонд привлекает огромное число вкладчиков за счет дешевых акций, что позволяет вносить небольшие депозиты. И при этом снижены потери.

Хеджевый

В РФ таких очень мало, так как они привлекают только профессиональных инвесторов с крупными вложениями. Пытаются получить максимум выгоды за свои вклады и за короткий срок, чем подвергают себя неоправданным рискам. Инвестфонды очень быстро покупают ценные бумаги и так же быстро их продают. По большей части распространены в Северной Америке.

Чековый

Чековые инвестиционные фонды были Активно создавались в РФ в начале 90- х годов 20 века и на сегодняшний день упразднены.

Их целью был переход от государственной собственности к частной. Они собирали ваучеры, которые имели хождение в РФ, а затем на них приобретали в собственность акции предприятий у государства.

Торгуемый на бирже

Такой ИФ имеет свои акции, которые также участвуют в сделках на биржевых рынках РФ. Их котировки меняются от открытия до закрытия биржи. Ежедневно подсчитывается пай после окончания торгов.

В чем отличие венчурного фонда от прямых инвестиций.

ФПИ обычно пытается получить быстрый результат, вкладывась в компании, которые давно на рынке и где риск минимален. Причем инвестиции вносятся на небольшой период, но сразу большие суммы.

Венчурный фонд вкладывается в различные предприятия РФ, включая многочисленные стартапы, которые могут и не развиться, следовательно, деньги будут потеряны.

Такие инвестиционные организации должны иметь большой доход, венчурный фонд получает его от менее рискованных проектов.

В чем отличие частного фонда от нечастного

| Свойства | Частный | Не частный |

| Владельцы | Частные инвесторы и юридические лица в пределах ограниченной группы лиц | Вкладчики как физические, так и юридические лица, без ограничения |

| Задачи | Управляет вкладами в интересах частных лиц и компаний, например, для одной семьи или близких друзей | Выход на рынок ценных бумаг, привлечение инвесторов и умножение их прибыли |

| Вид | Закрытый | Открытый |

| Регистрация | Не согласовывается в госструктурах РФ | В ЦБ РФ и налоговой, в качестве юридического лица |

| Контроль активов | Производится учредителем, который представлен в единственном лице | Ведется управляющей компанией |

| Анонимность | Данные об инвестиционном фонде не находятся в общем доступе. Имя владельца может не указываться в документах | В бумагах прописываются реквизиты юрлица, данные о пайщиках нигде не указываются |

| Распределение активов | Не все средства могут идти на инвестирование, часть можно пускать на свои личные нужды | Активы полностью находятся в инвестиционном фонде и не могут быть использованы иначе, кроме как на действия в рамках проектов |

| Непрерывность работы | С уходом из жизни учредителя организация продолжает свою работу. | Не зависит от смерти одного из членов УК, работает до окончания действия лицензии |

| Схема наследования | Владелец сам определяет правила распределения активов и наследника | Наследуются только паи ИФ, каждый вкладчик определяет сам правила наследования. Если нет завещания – действие происходит в рамках законодательства РФ. |

| Состав инвестиционного фонда | Могут быть: учредитель, совет директоров, гарант, акционеры | Управляющая компания, пайщики |

Особенности иностранных фондов

Иностранные ИФ помогают вкладывать средства в международные проекты и экономику других стран.

- Инвестиционные фонды одной страны. Инвестирование только в пределах одного государства.

- Региональные. Могут захватывать один материк, например, Европу или Азию.

- Международные. Вложение в несколько стран.

- Развитых стран. Сбережения аккумулируются в конкретных странах со стабильной экономикой.

- Глобальные. Вкладываются не только в другие государства, но и в предприятия РФ.

Виды ПИФ

Виды ПИФов разделяются на три основных, которые, в свою очередь, имеют еще более мелкое деление.

- Открытого типа. В такие ИФ можно вкладывать средства и забирать из них постоянно. Необходимо только написать заявление или заключить договор, который будет рассмотрен в течение нескольких дней.

- Закрытые. Как правило, созданные в самом начале проекта с огромными денежными поступлениями, вывести средства можно только после его завершения. В такие организации вкладываются крупнейшие компании.

- Интервальные. Что-то среднее между открытым и закрытым. В отличие от обоих, вкладывать сбережения и выводить их можно, как правило, ежеквартально, определенное число дней. Это позволяет управляющей компании максимально вкладывать паи и не держать их у себя.

Акций

Создается для вложения средств в акции различных организаций для привлечения дохода. УК, как правило, инвестирует средства в акции наиболее перспективных компаний. Перед внесением инвестиций проводится тщательный анализ экономики РФ профессионалами.

ИФ может быть открытого, закрытого и интервального типа. Сегодня фонд акций встречается чаще по сравнению с другими.

Облигаций

Доход инвестиционного фонда образуется от вложения средств в облигации. Организуются, как правило, сроком до 3 лет. В связи с колебанием курса доллара инвестирование в российские облигации менее выгодны, чем в иностранные.

Торговля происходит на российских и международных биржевых рынках.

При больших рисках за последние 3 года фонды облигаций увеличили свой доход в 1,5 раза, что гораздо больше фондов акций.

Недвижимости

Создаются для вложения средств в строительство и управление недвижимым имуществом. Чаще всего закрытые. Сюда привлекаются крупные компании.

Бывают нескольких видов:

- Строительные. Занимаются строительством зданий, которые в дальнейшем могут продаваться или сдаваться в аренду.

- Земельные. Проводят действия с земельными участками, увеличивающие их стоимость.

- Девелоперские. Осваивают купленные в РФ земли, застраивают их, ремонтируют объекты недвижимости, переоформляют.

- Рентные. Сдают жилые и нежилые строения в аренду, получая с этого прибыль.

Собственность инвестфонда – только объекты и ценные бумаги, связанные с недвижимостью. Вложиться, например, в энергетический сектор ПИФ не может.

Денежного рынка

Фонд денежного рынка вкладывает свои средства в специфические активы, то есть не покупает акции и облигации. Действует путем выдачи займов, предоставляет депозиты.

Виды ИФ денежного рынка:

- Розничные. Среди вкладчиков в основном частные лица, таких более 30%. Прибыль такого инвестиционного фонда выше, чем просто вклад в банке, но и больше риски.

- Институционные. Минимальные вложения очень высоки и рассчитаны на компании и государство. Они работают по автоматическому принципу. Деньги поступают периодически через электронный перевод со счета корпорации.

Проекты инвестирования рассчитаны на срок не более 1 года. На рынке покупаются казначейские векселя, депозитные сертификаты.

Сбалансированные смешанные фонды

Такой инвестфонд может менять свои вложения в зависимости от ситуации на рынке. Если дешевеют акции, то можно перевести инвестиции в другие ценные бумаги или недвижимость. Главное, чтобы УК тщательно отслеживала изменения на биржевых рынках.

Хотя доход таких ПИФов ниже, чем вложение только в определенный вид.

Плюсы и минусы

Положительные моменты ИФ:

- Вкладчики не отслеживают ситуацию на рынке, все действия предоставлены профессионалам.

- Цена одного пая привлекательна и может составлять всего 1000 рублей.

- Вложения во многих ПИФах производятся в разные активы, что уменьшает уровень потери средств.

- Средства инвестиционного фонда не облагаются налогом.

- Контроль осуществляет государство.

Минусы деятельности инвесткомпаний:

- При плохом управлении доход не гарантируется.

- Дополнительно из средств инвестиционного фонда оплачиваются услуги УК.

- Могут быть наложены ограничения на инвестиции в определенные секторы экономики.

Советы по выбору ИФ

Если вкладчик решил вложить средства в инвестиционный фонд на территории РФ, то необходимо определить параметры и провести действия:

- Какой фонд необходим.

- Прочитать открытые документы инвестиционного фонда, его отчетность. В этом поможет официальный сайт.

- Выяснить количество лет работы на рынке.

- Узнать эффективность работы УК, ее финансовые инструменты, проверить по доходности.

- Понять, сколько вложить первоначально.

- Прочитать отзывы о ПИФе.

Признаки мошенничества

При выборе инвестиционного фонда в РФ также стоит избегать мошеннических действий. Признаки организации, которой не стоит доверять:

- Фиксированный доход. Если называется конкретная сумма дохода, стоит обойти инвестиционный фонд стороной. Ни один аналитик не может с точностью утверждать такое, ведь условия ежедневно меняются.

- «Уникальное предложение». Такая фраза – попытка завладеть сознанием инвестора. На самом деле все структуры, виды и деятельность ИФ известна.

- Убытки. Ответственность за них должна быть прописана в договоре. Следует остерегаться фразы «Не несет ответственности за убытки».

- Срочное вложение. Предложение «Срочно вложить» тоже должно быть воспринято как признак мошенничества: вкладчику необходимо время, чтобы разобраться с ситуацией и узнать сведения о компании.

- Формулировки в договоре и рекламе. Должны быть четкими, не надо поддаваться на слова: примерно, ориентировочно, приблизительно, от и до.

- Старые схемы. Большинство методов облапошивания клиентов уже известны. Поэтому, если предлагаются такие схемы вложения денег, необходимо держаться от них подальше.

- Понятная деятельность. Если инвестор не улавливает схему работы инвестиционного фонда, лучше избегать его. В хороших ИФ все четко и ясно.

- Ноу-хау и нанотехнологии. Инвестировать можно только в те проекты, которые существуют реально, даже если эта вещь только что создана. Но, если убеждают вложиться в какое-то новое изобретение, которого еще не существует в природе, стоит отклонить такое предложение, сколь бы заманчивым оно ни было.

- Брокерские услуги. Подписывать бумаги на оказание брокерских услуг и личное управление сделками не стоит: всем этим должна заниматься УК.

Стоит ли покупать паи самых доходных ПИФов?

Рассматривать такие паи надо с осторожностью: ситуация на рынке меняется ежечасно, на нее влияет развитие экономики стран, санкции государств, политическая ситуация, курс валюты. Поэтому, чтобы остаться на плаву, надо рассматривать доход ПИФа за несколько лет, а не за последние месяцы.

Плюс ко всему необходимо узнать, почему выросла прибыль. Если правильно вкладами распоряжалась управляющая компания, то это прекрасно, а если инвестиционному фонду повезло, то закрепить успех, а тем более развить его, может и не выйти.

Что сделать, чтобы стать инвестором

Прежде чем вкладывать сбережения необходимо определить и сделать:

- Какой денежный капитал есть у будущего инвестора. Это те средства, которые не нужны вкладчику, и он спокойно может их отдать на какое-то время.

- Инвестирование в какой сектор экономики предпочтительнее.

- Какую прибыль получить в итоге.

- Готов ли вкладчик к потере денег.

- Изучить экономические понятия, относящиеся к инвестиционному фонду РФ и других видов.

- Настроить себя, чтобы начать инвестиции.

- Подобрать портфель, а не одно направление вложений. Можно попробовать сразу несколько инвестиционных фондов с разным направлением деятельности.

Список лучших инвестфондов

Ниже находятся списки лучших ИФ как в РФ, так и в мире, представленные с учетом различных параметров.

Топ 10 ИФ России

| № | Инвестиционный фонд | Описание | Прирост (%) |

| 1. | Сбербанк – Глобальный интернет | Управление активами | 38,5 |

| 2. | Альфа-Капитал технологии | Фонды акций | 32,1 |

| 3. | РАЙФФАЙЗЕН – Информационные технологии | Фонды акций | 30,4 |

| 4. | Управление сбережениями – Азия | Управление сбережениями фондов | 30,3 |

| 5. | ВТБ – БРИК | Управление активами, фонды акций | 27,5 |

| 6. | ОТКРЫТИЕ – Китай | Фонды Открытия | 25,9 |

| 7. | Апрель Капитал | Акции компаний по добыче сырья | 25,4 |

| 8. | Открытие – Развивающиеся рынки | Фонды Открытия | 24,4 |

| 9. | РГС – Мировые технологии | Управление сбережениями | 23,5 |

| 10. | Райффайзен – Фонд активного управления | Фонды смешанных инвестиций | 23,3 |

Самые надежные в мире фонды

Среди лучших и инвестиционных организаций по всем параметрам находятся преимущественно иностранные компании.

| Инвестиционный фонд | Где находится | Активы (миллиардов долларов) |

| Fannie Mae | Вашингтон, США | 3 250 |

| Freddie Mac | Маклин, США | 1 946 |

| Credit Suiss | Цюрих, Швейцария | 927 |

| Goldman Sachs Group | Нью-Йорк, США | 856 |

| Morgan Stanley | Нью-Йорк, США | 803 |

| London Stock Exchange | Лондон, Англия | 777 |

| Berkshire Hathaway | Омаха, США | 535 |

| Nomura Holdings, Inc | Токио, Япония | 368 |

| Shinhan Financial Group | Сеул, Корея | 308 |

| State Street Corporation | Бостон, США | 274 |

| BlackRock, Inc. | Нью-Йорк, США | 240 |

| Voya Financial | Нью-Йорк, США | 231 |

Лучшие европейские фонды

| Название | Месторасположение |

| High-Tech Grunderfonds | Германия |

| SpeedInvest | Австрия |

| PMV | Бельгия |

| LocalGlobe | Великобритания |

| Mangrove Capital Partners | Люксембург |

| Alven Capital | Франция |

| Swisscom Ventures | Швейцария |

Рейтинг самых доходных ПИФов 2019

| № | Инвестиционный фонд | Описание, владельцы | Прирост (%) |

| 1 | ВТБ – Фонд Нефтегазового сектора | ВТБ Капитал Управление активами | 30 |

| 2 | САН – Смешанные инвестиции | САН | 28 |

| 3 | Сбербанк – Природные ресурсы | Сбербанк Управление Активами | 28 |

| 4 | Ингосстрах пенсионный | Ингосстрах — Инвестиции | 27.4 |

| 5 | БКС Драгоценные металлы | Брокеркредитсервис | 26,5 |

| 6 | ВТБ – Индекс МосБиржи | ВТБ Капитал Управление активами | 25,8 |

| 7 | ВТБ – Фонд Акций | ВТБ Капитал Управление активами | 25,4 |

| 8 | Райффайзен – Индекс ММВБ голубых фишек | Райффайзен Капитал | 25,3 |

| 9 | Солид – Индекс МосБиржи | СОЛИД Менеджмент | 25,2 |

| 10 | Лидер – Акции | Лидер | 24,6 |

Рейтинг ПИФ по стоимости чистых активов

| № | Инвестиционный фонд | Описание, владельцы | СЧА, МЛН RUB |

| 1 | ВТБ – Фонд Казначейский | ВТБ Капитал Управление активами | 28 322,73 |

| 2 | Газпромбанк – Облигации плюс | Газпромбанк — Управление активами | 23 733,55 |

| 3 | Рублевые облигации | Пенсионные накопления | 23 410,70 |

| 4 | Райффайзен – Облигации | Райффайзен Капитал | 18 468,40 |

| 5 | Альфа-Капитал Облигации плюс | Альфа-Капитал | 17 909,66 |

| 6 | Сбербанк – Фонд перспективных облигаций | Сбербанк Управление активами | 17 809,31 |

| 7 | Сбербанк – Фонд облигаций Илья Муромец | Сбербанк Управление активами | 14 464,58 |

| 8 | ВТБ – Фонд Сбалансированный | ВТБ Капитал Управление активами | 13 314,65 |

| 9 | Альфа-Капитал Еврооблигации | Альфа-Капитал | 9 40 |

| 10 | Еврооблигации | Пенсионные накопления | 7 785,54 |

Рейтинг ПИФ по объему привлеченных средств

| № | Инвестиционный фонд | Привлеченные средства, млн RUB |

| 1 | ВТБ – Фонд Сбалансированный | 10 700 |

| 2 | Альфа-Капитал Еврооблигации | 7 612 |

| 3 | ВТБ – Фонд Казначейский | 5 540 |

| 4 | Альфа-Капитал Баланс | 4 236 |

| 5 | Сбербанк – Денежный | 3 628 |

| 6 | ВТБ – Фонд Смешанных инвестиций | 3 541 |

| 7 | Сбербанк – Природные ресурсы | 3 496 |

| 8 | ВТБ – Фонд Акций | 3 322 |

| 9 | Рублевые облигации | 2 290 |

| 10 | Альфа-Капитал Ликвидные акции | 2 269 |

Заключение

Прежде чем вложить средства в какой-либо инвестиционный фонд на территории РФ, каждый должен взвесить все плюсы и минусы и ознакомиться с другими программами увеличения дохода. Надеюсь, я хоть немного помог вам в этом.

До свидания, уважаемые читатели, подписывайтесь на наш блог и активно обсуждайте интересующие вопросы в социальных сетях.

БПИФ AMEM — Рынки возможностей от УК АТОН | Еще один фонд акций на развивающиеся рынки

БПИФ АТОН – Рынки возможностей вышел на Мосбиржу 16 апреля 2021 года. Тикер на бирже — AMEM. Разбираемся с составом, комиссиями и прочими параметрами фонда.

- О фонде AMEM

- Состав БПИФ AMEM

- Нужно знать!

- Дивиденды

- Историческая доходность

- Немного о стратегии портфельного инвестирования

- Резюмируя

О фонде AMEM

Фонд от УК Атон — Рынки возможностей инвестирует в развивающиеся рынки 12 стран. В составе 2,5 тысячи акций компаний большой, средней и малой капитализации со всего мира.

БПИФ AMEM не покупает акции напрямую, а использует прокладку в виде иностранного фонда на развивающиеся рынки — iShares Core MSCI Emerging Markets (тикер IEMG). Кстати, довольно распространенная практика среди российских биржевых ПИФ. Подавляющее число продуктов работает по этой схеме.

Комиссия фонда — AMEM 1,1% в год. Плюс расходы иностранного ETF IEMG — 0,11%.

Полные расходы инвестора при владении БПИФ AMEM — 1.21% в год (комиссия УК АТОН + иностранного фонда).

Дальше все стандартно (аналогично всем российским БПИФ) с Мосбиржи:

- дивиденды реинвестируются;

- можно покупать на ИИС;

- налоговые льготы (ЛДВ) — есть.

Состав БПИФ AMEM

На официальном сайте УК АТОН информации о составе не нашел (возможно появятся позже), поэтому как всегда обратимся к первоисточнику — иностранному ETF iShares Core MSCI Emerging Markets, акции которого Атон перепродает российским инвесторам.

Интересный факт!

По капитализации ETF IEMG находится в десятке самых крупных американских фондов на рынок акций. Фонд имеет активов более чем на 80 млрд. долларов.

Для сравнения!

Самый популярный в мире ETF SPY на индекс S&P 500 стоит 360 миллиардов долларов.

На Мосбирже самый капитализированный фонд на рынок акций (FXIT) привлек 15 миллиардов . правда рублей. Переводя в баксы получим около $200 миллионов.

IEMG отслеживает взвешенный по рыночной капитализации индекс компаний развивающихся рынков, охватывающий 99% рыночной капитализации.

Что у нас под капотом?

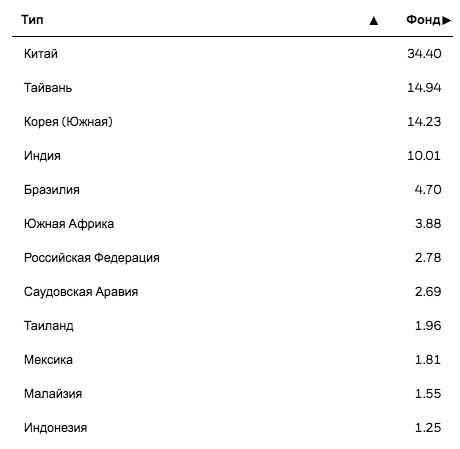

В составе ETF: рынки стран Китая, Индии, Бразилии, Тайваня, Африки, Мексики . и даже России. Причем на долю Китая приходится больше трети веса. А рынок России занимает скромные 2.8% (как-то даже за державу обидно стало).

Доля стран в составе фонда на развивающиеся страны

Разбивка по регионам:

- Азия — 80%;

- страны Ближнего Востока и Африка — 8%;

- Латинская Америка — 7%;

- Европа — 4%.

Для визуального восприятия есть карта мира, где зеленым отмечены страны входящие в состав фонда.

Страны входящие в индекс развитых рынков

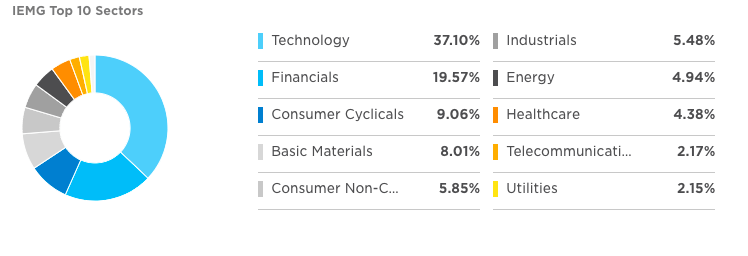

Состав по секторам.

На компании трех секторов (IT, финансовый и потребительский) приходится более половины всего веса. Куда же теперь без IT? )))

Актуальный состав по секторам ниже.

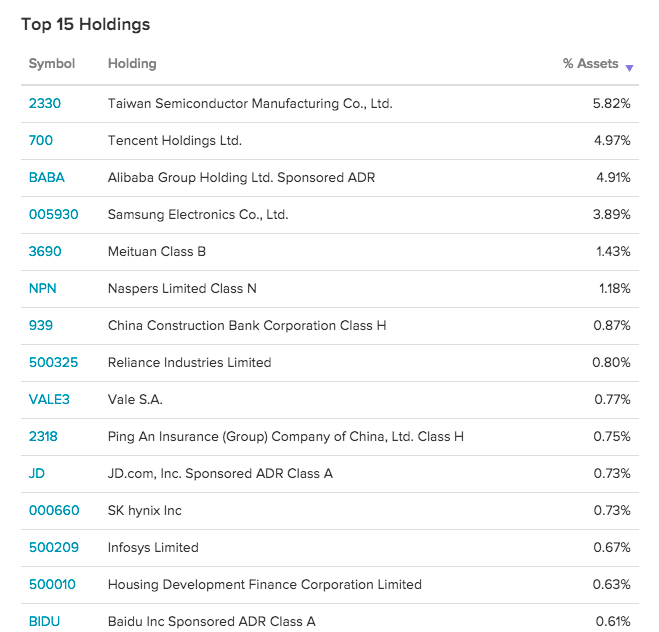

Состав по компаниям фонда.

Как было уже сказано выше — внутри фонда находятся акции 2 500 компаний. Из известных брендов мы увидим Samsung, Alibaba, Tencent, Xiaomi, Baidu, LG.

Из «наших» там есть Сбербанк (с долей веса в 0,42%), Газпром (0,38%) и Лукойл (0,36%). Причем все три компании находятся всего лишь в третьем-четвертом десятке по весу.

Вот как выглядит ТОП-15 компаний с максимальным весом в индексе.

Актуальный список доступен на официальной странице провайдера фонда.

Нужно знать!

Когда в составе фонда огромное количество акций — это хорошо или плохо?

По факту бОльшая доля веса всегда распределена на верхний топ. Так в нашем случае на первые 10 компаний из индекса приходится почти четверть всего веса. На ТОП-50 — более 40%.

Получаем, что на остальные 2 450 акций остается 60% веса. Причем все, что находится за пределами первой тысячи — практически выполняет роль статистов. Вес каждого составляет жалкие сотые доли процента (0.01% и ниже). Правда в деньгах это в районе 10 миллионов долларов на каждую компанию. Но учитывая огромную капитализацию фонда под сотню миллиардов — эти 10 млн. капля в море.

Я тут на досуге побаловался с числами:

- 1500 компаний в конце списка занимают «целых» 11% веса. Соотвественно первая тысяча занимает почти 90%.

- на последние 1000 компаний приходится — 6%;

- 500 компаний с конца списка имеют суммарный вес в 1%.

Так что включение в состав индекса (фонда) огромного количества компаний не дает особого преимущества. Балом будет править ТОП компаний с самым большим весом в индексе.

Дивиденды

Дивидендная доходность источника (ETF IEMG) — 1.77% в год. Выплаты — раз в полгода. Вроде как маловато (особенно на фоне дивидендной щедрости российского рынка).

Для понимания и сравнения.

Текущая дивидендная доходность:

- индекса S&P 500 — 1,35%;

- индекса развитых стран — 2,1%.

Так что это не фонд мало платит, время нынче такое.

Как уже было сказано выше — российская УК все поступающие дивы реинвестирует.

Историческая доходность

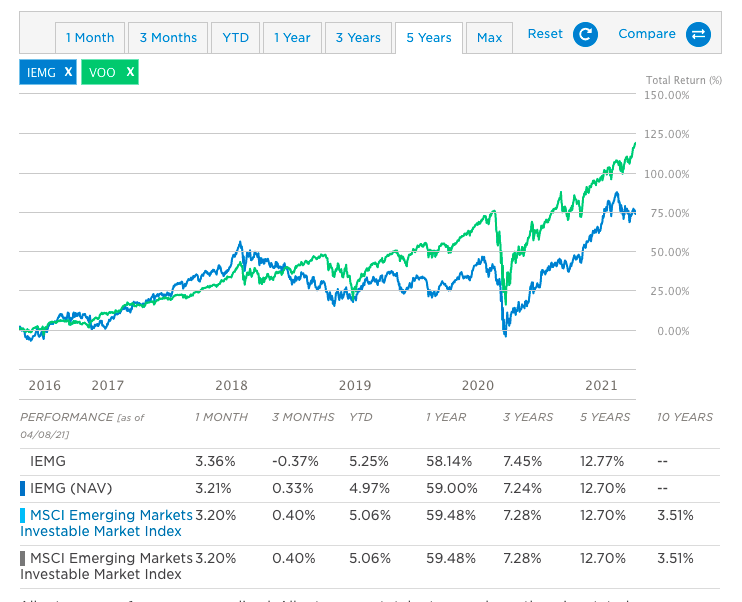

За последние 5 лет фонд показал 73% роста (с учетом реинвестирования дивидендов). Правда проиграв по доходности индексу S&P 500 — 123% (только кто же за последние годы обгонял СИПИ500?).

Ниже статистика доходности ETF IEMG за последнее время и сравнение с индексом S&P500 (в лице ETF VOO на этот индекс).

Обратите внимание на доходность индекса за 10 лет. Скромные 3,5% среднегодовой доходности. Да и то большая часть получена за последний год (рост почти на 60%).

Может сложиться впечатление, что рынок развивающихся стран (и соответственно фонд AMEM) не особо выгоден для инвестора. Но .

Немного о стратегии портфельного инвестирования

Для чего нужно включать в портфель акции развивающихся рынков?

Долгосрочные пассивные инвесторы в большинстве случаев стараются максимально диверсифицировать свой портфель, используя различные виды инструментов.

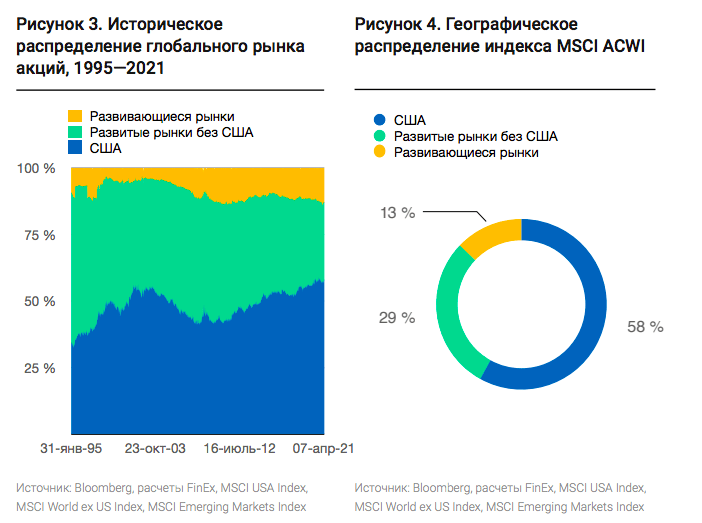

Если рассматривать акции как отдельный класс активов, то их в свою очередь подразделяют на 3 основные категории:

- Акции США (как самый крупный рынок, на который приходится более половины капитализации в мире);

- рынки развитых стран (доля в мире около 30%);

- развивающиеся страны (с долей около 13%).

В каких пропорциях их включать в портфель на самом деле не важно. У каждого инвестора свое видение ситуации. И единственного верного (и самого выгодного) распределения не существует.

Для инвестора будут полезны следующие факторы:

Главная фишка: буквально с помощью всего трех инструментов (фондов) можно охватить весь мировой фондовый рынок акций.

Постепенно доля развивающихся рынков в мире увеличивается (как яркий пример — Китай), а доля развитых сокращается (рис. 3). Инвестируя в развивающиеся рынки — инвестор гарантированно будет участвовать в этом росте.

Рынки растут неравномерно. Вчера это рынок США, сегодня развитые страны, а через год в лидерах роста будут развивающие рынки.

Считается, что рынок США «рвет всех по доходности». Однако если например взять период с 2000 по 2021 год включительно, то мы увидим следующую картину.

За два десятилетия среднегодовая доходность составила:

- рынок США — 6.95%

- развитые страны — 3.78%

- развитые рынки — 6.9%.

У США и развивающихся стран вышел практически паритет по доходности.

Но при этом, в первом десятилетие балом правили развивающие рынки выдав почти 10% среднегодовой доходности, против отрицательного -0.5% у индекса S&P500.

Использовании в портфеле одновременно всех активов позволяет избежать игру в угадайку — » кто же будет более доходным в будущем? «

Очевидно, что для большинства инвесторов-любителей — вероятность выбора победителя будет на уровне случайности. А на длительных сроках (5-10, 15-20 лет) практически невозможна.

Резюмируя

Сама стратегия (внутренности) — отлично.

Но как реализация в виде БПИФ AMEM — восторга не вызывает. Снова фонд-прокладка (мы покупаем паи AMEM у УК АТОН, которая в свою очередь покупает паи у иностранного фонда IEMG, который в свою очередь покупает акции отдельных компаний на бирже и притом часть денег может держать в деривативах).

На это конечно можно закрыть глаза (почти все так делает, хотя к многим фондам есть претензии к качеству следования за бенчмарком), но комиссии? Почему-то вновь выходящие на рынок фонды не снижают комиссию (дабы привлекать инвесторов хорошими условиями), а делают их все выше и выше.

У прямого конкурента — фонд от ВТБ (тикер VTBE) отслеживающего аналогичный индекс (MSCI Emerging Markets) внутри тоже прокладка из иностранного ETF. Но суммарные комиссии у ВТБ ниже: 0.9% против 1,21% у Атона.

И в чем тогда преимущество БПИФ Рынки возможностей лично для меня непонятно.

Удачных инвестиций в фонды с низкими комиссиями!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник https://investprofit.info/vanguard-review/

Источник https://finans-info.ru/investicii/top-10-investicionnyx-fondov-rf-2021/

Источник

Источник