Лучшие кредитные карты — в каком банке взять кредитку?

Кредитные карты становятся все популярнее. И это вовсе не удивительно, ведь они позволяют купить желаемое, даже если у вас сейчас нет нужного объема денег. Так где же сегодня можно найти самую выгодную кредитную карту? Вы найдете самую актуальную информацию только на Credits.ru

Выбирайте карту, основываясь на её особенностях:

- дополнительные бонусы;

- возврат процентов;

- скидки у партнеров;

- накопление кэшбэка, баллов, миль и т.д.;

- процентная ставка;

- действие карты за рубежом;

- длительность льготного периода;

- количество терминалов и банкоматов;

- скрытые комиссии и их размеры;

- размер кредитного лимита;

- сроки получения карты;

- количество документов, необходимых для оформления;

- ежегодное обслуживание.

Рейтинг кредитных карт 2020

| Банк | Название карты | Процентная ставка ( годовых) | Кредитный лимит |

| Ренессанс Кредит | Кредитная Карта | от 19,9% | 200 000 рублей |

| Тинькофф-Банк | Платинум | от 12% | 300 000 рублей |

| Открытие | Opencard | от 19,9% | 500 000 рублей |

| Альфа-Банк | 100 дней без % | от 11,99% | 500 000 рублей (Standart) 700 000 рублей (Gold) 1 000 000 рублей (Platinum) |

| РЖД | От 23,99 % | 500 000 рублей | |

| Райфайзенбанк | 110 дней без процентов | от 26,5% | 600 000 рублей |

| ВТБ | Кредитная Мультикарта | от 16% | 1 000 000 рублей |

Ренессанс Кредит

В кредитке от РенесансБанка лимит немного меньше чем у предшественников — 200 000 рублей. Процентная ставка начинается с 19,9% годовых. Интернет-банкинг, мобильный банк, смс-оповещения о предстоящих платежах и ежемесячная выписка по карте на e-mail — бесплатные.

Также здесь есть кэшбек в размере от 1% до 10% за каждую покупку. Смс-оповещение по отслеживанию расходов платное. Тариф — 50 руб./мес. Комиссия за снятие наличных 2,9%+290 руб.

Тинькофф Платинум

Одна из самых популярных кредитных карт. Кредитный лимит — 300 000 рублей, льготный период — 55 дней. Процентная ставка радует:

- от 12% до 29,9% годовых в случае операции покупки;

- от 30% до 49,9% годовых по операциях получения наличных.

Если вы правильно рассчитаете свои расходы, то вы практически ничего не заплатите банку. Кроме этого здесь доступен кэшбэк, который вы сможете тратить как пожелаете. Правда в отличие от дебетовой карты здесь бонусы копятся в баллах, которыми можно оплатить счета, купить билеты или же обменять баллы на настоящие деньги. Кстати, самые лучшие дебетовые карты мы собрали в статье «Самые выгодные карты».

Стоимость обслуживания — 590 рублей/год.

Плюсы Тинькофф Платинум:

- Мгновенное решение по кредиту. Забудьте про справки о доходах и поручителях. Вам нужен только паспорт.

- Беспроцентный период до 55 дней. Если вы успеете вернуть долг в срок, то вам не нужно ничего платить банку.

- Бесплатное пополнение карты. Забудьте о комиссиях при пополнении счета.

- Вы можете использовать карту для погашения кредита в другом банке на льготных условиях. ТинькоффБанк сам гасит кредит на другой карте, и потом предоставляет вам отсрочку на 120 дней для погашения. Если вы успеете за это время погасить кредит, то вам не нужно ничего платить банку.

Банк «Открытие» Opencard

В 2020 г. Бинбанк, кредитные карты которого входили в рейтинги кредиток, объединился с банком «Открытие», и вместе они предложили новые продукты с привлекательными условиями. Так, кредитка Opencard предлагает пользоваться средствами до 500 000 руб. бесплатно сроком до 55 дней. Подтвердить своей доход можно загранпаспортом, ПТС или СТС (свидетельство о регистрации транспортного средства). Процентная ставка от 19,9 %, пополнение возможно с любых карт без комиссии, обслуживание карты также бесплатное. Привлекает кешбэк — до 6 % на все покупки или до 11% на определенные категории.

Альфа-Банк «100 дней без %»

Как можно понять из названия, у вас есть отсрочка в размере 100 дней. Кредитный лимит здесь зависит от типа карты: у кредитки Premium, например, максимальный лимит 1 000 000 руб. Пополнение — бесплатное. Вам не нужно ждать одобрения получения карты днями — вы получите результат в течение 2 минут. Кредитная ставка — от 11,99 %. Стоимость обслуживания — от 1 190 до 5490 руб./год.

С помощью карты Альфа-Банка вы сможете погасить задолженность в другом банке, условия схожи с установленными в Тинькофф-Банке.

Вы можете снимать наличные без комиссии в пределах 50 000 рублей в календарный месяц. Если вы решили снять больше денег, то тогда вам нужно будет платить комиссию от 3,9% до 5,9% за сумму превышающую лимит.

Райффайзенбанк «110 дней без процентов»

Кредитный лимит впечатляет — 600 000 рублей. Райффайзен предоставляет вам 110 дней отсрочки платежа. Процентная ставка — от 26,5% в год. Обслуживание карты бесплатное, для получения нужен только паспорт, решение о выдаче получите в течение 2 минут.

За получение наличных снимут комиссию 3,9% + 390 руб. Операции за рубежом в валюте отличной от валюты счета потребуют с вас комиссии в размере 1,65% от суммы операции. За смс-информирование вам также придется платить 60 руб./мес.

Комиссия за внесение наличных на кассе банка составляет 100 руб. при внесении суммы до 10 000 рублей. Дальше — бесплатно.

ВТБ Банк Кредитная Мультикарта

Кредитный лимит в ВТБ составляет 1 000 000 рублей. Отсрочка — 101 день. Кредитная ставка составляет от 26% годовых. Здесь также доступен кэшбэк:

- до 16% за покупки в рамках программы «коллекция»

- до 10% за покупки в категориях авто и рестораны

- до 5% начисляются милями в рамках программы «путешествия»

- до 2,5% кэшбэк за любые покупки.

Кроме этого, здесь даже есть сберегательная программа, по которой вы будете получать до 8,5% годовых.

В рамках программы «Коллекция» банк начисляет бонусы за покупки, которые потом можно обменять на товары у партнёров или оплатить услуги банка.

Если вы будете заказывать карту на сайте ВТБ, то вы получаете её бесплатно. Во всех иных случаях готовитесь заплатить 249 руб. Плата за месяц также составляет 249 рублей, но она может обойтись вам бесплатно, если вы будете совершать покупки на сумму более 5000 руб. ежемесячно.

- Среднемесячный остаток от 15 000 руб.

- Сумма всех покупок от 5 000 руб.

Снятие денег с Мультикарты ВТБ

Снятие наличных в банкоматах ВТБ 5,5% и 0% за счет своих средств

За снятие до 100 000 руб. в кассе вам придется заплатить:

- 1000 руб. + 5,5% (мин 300 руб.) — за счёт кредитных средств;

- 1000 руб. за счет собственных средств.

При снятии более 100 000 рублей и кассах группы ВТБ:

- 5,5% (мин. 300 руб.) — за счет кредитных средств;

- 0% за счет собственных средств.

Максимально вы можете снять 350 000 руб./день или 2 000 000 руб./мес

Альфа-Банк «РЖД»

Одна из самых популярных карт для любителей поездов. Кредитный лимит — 300 тысяч рублей, доступна отсрочка на 60 дней. Годовое обслуживание стоит от 790 р. Процентная ставка по кредиту — от 23,99% годовых. В месяц можно снять максимум 60 тысяч рублей. Совершая покупки через РЖД-карту вы получаете баллы, которые можно обменять на премиум-места в поездах дальнего следования или в Сапсане. Тратя от 20 000 рублей в месяц, уже через 5-6 месяцев вы накопите на билет. Кроме этого, все владельцы РЖД-карты получают страховку «Альфа-Лайт» и «Альфа-Спорт» при выезде за рубеж.

Отзывы о кредитных картах 2020

Сейчас наибольшей популярностью пользуются карты от Альфа-Банка, Тинькофф-Банка, ВТБ. Каждый банк имеет свои плюсы и минусы, поэтому выбирайте исходя из ваших потребностей. Не нужно брать карту с лимитом снятия 30–40 тысяч рублей, если вы привыкли тратить наличкой от 100 тысяч в месяц. Вам придется платить круглые суммы за превышения лимита снятия. Но также не нужно брать запредельно дорогую карту. У вас просто может не хватить средств для ее обслуживания. Подходите к выбору разумно!

Рейтинг лучших кредитных карт 2022, какую выбрать

Текущий рейтинг кредитных карт обновил состав участников в сравнении с прошлым годом. Новый список содержит актуальные предложения банков с обновленными условиями.

До перехода к обзору я хочу остановиться на таком ключевом моменте, как льготный период. Его не следует нарушать и необходимо в указанные сроки совершать минимальные платежи. Иначе вам придется платить проценту кредитодателю, и кредитная карта станет невыгодной в использовании.

Срок оплаты по кредиту строго зависит от того честный или нечестный беспроцентный период у вашей карты.

Карты, не вошедшие в обзор:

Вам также будет интересно

Помощь в получении кредита

Tinkoff Platinum (Закажите карту до 22 ноября и получите бесплатное обслуживание навсегда)

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 55 дней

- Рассрочка – до 12 месяцев у партнеров

- Процентная ставка – от 12% до 29.9% годовых

- Кэшбэк – от 1% до 30%

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-оповещение – 59 руб/мес

- Обслуживание карты – 590 рублей в год

- Погашение кредитов сторонних банков – ставка 0% и 120 дней льготного периода

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации.

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

Альфа-Банк 100 дней без процентов

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 100 дней

- Процентная ставка – от 11.99% годовых

- Снятие наличных — бесплатно

- СМС-оповещение – 99 руб/мес (в первый месяц — бесплатно)

- Обслуживание карты – от 590 рублей в год

- Рефинансирование кредита других банков

Любителям наличных денег я рекомендую платежный инструмент Альфа-Банка. Он позволяет бесплатно снимать наличные.

Грейс-период длится 100 дней и в это время необходимо вносить минимальный платеж. Его размер – до 10% от долга.

Кэшбэк отсутствует. Дополнительные ежемесячные расходы:

- СМС оповещение — 99 руб./мес

- Страхование жизни/здоровья — 1.2408% от размера долга. Услуга добровольная

- Оплата услуг ЖКХ — 29 руб./операция

Карта «100 дней без%» дает возможность погашать задолженность другому кредитору без комиссии. Осуществляется один платеж. Платежный инструмент заказывается в онлайн-режиме (смотрите ссылку в описании к ролику) и он доставляется заказчику в указанное место в оговоренное время.

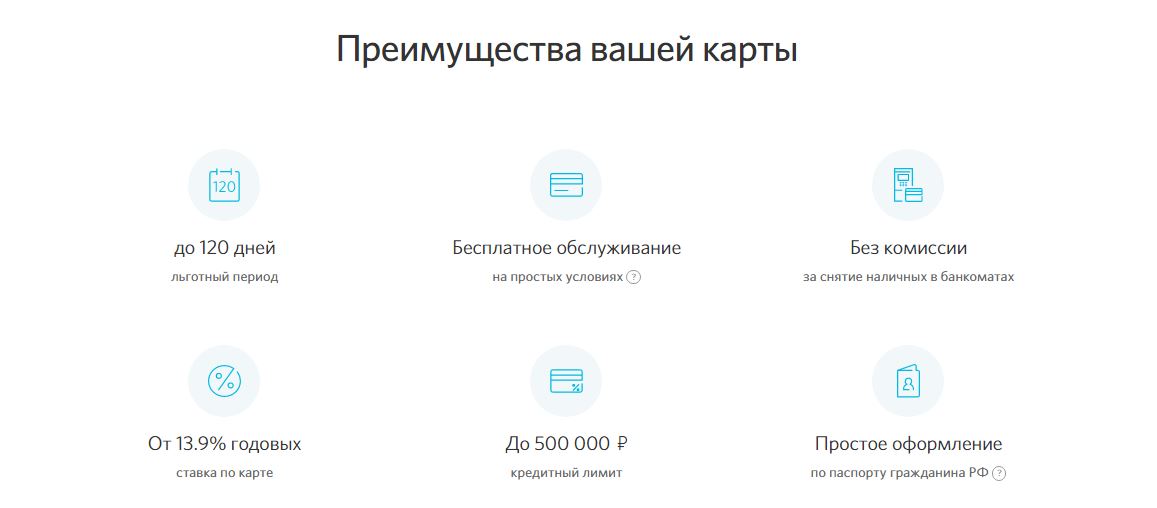

120 дней от банка Открытие

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 13,9 до 29,9%

- Снятие наличных – без комиссии

- СМС-оповещение – 59 руб/мес

- Обслуживание – бесплатно (при выполнении условий)

Кредитная карта «120 дней без %» имеет 120-дневный грейс-период. В это время размер минимальных платежей составляет 3% от долга. За обслуживание платежного инструмента кредитодатель сразу забирает 1 200 руб. Если владелец пластика желает вернуть эту сумму, надо ежемесячно выполнять банка Открытие: расходы по карте обязаны превышать 5 тыс./мес. Тогда ежемесячно финансовое учреждение будет возвращать 100 руб.

Разрешается обналичивание средств в любых банкоматах. Кэшбэк отсутствует. Если этот факт вас огорчает, но вы хотите быть клиентом именно банка Открытие, рекомендую кредитную карту Opencard.

Плата за обслуживание карты и её выпуск отсутствует. Не надо платить и за перевыпуск платежного инструмента даже при его утере и другим причинам, произошедшим по инициативе владельца пластика.

В банкоматах банка разрешается каждый месяц без комиссии снимать с карты до 50 тыс. Однако при обналичивании грейс-период теряет силу, а держателю банковского продукта придется возвращать обналиченную сумму по годовой ставке в 34,9%!

Это слишком много. Поэтому я рекомендую обналичивать небольшую сумму на короткий промежуток времени. Допустим, 30 тыс. на 7 дней. Тогда через неделю надо будет дополнительно вернуть банку всего 200 руб.

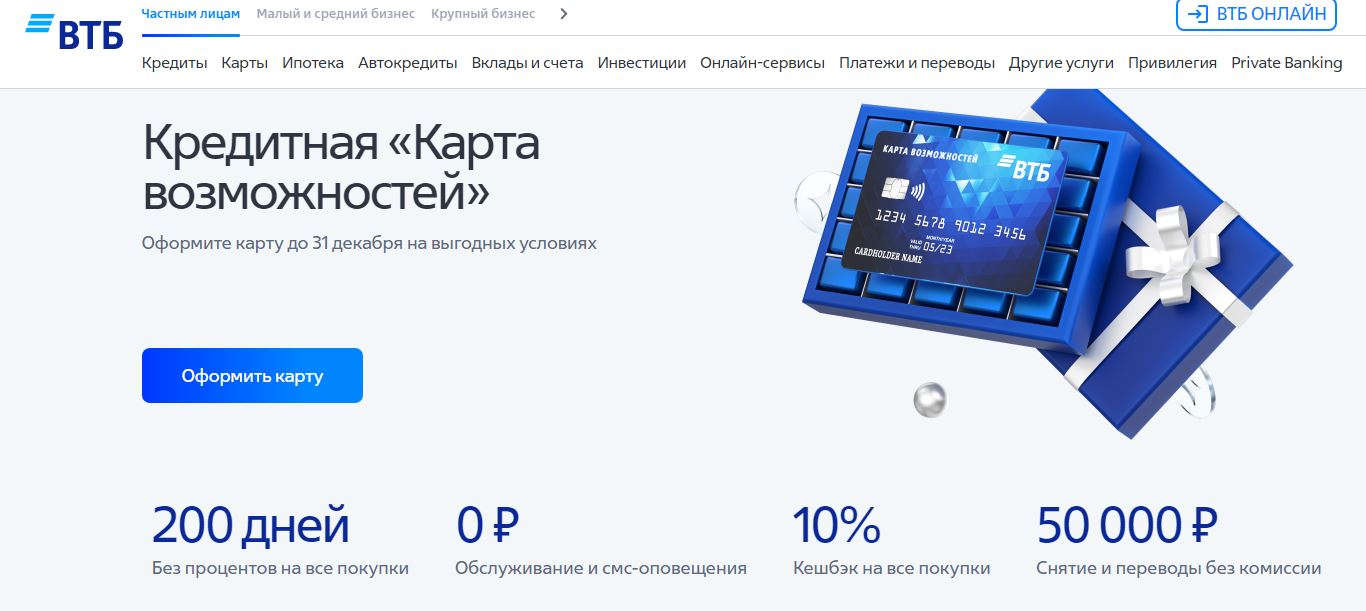

Карта Возможностей от ВТБ

- Лимит – 1 млн. руб.

- Обслуживание – бесплатное

- Минимальная ставка – 14,9% на покупки и 34,9% на обналичивание (расходы по карте за месяц обязаны превышать 5 тыс.)

- Грейс период – до 200 дней на покупки с начала месяца оформления карты, до 110 дней на последующие покупки

- Минимальный платеж – 3% от долга + проценты, если не удалось выполнить погашение в 110 дней

- Кэшбэк – от 1,5 до 20%

- Обналичивание: без комиссии — до 50 000 руб. в месяц в банкоматах банка ВТБ

- Переводы – 5,5% за безналичные операции , но минимальная сумма не должна быть меньше 300 руб.

Максимальный лимит по «Карте Возможностей» ВТБ 1 млн. Сумма внушительная, но эту сумму получат только клиенты с безупречной кредитной историей (КИ) и хорошим официальным ежемесячным доходом.

Кредит в 100 тыс. банк может предложить неработающим пенсионерам.

Грейс период длится 200 дней на покупки с начала месяца оформления карты, до 110 дней на последующие покупки. Однако он разделен на два временных отрезка. Первые 90 дней держатель карты имеет право приобретать товары, в оставшиеся 20 дней — возвращать долг.

Льготный период всегда стартует 1-го числа месяца, в котором осуществлена покупка. Два следующих месяца необходимо выплачивать 3% от размера долга, в третий месяц – полностью погашать задолженность. Поэтому приобретения я рекомендую делать в начале месяца.

К ставке учреждение предлагает дисконт, снимая с нее 3 пункта в первый месяц. Если держатель банковского продукта ежемесячно будет тратить 30 тыс., ВТБ сохранит пониженную ставку.

Стандартный кэшбэк — 1,5% от цены товара. При покупках в партнерских магазинах бонусы могут подняться до 20%..

Минимальный рабочий стаж – 30 дней. Чем он выше, тем на большую сумму может рассчитывать кредитополучатель.

Система 3D- Secure гарантирует безопасность бесконтактных платежей по технологиям:

- Visa — PayWave;

- MasterCard — PayPass;

- МИР — Бесконтакт.

- При превышении ежемесячного лимита в 50 тыс. удерживается сбор в размере 5,5%;

- Процентная ставка не фиксированная. Все зависит от ВТБ. Один заемщик может получить минимальную ставку, другой – максимальную;

- Не каждый кредитополучатель получит максимальный кредит в 1 млн. Нужно работать официально и подтверждать доход справкой. Исключение делается только для клиентов банка, получающих в ВТБ зарплату/пенсию;

- Кэшбэк начисляется баллами (1б. = 1 руб.), но его разрешается использовать в партнерских магазинах и только на российской территории. Исключение делается лишь интернет-магазинам.

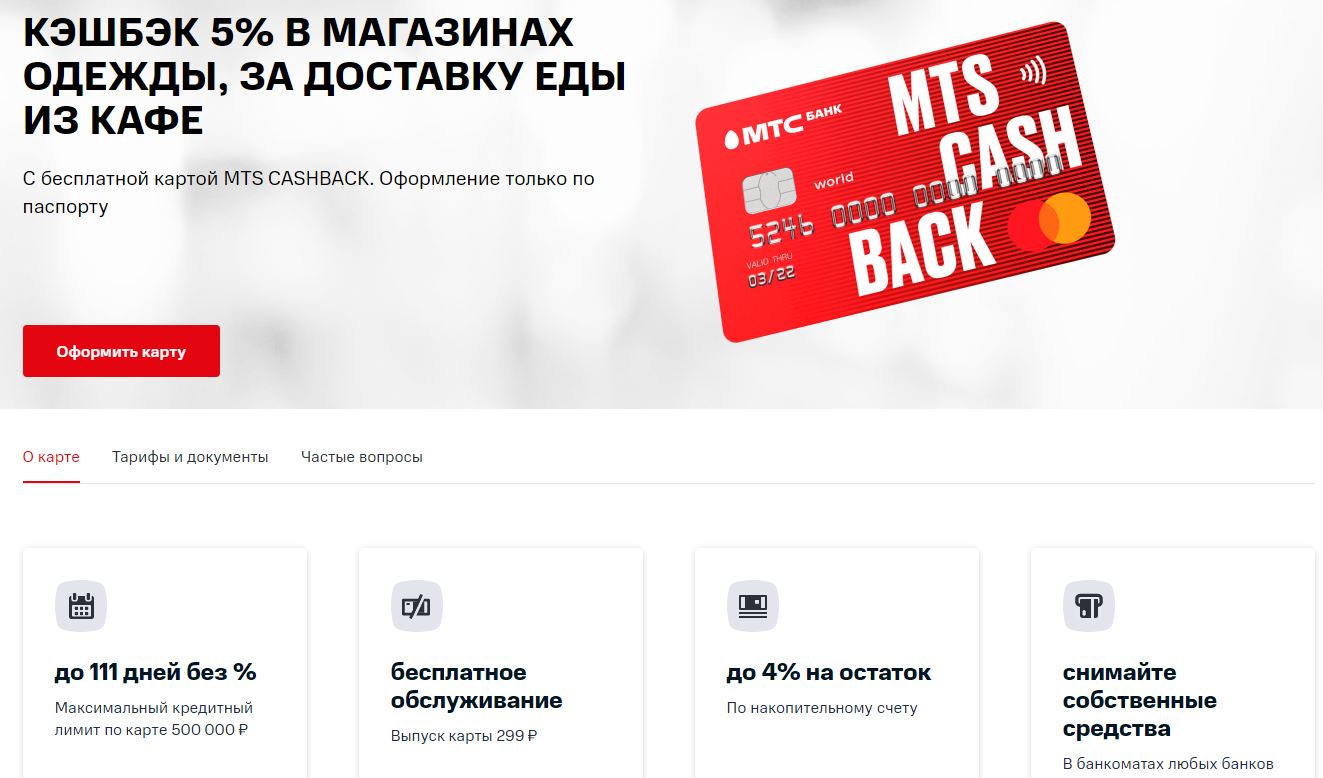

МТС Cashback

- Кредитный лимит – до 1 млн. рублей

- Беспроцентный период – до 111 дней

- Процентная ставка – от 11,9 до 25,9%

- Кэшбэк – от 1% до 25%

- Снятие наличных – свои средства без комиссии, заемные 1.9% , мин. 699 рублей

- СМС-оповещение – 59 руб/мес

- Выпуск карты – бесплатно

- Обслуживание – бесплатно (если используете более 8000 ₽ кредитного лимита в месяц)

В одном из своих обзоров я уже рассказывала про карту Cashback от МТС. Тогда речь шла о дебетовом варианте. Однако это универсальный продукт можно использовать в качестве кредитной карты с грейс-периодом до 111 дней. Минимальный платеж – 5% от задолженности, однако сумма обязана превышать 100 руб.

Выпуск платежного инструмента бесплатно. Обслуживание 2 первых месяца – 0 ₽. Далее 0 ₽, если используете более 8000 ₽ кредитного лимита в месяц. Иначе 99 ₽

Обналичивать средства не разрешается. Программа лояльности предполагает кэшбэк:

- 1% — с любых приобретений;

- 5% — категории Одежда, Еда и Дети;

- 25% — в партнерских организациях.

Заработанные бонусы владельцы карты имеют право использовать в системе МТС:

- Мобильная связь;

- Салоны оператора;

- Интернет-услуги.

Ежемесячное СМС-информирование стоит 59 руб.

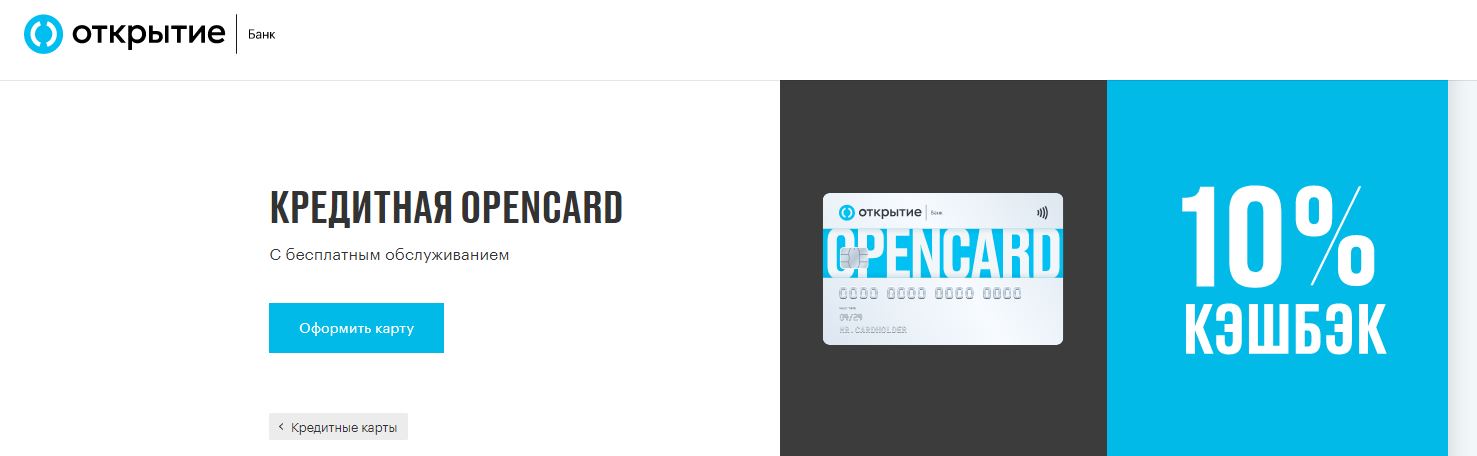

«Opencard» от банка Открытие

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 55 дней

- Процентная ставка – от 13,9 до 29,9%

- Снятие наличных – 3,9% + 390 руб

- Кэшбэк — до 2%

- СМС-оповещение – 59 руб/мес

- Обслуживание – бесплатно

Выпуск карты Opencard обойдется её владельцу в 500 руб. Однако он её сразу вернет. Достаточно провести одну безналичную операцию. Если сумма покупок составит 10 тыс. руб., 500 руб. банк перечислит на бонусный счет.

Грейс-период карты Opencard длится 55 дней. Предлагается кэшбэк до 2% за все покупки

За обналичивание средств предполагается комиссия.

Карта рассрочки Халва

- Кредитный лимит – до 350 000 рублей

- Беспроцентный период – до 36 месяцев

- Процентная ставка (после льготного периода) – 10% годовых

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Халва – карта рассрочки. Её владелец имеет право оплачивать товары/услуги в определенных магазинах. Однако их количество с каждым годом увеличивается. Отметим такие крупные торговые сети, как:

- Пятерочка;

- Эльдорадо;

- Перекресток;

- Рив Гош и пр.

Беспроцентный период – до 3 лет. При наличии задолженности требуется внесение ежемесячных платежей. Долг в равных долях делится на количества месяцев рассрочки.

Халва является кредиткой, однако её держателю разрешается вносить на счет свои деньги и использовать банковский продукт как дебетовую карту. Это позволит получать кэшбэк до 6% годовых на остаток (до 10% с подпиской «Халва.Десятка»).

Платежный инструмент не требует оплаты за обслуживание, и он доставляется в любую точку РФ.

Карта 365 от банка Ренессанс Кредит (банк больше не выпускает)

- Кредитный лимит – до 300 000 рублей;

- Беспроцентный период – до 55 дней;

- Процентная ставка – от 23,9%;

- Кэшбэк – до 3%;

- Снятие наличных – 2.9% + 290 руб;

- СМС-оповещение – 59 руб/мес

- Выпуск карты – бесплатно

- Обслуживание – бесплатно в первый год. Далее — при выполнении условий

Кредитную карту «365» могут оформить россияне в возрасте 24-65 лет, имеющие квартальный стаж на последнем рабочем месте.

В первый год банк Ренессанс не берет плату за обслуживание. Начиная со второго года, придется платить 99 руб. Расходов можно избежать, совершая расходы в месяц на сумму от 10 тыс. руб.

Размер кэшбэка зависит от суммы ежемесячных покупок:

- 1%: до 15 тыс.

- 1.5%: 15 – 75 тыс.

- 3%: от 76 тыс

Грейс-период длится 56 дней.

#МОЖНОВСЁ от Росбанка

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 62 дней

- Процентная ставка – от 22,9% годовых

- Кэшбэк – до 3%

- СМС-оповещение об операциях – 60 руб/мес

- Снятие наличных – 4,9% + 290 рублей

- Обслуживание карты – бесплатно (при соблюдении условий)

Росбанк предлагает потребителям карту МОЖНОВСЁ. Её льготный период составляет 62 дня. Обслуживание 0 ₽ в месяц — со второго месяца при сумме покупок от 15 000 ₽, иначе — 79 ₽.

Также 0 ₽ — стоимость обслуживания навсегда при оформлении до 15 ноября 2021 г. и при условии, если оплатить покупки от 1000 ₽ в течение 30 дней с момента оформления.

Владельцам карты Росбанк предлагает два варианта кэшбэка:

- 3% — на 1 категорию повышенного кешбэка

- 1% — на все остальные покупки

В месяц начисляется не более 10 000 ₽ по одной карте.

УБРиР «My Freedom»

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 12 до 27,4%

- Кэшбэк – до 3%

- Снятие наличных: 0 р — на сумму до 30 000 ₽ в месяц

- СМС-оповещение – 50 руб/мес

- Обслуживание – 120 руб/мес

За обслуживание УБРиР берет в месяц 120 руб. Право на возврат держатель банковского продукта получает при безналичных платежах на сумму 10 тыс./мес. Кэшбэк зависит от категории. Он составит:

- 3% — «Авиабилеты, аэропорты», «Гостиницы»;

- 2% — «Салоны сотовой связи, кабельные услуги», «Дом, ремонт», «Бытовая электроника»;

- 1% — прочие приобретения.

Начисление производится на каждые 100 руб. покупки. Что плохо, округление идет в пользу банка. Если сумма вашей покупки составит 199 руб., кэшбэк будет не 2, а 1 руб.

Есть и ограничение в месяц. Максимальная сумма кэшбэка не может превышать 2 500 руб.

Банковский продукт УБРиР «Хочу Больше» имеет 120 дней грейс-периода. Схема минимальных платежей, а это 1% от долга плюс сбор на обслуживание, показана на странице платежного инструмента. Для перехода на неё достаточно нажать на ссылку в описании.

Нужно обязательно вернуть долг банку за 4 месяца. Иначе минимальная ставка на задолженность вырастет на 12%.

В завершении перечислим дополнительные карты, условия которых могут вам подойти:

8 лучших кредитных карт 2021 года

Кредитные карты становятся выгоднее с каждым годом. В погоне за клиентами банки увеличивают беспроцентный период, расширяют вариативность кэш-бэка, снижают процентные ставки. Если раньше снятие наличных по карте априори облагалось высокими комиссиями, то в 2021 году можно найти тариф и без ограничений.

В новой подборке собраны популярные кредитные карты, объединившие ключевые преимущества. Это финансовые продукты, условия которых «на руку» держателю, однако нужно помнить: не бывает предложений, включающих все возможные бонусы, и у каждого тарифа есть слабые стороны. О них мы тоже расскажем, чтобы объективно раскрыть все неприметные сноски.

ТОП-8 лучших кредитных карт

Сравнивая условия и тарифы по кредитным картам банков, наша редакция провела анализ и составила рейтинг лучших предложений. Краткие условия сведены в таблицу.

*В первые два месяца использования

Альфа-Банк 100 дней без %

- Можно рефинансировать кредиты в других банках.

- Повышенный лимит по премиальным картам Gold и Platinum.

- Бесплатная доставка на следующий день.

- Грейс-период без звездочек, распространяется на все операции, в том числе на переводы и снятие. Но не действует по квази-кэш (полный список операций, которые банк относит к категории «квази-кэш» есть в договоре).

- Добровольное оформление страховки.

- Снятие наличных в любых банкоматах РФ и за пределами страны.

Взять кредитную карту могут трудоустроенные физические лица, а для подписания договора нужна справка 2-НДФЛ, паспорт и второй документ. В линейке есть статусные карты Gold и Platinum, лимит по ним достигает 1 млн рублей, комиссия за квази-кэш ниже, но выше плата за обслуживание счета.

Отсутствие кэшбэка сполна компенсировано длительным льготным периодом в 100 дней, который действует с момента совершения операции и не привязан к дате формирования выписки. Из минусов: снятие наличных в грейс-период до 50 000 р. в месяц.

Банк Открытие «120 дней без платежа»

Еще одна очень выгодная кредитная карта без процентов для каждого, кто хочет пользоваться деньгами банка бесплатно. К основным плюсам кредитной карты «120 дней без платежа» относятся:

- Большой грейс-период.

- Возможность не платить за обслуживание.

- Оформление без справок о доходах (для лимита до 100 000 р.).

- Бесплатная доставка.

- Снятие собственных средств в любых банкоматах без комиссий.

Оборотная сторона длительного льготного периода – отсутствие кэш-бэка, выдача кредитных средств наличными с комиссией. Стоимость обслуживания – 1200 р. в год, но ежемесячно банк возвращает 100 р., если держатель расходует по карте более 5 000 р. – это и есть условно-бесплатное ведение счета.

Грейс распространяется на все безналичные операции, связанные с покупкой товаров онлайн и офлайн, в том числе на оплату услуг ЖКХ, штрафов, налогов и сборов. Его сложно вычислять, поэтому при получении лучше еще раз проконсультироваться у специалиста. Оформить карточку можно онлайн, при одобрении банк предложит забрать ее в ближайшем офисе или доставит на дом, в удобное время.

ВТБ «Карта возможностей»

Кредитная «Карта возможностей» ВТБ интересна бесплатным обслуживанием и такими преимуществами, как:

- Большой кредитный лимит.

- Снижением ставки, при совершении покупок на 5 000 р. в месяц.

- Увеличенный грейс-период.

- Лояльные требования к минимальному доходу.

- Возможности подтвердить заработок по форме банка.

Веские плюсы банк совместил с особыми условиями: в первые 2 месяца действует бесплатное снятие, а по картам без подключенных опций предоставляется бесплатное обслуживание. Если активировать «Cash-back» или «Путешествия», за ведение счета банк начисляет 590 р. в год за ведение счета.

Выгодно пользоваться картой при совершении безналичных операций, а за квази-кэш и снятие вне льготы применяется повышенная ставка 34,9%. Другие «подводные камни» при тщательном изучении тарифов не обнаружены, за что карта и входит в рейтинг лучших предложений 2021 года.

Тинькофф Банк Platinum

Топовая кредитная карта от Тинькофф одна из самых популярных. Продукт гениально сочетает ключевые характеристики, так востребованные современными пользователем:

- Льготный период до 55 дней.

- Высокий лимит.

- Кэш-бэк с возможностью выбора категорий.

- Пополнение без комиссий во всех банкоматах, в салонах Связной, Мегафон, МТС, Билайн.

- Доставка на дом.

- Бесплатный выпуск и обслуживание дополнительной карты.

- Увеличенный беспроцентный период кредитования при покупке товаров в рассрочку (у компаний-партнеров) и при погашении картой кредитов в других банках.

Карту доставят на дом быстро и бесплатно, привлекает и высокий процент одобрений – Тинькофф Банк славится лояльным отношением к состоянию кредитной истории или ее отсутствию. Объективно, минусов у продукта нет: стандартная плата за обслуживание, отличная техподдержка, много способов пополнения без комиссий, крайне удобные приложение и веб-кабинет. Кэш-бэк максимально прозрачен – 1 балл равен 1 рублю, никаких конвертаций и сложных вычислений. Льготный период, традиционно, «до 55 дней», с его условиями придется разбираться, но консультанты справочной всегда готовы предоставить подробную информацию.

CITIBANK «Просто кредитная карта»

Банк предлагает оформить «Просто кредитную карту» с выгодными условиями:

- Без платы за обслуживание.

- Без комиссий за выдачу наличных.

- Без штрафов за просрочку ежемесячного платежа.

Клиенты, оформившие онлайн-заявку на кредитную карту и получившие одобрение до конца марта 2021 года, получат специальный тариф: льготный период кредитования в 180 дней, при условии внесения минимальных платежей. По прошествии 180 дней с момента одобрения заявки применяется стандартный грейс-период в 50 дней – это важно иметь ввиду. Лимит по тарифу – до 300 000 рублей новым клиентам, а действующим и участникам зарплатного проекта сумма может быть увеличена до 3 млн.

Кэш-бэка по карте нет, но при оплате покупок у партнеров банка можно получить скидку до 20%. Также держателю доступны все бонусы от платежной системы MasterCard, возможность приобретать товары в рассрочку. Единственный минус продукта – он доступен только жителям городов, в которых есть филиалы банка.

Ренессанс Кредит «Кредитная карта 365»

Стоит взять Кредитную карту 365 из-за хорошего кэш-бэка и оформления без справок о доходах, но предоставление документа обеспечит более выгодные условия. Обслуживание бесплатное в первый год, со второго плата составит 99 р. в месяц, но она отменяется при сумме покупок от 10 000 р. в месяц. Ставка в 45,9% применяется только при снятии наличных, для безналичных трат – 23,9% (вне льготного периода). Собственные средства можно снимать без комиссий, при выдаче кредитных взимается стандартный сбор 2,9% + фиксированные 290 р.

Ренессанс Кредит выдвигает честные условия, без звездочек и скрытых платежей. Карта хороша для ежедневных безналичных расчетов, которые позволят не платить и за обслуживание.

Райффайзен Банк «110 дней» без %

- В первые 2 месяца использования снятие наличных без комиссии.

- Бесплатное обслуживание, при оформлении карты до конца марта 2021 года.

- 110 дней грейс-периода, в первые 2 месяца – распространяется на снятие, переводы и квази-кэш.

- Выдача карты в день обращения, бесплатная доставка.

- Скидки от партнеров и платежной системы MasterCard.

С третьего месяца вступают в силу стандартные условия на снятие, переводы и операции квази-кэш, а акция действует до 31.03.2021 г. В остальном – это одна из лучших кредитных карт среди банковских предложений текущего года.

Совкомбанк «Халва»

Самая популярная карта-рассрочки Халва от Совкомбанка привлекает бесплатным обслуживанием, длительной рассрочкой (льготный период до 36 месяцев), обширной сетью партнерских компаний-продавцов. Без переплаты владелец может приобретать все: от продуктов до автомобилей. Задолженность по рассрочке делится пропорционально сроку и все, что требуется, – своевременно вносить платежи. Для ряда крупных покупок нужно подключать специальную опцию и оформлять подписки, некоторые банк предоставляет бесплатно в рамках акций.

Оплачивать товары и услуги за счет кредитных средств выгодно у партнеров, в числе которых все крупные федеральные сети и региональные ТСП. Они предоставляют рассрочку, иногда – дополнительные скидки. При размещении на счете собственных накоплений на остаток начисляется до 5%, а при тратах – полагается до 6% кэш-бэка. Халва – не единственная карта-рассрочки, но в 2021 году – самая выгодная, благодаря бесплатным услугам и постоянно расширяющемуся списку партнерских компаний.

Лучшие кредитки текущего года в большей степени ориентированы на финансовую экономию, поэтому сочетают большой грейс-период с кэш-бэком и бесплатным обслуживанием. Заявку на любую кредитную карту можно направить онлайн, без личного обращения в банк. Это не сухая подборка популярных и разрекламированных продуктов, а независимый рейтинг, попасть в который можно только за интересные для пользователей условия.

Так, карту от Тинькофф и Ренессанс легче оформить при неидеальной кредитной истории, Альфа-Банк, Райффайзен Банк и Совкомбанк дают лучшие условия по беспроцентному периоду. CITIBANK и ВТБ не взимают плату за обслуживание, эти карты можно брать и держать на случай непредвиденных расходов, например, в отпуске. При выборе подходящего предложения стоит определиться, какие критерии станут основными.

Источник https://credits.ru/publications/407626/luchshie-kreditnye-karty-v-kakom-banke-vzyat-kreditku/

Источник https://prosto-eto.ru/rejting-luchshih-kreditnyh-kart-kakuyu-vybrat/

Источник https://1000bankov.ru/wiki/8-luchshih-kreditnyh-kart-2021-goda/

Источник