Какие вклады предлагает Траст Банк?

Траст банк предлагает вниманию свои клиентов широкие возможности помещения средств. Вклады можно открывать в различных валютах и на условиях, приемлемых для всех категорий инвесторов. Это делает вклады банка доступными для всех категорий клиентов.

Условия

Банк предлагает вниманию своих вкладчиков следующие условия помещения средств:

- вклады доступны к открытию в валюте, которую выбирает сам инвестор;

- открытие вклада возможно как в банковском офисе, так и при подаче заявки через интернет;

процентные ставки банка ограничиваются значениями 11,65% годовых для вкладов в рублях, 3,5% годовых для депозитов в долларах и 2,8% годовых для вкладов в европейской валюте;

Как открыть?

Открывать депозит в банке клиент может как при личном обращении в банковский офис, так и посредством подачи заявки через интернет.

Подавая заявку при непосредственном визите в банк, следует иметь при себе паспорт с дополнительными документами для совершения сделки, а также сумму минимального вложения.

После подачи клиентом заявки на помещение денег и её рассмотрения банковскими служащими выносится решение, о котором сообщается потенциальному инвестору.

Если оно принято в пользу клиента, ему разрешается подписание соглашения и внесение средств в кассу банка, после чего он официально становится инвестором банка Траст.

Подача заявки через интернет подразумевает заполнение специальной анкеты с внесением всех данных об инвесторе.

После рассмотрения представленной информации вкладчик приглашается в банк для завершения сделки, подписания всех необходимых материалов и внесения суммы инвестиционных средств.

Депозитная линейка банка

Депозитная линейка банка предполагает разнообразие инвестиционных предложений для клиентов.

Некоторые из них сведены в представленной ниже таблице для потенциальных инвесторов, колеблющихся с выбором приемлемого для них варианта:

| Депозит | Началь-ная сумма вклада | Срок инвес-тиции | Процент-ные ставки | Дополнительные условия |

| Свои люди | 30000 рублей, 500 евро и 500 долларов | От трёх месяцев до полутора лет | До 11,2% в рублях, от 1,5 до 3,3% в долларах, до 2,5% годовых в евро | Проценты начисляются в конце срока действия соглашения, разрешено частичное снятие средств и пополнение вклада |

| Щедрые проценты | 25000 рублей, 450 евро и 450 долларов | От 3 до 20 месяцев | До 11,3% в рублях, до 3% в долларах и от 0,8 до 2,2% годовых в евро | Вклад можно как увеличивать, так и снимать раньше времени, проценты поступают на счёт к завершению договора |

| Накопительный | 35000 рублей, 550 евро и 500 долларов | От 90 до 370 дней | От 9,5 до 10,6% в рублях, от 0,8 до 2,5% годовых в долларах и от 0,3 до 1,7% годовых в евро | Выплата начисленных процентов происходит к завершению соглашения, возможно снятие и пополнение суммы депозита |

| Всё включено | 30000 рублей, 500 евро и 500 долларов | От 95 до 430 дней | От 9,2 до 10,5% в рублях, от 0,5 до 2,4% годовых в долларах и от 0,2 до 1,4% годовых в евро | Выплата процентов может проводится как каждый месяц, так и в момент окончания срока, средства можно снимать и увеличивать на счету |

| Максимум плюсов | 50000 рублей, 560 евро и 550 долларов | От 60 до 186 дней | 9% годовых в рублях, 1,3% в долларах и 0,4% годовых в евро | Соглашением предусмотрена капитализация процентов на счёте, деньги можно снимать и инвестировать дополнительно |

| Мультивалютный | 30000 рублей, 500 евро и 500 долларов | От трёх месяцев до года | От 9,7 до 10,4% годовых в рублях, от 1,2 до 2,5% в долларах и от 0,7 до 1,8% годовых в евро | Возможно открытие депозита одновременно в нескольких валютах, проценты капитализируются на счету |

Сезонный вклад

Вклад «Сезонный» открывается в банке Траст сроком на один год с минимальной суммы 50 000 рублей.

Особенность вклада заключается в том, сто открыть его можно только на один сезон с возможностью пролонгации спустя определённое время.

Допускается увеличение суммы инвестиции в период сотрудничества, нельзя снимать средства раньше времени.

Хотите узнать, какие банки выдают срочные кредитные карты в день обращения с доставкой? Тогда вам необходимо прочесть статью.

Хотите узнать, какие банки выдают срочные кредитные карты в день обращения с доставкой? Тогда вам необходимо прочесть статью.

Если же вы хотите узнать, как получить кредитную карту с 19 лет без справок и поручителей, то вам необходимо перейти по ссылке.

Инвестиционный

Инвестиционный вклад отличается увеличенной процентной ставкой, от 10% годовых и существенной начальной суммой инвестиции, от 100 000 рублей. Срок помещения денег — два года.

Средства капитализируются на счёте, в результате чело обеспечен достаточный уровень начисляемого инвестиционного дохода.

Накопительный

Вклад «Накопительный» подразумевает капитализацию поступающих на депозит процентов и их выплату после завершения срока действующего договора.

Открывается с суммы 35 000 рублей, его можно увеличивать на усмотрение инвестора. Изъять деньги можно в любой момент.

Валютные предложения

Валютные предложения банка Траст подразумевают внесение инвестиций в любой иностранной валюте, приемлемой для клиента.

Чаще всего инвестиции выполняются в долларах и евро. При этом минимальная сумма может быть выбрана на усмотрение самого инвестора.

Срок внесения вклада ограничивается двумя годами, допускается продление срока. Процентные ставки начинаются от 0,2% годовых в евро и 0,4% годовых в долларах.

Вклады Траст банка для физических лиц

Частные лица получили возможность открытия счета в Траст банке, начиная с любой удобной им суммы и в приемлемой им валюте.

Для помещения денег частному лицу следует подать заявку на помещение средств и предоставить документы, удостоверяющие его личность.

Чаще всего для этого бывает достаточно одного паспорта, для людей пенсионного возраста необходимо предъявление пенсионного удостоверения. По согласованию с клиентом возможны индивидуальные условия размещения денег в банке Траст.

Для пенсионеров

При оформлении вклада людьми, пребывающими на пенсии, необходимо предъявление ими пенсионного свидетельства кроме паспорта.

Для граждан такой категории предусмотрено инвестирование средств на условиях депозита «Пенсионный доход».

Он предусматривает инвестирование денег, начиная от суммы 5000 рублей, и эквивалент этой суммы в иностранной валюте.

Помещается инвестиция сроком на два года с процентными ставками до 10,6% годовых в рублях, 2,7 % в долларах и 1,6% в евро.

Процентами прибыли пенсионер имеет возможность воспользоваться когда истечёт срок действия инвестиционного вложения. Предельный возраст инвестора ограничивается 68 годами.

Страхование

Факт участия банка Траст в государственной системе страхования вкладов населения гарантирует выплату вкладчикам в случае ликвидации банка компенсации в размере, не превышающем 1 500 000 рублей.

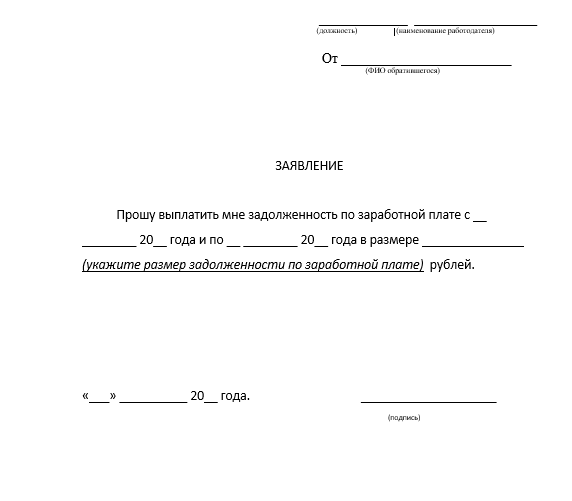

Для её получения требуется подача вкладчиком соответствующего заявления, к которому необходимо приложить соглашение с банком на внесение суммы инвестиционных средств с указанием всех его условий.

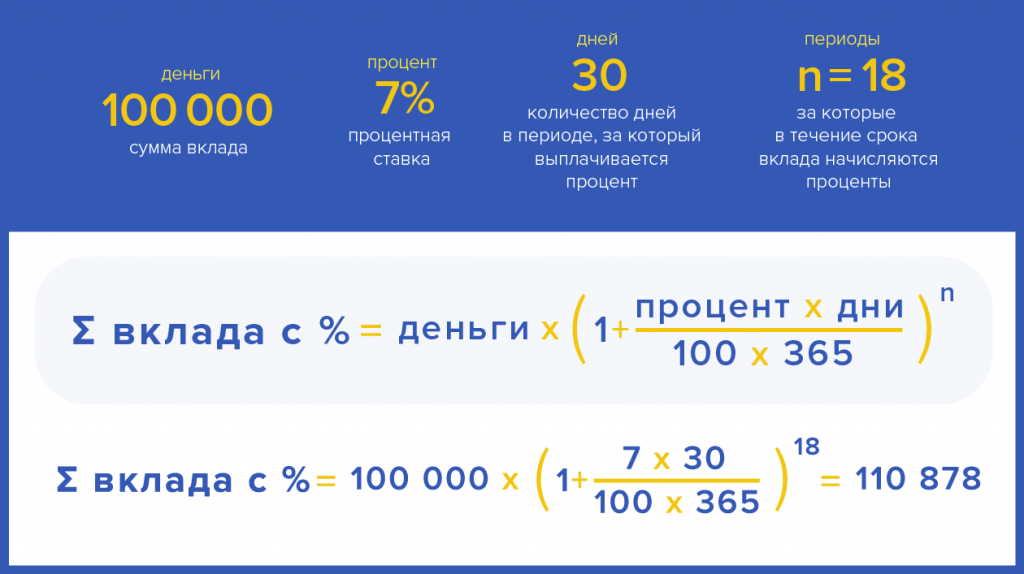

Проценты

Значения процентов по депозитам банка определяются по условиям заключаемого соглашения банка с инвестором.

Их величины устанавливаются в зависимости от валюты вклада и индивидуальных условий инвестирования.

Проценты на рублёвых депозитах ограничены показателем 11,65% годовых, для долларовых 3,5% годовых, для инвестиций в евро 2,8% годовых.

Требования

Требования банка Траст к вкладчикам такие:

- Потенциальный инвестор должен подать заявку на помещение средств форме, установленной банком.

- Возраст вкладчика должен быть в пределах от 23 до 68 лет.

Клиентом должны быть представлены документы, удостоверяющие его возраст.

Какие документы необходимы?

Для открытия вклада в банке Траст требуется предоставление таких документов:

- Паспорта, подтверждающего факт гражданства России.

- Кода регистрации клиента в органах налогового контроля.

- Пенсионного свидетельства, если речь идёт об открытии пенсионного вклада.

- Документов, подтверждающий факт законности получения клиентом инвестиционных средств.

Хотите узнать, где оформить кредитную карту для пенсионеров? В нашей статье, представлены наиболее выгодные предложения банков.

Хотите узнать, где оформить кредитную карту для пенсионеров? В нашей статье, представлены наиболее выгодные предложения банков.

Какие банки выдают кредитные карты с 21 года, вы сможете узнать из нашей статьи.

А узнать больше о кредитных картах для неработающих пенсионеров, можно по представленной ссылке.

Можно ли снять деньги досрочно?

Досрочное снятие суммы инвестиции предусмотрено практически во всех депозитных программах банка.

Для проведения этой операции требуется подача вкладчиком заявки на получение денег как при личном визите в офис банка, так и по почте.

Подавая заявку, требуется указать сумму и причину снятия средств. Её рассмотрение не занимает времени больше трёх дней, после чего податель сможет явиться в банк для получения требуемой суммы.

Преимущества и недостатки

Депозиты банка Траст имеют как преимущества, так и недостатки.

К преимуществам вкладов банка можно отнести:

- Отсутствие ограничений для клиентов при подаче заявок на размещение средств.

- Реальность помещения средств в банке людьми пенсионного возраста.

Возможность пополнения тела депозита и снятия средств раньше положенного срока.

Недостатки банковских депозитов:

- Значения процентных ставок не поспевают за темпами развития инфляции.

- Для открытия вклада обязательно подтверждение инвестором факта своего российского гражданства.

- Некоторые программы банка предполагают снятие средств с потерей начисляемой прибыли.

- Небольшие сроки заключения депозитного соглашения.

Комментарии

Чтобы сохранить деньги подложила 40000 в банк Траст на полтора года. Процентная ставка 10% годовых, для рублёвого вклада немного, но зато средства надёжно хранятся. Сняла спустя срок все деньги с процентами, всё по договору.

Разместил в Трасте 50000 рублей на пенсионный счёт. Оформили вклад быстро, всё заняло пару дней. Теперь наблюдаю из личного кабинета на сайте банка, как растут мои средства. Планирую снять, потратить часть, а остальные снова вложить. Удобная схема банка.

Никогда не доверял банкам, но Траст заставил меня поменять своё мнение. В этом банке я поместил деньги по программе вклада «Щедрые проценты». Начинал с суммы 500 евро, после окончания срока соглашения реинвестировал. Банк надёжен и сумма регулярно увеличивается. Хорошее помещение средств.

Разместил в банке Траст вклад по программе «Максимум плюсов». Начинал с суммы 100000 рублей, через полгода снял всю сумму с процентами и вложил в бизнес. Скоро вытащу деньги из бизнеса и вложу в бак на долгий срок. Работа банка Траст меня устраивает полностью.

АСВ. Как банки кидают вкладчиков

В этой, второй части мы поговорим о способах обмана вкладчиков банками и какие действия предпринимало при этом АСВ. Удивительно, но АСВ не всегда оказывалось на стороне вкладчиков, порой самостоятельно подавая на них в суд — почему это происходило, рассмотрим ниже.

Ликвидация банков

Банки становятся банкротами по двум основным причинам. Первая — это рискованная кредитная политика, когда процент возвращаемых кредитов не покрывает выплаты вкладчикам по депозитам. При этом, если банки используют займы в иностранной валюте, возникает дополнительный валютный риск. Этот риск реализовался например в 2014-15 годах, когда из-за сильной девальвации рубля российские банки вынуждены были возвращать в рублях значительно больше, а введенные санкции практически закрыли возможность реструктурирования кредита путем новых валютных займов.

Но есть и вариант криминального банкротства — такое банкротство осуществляется сознательно и имеет целью присвоить капиталы вкладчиков. В стандартном случае идет крупное кредитование подставного юридического лица, обязательства которого заведомо не могут быть выполнены. Затем подставное лицо и банк на бумаге становятся банкротами, а владельцы банков на практике — миллиардерами.

Можно сделать и совсем просто — например, владельцы банков прямо используют чужие деньги для кредитования своего стороннего бизнеса. Если такового нет, то деньги вкладчиков можно вкладывать в покупку собственной недвижимости, машин и других предметов роскоши — контроль регулятора позволяет. Главное — вовремя уехать за границу. Различие в реальных и указанных средствах банка даже привело к термину «дыра в балансе». Последствия всего этого оказываются печальными как для населения, так и для Агентства страхования вкладов.

Забалансовые вклады

Забалансовые вклады — это обязательства банковской организации перед держателями депозитов без отражения их в отчетности.

Как это выглядит на практике: когда после ликвидации банка сайт АСВ и СМИ сообщают о начале страховых выплат вкладчикам-физлицам, многие из них узнают в банке-агенте, что в реестре АСВ (согласно которому выплачиваются компенсации) либо совсем нет их вклада, либо значится намного меньшая сумма.

Почему это произошло? Лишенный лицензии банк передал в корпорацию Агентство по страхованию вкладов недостоверные сведения. Иначе говоря, деньги частных вкладчиков не проводились по бухгалтерии банка-банкрота.

Проблема забалансовых вкладов в подлежащих ликвидации банках АСВ всплыла в кризисном для банков 2014 году, а в 2016 году, на пике «зачистки» российского банковского сектора, факты выявления «черных тетрадок» стали массовыми. Количество пострадавших только за период 2014-16 годов составило несколько десятков тысяч человек при общем ущербе в десятки миллиардов рублей. О манипуляции банков с депозитами я также писал тут.

Как выяснилось после обращения клиентов в Агентство по страхованию вкладов за суммами возмещения, первыми в деле мошенничества со вкладами физических лиц оказались Диг-банк и «Волга-кредит». По версии «Коммерсантъ» рекорд принадлежит МосОблБанку, где в середине 2014 года выявлены забалансовые вклады на 76 млрд руб. Позднее большой объем неучтенных вкладов был обнаружен АСВ и в смоленском банке Арксбанк, лишенном лицензии 19 июля 2016 года — в общей сумме 35 млрд рублей.

Что делает АСВ

Стоит признать, что в этом случае государственное Агентство по страхованию вкладов старалось защитить интересы вкладчиков. В деле с тем же Арксбанком в досудебном порядке агентством были восстановлены данные о депозитах частных клиентов, включая ИП, на сумму 33,5 млрд руб.

По данным агентства, за 2016 год общий размер забалансовых вкладов составил 57 млрд руб., количество обманутых — 68 тыс. чел. За 2017 год были выявлены неправомерные операции с вкладами около 12 тыс. лиц на сумму более 11 млрд руб. За девять месяцев 2017-го были восстановлены права 7,8 тысяч вкладчиков, 99% из них — в досудебном порядке.

Выявлять и документировать факты забалансового учета вкладов банками Агентству страхования вкладов помогает сотрудничество с правоохранительными органами. Те, в свою очередь, расследуют преступления банкиров и передают уголовные дела в суд. Первый приговор по делу о неучтенных вкладах был вынесен в конце февраля 2017 года Советским райсудом г. Владикавказа пяти топ-менеджерам Диг-банка — за злоупотребление полномочиями, а также присвоение и растрату, содеянные группой лиц, они получили условные сроки и штрафы от 300 тыс. до 500 тыс. рублей. В мае 2017 года Хамовнический суд Москвы приговорил бывшего президента Внешпромбанка Ларису Маркус к девяти годам колонии общего режима, однако без компенсации ущерба. При этом громадные растраты банков Открытия и Бинбанка оказались просто покрыты процедурой санации от Центробанка.

Что предпринимать вкладчику

Обнаружив несоответствие, пострадавшему следует заполнить в банке-агенте заявление о несогласии с предлагаемым размером компенсации и приложить к нему документальное подтверждение реального остатка на счете вклада в банке-банкроте.

Хотя по закону в банке-агенте для получения страховой выплаты АСВ не требуется никаких документов, кроме паспорта, не помешает при первом же визите захватить с собой:

- договор вклада либо распечатанные документы об открытии депозита дистанционно (в интернет-банке или мобильном банке) — заявление на присоединение (договор-оферту). При наличии оформленного дистанционно вклада рекомендуется сделать эти распечатки заранее и бережно хранить;

- документальное подтверждение внесения денег во вклад — приходный кассовый ордер, чек банкомата, квитанцию интернет-банка либо платежку о безналичном переводе;

- документы о расходе, если был открыт вклад с частичным снятием и оно имело место;

- выписку по счету либо справку об остатках на депозите. Совет вкладчикам: не лениться периодически заказывать эту бумагу в своем банке.

Может быть, будет достаточно только части от перечисленного, но чем больше различных бумаг в наличии, тем в наших широтах лучше. Если АСВ не восстановит права вкладчика в досудебном порядке, нужно подавать грамотно составленное исковое заявление в суд.

Единый реестр вкладов?

Как стало известно СМИ, для борьбы с забалансовыми депозитами Центробанком уже длительное время рассматривается вопрос введения в России единого реестра банковских вкладов. Девятого апреля 2017 с аналогичной просьбой к ЦБ РФ обратились участники митинга вкладчиков ряда второстепенных банков. Они также попросили регулятора изменить порядок определения обоснованности требований держателя депозита (вкладчика).

По задумке, при наличии на сайте Банка России такого реестра вкладов АСВ будет работаться значительно легче, так как забалансовые депозиты в банках должны сойти на нет. Однако если любой посетитель сайта ЦБ РФ сможет найти в новом реестре данные о вкладах другого лица, а не только собственных, то данное нововведение будет противоречить принципу банковской тайны. Вероятно поэтому мировых аналогов такого реестра не прослеживается. Такой вариант может послужить сигналом к оттоку денег на фондовый рынок — что, возможно, неплохо для экономики, но явно не совпадает с интересами банков. Рассматривается возможность реализации единого реестра вкладов на технологии блокчейн.

ЦБ РФ также инициировал принятие поправок в Уголовный кодекс РФ, согласно которым формирование неучтенных банковских вкладов станет самостоятельным составом преступления. Финансовый регулятор предлагает карать его сроком до 6 лет лишения свободы, либо сроком до 10 лет, если совершено в составе преступной группы. При этом, по мнению руководителей Центробанка, привлекать за содеянное следует как менеджмент банков, так и рядовых работников.

Банки кидают VIP вкладчиков

Другой, весьма простой вариант мошенничества — это убедить клиентов с солидными суммами сделать вклад под выгодный процент, в реальности направив эти деньги на покупку своей элитной недвижимости, автомобилей или ценных бумаг. Понятно, что деньги через кассу не проводятся, при взносе средств оформляются нетиповые договоры. Так, Мастер-банк украл у нескольких десятков своих топовых клиентов около 1 млрд. рублей. Подобные случаи были и в банках Российский кредит, Пробизнесбанке, Банке Москвы… Интересно, что иногда кинутыми топовыми клиентами становились даже масштабные юридические лица: так, в случае Внешпромбанка ими были Роснефтегаз, Транснефть, Роснефть и многие другие. В подавляющем большинстве случаев вернуть вкладчикам деньги не удалось.

Вкладчики «Траста» и кредитные ноты

Похожий вариант придумал банк «Траст», который в декабре 2014 года рьяно агитировал VIP клиентов переоформлять застрахованные в АСВ вклады в структурированные кредитные ноты. Причем эмитентом этих нот выступал не сам «Траст», а голландская компания C.R.R.B.V, что внушало некоторым вкладчикам надежность. После банкротства банк просто отказался выкупать эти ноты на 20 млрд. рублей и списал их в начале 2015 года. Подробнее об этой истории здесь. В настоящее время иски клиентов банка рассматриваются судом, но часть заявлений были сразу отклонены. АСВ в данном случае вкладчикам никак не помогло.

Судебные иски АСВ к вкладчикам

Более необычно выглядит резонансный скандал с АСВ, засыпавшее суды исками против вкладчиков ликвидированных банков — в основном казанских Интехбанка и Татфондбанка, — которые примерно за месяц до лишения их лицензии изъяли деньги из вкладов. Агентство потребовало вернуть средства на счета банков, чтобы потом разделить их между всеми держателями депозитов для «справедливой» выплаты вкладов через АСВ. Причем АСВ вздумало судиться даже с теми клиентами, кто делал вклады на гораздо меньшую 1,4 млн руб. сумму, которую по закону так или иначе полагается выплачивать при ликвидации банка.

В самом Агентстве по страхованию вкладов заявили, что подавали иски только по фактам, которые расценили как удовлетворение банками требований (о возврате депозита) одних вкладчиков в ущерб другим. По их словам, суды должны признать недействительными сделки аффилированных лиц, то есть знавших заранее, что у конкретного банка проблемы, и выведших деньги в тот момент, когда другим клиентам они не выдавались.

Однако многих ответчиков по искам такой комментарий истца не устроил. Действия Агентства по страхованию вкладов побудили Союз вкладчиков России направить обращение к президенту В. Путину с критикой АСВ и ЦБ, а также требованием признать неправомерной ликвидацию ряда банковских организаций. В Союзе заявляют, что у регулятора и агентства-страховщика не наблюдается желания помочь клиентам банка «Югра» и прочих банков, хранившим в них свыше 1,4 млн руб.

Санация банка «Траст»: чего ожидать вкладчикам банка

Россия

Кризис банковской системы, который является вполне ожидаемым следствием экономического кризиса в России, пришел гораздо раньше, чем его прогнозировали финансовые аналитики. Не справился с введенными Центральным Банком антикризисными мерами 27-ой по величине активов банк страны — национальный инвестиционный банк «Траст». Что произойдет с этой организацией в будущем и что ожидать ее вкладчикам? На вопрос «Стоит ли незамедлительно забирать оттуда деньги?» ответить нужно заранее, ведь повторения истории с банком «Народный кредит» вряд ли хочет хоть один простой житель нашей страны, связавшийся с, казалось бы, таким надежным банком как «Траст».

Читайте также: уровень безработицы в России.

Экономический кризис в России в 2014 и 2015 году: причины и последствия.

Кто такие Forex MMCIS Group (ММСИС) и почему они не платят: https://cowcash.ru/cash/capital/forex-mmcis-group-ne-platyat.html

Проблемы и долги банка «Траст»

[note]В первую очередь стоит сразу оговориться, что процедура санации банка не является процессом его закрытия. Национальный банк «Траст» не выдержал повышения регулятором ключевой ставки: в результате последних событий в экономике страны, ЦБ поднял этот показатель на 6,5%, в результате чего 16 декабря он достиг 17%.[/note]

Однако такое положение дел скорее является следствием уже имевшихся у НБ «Траст» проблем, нежели их причиной:

- По оценкам АСВ активы НБ «Траст» в реальности на 60 миллиардов меньше, чем те, которые заявлены в финансовой отчетности организации. Об этом говорят и аналитики РосБизнесКонсалтинга, и специалисты Центрального Банка;

- Увлекшись потребительским кредитованием, данный банк забыл, что во время экономического кризиса риски невозврата выданных потребителям средств резко увеличиваются — это спровоцировало концентрацию кредитных рисков и нехватку собственного капитала тогда, когда отдавать деньги пришлось самому банку;

- НБ «Траст» имел большую задолженность в иностранной валюте, что при росте курса доллара увеличило размер кредитных средств, ранее полученных банком.

Сложившаяся внутри банка «Траст» ситуация нехватки средств имела место в течение не одного года, однако ранее кредитная организация могла это себе позволить, так как ее поддерживали акционеры. Однако отток вкладов населения, случившийся во всех банках России в последние два месяца, открыл эту дыру и привел к необходимости либо отзывать у банка лицензию, либо проводить процедуру санации.

Узнайте, будет ли девальвация рубля в 2015 году.

Что делать с деньгами при девальвации рубля, узнаете из нашей статьи.

Куда обратится, если вам не платят зарплату: https://cowcash.ru/cash/advice/esli-ne-platyat-zarplatu.html

Санация банка «Траст»

Судьба вкладов и выплат в банке «Траст»

Так как процедура санации банка является не предбанкротным показателем его состояния, а наоборот, попыткой вернуть предприятие к обычной работе, то НБ «Траст» на период проведения санирующих мероприятий будет работать в стандартном режиме. Все вклады, которые ранее были сделаны потребителями, будут возвращаться в срок и по той ставке, на условиях которой они были сделаны. Следует сказать, что из-за ранее произошедших отзывов лицензий у банков, а также благодаря памяти о 1998 и 2009 годах, многие вкладчики решили забрать свои средства. Такое поведение вызвало панику, в результате которой положение банка, а вместе с ним и его клиентов, значительно ухудшилось. Попытка не только забрать свои вклады, но и еще провести спекулятивные операции, в первую очередь бьет по самим потребителям-клиентам банка. У «Траст» банка сегодня можно наблюдать огромные очереди из людей, желающих забрать свои деньги. Чтобы иметь большие шансы поскорее получить обратно свои кровные, очередь вкладчики занимают с 6 часов утра. [important]Так как у банка «Траст» есть решение Центрального Банка России на санацию и проводится конкурс на определение инвестора, то вкладчикам бояться за свои средства в этом банке не стоит. Если панические настроения и дальше будут преобладать в кругах клиентов этой кредитной организации, то тогда санирующие мероприятия уже не помогут. Стоит помнить, что, как и у любого другого банка, у банка «Траст» вклады застрахованы до 700 тысяч рублей. Это означает, что его владелец обязательно свои деньги получит, даже если у Национального банка банка «Траст» будет отозвана лицензия.[/important] Таким образом, если Вы являетесь вкладчиком НБ «Траст», то Вам рекомендуется в первую очередь сохранять спокойствие. Если сумма вложенных в банк сбережений более 700000 рублей, то можно расторгнуть отношения с банком и разделить вклад на несколько частей до «порога» застрахованного вклада, однако в данный момент делать этого не рекомендуется, дабы не сеять панику и не усугублять свое же собственное положение.

Банк Траст: последние новости, видео:

Источник http://probp.ru/vklady-trast-banka/

Источник https://investprofit.info/asv-2/

Источник https://cowcash.ru/news/russia/sanatsiya-banka-trast.html

Источник