Как выбрать лучший вклад в банке

У каждого инвестора должна быть финансовая подушка безопасности – та сумма, которую он сможет потратить в случае возникновения непредвиденных расходов. Однако из-за инфляции деньги медленно, но верно обесцениваются. Чтобы сохранить свои накопления, необходимо пользоваться вкладами и накопительными счетами. Они быстроликвидны, и снять средства можно в любое удобное время, а накопленные проценты позволяют бороться с обесцениваем. Чтобы выбрать хорошее банковское предложение, необходимо ориентироваться на два основных критерия: доходность и надёжность.

Какие бывают вклады для физических лиц

Депозит – это деньги, который вкладчик передаёт на хранение с целью получения прибыли. Договор заключается на определённый срок (чаще всего до 1 года), и за это время банк начисляет доход.

При выборе программы стоит обратить внимание на то, по каким характеристикам различаются вклады помимо срока:

- По ставке. По срочным депозитам, открытым на конкретный период, банки могут давать фиксированную ставку – в договоре указывается сумма, которую получит клиент. Или же не фиксированную – из месяца в месяц банк может ее менять. Нефиксированные депозиты обычно называют накопительными счетами.

- По возможности внесения или изъятия средств. Если депозит пополняемый и снимаемый, человек имеет доступ к средствам и в любой момент может пополнить счёт или снять. Если нет, они замораживаются. Но и в первом случае, обычно, бывают разные пороговые значения для снятия/пополнения.

- По сроку капитализации процентов. Проценты могут быть начислены в конце или поэтапно – каждый месяц, квартал. При поэтапном начислении их переводят на расчетный или карточный счет вкладчика, чтобы он пользовался ими сейчас, или добавляют к основной сумме.

- По валюте. Рублёвый депозит наиболее популярен, но можно открыть счёт в иностранной валюте – обычно это доллары или евро, реже – фунты.

Что нужно учитывать, выбирая депозит

К выбору программы стоит подойти с осторожностью. Учитывайте разные критерии:

- Цель. От имеющейся цели зависит выбор программы. Например, если запланирована покупка дома заграницей, а курс постоянно растёт, удобно открывать валютный счёт.

- Условия. Крупную сумму лучше разделить по нескольким организациям. Связано это с тем, что Агентство по страхованию вкладов в случае разорения банка выплачивает до 1,4 миллиона рублей. Выбор срока зависит от того, в течение какого периода могут понадобиться средства. Для подушки безопасности рекомендуется открывать счет на 6-12 месяцев. Это достаточно, чтобы заработать, но не слишком много, чтобы упустить лучший вариант.

- Опции. Снятие и пополнение. Опции обычно ставят на депозитах с меньшей доходностью. Также учитывайте опции пролонгации: будет ли вклад автоматически продлен по действующей депозитной ставки или его переведут на обычный счет, где вы не получите дохода.

- Ваш личный опыт сотрудничества в банком. Где вы обсуживаетесь сейчас, где обслуживались ранее? Плохое обслуживание даже при большей выгоде не заставит обратиться в отделение повторно. И наоборот: между одинаковыми предложениями выбирают то, где лояльность выше. Возможно вам просто ближе, удобнее и главное дешевле добираться до одного банка. Возможно, у вас уже есть какие-то продукты банка и оформление счетов пройдет быстрее.

Также обратите внимание на банковские сервисы. Сейчас многие разрабатывают каналы удалённого обслуживания, с помощью которых можно получить доступ к счёту 24 часа в сутки из любой точки. Достаточно ли банкоматов и отделений, близко ли они к дому?

На что еще нужно обратить внимание

Прежде всего необходимо сравнить предложения. Можно воспользоваться специальными калькуляторами: после ввода данных они покажут, сколько денег начислят разные банки. Вы выберете самый выгодный вариант, и при посещении отделения сотрудники подтвердят его. Но это может быть уловкой: важно внимательно прочитать информацию.

Порой банки для повышения доходности предлагают выполнить условие. Например, открыть дебетовую карту. Бесплатная карта будет выгодной, но платное обслуживание может превысить доход.

Аналогичная ситуация происходит с другими продуктами: счетами, кредитками и т.д. Необходимо оценивать всё в комплексе: есть ли дополнительные расходы, скрытые комиссии и др.?

Я настоятельно не советую связываться с различными страховыми продуктами, такими как инвестиционное и накопительное страхование жизни. Договора ИСЖ или НСЖ обычно очень сложны и накладывают на вас слишком много ограничений.

Что же касается так называемых инвестиционных счетов, то их вполне можно брать в расчет. Но учитывайте, что они «привязывают» вас к брокерскому обслуживаю в определенном банке, а это не всегда выгодно. Помните, о необходимости комплексной оценки предложения.

Как проверить банк перед внесением вклада

Надёжность – измеримый показатель. Финансовая организация должна соответствовать нескольким пунктам:

Наличие лицензии

Обязательное условие – лицензия на ведение деятельности, выданная ЦБ. Существует специальный справочник кредитных организация, с помощью которого можно проверить эту лицензию. На официальном сайте ЦБ в нужном разделе достаточно ввести название, чтобы получить полную информацию на актуальную дату.

Включение в систему АСВ

Банк должен быть зарегистрирован в системе страхования вкладов, чтобы в случае его разорения клиент мог вернуть вложения. Правило распространяется на суммы до 1,4 млн рублей. Проверить, входит ли организация в АСВ, можно на официальном сайте агентства).

Активная деятельность

На сайте Центробанка выложена отчётность всех финансовых организаций. Хороший отчёт говорит об активной экономической деятельности. Более простой способ проверить надёжность – изучить место в рейтинговом списке.

Обязательно посмотрите в интернете новости о банке, почитайте форумы и отзывы пользователей, тематические финансовые сервисы.

Как проверить договор с банком перед вкладом

Как показывает практика, большинство не читает договор, однако это неправильный подход. Перед подписанием необходимо подробно изучить текст. Лучше сделать это заранее, скачав типовую форму или попросив у сотрудников.

Сравните реквизиты, указанные в преамбуле. Они должны совпадать с теми, что указаны в официальных источниках.

Найдите точную сумму своего дохода и срок внесения денег. Изучите, как формируются проценты и как начисляются. Предусмотрены ли дополнительные комиссии? Особое внимание обратите на дату закрытия депозита. Попросите сотрудника выделить эти моменты в договоре маркером.

Документы сначала подписывает сотрудник и проставляет печати, а затем уже передаёт клиенту. Они заполняются в двух экземплярах: один – физическому лицу, другой – банку.

Важно! Никогда не передавайте деньги до подписания договора и без оформления кассового ордера.

Если сотрудник предлагает сделать перевод на счёт сегодня, а подписать документы завтра, это явное мошенничество.

За счет чего можно повысить процент по вкладу

Каждый заинтересован в том, чтобы получать больше прибыли. Повысить процент можно разными способами:

- Открытие дополнительных продуктов. Как писала выше, будьте внимательны с этой опцией. Она должна приносить вам прямую выгоду.

- Оформление на длительный период. Тут нужно пытаться оценивать экономическую обстановку. Если вам предлагают хороший процент, возможно стоит его зафиксировать. Но в идеале не стоит замораживать средства на одном вкладе более чем на год.

- Отказ от опций пополнения и снятия. Финансовая подушка должна быть максимально ликвидной, поэтому старайтесь рассчитать свои силы, чтобы не пришлось закрывать вклад с потерей процентов.

- Капитализация. В идеале из двух одинаковых по ставке депозитов стоит выбрать тот, где капитализация происходит чаще.

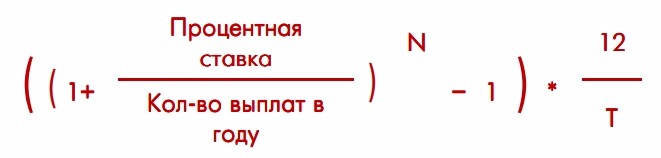

Как работает капитализация процентов

Капитализация — это складывание основной суммы и начисленного за предыдущие расчётные периоды дохода. Чем больше таких расчётных периодов, тем выше прибыль. Самой прибыльной является ежедневная капитализация. Однако банки редко предлагают этот вариант, чаще – ежемесячное суммирование.

Рассчитать прибыль можно с помощью специальных калькуляторов, по формуле или попросив сотрудников отделения.

Формула выглядит следующим образом:

N — количество выплат.

T — срок размещения в месяцах.

Например, вы вложили 1 000 000 на 12 месяцев под 5%. Без капитализации вы получите 1 050 000. С ежемесячным начислением – 1 051 161,82. Фактически это 5,12%.

На какой процент по депозиту стоит рассчитывать сегодня

Банковские предложения зависят от ключевой ставки, установленной ЦБ – это тот процент, под который Центробанк выдаёт кредит банкам. Им нет смысла давать больше: зачем привлекать средства клиентов, если можно взять кредит в ЦБ и отдать меньше?

В апреле 2021 года ключевая ставка была повышена до 5%. Предложения сейчас колеблются от 4,1 до 5,5%. При обещании большей прибыли стоит отнестись к договору с особой внимательностью.

При оценке программы ориентируйтесь на несколько ресурсов. На сайт ЦБ, где указана ключевая ставка. На размер инфляции – прибыль должна покрывать её. А также на сервисы подбора и сравнения вкладов вроде Сравни.ру или Банки.ру.

В 2021 году в российской экономике начался цикл роста инфляции и повышения ключевой ставки. Многие аналитики прогнозируют, что в ближайшие месяцы ЦБ продолжит увеличивать ставку.

Скриншот с сайта ЦБ с данными по инфляции и ставке на май 2021 года

Когда вырастут ставки по вкладам

Чтобы привлечение денег вкладчиков было прибыльным, процент по депозитам должен быть меньше ставки Центробанка. И если в 2019 году она была в районе 6-7%, то в 2020 году опустилась до 4%.

Прежде чем повышать или понижать, ЦБ ориентируется на ситуацию на мировом рынке и на рынке внутри страны.

Из-за событий 2020 года ставка стала стремительно падать. Однако за последние полгода 2021 года ЦБ уже дважды сделал повышение – последний раз сразу на 0,5%. Банки реагируют на такие изменения, однако утверждение новой политики всегда затягивается на 1-3 месяца.

Обратите внимание на сервис ЦБ по мониторингу максимальной процентной ставки в десяти крупнейших по привлеченным от населения средствам банках.

Ориентируйтесь на то, что в крупнейших банках обычно не самые лучшие предложения. Но и надежность их выше.

В других организациях можно найти проценты побольше, но в любом случае они не должны превышать цифру из мониторинга ЦБ в разы. Скорее речь идет о плюс 10-30 процентах дохода.

Скриншот с сайта ЦБ с графиком ставки по вкладам в 2021 году

Также этот сервис на примере графика выше поможет вам сориентироваться в текущем цикле: растут ставки или снижаются, какова тенденция.

Если ЦБ начал повышение, кажется, что не стоит открывать депозит сейчас. Однако деньги, лежащие под подушкой, не дают даже маленькой доходности. Во время ожидания компромисс – это открытие вклада на короткий период или накопительного счёта с возможностью снятия.

Деньги должны работать, и пока лучшего предложения не поступило, стоит пользоваться любой возможностью, чтобы сохранить и преумножить.

Выбираем выгодный депозит в банке

Казалось бы, что говорить про банки и банковские вклады. Наверное каждый имеет (или имел) вклад в банке. Банковский депозит самый известный, доступный и простой инвестиционный инструмент, позволяющий получать определенную прибыль.

Вклады в банках — наиболее простая и доступная форма хранения личных сбережений. Хотя прибыль от размещения едва покрывает инфляцию, а в некоторых случаях даже ниже нее. Однако это выгоднее, чем просто держать деньги дома под матрасом. В статье речь пойдет о том, как же правильно выбрать вклад в банке и на какие критерии нужно обратить внимание в первую очередь.

Для чего нужен банковский вклад?

- инструмент для хранения денег на «черный день» или резервного фонда. У каждого человека должен быть запас наличности для всяких непредвиденных ситуаций. И банковские вклады — наиболее оптимальное размещение средств в виду их высокой ликвидности.

- инструмент для достижения бытовых целей — если вы планируете вложить деньги на небольшой срок: от нескольких месяцев до 1-2 лет. Для чего? Или вы планируете и копите деньги на определенную цель, будь-то отпуск, дорогостоящая покупка — банковские депозиты гарантированно позволяют вам рассчитать срок и конечную сумму, которую вы получите вместе с процентами

- инструмент для краткосрочного инвестирования. Если вы планируете вкладывать деньги в более долгосрочные (и более доходные) финансовые инструменты, но пока не обладаете необходимой суммой — вклады помогут вам ее накопить. Далее, накопленную сумму можно вкладывать дальше — в акции, облигации, ПИФы, недвижимость и т.д. в зависимости от ваших целей и возможностей.

Как выбрать банки?

На первый взгляд это несложный вопрос. Выбрали самые надежные банки — открыли вклад и спите спокойно. Но есть одно обстоятельство. Как правило, в подобных надежных банках, процентные ставки по вкладам гораздо ниже, чем средние по стране. Разница может составлять 30-40%. Как не хочется терять и без того не очень большую прибыль.

С другой стороны — у банков, процентная ставка по вкладам у которых велика — есть риски отзыва лицензии. Конечно, это не 100%, но небольшая вероятность все же есть.

Закон рынка — чем выше доходность, тем выше риски.

Что делать? Как быть?

Так как все вклады застрахованы государством (на момент написания — 1 млн. 400 рублей) — можно выбрать наиболее выгодный вклад (но не по самым высоким ставкам, а на 1-2% ниже). И желательно еще распределить вклады по нескольким банкам (небольшая диверсификация).

Все это существенно снизит риски потери и в тоже время даст вам наиболее выгодный процент прибыли по вкладу. Как найти выгодные проценты по вкладам можно посмотреть по этой ссылке.

Какой депозит выбрать?

Выбор правильного депозита — одно из важнейших условий при вложений средств в банк. По каким критериям нужно отбирать вклад?

- Возможность частичного снятия средств без потери процентов. В случае непредвиденных ситуаций вас могут срочно понадобиться деньги. А снимать их со счета — это потеря всех начисленных процентов. Даже если до окончания вклада у вас остался один день. Вкладывать на малые сроки (3-6 месяцев) — это низкие проценты по вклады. Лучше найти долгосрочный вклад (1-2 года), по которому ставки будут выше, с возможностью частичного снятия средств без потери начисленных процентов.

- Возможность пополнения вклада. Для чего? Не важно для чего. Копите ли на определенную покупку, либо планируете далее перевести деньги в другие финансовые инструменты или же просто используете вклад, как финансовую подушку безопасности. Вкладывая дополнительно деньги — вы повышаете не только вашу сумму, но и получаете дополнительный доход.

- Капитализация процентов. Эта штука позволяет работать не только вашим деньгам, но и начисленные проценты (ежемесячно, ежеквартально) тоже начинаю приносить дополнительный доход. Начисление процентов на проценты или сложный процент — одна из основ инвестирования. Особенна она заметна на длительных сроках инвестирования (10-15 лет), но и за 1-2 года позволит заработать дополнительную копеечку. Пустячок, а приятно. С помощью калькулятора вкладов можно увидеть, как вырастет дополнительный доход благодаря капитализации процентов.

- Фиксированная ставка по депозиту. В стране идет тенденция к понижению ставки рефинансирования, а именно от ее размера и зависят проценты по вкладу. Ситуация в конце 2014 начале 2015, когда ставка резко выросла в 1,5 раза скорее исключение из правил.

Вы наверное замечали, что в банках условия по вкладам довольно странные. Странные в чем? Есть допустим 2 вида вклада: на 1 год со ставкой, допустим в 10% годовых и второй вклад, на полгода — со ставкой 10,5%. По логике же должно быть, чем больше срок вклада, тем выше должна быть доходность.

И еще консультант навязывает вам именно второй вклад. Ставка по нему выше, да еще автоматическая пролонгация (продление вклада после окончания срока).

Дело в том, что через полгода, ставку могут уменьшить, и тогда на те же полгода будут принимать уже только под 9,5% или даже 9%. И соответственно, пролонгация будет происходить уже на новых условиях, которые могут быть хуже, чем при первоначальном вложении.

Выбирая вклад с фиксированной ставкой на весь срок размещения, вы будете защищены от этих маленьких неприятностей и сможете точно рассчитывать именно на ту сумму прибыли, по которой у вас заключен договор.

В каком банке лучше открыть вклад — практические советы по выбору банка + 3 проверенных способа как сравнить вклады

Добрый день, дорогие читатели интернет-журнала «ХитёрБобёр»! Сегодня мы поговорим о банковских вложениях.

Раскрывать секреты выбора банка для инвестиций и прочие нюансы вместе с вами буду я, Виктор Голиков.

Не секрет, что у банков нет друзей. Есть только деловые партнеры! Но дело в том, что не банки решают, кто есть кто. Для существования финансово-кредитного учреждения необходимы вкладчики и кредиторы. Привлечение тех и других — хлеб для банка! Так кто же будет сеять, а кто собирать урожай?

В каком банке открыть вклад лучше всего — учреждении с участием иностранного капитала или государственном российском банке с инвестиционными фондами? Кем гарантирован возврат застрахованного вклада и где надежнее разместить ваши инвестиции, чтобы спать спокойно, мы разузнаем прямо сейчас.

1. Что такое банковский вклад?

Вы решили выделить какую-то сумму денежных средств, чтобы получать от нее пусть небольшую, но стабильную прибыль — пассивный доход.

Первый вариант — одолжить для раскрутки бизнеса знакомым или родственникам с надеждой, что у них все получится, и вы будете получать какой-то процент от бизнеса.

А может, лучше сделать вклад в банк, практически ничем не рискуя? Периодически продлевая договор или оформляя новый, стать вкладчиком и жить на проценты, как мещане в начале XX века?

Для банкиров каждый вкладчик — Плюшкин. Для вкладчика любой банк — Чичиков.

Размещение денежных средств в банковских структурах с целью получения прибыли в виде процентов рассматривается государством как частное предпринимательство! Банковский вклад — законодательно урегулированный вид дохода, с которого вкладчики платят налог.

Делая вклад, ориентируйтесь на собственные цели. Что вы преследуете, инвестируя финансы в банк?

Основные мотивы вложений:

- накопление средств;

- сохранение капитала;

- кредитные вложения (займ под залог вклада);

- инвестиции (доход от биржевых ставок).

Банки нуждаются во вкладчиках, поэтому постоянно изобретаются все новые и новые системы вкладов. Программы часто повторяются, и выбор из десятка существующих вариантов на практике означает выбор из двух-трех.

Помните, что банк никогда не сделает предложение в ущерб себе, и вкладывайте деньги, исходя из этого принципа.

2. На что обращать внимание при выборе программы вклада — 5 основных моментов

Банковские вклады хоть и защищены законом, но договоры подписывают сами вкладчики. Апеллировать к банку с вопросом, почему вы получили именно такой доход, разумно, но почти бессмысленно.

Внимательно изучайте условия вклада. В программу часто включаются дополнительные условия или переменные значения начисления процентов вознаграждения.

Такими условиями служат:

- плавающая процентная ставка;

- интервал начисления (ежедневно, еженедельно, ежемесячно, единожды);

- льготные условия по проводимым акциям.

Периодически банки предлагают своим вкладчикам разнообразные акции. Самые распространенные — новогодние, которые предполагают повышенную процентную ставку. На таких депозитах обращайте внимание на изменения при пролонгации договора, если она предусмотрена.

См. «Банковские вклады физических лиц».

Момент 1. Сумма размещения

Размещайте сумму в одном банке не более чем на 1,4 млн рублей. Агентство по страхованию вкладов возместит в случае чего денежные средства, не превышающие этот порог. Причем, имея несколько вкладов в одном банке, вы сможете получить по всем депозитам (включая проценты) только сумму не выше указанного лимита.

Поэтому, если вам импонирует какой-то депозит, и вы располагаете суммой большей, чем 1,4 млн рублей, имеет смысл поискать похожий вклад в другом банке и распределить сумму вложения. Распределять вклады целесообразно еще и в том случае, когда депозиты делаются на разные сроки.

Момент 2. Срок вклада

Открытие вклада всегда сопряжено с размышлением о периоде инвестиций. С этим моментом приходится считаться, как с основным положением договора. Финансовые учреждения ориентируются в основном именно на срок вклада. Ставка вознаграждения не статична и имеет свою амплитуду.

Вклады с фиксированной ставкой делаются на ограниченное время и пролонгация таких вложений зависит от колебаний экономической ситуации. Долгосрочные вклады обычно привязываются к ставке государственного банка и имеют прямую зависимость от курса валют.

Жил дядя самых честных правил

и лучше выдумать не мог,

как в банке срочный вклад оставить.

Его наследным он нарек.

Да, существуют еще и вклады накопительные, наследственные, детские, пенсионные. Рассматривайте их, исходя из целей вклада, учитывайте все детали договора и обещанных процентов вознаграждения.

Это самые уязвимые вклады, ибо предвидеть экономическую ситуацию никому не дано. А гадать на кофейной гуще в нестабильной среде — дело совсем неблагодарное.

Момент 3. Возможность частичного снятия средств

Закрытые программы с эффективной фиксированной ставкой, минимальной суммой вложения и определенным сроком притягивают внимание инвесторов своими повышенными процентами. Пополнять такие вклады нельзя, но разрешается снимать накопленные проценты.

На деле это почти мертвые деньги. В случае необходимости, до истечения срока договора, вы закроете депозит со штрафом или без начисления процентов. Если вы снимали проценты ранее, их вычтут из суммы вклада.

Также широко распространены программы с неснижаемым порогом. То есть на счету замораживается какая-то часть вклада, которой нельзя воспользоваться до окончания срока договора. Обычно эта сумма составляет 10% от минимального взноса.

Момент 4. Капитализация вклада

Обратите внимание на периодичность капитализации. Чем чаще она совершается, тем выше будут проценты вознаграждения по программе вклада.

Общий смысл капитализации — это начисление процентов на уже начисленные проценты.

Предположим, вы сделали вклад размером в 10 000 рублей. Через месяц вам начисляются проценты дохода и сумма на счету составляет уже 10 100 рублей. Так вот при капитализации за второй месяц проценты будут начисляться уже на 10 100 рублей. В следующий месяц прибавится сумма на уже добавленные проценты и так далее, пока не закончится срок вклада.

Момент 5. Возможность пополнения вклада

Наличие возможности пополнять сумму вклада — еще один положительный момент. Вы получаете мобильный банк в свое распоряжение.

Очень часто такими вкладами пользуются, как расчетными счетами.

Варианты использования:

- оплата ЖКХ;

- интернет-расчеты;

- социальные услуги;

- оплата работ по-найму.

Выбирая вклады, с которых легко выводить и пополнять баланс счета, вы получите меньшую процентную ставку, но будете распоряжаться деньгами на вкладе по своему усмотрению.

3. Как выбрать надежный банк для вклада — 6 простых советов

Выбирать приходится из крупных банков, предлагающих стабильные гарантированные вклады с пониженными процентами.

Или вы согласны рискнуть? Средние и небольшие банки в целях привлечения клиентов, а соответственно, и получения максимальной прибыли, открывают программы гораздо более выгодные!

Вклады с повышенными процентами в небольших банках подвержены рискам. Несмотря на то, что все вклады застрахованы, возвращать деньги от банкрота — процедура неприятная. Это будет стоить и времени, и нервов.

Рискуйте небольшими суммами! Краткосрочные вклады с большими процентами в надежном банке способны принести хороший доход. По каким критериям определяется надежность банка, рассмотрим далее.

Совет 1. Обратите внимание на участие банка в системе страхования вкладов

Непременное условие принятия вкладов для банков РФ — аккредитация в Агентстве по страхованию вкладов. Право на получение финансовых операций по депозитным вкладам выдается Центробанком, но при получении соответствующего статуса в страховой компании.

Информация о выданных лицензиях предоставлена на официальном сайте ЦБ России. Проверяйте участие банка в государственной страховой программе, а также смотрите, отзывалась ли лицензия и когда была выдана действующая.

Совет 2. Поинтересуйтесь размером уставного капитала финансового учреждения

Как определить, насколько крупный банк? В зависимости от активов! Собственный капитал плюс активы банка (средства вкладчиков, государственное и коммерческое кредитование) образуют достаточность капитала, которая на данный момент составляет 10-11%. Высчитывается по формуле соотношения собственного капитала с привлеченными активами.

Очевидно, что большие банки привлекают клиентов крупными суммами, чего не смогут предложить мелкие и средние финансовые учреждения. Открытые для вкладов банки обладают активами, в 8-10 раз превосходящими собственный капитал.

Совет 3. Проанализируйте оперативность сотрудников и их отношение к клиентам банка

Вы когда-нибудь работали за проценты? То есть, сколько смогли заработать, столько и получили?

Купил подороже, продал подешевле — формула работает даже для таких сложных структур, как банк.

Специалисты банков работают идентично. Чем ближе клиент, тем больше зарплата. Эдакие официальные мошенники. Но! Все не настолько прекрасно, на сколько смотрятся их белые воротнички. Они пашут так же как и вы.

Разговаривая на человеческом языке, вы решите свои вопросы быстрее, чем требуя справедливости и качая права.

Совет 4. Обратите внимание на формат начисления процентов по вкладу

Таинственное слово «капитализация». Когда вам начисляются проценты на вложенную сумму?

А не все ли равно? Проценты на проценты, с возможностью снятия накопленных процентов, без возможности пополнения — банк всегда будет в выигрыше. Да, от средств под матрасом толку будет меньше, но и здесь вы дождетесь только минимального возмещения инфляции.

Пример

Денис сделал вклад в банк на 12 месяцев на сумму 50 000 рублей. Его друг Эдуард в тот же день купил телефон в кредит на ту же сумму, на этот же срок.

Через год телефон Эда стоит в розничной продаже 55 000 рублей. Денис, закрыв вклад, получил точно такое же количество денег.

Кто в выигрыше?

Ощутимую прибыль от капитализации вы сможете ощутить только на долгосрочных вкладах без снятия процентов.

Совет 5. Ознакомьтесь с отзывами других вкладчиков

Что делает человек, совершенно случайно подобрав кошелек с деньгами? Естественно, радуется! Ему повезло, нашел деньги, которые не облагаются налогом, на которые никто не претендует! Это просто подарок судьбы.

Вы когда-нибудь выигрывали в лотерее? Поверьте, это приятно. И хочется сразу же рассказать «по секрету всему свету» о том, как вам повезло!

Так же со вкладчиками. Когда получаешь прибыль, почти ничего не делая для этого — ликуешь! Хочется сказать «спасибо».

Но остерегайтесь отзывов на заказ! Их очень легко распознать по организованной благодарности, смахивающей на рекламу и почти полным отсутствием восклицательных знаков!

Совет 6. Не ориентируйтесь исключительно на процентную ставку

Ставка, конечно, штука важная, но не основополагающая. Делать вклады, полагаясь лишь на процентную ставку, не совсем правильно. Зачастую ставка не играет какой-либо роли в расчетных вкладах. По причине того, что сумма на счету постоянно варьируется.

В срочных вкладах следует руководствоваться принципом инфляции валюты. Если ставка максимальная, значит и инфляция съест проценты по истечению срока вклада.

Инвестиционные вклады — еще одна категория, где процентная ставка играет условную роль, потому что основной доход клиент получает от деятельности паевых фондов.

4. В каком банке открыть вклад — обзор ТОП-3 банков с выгодными условиями сотрудничества

Почти всегда клиенты выбирают банк, находящийся в непосредственной близости. В случае каких-либо вопросов, не составит труда обратится к персоналу за разрешением проблемы.

Но в наш век информационных технологий сделать вклад, счет, депозит можно не выходя из дому электронным способом. И такое понятие, как география расположения, все больше и больше размывается.

1) Уральский банк

Уральский банк — это энергично развивающийся екатеринбургский банк реконструкции и развития — лидер своего региона в банковской отрасли экономики. Работает на финансово-кредитном рынке с 1990 года и за это время приобрел статус надежного партнера для физических и юридических лиц.

УБРиР имеет разнообразные лицензии на осуществление банковских операций.

К ним относятся:

- операции с драгоценными металлами;

- операции с ценными бумагами;

- брокерская деятельность;

- депозитарная деятельность;

- дилерская деятельность.

Банк имеет в своем активе портфель выгодных предложений по кредитам и вкладам для всех слоев населения.

Разрабатываются новые программы кредитования в соответствии с рекомендуемой процентной ставкой ЦБ России. Прозрачная экономическая политика компании позволяет открыто показывать механизмы работы банка. Поэтому клиентам банка удобно наблюдать, как работают их деньги.

Уральская финансовая компания предлагает для своих клиентов максимально высокие проценты вкладов (9% на момент написания статьи). Удобные и выгодные вклады оформляются специалистами банка в течение 15 минут.

Как открыть выгодный депозит и получить 1% к ставке, вам подробно объяснят на странице Уральского банка.

2) ВТБ-24

Крупный и мощный российский банк с универсальными программами вкладов и кредитования. Работает на территории России с 2007 года. Входит в международную финансовую группу ВТБ и специализируется на обслуживании физических лиц, индивидуальных предпринимателей и частных предприятий малого бизнеса.

Офисы ВТБ-24 открыты в 72 субъектах России. Круглосуточное обслуживание населения обеспечивает удобная интернет-страница. Веб-банкинг поможет своим клиентам в выборе программ кредитования, вклада, подачи заявок, обслуживания банковских карт и многое другое.

3) Банк Хоум Кредит

Известный молодой и интенсивно развивающийся банк начал свою деятельность на территории РФ в 2002 году. Компания специализируется на кредитовании физических лиц, а также активно разрабатывает программы вкладов с 2008 года.

Гибкая политика в банковской отрасли позволила банку преодолеть с достойной прибылью кризисные времена. Умело маневрируя в море кредитно-финансового бизнеса, банк выходит на лидирующие позиции, предоставляя своим клиентам максимально удобные и прибыльные программы.

Банк Хоум Кредит — просто, быстро и удобно!

5. Как сравнить вклады — 3 проверенных способа

Выбирая программу, не ограничивайтесь простой консультацией у работников банка. Проверьте все самостоятельно. Банковские менеджеры часто умалчивают о недостатках и приукрашивают достоинства предлагаемых программ.

Прежде чем сделать вклад, проверьте, что система вложений действительно рабочая. Для этого существует несколько методов.

Способ 1. В режиме онлайн на сайте банков

Выбирайте интересующие вас банки и предложения в интернете. Программы, предлагаемые банками, всегда бросаются в глаза. Но не торопитесь!

Составим простую таблицу, которая наглядно покажет нам выгоду. Выпишем названия банков и самые эффективные предложения. Обратите внимание на ставку, обычно она колеблется в пределах 1% у разных компаний. В целом величина зависит от экономической стабильности валюты.

Сравним в таблице максимально выгодные вклады в рублях для нескольких банков:

| № | Наименование | Ставка, % | Срок, дней. | Пополнение | Выплата процентов |

| 1 | Банк Возрождение | Текущая | 91 | Да | Да |

| 2 | Россельхозбанк | Текущая | 365 | Нет | Нет |

| 3 | МДМ | Текущая | 90 | Нет | Да |

| 4 | Бинбанк | Текущая | 366 | Нет | Нет |

Подставив актуальную ставку и сумму вклада, легко высчитать прибыль по предлагаемым программам.

Полученные данные зависят от ряда конкретных условий, таких как:

- капитализация;

- плавающая ставка;

- инфляция.

Этот метод сравнения позволяет получить общую оценку о банковском продукте и решить, стоит ли овчинка выделки.

Способ 2. При личной консультации с сотрудниками банка

Если вас заинтересовало какое-то конкретное предложение, обратитесь в ближайший филиал банковской компании. Предварительно составьте список вопросов, на которые хотели бы получить ответы.

Консультируйтесь с менеджерами банка при личной встрече или по телефону — разница невелика. Если программа актуальна и работает на деле, вы получите расширенные ответы на свои вопросы. Менеджер предоставит дополнительную информацию и посоветует, как эффективней разместить денежные средства.

Сотрудники банка лично заинтересованы в оформлении сделки, поэтому будут экономить и свое время, и ваше.

Если же на прямой вопрос менеджер затрудняется ответить или дает общую информацию, избегая конкретики, здесь дело нечисто. Значит, вы соблазнились высокими процентами напрасно.

Способ 3. Посредством использования сторонних онлайн сервисов

Самый современный метод сравнения — использование интернет-калькуляторов. С их помощью анализ всех доступных вкладов в банковском секторе делается легко и быстро.

Интернет-калькуляторы позволяют легко найти свой вклад. Достаточно указать сумму вклада, срок, валюту, и по одному клику вам предоставят все предложения, соответствующие запросу.

Попробуйте использовать такие веб-сервисы как Сравни.ру или Банки.ру и вам всё сразу станет понятно. Простой доходчивый интерфейс калькуляторов сравнивает и подбирает все существующие предложения

Можно структурировать вклады по категориям, чтобы выявить самый оптимальный. А также доступны новости, рейтинги банков, клиентские отзывы, статьи и другая полезная информация.

ТОП-30 банков для вклада денег — в этом видео:

6. Заключение

Итак, господа, теперь вы знаете, в каком банке открыть вклад. При удачно размещенных депозитах с государственными гарантиями возврата это наиболее эффективный способ сохранить деньги. Доход от вклада пусть небольшой, но он либо покрывает инфляцию, либо приближается к ней.

Вопрос к читателю

В каком банке вы бы предпочли открыть вклад — в крупном со стандартными условиями или среднем с повышенными процентами?

Мы желаем вам удачных вкладов, своевременных инвестиций и прибыльных депозитов! Ставьте лайки нашим материалам в социальных сетях! Всего вам хорошего и удачи в определении наилучших банковских вкладов!

Источник https://blog-invest.online/kak-vybrat-luchshiy-vklad-v-banke/

Источник https://vse-dengy.ru/upravlenie-finansami/banki/kak-vyibrat-vyigodnyiy-depozit-v-banke.html

Источник https://hiterbober.ru/personal-money/v-kakom-banke-otkryt-vklad.html

Источник