Как открыть вклад в банке выгодно?

Как открыть депозит в банке под проценты выгодно и грамотно? Где, в каком банке и какой вклад лучше сделать физическому лицу? Как не стать жертвой «околобанковских» мошенников? Отвечаем на популярные вопросы читателей InvestFuture.

Банковский депозит – один из инструментов накопления денежных средств. В России банковские вклады пользуются огромной популярностью, так как другие инструменты инвестирования все еще вызывают у широкой аудитории недоверие.

Вклад в банке считается надежным инструментом, который помогает накопить средства для оплаты учебы, на приобретение собственного жилья или, например, обеспечить прибавку к своей пенсии

Недостатком данного инструмента можно считать невысокий процент по вкладу, а также возможность утратить некоторую часть начисляемых процентов, если будет необходимость расторжения договора раньше срока. Неоспоримое достоинство — гарантии сохранения вложенных денежных средств, которые предоставляются государством в лице АСВ («Агентство по страхованию вкладов»).

Банковские вклады физических лиц: необходимые документы

Для открытия счета российскому гражданину нужен только паспорт. Специалисты банка вправе затребовать также ИНН, но на нашей практике такого не было ни разу. В процессе открытия счета, российские банки руководствуются Гражданским Кодексом (пункт 2 статья 846 ГК), где прописаны все аспекты заключения договора.

Кстати, несовершеннолетние лица, достигшие 14-летия, также имеют право на открытие вклада при наличии паспорта. Правда, для них действуют некоторые ограничения, и оформление вклада происходит в статусе «частично дееспособного гражданина».

Если вклад открывает иностранец, ему необходимо предоставить сотруднику банка:

- паспорт гражданина иностранного государства;

- миграционная карта;

- временное разрешение на проживание/виза.

Иностранцу, у которого есть право на постоянное проживание в стране, нужно предоставить два документа: паспорт и вид на жительство.

Пенсионный вклад – счет для начисления пенсии. Для открытия такого вклада необходимо предоставить пенсионное удостоверение, подтверждающее, что вкладчик является пенсионером. Имея все вышеперечисленные документы, потенциальный клиент вправе обратиться в банк.

В каком банке открыть вклад?

Первое, что нужно сделать – это выбрать банк, где будет открыт счет. Помните: банковский вклад – инструмент сбережения, а не преумножения средств. Поэтому главный критерий выбора для разумного инвестора – не доходность вклада, а его надежность.

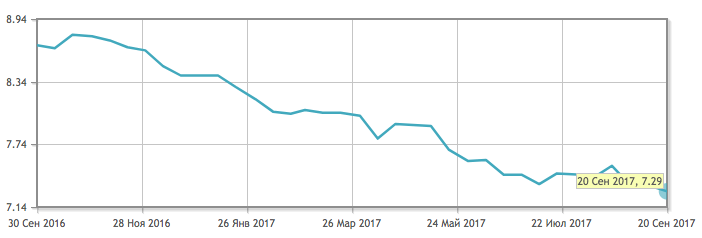

Средняя доходность по вкладам в России на октябрь 2017 года

Две основные категории банковских вкладов:

- Срочные вклады ;

- Вклады до востребования.

Срочный вклад размещается на определенный срок, который фиксируется в договоре. Самые распространенные сроки – три месяца, полгода или год. Если вы заберете средства до истечения срока вклада, то, скорее всего, потеряете большую часть накопленных процентов.

Виды срочных вкладов:

- Сберегательный. Пополнение и частичное снятие по таким вкладам запрещены. По таким депозитам ставки, как правило, самые высокие.

- Накопительный. В течение срока действитя вклада возможно его пополнение. Подходят для накопления на определенную крупную покупку, например.

- Расчетный (универсальный). Более гибкий вариант депозита, позволяющий вкладчику активно распоряжаться своими средствами. Расчетные вклады могут быть расходно-пополняемыми или расходными.

Вклад до востребования – вторая категория депозитов. По такому договору средства можно забрать в любое время. Для банка это не удобно, поэтому и ставка по таким вкладам – минимальная.

Важно понимать, с какой целью вы открываете счет. Самое главное — правильно подобрать основные параметры (максимальная прибыль и удобство условий). Также обратите внимание, есть ли плата за обслуживание, какие дополнительные возможности предоставляются (дебетовая карта для доступа, комфортный интернет-банк и т.д.)

Теперь можно уверенно отправляться в офис банка. Если вы отдали предпочтение банку, клиентом которого уже являетесь, можете легко воспользоваться возможностью дистанционного открытия вклада. Однако для первоначального открытия счета, как правило, требуется личное присутствие со всеми необходимыми документами.

Специалист в банке подробно расскажет о банковском продукте, который вы выбрали, пояснит условия (могут быть отличия от информации, представленной на сайте).

Задавайте вопросы, будьте настойчивы – не бойтесь показаться глупым. Требуйте внимательного и уважительного отношения к себе, ведь клиент здесь – именно вы!

Если вопросов не возникнет, и вы согласитесь на все оговоренные условия, менеджер попросит предоставить документы для идентификации и ксерокопирования. Далее необходимо совершить следующие действия:

- Заполняем бланк идентификации клиента ;

- Оформляем карту образца подписей, она передается на хранение в картотеку банка. В будущем все подписи будут идентифицироваться по этой карте ;

- Подписываем договор, обязательно изучив все условия ;

- Подписываем приходно-кассовый ордер (при внесении наличных средств), или же платежное поручение (если деньги переводятся по безналу) ;

- Оплата комиссии (если она предусмотрена тарифами) ;

- Вносим денежные средства в кассе;

- Получаем все документы, которые подтверждают факт зачисления денег.

Теперь более подробно поговорим о документах, которые остаются на руках у вкладчика. И перечислим рекомендации, благодаря которым вы сможете защитить себя при возникновении спорных вопросов и ситуаций с банком.

Советы и рекомендации вкладчикам

Никогда не стоит исключать человеческий фактор и забывать, что каждый человек может допустить ошибку. Это относится и к оформлению банковских документов. Поэтому важно внимательно ознакомиться с договором перед подписанием.

Обязательно проверьте ваши паспортные и контактные данные, сумму вкладаи его срок. Будет ли договор пролонгироваться?

Пролонгация позволяет продлевать вклад автоматически. Важно знать, на каких условиях и на какой срок ваш договор будет пролонгирован.

Прочитайте пункты договора о досрочном расторжении очень внимательно. В договоре обязательно указываются: сумма, которая вам полагается при досрочном расторжении, а также судьба начисленных по вкладу процентов.

Когда подписан договор с обеих сторон, один экземпляр остается у банка, а второй с круглой печатью банковского учреждения отдадут вам. Если печати на договоре нет, он считается недействительным.

В некоторых банках договор приравнивается к анкете-заявлению клиента. Это возможно лишь в том случае, если в ней указаны все данные вкладчика и данные банковского учреждения, и анкета-заявление засвидетельствована печатью и подписью банковского работника.

Помимо договора вам должны предоставить:

- приходно-кассовый ордер с подписью и печатью кассира ;

- договор об открытии банковского счета, куда будут начисляться проценты ;

- банковская карта (опционально) ;

- платежное поручение (если средства переводятся по безналу).

В тексте договора перечисляются все документы, которые клиент получает на руки. Указывается, предусмотрено ли перечисление процентов на банковскую карту. Договор оформляется с указанием реквизитов карты или текущего счета, куда перечисляются проценты.

Список документов, которые остаются у вкладчика на руках, если вклад оформлялся удаленно:

- — договор банковского обслуживания ;

- чек, если при операции использовался банкомат ;

- сохраненный интернет-документ с пометкой «исполнено», «оплачено» и т.д. – если вклад был открыт в онлайн-режиме.

Вкладчик должен быть предельно внимательным при оформлении депозитного вклада, тогда он будет уверен в сохранности внесенных денежных средств. А правильный подход при выборе типа вклада и детальное изучение документов позволит избежать спорных ситуаций и даст уверенность, что закон будет на вашей стороне.

Банковский вклад: что это, классификация, преимущества и недостатки

Вклад в банке – это один из способов вложения своих денежных средств. Несмотря на простоту, лёгкость и доступность, этот финансовый инструмент имеет некоторые особенности, о которых должен иметь представление каждый, кто открывает банковский вклад.

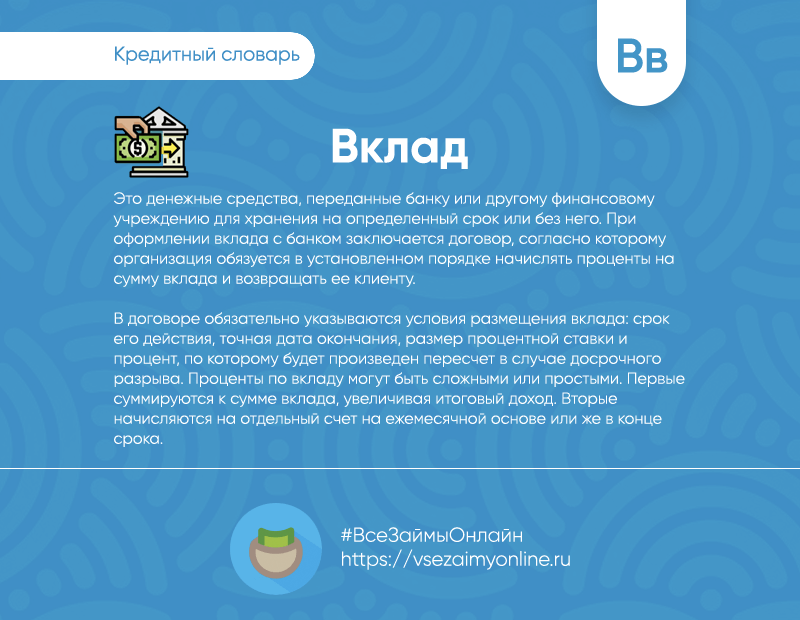

Суть понятия

Вклады – это денежные средства, которые граждане отдают в банк для получения прибыли. Они являются одним из инструментов, позволяющим надёжно защищать, хранить и копить свои деньги. Процентная ставка является доходом, который выражается в процентах и прибавляется к основной сумме. Финансовые организации мотивируют клиентов к размещению своих средств на длительное время: чем длительнее время вложения, тем выше процентная ставка.

В настоящее время граждане имеют возможность открыть любой вклад, который может быть рублёвым, валютным, мультивалютным, пополняемым, с капитализацией и т. д. Но надо учитывать, что чем больше опций предусматривается условиями договора, тем ниже процентная ставка.

Цели банковских вкладов:

- Накопить и сберечь свои денежные средства.

- Получить доход в форме процентов с вложения.

Доходность рублёвых вкладов, как правило, выше, чем у сбережений в евро и долларах. Но если клиенту нужна валюта или он хочет защитить свои вложения на длительное время, целесообразно открыть мультивалютный вклад, который поможет распределить риски, а снижение стоимости одной валюты компенсируется ростом цены другой. Сезонные, то есть вклады, которые банки предлагают открыть во время праздников или в определённый сезон, приносят наибольшую выгоду. Обычно процентные ставки по ним максимальные.

Клиент может в любое время частично или полностью снимать средства. Но необходимо помнить, что это может понизить доходность вложения. Если не хочется терять доход, нужно размещать деньги на вкладе, условия которого позволяют частично снимать средства.

Государство страхует любые вклады до 1,4 млн. р. Это значит, что при выборе не стоит руководствоваться, как основным критерием, надёжностью банка. Следует акцентировать внимание на процентной ставке, то есть размере дохода, который выплатит банк. Если вложенные средства превышают сумму 1,4 млн. р., их можно разделить и положить в несколько банков.

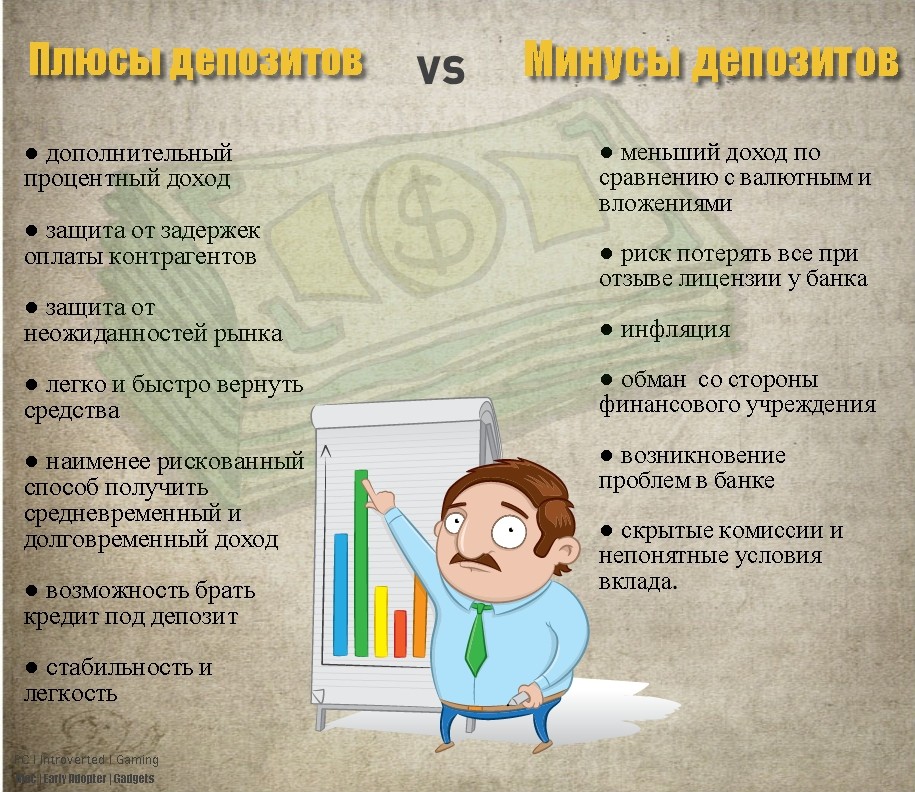

Преимущества и недостатки

Банковские вклады имеют как преимущества, так и недостатки:

| Преимущества | Недостатки |

| Не нужно собирать большое количество документов | Низкая доходность, которая часто не может покрыть уровень инфляции |

| Лёгкость и простота процедуры открытия | |

| Можно заранее рассчитывать доходность вложения | |

| Страхуются государством и имеют государственные гарантии | |

| Возможно открытие на небольшую сумму. Этим достигается доступность для людей, имеющих маленький доход | При досрочном снятии средств, процентная ставка будет ничтожно мала |

| Для открытия не нужны обширные специальные знания | |

| Предоставляются льготы по налогообложению |

Исходя из всего вышеописанного, можно резюмировать, что лучше открывать вклад на конкретную цель (образование и т. п.), чтобы накопить денег на крупные приобретения (автомобиль, дом и т. д.) или создать финансовую подушку безопасности.

Сегодня банки предлагают большое разнообразие продуктов, имеющих свои нюансы и особенности, зная которые любой клиент может легко выбрать наиболее подходящий для себя. Существует несколько видов вкладов:

Сегодня банки предлагают большое разнообразие продуктов, имеющих свои нюансы и особенности, зная которые любой клиент может легко выбрать наиболее подходящий для себя. Существует несколько видов вкладов:

Классификация

Вклады в банках классифицируются по ряду признаков и отличаются:

- Порядком изъятия средств, то есть, условиями снятия денежных средств:

- до востребования – самый распространённый вариант, условия которого дают возможность клиенту в любой момент снять всю сумму или пополнить. При этом банк начисляет самый низкий процент;

- срочные – открываются на определённый период времени (не меньше года). Невозможно пополнение, а при досрочном закрытии клиент потеряет проценты;

- бессрочные – имеют похожие условия с вкладами до востребования. Разница заключается в бессрочном сроке действия. Чаще используется, как средство оплаты услуг ЖКХ, налогов, штрафов и т. п.

- Видом валюты. Начисление процентов производится в той валюте, в которой открыли вклад. Процентные ставки рублёвых вложений зависят от ставки рефинансирования Центробанка РФ. В случае, когда условия договора твёрдо не установлены, для предотвращения потери дохода нужно отслеживать малейшие колебания экономической ситуации в стране.

Вклады в зарубежной валюте открывают для осуществления расчётов за границей. Они отличаются меньшей доходностью, то есть низкими процентными ставками, но большей стабильностью. Когда вклады открываются в свободно конвертируемой валюте, чаще всего они предназначаются для приобретения недвижимости или обучения детей за границей и т. п. Мультивалютные вклады можно открыть в нескольких валютах, проценты в этом случае начисляются отдельно по каждому виду валюты.

- Периодом размещения. По этому признаку банковские вклады классифицируются на краткосрочные и долгосрочные. Долгосрочные считаются наиболее выгодными и могут принести большой доход. Когда условия предусматривают капитализацию процентов, это может принести наибольшую прибыль.

Краткосрочные вклады открываются на срок от 3 до 9 месяцев. Чаще всего они менее прибыльные по сравнению с долгосрочными. Обычно их открывают, чтобы защитить свои средства в период кризиса в экономике или застоя в производстве.

- Типом клиентов. Могут предназначаться для юридических или для физических лиц. Вклады физических лиц могут открыть обычные граждане, как местные, так и иностранцы, и лица, не имеющие гражданства.

Вклады юридических лиц могут открыть местные и зарубежные юрлица. Подобные вложения государство не страхует. В случае банкротства банка юридические лица смогут вернуть свои средства только после того, как деньги выплатят физическим лицам.

Порядок начисления процентов

Различные виды вкладов предусматривают разные варианты начисления процентов. В настоящее время применяется три способа:

- К концу срока.

- В сроки, указанные в договоре.

- Проводится капитализация.

От способа начисления процентов зависит прибыльность вложения. Если проценты начисляются к концу срока договора, доход прибавится к основной сумме только по окончании срока договора.

Когда используется периодическая система начисления процентов, выплаты производятся в сроки, указанные в договоре (месяц, квартал, полугодие). Начисленную сумму банк перечисляет на карту клиента или другой банковский счёт.

Если условиями договора предусмотрена капитализация процентов, начисление и причисление к основной сумме вложения осуществляется через указанное в договоре время. В дальнейшем начисление производится на сумму вклада и ранее начисленные проценты. Это считается самым выгодным вариантом.

Если появилось желание открыть банковский вклад, нужно поинтересоваться такой услугой, как пролонгация, то есть продление срока. Это поспособствует действительно правильному выбору.

Процедура открытия

Для того, чтобы открыть банковский вклад, необходимы следующие действия:

- выбор максимально подходящего банка. Следует ознакомиться с рейтингом финансовых учреждений в интернете, зайти на официальный сайт и прочитать информацию, находящуюся в открытом доступе. Кроме того, нужно поинтересоваться отзывами клиентов этого банка в сети. Стоит также уточнить, страхует ли вклады, размещённые в этом банке, государство;

- посещение банка. Клиент должен посетить отделение банка лично. Сотрудник банковской организации примет заявление и предложит несколько вариантов, из которых клиент выберет наиболее подходящий. Не нужно стесняться консультироваться со специалистом по любому возникшему вопросу. Ведь правильный выбор повлияет на условия и доходность вложения;

- нужен единственный документ, который подтверждает личность – российский паспорт. Кроме того, заполняется бланк заявления с указанием выбранного вида вклада. Через несколько минут банковским сотрудником будет оформлен депозитный счёт. Клиент получит оригинал договора с банком.

Договор с банком составляется в двух экземплярах. Один передаётся клиенту, а второй хранится в офисе финансового учреждения. В договоре содержится подробная информация и все условия.

Отличие вклада от депозита

Вклад в банке – более узкое понятие, означающее определённый вид какого-либо вложения. Депозит – обобщающий термин, объединяющий все эти понятия. Помимо вложений в денежных средствах, депозит можно открыть в ценных бумагах, драгоценных металлах (платине, золоте, серебре) и других активах.

Ещё одно немаловажное отличие – депозит открывается только в банке, имеющем лицензию, разрешающую такие действия. Вклад открывается в любом финансовом учреждении. Следует учитывать, что открытие вклада в организации, не имеющей лицензию, сопровождается большими рисками. Можно не только не получить доход, но и потерять все свои деньги.

Права вкладчиков

Даже при заключении договора с банком, имеющем хорошую репутацию, нужно внимательно читать все пункты соглашения. Каждый банк имеет собственный шаблон договора. Но все финансовые организации должны обязательно указывать следующие пункты:

- срок длительности договора;

- индивидуальную процентную ставку;

- систему начисления и выплаты процентов;

- условия досрочного прекращения договора или его пролонгации;

- возможность управления своими средствами.

Клиенту, заключившему договор с банком, предоставляется право:

- Пополнения счёта (если это указано в договоре).

- Получения дохода по процентной ставке, соответствующей условиям договора.

- Возврата своих денежных средств по истечении срока.

- Досрочного расторжения договора.

- Управления денежными средствами в соответствии с договором.

Банковские организации не могут самостоятельно понижать процентные ставки по вкладам. Права вкладчиков в России регулирует законодательство.

Видео по теме:

Страхование

Любой банковский вклад застрахован государством на сумму 1,4 млн. р. Так защищаются сбережения граждан по всей территории РФ. Подобная система применяется и в других странах. Система обязательного страхования – часть государственной программы, способствующей защите финансовых интересов граждан. Для страхования вложений человек не заключает отдельные договора, страховка осуществляется в соответствии с законом. Если вкладчик открыл несколько вкладов в разных банках, то компенсируется каждый из них.

В некоторых случаях страховка не действует:

- при открытии на предъявителя;

- при ведении профессиональной деятельности индивидуальными предпринимателями (без образования юридического лица);

- когда средства передаются банку в доверительное управление;

- при открытии в филиале отечественного банка, который находится в другом государстве.

Ожидается, что сумма, которая подлежит страхованию, в будущем увеличится. Это будет способствовать более высокому уровню защиты вкладчиков, не имеющих больших средств. Следовательно, повысится активность накопления денег на банковских депозитах. Если вкладчик имеет сбережения, составляющие сумму в несколько миллионов, страховка, установленная государством, не даст особого эффекта. Таким вкладчикам приходиться делить сбережения и открывать вклады в разных крупных банковских организациях.

Что такое банковский вклад? Какие виды депозитных вкладов бывают

На сегодняшний день банковские вклады или, по другому, депозиты продолжают оставаться самым простым, а потому и наиболее востребованным инструментом для инвестиций. Именно их выбирает большинство населения нашей страны, задумавшееся про то, как увеличить свой доход.

Учитывая такую популярность не устаю удивляться, как мало люди знают про депозиты, их виды, а также критерии, по которым нужно выбирать вклад и сам банк, которому Вы собираетесь доверить кровно заработанные деньги. Чтобы в какой-то мере восполнить эти знания, я решила написать данную статью. В ней я постаралась максимально заполнить «белые пятна» в этой области.

Что такое банковский вклад?

Итак, что такое банковский вклад или депозит? Это некая сумма денег, которые вкладчик доверяет финансовой структуре на определенное или же неопределенное время. Сам банк использует средства своих вкладчиков для получения прибыли, например, кредитования физических и юридических лиц. То есть для банка депозиты вкладчиков — это оборотные средства, благодаря которым он зарабатывает. Без вкладов нормальная деятельность банка будет весьма сомнительной. Из прибыли, полученной при использовании депозитов, финансовая организация выплачивает своим вкладчикам проценты за использование их денег.

Банковский вклад — сумма денег, переданная клиентом банку для их временного использования для получения дохода в виде процентов от суммы вложения.

Банковские вклады физических лиц

Для чего люди несут в свои деньги в банки? Многие ответят, что для получения дополнительного дохода. С этим мнением я полностью согласно, однако это далеко не единственная причина, двигающая людьми в их взаимоотношениях с кредитными организациями. Основными желаниями, толкающими людей доверить свои средства банку, можно выделить:

- Стремление накопить нужную сумму;

- Получение дополнительного заработка без активных усилий — пассивный доход;

- Стремление сохранить средства и защитить их от инфляции.

Каждая из этих причин заслуживает более детального рассмотрения.

Накопление средств

Накопить денег на исполнение своей мечты хотят многие. Получается не у всех. Откладывание определенной суммы со всех доходов — практика хорошая, только вот потом не трогать эти деньги на текущие потребности зачастую не выходит. Как правило, на не столь важные цели мы частенько берем деньги из «заначки». А вот когда эти деньги лежат на депозите в банке, соблазн взять их не так велик, поскольку для этого нужно совершать какие-то действия, идти в банк, заключать договор и т.д. Поэтому банковский вклад действительно помогает скопить определенную сумму тем, кто хочет это сделать, но в силу тех или иных причин самостоятельно у них это не получается.

Пассивный доход

Говоря о банковском вкладе, нельзя не упомянуть тему пассивного дохода. Конечно, размер его не велик и никак не сможет сравниться с тем пассивным заработком, который дают, к примеру, венчурные инвестиции. С другой стороны, в таком случае для вкладчика все просто — отнес деньги в банк, оформил депозит и ежемесячно получай проценты. Не нужно самостоятельно искать инструмент для инвестиций, анализировать его, просчитывать доходность и риски. Именно такая простота и прозрачность получение пассивного дохода делают банковские депозиты одним из наиболее востребованных инвестиционных инструментов среди населения.

Сбережение капитала

Любой инвестор в первую очередь заботиться не столько о приумножении своих средств, сколько о возможности их сохранения. В этом отношении банковский депозит может дать едва ли не самую высокую гарантию из существующих на рынке. Банковская деятельность жестко регулируется государством, а значит, государство гарантирует сохранность вкладов людей. Даже в случае, когда по ряду причин банк закрывается, вкладчики через специальные государственные механизмы могут вернуть себе деньги.

Страхование банковских вкладов

Одним из главных преимуществ банковского депозита состоит в сохранении банковских вкладов. Для этого проводится страхование банковских вкладов, осуществляемое государством. Существует специально созданная государством организация — Агентство по страхованию вкладов. В случае, если банк по финансовым причинам не может выполнять свои обязанности перед вкладчиками, оно возмещает вклады физических лиц в пределах 1,4 млн. рублей. Страхование вкладов является обязательным для всех банков и не требует заключение специального договора от вкладчика. Сами же банки в обязательном порядке вносят в это агентство страховые взносы, сумма которых будет эквивалентна сумме хранящихся в банке депозитов.

Страхование банковских вкладов — это государственный механизм, который призван защитить средства вкладчиков путем страхования.

Банковские вклады по ставкам

Одним из главных факторов, на который обращают внимание вкладчики, перед тем, как отнести свои деньги в банк, это размер ставки прибыли. Традиционно, это показатель рассчитывается в процентах годовых. То есть, к примеру, если размер ставки составляет 10% годовых и вносится депозит в 1 000 000 рублей, то по истечении года вкладчик получит 100 000 рублей. Так что, для того, чтобы жить на одни проценты с банковского депозита, необходимо иметь весьма внушительную сумму. А внимательно рассматривая рейтинг банков и текущие процентные ставки, понимаешь, что больше сегодня не предлагают.

Но откуда же берется этот процент по вкладам? Его размер зависит от нескольких факторов:

- Срок депозита;

- Размер депозита;

- Возможность пополнения вклада;

- Возможность преждевременного расторжения депозита и.д.

Также на процент ставки по депозиту сильно влияет экономическая ситуация в стране, а также процент инфляции. Стоит сказать, что обычно такой процент не намного больше, чем инфляция в стране. Вот поэтому серьезные инвесторы называют банковский депозит всего-лишь сохранением денег от инфляции, а никак не их приумножение. В таком случае более выгодным продуктом будет паевой инвестиционный фонд, например, ПИФ Газпромбанк.

Договор банковского вклада

Правовые отношения между финансовой организацией и вкладчиком определяются в договоре банковского вклада, который подписывается перед внесением своих денег на депозит. Именно в таком договоре прописываются все условия и порядок, по которому вкладчик получит свои деньги и премию за их использование. При этом законодательство требует, чтобы условия договора были одинаковые для всех клиентов, а также, чтобы он заключался в бумажной форме, иначе он не будет иметь правового статуса.

Договор банковского вклада составляется в двух экземплярах, один из которых будет храниться у клиента. Такие правила действуют по отношению к любому отечественному банку, будь то Банк «Открытие», ВТБ или Сбербанк. Нелишним будет напомнить, что при заключении договора, клиенту банка нужно быть очень внимательным, чтобы не допустить ошибку. В противном случае даже одна неверная буква в фамилии может стать препятствием для получения своих денег.

Банки с самыми выгодными условиями по вкладам

Перед тем, как стать вкладчиком того или иного банка, нужно внимательно проанализировать ситуацию, которая сейчас сложилась на рынке. Причем сравнение необходимо проводить сразу по нескольким параметрам — возможная сумма депозита, размер процентной ставки, возможность пополнения и преждевременного снятия. В этой статье я подобрала несколько банков, которые мне кажутся на сегодняшний день достаточно подходящими для приумножения своих средств. И пусть это не прямые инвестиции, которые могут принести намного больше, но среди предложений других банков именно, эти выделяются своими интересными предложениями.

Уральский банк

Уральский банк реконструкции и развития — один из самых крупных российских банков, история развития которого насчитывает уже более 25 лет. При этом финансовая организация имеет достаточно широкую линейку банковских предложений для своих клиентов, чтобы максимально охватить интересы самых разных слоев населения:

- Срочный «Накопительный» вклад — предлагается депозит на 7,5% годовых. Вклад можно открыть от 10 000 рублей, а также пополнять вклад. Срок его действия — 400 дней, а начисление процентов происходит ежемесячно.

- Вклад «Удобный» позволяет получать 7,75% годовых при депозите в 5 000 рублей, которые доверяются банку на 1500 дней.

- Мультивалютный вклад позволяет сохранять деньги и конвертировать их в любую валюту в любой момент. При этом будет действовать ставка в 6,25% в рублях и 0,25% в валюте. Срок действия договора — 210 дней, но договор можно пролонгировать. Минимальный депозит — 10 000 рублей.

- «Мобильный» вклад удобен тем, что управлять депозитом можно дистанционно, минимальная сумма — всего 1 000 рублей, а процентная ставка 7,25%.

Кроме этих вариантов банк готов предложить своим клиентам депозиты до востребования, в драгоценных металлах и сберегательных сертификатах.

Невский банк

Не менее интересные предложения для вкладчиков предлагает и Невский банк. В его линейке банковских вкладов 8 предложений, среди которых можно выбрать подходящий вариант в зависимости от суммы временно свободных денег и срока вложения.

- «Доходный» вклад предложит владельцам 50 000 рублей доверить банку на срок одного года под 7,7% годовых с ежемесячной выплатой процентов и возможностью пополнения;

- Чуть большую доходность предлагает депозит «Классический», до 8% годовых с минимальным депозитом в 50 000 рублей, правда выплата процентов будет в конце срока;

- Вклад «Классический Плюс» сможет гарантировать 8,3% годовых при вложении 50 000 рублей на полгода;

- Вклад «Оптимальный» поможет владельцам 100 000 рублей получить 8% годовых при условии оставления их в банке на срок одного года;

- Самый высокий процент предложит вклад «Фаворит» — 8,4%. Минимальная сумма вложения для этого депозита — 100 000 рублей, а срок вложения — 1 год.

Кроме прочего, банк предлагает вклады для пенсионеров и до востребования.

Московский кредитный банк

Московский кредитный банк входит в ТОП-10 российских банков и является одной из крупнейших финансовых структур в Московском регионе. В активе банка немало интересных предложений для потенциальных вкладчиков. А учитывая рейтинг банка, прибыльность вкладов, которые они предлагают, достойны внимания:

- «Максимальный доход онлайн» — при минимальной сумме вклада в 1000 рублей и размещении депозита на один год, вкладчик получит 8% годовых дохода. Проценты по вкладу будут выплачены в конце срока. Преимущество вклада в том, что оформить его можно через интернет в течение нескольких минут.

- «Максимальный доход» — похожий по условиям депозит с чуть меньшей (7,75%) процентной ставкой. Оформляется в отделении банка;

- Вклад «Накопительный онлайн» при ставке в 7,79% годовых имеет опцию пополнения вклада в любой момент, благодаря интернет-банкингу. Срок действия депозита — 1 год.

- Вклад «Расчетный онлайн» позволяет пополнять и снимать часть суммы, получая при этом 7,25% годовых. Срок действия вклада — 1 год с возможностью пролонгации.

В дополнение к этому финансовая организация предлагает вклады в иностранной валюте, а также вклады до востребования.

Рассмотрев современные предложения банков, можно прийти к выводу, что доход от таких вложений невысок. Чаще всего он всего лишь ненамного больше инфляции. Тем не менее, такой способ инвестиции достаточно востребован. Он гарантирует сохранение средств, не требует больших усилий, кроме того, это действительно пассивный доход.

Источник https://investfuture.ru/edu/articles/kak_otkryt_vklad_v_banke

Источник https://vfinansah.com/money/chto-takoe-vklad

Источник https://www.gq-blog.com/bank/bankovskyi-vklad.html

Источник