Источники инвестиций

Реализация стратегии, как правило, связана с инвестициями, особенно, если речь идет о стратегиях роста. Процесс принятия инвестиционных решений является неотъемлемой частью стратегического планирования и должен обеспечить согласование долгосрочных целей и использование ресурсов, направляемых на достижение этих целей.

Инвестиции (от английского investment — вложения) означают вложения. В общем виде инвестиции представляют собой вложение капитала в любую сферу деятельности с целью его последующего прироста. Существует целая теория инвестиций. Понятие инвестиций менялось со временем. В настоящее время наиболее часто встречается следующая формулировка инвестиций.

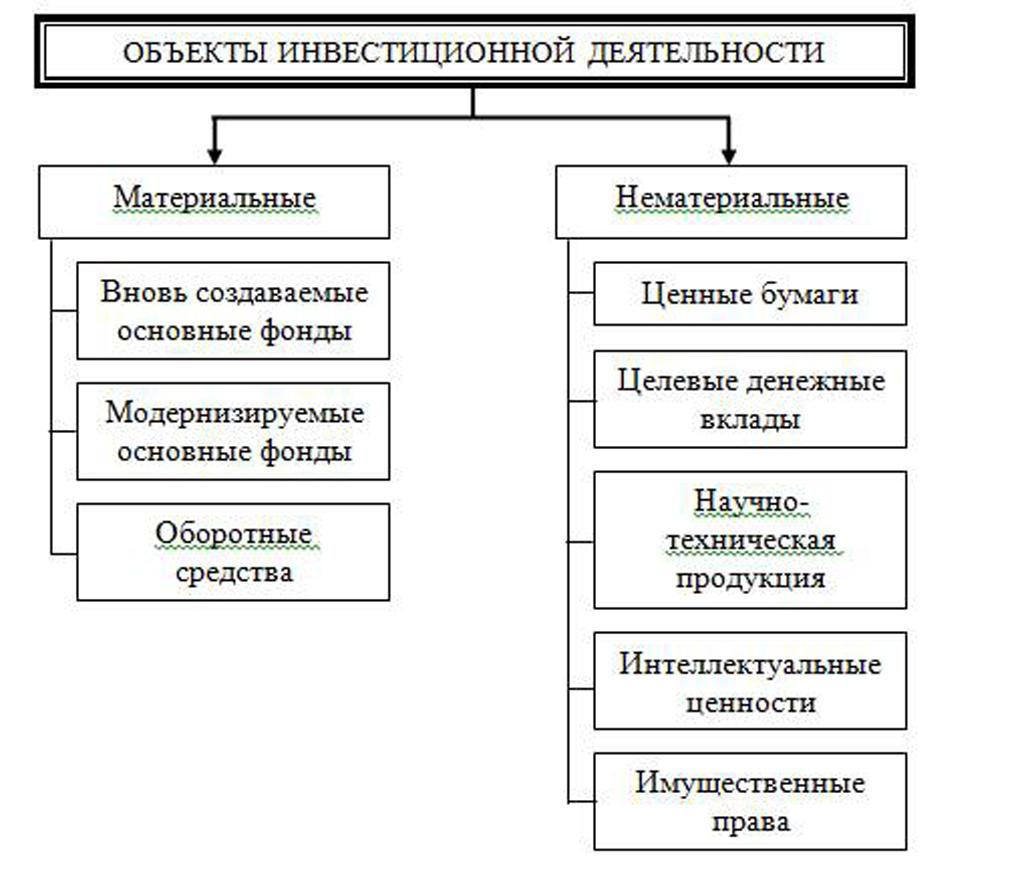

Инвестиции – это вложения финансовых средств (денежные средства, ценные бумаги), а также имущества и всех имущественных прав в различные виды экономической деятельности с целью сохранения и увеличения капитала, для получения прибыли или социального эффекта. По своей экономической сути инвестиции представляют единовременные затраты.

Классификация инвестиций по отдельным признакам вызвана наличием большого числа факторов влияния.

1) В зависимости от объекта инвестирования различают:

— реальные инвестиции или инвестиции в физические активы. Это долгосрочные вложения средств в физический капитал предприятий в отраслях материального производства, например в создание основных фондов, техническое перевооружение, новое строительство и т.д. Часто данные инвестиции называют капитальные вложения;

— финансовые инвестиции. Это вложения средств в покупку долгосрочных ценных бумаг и использование иных финансовых инструментов с целью увеличения финансового капитала инвестора;

— инвестиции в нематериальные активы, к которым относятся патенты, товарные знаки, авторские права на программные продукты и т.п.

2) В зависимости от стадии инвестирования различают:

— нетто-инвестиции (или начальные инвестиции в основание проекта при создании предприятия);

— реинвестиции (направление свободных средств за счет прибыли, амортизации, внеоборотных средств на инвестирование);

— брутто-инвестиции (включают нетто-инвестиции и реинвестирование).

3) В зависимости от характера участия в процессе инвестирования различают:

— прямые инвестиции (при непосредственном участии инвестора в выборе объекта инвестирования. Как правило, они обеспечивают инвесторам фактический контроль над инвестируемым объектом);

— непрямые инвестиции (осуществляются финансовыми посредниками).

4) В зависимости от формы собственности различают частные, государственные, иностранные и смешанные инвестиции.

5) В зависимости от уровня риска различают инвестиции с низким, средним, высоким и очень высоким уровнем риска.

6) В зависимости от периода инвестиционных вложений различают:

— краткосрочные инвестиции на срок до одного года;

— долгосрочные инвестиции на срок более одного года.

Инвестиции в физические и финансовые активы тесно связаны между собой. Для развивающихся стран более характерны инвестиции в физические активы. В странах с развитой экономикой преобладают финансовые инвестиции над физическими. Поскольку Россия является государством со слаборазвитой экономикой, то более подробно в лекции рассмотрены инвестиции в физические активы.

Инвестиционная стратегия предприятий

Инвестиционная стратегия предприятий представляет собой процесс формирования системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения на базе прогнозирования инвестиционного климата, конъюнктуры инвестиционного рынка в целом и его сегментов. Быстро меняющиеся рыночные условия, несовершенство и изменчивость законодательной базы, инфляционные процессы требуют гибкого подхода к инвестиционной стратегии.

Инвестиционная стратегия может быть направлена на:

— техническое перевооружение. Под ним понимают такую форму обновления, когда происходит замена старой производственной техники и технологии на новую без расширения производственных площадей;

— расширение действующих предприятий. Это инвестирование с целью увеличения объема производства путем строительства новых цехов и подразделений, часто на территории действующего предприятия или на примыкающей территории;

— реконструкцию и модернизацию. Связана как с заменой морально устаревших и физически изношенных машин и оборудования, так и с перестройкой зданий и сооружений;

— новое строительство. Целесообразно для ускорения внедрения наиболее перспективной продукции и развития отраслей, определяющих научно-технический прогресс, а также для освоения принципиально новой техники и технологии.

Инвестиционные стратегии находят свое выражение в Инвестиционных планах или Инвестиционных проектах. В форме инвестиционных проектов осуществляется большая часть реальных инвестиций.

Инвестиционный проект – это планируемая и осуществляемая система мероприятий по вложению капитала в создаваемые материальные объекты, технологические процессы, а также в различные виды предпринимательской деятельности в целях ее сохранения и расширения.

Инвестиционный проект предполагает:

— проведение анализа рынка, инвестиционного климата и инвестиционной привлекательности отдельных регионов;

— определение жизненного цикла предприятия; определение его размера и назначения в соответствии с поставленными стратегическими задачами;

— разработку проектной документации и технико-экономического обоснования предлагаемого инвестиционного проекта с указанием необходимых ресурсов, финансирования, результатов, этапов и сроков ввода объектов в эксплуатацию;

— заключение контрактов с потенциальными инвесторами;

— пути и мероприятия по реализации инвестиционного проекта.

Очевидно, что инвестор даже при высокой доходности инвестиционного проекта заинтересуется им лишь в том случае, если инвестиционный климат страны или региона благоприятный.

Инвестиционный климат — это совокупность политических, экономических, юридических, социальных, бытовых, климатических, природных, инфраструктурных и других факторов, которые предопределяют степень риска капиталовложений и возможность их эффективного использования.

Существуют специальные методики оценки рейтинга стран и регионов по степени привлекательности вложения инвестиций. Среди стран мира наиболее высокий рейтинг прямых иностранных инвестиций у Китая, США, Индии, Великобритании, Германии, Франции, Австралии, Гонконга, Италии, Японии.

В настоящее время инвестиционный климат в России является недостаточно благоприятным для полномасштабного привлечения инвестиций. В связи с этим российское руководство стремится к проведению более активной политики по привлечению инвестиций.

Инвестиции в Россию привлекают следующие факторы:

— богатые природные ресурсы (нефть, газ, лес, металлы, алмазы);

— достаточно квалифицированные кадры, способные к быстрому восприятию новейших технологий в производстве и управлении;

— относительная дешевизна квалифицированной рабочей силы;

— огромный внутренний рынок;

— возможность участия иностранных инвесторов в приватизации государственной собственности.

Неблагоприятно на состояние инвестиционного климата в России влияют следующие факторы:

— отсутствие научно-обоснованной экономической и социальной концепции развития страны;

— правовая нестабильность, сопровождающаяся постоянным принятием новых законодательных актов;

— неэффективное земельное законодательство;

— высокий уровень инфляции, нестабильность обменного курса рубля;

— низкий уровень развития рыночной инфраструктуры;

— изношенность производственной и транспортной инфраструктуры;

— непрогнозируемость таможенного режима;

— слабое информационное обеспечение иностранных инвесторов о возможных объемах, отраслевых и региональных направлениях инвестирования.

Важное влияние на инвестиционный климат оказывает государственная политика в отношении иностранных и национальных инвесторов, участие страны в системе международных договоров и традиции их соблюдения, степень и методы государственного вмешательства в экономику, эффективности работы государственного аппарата и др.

В качестве основных составляющих инвестиционной привлекательности регионов в России в настоящее время приняты два комплексных показателя: инвестиционный риск и социально-экономический потенциал. Инвестиционный риск характеризует вероятность потери инвестиций и дохода от них. Социально-экономический потенциал учитывает такие показатели, как потребительский спрос, насыщенность региона производственными мощностями и трудовыми ресурсами

Наиболее привлекательными инвестиционными регионами в России являются Центральная европейская часть, Ямало- Ненецкий и Ханты-Мансийский автономные округа, Краснодарский край.

Источниками финансовых средств для инвестиций могут быть собственные и привлекаемые извне ресурсы.

| Виды капитала | Инвестиционные источники | |

| Собственный капитал предприятия | Внутренние | Прибыль, остающаяся в распоряжении предприятия (формирование фондов развития производства, резервных фондов) Амортизационные отчисления |

| Внешние (привлекаемые) | Продажа акций, эмиссия акций Вклады учредителей Безвозмездная финансовая помощь, благотворительность Целевое (не на возвратной основе) финансирование из бюджета РФ, бюджетов субъектов РФ | |

| Заемный капитал предприятия | Внутренние | Внутренняя кредиторская задолженность |

| Внешние | Государственные займы Государственная кредитная система Банковские, коммерческие кредиты (долгосрочные обязательства, краткосрочные обязательства) |

По степени риска финансирования инвестиции подразделяются на безрисковые и рисковые.

К безрисковым источникам финансирования относят прибыль предприятия, амортизационные отчисления.

К рисковым источникам относятся заемные и привлеченные средства, так это обусловлено возвратом долга и стоимостью долга.

Выделяют следующие методы финансирования инвестиций:

1) Система самофинансирования.

В данном случае основными источниками для инвестирования являются прибыль, остающаяся в распоряжении предприятия, и амортизационные отчисления. Кроме того, на непродолжительный период времени может быть произведена иммобилизация внутренних резервов предприятия, например, за счет резервов предстоящих расходов и платежей. Привлеченными внутренними источниками инвестиций могут быть устойчивые пассивы предприятия, в частности кредиторская задолженность.

Основным показателем уровня самофинансирования является коэффициент самофинансирования, который определяется по формуле, выражающей отношение собственных инвестиционных средств предприятия к сумме бюджетных ассигнований, привлеченных и заемных инвестиционных средств. Уровень самофинансирования считается высоким, если удельный вес собственных источников финансирования достигает 60 % и более от общего объема инвестиций.

Повышение доли собственных средств при финансировании инвестиционных проектов означает повышение эффективности деятельности. Рекомендуемое значение коэффициента самофинансирования должно быть не ниже 0,51.

Что касается мобилизации собственных источников для инвестиционной деятельности в России, то можно сказать о серьезных проблемах в данном направлении.

В частности, в отличие от мировой практики, в России затраты на проведение НИОКР не включаются в состав расходов до тех пор, пока данные работы не закончены. Это обстоятельство сужает базу собственных средств предприятий, используемых на реализацию инноваций.

Кроме того, в России, за исключением торговли, общественного питания, строительства, во всех остальных отраслях народного хозяйства наблюдается неуклонное увеличение степени износа основных средств. В целом по народному хозяйству степень износа составляла в 2006 году порядка 50 %.

Учитывая сильную изношенность основных фондов, амортизационные отчисления покрывают не более 7 % капиталовложений в основной капитал отечественных российских предприятий. Применяемые способы начисления амортизации не всегда мобилизуют средства предприятий для инвестиционных проектов.

Во многих странах широко используются методы ускоренной амортизации, а в некоторых странах, таких как Япония – методы специальной амортизации, обусловленные необходимостью предоставления дополнительных налоговых льгот. К ним относятся, например, метод первоначальной скидки и метод добавления определенного процента к амортизации, исчисленной обычным способом.

Первый метод позволяет в дополнение к обычной амортизации списывать в первый учетный период приобретения от 10 до 50 % стоимости основного капитала. Органы исполнительной власти определяют перечень высокотехнологичных отраслей и эффективных видов машин и оборудования, по которым применяется механизм ускоренной амортизации активной части производственных основных фондов, что способствует ускоренному развитию высокотехнологичных отраслей экономики и внедрению прогрессивных машин и оборудования.

Одним из направлений самофинансирования является акционерное финансирование. Является альтернативой кредитного финансирования. При данном методе инвестиции осуществляются за счет эмиссии собственных акций, приращения акционерного капитала за счет роста котировочной стоимости акций предприятия.

Опыт зарубежных компаний свидетельствует, что акционерный капитал также является эффективным источником финансирования крупных и средних инновационных проектов.

В российской хозяйственной практике эмиссия долговых обязательств предприятий для привлечения необходимых финансовых ресурсов в инновационную деятельность не получила широкого распространения не только из-за низкой доходности и длительного срока погашения этих ценных бумаг, но из-за отсутствия по ним государственных гарантий.

Для фондового рынка России характерна невысокая доходность на рынке векселей, в том числе, по длинным векселям. То же можно сказать и о рынке акций, о рынке рублевых гособлигаций. Большинство ликвидных бумаг фондового рынка относится к акциям бывшего РАО «ЕЭС России», нефтяных и газовых компаний, а также высокотехнологичных компаний «Ростелеком» и «Голдентелеком».

Вывоз капитала из страны препятствует направлению национальных сбережений в инвестиции. Сокращению оттока капитала из страны могут способствовать предоставление государственных гарантий инвесторам и амнистия уже экспортированного капитала.

2) Система бюджетного финансирования.

Государственное финансирование инвестиционных проектов осуществляется, прежде всего, в рамках государственных инвестиционных программ по созданию и поддержке унитарных предприятий государственной собственности. Данные проекты финансируются из средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов.

Кроме того, государство финансирует стройки и объекты, заказчиками-застройщиками которых являются негосударственные коммерческие предприятия при реализации ими важных общегосударственных задач. К ним относятся поддержка приоритетных направлений экономики, создание рабочих мест в трудоизбыточных районах и т.д.

Финансовые ресурсы федерального бюджета направляются на развитие производственной и социальной инфраструктуры, обеспечивающей структурную перестройку народного хозяйства. Причем, преимущественно финансирование направлено на первостепенные нужды социальной сферы – жилищного и коммунального строительства, здравоохранения, культуры и науки. На указанные цели направляется до 80 % средств, заложенных в бюджете на инвестиционные цели. Выделение бюджетных средств на инвестирование производится на конкурсной основе.

Бюджетное финансирование может производиться на возвратной и невозвратной основе. При финансировании на безвозвратной основе Правительством РФ утверждается перечень объектов для федеральных нужд. В случае инвестирования на возвратной основе принципиальным отличием от банковского кредитования является льготное получение выделяемых средств. Процентная ставка за пользование государственным кредитом существенно ниже процентной ставки за пользование банковским кредитом.

3) Система долгового кредитного финансирования.

Кредиты, как источники финансирования, характеризуются положительными и отрицательными особенностями.

К отрицательным особенностям относятся потеря части прибыли в связи с необходимостью выплаты ссудного процента, повышение риска банкротства в связи с несвоевременностью погашения полученных кредитов, необходимость предоставления соответствующих гарантий или залога имущества, а также сложности привлечения и оформления.

К положительным особенностям кредита относятся высокий объем их привлечения и значительный внешний контроль за эффективностью их использования.

Среди возможных инвесторов предприятия пользуются услугами коммерческих, инвестиционных и венчурных банков и инвестиционных фондов.

Вне зависимости от типов инвесторов и их специализации, всех их объединяют следующие два принципа:

1) все инвесторы ищут проекты, обеспечивающие максимальный возврат на вложенные инвестиции;

2) все инвесторы видят прямую зависимость между возвратом инвестиции и риском, то есть чем выше возврат на сделанные инвестиции, тем выше риск, что инвестиции не будут возращены.

Более подробно в данной лекции изложены вопросы, касающегося венчурного инвестирования.

Венчурное инвестирование – это особый инвестиционный сектор, занимающийся финансированием инноваций.

Парадокс инновационной экономики заключается в том, что крупные технологические корпорации не всегда являются гарантами устойчивого роста в области высоких технологий, поскольку их положение может ухудшиться в процессе «технологических революций», когда на первый план выдвигаются совсем новые технологии и новые компании. Так, например, переход на персональные компьютеры в 80-хгодах изменил положение IBM, производившей в то время все компоненты для крупных ЭВМ. На первый план выдвинулись новые гиганты: Intel – ведущий производитель процессоров и Microsoft — производитель операционных систем.

Поэтому освоение «подрывных» инноваций зачастую не входит в коммерческие интересы корпораций. Многие новаторские идеи доводятся до рыночной стадии в небольших компаниях, называемых «старт-апами». Основным препятствием развития малых инновационных предприятий является недостаточность финансовых ресурсов.

Имеются серьезные препятствия на пути получения коммерческого кредита:

1) слишком высокие риски в силу несформированного рынка;

2) сравнительно долгий срок (более 3 лет) выхода на прибыльность;

3) отсутствие залогового обеспечения, поскольку основным видом собственности является интеллектуальная собственность.

Существует даже специальное понятие «долина смерти» для первых лет существования инновационного проекта, когда риски максимальны.

В силу своей специфики финансирование «старт-апов» требует особых механизмов. Это предоставление средств на длительный срок молодым компаниям, находящихся на ранних стадиях развития, в обмен на долю (свыше 10 %) в этих компаниях. Венчурный капитал представляет собой финансовое звено инновационной инфраструктуры, объединяющее носителей капитала и носителей высоких технологий. Именно венчурное инвестирование решает проблему финансовой недостаточности в секторе стартующих инновационных проектов. Благодаря венчурному капиталу были созданы такие компании как Intel, Microsoft, Google, Silikon Graphics и многие другие звезды.

Для венчурного финансирования характерно соотношение «3-3-3-1», когда на 10 инвестированных компаний 3 – неудачны, 3 – приносят умеренную доходность, 3 – высокодоходны и 1- сверхдоходна. Последняя приносит сотни процентов прибыли и во много раз покрывает издержки, связанные с неудачными проектами.

Венчурные банки проверяют бизнес-планы и инвестиционные проекты даже более тщательно, чем коммерческие и инвестиционные банки. Задача венчурных банков – проверить действительную жизнеспособность инвестиционного проекта и его высокую прибыльность.

Поскольку венчурные банки финансируют необеспеченные проекты, то есть рискуют наравне с предпринимателями, помимо всех деталей бизнес-плана, особое значение придается оценке навыков, опыта и квалификации не только самого предпринимателя, но и всех ключевых кадров. Кроме того, как правило, венчурные банки не только проводят экспертизу бизнес-плана, но и участвуют в его реализации, предоставляя предпринимателю свой колоссальный опыт. Венчурные инвесторы имеют право поквартально получать информацию о результатах деятельности венчурной организации, а также годовой отчет.

Основные принципы венчурного финансирования отработаны в США и Западной Европе. Венчурный фонд аккумулирует средства нескольких инвесторов с целью диверсификации рисков. Этими средствами управляет профессиональная управляющая компания, которая выступает посредником между инвесторами и инновационными компаниями. В венчурной индустрии руководитель часто называется «венчурным капиталистом». Венчурный фонд формируется на срок 5-10 лет. С целью снижения рисков венчурные фонды инвестируют собранные средства в довольно большое число проектов от 10 до 30. Основная цель фонда – получить прибыль от продажи долей компании на пике стоимости, когда вырученные средства могут многократно превышать вложенные средства.

Частные венчурные компании появились в конце 60-х годов в США как товарищества с ограниченной ответственностью. Финансовые средства венчурным компаниям предоставляли страховые компании, пенсионные фонды. Практика венчурного финансирования получила широкое распространение в Силиконовой долине. Из венчурного капитала выросли корпорации «Майкрософт», «Интел», «Сан».

На Западе в венчурные фонды инвестируют национальные коммерческие банки, крупные корпорации, частные лица, страховые компании, МБРР, ЕБРР. Вкладывают деньги в инновационные проекты и пенсионные фонды. Однако в России государственный и негосударственный пенсионные фонды не вправе заниматься коммерческой деятельностью. Участию российских пенсионных фондов в финансировании инновационных проектов будет способствовать нормативное обеспечение их деятельности.

Есть данные, что на Западе в венчурные фонды вкладываются и криминализированные деньги.

В России постоянно действующими венчурными фондами являются » Русские технологии», Intel Capital (российское отделение), Mint Capital (Москва), РТФ (Санкт-Петербург), фонд «Международный инкубатор технологий» и др.

Одним из немногих технологических секторов, на становление которого оказали влияние венчурные инвестиции, стал интернет-бизнес. Пик инвестиций в «Рунет» пришелся на 1999-2001 годы. Именно тогда, российские интернет-порталы Rambler, Yandex, Mail.ru сумели превратиться в крупные компании. Видное место в финансировании российского интернета заняла компания ru-Net Holdings, созданная в 2000 году группой западных и российских инвесторов. Именно данная компания вложила деньги в «старт-ап» «Яндекс», которая стала монополистом контекстной рекламы. Контекстная реклама – это режим поиска, при которой рядом с найденной информацией высвечивается список компаний, предлагающих товары и услуги, соответствующие словам в поисковом запросе.

От сектора информационных технологий значительно более высокими затратами отличаются биотехнологии, нанотехнологии, сложное приборостроение. Если в ИТ разработка и начало производства продукта занимают не более 2-3 лет, то данной сфере – 5-7 лет. Если продукция связана с медициной – то 10 лет. В силу необходимости больших инвестиций и долгого выхода на окупаемость в российские био- и нанотехнологии поступает небольшой объем венчурных инвестиций. Однако слабые успехи есть и здесь. Примером являются компании ЗАО «НТ-МДТ» — лидер на российском рынке сканирующих зондовых микроскопов, компания Optiva — производитель жидкокристаллических дисплеев. Венчурное финансирование для компании Optiva поступало от американского фонда J.P. Morgan.

Что касается федеральной венчурной политики, то она стала формироваться в России только к 2000 году.

4) Лизинговое финансирование.

Лизинг – это особый вид инвестиционной деятельности по приобретению имущества и передаче его в долгосрочную аренду (свыше 1 года) физическим или юридическим лицам за определенную плату, на определенный срок и на условиях, предусмотренных договором, с правом их последующего выкупа лизингополучателем (или арендодателем).

Объектами лизинга, как правило, являются транспортные средства, строительная техника, различное производственное оборудование, лицензии, ноу-хау, здания и сооружения производственного характера.

Значение лизинга состоит в том, что позволяет без больших финансовых средств обновлять производственные фонды. Кроме того, лизинг открывает путь к новейшим достижениям науки и техники, в результате чего лизингополучатель может немедленно приступить к выпуску новой прогрессивной продукции.

Инвестиционная стратегия

Реализация стратегии, как правило, связана с инвестициями, особенно, если речь идет о стратегиях роста. Процесс принятия инвестиционных решений является неотъемлемой частью стратегического планирования и должен обеспечить согласование долгосрочных целей и использование ресурсов, направляемых на достижение этих целей.

Инвестиции (от английского investment — вложения) означают вложения. В общем виде инвестиции представляют собой вложение капитала в любую сферу деятельности с целью его последующего прироста. Существует целая теория инвестиций. Понятие инвестиций менялось со временем. В настоящее время наиболее часто встречается следующая формулировка инвестиций.

Инвестиции – это вложения финансовых средств (денежные средства, ценные бумаги), а также имущества и всех имущественных прав в различные виды экономической деятельности с целью сохранения и увеличения капитала, для получения прибыли или социального эффекта. По своей экономической сути инвестиции представляют единовременные затраты.

Классификация инвестиций по отдельным признакам вызвана наличием большого числа факторов влияния.

1) В зависимости от объекта инвестирования различают:

— реальные инвестиции или инвестиции в физические активы. Это долгосрочные вложения средств в физический капитал предприятий в отраслях материального производства, например в создание основных фондов, техническое перевооружение, новое строительство и т.д. Часто данные инвестиции называют капитальные вложения;

— финансовые инвестиции. Это вложения средств в покупку долгосрочных ценных бумаг и использование иных финансовых инструментов с целью увеличения финансового капитала инвестора;

— инвестиции в нематериальные активы, к которым относятся патенты, товарные знаки, авторские права на программные продукты и т.п.

2) В зависимости от стадии инвестирования различают:

— нетто-инвестиции (или начальные инвестиции в основание проекта при создании предприятия);

— реинвестиции (направление свободных средств за счет прибыли, амортизации, внеоборотных средств на инвестирование);

— брутто-инвестиции (включают нетто-инвестиции и реинвестирование).

3) В зависимости от характера участия в процессе инвестирования различают:

— прямые инвестиции (при непосредственном участии инвестора в выборе объекта инвестирования. Как правило, они обеспечивают инвесторам фактический контроль над инвестируемым объектом);

— непрямые инвестиции (осуществляются финансовыми посредниками).

4) В зависимости от формы собственности различают частные, государственные, иностранные и смешанные инвестиции.

5) В зависимости от уровня риска различают инвестиции с низким, средним, высоким и очень высоким уровнем риска.

6) В зависимости от периода инвестиционных вложений различают:

— краткосрочные инвестиции на срок до одного года;

— долгосрочные инвестиции на срок более одного года.

Инвестиции в физические и финансовые активы тесно связаны между собой. Для развивающихся стран более характерны инвестиции в физические активы. В странах с развитой экономикой преобладают финансовые инвестиции над физическими. Поскольку Россия является государством со слаборазвитой экономикой, то более подробно в лекции рассмотрены инвестиции в физические активы.

Инвестиционная стратегия предприятий

Инвестиционная стратегия предприятий представляет собой процесс формирования системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения на базе прогнозирования инвестиционного климата, конъюнктуры инвестиционного рынка в целом и его сегментов. Быстро меняющиеся рыночные условия, несовершенство и изменчивость законодательной базы, инфляционные процессы требуют гибкого подхода к инвестиционной стратегии.

Инвестиционная стратегия может быть направлена на:

— техническое перевооружение. Под ним понимают такую форму обновления, когда происходит замена старой производственной техники и технологии на новую без расширения производственных площадей;

— расширение действующих предприятий. Это инвестирование с целью увеличения объема производства путем строительства новых цехов и подразделений, часто на территории действующего предприятия или на примыкающей территории;

— реконструкцию и модернизацию. Связана как с заменой морально устаревших и физически изношенных машин и оборудования, так и с перестройкой зданий и сооружений;

— новое строительство. Целесообразно для ускорения внедрения наиболее перспективной продукции и развития отраслей, определяющих научно-технический прогресс, а также для освоения принципиально новой техники и технологии.

Инвестиционные стратегии находят свое выражение в Инвестиционных планах или Инвестиционных проектах. В форме инвестиционных проектов осуществляется большая часть реальных инвестиций.

Инвестиционный проект – это планируемая и осуществляемая система мероприятий по вложению капитала в создаваемые материальные объекты, технологические процессы, а также в различные виды предпринимательской деятельности в целях ее сохранения и расширения.

Инвестиционный проект предполагает:

— проведение анализа рынка, инвестиционного климата и инвестиционной привлекательности отдельных регионов;

— определение жизненного цикла предприятия; определение его размера и назначения в соответствии с поставленными стратегическими задачами;

— разработку проектной документации и технико-экономического обоснования предлагаемого инвестиционного проекта с указанием необходимых ресурсов, финансирования, результатов, этапов и сроков ввода объектов в эксплуатацию;

— заключение контрактов с потенциальными инвесторами;

— пути и мероприятия по реализации инвестиционного проекта.

Очевидно, что инвестор даже при высокой доходности инвестиционного проекта заинтересуется им лишь в том случае, если инвестиционный климат страны или региона благоприятный.

Инвестиционный климат — это совокупность политических, экономических, юридических, социальных, бытовых, климатических, природных, инфраструктурных и других факторов, которые предопределяют степень риска капиталовложений и возможность их эффективного использования.

Существуют специальные методики оценки рейтинга стран и регионов по степени привлекательности вложения инвестиций. Среди стран мира наиболее высокий рейтинг прямых иностранных инвестиций у Китая, США, Индии, Великобритании, Германии, Франции, Австралии, Гонконга, Италии, Японии.

В настоящее время инвестиционный климат в России является недостаточно благоприятным для полномасштабного привлечения инвестиций. В связи с этим российское руководство стремится к проведению более активной политики по привлечению инвестиций.

Инвестиции в Россию привлекают следующие факторы:

— богатые природные ресурсы (нефть, газ, лес, металлы, алмазы);

— достаточно квалифицированные кадры, способные к быстрому восприятию новейших технологий в производстве и управлении;

— относительная дешевизна квалифицированной рабочей силы;

— огромный внутренний рынок;

— возможность участия иностранных инвесторов в приватизации государственной собственности.

Неблагоприятно на состояние инвестиционного климата в России влияют следующие факторы:

— отсутствие научно-обоснованной экономической и социальной концепции развития страны;

— правовая нестабильность, сопровождающаяся постоянным принятием новых законодательных актов;

— неэффективное земельное законодательство;

— высокий уровень инфляции, нестабильность обменного курса рубля;

— низкий уровень развития рыночной инфраструктуры;

— изношенность производственной и транспортной инфраструктуры;

— непрогнозируемость таможенного режима;

— слабое информационное обеспечение иностранных инвесторов о возможных объемах, отраслевых и региональных направлениях инвестирования.

Важное влияние на инвестиционный климат оказывает государственная политика в отношении иностранных и национальных инвесторов, участие страны в системе международных договоров и традиции их соблюдения, степень и методы государственного вмешательства в экономику, эффективности работы государственного аппарата и др.

В качестве основных составляющих инвестиционной привлекательности регионов в России в настоящее время приняты два комплексных показателя: инвестиционный риск и социально-экономический потенциал. Инвестиционный риск характеризует вероятность потери инвестиций и дохода от них. Социально-экономический потенциал учитывает такие показатели, как потребительский спрос, насыщенность региона производственными мощностями и трудовыми ресурсами

Наиболее привлекательными инвестиционными регионами в России являются Центральная европейская часть, Ямало- Ненецкий и Ханты-Мансийский автономные округа, Краснодарский край.

Источниками финансовых средств для инвестиций могут быть собственные и привлекаемые извне ресурсы.

| Виды капитала | Инвестиционные источники | |

| Собственный капитал предприятия | Внутренние | Прибыль, остающаяся в распоряжении предприятия (формирование фондов развития производства, резервных фондов) Амортизационные отчисления |

| Внешние (привлекаемые) | Продажа акций, эмиссия акций Вклады учредителей Безвозмездная финансовая помощь, благотворительность Целевое (не на возвратной основе) финансирование из бюджета РФ, бюджетов субъектов РФ | |

| Заемный капитал предприятия | Внутренние | Внутренняя кредиторская задолженность |

| Внешние | Государственные займы Государственная кредитная система Банковские, коммерческие кредиты (долгосрочные обязательства, краткосрочные обязательства) |

По степени риска финансирования инвестиции подразделяются на безрисковые и рисковые.

К безрисковым источникам финансирования относят прибыль предприятия, амортизационные отчисления.

К рисковым источникам относятся заемные и привлеченные средства, так это обусловлено возвратом долга и стоимостью долга.

Выделяют следующие методы финансирования инвестиций:

1) Система самофинансирования.

В данном случае основными источниками для инвестирования являются прибыль, остающаяся в распоряжении предприятия, и амортизационные отчисления. Кроме того, на непродолжительный период времени может быть произведена иммобилизация внутренних резервов предприятия, например, за счет резервов предстоящих расходов и платежей. Привлеченными внутренними источниками инвестиций могут быть устойчивые пассивы предприятия, в частности кредиторская задолженность.

Основным показателем уровня самофинансирования является коэффициент самофинансирования, который определяется по формуле, выражающей отношение собственных инвестиционных средств предприятия к сумме бюджетных ассигнований, привлеченных и заемных инвестиционных средств. Уровень самофинансирования считается высоким, если удельный вес собственных источников финансирования достигает 60 % и более от общего объема инвестиций.

Повышение доли собственных средств при финансировании инвестиционных проектов означает повышение эффективности деятельности. Рекомендуемое значение коэффициента самофинансирования должно быть не ниже 0,51.

Что касается мобилизации собственных источников для инвестиционной деятельности в России, то можно сказать о серьезных проблемах в данном направлении.

В частности, в отличие от мировой практики, в России затраты на проведение НИОКР не включаются в состав расходов до тех пор, пока данные работы не закончены. Это обстоятельство сужает базу собственных средств предприятий, используемых на реализацию инноваций.

Кроме того, в России, за исключением торговли, общественного питания, строительства, во всех остальных отраслях народного хозяйства наблюдается неуклонное увеличение степени износа основных средств. В целом по народному хозяйству степень износа составляла в 2006 году порядка 50 %.

Учитывая сильную изношенность основных фондов, амортизационные отчисления покрывают не более 7 % капиталовложений в основной капитал отечественных российских предприятий. Применяемые способы начисления амортизации не всегда мобилизуют средства предприятий для инвестиционных проектов.

Во многих странах широко используются методы ускоренной амортизации, а в некоторых странах, таких как Япония – методы специальной амортизации, обусловленные необходимостью предоставления дополнительных налоговых льгот. К ним относятся, например, метод первоначальной скидки и метод добавления определенного процента к амортизации, исчисленной обычным способом.

Первый метод позволяет в дополнение к обычной амортизации списывать в первый учетный период приобретения от 10 до 50 % стоимости основного капитала. Органы исполнительной власти определяют перечень высокотехнологичных отраслей и эффективных видов машин и оборудования, по которым применяется механизм ускоренной амортизации активной части производственных основных фондов, что способствует ускоренному развитию высокотехнологичных отраслей экономики и внедрению прогрессивных машин и оборудования.

Одним из направлений самофинансирования является акционерное финансирование. Является альтернативой кредитного финансирования. При данном методе инвестиции осуществляются за счет эмиссии собственных акций, приращения акционерного капитала за счет роста котировочной стоимости акций предприятия.

Опыт зарубежных компаний свидетельствует, что акционерный капитал также является эффективным источником финансирования крупных и средних инновационных проектов.

В российской хозяйственной практике эмиссия долговых обязательств предприятий для привлечения необходимых финансовых ресурсов в инновационную деятельность не получила широкого распространения не только из-за низкой доходности и длительного срока погашения этих ценных бумаг, но из-за отсутствия по ним государственных гарантий.

Для фондового рынка России характерна невысокая доходность на рынке векселей, в том числе, по длинным векселям. То же можно сказать и о рынке акций, о рынке рублевых гособлигаций. Большинство ликвидных бумаг фондового рынка относится к акциям бывшего РАО «ЕЭС России», нефтяных и газовых компаний, а также высокотехнологичных компаний «Ростелеком» и «Голдентелеком».

Вывоз капитала из страны препятствует направлению национальных сбережений в инвестиции. Сокращению оттока капитала из страны могут способствовать предоставление государственных гарантий инвесторам и амнистия уже экспортированного капитала.

2) Система бюджетного финансирования.

Государственное финансирование инвестиционных проектов осуществляется, прежде всего, в рамках государственных инвестиционных программ по созданию и поддержке унитарных предприятий государственной собственности. Данные проекты финансируются из средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов.

Кроме того, государство финансирует стройки и объекты, заказчиками-застройщиками которых являются негосударственные коммерческие предприятия при реализации ими важных общегосударственных задач. К ним относятся поддержка приоритетных направлений экономики, создание рабочих мест в трудоизбыточных районах и т.д.

Финансовые ресурсы федерального бюджета направляются на развитие производственной и социальной инфраструктуры, обеспечивающей структурную перестройку народного хозяйства. Причем, преимущественно финансирование направлено на первостепенные нужды социальной сферы – жилищного и коммунального строительства, здравоохранения, культуры и науки. На указанные цели направляется до 80 % средств, заложенных в бюджете на инвестиционные цели. Выделение бюджетных средств на инвестирование производится на конкурсной основе.

Бюджетное финансирование может производиться на возвратной и невозвратной основе. При финансировании на безвозвратной основе Правительством РФ утверждается перечень объектов для федеральных нужд. В случае инвестирования на возвратной основе принципиальным отличием от банковского кредитования является льготное получение выделяемых средств. Процентная ставка за пользование государственным кредитом существенно ниже процентной ставки за пользование банковским кредитом.

3) Система долгового кредитного финансирования.

Кредиты, как источники финансирования, характеризуются положительными и отрицательными особенностями.

К отрицательным особенностям относятся потеря части прибыли в связи с необходимостью выплаты ссудного процента, повышение риска банкротства в связи с несвоевременностью погашения полученных кредитов, необходимость предоставления соответствующих гарантий или залога имущества, а также сложности привлечения и оформления.

К положительным особенностям кредита относятся высокий объем их привлечения и значительный внешний контроль за эффективностью их использования.

Среди возможных инвесторов предприятия пользуются услугами коммерческих, инвестиционных и венчурных банков и инвестиционных фондов.

Вне зависимости от типов инвесторов и их специализации, всех их объединяют следующие два принципа:

1) все инвесторы ищут проекты, обеспечивающие максимальный возврат на вложенные инвестиции;

2) все инвесторы видят прямую зависимость между возвратом инвестиции и риском, то есть чем выше возврат на сделанные инвестиции, тем выше риск, что инвестиции не будут возращены.

Более подробно в данной лекции изложены вопросы, касающегося венчурного инвестирования.

Венчурное инвестирование – это особый инвестиционный сектор, занимающийся финансированием инноваций.

Парадокс инновационной экономики заключается в том, что крупные технологические корпорации не всегда являются гарантами устойчивого роста в области высоких технологий, поскольку их положение может ухудшиться в процессе «технологических революций», когда на первый план выдвигаются совсем новые технологии и новые компании. Так, например, переход на персональные компьютеры в 80-хгодах изменил положение IBM, производившей в то время все компоненты для крупных ЭВМ. На первый план выдвинулись новые гиганты: Intel – ведущий производитель процессоров и Microsoft — производитель операционных систем.

Поэтому освоение «подрывных» инноваций зачастую не входит в коммерческие интересы корпораций. Многие новаторские идеи доводятся до рыночной стадии в небольших компаниях, называемых «старт-апами». Основным препятствием развития малых инновационных предприятий является недостаточность финансовых ресурсов.

Имеются серьезные препятствия на пути получения коммерческого кредита:

1) слишком высокие риски в силу несформированного рынка;

2) сравнительно долгий срок (более 3 лет) выхода на прибыльность;

3) отсутствие залогового обеспечения, поскольку основным видом собственности является интеллектуальная собственность.

Существует даже специальное понятие «долина смерти» для первых лет существования инновационного проекта, когда риски максимальны.

В силу своей специфики финансирование «старт-апов» требует особых механизмов. Это предоставление средств на длительный срок молодым компаниям, находящихся на ранних стадиях развития, в обмен на долю (свыше 10 %) в этих компаниях. Венчурный капитал представляет собой финансовое звено инновационной инфраструктуры, объединяющее носителей капитала и носителей высоких технологий. Именно венчурное инвестирование решает проблему финансовой недостаточности в секторе стартующих инновационных проектов. Благодаря венчурному капиталу были созданы такие компании как Intel, Microsoft, Google, Silikon Graphics и многие другие звезды.

Для венчурного финансирования характерно соотношение «3-3-3-1», когда на 10 инвестированных компаний 3 – неудачны, 3 – приносят умеренную доходность, 3 – высокодоходны и 1- сверхдоходна. Последняя приносит сотни процентов прибыли и во много раз покрывает издержки, связанные с неудачными проектами.

Венчурные банки проверяют бизнес-планы и инвестиционные проекты даже более тщательно, чем коммерческие и инвестиционные банки. Задача венчурных банков – проверить действительную жизнеспособность инвестиционного проекта и его высокую прибыльность.

Поскольку венчурные банки финансируют необеспеченные проекты, то есть рискуют наравне с предпринимателями, помимо всех деталей бизнес-плана, особое значение придается оценке навыков, опыта и квалификации не только самого предпринимателя, но и всех ключевых кадров. Кроме того, как правило, венчурные банки не только проводят экспертизу бизнес-плана, но и участвуют в его реализации, предоставляя предпринимателю свой колоссальный опыт. Венчурные инвесторы имеют право поквартально получать информацию о результатах деятельности венчурной организации, а также годовой отчет.

Основные принципы венчурного финансирования отработаны в США и Западной Европе. Венчурный фонд аккумулирует средства нескольких инвесторов с целью диверсификации рисков. Этими средствами управляет профессиональная управляющая компания, которая выступает посредником между инвесторами и инновационными компаниями. В венчурной индустрии руководитель часто называется «венчурным капиталистом». Венчурный фонд формируется на срок 5-10 лет. С целью снижения рисков венчурные фонды инвестируют собранные средства в довольно большое число проектов от 10 до 30. Основная цель фонда – получить прибыль от продажи долей компании на пике стоимости, когда вырученные средства могут многократно превышать вложенные средства.

Частные венчурные компании появились в конце 60-х годов в США как товарищества с ограниченной ответственностью. Финансовые средства венчурным компаниям предоставляли страховые компании, пенсионные фонды. Практика венчурного финансирования получила широкое распространение в Силиконовой долине. Из венчурного капитала выросли корпорации «Майкрософт», «Интел», «Сан».

На Западе в венчурные фонды инвестируют национальные коммерческие банки, крупные корпорации, частные лица, страховые компании, МБРР, ЕБРР. Вкладывают деньги в инновационные проекты и пенсионные фонды. Однако в России государственный и негосударственный пенсионные фонды не вправе заниматься коммерческой деятельностью. Участию российских пенсионных фондов в финансировании инновационных проектов будет способствовать нормативное обеспечение их деятельности.

Есть данные, что на Западе в венчурные фонды вкладываются и криминализированные деньги.

В России постоянно действующими венчурными фондами являются » Русские технологии», Intel Capital (российское отделение), Mint Capital (Москва), РТФ (Санкт-Петербург), фонд «Международный инкубатор технологий» и др.

Одним из немногих технологических секторов, на становление которого оказали влияние венчурные инвестиции, стал интернет-бизнес. Пик инвестиций в «Рунет» пришелся на 1999-2001 годы. Именно тогда, российские интернет-порталы Rambler, Yandex, Mail.ru сумели превратиться в крупные компании. Видное место в финансировании российского интернета заняла компания ru-Net Holdings, созданная в 2000 году группой западных и российских инвесторов. Именно данная компания вложила деньги в «старт-ап» «Яндекс», которая стала монополистом контекстной рекламы. Контекстная реклама – это режим поиска, при которой рядом с найденной информацией высвечивается список компаний, предлагающих товары и услуги, соответствующие словам в поисковом запросе.

От сектора информационных технологий значительно более высокими затратами отличаются биотехнологии, нанотехнологии, сложное приборостроение. Если в ИТ разработка и начало производства продукта занимают не более 2-3 лет, то данной сфере – 5-7 лет. Если продукция связана с медициной – то 10 лет. В силу необходимости больших инвестиций и долгого выхода на окупаемость в российские био- и нанотехнологии поступает небольшой объем венчурных инвестиций. Однако слабые успехи есть и здесь. Примером являются компании ЗАО «НТ-МДТ» — лидер на российском рынке сканирующих зондовых микроскопов, компания Optiva — производитель жидкокристаллических дисплеев. Венчурное финансирование для компании Optiva поступало от американского фонда J.P. Morgan.

Что касается федеральной венчурной политики, то она стала формироваться в России только к 2000 году.

4) Лизинговое финансирование.

Лизинг – это особый вид инвестиционной деятельности по приобретению имущества и передаче его в долгосрочную аренду (свыше 1 года) физическим или юридическим лицам за определенную плату, на определенный срок и на условиях, предусмотренных договором, с правом их последующего выкупа лизингополучателем (или арендодателем).

Объектами лизинга, как правило, являются транспортные средства, строительная техника, различное производственное оборудование, лицензии, ноу-хау, здания и сооружения производственного характера.

Значение лизинга состоит в том, что позволяет без больших финансовых средств обновлять производственные фонды. Кроме того, лизинг открывает путь к новейшим достижениям науки и техники, в результате чего лизингополучатель может немедленно приступить к выпуску новой прогрессивной продукции.

Источники инвестиций. Внутренние инвестиции

В развитых странах реальные инвестиции в экономику осуществляются с использованием внутренних и внешних источников. Другими словами, капиталовложения могут иметь национальное и иностранное происхождение. Оба вида инвестирования оказывают существенное влияние на развитие экономики страны и степень активности привлечения нового капитала. В настоящей статье мы подробнее остановимся на внутренних источниках инвестиций.

Основные источники

От чего зависит уровень инвестиций из внутренних источников? Что оказывает влияние в первую очередь? Рассмотрим основные источники финансирования инвестиций. В масштабах целой страны количество общих сбережений дает сумма накоплений населения, то есть физических лиц, организаций и самого государства. Например, обычные люди могут копить денежные средства для каких-то серьезных покупок в будущем. Как правило, это недвижимость или автомобильный транспорт. Многие откладывают средства на образование.

Юридические лица аккумулируют часть получаемой прибыли для последующего реинвестирования в бизнес, а правительство имеет возможность накапливать при условии профицита, то есть в ситуации, когда доходы бюджета превышают его расходы. Суммарный объем всех сбережений оказывает непосредственное влияние на вероятное количество внутренних инвестиций в экономику. Так, часть средств расходуется на потребление, а оставшиеся деньги инвестируются в развитие.

Внутренние источники

Какие основные источники инвестиций могут задействовать компании? В первую очередь, это прибыль. Этот источник инвестирования является часто используемым. Излишки прибыли можно использовать на дальнейшее развитие бизнеса, расширение производственных мощностей или их усовершенствование для повышения эффективности. Именно те предприятия, которые используют внутренние резервы для внедрения новых технологий и инноваций, в конечном итоге занимают лидирующие позиции на рынке. Те же, кто не делает этого, зачастую со временем становятся неконкурентоспособными.

У использования прибыли в качестве источника инвестирования есть и оборотная сторона. Часто одного такого ресурса оказывается недостаточно для развития бизнеса. И вместо того, чтобы прибегнуть к другим инструментам, организации повышают цены на выпускаемую продукцию. Это приводит к сокращению спроса на нее и, соответственно, продаж. Возникающие вследствие этого трудности с реализацией товаров и услуг ведут к падению производства.

Но современная экономическая модель большинства развитых стран дает возможность использовать и другие внутренние источники для инвестиций. Например, кредит в банке.

Банковское кредитование

Кредит в банке во многих экономически развитых странах является одним из основных и доступных источников инвестиций. Особое значение при этом играет долгосрочное кредитование по невысокой процентной ставке. Такие условия снижают нагрузку на заемщика и дают ему достаточно времени для развития своего бизнеса, а также вывода товара или услуги на рынок.

Также необходимо отметить, что возможности банковского кредитования в качестве инструмента инвестирования сильно зависимы от развития банковского сектора в конкретной стране, а также от общего уровня экономики и прогнозируемости происходящих в ней процессов. Экономическая нестабильность и финансовые кризисы приводят к нежеланию банков выдавать долгосрочные кредиты. Процентная ставка повышается, и инвестировать в производство с помощью такого инструмента становится проблематично.

В условиях стабильной экономики и банковской сферы кредитование приводит к росту производства товаров и услуг в стране в целом, к росту микроэкономических и макроэкономических показателей.

Другие внутренние источники инвестирования

Предприятия и государство использует и такие внутренние источники для инвестиций, как эмиссию ценных бумаг, бюджетное финансирование и амортизационные отчисления. Рассмотрим каждый из них подробнее.

Эмиссия ценных бумаг в экономически развитых странах уже долгое время является одним из основных источников привлечения инвестиций. С помощью этого инструмента финансируются многие, даже самые крупные, проекты. Для получения инвестиционных средств предприятие выпускает ценные бумаги. Это могут быть акции или облигации. Эти ценные бумаги запускаются в свободную продажу. Приобрести их могут и физические, и юридические лица на собственные свободные денежные средства. При такой схеме инвестирования именно они являются источником привлечения необходимых финансов, а сами становятся держателями ценных бумаг того или иного предприятия.

Бюджетное финансирование

Еще одним источником финансирования инвестиций является государственный бюджет. Такое капиталовложение возможно в условиях профицита. Тогда бюджет можно использовать как эффективный инвестиционный инструмент, направляя средства на те программы и проекты, которые имеют национальное значение. В то же время, за счет бюджета можно финансировать потенциально прибыльные отрасли экономики. Следует подчеркнуть, что бюджетное финансирование может предоставляться как на безвозвратной основе, так и в качестве кредитов.

Амортизационные отчисления

К числу собственных источников инвестиций также относятся амортизационные отчисления. Они используются с целью компенсировать износ основных средств производства. В процессе изготовления товаров оборудование устаревает и вырабатывает свой ресурс. Поэтому такие отчисления позволяют поддерживать средства производства в надлежащем состоянии. Следует отметить, что такой внутренний источник инвестирования может эффективно использоваться лишь в условиях контролируемой и прогнозируемой инфляции.

Источник https://studopedia.ru/1_87577_istochniki-investitsiy.html

Источник https://businessman.ru/istochniki-investitsiy-vnutrennie-investitsii.html

Источник