Активы и пассивы в бухгалтерском балансе

Конец каждого квартала финансового года сулит появлением в новостных лентах заголовков типа «Компания Х отчиталась за N-период». Открывать эти отчёты многие боятся, так как не совсем их понимают. Поэтому сегодня давайте разберём, что такое балансовый отчёт, или бухгалтерский баланс, и почему именно его стоит анализировать в первую очередь.

Многие, кто хоть немного знаком с бухгалтерией, или те, кто читал книги Р. Кийосаки, знакомы с понятиями «Активы» и «Пассивы». Однако в разном контексте они имеют разные значения. Когда вы открываете отчётность, первую станицу занимает бухгалтерский баланс.

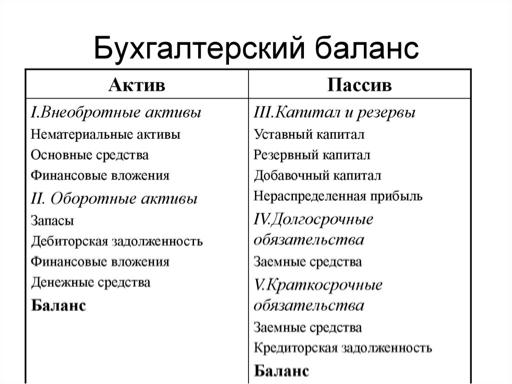

Именно он несёт в себе основную информацию и условно разделён на две части: «I. Активы» — это то, чем владеет компания, и «II. Пассивы» — это источники, формирующие активы. Рассмотрим подробнее каждое из понятий.

I. АКТИВЫ

Активы — это имущество предприятия (имущественное и неимущественное), которым оно распоряжается в ходе осуществления своей деятельности для получения прибыли.

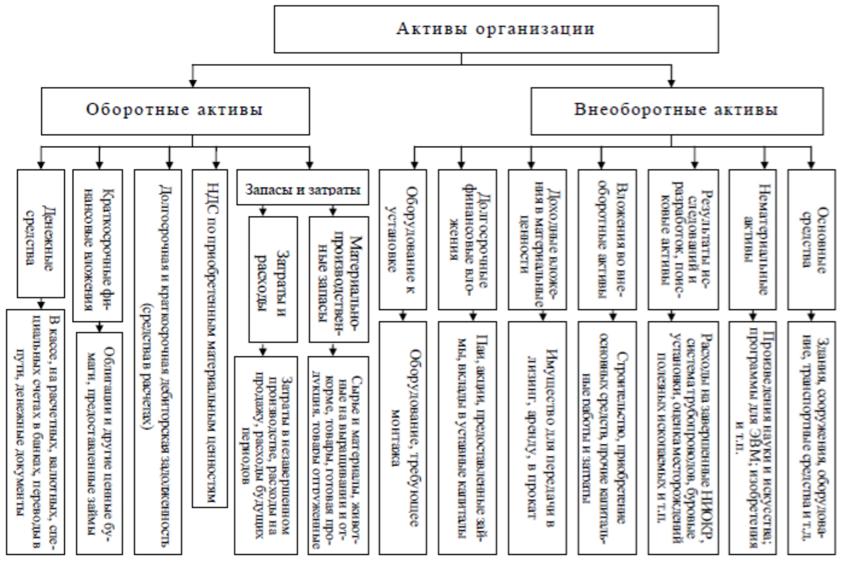

Активы делятся на оборотные и внеоборотные.

-

Оборотные активы — это те активы, срок полезного использования которых не более одного года.

Таким образом, оборотные активы — это то, что тратится для осуществления текущей экономической и производственной деятельности, например, материалы, сырьё, денежные средства, товарно-материальные ценности и так далее. Представьте себе, что оборотные активы на стройке — это доски и кирпичи, то есть то, что будет израсходовано в ближайшее время, а в будущем поможет завершить стройку и принести прибыль от продажи.

Внеоборотные активы — это то, что будет использовано не ранее чем через год, например, проекты, патенты, результаты исследований и разработок, инвестиции в дочерние и независимые предприятия. То есть то, что помогает компании вести текущую деятельность, или то, что принесёт прибыль в будущем. Вернёмся к примеру со стройкой, внеоборотные активы на стройке — это проект объекта, строительная техника и т.д.

В оборотных активах вы также можете заметить строку «Краткосрочная и долгосрочная дебиторская задолженность», это задолженность, которую имеют перед организацией её контрагенты.

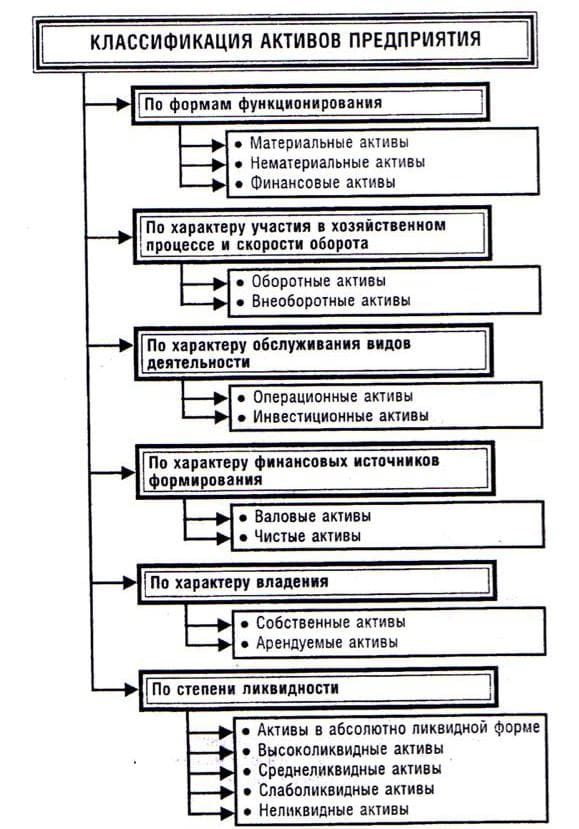

Кроме классификации активов на оборотные и внеоборотные, то есть по скорости оборачиваемости, существует ещё классификация по формам функционирования, по характеру обслуживания видов деятельности, по характеру формирования финансовых источников, а также по степени ликвидности и характеру владения.

Для нас наиболее актуальны активы, классифицируемые по скорости оборота и по степени ликвидности.

В свою очередь они тоже подразделяются на несколько видов.

-

А1 — активы в абсолютно ликвидной форме, они же — высоколиквидные: денежные средства на банковских счетах и депозитах, наличные деньги и ценные бумаги;

Иногда вы можете встретить и ещё некоторые.

-

Проблемные активы — это активы, которые проблемно реализовать по причине финансового или юридического обременения, например, имущество в залоге или под арестом.

Научитесь анализировать показатели компаний

II. ПАССИВЫ

Пассивы — это источники, формирующие активы. Основная классификация пассивов заключается в разделении их на «Капитал и Резервы» и на обязательства, которые в свою очередь делят на «Краткосрочные обязательства» и «Долгосрочные обязательства». Капитал и резервы — это собственные средства, к ним относятся уставной и добавочный капитал, нераспределённая прибыль и сформированные организацией фонды, например, резервный фонд.

Долгосрочные обязательства включают в себя следующее.

-

Займы и кредиты — это суммы заимствованных средств, которые требуют погашения более чем через год после подписания сторонами договора.

Краткосрочные обязательства — это обязательства, срок исполнения которых менее двенадцати месяцев. К ним относятся обязательства перед персоналом, государственными внебюджетными фондами, поставщиками и подрядчиками, а также обязательства по налогам и сборам.

Взаимодействие активов и пассивов

В бухгалтерском балансе существует принцип, согласно которому суммарные показатели активов и пассивов должны быть равны. Такое равенство обусловлено тем, что при осуществлении деятельности любая запись осуществляется одновременно в дебете и кредите. Данный метод двойной записи работает просто. Например, компания оплатила стоимость кирпича, в активах сумма добавилась, а в пассивах уменьшилась, то есть деньги превратились в кирпич, который затем в качестве оборотного актива принесёт прибыль от продажи помещения, которое строится.

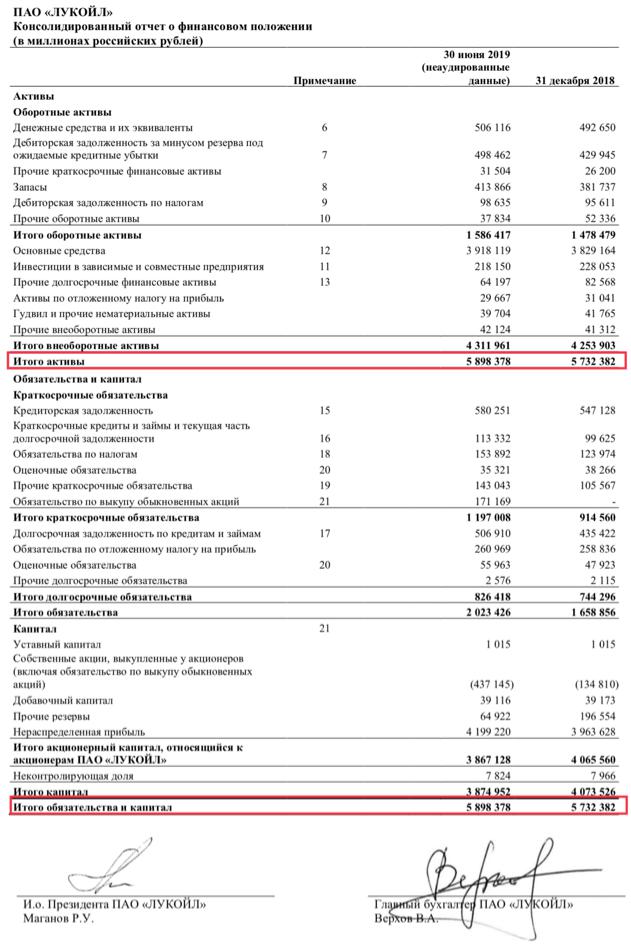

Анализ бухгалтерского баланса — это важная часть при выборе объекта инвестирования, ведь именно благодаря ему вы можете заранее увидеть проблемы в компании, определить её платёжеспособность и финансовую устойчивость. На следующем рисунке отчётливо виден рост как активов, так и пассивов, однако последние растут не за счёт увеличения обязательств, а за счёт роста капитала.

Иногда, например, как в отчётности «Лукойла», пассивы определяются как «Итого обязательства и капитал», и теперь вы знаете почему. Для закрепления материала я предлагаю вам уже самостоятельно проанализировать страницу с бухгалтерским балансом «Лукойла», особо любопытные могут рассмотреть отдельно каждый показатель. Отчётность вы можете найти на официальном сайте компании.

Но предварительно поясню:

-

Денежные средства и их эквиваленты — это высоколиквидные активы.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Виды активов в инвестициях и личных финансах

В своих статьях на финансовую тематику я часто говорю об активах. Термин ассоциируется с бухгалтерией предприятия и тонной документов, которая там обрабатывается. Активы очень важны для нормальной работы бизнеса. Но и в обычной жизни они значат не меньше. Меня часто спрашивают, в какие активы я инвестирую. А специалисты по финансовому планированию интересуются, сколько я стою. Давайте разберем понятие и виды активов простыми словами применительно к человеку, который не планирует работать бухгалтером, но хочет взять под контроль свои личные финансы.

Понятие активов

Активы в жизни обычного человека – это любой вид движимого и недвижимого имущества, которое приносит сейчас или потенциально может принести в будущем доход его владельцу.

Со мной мог бы поспорить Р. Кийосаки, который в своих знаменитых книгах утверждал, что активами называется только то, приносит доход сейчас. Например, недвижимость под сдачу в аренду, ценные бумаги, депозиты в банке и т. д. А имущество, которое, наоборот, тянет с владельца деньги, это пассив.

По мнению Р. Кийосаки, та же квартира в одном случае может быть активом, если она генерирует доход, в другом случае – пассивом, если она используется для проживания владельца и членов его семьи и нуждается в оплате коммунальных услуг, налога на имущество, проведения ремонта и пр.

Единой точки зрения по определению нет. Кто-то придерживается классических взглядов и относит к активам любое имущество. Кто-то использует определение Р. Кийосаки. Себя отношу к представителям первого лагеря, потому что согласна с их мнением о том, что если имущество можно превратить в деньги (например, продать ту же квартиру, в которой живешь, и вложиться в акции), то оно уже заслуживает называться активом.

Но согласна с представителями второго лагеря в том, что в процессе жизни надо наращивать реальные активы (как раз те, которые приносят доход сейчас) и избегать тех, которые приносят владельцу лишь расходы. И здесь не должно быть фанатизма. Если вам негде жить, то покупка жилья это необходимые вложения. Если по работе дешевле и быстрее использовать машину, то и она будет актуальной для покупки. Другое дело – владение объектами, которые не используются в повседневной жизни, но требуют затрат на содержание.

Приведу пример из своего опыта. Я получила несколько лет назад по договору дарения земельный участок. Ежегодно платила за него налог. Это мои расходы. Участок в свое время приобретался с целью перевода его в другой вид разрешенного использования и продажи с прибылью. Но проект не удалось реализовать. Земля просто находилась в собственности в ожидании, что ситуация изменится и получится реализовать первоначальный план.

Но несколько месяцев назад на меня завели сразу несколько дел об административных правонарушениях – я не использовала землю по назначению (не выращивала на ней с/х культуры), участок зарос сорняком и не отвечал требованиях пожарной безопасности. Прилетели штрафы. Появилась еще одна статья расходов. Я приняла решение продать землю и вложить деньги в другие активы, которые мне уже сейчас будут приносить доход.

В статье мы будем рассматривать активы с позиций управления личными финансами. В этом управлении важной является тема инвестиций. В ней имущество, с одной стороны, выступает в качестве объекта вложения денег, с другой – анализируется для оценки эффективности работы компании, ценные бумаги которой хочет купить инвестор. Поэтому считаю, будет правильным дать определение активов на предприятии.

Активы – это имущество (здания и сооружения, машины и оборудование, запасы, денежные средства, нематериальные активы и пр.), в которое вложены деньги предприятия, используется в процессе производственной деятельности для получения прибыли.

Активы в личном финансовом плане

Считаю, что нужно рассмотреть активы в рамках составления личного финансового плана (ЛФП) и в рамках инвестиционной деятельности. Эти сферы не существуют по отдельности, а взаимодополняют друг друга. Сначала составляется ЛФП с целью взять под контроль свои финансы через учет доходов и расходов, активов и пассивов. Далее, на основе ЛФП разрабатывается инвестиционная стратегия и выбираются активы для выполнения финансового плана.

Классификация

Любой личный финансовый план начинается с анализа текущей ситуации в собственном кармане. Инвестор, которого я уважаю и книги которого меня многому научили, В. Савенок рекомендует делить активы на:

- Реальные

К реальным относят имущество, которое приносит доход владельцу. Например, депозит в банке, средства на брокерском счете (в т. ч. на ИИС), вложения в драгоценные металлы, движимые и недвижимые объекты, используемые для получения прибыли. Как раз о таких активах говорил Р. Кийосаки в своих книгах и выступлениях.

- Другие

К другим отнесем имущество, которое на данный момент времени не приносит доход. Например, квартира для проживания владельца и членов его семьи, машина для личного использования, дача, гараж для личного авто.

Обратите внимание, что некоторые активы могут входить в обе группы. Классический пример с квартирой: если она используется для проживания – это 2-я группа, если для сдачи в аренду – 1-я. Другие активы можно трансформировать в реальные. Кстати, именно для этого и составляют такую классификацию, чтобы оценить возможность продажи чего-нибудь ненужного.

Рассматривать активы в ЛФП без еще одной обязательной категории было бы неверно. Такой категорией являются пассивы. Разница между ними в том, что первые способны генерировать доход, а вторые – долги. К пассивам относятся все виды обязательств (потребительские и ипотечные кредиты, автокредиты, краткосрочные займы в МФО, у родных и друзей и пр.)

Учет и оценка

Главная цель анализа текущей ситуации в активах и пассивах состоит в ответе на вопрос: “Сколько я (или наша семья) стоит на данный момент времени?” Рекомендую сделать список имущества и обязательств в виде таблицы:

| Активы | Пассивы | ||

| Наименование | Текущая стоимость, руб. | Наименование | Текущая стоимость, руб. |

| 1. | 1. | ||

| 2. | 2. | ||

| Итого: | Итого: | ||

Для более тщательного анализа активов можно таблицу расширить и добавить в нее колонки с размером дохода в рублях и процентах от каждого вида имущества. Тогда, сразу будет видно, что используется неэффективно и, возможно, будет принято решение о продаже.

Например, мой земельный участок, который я приводила в качестве примера выше в статье, оказалось лучше продать, чем платить штрафы и налоги. В конечном итоге, государство имеет право его изъять, если земля используется не по назначению. Я не стала ждать такого развития событий.

Пассивы также требует глубокой проработки. Кроме текущей стоимости надо прописать в таблице процент по кредиту, сумму ежемесячного взноса и оставшийся срок погашения. Часто можно слышать, что есть кредиты хорошие и плохие:

- Хорошие – это те, которые не требуют значительных затрат, но в будущем могут принести хорошую прибыль. Например, ипотека на квартиру под сдачу в аренду. Если объект выбран правильно, то арендные платежи не только покрывают кредитные расходы, но и приносят пассивный доход.

- Плохие – это те, которые забирают львиную долю вашего бюджета, а объектом кредитования становятся предметы, не способные принести доход в будущем (например, бытовая техника, дорогое украшение, поездка на море и прочие сиюминутные хотелки). К ним относят потребительские кредиты.

Итогом составления всех таблиц должно стать значение формулы:

Собственный капитал = Активы – Пассивы

Возможны 3 ситуации:

- Собственный капитал представляет значительную положительную величину. Это значит, что вы владеет достаточным количеством активов, которые легко перекрывают ваши обязательства. Финансовое положение можно назвать устойчивым при условии проведенного вами анализа структуры своих активов.

- Собственный капитал равен 0. Ситуация в финансах неблагополучная. Вы имеете обязательства в размере своего имущества. Это грозит полной потерей контроля за своими финансами.

- Собственный капитал имеет отрицательное значение. Ситуация с финансами плохая. Вы не сможете погасить долги, даже если продадите все свое имущество. Это и называется долговая яма, выбраться из которой очень тяжело, но очень надо.

Активы в инвестициях

После текущей оценки собственного капитала составитель ЛФП ставит финансовые цели и разрабатывает план по их достижению. Вот здесь и подключаются инвестиции.

Классификация

Активы в инвестициях – это инструменты, в которые инвестор вкладывает деньги с целью получения дохода.

Выбор конкретного варианта вложения денег будет зависеть от:

- финансовой цели;

- горизонта инвестирования;

- отношения к риску (вашего риск-профиля);

- финансовых и временных возможностей.

Перечисленные параметры являются частью инвестиционной стратегии, которая должна быть у каждого инвестора. Итогом ее практической реализации станет инвестиционный портфель, наполненный активами. К основным относятся:

-

– эмиссионные ценные бумаги конкретной компании, которые дают их владельцу получать прибыль от бизнеса в виде роста котировок и дивидендов. – долговые ценные бумаги, по которым инвестор, покупая бумагу, дает в долг компании-эмитенту и имеет право на возврат вложенных денег и получение прибыли в виде купонов. (ETF и БПИФ) – корзины ценных бумаг от нескольких десятков и сотен компаний, состав которых зависит от отслеживаемого индекса. Растет доходность индекса, растет и доходность индексных фондов. И наоборот. – паевые инвестиционные фонды, вариант доверительного управления, когда с вкладчиков собираются деньги управляющей компанией, вкладываются в какие-то активы, полученная прибыль распределяется между участниками фонда. – вложения в золото, серебро, платину и палладий могут быть через металлические счета в банке, акции добывающих компаний, ETF, слитки, инвестиционные монеты.

- Валюта – покупка наличной валюты, открытие валютного депозита, покупка ценных бумаг за валюту.

- Доходное движимое и недвижимое имущество – жилая и коммерческая недвижимость под сдачу в аренду, перепродажу после достройки объекта, ремонта, перепланировки, вложения в фонды недвижимости REIT и ЗПИФы, покупка доходных автомобилей.

Учет и оценка

Инвестиции, как любой финансовый инструмент, нуждаются в учете. Задача инвестора – не только записывать каждую сделку по покупке и продаже актива, но и оценивать результат своего инвестирования. Иначе, легко может получиться ситуация, когда вы не зарабатываете, а теряете деньги. Важно учитывать не только цену сделки, но и размер комиссий, уплаченных налогов. На длительном промежутке времени именно такие затраты могут съедать значительную часть капитала.

Для учета и оценки доходности инвестиционного портфеля используют:

- Электронные таблицы Excel или Google Таблицы. Единого шаблона нет. Каждый инвестор разрабатывает их под себя или пользуется чужими разработками. Вариантов очень много. Некоторые включают сложные математические формулы и требуют значительного времени для того, чтобы во всем разобраться и настроить под свои задачи.

- Электронные ресурсы для ведения портфеля. Есть платные и бесплатные варианты. В них интерфейс подстраивается под большинство пользователей, чтобы каждый мог разобраться.

Свой личный опыт учета и оценки инвестиций я описывала здесь. Почитайте, буду рада, если вам пригодятся мои наработки.

Главная задача, которую выполняют таблицы учета инвестиция, – оценка стоимости капитала в любой момент времени. Это позволяет принять взвешенные и своевременные решения о ребалансировке и продаже неэффективных инструментов. В конечном итоге, такая работа приведет к четкому следованию инвестиционной стратегии и получению результата, который был запланирован.

Заключение

Думаю, что теперь не осталось вопросов, что я имею в виду под активами в своих статьях на темы личных финансов и инвестиций. Надеюсь, что вы проведете анализ своего имущества и сможете ответить на вопрос: “Сколько вы стоите сегодня?” Если ответ вас удовлетворит, то можете себя поздравить. Если нет, то разрабатывайте план по исправлению ситуации. В нашем блоге есть все, чтобы у вас это получилось.

Источник https://journal.open-broker.ru/investments/aktivy-i-passivy-v-buhgalterskom-balanse/

Источник https://iklife.ru/investirovanie/vidy-aktivov.html

Источник